连锁股东与企业创新:促进还是抑制?

2022-06-07万立全邓坤

万立全 邓坤

【摘 要】 当前,学术界关于连锁股东经济后果的研究存在“治理优化”和“市场合谋”两种观点。文章以2007—2019年沪深A股上市公司为样本,实证检验连锁股东对企业创新的影响及其作用机制。研究发现:连锁股东不仅有效促进创新投入,而且显著增加专利申请数量,即发挥了“治理优化”效应。连锁股东通过提高高管薪酬激励和降低代理成本,激发企业创新动力;通过获取商业信用,增加企业创新资源。审计质量对高管薪酬激励的中介效应具有正向调节作用,垄断性行业对经理人代理成本的中介效应具有负向调节作用。文章丰富了连锁股东研究的相关文献,为市场监管部门引导和规范连锁股东行为、助力企业创新提供新的理论支持和参考依据。

【关键词】 连锁股东; 企业创新; 治理优化; 市场合谋

【中图分类号】 F272 【文献标识码】 A 【文章编号】 1004-5937(2022)12-0135-09

一、引言

“十四五”规划提出,要强化企业创新主体地位,促进各类创新要素向企业集聚,增强企业创新动力,建立健全创新资源自由有序流动机制。同时,国际政治格局调整,加之新冠疫情全球大流行,世界正经历百年未有之大变局。在此背景下,坚定不移地实施创新驱动发展战略,成为推动中国经济转型升级与构建新发展格局的重要举措。企业作为创新主体,加快提高自主创新水平迫在眉睫。企业创新需要良好的外部环境,也离不开内部各利益相关者的积极配合。连锁股东作为主要的利益相关者,扮演着举足轻重的角色。在全球资本市场,企业间由连锁股东形成的经济联系越来越普遍。在美国企业中,同时持有同行业其他企业至少5%的普通股的股东数量从1980年的不到10%增长到2014年的60%[1]。据统计,截至2019年底,由连锁股东关联起来的上市公司比例也已超过20%,这些连鎖股东对企业的重大决策发挥着重要作用。然而,学术界关于连锁股东对企业创新的影响尚未引起足够的关注。因此,探究连锁股东在企业创新决策中的作用具有一定的理论和现实意义。

学术界虽然对连锁股东现象有所关注,但主要集中在经验研究,实证研究还比较少。已有文献中关于连锁股东的经济影响主要存在两种观点:一种观点认为连锁股东可以实现企业间的信息传递和资源共享,在投资效率、业务合作、对外筹资、公司治理等方面发挥优化作用[2-5];另一种观点认为,为实现自身投资组合收益的最大化,连锁股东更倾向于促成同行业企业在产品市场的合谋,扭曲定价机制,获得垄断利润[6]。总之,对连锁股东经济影响的探讨仍未达成一致结论,亟须更多、更严谨的学术成果提供证据支持。

基于此,本文手工整理连锁股东的数据,结合创新投入和专利申请数量,探讨连锁股东对企业创新的影响及其路径。本文可能的贡献在于:(1)丰富对连锁股东的认知,为学术界“治理优化”和“市场合谋”两种观点的争议提供新的理论证据。(2)完善企业创新的相关文献,为研究其影响因素,完善公司治理体系拓宽视角。现有文献主要考察股东性质等因素对企业创新的影响,较少探究连锁股东在其中发挥的作用。(3)从创新动力和创新资源两个视角深入剖析连锁股东影响企业创新的内在机制,为监管部门引导连锁股东发挥积极作用、制定相关政策和法律法规提供一定的参考依据。

二、文献回顾与研究假设

(一)文献回顾

连锁股东是指同时持有多家企业股权的股东[1]。与中小股东相比,连锁股东持有的股权比例较高,在企业中拥有一定的话语权。与连锁董事相比,具有更强的主人翁精神[7]。因此,连锁股东更有能力与动机参与企业管理。学术界对连锁股东的经济后果主要有两种观点:

第一,市场合谋观。产业组织的相关文献较早地对连锁股东引发的合谋问题进行研究,通过对理论模型的构建和推演,早期学者指出,相对于获得单一企业的高额收益,连锁股东更加追求投资组合回报的最大化。当连锁股东同时持有收购双方的股票时,如果收购目标企业所获收益可以补偿收购方的损失,他们会投票支持对收购方不利的合并方案[8]。此外,连锁股东还可能引导企业通过公司间相互贷款和转让定价等方式进行内部交易,从而获取合谋私利[9]。随着研究的深入,学者们采用实证研究方法对连锁股东的经济后果进行更多角度的探讨。Azar et al.[6]发现连锁股东把美国航空业市场推向垄断,提高机票价格约3%~7%,且持有股份越多,对公司定价决策的影响越明显,导致资源配置效率下降和消费者利益受损。另外,由于同行过度竞争带来投资回报的“此消彼长”,连锁股东往往倾向降低CEO薪酬合同的敏感性[10],■ et al.[11]发现连锁股东通过向高管提供较弱的薪酬激励以在行业均衡中提高收益。同时,连锁股东有动机使同行企业集体行动,在同一地区实施产品差异化战略,从而获取更大的市场份额。在我国资本市场,潘越等[12]发现连锁股东也存在合谋现象,使企业投资效率降低,导致投资不足。当企业为非国有企业、行业集中度高或地区市场分割程度大时,连锁股东的抑制作用更明显。

第二,治理优化观。该观点认为,在公司治理方面,连锁股东具有一定的优势。首先,连锁股东降低了获取信息的成本,实现了信息生产的规模经济,促进了企业间的信息交流。研究发现,同时拥有客户和供应商的连锁股东不仅提高了库存管理效率,还增加了企业间的财务合作,使企业供应链关系更加稳固[2]。其次,连锁股东在企业中扮演了积极有效的监督角色。凭借信息优势,连锁股东可以抑制高管机会性盈余管理,减少异常应计项目,缓解代理冲突[13]。而且,连锁股东通过降低信息披露成本,鼓励企业更多披露管理层自愿盈利预测[14]。最后,连锁股东在经营多个企业的过程中,形成了丰富的管理经验和行业专长。在同行业企业中,凭借行业知识和投资经验,连锁股东更有能力识别和把握市场发展机遇,及时准确地调整经营战略,进而提高企业价值[3]。研究表明,拥有连锁股东的公司市场份额增长显著高于其他公司[1]。

综上,现有研究虽已取得一定成果,但仍存在需深入探讨之处:(1)鉴于样本选取和方法差异,学者对连锁股东在企业发展中发挥积极作用还是消极作用仍莫衷一是。而且,现有文献多从薪酬敏感性、投资效率、盈余管理等角度探究连锁股东的经济后果,较少以企业创新为切入点。此外,现有研究忽视外部治理的调节作用,需进一步探讨不同外部治理环境下连锁股东经济后果的差异性;(2)连锁股东行为背后的作用机理和影响渠道尚未得到完善,有待检验和补充,以构建完整有机的逻辑框架。因此,有必要切合现实背景,做更深层次的研究。

(二)研究假设

创新是企业长期生存和可持续发展的灵魂,也是企业保持利润增长的推动力。但我国企业仍然存在创新投入不足、创新效率不高等问题。其根源在于:(1)创新动力不足。创新具有收益不确定性大、失败风险高、回报周期长等特点,还可能会引起管理层、投资者等各方之间的潜在利益冲突,企业为了规避风险,不愿意投入时间和精力创新;(2)创新资源不够。创新活动需要大量长期的、持续的资金支持和关键人力资本的投入。企业往往面临严重的外部融资约束,而企业内部作为创新资金主要来源,又容易受到外部冲击,资金链不稳定甚至断裂,导致创新活动终止。连锁股东作为企业管理的重要参与者,既有可能运用信息优势和管理经验,发挥治理优化作用,促进企业创新,也有可能为实现自身投资组合的利益最大化,与同行企业合谋抑制企业创新。

作为企业间交流联系的纽带,连锁股东可以绕过限制壁垒,了解同行企业管理制度、战略规划等方面的“软信息”,增强企业识别和获取机密的技术创新信息的能力,最终提升创新绩效。而且,连锁股东弥补了单个股东视野狭隘的不足,帮助企业发现更有价值的创新机会,激发创新灵感,进行更多的资本投入和研发投资。连锁股东还有助于拓展产品市场合作的形式(如合资企业、战略联盟或行业内收购等),提高创新生产率和运营利润率,为企业提供战略利益[1]。第二,连锁股东可以对管理层形成强有力的监督,弥合管理层和外部潜在投资者之间的会计信息差距,抑制高管的机会主义行为,缓解企业内部信息不对称,减少逆向选择和代理成本。而且,由于改善公司治理付出的成本远低于可获取的相关收益,连锁股东更有动力内部化公司治理的外部性,减弱其造成的效率低下。此外,连锁股东还可能通过提高对高管的薪酬激励等调动高管对创新活动的积极性,增加企业投入创新活动的意愿[5]。第三,根据资源依赖理论,组织通常不能自给自足,为了维持生存,组织需要从周围环境中获取资源,与外界交换资源[15]。连锁股东拥有广泛的人脉和丰富的社会关系,更有能力帮助企业拓宽获取外部资源的渠道,降低外部融资成本,为企业创新提供更大的融资规模,缓解融资约束难题。

另一方面,连锁股东也可能会导致企业的创新投入减少,创新产出降低。首先,如果连锁股东投资组合中的同行业企业开展研发竞赛,势必会引起激烈的直接竞争,导致两败俱伤,并最终降低连锁股东的组合回报。因此,为了最大化其投资收益,规避过度竞争,连锁股东会游说同行业企业抑制创新投入和产出。其次,连锁股东也可能更倾向于降低高管薪酬的敏感性,减弱其创新的动力,从而达到降低市场竞争程度,实现利润最大化的目的。据此,本文提出假设1。

H1a:在其他条件不变的情况下,连锁股东能够促进企业创新,即存在“治理优化效应”。

H1b:在其他条件不变的情况下,连锁股东能够抑制企业创新,即存在“市场合谋效应”。

三、研究设计

(一)样本选择与数据来源

本文选取2007—2019年沪深A股上市公司作为研究样本,并剔除以下公司:(1)资产负债率≥1或≤0的公司;(2)金融业上市公司;(3)样本公司上市当年和上市之前年度的数据;(4)数据缺失公司;(5)ST和?觹ST状态的公司。经过手工整理,最终得到2 990家公司17 372个公司—年度观测值。公司治理和财务数据来自国泰安(CSMAR)数据库,其中连锁股东变量根据公司研究库中十大股东文件的季度数据整理得到。为了消除极端值对回归结果的影响,本文对所有财务数据进行上下1%的双向缩尾处理。

(二)变量定义

1.被解释变量:企业创新(Ln RD)。参照罗宏等[16]的做法,本文采用企业研发支出取对数的方法衡量企业创新。为了保证结论的可靠性,在稳健性检验中,本文选择下一期专利申请数量(Patentt+1)作为企业创新的替换指标。

2.解释变量:连锁股东(Cross)。参考He et al.[1]、Chen et al.[4]、潘越等[12]的研究,本文按照如下步骤构建连锁股东指标:(1)在季度上,计算每家公司中在同一行业两个以上企业持股均不低于5%的股东个数;(2)将上述连锁股东数目的年度均值加1后取自然对数。其中,根据证监会2012年行业分类指引,制造业按二级代码、非制造业按一级代码分类。

3.控制变量。参考已有研究,本文控制企业规模(Size)、资产负债率(Lev)、总资产净利率(ROA)、固定资产比率(PPE)、现金比率(Cash)、市值账面比(TQ)、第一大股东持股比例(Top)、董事会规模(Board)、独立董事比例(Indep)、专业委员会个数(Comte)等反映企业财务和治理特征的变量。

变量定义如表1所示。

(三)模型设定

为了检验连锁股东与企业创新之间的关系,本文构建如下回归模型:

模型1中,被解释变量为企业创新(Ln RDi,t),解释变量为连锁股东(Crossi,t)。根据Hausman检验,模型采用固定效应。本文还进一步控制行业和年份虚拟变量,并按公司代码聚类调整所有回归系数的标准误。

四、实证结果与分析

(一)描述性统计与相关性检验

表2列示了主要变量的描述性统计结果。从创新投入看,研发支出自然对数的均值和标准差分别为17.797和1.537,表明不同企业创新投入水平差距较大,一些企业缺乏创新意识,对创新投入较少。从创新产出看,样本企业申请发明专利的中位数为31,标准差高达152.451,说明各上市公司在创新产出方面差异悬殊,只有个别公司有较强的研发能力。這与李姝等[17]的研究结论一致。总的来说,我国企业创新能力严重不足。连锁股东的均值是0.064,最小值是0.000,最大值是1.609,即最多有5家连锁股东存在于同一企业,表明连锁股东不仅普遍存在,而且在部分企业中成为重要的参股股东。

变量的相关性检验结果显示,连锁股东(Cross)与企业创新投入(Ln RD)的相关系数在1%的水平上显著正相关①,表明连锁股东数量越多,企业创新投入越多,初步证实了连锁股东对企业创新的“治理优化”假说。

(二)基准回归结果

本文采用模型1检验连锁股东对企业创新的影响,结果如表3(1)列所示。在控制了一系列公司特征变量后,连锁股东(Cross)的系数为正,且在1%水平上显著,表明连锁股东并没有表现出“市场合谋”的消极影响,而是促进了企业创新,发挥“治理优化”效应。

其原因是,连锁股东能充分利用其信息优势,缓解企业内外的信息不对称。在企业外部,连锁股东是企业间传递创新知识和技术的纽带,在企业内部又是管理层代理问题的监督者。同时,其丰富的社会关系有助于拓宽企业融资渠道,使企业更易获得低成本、大规模的融资。总的来说,连锁股东不仅增强了企业创新动力,还带来创新智力资源和资金支持。因此,这一结果支持了“治理优化”假说,即连锁股东促进企业创新。

(三)内生性检验

基准回归结果可能存在样本自选择偏差和反向因果的内生性问题,下文采用Heckman二阶段回归和解释变量滞后一期的方法分别对上述问题进行修正。

1.Heckman二阶段回归。大多数投资者通过买卖多家企业的股票成为连锁股东,但他们选择股票时往往存在一定的偏好。同行业企业可能存在某些因素,使一些投资者更愿意选择某个行业的公司,导致样本自选择偏差。本文用Heckman二阶段方法,先设立Probit回归模型估计上一期财务信息和治理特征对本期是否存在连锁股东(Cross_dum)的影响。具体模型如下:

其中,∑Controli,t-1为基准回归中控制变量的滞后项②。基于模型2构造逆米尔斯比率(IMR),再将其作为控制变量引入模型1中进行回归。表3(2)列显示,逆米尔斯比率的系数在1%水平上显著,表明连锁股东样本的确存在分布偏差。此外,连锁股东系数仍为正,且在1%水平上显著,说明在选择偏差修正后,结论依然与上文一致。

2.解释变量滞后一期。连锁股东与企业创新之间可能存在反向因果问题,为解决该问题,本文将解释变量滞后一期进行重新回归,表3(3)列显示,连锁股东系数仍在1%水平上显著为正,再次证实了本文主要结论。

(四)稳健性检验

1.更换被解释变量。为了保证结论的严谨性,本文从创新产出角度考察连锁股东对企业下一期专利申请数量的影响。由于专利申请数量呈泊松分布,本文用泊松回归进行检验。表4(1)列显示,连锁股东的系数在1%水平上显著为正,说明连锁股东显著增加了下一期专利申请数量,本文结论得到进一步验证。

2.更换解释变量。(1)参照Chen et al.[4]的研究,根据企业当年是否存在连锁股东设Cross_Dum,存在则取1,否则取0。对模型1重新回归,表4(2)列显示,Cross_Dum的系数仍为正,且在1%水平上显著。(2)参考He et al.[1],本文采用连锁股东持股比例(Cross_Pro)替代解释变量,即计算每家公司季度层面连锁股东持股比例之和的年度均值。表4(3)列显示,Cross_Pro的系数在1%水平上显著为正,表明更换解释变量衡量指标后,本文主要结论依然成立。

3.考虑行业的年度趋势。政府部门根据不同行业发展现状、周期变化等特点制定的货币政策和产业政策也会改变投资者对某个行业企业的投资行为,这些因素进入殘差项,可能对回归结果造成偏差。参照潘越等[12]的研究,本文在模型1基础上,进一步引入行业和年度的交互项,表4(4)列显示,连锁股东(Cross)系数仍显著为正,说明考虑行业因素后,连锁股东对企业创新仍有显著促进作用。

4.改变连锁股东的界定条件。借鉴相关研究,本文将连锁股东持股比例下限提高到10%,得到连锁股东指标(Cross_P10)进行回归,结果如表4(5)列所示,Cross_P10的系数在1%水平上显著为正,再次验证了本文结论。

五、影响机制检验

事实上,无论是治理优化还是市场合谋,都源于连锁股东自身的资源优势或利益诉求。连锁股东要在企业创新决策中发挥作用,还需依赖一些具体的治理途径。下文从创新动力视角对高管薪酬激励和经理人代理成本的中介效应进行检验,从创新资源视角对商业信用的中介效应进行检验。

(一)高管薪酬激励的中介效应

高管薪酬激励可能成为连锁股东参与公司治理的重要机制,作为企业各项决策的主导者,高管在生产经营中发挥着重要作用。创新活动投入大、周期长、风险高,高管为了短期绩效,可能更愿意投资风险小、收益快的项目,缺乏对长期创新的投入,而合理有效的薪酬激励能够协调股东与高管之间的利益差异和风险偏好差异。连锁股东是企业薪酬政策制定的参与者,可以通过制定更具敏感性的高管薪酬方案,增加高管创新意愿,促进企业创新。

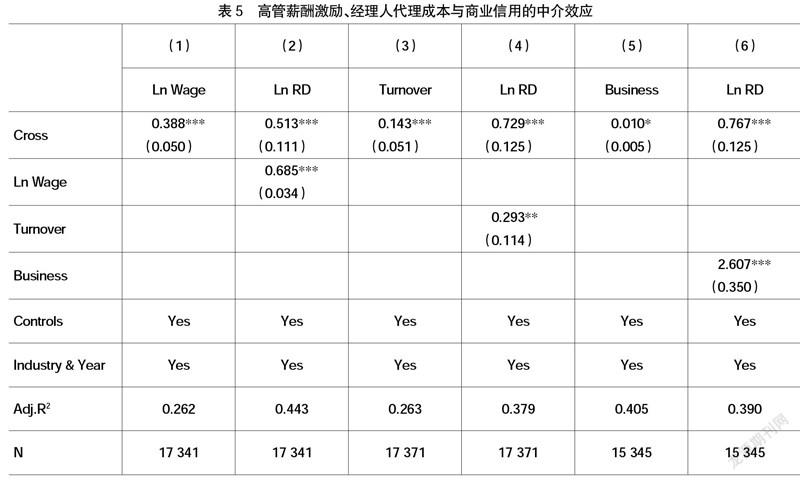

本文用前3名高管薪酬自然对数衡量高管薪酬激励中介变量,借鉴温忠麟等[20]的检验程序,构建中介效应模型进行回归。表5(1)列显示,当Ln Wage为因变量时,Cross的系数显著为正,即连锁股东提升了高管薪酬激励。(2)列显示,在控制了中介变量(高管薪酬激励)的影响后,Cross和Ln Wage的系数均显著为正,即高管薪酬激励部分中介了连锁股东对企业创新的促进作用。中介效应的Sobel Z检验显示,Sobel Z值为14.980,表明中介效应在1%水平上显著,即高管薪酬激励是连锁股东促进企业创新的一个重要途径。

(二)经理人代理成本的中介效应

连锁股东的逐利天性使其有更强烈的监督动机,通过监督经理人,缓解代理冲突问题。此外,连锁股东凭借其信息优势,能更及时地发现经理人损害股东利益的行为,采取措施使经理人目标和股东目标兼容,激发其创新热情。

参照相关研究,经理人代理成本用管理费用率(ME)和资产周转率(Turnover)衡量,其中管理费用率=管理费用/营业收入,资产周转率=营业收入/总资产。检验程序同上,当因变量为管理费用率时,Cross的系数显著为负,即连锁股东降低了企业的管理费用。同时把Cross和ME放入回归,Cross的系数仍显著为正,但ME的系数不显著,说明管理费用率的中介效应不成立③。表5(3)列、(4)列显示,当因变量为Turnover时,Cross的系数在1%水平上显著为正,说明连锁股东提高了资产周转率。当因变量为企业创新时,Cross和Turnover的系数均显著为正,初步支持了中介效应。Sobel检验显示,Sobel Z值为6.915,即中介效应在1%水平上显著,说明资产周转率在连锁股东与企业创新之间发挥了部分中介作用。总的来说,降低经理人代理成本也是连锁股东实现治理优化效应的一条可能路径,但该作用主要依靠提高资产周转率而不是降低管理费用率。

(三)商业信用的中介效应

企业创新需要持续的资金支持,但不少企业尤其是中小企业往往在信贷市场中“受歧视”,面临融资不足的困境。此时,企业间的商业信用在金融资源配置中则发挥了重要的补充作用。在信息不对称的情况下,企业如果受到银行的信用配给,常常求助供应商提供商业信用[18]。连锁股东拥有丰富的社会关系网络,能为企业搭建融资桥梁,使企业获得更大规模的商业信用。

参考石晓军等[18]的方法,本文用应付账款占总资产的比例衡量商业信用(Business),检验程序同上。表5(5)列、(6)列显示,当因变量为商业信用时,Cross的系数显著为正,说明连锁股东显著增加了商业信用,使企业更易获得创新融资。把Business和Cross同时引入基准回归后,其系数均在1%水平上显著为正,初步验证了中介效应。进一步的Sobel检验显示,Sobel Z值为3.93,即中介效应显著,表明商业信用在连锁股东对企业创新的促进作用中具有部分中介效应。

六、拓展性讨论

不同外部治理环境下,连锁股东“治理优化”效应的发挥也可能存在重大差异。因此,本文在上述作用渠道的基础上,进一步考察审计质量和行业竞争对中介效应的深层影响。

(一)审计质量对高管薪酬激励中介效应的调节作用

作为企业外部治理机制的重要组成部分,外部审计的作用愈发凸显。审计质量越高,对管理层的监督力度就越大,在一定程度上降低外部投资者与企业、股东与管理层之间的信息不对称程度,从而约束管理层机会主义行为[19]。良好的外部审计使企业信息更透明,为连锁股东节省监督成本。因此,连锁股东愿意投入更多的精力和财力实施高管薪酬激励计划,激励效果也越明显。审计质量较差时,外部监督失效,阻碍内部信息的交流。面对“内忧外患”的企业,连锁股东需要付出更多的成本解决代理冲突问题,以使管理层理性决策、积极创新。此时,连锁股东即使推进薪酬激励计划,高管也可能因难抵机会主义私利的诱惑,使激励作用大打折扣,从而限制连锁股东对创新的促进作用。

根据信号传递理论,声誉较好、审计监督力度较大、社会信任度较高的会计师事务所是高审计质量的象征。因此,本文用会计师事务所类型(Big8)衡量审计质量,如果会计师事务所位列“中注协”历年发布的《会计师事务所综合评价前百家信息》前八名,则表明审计质量高,Big8取值为1,否则为0。参照温忠麟等[20]有调节的中介效应检验程序,本文构建如下模型④:

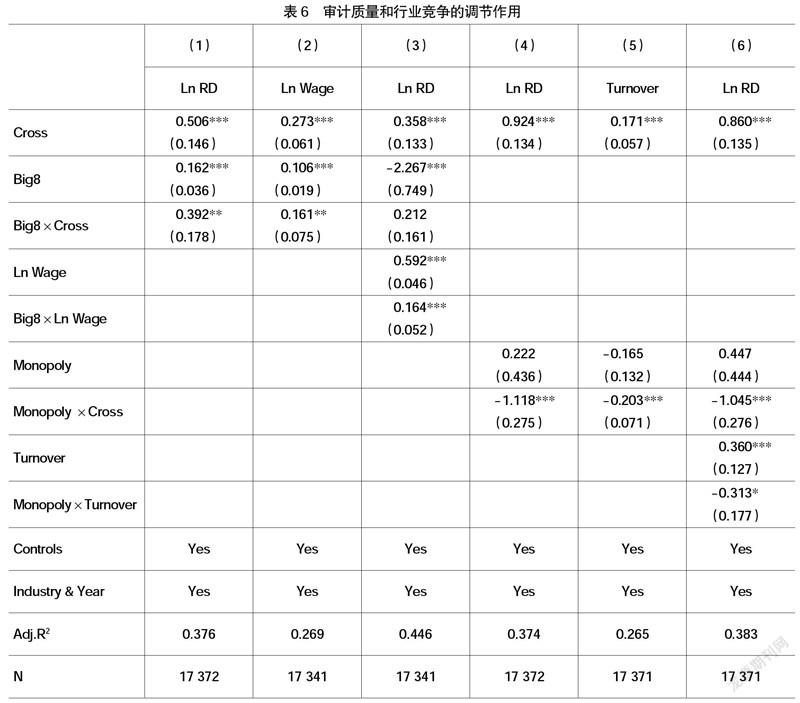

表6(1)列中,交互项(Big8×Cross)显著为正,表明未考虑中介效应时,审计质量正向调节了连锁股东对企业创新的直接效应。(1)列、(2)列中Cross系数均显著,(3)列中交互项(Big8×Ln Wage)系数显著为正,表明审计质量加强了高管薪酬激励在连锁股东和企业创新之间的中介作用,即高质量的审计为企业营造了良好的外部环境,为连锁股东“治理优化”作用的发挥锦上添花。

(二)行業竞争对经理人代理成本中介效应的调节作用

垄断性行业中,企业依托行业的垄断地位获得巨大的垄断租金,丰厚的垄断利润已经满足连锁股东的预期收益,此时,对于经理人的代理问题,连锁股东容易表现出安于现状的“懈怠”心理,即使能获得相关信息,他们也更愿意坐享其成,从而放缓企业创新的脚步。竞争性行业中,企业本身面临着激烈的竞争,为了在行业中立足,连锁股东更希望通过不断创新来提高自身竞争力,以争取较大的市场份额。因此,相比于垄断性行业,在竞争性行业中连锁股东更有动力利用信息优势发挥对经理人的监督作用,降低代理成本;而管理层面临监管和解聘压力,其目标与连锁股东趋于一致,对企业创新的促进作用也更强。

为此,本文设置行业竞争变量(Monopoly),垄断性行业取值为1,否则,为0。检验程序同上,表6(4)列显示,交互项(Monopoly×Cross)显著为负,表明在未考虑中介效应时,连锁股东对企业创新的直接效应受到行业竞争的调节。(4)列、(5)列中Cross系数均显著,(6)列中交互项(Monopoly×Turnover)系数显著为负,表明经理人代理成本的中介效应也受到行业竞争的调节,即垄断性行业削弱了经理人代理成本在连锁股东与企业创新之间的中介作用。

七、结论及政策建议

本文基于2007—2019年沪深A股上市公司数据,探究连锁股东在创新中的作用。结果表明,连锁股东增加了创新投入和专利申请数量,即支持“治理优化”观。机制检验发现,提高高管薪酬激励、降低经理人代理成本和增加商业信用在其中发挥了部分中介效应。审计质量正向调节了高管薪酬激励的中介作用,垄断性行业负向调节了代理成本的中介作用。

为此,提出以下建议:(1)积极引导连锁股东发挥自身治理优势。连锁股东虽然拥有明显的信息优势和丰富的治理经验,但也可能在企业间形成利益集团,谋取私利,扰乱公平竞争秩序。相关部门在肯定其给公司决策带来正面效应的同时,也要警惕其在同行业间形成垄断势力的可能性,教育和引导连锁股东利用自身优势,为企业创新贡献力量。(2)连锁股东应当扮演代理冲突的协调者。管理者的机会主义行为虽谋取了短期私利,但却严重阻碍了企业长期发展的步伐,最终导致“零和博弈”。对此,连锁股东应发挥主人翁精神,通过激励与监督进行协调和解决,恩威并施,激发其创新热情,开创“双赢”局面。(3)构建内外联动的企业创新体系。企业创新是推动中国经济转型升级的内生动力,需要内外治理的双重保障。因此,应加强对垄断性行业的监管,规范会计师事务所的行为,使连锁股东的积极作用得到有效发挥,以企业创新驱动中国经济高质量发展。

【参考文献】

[1] HE J,HUANG J.Product market competition in a world of cross-ownership:evidence from institutional blockholdings[J].Review of Financial Studies,2017,30(8):2674-2718.

[2] FREEMAN K.The effects of common ownership on customer-supplier relationships[D].Kelley School of Business Research Paper,2018.

[3] HE J,HUANG J,ZHAO S.Internalizing governance externalities:the role of institutional cross-ownership[J].Journal of Financial Economics,2019,134(2):400-418.

[4] CHEN Y,LI Q,NG J.Institutional cross-ownership and corporate financing of investment opportunities[D].SSRN Working Paper,2018.

[5] KANG J K,LUO J,H S Na.Are institutional investors with multiple blockholdings effective monitors[J].Journal of Financial Economics,2018,128(3):576-602.

[6] AZAR J,SCHMALZ M C,TECU I.Anticompetitive effects of common ownership[J].Journal of Finance,2018,73(4):1513-1565.

[7] 王江娜,徐宗玲,刘晓艳,等.连锁股东网络特征、制度环境与投资绩效——基于我国民营上市公司的数据[J].珞珈管理评论,2020(1):38-54.

[8] MATVOS G,OSTROVSKY M.Cross-ownership,returns,and voting in mergers[J].Journal of Financial Economics,2008,89(3):391-403.

[9] HOLDEN C W,SUBRAHMANYAM A.Long-lived private information and imperfect competition[J].The Journal of Finance,1992,47(2):247-270.

[10] LIANG L.Common ownership and executive compensation[D].University of Texas at Dallas Working Paper,2016.

[11] ANTON M,EDERER F,GIN?魪 M,et al.Common ownership,competition,and top management incentives[D].Ross School of Business Paper,2018.

[12] 潘越,汤旭东,宁博,等.连锁股东与企业投资效率:治理协同还是竞争合谋[J].中国工业经济,2020(2):136-164.

[13] HE J,LI L,YEUNG P E.Two tales of monitoring:effects of institutional cross-blockholding on accruals[D].SSRN Working Paper,2018.

[14] 李红梅,刘玉霞,周志方,等.机构交叉所有權对管理层自愿盈利预测的影响——基于产品市场竞争的调节作用[J].会计之友,2021(5):46-56.

[15] 王营,张光利.董事网络和企业创新:引资与引智[J].金融研究,2018(6):189-206.

[16] 罗宏,秦际栋.国有股权参股对家族企业创新投入的影响[J].中国工业经济,2019(7):174-192.

[17] 李姝,翟士运,古朴.非控股股东参与决策的积极性与企业技术创新[J].中国工业经济,2018(7):155-173.

[18] 石晓军,张顺明.商业信用、融资约束及效率影响[J].经济研究,2010(1):102-114.

[19] BIDDLE G C,HILARY G,VERDI R S.How does financial reporting quality relate to investment efficiency?[J].Journal of Accounting & Economics,2009,25(3):112-131.

[20] 温忠麟,叶宝娟.有调节的中介模型检验方法:竞争还是替补?[J].心理学报,2014,46(5):714-726.