市场现“V”形反弹船企分享新蛋糕

——2022 年1—4 月世界新造船市场评析

2022-06-02曹博中国船舶工业行业协会

曹博/中国船舶工业行业协会

今年前4 个月,世界新造船市场成交量持续回升,市场出现“V”字反弹。液化天然气(LNG)运输船市场获得业界较大关注,中国造船企业凭借大型LNG 运输船6 艘、80 余亿元人民币的超级大单实现新突破。此外,中小型船舶市场出现积极变化,一批有实力的中小型船企抓住市场机遇,获得了更多订单。

成交量持续回升市场现“V”字反弹

2022 年4 月,世界新造船市场共成交802 万载重吨(DWT)、443万修正总吨(CGT),同比分别下降49.8%、27.4%;1—4 月 累 积 成交2854 万DWT、1466 万CGT,同比分别下降45.4%、23%。虽然同比数据受去年市场同期成交的高基数影响依旧出现较大波动,但4 月降幅明显收窄,且3 月、4 月连续两月出现反弹,4 月当月实现环比增 长22.7%。 以CGT 计,1—4 月累计成交量较“十三五”同期增长66.8%,较一季度同比增幅扩大23.2%。

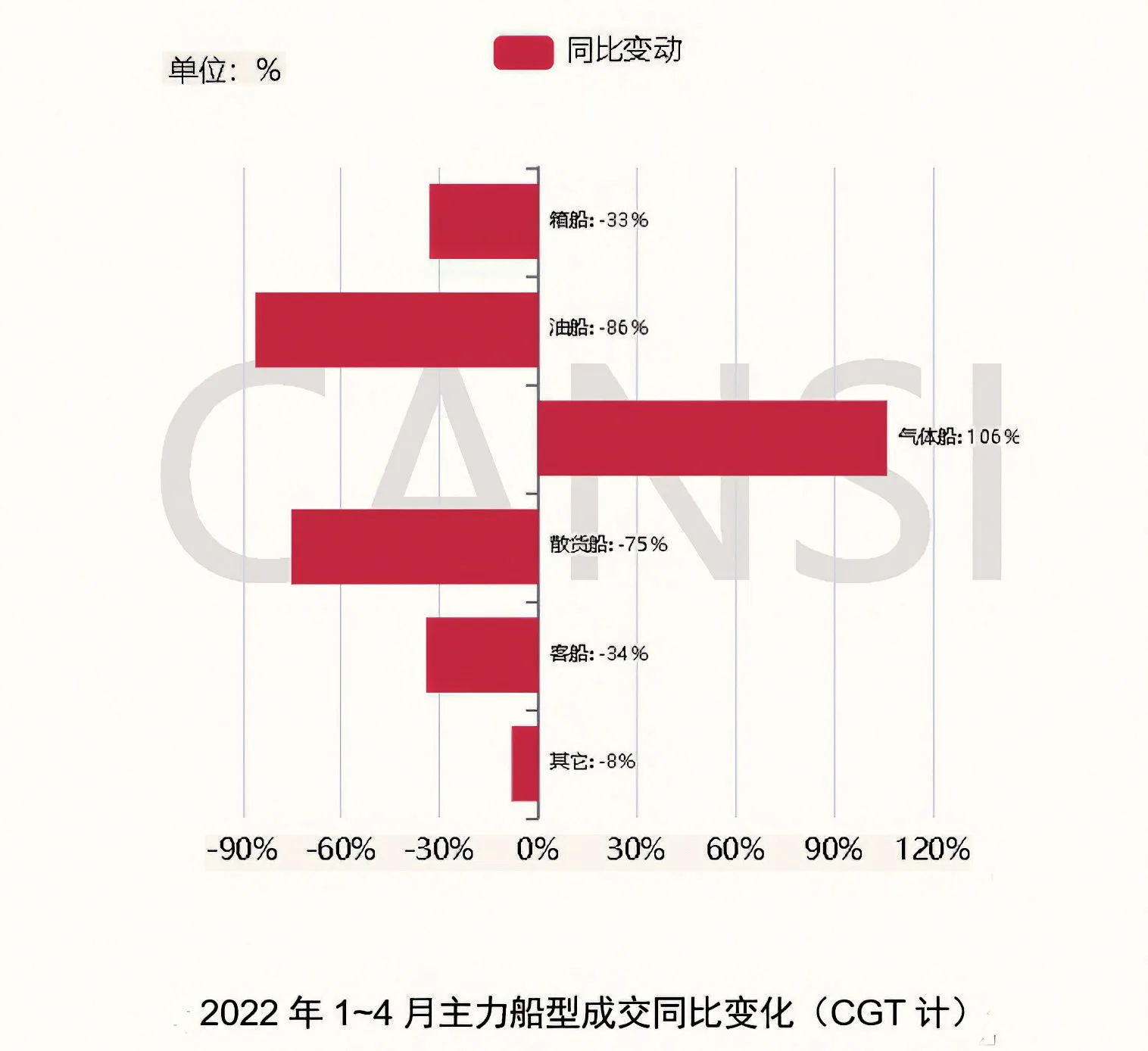

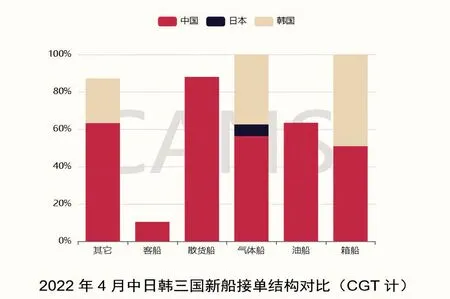

细分市场走势各异箱船气体船表现出色

从今年前4 个月成交数据来看,集装箱船(188 艘/643 万CGT)、气体运输船(60 艘/428 万CGT)两型船舶为绝对的市场主力,其成交份额分别占48.4%和32.3%;其他主力船型成交份额不足20%。

细分船型中,LNG 运输船成交同比增幅为478%,较一季度有所收窄;汽车运输船增幅继续扩大,达到143%;而其他船型同比增幅均为负值。此外,今年油船以及散货船市场相对“萧条”。截至4 月底,油船市场成交量同比减少86%,其中成品油船减少58%,化学品船减少73%,原油船今年更是未有成交纪录;散货船成交量也同比大幅减少75%。

不同于集装箱船、LNG 运输船、汽车运输船等船型具备运费收益高、未来需求潜力较大等有利条件,船东对下单新建油、散两船型船舶的“顾虑”较多:一方面需要把握经济走势、大宗商品需求等需求端的不确定性,另一方面要掌控新船价格大幅上涨、交船时间较长、船队运力过剩等供给端出现的新老情况。简而言之,当前的主客观因素表明,油船与散货船市场仍未到爆发的最佳时机,还需要等待。

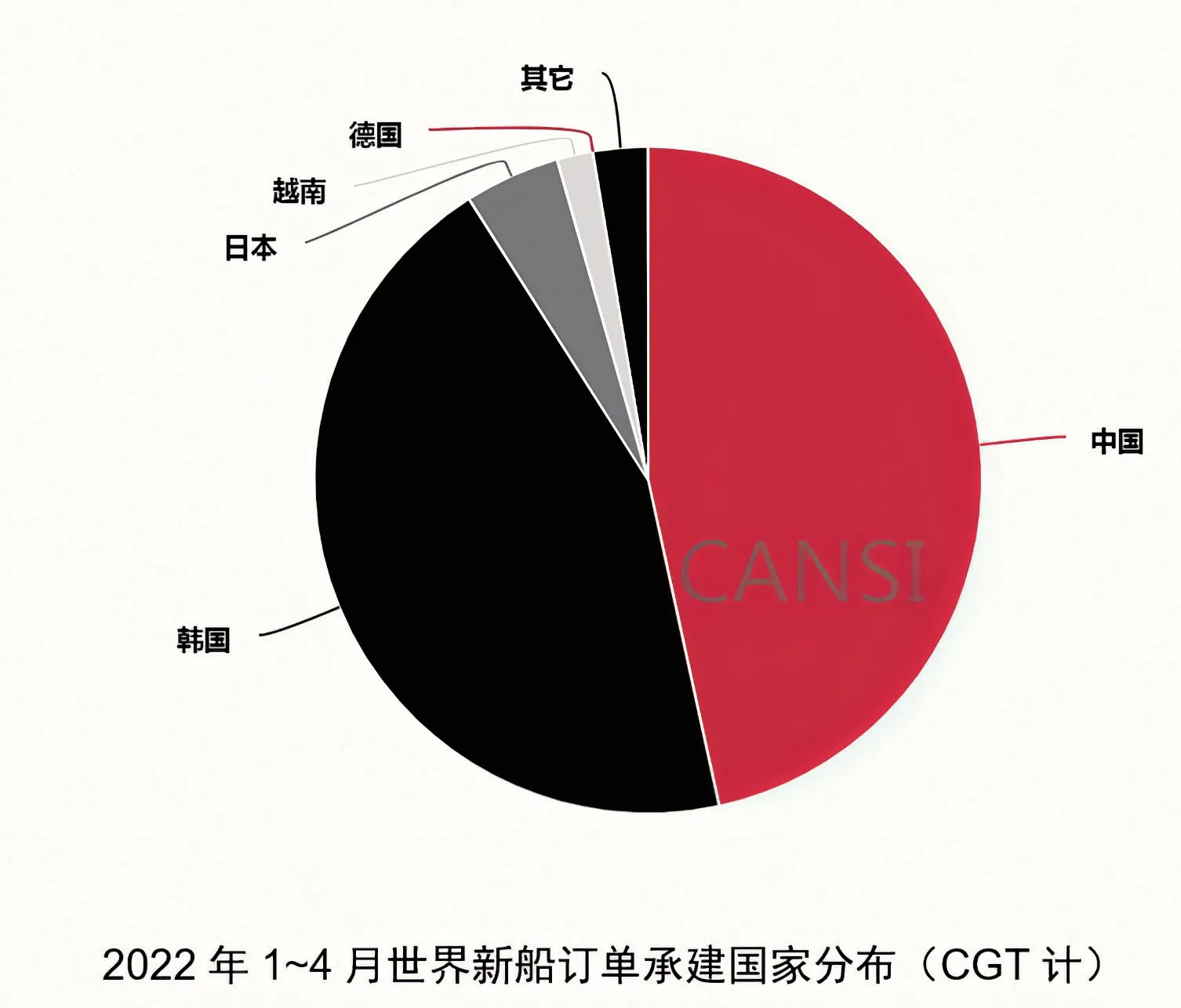

中韩继续领跑中国LNG 船业绩亮眼

2022 年1—4 月,中国船企承接新船订单740 万CGT,占世界总量的50.1%,领跑全球;韩国船企以614 万CGT 的成交量排名次之。4 月,中国船企克服新冠肺炎疫情影响,在接单方面表现出色。中国船舶集团有限公司旗下沪东中华造船集团有限公司承接6 艘17.4 万大型LNG 运输船订单,总金额达80 余亿元人民币。该笔订单在刷新中国造船史上最大单笔LNG 船订单纪录的同时,还使沪东中华以今年截至目前总计17 艘大型LNG 运输船接单成绩,在该船型新造船市场位居全球第一。

此外,今年以来,中国船舶集团旗下江南造船(集团)有限责任公司、大连船舶重工集团有限公司两家企业分别实现大型LNG 运输船接单“零突破”,有望补齐我国大型LNG 运输船产能不足的短板。

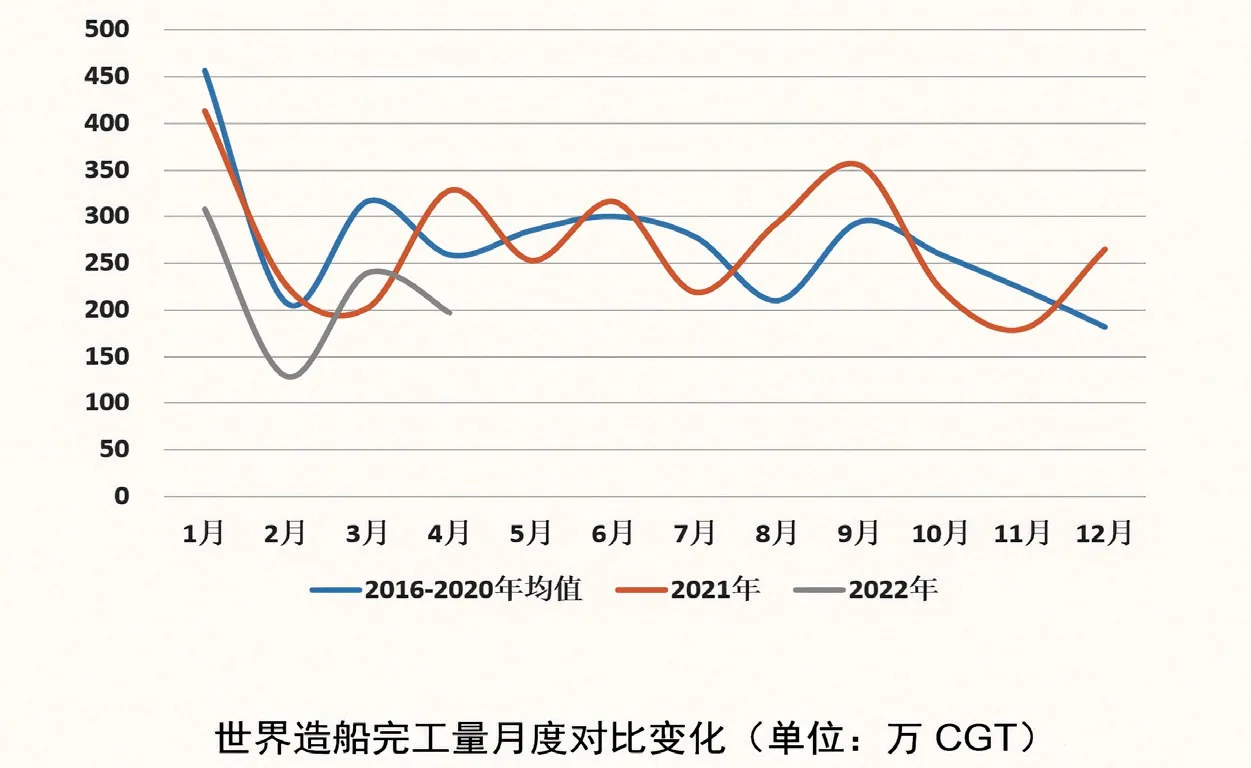

全球完工量降幅收窄手持订单环比回升

4 月份,世界新造船完工量为592 万DWT、197 万CGT,同比分别 下 降21.3%、39.9%;1—4 月,世界新造船完工量共计2671 万DWT、874 万CGT,同比分别下降32%、25.3%。统计数据显示,全球4 月当月完工量、1—4 月累积完工量均低于2016—2020 年同期均值。东亚地区新冠肺炎疫情反复,给新船完工交付带来了一定影响,预计随着船企陆续复工复产,全球造船产能及产量后续会逐步恢复。

截 至4 月 底, 世 界 手 持新船 订 单 共 计2.11 亿DWT、9779万CGT,同比分别增长23.6%、17.6%,增幅较上月小幅扩大;环比分别增长1%、2.7%。4 月新船订单回升与月度新船交付量萎缩,共同推高了当前手持订单水平;此外,环比CGT 增幅大于DWT 也反映出,以集装箱船、大型LNG 运输船为主的高技术船型的订单的市场份额在不断扩大。

中小型船获更多关注相关船企迎来机遇

受俄乌冲突及连带制裁、区域化贸易发展增速等地缘政治及宏观环境变化影响,世界航运市场也在发生结构性变化:往返欧洲(黑海/地中海等航线)和俄罗斯港口较多的苏伊士型、阿芙拉型等船型市场需求火热,运营模式更为灵活的中小型集装箱船、成品油船/ 化学品船等船型的运费也较为可观。上述船型船队的平均船龄为12 年左右,明显高于同类船的大型船舶,未来船队“减龄”及环保法规催生的运力更新需求,将会给新造船市场注入更大活力。另外,随着新造船市场复苏、大型造船企业因任务饱满而接单受限,一些具备实力的中小型船企也抓住机遇获得了更多订单。

数据显示,中国新船订单承接位列前十的企业集中度从2020 年的74.2%下降到今年4 月的70%,韩国三大造船企业集中度也从同期的94.1%下降到87.9%,表明订单开始流向中小型船企。未来,“时来运转”的中小型船舶市场与以建造油、散、集等传统船型为主的中小型船厂有望“擦出更多火花”。★