审计师对企业大客户资源效应的信息识别

2022-05-30郑军林钟高陈晓健唐亮

郑军 林钟高 陈晓健 唐亮

关键词:客户集中度;持续经营审计意见;风险识别

摘要:拥有大客户资源既可能表征企业的高质量发展,也可能传递企业的高经营风险信息。本文以2007—2018年 A股上市公司为样本,从审计师发表持续经营审计意见( GCO)的视角,研究了企业大客户资源效应的信号传递价值。结果发现,较高的客户集中度会降低企业持续经营能力,审计师将其评估为高风险审计事项,提高了发表 GCO 的概率。进一步分析发现当企业失去大客户风险较低、大客户财务困境风险较小或者企业自身议价能力较强时,大客户集中度对审计师发表 GCO概率的正向影响有所减弱。此外本文还发现大客户集中度引致的风险价值信息并非由于其监督动机不足所致。本文研究丰富了审计意见影响因素和客户集中度经济后果方面的相关文献。

中图分类号:F239.0 文献标识码:A文章编号:1001-2435(2022)01-0116-15

Auditors' Information Identification of Resource Effects of Big Customers—An Empirical Analysis Based on Going Concern Opinions

ZHENG Jun1,LIN Zhong-gao2,CHEN Xiao-jian3,TANG Liang4(1. School of Acountancy,Nanjing University of Finance &Economics,Nanjing210023,China;2. School of Busines,AnhuiUniversity of Technology,Manshan Anhui 243032,China;3. Zhonghui CertifiedPublicAcountants,Hanzhou 310020,China;4. School of Busines,FuyangNormalUniversity,FuyangAnhui236037,China)

Key words:customer concentrations;going-concern opinions;risk identification

Abstract:As the main source of the firms' economic benefits,big customers may indicate high quality development,or high business risk. Using the Chinese listed firms from 2017 to 2018 as samples,form the perspective of GCO,the pa- per investigates the signal value of big customers from external auditor's perspective on issuing the going-concern opinions to the firms with higher customer concentrations. The results show the higher customer concentration de- creases firms' going-concern ability,and such information content may be used by auditors as high-risk audit matter, leading to an increase in the probability of going-concern opinions. Further research shows that the positive associa- tion between higher customer concentration and auditors' propensity to issue going-concern opinions is mitigated when the firms face low risk of losing main big customers,when big customers are financially strong,and when the firms have strong negotiation power. In addition,this paper finds that the value of risk information caused by highercustomer concentrations is not caused by big customers lack incentives to supervise. This paper enriches the literature on the influencing factors of audit opinions and the economic consequences of customer concentration.

一、引言

随着全球经济一体化的不斷推进,以及生产与运营管理理论的不断演进,供应链管理逐渐兴起并得到推广。大客户作为企业的重要经济资源,通过明确的合同安排,以大客户需求为导向持续提高自身服务能力有助于实现价值创造,能显著增进交易双方的经济收益。①近年来,依托大客户资源促进企业发展的现象并不鲜见,如曾为中国移动提供飞信业务的神州泰岳、以及为苹果公司提供玻璃屏幕的蓝思科技等,这些有赖大客户支持的企业都取得了迅猛发展。②但依赖大客户也会影响了企业当前的各项决策及未来发展动力,一旦大客户流失或者业务需求转变、以及出现财务困境或破产清算等情况,会对企业经营活动带来潜在风险。对于审计师而言,在向企业提供审计服务时,需要对企业的经营风险进行评估,并将风险水平作为审计意见决策的重要决定因素。这表明,审计师只有全面了解和评价大客户对企业经济活动及未来持续发展前景的影响,明确其优势和劣势,才能发表客观、公允的审计意见。

实际上,长期以来我国的审计准则非常强调审计师需要谨慎地判断企业对大客户依赖引致的经营风险问题,通过对企业财务信息的鉴证和审核发表合适的审计意见来预警投资风险,有助于发挥信号传递功能。鉴于此,引发我们思考的一个重要研究问题是,既然审计准则都专门强调企业依赖大客户可能引发潜在的风险,审计师在实际的执业决策过程中,究竟如何识别企业依赖大客户的信息含量,进而通过发表恰当的审计意见来提醒投资者予以特别关注?从现有文献来看,还未得出一致结论,如王雄元等和 Krishnan等发现大客户集中度没有导致审计师发表更多的非标意见;③④而方红星和张勇以及郑军等发现大客户集中度会使审计师发表更多的非标意见,⑤⑥Dhaliwal等也发现处于财务困境中的企业对大客户依赖度越高,审计师发表 GCO 的概率越高。⑦究其原因,既有研究主要是从大客户依赖整体层面(如大客户集中度或分散程度)来考察其对审计师决策行为的影响,较少考虑到大客户群体的异质性,并未对大客户特征进行详细区分进而准确评估其引致的差异化作用。鉴于此,本文试图从审计师发表 GCO 的视角切入,研究企业大客户资源传递给审计师的信号价值,以及大客户和企业的异质性特征对审计师识别大客户资源信号价值的附加作用。

本文主要的邊际贡献在于:首先,从交易关系的稳定性和交易双方谈判能力动态转换的视角考察大客户传递给审计师的差异化信号价值,为我们深入理解企业依赖大客户将如何影响审计师对审计风险的判断及其报告等决策行为逻辑提供了新的视角;其次,从经营审计意见的角度考察了大客户依赖所传递的高审计风险信号,验证了审计准则一直非常强调和要求审计师高度重视企业对大客户依赖引发的有关审计风险,为监管机构完善供应链信息披露政策和有效规范审计师的决策行为提供了政策依据。

本文其余部分安排如下:第二部分是文献回顾和研究假设提出;第三部分是研究设计;第四部分是实证结果与分析;第五部分是拓展性分析;最后是研究结论和启示。

二、文献回顾与研究假设提出

(一) 文献回顾

1.客户集中度的相关研究

关于企业与大客户间构建关系型交易的理论基础,学界有较多规范性的探讨研究。基于交易成本理论,Williamson指出,关系型交易是由定向专用性交易产生的长期契约关系①。在转型经济国家,由于存在外部市场不完善、法律体系不健全等问题,使得企业更倾向于与少数固定的大客户建立交易型关系,以避免高昂的交易成本。②之后随着对关系型交易研究的不断深入,实证研究文献亦在不断提供针对企业依赖大客户交易经济后果的相关证据,总体而言相关研究结论可以分为以下两类:一方面,大客户适度集中对企业的持续经营发展和公司治理改善具有积极的影响。具体来说,企业存在大客户有助于稳定供应链,促进资源整合和信息共享,有利于供应链资源整合;③能够提高当期经济收益以及增强收益稳定性④,改善信贷能力⑤,推动研发创新⑥;而且作为一种外部治理机制,大客户能降低企业违规风险,⑦最终促进企业成长。⑧另一方面,相比于大客户分散的企业,大客户集中度较高的企业经营风险更大。 Dhaliwal等指出,一旦企业出现大客户陷入财务困境、破产倒闭、变更供应商或者内部化生产等情况,会导致其销售收入急剧下滑,经营风险增加。⑨同时,强势大客户也可能胁迫企业降低销售价格、延长商业信用以及储备超额存货;⑩使得企业融资约束加剧和经营风险上升,进而会抑制企业创新行为;?由此会损害企业经营绩效。?

在关系型交易对企业审计鉴证需求的影响方面,已有学者指出关系型交易需要以会计信息作为治理基础?,相应地也就延伸出对审计认证的需求。?同时,另外一些学者从审计师的视角,考察了审计师的决策行为是否会受到企业与大客户交易关系的影响。其中,从审计费用的视角,现有文献发现大客户特征可能会通过影响审计风险和审计成本,进而影响审计师的定价决策,但尚未达成一致意见。从审计意见视角,王雄元等发现审计师对大客户集中度高的企业没有出具更多非标意见,?而方红星和张勇以及郑军等发现审计师对大客户集中度高的企业出具了更多非标意见,①②这为我们更好地理解审计师是否能识别企业依赖大客户引致的风险奠定了良好的基础。但是,这种将审计意见划分为标准意见和非标意见的两分法并没有考虑审计师是否会评估大客户依赖对企业持续经营能力影响的问题,致使外部投资者无法判断同一非标意见类型下大客户集中度高的企业持续经营能力是否存在显著差异,进而难以通过审计意见准确掌握企业当前的经营状况以及预测未来风险。

2.持续经营审计意见的相关研究

既有研究指出,审计师的持续经营审计意见决策分为判断持续经营能力和选择具体审计意见类型两个阶段③,而在实际决策过程中,审计师是否在审计报告中提及以及如何提及企业的持续经营状况存在重大不确定性是其面临的最关键的困难,同时由于审计师进行判断决策时存在较大异质性,这都导致审计师需要依赖自身的专业知识、经验和能力对企业的持续经营能力进行综合判断。较长时间以来,审计师对持续经营的判断主要侧重于财务类证据。但实际对于因持续经营能力受限被发表 GCO 的企业而言,其财务状况早已恶化;④因此需要考虑其他一些更容易识别的特征,如从公司治理机制、政治关联以及战略计划转型等特征进行观察可能有助于改善审计师的判断质量。⑤

目前有关客户集中度如何影响审计师发表持续经营审计意见的研究较少,Dhaliwal等发现大客户依赖度高的企业经营风险更大,审计师发表了更多的 GCO;⑥Krishnan等却发现大客户依赖度高的企业经营风险更小,审计师收取了更低的审计费用,并没有发表更多 GCO。⑦可以发现,既有研究并未取得一致结论,可能在于其更多关注的是大客户对企业经营发展和业绩的整体平均效应如何影响审计师的风险认知和决策,可能忽视了不同特征的大客户对企业生产和经营决策的差异化作用,未来研究需要对此进行拓展。

(二) 研究假设

理论上,大客户对企业生产经营活动和未来发展研究可能存在“效率主义”行为和“机会主义”行为两种不同的观点,正是这两种不同的观点,向审计师提供了不同的信息含量,使审计师在审计意见决策时做出不同的反应。

基于“效率主义”行为假说,审计师可能会基于以下原因將大客户资源识别为企业具有高质量发展潜力的信号,进而将其评估为低风险审计事项,从而降低发表 GCO 的概率。首先,基于供应链整合的视角,已有研究发现企业与大客户构建的关系型联系有利于整合供应链资源,企业通过与客户共同设计研发新产品及协同市场开发,能提高存货管理效率和应收账款回收性,降低销售费用、管理费用以及广告支出等酌量性成本,而且随着对大客户依赖程度的增加,企业的资产周转速度和资金回收速度更快;⑧收益更高以及收益的稳定性也更强,未来长期业绩表现也更好。⑨其次,基于监督治理的视角,既有研究发现大客户能够对企业形成良好的外部监督机制;①要求企业提供更加稳健的会计信息,②抑制企业过度负债③,缓解管理层的代理问题。④这表明,大客户关系带来的资源整合和监督治理作用传递了企业高质量发展和代理成本较低的信号,使得审计师认为企业未来发展前景更好,将减少对未来持续经营能力的疑虑,从而会降低发表 GCO 的可能性。

基于“机会主义”行为假说,审计师可能会基于以下原因将大客户资源识别为企业高经营风险的信号,进而将其评估为高风险审计事项,从而提高发表 GCO 的概率。首先,基于利益掠夺的视角,既有文献发现强势大客户会凭借较高的议价能力(如威胁压缩采购规模)要挟企业,不断攫取企业收益;⑤而且一旦遭遇大客户陷入财务困境、倒闭、变更供应商或者进行内部化生产等情况时,企业的销售收入就会迅速大幅下滑,甚至引发经营危机。⑥更为严重的是,由于企业前期投资主要是针对大客户的专有性投资,失去大客户会造成专有性投资的重大贬值,可能会给企业造成毁灭性的打击。⑦其次,基于关系维护的视角,为了减少大客户流失,企业可能需要支付更多的招待费用来维护与大客户的交易关系,⑧同时为了缓解大客户对企业经营形成的压力,管理层也会积极采取调整盈余的方式来营造低风险形象,倘若大客户准确识别出企业的意图会及时中断交易关系,进而增加企业信息披露风险和经营风险。这表明,大客户机会主义行为可能会导致企业当期财务报告和未来经营活动面临着更大的不确定性,这种高不确定性会使得审计师认为企业未来持续盈利能力存在重大疑虑,从而会提高发表 GCO 的可能性。

综上所述,企业存在大客户资源是把“双刃剑”,既可能因为供应链资源整合和大客户监督治理作用,传递企业高质量发展和代理成本较低的信号;也可能因为大客户利益掠夺和提高企业关系维护成本,传递企业高信息风险和高经营风险的信号,这两种截然相反的信号可能会导致审计师在考虑发表 GCO 时做出完全不同的决策,如图1所示。

基于此,本文提出以下有待检验的对立性研究假说1a和1b:

H1a:基于大客户“效率主义”行为假说,在其他条件相同时,对于大客户集中度高的企业,审计师出具 GCO 的可能性更低。

H1b:基于大客户“机会主义”行为假说,在其他条件相同时,对于大客户集中度高的企业,审计师出具 GCO 的可能性更高。

三、研究设计

(一) 样本选择与数据来源

本文选取2007—2018年沪深两市 A股上市公司为研究样本,选择以2007年为研究起点是因为2007年我国开始实行新审计准则,而且大部分公司从2007年开始披露前五名客户名称或客户销售金额等明细信息。在剔除金融保险行业、没有披露前五大客户销售信息的公司和财务数据不全的样本后,最终得到17922个有效样本。前五大客户交易比例和相关具体信息数据为手工收集,其余数据均取自 CSMAR数据库。为了避免极端值的影响,对所有连续变量按上下1%进行缩尾处理。本文所用数据处理软件为 Sta- ta15.0。

(二) 模型设定与变量设计

为检验假设1,本文构造模型(1)如下:

GCO=β0+β1Customer+β2Control+∑Year+∑Ind+ε0模型(1)

其中,模型(1)中的因变量是企业当年被审计师是否出具 GCO,是取值为1,否则为0;Customer是大客户集中度的衡量指标,借鉴Patatoukas的方法①,本文主要采用企业前五大客户各自销售比例的赫芬达尔指数(Ccust)来衡量,另外在稳健性测试中,也借鉴王雄元等的方法②,采用第一大客户营业收入占营业收入比重( Firstcust)和前五大客户占营业收入比重( Fivecust)来刻画大客户集中度。③相关控制变量参见下表1所示。

四、实证分析

(一) 描述性统计

表2列示了主要变量的描述性统计结果,GCO 的均值为0.02,说明有2%的上市公司被审计师发表持续经营审计意见;前五大客户销售比例的赫芬达尔指数Ccust最高接近0.57,第一大客户销售比例Firstcust最高接近75%,前五大客户销售比例Fiecust最高接近96%,说明我国部分上市公司大客户集中度较高。

(二) 多元回归分析

1.大客户集中度与持续经营审计意见

首先,我们检验了企业的大客户集中度与审计师发表 GCO之间的关系。在表3的 (1)和 (2)列中,无论是否控制相关影响因素,大客户集中度Ccust的系数都在1%的水平上显著为正,初步证明了大客户“机会主义”行为假说成立,假设 H1b得到支持。

上文的回归分析可能存在内生性问题。首先,尽管我国监管机构鼓励上市公司披露前五大客户信息,但具体交易信息披露属于自愿披露的范畴,而自愿披露往往存在样本分布不随机而产生样本自选择问题。本文采用 Heckman两阶段回归来缓解企业客户信息披露的自选择问题,首先设立客户信息是否明确披露Probit方程,根据已有研究,选择企业规模(Size)、四大审计师(Big4)、研发投入( RD)、无形资产比重(Intang)行业竞争程度( HHI)、销售增长率(Growth)、股权性质(State)、资产负债率( Lev)等变量以及年度和行业作为第一阶段控制变量;其次,根据客户信息披露方程计算逆米尔比率( IMR)并代入主回归模型进行回归。表3第(3)列报告了第二阶段的回归结果,发现Ccust的系数仍显著为正,说明即使控制了样本自选择问题后,大客户集中度与审计师发表 GCO之间的关系仍显著为正。

其次,考虑到企业是否存在大客户依赖可能并不是随机的,而是受到某些因素的影响。因此,有大客户和无大客户两组样本或许天然有所差异。本文采用倾向得分法(PSM)来控制潜在的内生性问题。参考Kalwani和Narayandas的做法①,采用单个客户采购金额占企业营业收入10%及以上视为存在大客户,是大客户则Custdum取值为1,否则为0;借鉴 Kong 的方法,②在控制年度和行业的基础上对是否存在大客户进行回归,估算各企业存在大客户的概率得分,然后根据1:1配对原则和概率得分进行配对,最后根据匹配成功的新样本进行检验。从表3第(4)列可以发现Ccust的系数显著为正,说明即使控制了内生性问题后,上述结果依然稳健。

最后,考虑到上述结论可能存在遗漏变量等问题而容易受到内生性问题的困扰,并不足以得出明确的因果关系。因此本文采用工具变量法来缓解遗漏变量问题的影响,Dhaliwal等发现企业所在行业以往年度的大客户集中度会对该企业是否具有大客户依赖性产生影响,③因此本文将上一年度同行业其他企业大客户集中度平均值(Ccustind)作为工具变量,表3第(6)列报告了第二阶段的估计结果,可以发现结果没有异常变化。

2.进一步验证。首先,本文进一步采用第一大客户营业收入占本企业营业收入比重Firstcust和前五大客户占营业收入比重Fivecust来刻画大客户集中度,发现结果没有异常变化。其次,由于无法寻找大客户经营战略改变的直接数据,为检验本文假设中提出的如果大客户流失会导致企业经营风险增加,借鉴 Dhaliwal等的方法,①采用企业发生大客户流失的子样本进行检验,发现结果没有异常变化。再次,考虑到企业被审计师发表 GCO 向外界传递了不利信号,会影响企业融资能力进而加速企业恶化,因此谨慎的大客户可能会选择终止交易关系,而这会反过来会进一步增大企业经营风险,审计师发表 GCO 的概率也会增加。因此本文选取第一次被发表 GCO 的样本重新进行回归,发现结果没有异常变化。

另外,我们还进行如下稳健性测试:第一,考虑到企业可能会选择支付更高的审计费用来购买审计意见,进一步控制异常审计收费后,发现结果不变;第二,考虑到一些地方政府可能通过实施频繁的资产重组支持本地 ST企业“摘帽”,因此 ST公司与其他正常公司不同,进一步剔除 ST 的样本进行回归,发现结果不变。第三,既有研究发现大客户集中度和与企业业绩呈现出 U 型关系,②这可能表明大客户的“效率主义”行为和“机会主义”行为之间可能存在转化的阈值,为此本文进一步在回归模型中增加了大客户集中度的平方项,发现其未通过显著性测试,即大客户集中度与审计师出具 GCO 的概率不存在U 型关系。

五、基于大客戶特征和企业特征的异质性分析

(一) 基于大客户特征的异质性分析

大客户“机会主义”行为引致风险的第一项来源是大客户有可能选择更换供应商,或者自行研发上游产品,从而导致企业面临销售收入锐减的风险。针对这种企业可能面临被大客户替换的风险,本文采用两种方式进行刻画:其一,与关联方大客户不同,非关联大客户与企业之间仅通过买卖合同建立起交易关系,双方都有较大的自主选择权,因此企业面临是否被大客户替换的不确定性更大;而关联方大客户与企业之间还存在股权控制等更深层次的联系,单方面终止合约的概率较低。③其二,如果企业具有稳定合作的大客户,则长期合作关系会使得企业面临的大客户更换的风险相对较小。因此可以预期,如果是由于大客户“机会主义”行为带来经营风险增加导致审计师发表更多的 GCO,则在有关联大客户和大客户稳定性较高的情况下被发表 GCO 的可能较低。借鉴王丹等的方法来识别企业是否具有关联大客户以及对关联大客户的销售比例( Rcust),有无稳定大客户以及对稳定大客户的销售比例(Scust)重新回归。④结果如表4所示,从第(1)和 (2)列可以发现Ccust的系数仅在无关联大客户的情况下显著为正,有关联大客户时Ccust的系数不显著,这表明当存在关联大客户时,审计师并未因企业客户集中度较高而发表更多的 GCO,而第(3)列中Ccust×Rcust的系数显著为负,表明关联客户购买比例越大,大客户集中度对审计师发表 GCO 的正向影响会减弱。从第(4)和 (5)列可以发现,Ccust的系数仅在无稳定大客户的情况下显著为正,有稳定大客户时Ccust的系数不显著,这表明当大客户稳定性较高时,审计师并未因企业客户集中度较高而发表更多的 GCO,而第(6)列中Ccust×Scust的系数显著为负,表明稳定客户购买比例越大,大客户集中度对审计师发表 GCO 的正向影响会降低。

其次,大客户的“机会主义”行为引致的第二类风险在于,当大客户面临财务困境或破产风险时将会使企业面临危机。针对大客户财务困境或破产风险,本文采用两种方式进行刻画:其一,既有研究指出,与不具有政府背景的大客户相比,具有政府背景的大客户背靠国家信用与财政力量,通常具有产品需求稳定和财务风险较低的优势,有力确保了企业未来收入的实现与经营的安全,有助于缓解企业面临的风险与不确定性。其二,与非上市公司相比,上市公司的实力一般更加雄厚、资金更加充裕,因为当前我国企业 IPO有较高的准入标准,上市后又面临着严格的监管环境和信息披露规定,同时上市公司也拥有更完善的内部控制和更高质量的财务报表信息,获得贷款的能力更强,破产风险更低。因此可以预期,如果是由于大客户“机会主义”行为带来经营风险增加导致审计师发表更多的 GCO,则有政府背景的大客户和有上市公司大客户的情况下会相对较弱。本文根据企业披露的前五大客户信息对具有政府背景(包含各级党、政、军部门、政府事业单位以及国有企业)大客户和上市公司大客户进行直接识别,按具有政府背景大客户的销售比例(Gcust)和上市公司大客户的销售比例( Pcust)进行识别。结果如表5所示,第(1)和 (2)列发现Ccust的系数仅在无政府背景客户的情况下显著为正,有政府背景大客户时Ccust的系数不显著,这表明当存在具有政府背景大客户时,审计师并未因企业客户集中度较高而发表更多的 GCO,而第(3)列中Ccust×Gcust的系数显著为负,表明政府背景客户购买比例越大,大客户集中度对审计师发表 GCO 的正向影响会减弱。第(4)和 (5)列发现Ccust的系数仅在无上市公司大客户的情况下显著为正,有上市公司大客户时Ccust的系数不显著,这表明当存在上市公司大客户时,审计师并未因企业客户集中度较高而发表更多的 GCO,而第(6)列中Ccust×Pcust的系数显著为负,表明上市公司客户购买比例越大,大客户集中度对审计师发表 GCO 的正向影响会降低。

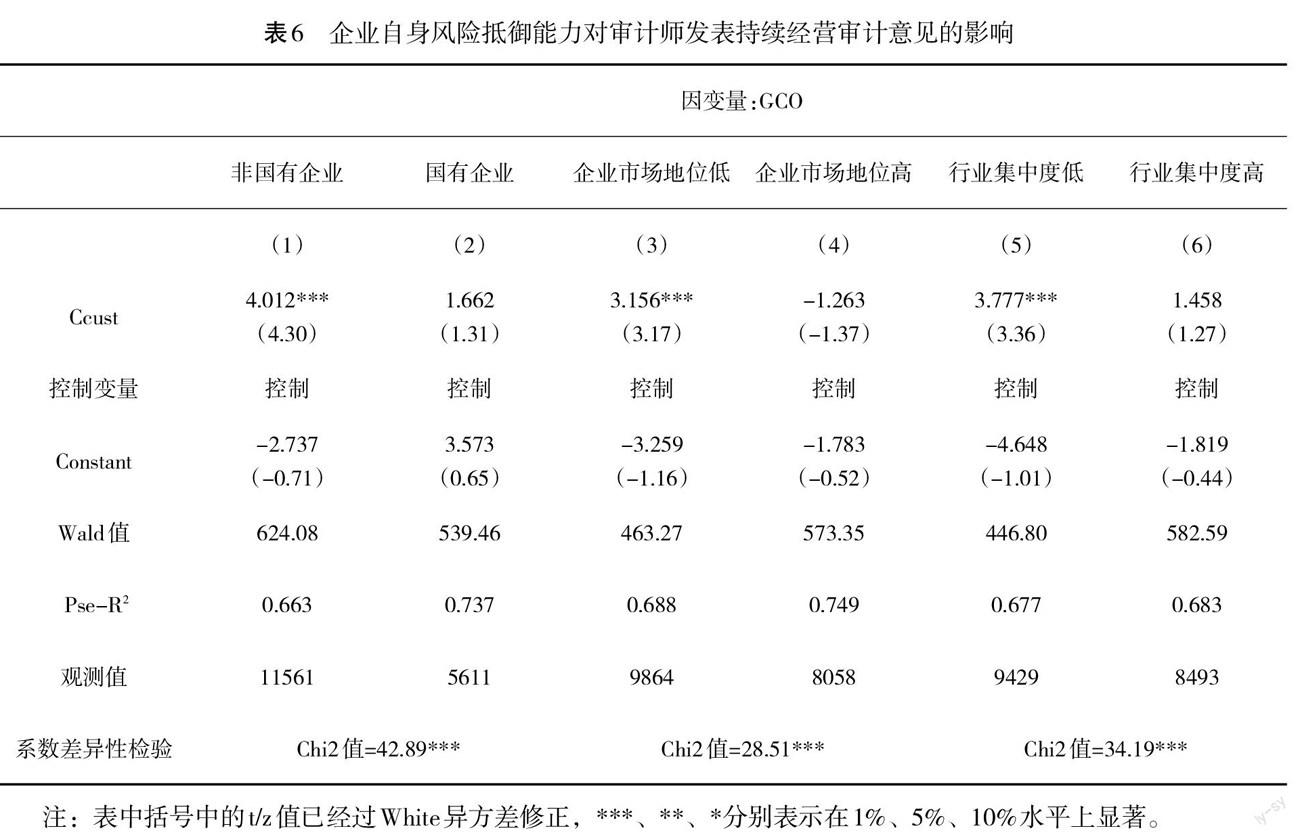

(二) 基于企业特征的异质性分析

为了说明大客户这种“机会主义”行为对审计师风险认知的影响,本文接下来又进一步区分企业自身对风险抵御能力的强弱进行检验。如果是由于大客户的利益攫取增加企业经营风险而导致审计师发表更多的 GCO,则当企业自身议价能力较强时,能够控制产品价格并影响收款条件,抵御大客户利益攫取的能力也相应较强,来自大客户的压力便会减弱甚至消除,审计师发表 GCO 的可能性将相对较弱。本文从产权性质、市场地位和所处行业市场竞争程度三个方面来衡量企业自身的议价能力。理论上,对于国有企业、市场地位高和所处行业集中度较高的企业而言,自身议价能力较高,抵御大客户利益攫取行为的能力较强。同理,较强的议价能力会减少企业刻意迎合单一大客户的产品需求,反而会增加企业与外部市场消费者进行信息、资源交流的机会,能增强企业获取消费者需求信息的能力,进而提升在供应链的领导位,增加与大客户合作的黏性,改善合作环境。①如果是由于大客户“机会主义”行为增加经营风险导致审计师发表更多的 GCO,这种正向影响会相对较弱。企业市场地位采用当期营业收入占所在行业该年度营业收入总额的比例来衡量,②行业集中度采用企业所处行业的赫芬达尔指数来衡量。③结果如表6所示,从第(1)和 (2)列可以发现Ccust的系数仅在非国有企业组中显著为正,国有企业组中Ccust的系数不显著,两组系数差异显著,这表明国有企业议价能力较高时,审计师并未因其客户集中度较高而发表更多的 GCO;从第(3)和 (4)列可以发现Ccust的系数仅在企业市场地位低的情况下显著为正,企业市场地位高时Ccust的系数不显著,两组系数差异显著,这表明市场地位较高时,审计师并未因其客户集中度较高而发表更多的 GCO;从第(5)和 (6)列可以发现,Ccust的系数仅在行业集中度低的情况下显著为正,企业所处行业集中度高时Ccust的系数不显著,两组系数差异显著,这表明行业集中度高时,审计师并未因其客户集中度较高而发表更多的 GCO。这些结果表明当企业自身议价能力越高时,客户集中度与审计师发表 GCO之间的正相关关系明显减弱。

(三) 基于大客户监督治理动机的进一步分析

上述有关大客户特征和企业特征异质性的检验尽管在一定程度上验证了大客户的“机会主义”行为可能传递了企业未来持续经营能力受限的高风险信息,进而审计师会发表更多的 GCO,但并不能排除大客户监督企业和参与治理动机不足带来的影响,因此不能完全论证本文所述大客户的“机会主义”行为就是影响审计师发表更多 GCO 的主要原因。尽管大客户具有监督企业的动机,但过高的监督成本会抑制大客户的监督意愿,特别是当大客户数量较多时,可能会出现监督激励不足导致的“搭便车”问题。为了排除上述替代性解释对研究结论的影响,本文接下来通过区分大客户监督治理动机和能力的强弱进行检验。如果是由于大客户监督动机和能力不足带来企业经营风险增加而导致审计师发表更多的 GCO,则当大客户监督动机和能力较强时,更有可能监督企业的生产经营活动以保证产品质量,如通过提出更严苛的产品质量标准与售后服务要求,确保企业持续经营,可能会降低企业陷入困境的概率,进而导致审计师发表GCO的可能性下降。具体而言,本文主要采用企业产品是否具有耐用性、是否存在唯一大客户及其交易比例来考察大客户监督治理动机和能力的强弱。首先,当企业生产的产品独特性较高时,大客户可能需要大量维修、装配及改良升级等后续专项服务,如果企业出现经营或财务危机,大客户所需的后续服务将难以得到保障,此时其的监督动机会更强。其次,与企业存在多个大客户相比,当企业存在唯一(也是最大的)大客户时,由于存在“搭便车”的机会更少,大客户此时监督动机会更强,并且当采购的产品占比较大时,监督动机会更强。下表7报告了相关结果,从第(1)和 (2)列可以发现Ccust的系数仅在非耐用品行业显著为正,在耐用品行业中不显著,两组系数差异显著,表明当大客户监督动机较强时,审计师没有发表更多的 GCO。另外从第(3)和 (4)列可以发现,Ccust的系数在存在多个大客户和唯一大客户的情况下都显著为正,两组系数差异不显著,表明即使当大客户“搭便车”的机会更少时,大客户可能具有更强的监督动机,但同样也可能具有更强的利益攫取动机,较高的大客户集中度不是减少而是增加了审计师发表 GCO 的概率。进一步从第(5)和 (6)列可以发现Firstcust的系数在存在唯一大客户的情况下显著为正,而在存在多个大客户的情况下不显著,两组系数差异显著,这表明随着唯一大客户的采购比例增加,其对企业的利益攫取行为难以受到其他大客户的约束,可能导致企业经营风险增加,因此审计师提高了而不是降低了发表 GCO 的概率。上述结果表明大客户监督和治理动机不足并不能有效解释前文结果。

六、研究结论、启示

大客户是企业的重要经济资源,现有研究针对大客户影响企业生产经营活动和未来发展可能存在“效率主义”行为和“机会主义”行为两种不同的观点,而作为信息中介的审计师,高质量的审计鉴证作为一种有效的监督机制,具有信号传递的作用①,如何识别企业大客户资源所传递出来的信息含量,进而发表恰當的审计意见,成为利益相关者决策的重要依赖②。本文使用2007—2018年 A股上市公司数据,立足持续经营审计意见的视角,检验审计师如何识别大客户资源的信息含量并针对其做出何种审计意见决策,以及大客户和企业的异质性特征对审计师识别大客户资源信号价值的附加作用。研究发现,大客户集中度越高,企业未来经营活动面临的不确定性更大,审计师发表 GCO 的概率越高。进一步分析发现当企业失去大客户风险较低,大客户财务困境风险较小或者企业自身议价能力较强时,大客户集中度对审计师发表 GCO概率的正向影响有所减弱。此外,本文还发现大客户集中度引致的风险价值信息并非由于其监督动机较弱所致。

本文的政策启示如下:第一,面对全球价值链重构与产业转型升级的双重挑战,我国企业需要高度重视核心客户关系投资,提高供应链的协同效应,但同时要关注大客户凭借较强的议价能力来掠夺企业利润,因此需要进一步优化客户结构,增加客户稳定性和提高企业自身的议价能力,通过生产替代性小的产品增加核心客户的转换成本,通过从供应链间单纯的博弈关系转向构建互利互惠的合作关系,有效降低企业经营风险。第二,监管部门需要积极引导和规范企业披露客户交易明细等非财务信息,以增强资本市场上信息的公开透明度,同时可以通过审计准则专门强调和引导审计师在审计执业过程中关注此类特别风险,借此提高审计师的风险识别能力以发表恰当的审计意见,缓解企业和投资者之间的信息不对称问题,约束企业管理层的机会主义行为,促进我国资本市场的有效运转。

责任编辑:孔庆洋