阿里巴巴:何时重回成长股?

2022-05-30陈锐

陈锐

在二级市场上,当一家公司不再创新,其成长股的名号就会被摘掉,换上所谓的“价值股”标签。两者的区别在于,市场会以不同标准评价一家公司:心甘情愿承受前者的“战略性亏损”,并给予数十倍的溢价;对于后者,则会苛责其一分一毫的盈利能力,一旦亏损就会视它为垃圾堆。

阿里巴巴和亚马逊的股价差异呈现的就是这一命题。作为“中国的亚马逊”,阿里巴巴的股价在2017年曾一度超越亚马逊。但5年后的今天,亚马逊的市值(将近9.3万亿元)已是阿里巴巴(不到1.67万亿元)的5.5倍。

两者的业务从结构看非常相似,都以电商相关业务为基本盘,近年都重注云计算,也都号称全球化公司,拥有庞大的海外业务。可以搜索到的数据显示,截至2018年9月,亚马逊全球活跃用户数量接近8亿。2022财年,阿里巴巴全球活跃消费者约13.1亿。不过,它们的差别更多在于结构。单就用户而言,阿里巴巴13.1亿全球活跃消费者中约有10亿来自中国国内。

自互联网治理启动以来,中国互联网公司面临的来自政府的监管当然比亚马逊要面对的更苛刻、更具不确定性。但阿里巴巴的价值更大程度上是被其内部挑战限制住的,而不是投资者。

中国商业:基本盘面临的焦虑

2022年,阿里巴巴淘系用户运营的关键指标从年度消费者数量(AAC),切换成了日活跃用户数量(DAU)。前者是按年计在淘系平台上消费过的用户数量,后者是按天计打开过淘系应用的用户数量。这一切换不仅意味着阿里巴巴从关注消费行为本身转为更加关注用户打开应用的频率和在其应用内停留的时长—后者以往是短视频等社交媒体应用关注的指标,更意味着在增长和利润之间,阿里巴巴开始选择后者。

由客户管理收入与直营收入构成的中国零售商业板块,为阿里巴巴贡献了近7成营收,是集团业务的绝对基本盘。客户管理的4项主要收入来源中,除了天猫商家抽成,皆为商家营销费用也就是广告收入,直营则是指天猫超市、盒马、高鑫零售等阿里巴巴自营零售业务。理论上,这两种收入模式依托的前提,都是平台交易额(GMV)持续扩大,但广告收入的利润显然远大于自营零售。而在追求GMV指标的情况下,阿里巴巴难免左右互搏。

阿里巴巴大概从2019年前后就陷入了这种窘境。2016年到2021年,中国的网络零售额在中国社会商品零售总额中的占比增加了近一倍,从12.6%增长到24.5%。不过,阿里巴巴在其中的份额变化并不乐观。市场研究机构eMarketer的数据显示,阿里巴巴的占比从2017年的超过61%下降到了2021年的不到45%,剩下市场主要由京东(19%)、拼多多(15%)、抖音電商(5%)和快手电商(4%)分食。其中,抖音和快手的电商业务的市场份额在2019年还仅占0.37%和0.55%。

2019年,淘系和抖音签下价值70亿元的年度框架合作,将原本可以产生在淘系站内的广告费用转移到了抖音上,相当于为保住GMV而牺牲了真正可以带来利润的广告。

抖音和快手的电商业务的增长既说明了内容电商的有效性,也开启了新的线上消费路径,即消费者越来越多在抖音、快手、小红书—而非直接通过淘宝的信息流推荐—获得消费灵感,再跳回淘宝搜索商品下单。这条消费路径将淘宝变成了免费的购物工具,解构了其从广告排名中获得收入的商业模式。

利润表也说明了广告收入下滑对阿里巴巴盈利能力的影响。2020年至2022年,阿里巴巴中国商业部分的营收(GMV的直接反映)从约3520亿元增长到了5927亿元,增长近7成,但这部分的经调整息税前利润(EBITA)却不增反降,从1848亿元减少至1821亿元,利润率从53%降至31%。

未来,市场竞争可能会继续放大这种对阿里巴巴的不利影响。财报显示,以广告收入为主的客户管理收入,在阿里巴巴营收中的占比已从2020年的48%降至2022年的37%,而直营收入从19%增加至30%。

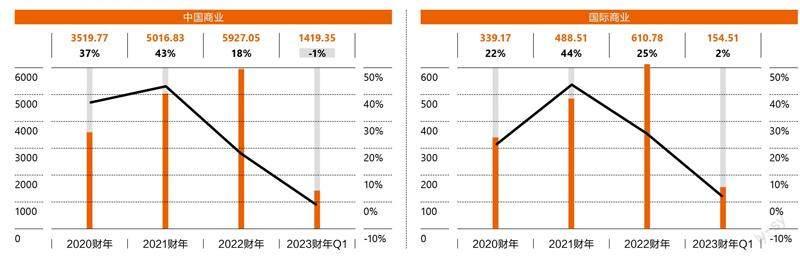

更值得焦虑的,是阿里巴巴的中国电商这一核心业务的整体增长也在放缓。2021财年,该业务营收的同比增速为48%,至2022财年,增速已降至18%,至2023财年第一季度(因国内疫情影响)甚至首次同比下降了1%。

阿里巴巴近3年营收结构变化

数据来源:阿里巴巴2022财年年报

阿里巴巴的盈利完全依赖中国本土电商业务

数据来源:阿里巴巴2022财年年报

关键绩效指标从年度消费者数量切换为日活跃用户数量,意味着阿里巴巴只要增长忽视利润的时代结束,同时也意味着更大的挑战开始。

首先,作为一个电商平台,要与内容平台竞争内容并不容易。在日活这一指标上,QuestMobile的数据显示,2022年5月淘宝的DAU为3.6亿,与快手的3.46亿水平相当,远低于抖音的6亿日活。

其次,从采用广告收入而非交易费用作为商业模式那一刻起,阿里巴巴就应该认识到它在未来的发展中将不断面临商业模式上的挑战—广告平台的切换是这个星球上发生最频繁的商业事件之一。如同阿里巴巴的高管们在财报会上强调的,短视频不会是互联网历史上的最后一项新技术,未来可能改变消费者娱乐方式和习惯的技术还将不断产生。比如AI,算法推荐越精准,商家越不需要购买广告做人工推荐,迄今,阿里巴巴仍在小心翼翼地调试其“千人千面”推荐技术在页面内的应用。

海外市场:遥控不如下场

2022财年的年报中,阿里巴巴为2036财年列出的“目标”之一,是收获20亿消费者。这意味着在现有的13亿消费者基础上,阿里巴巴需要再增扩至少7亿新用户。考虑到中国只有14亿人口,另外7亿用户只能去海外寻找了。如果再参考阿里巴巴过去在海外业务上的表现,14年也许并不算太宽裕。

阿里巴巴的电商业务增速明显放缓

数据来源:阿里巴巴财报(阿里巴巴2022财年对应的自然年度为2021年4月-2022年3月,以此类推)

在2020年年底蚂蚁集团上市被叫停之前,阿里巴巴一直都没什么危机感。再看回利润表,2020年到2021年,阿里巴巴中国商业的营收增长了43%,利润仅增长13%。如果蚂蚁上市没有被叫停,或者后来政府对互联网平台的反垄断治理比如禁止“二选一”的大棒没有落下,阿里巴巴很可能仍然安于通过禁止卖家去竞争对手那里销售的方式继续获得稳定的GMV增长,不会那么在意利润表上的失衡,以及业务结构的失衡。

其业务结构层面最失衡的就是海外业务。投资者常拿阿里巴巴同亚马逊相提并论,但两者对同一市场的依赖程度大不相同。在全球多个市场—从美国、英国到法国—亚马逊都是当地最大的電商平台。此外,亚马逊还在日本、东南亚、西班牙等多个市场设有本地运营的站点。阿里巴巴则完全不同,2022财年(截至2022年3月的12个月)公司超过9成的收入来自中国市场,财年内,其国际商业收入仅增长了2%。

中国电商市场格局逐渐分化,阿里巴巴优势减弱

数据来源:eMarketer

早在1999年,阿里巴巴成立的同一年,阿里巴巴国际站就成立了,经营批发模式的跨境贸易业务。第二年,面向C端用户的跨境零售电商“速卖通”也已诞生。在公司财报中,阿里巴巴常以“在全球140多个国家和地区建立了供应链生态,买家覆盖200多个国家和地区”的说法描述海外业务的成绩,但这些数字掩盖了其在东南亚和欧洲市场不同原因的失意。

按地域划分,阿里巴巴的海外业务可以分为两大市场,一是东南亚,二是欧洲。阿里巴巴在这两个市场采用了不同的经营模式。在东南亚,阿里巴巴分别投资了印度的电商平台Paytm M all和创立于新加坡的电商平台Lazada—这两项投资都很难被称作成功。今年5月,阿里巴巴和蚂蚁集团清仓了Paytm Mall的全部股权(28%),完全撤离该项目,原因是烧了巨额资金后,这家初创公司的市场份额却从5.6%跌至3%。同时由于印度的政商环境,阿里巴巴已暂停了在印度的所有投资。

阿里巴巴海外业务布局

资料来源:根据公开数据整理

但阿里巴巴在印尼的失败,只能归因于自身。2015年阿里巴巴入股时,L a zada还是东南亚最大的电商平台。但2 019年,L azada就被同样起源于新加坡的Shopee(第一大股东为腾讯)超越。关键的失败发生在印尼。据晚点LatePost报道,控股Lazada后,阿里巴巴派驻团队接管了Lazada从CEO、CTO到中层干部的各个关键岗位,用经简单翻译的淘宝后台替换了Lazada的商家界面,并引入更多国际大品牌,抛弃原来开发更多低价商品的策略。与此相反,Shopee通过专注低价商品和补贴快递费用的方法快速提升了访问量。到2020年第三季度,在东南亚电商平台中Shopee的月访问量已跃居第一,为第二名Lazada的4倍多。

亚马逊与阿里巴巴经营结构对比(2022年Q2)

数据来源:亚马逊2022财年Q2财报、阿里巴巴2023财年Q1财报(阿里巴巴2023财年Q1对应自然年度2022年Q2)

在欧洲,阿里巴巴的主要经营模式既非SH E I N那样的“独立站”(类似于电商版ZARA),也非类似于Lazada的本地版淘宝,而是以速卖通为核心的跨境电商— 你可以把它看成一种跨境版的淘宝。与本地电商相比,用户在跨境电商平台下单后动辄需要半个月的等待期才能收到包裹。亚马逊也有类似业务—中国的很多商家都通过亚马逊的跨境平台向欧洲和美国市场销售中国制造—但这部分业务只是亚马逊欧洲生意的一部分,它在欧洲更主流的业务模式是本地电商,即推出本地版本的亚马逊。而阿里巴巴旗下无论淘宝还是天猫,都不曾走出中国市场。因此,虽然阿里巴巴和亚马逊常被放在一起比较,但在中国以外的市场,两者几乎没有交集。

欧洲早就不是电商荒漠。以英国为例,作为欧洲最大的电子商务市场,英国的电商规模已达到全球第三,仅次于中国和美国。2019年,电商在英国社会消费品零售总额中的份额就已达到21%,61%的当地零售商都能提供48小时内的送达服务。除非是当地难以购买到的商品,比如更加廉价的中国制造,消费者才有可能通过跨境电商平台购买。亚马逊的生鲜服务也能像中国的生鲜电商们那样在半天内将商品送货上门。即使是需要从中国跨境销售到欧洲的商品,利用在欧洲建立的诸多仓储和物流配送设施,亚马逊的商家也能将预测可以稳定销售的商品提前储存至亚马逊在当地的仓库,缩短跨境物流时间。

阿里巴巴的速卖通此前做不到这一点。作为阿里巴巴旗下的物流平台,菜鸟2013年就成立了,但速卖通真正利用菜鸟的物流服务为商家提供跨境航空小包配送,要等到2020年前后。

与阿里巴巴主做跨境不同,1998年,亚马逊就进入了英国市场,在当地设立站点,招募供应商和配送员,并修建仓库。到2019年,根据全球电子商务研究公司Edge by Ascential的报告,英国电商市场中,亚马逊已占据其中30.1%的份额,其次是eBay,拿走9.8%,紧随其后的就是本地线下零售商Sainsburys和Tesco开出的线上渠道,份额分别为4.6%和4.5%。任何跨境电商对这个市场而言都是补充,不是主流。

中概股低迷,阿里巴巴加大了股份回购力度

数据来源:阿里巴巴2020财年至2022财年年报

股份回购计划完成情况

数据来源:阿里巴巴2020财年至2022财年年报

在国内,阿里巴巴常被拿来和SH EI N、Cider等近年崛起的中国新兴电商品牌比较,并被诟病出海模式的错误。阿里巴巴也因此效仿SHEIN推出了相似电商品牌allyLikes,定价高于5到25美元之间的SHEIN,销售价格在10到40欧元之间的女装。但阿里巴巴和亚马逊本质上一样,都是出售经营铺位的中间平台,设计和做衣服不是它们最适合做的事。一个借鉴是,今年2月,字节跳动效仿SHEIN推出的女装品牌独立站Dmonstudio已宣布关站。

阿里巴巴迟迟未将淘宝扩张到任何一个海外市场的原因不明,除了国内市场过于安逸,另一原因可能是不想在英语世界中同亚马逊直接竞争。以阿里巴巴为代表的互联网公司已是中国制造之后的第二代现代公司,但它们对全球化的想象与做法同联想、海尔们可能没什么不同。不过,只要看一看Shopee创始人李小冬来自于天津,印尼最大快递公司极兔的创始人李杰和陈明永都来自OPPO,那么阿里巴巴在海外市场的保守更可能是由于缺乏进取心,而非能力欠缺。

云业务营收增长放缓,但EBITA实现转正

数据来源:阿里巴巴2022财年年报

亚马逊在全球云服务市场遥遥领先,阿里巴巴位居第四

数据来源:Synergy Research Group

海外业务的名不副实直到2021年才开始被改变。2021年年底,阿里巴巴在一次架构和人事调整中新设了“海外数字商业板块”,将速卖通(零售)、国际贸易(批发)两个海外业务,以及Lazada等在海外市场收购的多家子公司打包,由天猫、淘宝、阿里妈妈事业群原总裁蒋凡负责。

这轮整合中,阿里巴巴保留了跨境电商和本地消费电商两个海外平台,分别以速卖通和Lazada为核心。其中,速卖通整合了淘宝、天猫海外等阿里体系内的所有跨境团队,并第一次重点提到了海外市场的物流建设。Lazada被赋予的责任更大,据路透社4月报道,阿里巴巴计划将这个起源于东南亚的电商业務扩张到欧洲,Lazada泰国首席执行官董铮(James Dong)将开展这项计划,阿里巴巴海外商务负责人蒋凡也已于4月到新加坡,讨论了Lazada的扩张事宜。

不出意外,未来几年的财务报表上,阿里巴巴将有更多支出花在欧洲的物流建设和电商会员拉新上。从坐在家里跨境遥控,到亲自下场经营,这是对成立已23年的阿里巴巴团队是否还能吃苦创业的一种考验。同时,它也要证明自己能管好收购来的业务,解决好那些美国公司以收购方式进入中国市场时没有做好的跨文化管理问题,避免Lazada在印尼犯的错误,这样才能在去欧洲与亚马逊竞争之前至少不再败给Shopee。去年9月,这个Lazada在东南亚最大的竞争对手已开始了全球化扩张,先后进入了波兰和西班牙。

云服务:首次EBITA利润转正

云计算一直被阿里巴巴寄予厚望,但它很可能难以像亚马逊的云计算(AWS)那样为公司贡献足够的营收和够丰厚的利润。

2022年第二季度,阿里云营收总额177亿元,与之相比,亚马逊同期营收197亿美元(约合1349亿元人民币),为阿里云的7.6倍。规模差在于亚马逊可以服务的市场广度上,阿里云主要服务超过60%的中国A股上市公司,亚马逊则服务全球市场,同时包括中国部分公司出海业务的云计算需求。

利润率方面,2021年,AWS的营收为622亿美元,贡献了亚马逊13%的营收份额,但经营利润达到185亿美元,在亚马逊当年经营利润(约249亿美元)中的占比高达74%。与之相比,阿里云2022财年的营收规模只占阿里巴巴总营收的9%,与AWS的营收占比接近,但经营利润和净利润都处于亏损状态,只有经调整后的息税前利润(EBITA)实现11.46亿元,对公司的该指标贡献率不到1%。

但这毕竟是阿里云首次实现了EBITA年度转正,对投资者而言,这算得上某种转折点。

据Gartner统计,2021年,AWS在全球云计算IaaS市场的份额为38.92%,阿里云仅有9.55%。2022财年,阿里云也仅实现了23%的增长(上一财年的增长率为50%),为成立13年以來的最低增速。财报中,阿里云将部分原因解释为一位头部客户“基于非产品相关的要求就其中国以外的业务”停止采用了阿里巴巴的海外云服务。这种说法很容易让人联想到以“地缘政治”为由的数据安全考量。因为地缘政治,此前以华为为代表的中国公司不被允许进入一些欧洲市场。阿里云若要海外扩张,将面临同样挑战。可如果不扩张,其市场规模短时间内很难再有大规模增 长。

2022财年影响阿里巴巴利润的几个因素

数据来源:阿里巴巴2022财年年报

财务报表中,“中国商业”部分一直是阿里巴巴最重要的营收和利润来源,剩余的国际商业、本地生活服务、菜鸟、云业务、数字媒体及娱乐(优酷、阿里影业等)等都连年亏损,需要电商业务养活。现在,在“中国商业”本身的运营指标都从求增长转向求盈利后,这些不赚钱的业务未来的命运将更加难料。

今年年初,阿里巴巴还将其战略更新为“消费、云计算和全球化”,三个关键词可分别对应到中国商业、阿里云和国际商业,为中国商业和国际商业提供物流服务的菜鸟也可以囊括其中。剩下的本地生活、数字媒体及娱乐的命运就很难说了。其中,本地生活的亏损幅度最大,亏损额已从2020年的263亿元扩大至2022年的约305亿元。

另外,阿里巴巴的老大难业务—数字媒体及娱乐—尽管运营亏损从账面看在小幅收窄,但2022财年阿里巴巴计提了一笔超过250亿元的商誉减值,全部来自该业务板块,对阿里巴巴的利润造成了显著影响。

2022财年是阿里巴巴与蚂蚁集团完全切割之后的第一个完整财政年度,显然这家电商巨头仍需要分出相当的精力小心翼翼应对监管变化,但业务层面的瓶颈和新局面迟迟未能打开才是最大的考验。不盈利不一定没有未来,不创新一定没有。