华为收割IPO

2022-05-30赖洁薇刘颖

赖洁薇 刘颖

华为旗下的哈勃投资,有望收获2个IPO。

6 月,从事半导体测试的中科飞测,科创板 IPO 成功过会;美芯晟科创板 IPO 申请获受理 ,8月已完成首轮问询。

另有矽电半导体,已提交招股书,只是审核状态变更为“中止”。

3 家冲刺上市的企业,华为哈勃都有投资,尤其美芯晟科技和矽电半导体,其入股时间不到一年,即启动IPO进程。

哈勃投资是华为全资控股的投资机构。

2019年3月,供应链危机下的华为,设立机构专门投资产业链企业。

“华为毕竟是一家公司,我们不是一个产业链,所以会通过投资和华为的技术去帮助产业链成熟和稳定。”华为轮值董事长郭平曾说。

据企查查网站,华为做投资共有2个主体,分别为哈勃科技投资有限公司、深圳哈勃科技投资合伙企业。

哈勃投资董事长由白熠出任,其为公司资深员工,工作25年,在华为企业发展部、金融风险控制中心等担任过要职;华为财务专家孔妍,负责投资合规风控的把关。

据企查查数据,三年多时间,华为哈勃共投68个项目。

其中,已上市企业有8家,分别为天岳先进、思瑞浦、东芯股份、灿勤科技、炬光科技、东微半导、长光华芯、纳芯微,几乎清一色都是芯片半导体企业。

附赠订单

成立三年来,华为哈勃密集投资半导体企业,以解决“缺芯”问题。

《21CBR》记者统计后发现,华为哈勃投资的企业里,半导体相关的有38家,涉及芯片設计、EDA、测试、封装、材料和设备各环节。

正在冲刺IPO的三家企业,均在其中。

华为哈勃投资的8家已上市公司

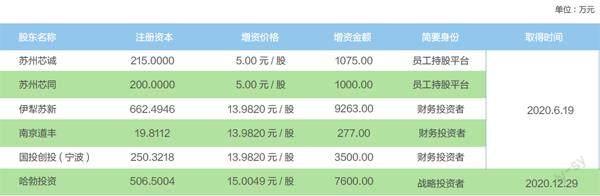

美芯晟股东持股情况

数据来源:美芯晟招股书

灿勤科技前五大客户

数据来源:灿勤科技2021年度报告

中科飞测,是深圳一家芯片测试厂商,2019年以来,增长迅猛,营收分别为0.56亿元、2.38亿元、3.61亿元。

2020年底,华为哈勃斥资5000万元入股中科飞测。目前中科飞测上市进展顺利,华为哈勃即将拿到第8个IPO。

美芯晟成立于2008年,是一家芯片研发公司,主要产品有无线充电芯片和LED照明驱动芯片。

2021年8月,华为哈勃斥资1.2亿元投资美芯晟。招股书显示,华为哈勃持有美芯晟352.47万股,持股比例为5.87%,位列第六大股东。

华为哈勃投资的一家芯片设备厂商,也将敲响上市钟声。

矽电半导体是一家专注于半导体探针台设备厂商,前五名客户主要包括三安光电、兆驰股份、华灿光电、士兰微、晶导微等公司。

2021年12月,华为哈勃成为矽电半导体十大股东之一,以8000万元的价格持有公司4%的股份。6个月后,矽电半导体就提交了招股书。这个投资节点,把握得非常精准。

值得注意的是,对有些半导体厂商,华为不仅投钱,还给订单。

以模拟芯片厂商思瑞浦为例,其2021年提交招股书中,客户A是第一大客户,占营收比例高达57%。据关联信息推测,这个客户A就是华为。

华为哈勃持思瑞浦399.2万股,占比4.98%,为第五大股东。

同样收到投资方华为订单的,还有灿勤科技,一家做5G介质波导滤波器的公司。

长光华芯股东增持情况

数据来源:长光华芯招股书

2019年,灿勤成为华为的核心供应商,2021年向华为的销售额约为2.28亿元,占营业收入的比例为 68.50%,超过 50%。

两年前,华为哈勃以1.1亿元认购灿勤科技1375万股。截至发稿,灿勤科技股价为15元,华为哈勃浮盈近1亿元。

转向汽车

华为正在进军汽车产业,哈勃也已配合进行布局。

激光雷达是汽车自动驾驶的主要设备,起初价格昂贵,动辄就是数千美元至上万美元不等。华已经放话,要把激光雷达的成本压缩至白菜价——200美元。

它的底气是,投资了多家激光雷达生产商。

长光华芯是一家激光雷达企业。2020年底,华为哈勃成为它的股东,以15元/股的价格,购买了506.5万股长光华芯。

目前,华为哈勃持有长光华芯3.74%股份,位列第七大股东。截至发稿,长光华芯每股价格为95元,华为哈勃账面上的浮盈4亿元。

2020年9月,华为哈勃以每股25元的价格认购炬光科技200万股。炬光科技成立于2007年,激光雷达产品已完成研发,技术上达到量产标准。

去年底,炬光科技上市,哈勃投资持股2.22%。截至发稿,炬光科技每股价格134元,哈勃投资赚了近2.2亿元。

今年,华为哈勃在新能源赛道上持续落子。

2月,华为哈勃出资412万元入股一家钠电池企业——中科海钠,成为其第三大股东。

中科海钠主要团队来自中科院物理所,专注于钠离子电池研发与生产。近期,锂电池价格暴涨,钠电池成为市场新宠,商业化进程加快。

最近的一笔投资是,6月9日,华为哈勃入股汽车芯片公司旗芯微。

旗芯微仅成立两年,主要开发智能汽车高端控制器芯片,其产品可应用于车身、汽车仪表、电池管理等领域。

华为哈勃的投资动作和自身业务息息相关,其两大投资方向:一是,布局芯片封装、测试等厂商,完善自己的供应链,解决其消费电子业务目前的危机;二是,投资激光雷达、钠电池等企业,做新能源汽车的供应商,为造车业务添砖加瓦。

因为对业务有着深刻理解,华为哈勃的投资风格独树一帜,在产业链上下游发现了众多“潜力股”。

无心插柳柳成荫,哈勃本是服务主业,也成了硬科技的IPO收割机。