零售型企业获取票扣返利和账扣返利的影响和比较探讨

2022-04-29夏正强

摘要:返利作为典型的促销策略被广泛应用,零售型企业获得的票扣返利和账扣返利,对零售型企业的报表和业绩影响明显,能有效提升企业的业绩表现。2种返利在合同约定、准则规定、入账方式、税务处理中需要明确区分。基于此,通过比较零售型企业获得的票扣返利和账扣返利二者对报表的影响及对比,发现这2种返利对整个渠道有利。票扣返利以调减商品成本方法计算,减少成本并增加利润;账扣返利以服务的形式向供应商获取,增加收入和利润。从合同角度和税务角度,都需要对2种返利进行区分,以做到准确计量。

关键词:零售型企业;票扣返利;账扣返利

0 引言

随着我国社会经济的快速发展,社会零售总额不断增长,商品的流通速率不断提升,多样化促销策略被广泛使用,返利就是其中非常有代表性的促销方式,在零售行业尤为突出。返利是供应商为了鼓励和促进买方(经销商)扩大对其产品的销售,并根据销售情况和合同的其他规定在一定时间内给予买家(经销商)一定利润返还[1],是一种商业行为。零售型企业作为向供应商的采购方,每年会因采购商品与供应商产生大量与返利相关的事项,影响着自身收入、成本、甚至税费,对利润产生较大影响。本文选取零售型企业获得的票扣返利和账扣返利这2种返利方式,综合分析其对零售型企业财务报表的影响。

1 2种返利的一般会计处理

1.1 票扣返利的会计处理

票扣返利是销售方根据与供应商签订的协议条款,在一定期间内按采购额确认返利金额,对供应商返利采取票扣的方式进行结算。票扣返利的预提或确认涉及的科目包括“存货”“其他流动资产”“应付账款”“应交税费”“营业成本”等。与票扣返利相关的具体会计分录如下:

零售型企业在采购商品入库时:

借:存货(返利前金额)

应交税费——应交增值税进项

贷:应付账款

实现产品销售,确认收入,结转成本时:

借:营业成本(返利前金额)

贷:存货(返利前金额)

1.零售型企业可及时获取供应商开具的增值税专用发票的情形

当供应商出具扣除返利(需体现票面折扣,以折扣行的形式在增值税专用发票上体现)后金额的增值税专用发票,零售型企业以供应商的对账单、收到的包含返利的增值税专用发票为依据,结合《<企业会计准则第14号——收入>应用指南(2018)》中关于可变对价的规定[2],在供应商返利确认的当期冲减“营业成本”和“存货”科目。调整并结算返利分录如下:

借:应付账款(确认返利金额,冲抵货款)

贷:营业成本(已销售存货对应的返利金额)

存货(未销售存货对应的返利金额)

应交税费——应交增值税进项

2.零售型企业不能及时获取包含返利的发票,企业根据协议约定预提的情形

实务中也存在另外一种操作,即供应商因提供返利的周期较长,不及时提供发票,或者需要由零售型企业(经销商)开具红字专用发票,并向税务局备案的情形[3]。基于谨慎性原则,企业需要预估返利的金额。预估返利的分录如下:

借:其他流动资产——应收返利

贷:营业成本(已销售存货对应的返利金额)

存货(未销售存货对应的返利金额)

应交税费——应交增值税进项

当供应商提供结算清单、开具发票并完成结算时,多计提的返利需要冲回,不够的返利需要补充,结转返利的分录如下:

借:应付账款(确认返利金额,冲抵货款)

贷:其他流动资产——应收返利

1.2 账扣返利的会计处理

账扣返利是以现金的方式获得返利,并以零售型企业向供应商开具增值税专用发票的形式结算。参考姚晓蓉和腾晓梅的研究[4],增值税税率一般为6%。以孩子王儿童用品股份有限公司(以下简称“孩子王”)为例,其招股说明书披露,账扣返利是向供应商提供的服务。招股说明书中没有直接对账扣返利进行表述,而是换成“为供应商提供服务”的形式表述,例如为供应商提供一系列会员开发、互动活动冠名、商品线上线下推广及数字化工具等服务。孩子王根据服务内容,参考市场价格,向供应商收取相应费用。账扣返利涉及的科目包括“应收账款”“应付账款”“应交税费”“营业收入”等。与票扣返利相关的具体会计分录如下:

确认服务费收入时:

借:应收账款

贷:营业收入

应交税费——应交增值税销项(税率6%)

与供应商核对提供服务的范围和内容,并以账扣的方式进行结账,结账时分录如下:

借:应付账款(冲抵采购商品金额)/银行存款

贷:应收账款

2 2种返利对销售方财务报表的影响

2.1 返利对资产负债类的影响

票扣返利是销售获得的折扣或优惠,在零售型企业的资产负债表中体现为资产的增加或负债的减少。当零售型企业获得或预提返利时,企业应当根据合同条款,并结合以往的习惯做法确定交易价格,合同中关于票扣返利事项的约定属于可变对价。结合会计准则中对相关内容的表述,零售型企业应当将返利的金额在实现销售的存货和未实现销售的存货之间分配,对已经销售部分的存货对应的返利,零售方当调减应付账款金额或者预提应收返利金额;对未销售部分的存货对应的返利,企业应当调减应付账款金额或者预提应收返利金额,并同时调减存货的账面价值。

账扣返利是以现金的方式获得返利,销售方在确认账扣返利时,同样会增加对应的资产类科目“应收账款”或对冲负债类科目“应付账款”。

2.2 返利对利润的影响

返利是供应商在一定时间内给予给企业的让利。零售型企业不管获得票扣返利还是账扣返利,都能对企业的毛利和利润产生正向影响。

(1)票扣返利获得或预提时,需要调减已销售存货的单位成本和总成本,当营业成本下调时,对应的毛利率提升,产品和企业的整体毛利率提升。零售型企业收取的供应商返利扣减进项税额转出后的余额直接冲减主营业务成本及尚未出售的存货价值,调减业务成本,对毛利产生正向影响。

(2)账扣返利是零售型企业为与供应商建立长期的战略合作关系,为特定供应商提供的服务,根据服务内容收到的费用,作为零售型企业营业收入的一部分。账扣返利的毛利率较高,也进一步提升了企业的整体利润水平。

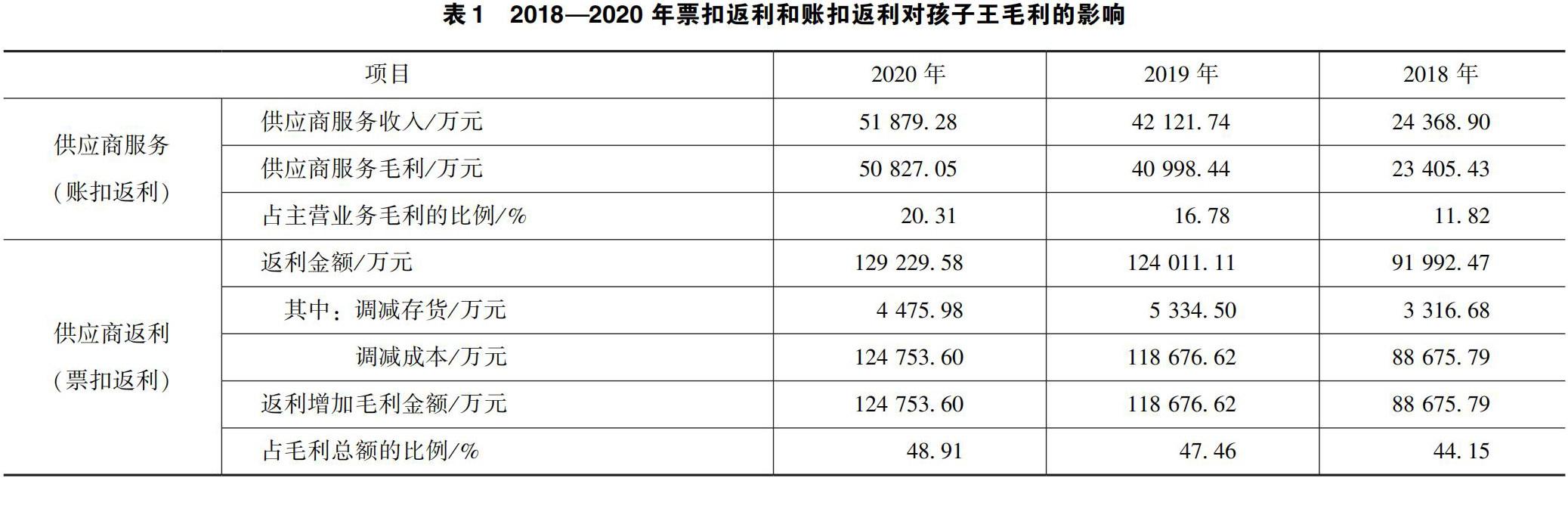

以孩子王为例,摘取其招股说明书,简明列示票扣返利和账扣返利对其毛利的影响,见表1。

孩子王的招股说明书列示,2018—2020年这3年的账扣返利占主营业务毛利的比例分别是20.31%、16.78%、11.82%;返利增加毛利的金额占毛利总额的比例为48.91%、47.46%、44.15%,2种返利通过增加收入或调减成本正向影响公司的毛利。

另外,账扣返利作为服务类收入,适用6%增值税税率,相较于采购商品的13%税率,进一步提高了收入,并提升企业的整体利润水平。例如,A公司可从供应商处获得1万元返利,若按票扣返利,调减成本8 849.56元,若按账扣返利计算,增加收入9 433.96元,综合比较,账扣返利的毛利较票扣返利的毛利高584.40元。

2.3 返利对税费的影响

2.3.1 返利对增值税的影响

企业获取的供应商票扣返利是在双方对账的基础上根据购销合同、协议等计算确定,并从应支付供应商的货款中抵扣,是和货物商品相关的交易,一般是收到供应商出具扣除返利(体现票面折扣)后的金额开具增值税专用发票,企业计算的返利金额是含税金额,并在未销售存货和已销售存货中分配,因此企业需将返利对应的增值税进项转出,剩余的金额方才调减未出售的存货成本或营业成本。

账扣返利作为服务类收入,适用6%增值税税率,相较于采购商品13%的税率,利用税率差,零售型企业因此获得节税,减少现金流出。例如,A公司可从供应商处获得1万元返利,若按票扣返利,增值税额为1 150.44元;若按账扣返利,增值税额为566.04元。通过比较可知,账扣返利可节约增值税584.40元。

2.3.2 返利对企业所得税的影响

对获得(预提)的票扣返利,企业在做年度汇算清缴时,需在未出售的存货价值及营业成本中进行分摊,对于已销售部分存货的返利,企业已经实现销售并调减营业成本,应当调增应纳税所得额;对于未销售存货的部分,应当调减存货的账面价值,但因返利实际上已全额支付给公司,税法上需一次计税,由于返利实现的时间性差异,产生可抵扣暂时性差异,调整递延所得税。

对于账扣返利,零售型企业履行完相应的合同义务后,即可确认为服务类收入。服务类收入的毛利整体较高,收入的增加会相应增加企业的应纳税所得额。

3 2种返利的比较

3.1 对渠道的影响

任何情况下,返利策略对整个渠道都是有利的,可提高整个渠道效率[5]。零售型企业在向供应商采购商品时,也期望可获得足够多的返利。一般来说,返利的规模取决于采购及销售其产品的规模、购销合同、协议约定给予的让利或者奖励比例。但票扣返利的结算较账扣返利的结算复杂,需要依据供应商出具的折扣发票或结算单确定返利金额,或采用预提的方法确定返利金额,并且返利的金额需要在未出售存货和已出售存货(营业成本)中分摊。

3.2 区分及意义

票扣返利的获得会调减存货的单位成本,调减未出售存货的价值和营业成本,提高企业的毛利率;账扣返利的获得会以服务的方式提供,增加营业收入,提高企业的毛利率。在实务中,以孩子王为例,依照其招股说明书的披露,为明确票扣返利和账扣返利,公司会在协议中与供应商明确约定属于票扣返利还是账扣返利,并且会与供应商定期对账且财务结算有明细区分,这样可避免混淆不清,带来经营风险。

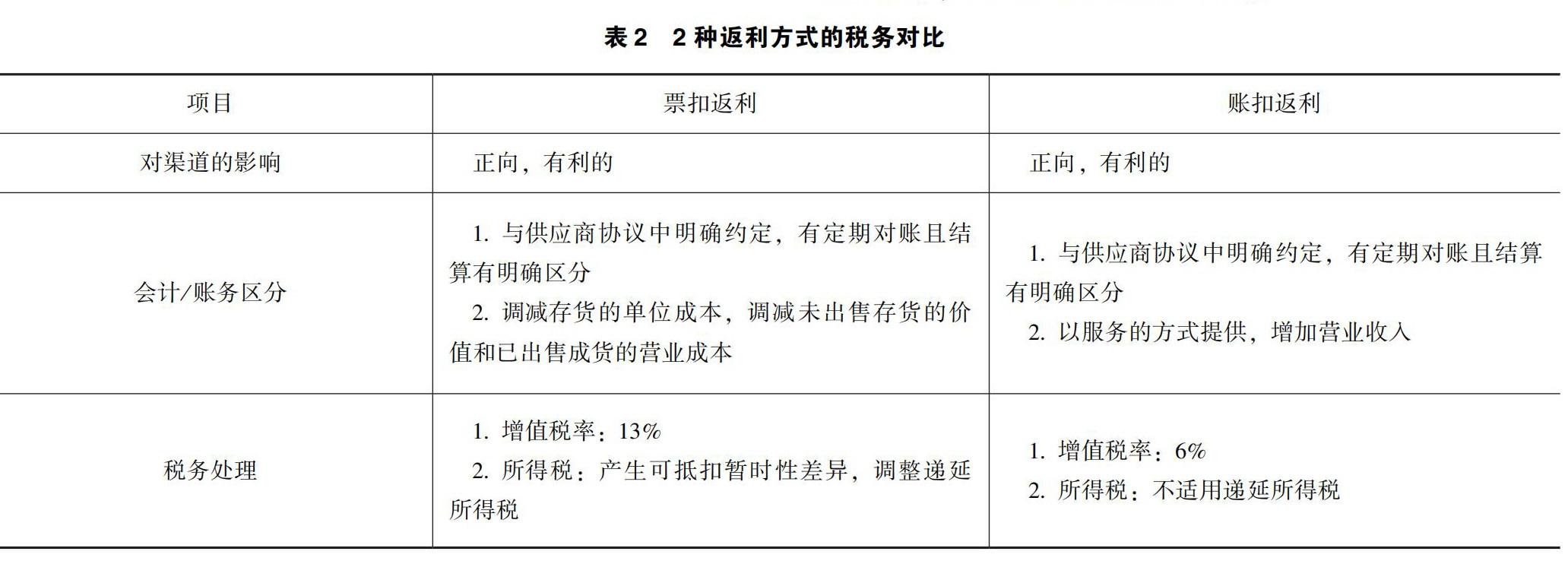

3.3 税务对比

票扣返利和账扣返利在获得或发生时,适用的增值税率不同,票扣返利是在商品采购发票上以折扣行的形式体现,适用与商品一样的税率13%;而账扣返利是向供应商开具服务类发票,适用税率6%。对零售型企业而言,根据与供应商的合同约定,结合业务实质明确票扣返利和账扣返利,即可达到节税的效果,也能避免税差给零售型企业带来税务风险。

票扣返利的确认需在未销售存货和已销售存货间分摊,产生可抵扣暂时性差异,调整递延所得税。账扣返利不存在暂时性差异的情形。在所得税汇算清缴时,票据返利的计算较账扣返利复杂,理想状态下,企业如果有足够多的账扣返利替代票扣返利或期末不留未销售库存,这样就没有暂时性差异,财务报表和税务报表一致。

综上所述,从对渠道的影响、会计/账务区分、税务处理3个方面对2钟返利方式的税务对比进行汇总,见表2。

4 结语

本文通过对2种返利的会计分录、报表影响、比较分析,结合上市公司披露返利的信息,说明返利对零售型企业有重要意义,是整个渠道中的一种促销方式,是零售型企业利润的一部分,直接影响报表和业绩的表现。零售型企业在提升自身服务的同时,可向供应商扩大账扣返利比例,提升营业收入;企业在提升销售的同时,可根据商品品类、合作模式、采购规模等差异,提升对供应商的议价能力,从而降低商品的单位成本,提升企业整体的毛利率水平。另外,作为返利获得方,账扣返利可为零售型企业带来一定节税效应。考虑报表的准确性,零售型企业应及时与供应商对账,尽量在报告期内准确确认返利,恰当地在未出售存货和已出售存货间进行分配,减少可抵扣暂时性差异,公允地展示报表数据。

参考文献

[1]朱蕾.浅谈销售返利的会计处理方式及对财务分析的影响分析[J].商,2015(49):148.

[2]财政部会计司编写组.《企业会计准则第14号:收入》应用指南[M].北京:中国财政经济出版社,2018.

[3]宋书香.销售返利的相关问题研究[J].中国民商,2018(7):176-177.

[4]姚晓蓉,滕晓梅.例解B2C电商零售企业的返利确认[J].

[5]林志炳.信息不对称下的制造商返利策略研究[J].系统工程理论与实践,2020(2):324-333.

收稿日期:2022-03-28

作者简介:

夏正强,男,1987年生,本科,注册会计师非执业会员,主要研究方向:企业会计准则适用。