卖空机制对应计异象的矫正

2022-04-29张戡杜倩旖

张戡 杜倩旖

*基金项目:国家级一流专业建设(金融工程)项目(31412010504);中南财经政法大学研究生教学教改项目(KCJS202206)。

摘要:通过构造套利组合及运用改进的Mishkin模型,基于A股上市公司的财务数据和股票交易数据,检验了卖空机制的实施是否会对A股市场的应计异象产生矫正作用。研究发现:①A股市场存在应计异象,但其程度存在时间序列上的差异;②卖空机制的实施对A股市场的应计异象有显著的矫正作用,且短期内的矫正效果最强,中长期的效果大为减弱;③通过将总样本按照不同维度分组回归,发现卖空机制能够通过降低套利成本、抑制企业盈余管理来矫正应计异象,但不能通过改善投资者的盈余功能锁定来矫正应计异象。

关键词:应计异象;卖空机制;套利成本;盈余管理;盈余功能锁定

0 引言

会计信息的定价效率对股票投资决策有着显著影响,如何提高会计信息的定价效率一直是市场研究的重点。会计盈余作为企业通过财务报表反映出的当期利润,是非常重要的会计信息。会计盈余可以划分为应计项和现金项2部分,应计项包括较容易被操纵的项目如存货等,现金项则为较难被操纵的当期经营性现金流净值,因此两部分盈余的会计质量是不同的,现金项的质量应高于应计项,更能真实地反映公司信息。正因为应计项和现金项盈余质量的不同,这两部分的持续性也存在差异:虚增当期应计盈余的公司很难继续保持后几期的高盈余,而现金盈余较高的公司则有更好的实力在以后继续创造高盈余。

然而,已有许多研究发现有些投资者会对会计盈余产生“功能锁定”。这一概念最早由Ijiri等[1]和Jensen[2]引入经济金融研究范畴,指的是投资者在投资决策过程中往往只看重某种特定的表面信息,如本年度会计盈余的大小,而忽略了其背后更深层的因素,如会计盈余的质量、会计盈余的计算方式等,即只关注盈余大小的绝对值,而不重视会计盈余中应计项和现金项的质量差异,从而高估了应计项的持续性,进而将高应计公司作为投资对象,使高应计公司的股票价格向上偏离正常水平。当应计项真实的持续性暴露后,股票价格下跌,投资者就会遭遇损失。基于这一规律构造一个套利组合,卖空高应计股票、买入低应计股票,如果该组合能获得超额收益,则说明市场存在应计异象(Accrual Anomaly)[3]。已有研究表明美国股票市场存在应计异象,但中国股票市场是否存在应计异象尚存较大分歧,且相关研究距今比较久远。本文将利用新的市场数据来进一步检验A股市场是否存在应计异象。

应计异象是A股市场的定价效率的一种反映。在如何提高市场定价效率上,已有许多研究表明卖空机制能够提升海外市场定价效率。Aitken[4]、Danielsen等[5]发现,卖空机制的引入对于资产价格对负面信息的吸收速度有显著的提升作用。Boehmer[6]和Diether[7]基于卖空交易量数据进行研究,发现卖空交易者也拥有与股票价值相关的信息,因此其交易行为有助于修正错误定价,提高定价效率。自2010年3月31日A股启动了融资融券(以下简称“两融”)交易试点以来,许多国内学者也证明了卖空制度能够提升A股市场的定价效率。例如,黄洋等[8]发现两融制度为投资者对市场信息做出及时反应提供了新的选择和手段。李志生等[9]的研究结果表明两融交易制度的出现,对于中国股票市场定价效率的提升起到了积极作用。但这些研究都着眼于A股市场的整体定价效率,而非针对某一个市场定价异象的矫正。本文聚焦于应计异象这一问题,探讨卖空机制是否能够对其起到矫正作用,从而提高A股市场的定价效率。

在此基础上,本文进一步探究卖空机制矫正应计异象的传导路径。首先从应计异象的成因入手,具体分成3个方面,即投资者的盈余功能锁定、套利的成本约束、企业的盈余管理;然后将总样本按照机构持股比例高低和大股东持股集中度进行分组回归,分析卖空机制是否是通过改变这3个成因来矫正应计异象。

本文的贡献在于:①利用新的市场数据,验证了A股市场确实存在应计异象,并通过构造套利组合显示了不同年份的应计异象水平;②聚焦于卖空机制对应计异象的矫正,为卖空机制提升A股市场定价效率提供了一个可能的解释;③对Mishkin模型进行改进,从已有文献中借鉴控制变量并不断调试,改善了Mishkin模型的解释效果;④通过分组回归探究了卖空机制矫正应计异象的传导路径,表明卖空机制能够通过降低套利成本、抑制企业盈余管理来矫正应计异象,但不能通过改善投资者的盈余功能锁定来矫正应计异象。

全文结构安排如下:第一部分为引言;第二部分为文献综述与假设提出,梳理了研究应计异象的相关文献,并在此基础上提出本文待验证的假设;第三部分为研究设计,阐述模型、变量、数据来源等;第四部分为实证结果和理论解释;第五部分进一步探究卖空机制作用的传导路径;第六部分通过改变套利组合、控制变量、超额收益的计算方法等来进行稳健性检验;第七部分为研究结论;第八部分为结语。

1 文献综述与假设提出

1.1 应计异象的存在性

Sloan[3]最早对应计异象做了系统性的研究。此后,对应计异象的研究逐渐增多,主要集中在应计异象的存在性、影响因素与成因上。

国外学者的研究一般认为美国市场上存在持续的应计异象。代表性的研究是Sloan[3]采用1962—1991的纽交所(NYSE)与美交所(AMEX)上市公司的数据,通过构造买入低应计卖空高应计的套利组合,发现最多可以获得10.4%的超额收益。但对A股市场是否存在应计异象则存在较大的分歧,李远鹏和牛建军[10]利用1998—2002年的A股市场数据重复Sloan的做法,却发现应计异象在统计意义上不显著,且套利组合的超额收益仅在3.2%左右。宋云玲和李志文[11]采用Fama-Macbeth[12]方法计算超额收益,并将时间区间扩展为1998—2005年,发现中国市场存在应计异象,且在牛市中应计项被高估的程度更大。王生年[13]以2011—2017年的沪深A股为样本,发现中国资本市场长期存在应计异象,且沪港通开通后进一步加剧了应计异象。

由于国内已有的相关研究结论不一,且时间跨度较大,本文采用新的A股上市公司财务数据和市场交易数据来检验A股市场是否存在应计异象,提出假设1:

H1:A股市场存在应计异象。

1.2 卖空机制与应计异象

应计异象显然是违背有效市场假说的。有效市场假说的主要观点是:在任何时刻资产价格都能充分、及时地反映市场上所有可获得的信息,市场上的投资者都是理性人,资产价格反映了这些理性人的共同预期,即使市场中有非理性的投资者,其操作带来的影响也会相互抵消,或是由理性投资者通过套利来抵消。而卖空限制的存在显然无法满足有效市场的前提条件,因为卖空限制使得一部分看空的投资者无法通过卖空来表达自己的观点,只能被迫离场,因此资产价格无法充分反映负面信息[14]。同时,一些套利行为也无法展开,使得资产价格长期偏离。如果卖空限制能够被解除或有所放松,那么卖空观点就得以表达,套利行为顺利开展,理论上能够提高市场有效性。从应计异象的角度来看,引入卖空机制能够使利用应计异象的套利顺利进行,对应计项和现金项持续性的不同看法被充分体现,进而矫正应计异象,因此本文提出假设2:

H2:卖空制度能够对A股市场的应计异象产生显著的矫正作用。

1.3 卖空机制影响应计异象的传导路径

如果能够验证卖空机制对应计异象的矫正作用是显著的,则进一步研究该作用的传导路径。目前对应计异象的成因主要形成了2种观点:其一是认为由投资者的盈余功能锁定造成应计异象,投资者无法准确识别应计项较低的会计质量和持续性,Bradshaw等[15]更是发现,甚至分析师与审计员都无法识别应计水平和未来收益之间的负相关关系;其二是认为套利成本的约束造成了应计异象。Mashruwala[16]发现应计异象主要出现在那些有特殊波动或者交易成本较高的公司里,过高的交易成本限制了风险厌恶投资者的套利行为。Li 等[17]以Fama-French模型中的特质波动性来度量套利成本,也得到相同的结论。A股市场自2010年逐步开放两融制度后,为套利交易提供了有利条件,降低了套利成本。

为了探究卖空机制是否通过改变投资者的盈余功能锁定或套利条件来矫正应计异象,本文将样本按照机构投资者比例的高低进行分组。一般来说,机构投资者有更完善的风控制度、更丰富的投资经验、更完善的金融知识储备,其理性程度较高,而个人投资者则正好相反。如果投资者能够理性地识别会计应计的低持续性,但受限于交易成本或卖空限制而没有进行套利操作,那么实施卖空制度带来的矫正效应将是非常明显的;如果投资者在主观上不能分辨应计项的持续性,即仍然存在盈余功能锁定,那么即使提供了有利的套利条件,应计异象也无法被矫正。基于此,本文提出假设3a:

H3a:在机构投资者占比较高的组别中,卖空制度对应计异象的矫正更加明显。

上述2种应计异象的成因都是从企业外部条件考虑的,如果进一步考虑企业内部因素,那么企业自身的盈余管理行为也可能会造成应计项的持续性在实际中偏低。Thomas等[18]发现最容易被操纵的应计项——存货也是定价错误最严重的部分。如果企业通过盈余管理来操纵某一期的会计盈余,那么应计项的可操纵性比现金项的可操纵性要大得多,盈余管理进一步降低了应计项的会计质量与持续性,造成应计异象。而卖空机制通过促进负面私有信息的传播,加剧了股价下跌风险:Karpoff和Lou[19]、Fang等[20]发现卖空会引致更严厉的监管,导致公司财务错报有更大概率被发现;Desai等[21]则发现卖空会增加企业退市的风险。因此,理论上卖空机制能够对大股东和管理层形成事前威慑,促使其降低盈余管理水平。

已有文献表明,企业的盈余管理水平和公司股权结构之间存在联系。在大股东缺少约束的公司中,大股东有更多的机会通过关联交易、过度投资等方式来侵占小股东的权益,陈晓和王琨[22]发现关联交易的发生规模与股权集中度显著正相关,俞红海等[23]发现股权过度集中会导致公司过度投资。这些行为往往通过盈余管理来掩饰,以便长期进行[24]。所以公司的股权制衡是重要的内部约束机制,当公司的股权结构缺乏制衡时,盈余管理的程度可能更为严重,改进的空间也更大,此时卖空机制对盈余管理的边际抑制效果更好,进而对应计异象的矫正更加明显。相比之下,若公司的股权结构较为合理,大股东能够受到一定的制衡,那么卖空作为一种替代的约束机制,发挥的作用可能就没那么明显了。因此,为了检验卖空机制是否能够通过抑制企业的盈余管理来矫正应计异象,本文将样本按照企业的股权集中度分为股权高度集中组和股权均衡组,分组进行卖空制度的矫正作用检验,并提出假设3b:

H3b:在大股东股权集中度较高的组别中,卖空制度对应计异象的矫正更加明显。

2 研究设计

2.1 变量说明

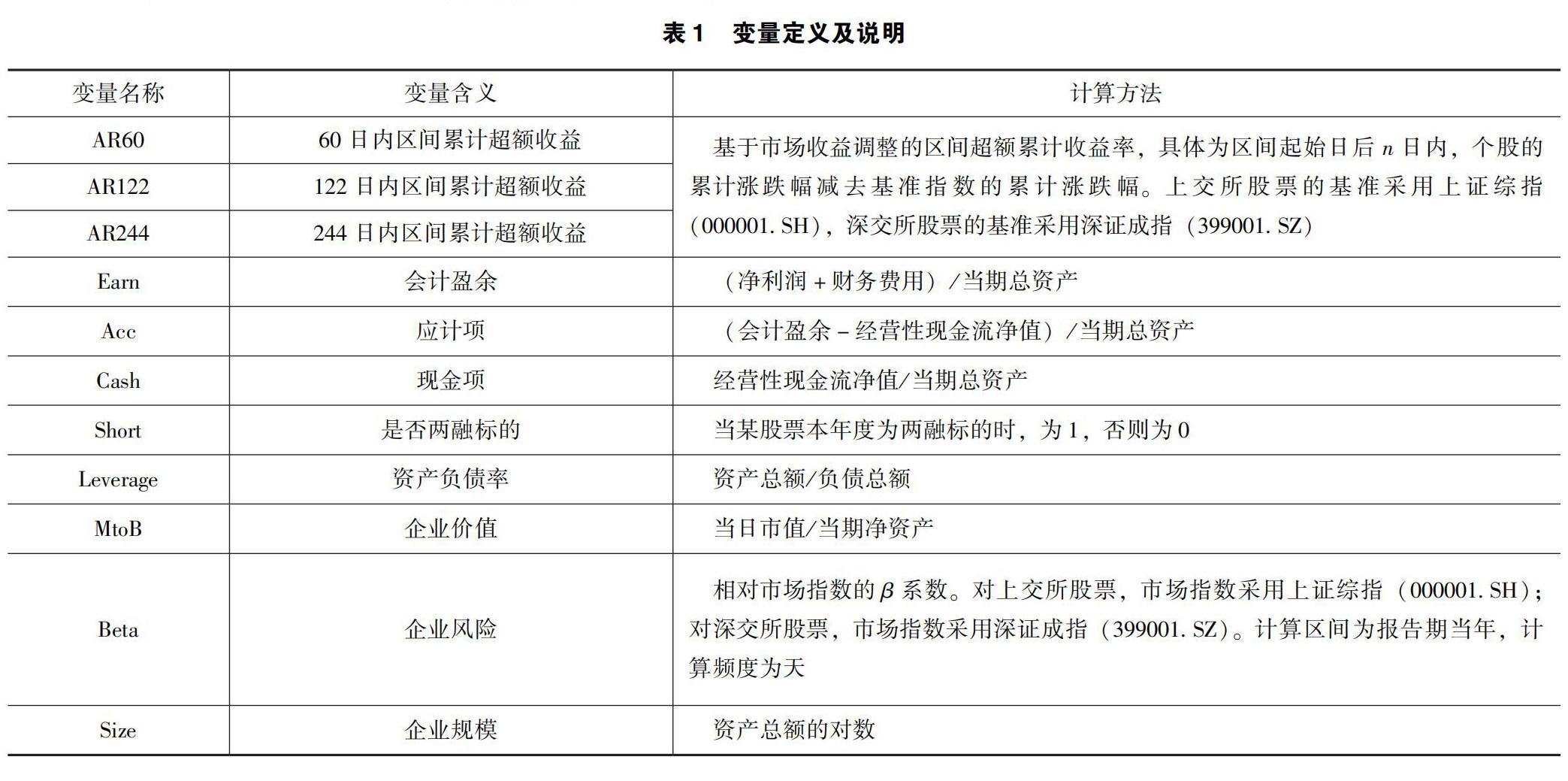

本文采用的变量见表1,具体说明如下:

(1)区间累计异常回报(AR)。用个股在某个区间内的累计收益减去市场指数同期累计收益得到区间累计异常回报。以每年年报的最晚公布日期4月30日为区间起始日,分别计算其后60个、122个、244个交易日内的区间累计异常回报,记为AR60、AR122、AR244。

(2)应计项(Acc)和现金项(Cash)。将公司的会计盈余(Earn)分为应计项和现金项。为了使不同规模的公司能够可比,将公司规模作为分母项对盈余各部分进行标准化,应计项(Acc)计算公式为(会计盈余-经营性现金流净值)/当期总资产规模,现金项计算公式为经营性现金流净值/当期总资产规模。

(3)卖空虚拟变量(Short)。以某一年度的12月31日为标准,若当日该股票属于两融标的,则认为该股票在本年度属于两融标的,记为1,否则为0。

(4)控制变量(Control)。控制变量包括各个企业的资产负债率(Leverage)、企业价值(MtoB)、β系数(Beta)和企业规模(Size)。

2.2 模型设定

针对H1和H2,本文从2个方面来检验假设:一是基于会计应计来构造套利组合进行检验;二是采用改进的Mishkin模型进行计量检验。

2.2.1 套利组合

根据Sloan[3]对应计异象的定义,投资者难以认识到会计盈余中应计项和现金项的持续性差异,倾向于高估应计项的持续性,导致当期的应计项和未来的股票收益成反比。基于这样的理论,构造如下套利组合:首先将所有样本分成非两融样本和两融样本,在两类样本中分别按照应计项由低到高排序并等分成10组,买入应计最低组并卖空应计最高组。若存在应计异象,则低应计组在之后将获得较高的收益,而高应计组会获得较低收益,该套利组合将获得正收益,且在非两融样本中套利收益应该更高,两融样本中套利收益应该有所降低。

2.2.2 Mishkin模型

Mishkin模型最早被Sloan[3]应用于应计异象的检验中,通过构造2个回归模型分别度量应计项实际的定价能力和市场认为的定价能力,并将二者进行比较,从而检验市场中是否存在应计异象。本文在原有Mishkin模型基础上,加入了考察卖空机制效果的虚拟变量,同时增加了4个控制变量,增强了模型的解释效果。具体模型为

Earni,t+1=γ0+γ1Acci,t+γ1SShorti,t×Acci,t+γ2Cashi,t+γ2SShorti,t×Cashi,t+Controli,t+εt+1(1)

ARi,t+1=a0+a1(Earni,t+1-γ0-γ*1Acci,t-γ*1SShorti,t×Acci,t-γ*2Cashi,t-γ2S*Shorti,t×Cashi,t-Controli,t)+ut+1(2)

式中,γ1、γ2为持续性系数;γ*1、γ*2为估值系数。

上述模型由2个部分组成,模型(1)为预测模型,用于检验某一年度的应计项和现金项对下一年度的利润预测的持续性;模型(2)为估值模型,用于反映市场认为的应计项和现金项的持续性。如果投资者能够区分应计项和现金项的持续性,从而对应计项和现金项做出正确的定价,则持续性系数应该等于对应的估值系数,即γ1=γ*1、γ2=γ*2。

γ1、γ2分别反映了没有卖空机制时应计项和现金项的真实持续性,γ1S、γ2S反映了有无卖空机制之间的差异。γ*1、γ*2分别反映了没有卖空机制时市场认为的应计项和现金项的持续性,γ*1S、γ*2S反映了有无卖空机制之间的差异。

对应前假设,若H1成立,即A股市场存在应计异象,则γ1≠γ*1,进一步地,若市场对应计项存在过高定价,则γ1<γ*1。为了更好地衡量应计异象的程度,本文构造了一个偏误系数β1=γ*1-γ1γ1,若H1成立,β1应为正。为了衡量实施卖空机制后的应计异象程度,定义偏误系数β1S=(γ*1+γ*1S)-(γ1+γ1s)γ1+γ1s,若H2成立,卖空机制的实施对应计异象有矫正效应,则偏误系数β1S应该相较β1有所减少,即β1S<β1。模型系数的估算方法为三阶段最小二乘法,估值系数与偏误系数的差异是否显著通过施加约束构造χ2统计量来判断。

2.3 样本选择与数据来源

由于新会计准则从2007年开始实施,为了保证财务数据的连续性,本文以2007—2019年A股上市公司的财务数据和股票交易数据为样本。样本筛选规则如下:①剔除中信一级行业分类中的银行、非银行金融、综合金融3个行业的股票;②剔除相关财务数据缺失的样本。最终得到样本观测值28 676个,其中非两融样本23 204个,两融样本5 472个。所有财务数据与市场收益数据来自Wind数据库,计量软件使用Stata15.0。

3 模型结果

3.1 变量描述性统计

各变量的描述性统计结果见表2。各个区间的超额累计收益ARn中位数都略低于0,说明大部分股票是跑输市场指数收益的。同时,ARn的最大值相比75%分位有很大提升,这些样本极端值向上扭曲了均值,使均值为正。为了避免极端值的影响,后文将在实证之前对所有变量的数据进行上下1%的缩尾处理。

从整体上看,企业的会计盈余在应计项和现金项之间的分配并不均等,现金项均值为应计项均值的4倍,说明A股上市公司的会计盈余在整体上是以现金项为主的,但应计项的标准差反而比现金项更大,这也为利用应计项的差异进行套利提供了客观条件。

Pearson相关性分析结果见表3,显示解释变量之间的Pearson相关系数都低于0.5,解释变量间不存在严重的多重共线性问题。

3.2 套利组合

首先采用套利组合的方式来直观检验市场中是否存在应计异象,将所有非两融样本和两融样本分别按照应计项从低到高排序,并等分为10组,分别计算每组的应计项、现金项、会计盈余和各区间累计异常收益的平均值。

按应计项分组排列后,会计盈余的组成分布见表4、图1。该分布显示出较强的规律性,应计项较低的组(现金项较高的组)中总会计盈余更少,表明同一年度的总会计盈余和应计项总体呈正向变动,如果依据总会计盈余来挑选标的,则会容易挑选到应计项较高而现金项较低的股票,说明“功能锁定”于会计盈余确实会倾向于选择高应计股票,存在高估应计项的风险。

在各年度将各区间的超额收益按照应计项的高低等分成10组,分别计算各组超额收益的均值作为该组的平均收益,通过买入应计项最低组、卖出应计项最高组来构造套利组合。非两融样本中和两融样本中的套利情况见表5。可以看出,在非两融样本中,大多数年份的套利组合都能取得正收益,说明存在应计异象。短期内(AR60)存在应计异象的年份占比为75.00%,较长期(AR122、AR244)存在应计异象的年份占比分别为75.00%、66.67%,并且从各年份之间纵向比较可以发现,2008年的应计异象最为严重。在非两融样本中,套利组合收益有所下降,即应计异象有所降低的年份占比分别为66.67%、33.33%、55.56%,可见在短期内(AR60)卖空机制的矫正较为明显,但较长期内矫正效果明显下降。

3.3 Mishkin模型结果

本文继续利用改进的Mishkin模型,从实证角度来检验市场中是否存在应计异象,见表6。结果显示,偏误系数β1均大于0,且β1与β2的联合检验结果都显著,说明在没有卖空机制时,投资者对于应计项有显著的高估,应计异象确实存在。AR60的估值系数γ*1S为负,说明引入卖空机制对应计项持续性的高估进行了边际矫正,且矫正力度较大,而AR122和AR244的估值系数γ*1S相比AR60增大许多,说明矫正力度有所减弱。但总体上看,AR60、AR122、AR244的偏误系数都有所下降(β1S<β1),且联合检验结果高度显著,说明卖空机制在长短期都对应计异象起到了显著的矫正作用。

AR60的β1S相对于β1下降得多,AR122次之,AR244最少,说明卖空机制对应计异象的矫正效果在短期内最好,随着时间增加,效果逐渐衰减。对此可能的解释为:在年报发布后,随着时间的增加,市场中会不断产生其他信息,从而对股价造成影响,因此年报信息的影响力会逐渐下降,卖空机制矫正作用发挥的空间不大。

4 传导路径

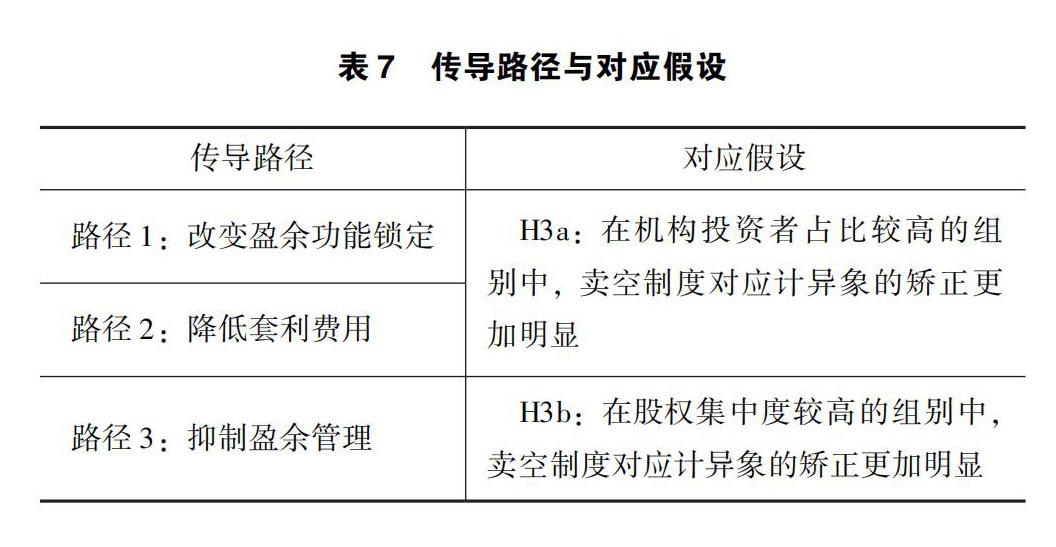

在验证了应计异象的存在性和卖空机制的矫正作用基础上,进一步探究卖空机制矫正应计异象的传导路径,3条传导路径分别对应前文所述的2个假设,见表7。

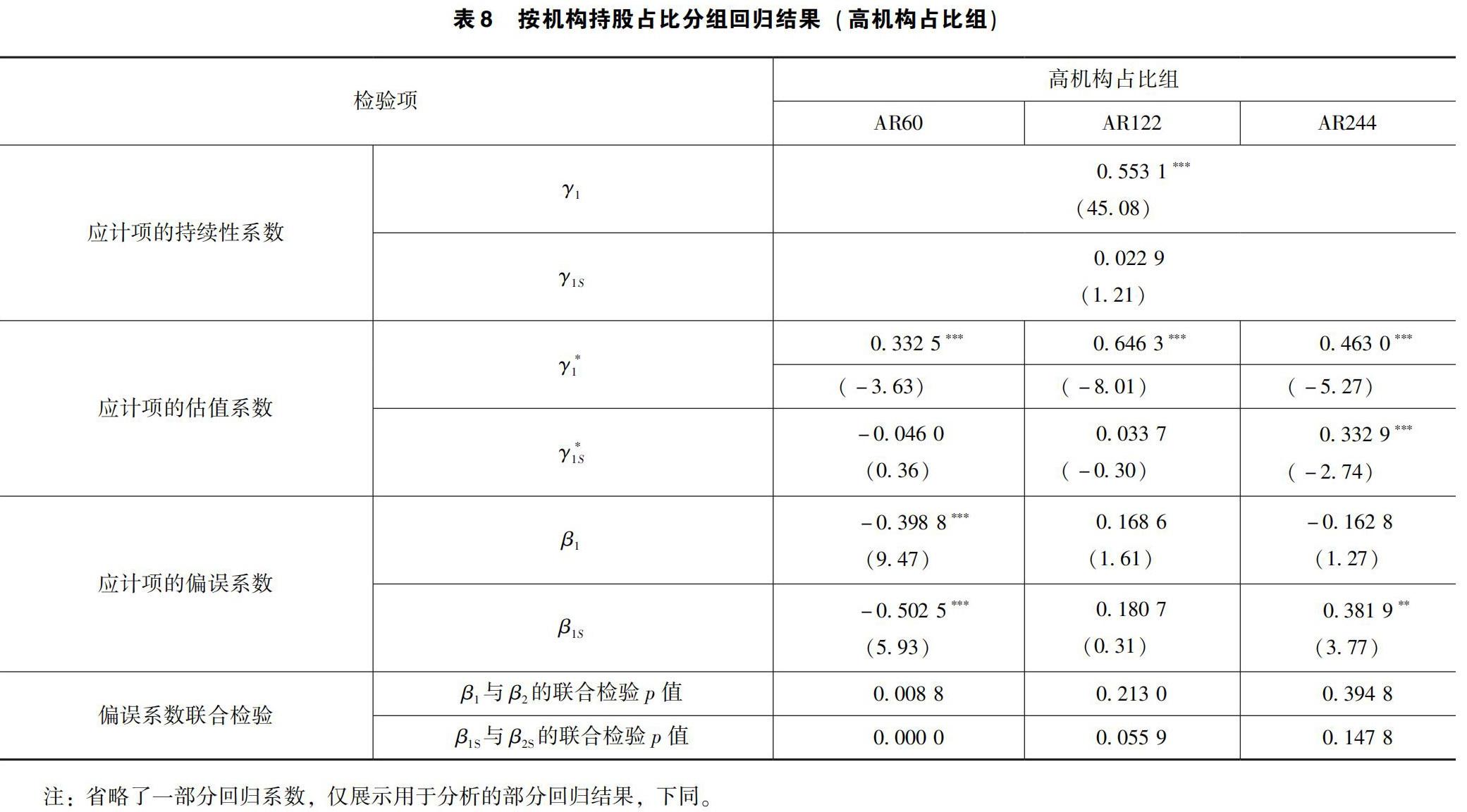

(1)将样本按照机构持股比例的高低等分为3个样本组,即高机构占比组、中机构占比组、低机构占比组,并分别进行回归,见表8~10。结果显示,在机构持股比例较低的组中,即个人投资者样本中,不同时间区间均显示出显著的应计异象(β1与β2都显著非0),且卖空机制均未起到显著的矫正作用(β1S与β2S的联合检验都不显著),说明即使卖空机制提供了有利的套利条件,个人投资者也不会采取行动来获取应计异象的超额收益,从而使市场的应计异象长期存在,这也证明了卖空机制无法通过改变盈余功能锁定来矫正应计异象。

在机构持股比例较高的组中,AR60的β1本身为负,AR122、AR244的β1与β2联合检验结果并不显著,说明机构投资者样本中已经不存在显著的应计异象了,短期内机构投资者甚至对应计项的持续性有所低估。实施卖空机制后,机构投资者在短期内对应计项进一步低估,长期来看对应计项的判断影响不大。在机构投资者持股比例处于中游的组中,投资者短期低估应计项,中长期高估应计项。卖空机制实施后,投资者在短期内会进一步低估应计项,中长期则没有显著的影响。

卖空机制虽然带来了有利的套利条件,但是个人投资者仍然受制于盈余功能锁定,不会利用该条件套利;机构投资者能够利用该条件在短期内套利,但中长期没有明显影响,这也与前文结论相吻合——矫正作用的长期效果有所衰减。因此,可以认为卖空机制不能通过改变盈余功能锁定来矫正应计异象,但能够通过降低套利成本和门槛来发挥矫正作用,且该传导机制在短期内的效果比较明显。

(2)将样本按照企业的股权集中度分为股权高集中组和股权均衡组分别进行回归。股权集中度的衡量借鉴了王跃堂等[25]的研究成果,当样本公司的第一大股东持股比例和所有股东持股比例的比值超过行业中位数时,认为其属于股权高集中的公司,否则属于股权分布较为均衡的公司。按股权集中度分组回归结果见表11、表12。结果显示,在股权集中度较高,即大股东权力制衡较少的组中,β1大于0且联合检验显著,说明存在应计异象,β1S相较于β1都有了明显的下降,说明卖空机制对应计异象起到了非常明显的矫正作用。而在股权分布较为均衡的组中,AR60和AR244的回归中都显示β1不显著,企业本身已经不存在应计异象,只有AR122的回归中显示存在应计异象,而对应的β1S的联合检验不显著,说明卖空机制并没有产生显著的矫正作用。因此,可以认为卖空机制在股权高度集中组中的矫正效应要远强于均衡股权组,从而证明了卖空机制可以通过抑制企业的盈余管理来矫正应计异象。

5 稳健性检验

5.1 改变套利组合计算方式

前文将各组超额收益的均值作为该组的超额收益,此处将其中位数作为该组超额收益,通过买入应计项最低组、卖出应计项最高组来构造套利组合,非两融样本中和两融样本中的套利情况见表13。可以看出,在非两融样本中,短期内(AR60)存在应计异象的年份占比为83.33%,较长期内(AR122、AR244)存在应计异象的年份占比分别为75.00%、58.33%。在非两融样本中,套利组合收益有所下降,即应计异象有所降低的年份占比分别为66.67%、33.33%、44.44%,可见在短期内(AR60)卖空机制的矫正较为显著,但较长期内矫正效果明显下降,结论和前文非常相近。

5.2 改变超额收益与控制变量

前文中超额收益的计算方式为股票区间涨跌幅减去同期市场指数的涨跌幅(AR),因此AR已经剔除了市场风险,同时模型的控制变量也包含衡量市场风险的Beta值,进一步控制了市场风险。现在改为只剔除一次市场风险,即沿用超额收益AR且控制变量中不含Beta,或改用实际收益R且控制变量中包含Beta,表14和表15的模型结果仍与前文基本相符:控制变量中不含Beta的模型显示β1S较β1显著下降,且β1S与β2S的联合检验高度显著,说明卖空机制在短期内对应计异象有很明显的矫正作用,而在长期该作用不显著;将超额收益AR替换为实际收益R的模型显示,卖空机制在长短期内均对应计异象有很明显的矫正作用。

5.3 按企业性质分类检验传导路径

为了检验卖空机制是否能够通过抑制企业的盈余管理来矫正应计异象,本文除将样本按照股权集中度高低分类外,还将样本分为国有企业组和非国有企业组来进行分组检验。国有企业既有追求经济利益的动机,也有维护社会稳定、承担就业等动机。李增泉等[26]指出,控股股东为了支持母公司存续,地方政府为了地方经济的发展,都有动机和能力从上市公司转移利润。而许多民营上市公司的董事长本身就是公司的大股东,公司股票的涨跌直接关系到自身利益。因此,相较于国有企业,非国有企业对于盈余管理的动机更强烈。毕金玲[27]也从股权再融资的角度验证了该观点,民营公司因为更难获得再融资资格,比国有企业有着更强烈的再融资动机。因此,在非国有企业的样本中,更有可能因盈余管理而产生应计异象,卖空制度通过抑制盈余管理来矫正应计异象的效果应该更加明显,据此提出假设3c:

H3c:在非国有企业样本中,卖空机制对应计异象的矫正效果更加明显。

按产权性质分组回归结果见表16和表17。回归结果表明,在国有企业组中,AR244的β1S大于β1,且联合检验显示β1S与β2S都显著不为0,说明卖空机制并没有起到矫正应计异象的作用,反而使应计异象有所加剧;AR122的β1S虽然明显小于β1,但其联合检验显示该矫正作用并不显著。在非国有企业组中,所有不同区间的联合检验都显示β1S与β2S均显著不为0,且β1S较β1都大幅减小,说明卖空机制存在显著且持续的矫正作用。因此,非国有企业样本中的矫正效应远强于国有企业样本,从而证明了卖空机制可以通过抑制企业的盈余管理来矫正应计异象。

6 研究结论

本文基于A股上市公司的年度财务数据和股市收益数据,通过构建套利组合及运用改进的Mishkin模型,验证了A股市场确实存在应计异象,而卖空机制的实施能够对应计异象产生显著的矫正作用,且该作用在短期内最为明显,长期来看效果有所减弱。

本文进一步从应计异象的成因入手,探究了卖空机制矫正应计异象的传导路径。通过将样本划分为高机构持股组和低机构持股组分别回归,发现个人投资者并不会利用卖空机制提供的便利来进行套利,导致应计异象长期存在,因此卖空机制并不能通过改变投资者的盈余功能锁定来矫正应计异象;机构投资者在短期内能够利用卖空提供的便利条件进行套利,说明卖空机制在短期内能够通过改善套利条件来矫正应计异象;通过将样本分成大股东股权集中度较高组和股权较均衡组分别回归,发现股权高集中组的矫正效应要明显强于股权均衡组,说明卖空机制的威慑作用抑制了大股东的盈余管理行为,进而矫正了应计异象。

7 结语

卖空机制通过矫正应计异象,能够对A股市场定价效率的提高产生积极影响,因此有必要进一步完善A股的卖空机制,包括降低交易成本、扩大融券标的股票范围、优化交易流程等。卖空机制在短期内对应计异象产生了较好的矫正作用,但尚需其他相关的证券市场制度安排与之协同,方能进一步改善其对应计异象的长期矫正效果。

参考文献

[1]IJIRI Y,JAEDICKE R K.Reliability and objectivity of accounting measurements[J].The Accounting Review,1966,41(3):474-483.

[2]JENSEN R E.An experimental design for study of effects of accounting variations in decision making[J].Journal of Accounting Research,1966,4(2):224-238.

[3]SLOAN R G.Do stock prices fully reflect information in accruals and cash flows about future earnings?[J].The Accounting Review,1996(3):289-315.

[4]AITKEN M J,FRINO A,MCCORRY M S,et al.Short sales are almost instantaneously bad news:evidence from the Australian stock exchange[J].Journal of Finance,1998,53(6):2205-2223.

[5]DANIELSEN B R,SORESCU S M.Why do option introductions depress stock prices?A study of diminishing short sale constraints[J].Journal of Financial and Quantitative Analysis,2001,36(4):451-484.

[6]BOEHMER E,JONES C M,ZHANG X.Which shorts are informed?[J].Journal of Finance,2008,63(2):491-527.

[7]DIETHER K B,LEE K H,WERNER I M.Short-sale strategies and return predictability[J].The Review of Financial Studies,2009,22(2):575-607.

[8]黄洋,李宏泰,罗乐,等.融资融券交易与市场价格发现:基于盈余公告漂移的实证分析[J].上海金融,2013(2):75-81.

[9]李志生,陈晨,林秉旋.卖空机制提高了中国股票市场的定价效率吗?基于自然实验的证据[J].经济研究,2015,50(4):165-177.

[10]李远鹏,牛建军.退市监管与应计异象[J].管理世界,2007(5):125-132.

[11]宋云玲,李志文.A股公司的应计异象[J].管理世界,2009(8):17-24.

[12]FAMA E.Efficient capital markets:a review of theory and empirical work[J].Journal of Finance,1970(25):383- 417.

[13]王生年,孙孟杰.沪港通影响了A股市场的应计异象吗?\[J].审计与经济研究,2021,36(2):63-73.

[14]MILLER E M.Risk,uncertainty,and divergence of opinion[J].Journal of Finance,1977,32(4):1151-1168.

[15]BRADSHAW M T,RICHARDSON S A,SLOAN R G.Do analysts and auditors use information in accruals?[J].Journal of Accounting Research,2001,39(1):45-74.

[16]MASHRUWALA C,R AJGOPAL S,SHEVLIN T.Why is the accrual anomaly not arbitraged away? The role of idiosyncratic risk and transaction costs[J].Journal of Accounting and Economics,2006,42(1-2):3-33.

[17]LI X,SULLIVAN R N.The limits to arbitrage revisited:the accrual and asset growth anomalies[J].Financial Analysts Journal,2011,67(4):50-66.

[18]THOMAS J K,ZHANG H.Inventory changes and future returns[J].Review of Accounting Studies,2002,7(2-3):163-187.

[19]KARPOFF J M,LOU X.Short sellers and financial misconduct[J].The Journal of Finance,2010,65(5):1879-1913.

[20]FANG V W,HUANG A H,KARPOFF J M.Short selling and earnings management:a controlled experiment[J].The Journal of Finance,2016,71(3):1251-1294.

[21]DESAI H,RAMESH K,THIAGARAJAN S R,et,al.An investigation of the informational role of short interest in the Nasdaq market[J].Journal of Finance,2002,57(5):2263-2287.

[22]陈晓,王琨.关联交易、公司治理与国有股改革:来自我国资本市场的实证证据[J].经济研究,2005(4):77-86.

[23]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010,45(8):103-114.

[24]高雷,张杰.公司治理、资金占用与盈余管理[J].金融研究,2009(5):121-140.

[25]王跃堂,赵子夜,魏晓雁.董事会的独立性是否影响公司绩效[J].经济研究,2006(5):62-73.

[26]李增泉,余谦,王晓坤.掏空、支持与并购重组:来自我国上市公司的经验证据[J].经济研究,2005(1):95-105.

[27]毕金玲.股权再融资、盈余管理与产权性质[J].辽宁大学学报(哲学社会科学版),2014,42(5):103-110.

收稿日期:2022-04-27

作者简介:

张戡,男,1970年生,博士研究生,副教授,主要研究方向:公司金融、金融工程。

杜倩旖,女,1998年生,硕士研究生,主要研究方向:公司金融、金融工程。