数字金融减贫:研究热点综述及展望

2022-04-25李涛彭东蔓

李涛 彭东蔓

【摘要】借助互联网新兴技术, 我国数字金融异军突起。 数字金融的技术优势和普惠特性契合了后扶贫时代相对贫困的长效治理战略。 对数字金融减贫的前沿研究成果进行综述, 梳理数字金融减贫的演进历程和发展现状, 从直接路径和间接路径两个方面阐释数字金融缓解贫困的作用机理, 从空间、主体以及门槛三个层面探讨数字金融减贫的多维效应。 在此基础上, 进一步聚焦和剖析数字金融在减贫工作中面临的潜在风险, 例如由技术性排斥和市场性排斥所引起的新型金融排斥, 在未来的研究中, 需从数字金融减贫的马太效应、“边缘贫困群体”的贫困特征以及数字金融减贫机制动态化的构建等角度展开深入研究。

【关键词】数字金融;普惠金融;扶贫攻坚;金融减贫

【中图分类号】F832 【文献标识码】A 【文章编号】1004-0994(2022)08-0154-7

一、引言

基于新一代数字技术的应用, 我国率先提出了“数字普惠金融”(简称“数字金融”)的概念, 并推动数字金融从理论到实践的高质量发展。 数字金融是依托互联网技术, 实现资金融通、支付、投资和信息中介服务的一种新兴金融服务模式, 能降低金融服务门槛, 提高普惠金融覆盖率, 提高金融资源配置效率。

2020年后, 绝对贫困问题得到了历史性解决, 但相对贫困将长期存在。 党的十九届四中全会明确提出要巩固脱贫攻坚成果, 建立解决相对贫困的长效机制。 数字金融的成本可负担性和商业可持续性对相对贫困的长效治理有着重要意义: 一方面, 数字技术实现了智能化分析和实时性互动, 克服了地域限制, 覆盖了广阔的长尾市场; 另一方面, 数字技术在普惠金融服务过程中的应用和升级, 改变了传统金融的服务方式, 帮助贫困家庭以可负担的成本进行消费和投资。 基于技术创新性的内在优势, 数字金融成为我国建立健全解决相对贫困长效机制的重要抓手。

二、数字金融减贫的演进历程和发展现状

(一)金融减贫的演进历程

金融减贫经历了传统金融减贫、普惠金融减贫、数字金融减贫三个阶段。 新兴技术的出现, 将金融减贫推进到崭新的数字金融阶段。 数字金融独有的技术优势得到了社会各界的普遍关注与重视, 成为众多发展中国家破解社会贫困难题的新兴手段。

第一阶段: 传统金融减贫。 金融减贫是金融发展研究的一个重要领域。 自Goldsmith[1] 开创了金融发展的研究先河之后, 学者们开始了对金融发展减贫作用的探索。 后经过Mckinnon[2] 、Kuznets[3] 等学者的补充和拓展, 形成了较为完整的金融减贫理论体系。 相关理论认为, 金融发展能极大地促进经济实现包容性增长[4,5] , 从而提高经济产出并有效缓解贫困。 但是, 传统金融“嫌贫爱富”和“趋利性”的天然属性加剧了其对长尾客户的经济排斥[6,7] 。 因此, 相较于传统金融, 惠及社会各个阶层的普惠金融体系因更加符合全面脱贫的时代主题, 而被各界抱以更大的希冀。

第二阶段: 普惠金融促进减贫。 2005年联合国正式提出“普惠金融体系”(Inclusive Financial System), 旨在将所有社会群体纳入金融服务的覆盖范围。 包容性金融模式自诞生以来, 其普惠功能在脱贫攻坚的社会治理中不断显现, 惠及大量边缘贫困群体[8] 。 近年来, 学者从诸多维度拓展普惠金融减贫的效果研究[9,10] 。 Burgess等[11] 基于金融机构的下沉式延展探讨了普惠金融对农村经济发展的推动作用。 杜晓山[12] 从弘义性和趋利性间的平衡描述了普惠金融的發展与减贫之路。 Adeola和Evans[13] 从国家经济多样化发展的角度强调普惠金融发展对减贫的效用。 但在实践中, 受金融结构等因素的影响, 普惠金融的减贫效果并不一定理想[14,15] 。

第三阶段: 数字金融促进减贫。 2016年9月, 杭州G20峰会公布了《G20数字普惠金融高级原则》, 数字金融概念由此诞生。 数字金融是一种多元化和综合性的新型金融服务模式[16] , 呈现出从传统金融业务网络化到技术驱动金融服务创新化的发展趋势。 更具触达性的数字化技术将普惠金融打通为一个可以为长尾市场所依赖的减贫模式, 在覆盖广度、技术创新度、贷款规模等方面对金融减贫产生了转型式的影响。 据此, 学者们逐渐将研究焦点转移到数字金融与减贫的关系上。 通过理论和实践探索, 现有研究基本上肯定了数字金融的减贫作用[17,18] , 认为数字技术能够放大金融的普惠效应, 有望成为解决相对贫困的重要驱动力[19] 。

(二)数字金融的发展现状

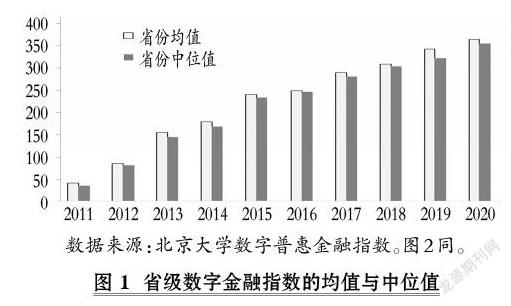

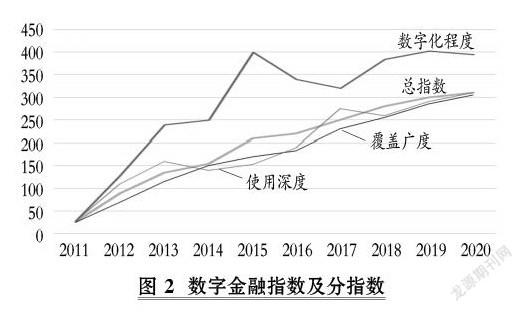

近年来, 我国数字金融呈现跨越式发展。 2011 ~ 2020年, 数字金融指数平均每年增长29.1%, 中位值从2011年的33.6增长到2020年的334.8, 数字金融的三个衡量维度——覆盖广度、使用深度和数字化程度, 均呈现逐年增长的趋势(见图1、图2)。 在总量快速增长的同时, 数字技术与传统金融体系的纵深交融, 衍生出多种数字金融创新模式, 如数字支付、网络信贷、互联网理财、互联网保险。

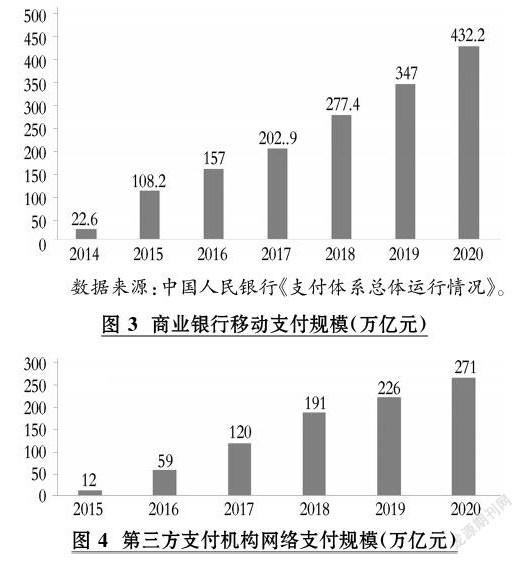

1. 数字支付。 我国数字支付交易规模逐年增长的体量为减贫创造了有利条件。 图3和图4显示, 2014 ~ 2020年商业银行移动支付规模呈显著扩大趋势, 由22.6万亿元迅速增加到432.2万亿元, 年均增长达64%; 2015 ~ 2020年我国第三方网络支付交易规模的年均增长率达到86%。 与传统金融机构的电子支付相比, 数字支付更能满足人们日常高频、小额的支付需求, 契合新时代减贫手段的数字技术化转型趋势。 一方面, 借助网络技术提供线上关联转账、汇款等基础服务, 克服边远贫困地区人群金融活动参与障碍; 另一方面, 数字支付的应用触角已经延伸到众多生活领域, 通过多场景支付积累大量交易数据, 从而降低信息获取成本, 缓解信息不对称问题, 进一步推动普惠金融的发展进程。

2. 网络借贷。 网络借贷是一种凭借电子商务网络平台实现借贷双方的信息对接并完成交易的借贷模式。 与传统金融信贷模式相比, 网络借贷依赖于互联网、大数据技术, 具有准入门槛低、交易效率高、信息透明化等特点, 能够有效降低出借方与借款人之间的信息不对称程度, 显著降低信贷供给成本及融资成本, 解决贫困人群的贷款难题。 目前, 我国提供网络借贷的服务商主要包括商业银行和综合性互联网金融平台等, 它们依托于现代互联网与数字技术, 实现部分流程或全流程网络化, 大幅缩减借贷流程, 并拓宽边缘群体的融资渠道。

3. 互联网理财。 互联网理财具有低门槛、高效率的优势。 从市场需求来看, 互联网理财打破了传统理财方式的高门槛, 深化了理财产品的普惠性质, 更加贴合长尾客户的理财需求, 有助于推动金融服务的包容性发展; 从模式创新来看, 互联网技术的介入有效疏通了资金链条, 聚合了个人用户的零散资金, 提高了资金的收益回报率, 这颠覆了传统理财产品的运营模式, 促使互联网理财用户规模及网民使用率逐年上升。 体现在实际数据上, 如图5所示, 2015 ~ 2020年, 我国互联网理财用户数量快速增长, 用户规模由2015年的0.9亿人扩大为2020年的1.49亿人, 网民使用率从2015年的13.1%增长到2020年的15.9%。

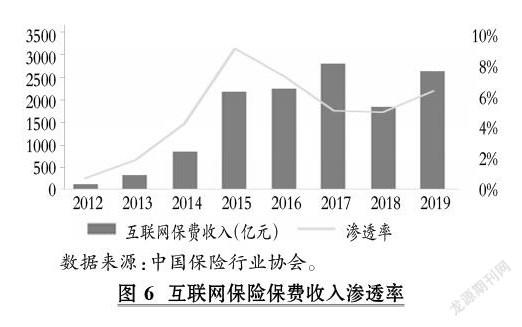

4. 互联网保险。 互联网保险是数字化技术与传统保险销售相结合的一种创新模式。 2012 ~ 2019年, 我国互联网保险行业发展迅速, 互联网保费收入从2012年的111亿元增长至2019年的2696亿元, 年均增长率高达58%(见图6)。 互联网保险的高速发展得益于两个方面: 一是傳统保险产品销售和服务渠道互联网化。 保险业务从单一的线下销售模式转变为线上、线下双渠道模式, 并简化投保、理赔等业务流程, 一方面降低了保险公司的业务成本, 另一方面促进了保险产品保险费率的降低, 有效降低了保险门槛, 扩大了保险保障范围及覆盖人群。 二是在数字技术快速发展的当下催生了一批新兴的互联网保险机构, 该类保险机构主要包括第三方网络保险平台、专业互联网保险公司等。

三、理论解释: 数字金融减贫的作用机理

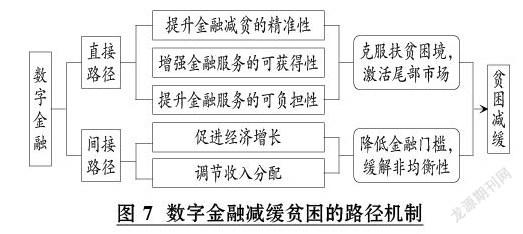

金融市场的数字化趋势能够有效弥合商业可持续性的经济目标和减贫增收的社会目标, 是释放数字金融扶贫增效的核心动力机制。 数字技术使金融服务的触达能力得到提升, 降低了金融服务的门槛, 缓解了金融排斥, 使得金融服务可以延伸到广泛的“尾部”用户群; 大数据等风险控制技术的运用重构了整个社会的征信体系, 缓解了普惠金融面临的信息不对称问题, 使得风险控制的成本得以降低、金融服务的效率得到提高。 数字金融通过克服普惠金融悖论、缓解非均衡效应和降低门槛效应来缓解传统金融的市场失灵, 从而实现“扶贫”和“发展”双重绩效目标。

(一)数字金融减贫的直接机理

1. 弥补信息缺失, 提升金融扶贫的精准性。 信息是金融机构工作的信用评估基础。 但在实际减贫过程中, 农户数据的缺失导致金融扶贫的瞄准机制产生偏差, 贫弱群体并非是金融减贫的实际受益者。 在此背景下, “精英俘获”“使命漂移”“私下寻租”等问题层出不穷, 普惠金融减贫的精准性严重受阻。 如何消除信息壁垒成为解决上述问题的关键。 借助大数据、云计算等技术, 数字金融实现了农户交易数据的深入挖掘和分析, 并对其进行精准画像, 有效识别其内潜和外显的软信息[20] , 这不仅能够实现对放贷农户的精准筛选, 而且趋向合理的风险定价水平也能够覆盖交易成本[21,22] 。 此外, 连续性信用记录的网络备份, 一方面避免了信息被篡改销毁的风险, 另一方面强化了信息披露与共享机制, 有助于金融机构精准识别农户风险、精准对接农户需求, 扭转传统金融扶贫实践中的边际效应递减现象[10,23] 。

2. 突破时空局限, 增强金融服务的可获得性。 地理空间上的边缘性和集聚性特征使得贫困地区面临着经济和生态的双重脆弱性, 难以吸引金融资源的流入。 金融扶贫的关键在于提高贫困人群金融资源的可获得性。 首先要实现贫困人群在时空维度的双重金融接触, 而后在其具备一定金融素养的基础上, 再逐步完善金融市场竞争机制, 推动金融产品供给多元化[24,25] 。 在科技的加持下, 数字金融具有时空穿透性。 一方面, 互联网的“泛在性”打破了传统金融受制于物理网点的局限, 提升了数字金融的触达能力, 将金融服务延展至 “长尾”人群[26] 。 另一方面, 数字金融机构的扶贫工作不仅促进了金融供给侧结构性改革, 且其释放出的机构增量效应进一步激发市场竞争力, 提升了金融扶贫的外在动能。

3. 简化交易流程, 提升金融服务的可负担性。 传统金融复杂的操作流程增加了金融资源的交易成本。 此外, 政策性金融扶贫流程受政府部门操控, 实际权力运作中枢——基层扶贫单位往往存在权力寻租、腐败等问题, 导致金融资源错配, 中间成本提高。 金融科技的工具价值成为破解成本困境的关键。 第一, 数字金融降低了金融服务的供给成本[27] 。 不同于传统金融实地考察的服务模式, 体系化的数字金融服务模式拓宽了金融服务渠道, 能够降低金融机构的推介和供给成本。 第二, 数字金融降低了金融服务的获取成本。 数字金融通过互联网移动终端帮助客户快速掌握金融产品的多元功能, 克服了传统金融业务实地办理的空间局限, 降低了贫困群体的成本负担, 提升了长尾客户金融服务的使用意愿[21] 。 第三, 数字金融降低了金融服务的中间成本。 区块链技术使得金融信息和资金以数字资产的形式存在, 这不仅简化了信息传递的中间环节, 而且实现了金融扶贫主体间的信息共享与对接[28] 。

(二)数字金融减贫的间接机理

1. 包容增长, 推动经济资源的“下沉与外溢”。 数字金融技术驱动业务的特有属性克服了传统金融的正外部性, 有利于经济更具包容性地增长[8,29] 。 “数字金融→经济包容性增长→减贫增收”的路径可以从三个方面阐述: 一是物质资本效应。 借助互联网技术, 数字金融既改善了贫困地区的基础设施建设[9] , 又通过缓解信贷约束, 促进金融资源下沉。 物质资本的加持会为“尾部”区域的产业发展注入活力, 间接增强其脱贫增收的“造血”功能[23] 。 二是经济溢出效应。 经济包容性增长的减贫方式具有渗透式扶贫的特征。 数字金融带来的经济增长红利渗透至与之关联的贫困地区, 通过包容性增长方式间接带动偏远地区发展, 为低收入人群创造获利空间[17,30] 。 三是税收促进效应。 数字金融的经济增长效应提高了当地政府的税收水平, 为政府部门通过转移支付和财政支出等方式来提高贫困地区的福利水平、完善贫困地区的基础设施建设创造了物质条件。

2. 缩小差距, 消融收入分配的“门槛与失衡”。

(1)降低门槛效应。 金融减贫的门槛体现在经济实力不等的群体在金融服务费用承受能力上的悬殊。 与高收入者相比, 低收入者较弱的经济实力无法满足金融机构的风险补偿机制。 因此, 高利率水平在成为金融机构“最优选择”的同时, 也给低收入者建立了一道“门槛”。 这种门槛无形中造成了财富由低收入者向高收入者转移, 由此导致收入差距进一步扩大[31] 。 数字金融的无边界特征改变了因门槛导致的收益差异: 一方面, 数字金融对传统金融服务存在的金融排斥问题进行了纠正。 通过建立发达地区与偏远地区共享的网络平台, 数字金融消除了弱势群体面临的地理排斥, 使得金融机构更加公平地为每个市场主体服务。 另一方面, 数字技术降低了金融服务的边际成本, 提高了普惠金融的可持续性。 成本的降低使得农村地区也可以享受与城市地区无差别的金融服务, 弱化了城乡二元结构的负面效应[8] 。

(2)缓解非均衡效应。 金融资源的稀缺性使得城乡金融资源分配存在数量和质量上的不均衡性。 随着金融资源向城镇倾斜, 农村经济发展逐步短板化, 城乡收入水平差距进一步拉大。 数字金融通过推进金融资源向长尾市场下沉, 能够打破金融服务的非均衡性。 一方面, 大数据的运用使得城乡之间的金融产品供需配置得到优化。 互联网可突破时间限制, 使得金融资讯及时到达农村, 同时能够以低成本做到客户细分, 实现金融产品在农村地区的多样化与个性化[29] 。 另一方面, 数字金融打破了金融机构实体网点设置的区域偏差[20] 。 4G技术使得金融服务突破了地理限制, 通过金融业务的网络化办理, 金融技术、资源、资本等生产要素实现了跨区域流动。 重构的金融生态环境表现出的平衡属性, 有效缓解了传统金融“重城镇、轻农村”的金融资源分配失调问题。

综上, 数字金融发挥减贫增收效应存在多路径机制(见图7), 既体现在效率上(对经济增长的影响), 也体现在公平上(对收入分配的影响)。 为缓解相对贫困, 应关注数字金融对长尾市场脱贫致富的“造血”功能, 发挥经济增长的涓滴效应, 使边缘群体获得更多增收减贫的机会。

四、实践检验: 数字金融减贫的多维效应

从实践角度看, 数字金融减贫效应具有多维性。 既有学者指出数字金融与贫困缓解之间具有线性关系[8,32] , 也有学者表明二者之间存在非线性关系[33] 。 数字金融减贫效应主要体现在以下几个方面。

(一)数字金融减贫的空间效应

一是空间异质效应。 数字金融的减贫效应受经济发展水平的影响, 存在区域差异[30] 。 相较于发达地区, 落后地区的数字金融发展速度更快, 对居民收入增长的边际贡献更加显著[17,27,34] 。 这一结果也得到了龚沁宜、成学真[21] 的证实: 数字金融对经济发展相对落后的中西部地区的减贫效果要优于东部等经济较发达地区, 对农村的减贫效果要优于城镇。 二是空间集聚效应。 数字金融发展的集聚水平存在区域差异, 发达地区数字金融的高聚集性会促成减贫效果的叠加, 而数字金融发展的冷点区域则难以享受到数字发展带来的红利, 减贫效果并不显著。 三是空间溢出效应。 数字金融通过空间溢出作用显著降低邻接地区的贫困率, 但其空间外溢效应受到邻接区域贫困的抑制[35,36] , 且这种抑制作用呈现加剧态势。 这一发现的启示在于, 减贫成效的判断标准不能局限于某个地区的效果, 关键在于一体化区域的整体效果。

(二)数字金融减贫的主体效应

受减贫对象贫困水平和数字技术接受程度等自身禀赋差异的影响, 数字金融的减贫效果存在群体差异。 从贫困水平看, 相较于富裕群体, 数字金融更加有助于促进持有物质资本或社会资本量较少的家庭的创业行为[27] , 相较于重度贫困人群, 数字金融更加有益于提高轻度贫困人群的市场参与度[20,37] 。 这是因为贫困具有固化倾向, 贫困程度越高, 贫困固有化趋势越明显, 数字金融减贫机制的阻力就越大。 从数字技术接受程度看, 低教育水平者、老年人等特定低收入群体因媒介素养较低, 不仅无法享受数字金融发展所带来的收入溢出效应, 反而可能承担数字金融发展带来的挤占就业机会等负面影响, 造成该类群体的贫困发生率上升[38] 。 值得注意的是, 在评估数字金融减贫的主体维度效应时, 多数研究都未能精准识别数字金融获益者的群体特征。 只有少数学者分别基于性别、年龄以及人力资本等视角展开研究。

(三)數字金融减贫的门槛效应

门槛效应检验结果表明数字金融对贫困表现为先恶化后改善的库兹涅茨曲线(Kuznets curve)效应。 经济水平较低时, 金融的高门槛使得穷人因无法承担金融服务的成本而被排斥在金融市场之外, 导致贫富差距扩大。 当越过拐点后, 穷人才能获得金融市场的准入资格, 此时数字金融的发展对贫富差距发挥收敛效应[21,39,40] 。 从多维贫困角度看, 数字金融的减贫效应表现出单一门槛特征, 在门槛前后, 数字金融的发展水平对消费贫困、收入贫困、教育贫困等多维贫困的减缓作用呈现出边际递增的效果[41] 。 从区域发展角度看, 数字金融减贫的门槛值受经济资源禀赋差异的影响, 东部地区表现为收敛门槛, 中部地区表现为加速门槛, 西部地区表现为分化门槛。 数字金融减贫的非线性门槛特征源于金融市场准入机制和资本积累的限制, 当资本积累未跳出“贫困陷阱”时, 金融规模的扩张不仅不会发挥“输血”和“造血”功能, 反而会从贫困地区“抽血”。

五、数字金融减贫的潜在风险: 新型金融排斥

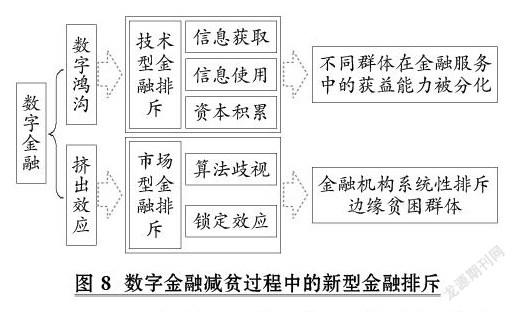

数字金融发展表现出明显的地域分化特征, 其减贫的潜在风险日渐凸显。 从客体认知禀赋看, 城乡间的“教育鸿沟”抑制了农村居民的金融可行力, 形成信息茧房, 进而影响数字金融的使用深度; 从金融生态环境看, 数字金融技术在地区选择上存在城市聚集效应, 导致城乡间数字金融发展出现分化趋势, 诱发新型金融排斥(见图8)。

(一)数字鸿沟: 技术性金融排斥

数字金融的发展产生了数字红利, 也带来了数字鸿沟。 数字鸿沟是科技、技术、教育等外化力量未能弥补数字金融内在局限的负面产物[42] , 它使得各个群体在金融服务中的获益能力出现分化[43] : 第一, 极化的信息获取能力导致数字金融发展存在结构性差异, 即数字金融发展为拥有信息资源的群体赋予发展机会, 挤占了信息获取弱势群体可能获得的资源, 导致减贫受众窄化。 第二, 风险厌恶型特性使得农村部分群体在金融机构的选择上倾向于更加“安全”的物理网点, 排斥数字化机构。 这种自我保护行为抑制了贫困人群信息使用效率的提升, 阻碍了数字金融减贫效力的发挥[43] 。 第三, 资本积累差异使得不同群体的财富生产与分配存在明显的分化。 富裕群体依靠数字金融进一步扩大自身财富积累, 成为资源错配的受益者; 而数字金融为相对贫困者带来的收益甚微, 甚至有可能使得该群体成为资源错配的风险承受者[44] , 这激发了技术性金融排斥的产生。

(二)挤出效应: 市场性金融排斥

数字金融减贫建立在商业可持续性与社会普惠性平衡的基础之上。 但是受“成本—收益”的制约, 数字金融在发展初期内生动力孱弱, 可持续性的商业目标迫使其倾向优势主体, 其弊端在于易导致“使命漂移”现象发生。 一方面, 市场决策体系的数据化趋势促使金融机构通过分析相关数据掌握客户的人口特征、消费水平、风险偏好等, 进而实现金融产品精准投放。 金融机构基于风险和成本进行对象选择时, 可能会因为算法歧视而将劣势群体排除在金融市场之外[42,43] 。 另一方面, 网络效应、规模经济和范围经济在激发金融机构内生动力的同时, 可能形成对数字金融服务客体的锁定效应。 该效应不仅会增加服务转移成本, 将贫困群体排斥在数字金融市场之外, 而且可能引发平台型服务商滥用市场支配地位、限制市场竞争、损害服务对象权益的情况。 综上, 线上工具的运用使得金融机构系统性排斥边缘群体, 在提供便利的同时滋生新的金融风险。

六、总结与展望

学者们深入研究了数字金融减贫的机制和效应, 从理论和实践层面为建立贫困的长效治理机制提供了参考。 但作为金融减贫的延伸工具, 数字金融仍处于发展初期, 现有文献研究尚存在不足, 未来可从以下方向展开深入研究:

第一, 考察数字鸿沟下数字技术对金融减贫的马太效应。 数字金融在减贫中的角色可能远比预期的更为复杂[38] 。 城乡网络基础设施以及数字技术普及的不均衡导致明显的数字鸿沟。 部分弱势群体的互联网知识、金融素养等资源禀赋匮乏, 引发“工具排斥”“评估排斥”等新型金融排斥, 造成贫富收入差距进一步扩大的“马太效应”[37,45] 。 但学者们对数字金融的研究过于强调其正向作用, 鲜有学者从微观层面实证检验其发展过程中的数字鸿沟是否产生结果的“马太效应”。 因此, 研究数字金融减贫过程中是否会产生以及如何产生“马太效应”, 对克服金融发展不平衡以及利用数字金融缩小居民收入差距具有重要的现实意义。

第二, 聚焦典型“边缘群体”样本的相对贫困转向价值。 少数从微观视角展开的研究, 在评估数字金融的减贫效应时, 未能精准识别数字经济获益者的群体特征, 并且无法揭示“边缘贫困群体”的特殊性, 分析的精准性欠缺。 随着2020年之后我国扶贫重心转向相对贫困, “边缘贫困群体”将成为相对贫困治理的主要潜在对象。 “边缘贫困群体”处于贫困线的上边缘界限, 因而未被识别为精准扶贫的对象, 被排除在政策红利之外。 多元化的致贫风险加剧了“边缘贫困群体”的脆弱性, 并引致由于收入不足所带来的社会排斥, 加剧返贫的可能性[46,47] 。 因而, 在对数字金融反贫困机制的探索中, 以相对贫困的视角聚焦“边缘贫困群体”, 具有典型的相对贫困研究意义。

第三, 深化区域差异化的数字金融减贫策略研究。 数字金融在我国处于起步阶段, 存在地域发展不均衡问题。 发达地区凭借自身的经济优势和数字技术优势, 成为数字金融发展的受益者, 但是经济发展受限地区难以享受数字金融的减贫贡献[44] , 并且相关研究很少考虑贫困聚集严重地区数字金融减贫面临的挑战和应采取的对策, 尤其是对数字金融与地区产业联合的长效减贫机制缺乏研究。 数字金融均衡发展的社会目的在于“普惠”。 因此, 从区域异质的角度切入, 将资源禀赋与特色产业结合, 应用数字技术和互联网金融平台, 推动供需信息的匹配, 实現数字金融减贫策略契合区域发展特色, 成为相关领域进一步研究的方向之一。

【 主 要 参 考 文 献 】

[1] Goldsmith R. W.. Financial Structure and Development[M].New Haven: Yale University Press,1969.

[2] Mckinnon R. I.. Money and Capital in Economic Development[M].Washington D.C.: Brookings Institution Press,1973.

[3] Kuznets Simon. Economic Growth of Nations[M].Cambridge: Harvard University Press,1971.

[4] Dollar D., Kraay A.. Growth Is Good for the Poor[ J].Journal of Economic Growth,2001(3):195 ~ 225.

[5] 张正平,窦慧敏.普惠金融发展如何缓解贫困?—— 一个文献评述[ J].金融监管研究,2019(1):81 ~ 96.

[6] 师荣蓉.中国农村信用社支农效率及其区域差异研究[D].西安:西北大学,2013.

[7] 沈丽,刘亚琳.金融排斥对经济增长的空间溢出效应——基于2000 ~ 2014年的省际数据[ J].经济与管理评论,2016(6):94 ~ 99.

[8] Kapoor A.. Financial Inclusion and the Future of the Indian Economy[ J].Futures,2014(2):35 ~ 42.

[9] 谭燕芝,彭千芮.普惠金融发展与贫困减缓:直接影响与空间溢出效应[ J].当代财经,2018(3):56 ~ 67.

[10] 郑秀峰,朱一鸣.普惠金融、经济机会与减贫增收[ J].世界经济文汇,2019(1):101 ~ 120.

[11] Burgess R., Pande R., Angrist S., et al.. Can Rural Banks Reduce Poverty? Evidence from the Indian Social Banking Experiment[Z].American Economic Review,2005.

[12] 杜晓山.普惠金融理论与实践的困惑和探究[N].金融时报,2015-08-24.

[13] Adeola O., Evans O.. Financial Inclusion, Financial Deve-lopment, and Economic Diversification in Nigeria[ J].The Journal of Developing Areas,2017(3):1 ~ 15.

[14] 星焱.普惠金融:一个基本理论框架[ J].国际金融研究,2016(9):21 ~ 37.

[15] 武丽娟,徐璋勇.我国农村普惠金融的减贫增收效应研究——基于4023户农户微观数据的断点回归[ J].南方经济,2018(5):104 ~ 127.

[16] 黄益平,黄卓.中国的数字金融发展:现在与未来[ J].经济学(季刊),2018(4):1489 ~ 1502.

[17] 孙继国,赵俊美.普惠金融是否缩小了城乡收入差距?——基于传统和数字的比较分析[ J].福建论坛(人文社会科学版),2019(10):179 ~ 189.

[18] 李建军,韩珣.非金融企业影子银行化与经营风险[ J].经济研究,2019(8):21 ~ 35.

[19] 孙继国,韩开颜,胡金焱.数字金融是否减缓了相对贫困?——基于CHFS数据的实证研究[ J].财经论丛,2020(12):50 ~ 60.

[20] 黄倩,李政,熊德平.数字普惠金融的减贫效应及其传导机制[ J].改革,2019(11):90 ~ 101.

[21] 龚沁宜,成学真.数字普惠金融、农村贫困与经济增长[ J].甘肃社会科学,2018(6):139 ~ 145.

[22] 吴金旺,郭福春,顾洲一.数字普惠金融能否显著减缓贫困?——来自浙江嘉兴调研的行为数据[ J].浙江学刊,2019(4):140 ~ 151.

[23] 刘长庚,罗午阳.互联网使用与农户金融排斥——基于CHFS2013的实证研究[ J].经济经纬,2019(2):141 ~ 148.

[24] Ramakrishnan D.. BFSI: Best Practices in Financial Inclusion[Z].Social Science Electronic Publishing,2011.

[25] 黄益平,陶坤玉.中国的数字金融革命:发展、影响与监管启示[ J].国际经济评论,2019(6):24 ~ 35+5.

[26] 刘锦怡,刘纯阳.数字普惠金融的农村减贫效应:效果与机制[ J].财经论丛,2020(1):43 ~ 53.

[27] 张勋,万广华,张佳佳,何宗樾.数字经济、普惠金融与包容性增长[ J].经济研究,2019(8):71 ~ 86.

[28] 信瑶瑶.中国农村金融扶贫的制度变迁与生成逻辑[ J].甘肃社会科学,2019(3):151 ~ 156.

[29] 宋晓玲.数字普惠金融缩小城乡收入差距的实证检验[ J].财经科学,2017(6):14 ~ 25.

[30] 钱鹏岁,孙姝.数字普惠金融发展与贫困减缓——基于空间杜宾模型的实证研究[ J].武汉金融,2019(6):39 ~ 46.

[31] 周才云,李伟.微型金融发展抑制还是促进了贫困减少——来自江西省的经验数据[ J].征信,2019(8):71 ~ 76.

[32] Bauer M., Chytilová J., Morduch J.. Behavioral Foundations of Microcredit: Experimental and Survey Evidence from Rural India[ J].American Economic Review,2012(2):1118 ~ 1139.

[33] Park A., Ren C., Wang S.. Micro-Finance, Poverty Alleviation, and Financial Reform in China[ J].Rural Finance and Credit Infrastructure in China,2004(3):256 ~ 270.

[34] 張子豪,谭燕芝.社会保险与收入流动性[ J].经济与管理研究,2018(8):27 ~ 41.

[35] 高远东,温涛,王小华.中国财政金融支农政策减贫效应的空间计量研究[ J].经济科学,2013(1):36 ~ 46.

[36] 田波,柳长兴.人力资本视角下的“志智双扶”问题研究:后扶贫时代的扶贫治理[ J].重庆理工大学学报(社会科学),2020(2):66 ~ 76.

[37] 胡金焱.普惠金融提高金融可得性[N].中国社会科学报,2018-04-26.

[38] 何宗樾,张勋,万广华.數字金融、数字鸿沟与多维贫困[ J].统计研究,2020(10):79 ~ 89.

[39] Dan B., Lloyd-Ellis H.. Enterprise, Inequality and Economic Development[ J].Review of Economic Studies,2000(1):147 ~ 168.

[40] Townsend R. M., Ueda K.. Financial Deepening, Inequality, and Growth: A Model-Based Quantitative Evaluation[Z].IMF Working Papers,2003.

[41] Ravallion M.. Growth, Inequality and Poverty: Looking Beyond Averages[ J].World Development,2001(29):1803 ~ 1819.

[42] 星焱.农村数字普惠金融的“红利”与“鸿沟”[ J].经济学家,2021(2):102 ~ 111.

[43] 王姣,姚爽,王文荣.数字普惠金融风险缺陷与新型金融排斥生成研究——基于农村视角[ J].农业经济,2020(2):94 ~ 97.

[44] 王修华,赵亚雄.数字金融发展是否存在马太效应?——贫困户与非贫困户的经验比较[ J].金融研究,2020(7):114 ~ 133.

[45] 程名望,张家平.ICT服务业资本存量及其产出弹性估算研究[ J].中国管理科学,2019(11):189 ~ 199.

[46] 朱冬亮.贫困“边缘户”的相对贫困处境与施治[ J].人民论坛,2019(7):58 ~ 60.

[47] 高鉴国,范丛.低保边缘家庭的贫困表征、致贫原因与政策建议[ J].东岳论丛,2020(10):133 ~ 141+192.

(责任编辑·校对: 黄艳晶 许春玲)