基于CAPM 模型的泸州老窖股份有限公司风险分析

2022-03-31班东亮

班东亮

摘 要:随着经济体制改革的进一步深化以及资本市场制度的逐步完善,我国上市公司的规模进一步扩大,随之而来的风险也逐渐增多,因此,计算并对该风险进行分析已成为重中之重。选用CAPM模型进行实证研究,以国债利率为无风险利率,选取泸州老窖股份有限公司、沪深300指数5年内开盘与收盘价,进行风险系数β的计算,并根据β区间范围进行风险程度判断,从而给出投资建议和对策。

关键词:CAPM模型;泸州老窖股份有限公司;风险系数β

中图分类号:F127 文献标志码:A 文章编号:1673-291X(2022)08-0114-03

一、CAPM 模型概述

资本资产定价模型(Capital Asset Pricing Model 简称CAPM)主要用于研究证券市场中资产的预期收益率和风险资产之间的关系,以及平衡价格的形成方式。资本资产定价模型假定每一个投资者都根据马克维茨的资产选择理论来投资,并对期望收益、方差和协方差等有着相同的估计,投资者能够自由借贷。根据这一假设,资本资产定价模型主要是研究风险资产的收益和风险之间的量化关系,研究投资者必须获得多少回报才能抵消一定水平的风险。

模型的计算方法如下:

当资本市场达到平衡时,无论怎么调整市场组合的投资,其所带来的边际收益都是一样的,即风险每增加一个单位的风险其所得到的补偿是一致的。根据β的定义,代入均衡的资本市场条件下,得到资本资产定价模型:

E(ri)=rf+βim(E(rm)-rf)

其中,E(ri)是资产i的预期回报率;rf是无风险利率;βim是[[Beta系数]],即资产i 的系统性风险;E(rm) 是市场m的预期市场回报率;E(rm)-rf 是市场风险溢价(market risk premium),即预期市场回报率减去无风险回报率。

资本资产定价模型的解释有三个方面:(1)单个证券的期望收益率由无风险利率和对所承担风险的补偿-风险溢价这两个部分组成。(2)风险溢价由β值的大小决定。β值越大,单个证券的风险就越大,所得到的补偿也就越高。(3)β值所衡量的是单个证券的系统性风险,而非系统性风险没有风险补偿。

二、泸州老窖股份有限公司简介及其财务分析

(一)公司简介

泸州老窖股份有限公司位于四川泸州国窖广场,总资产近30亿元,股票的发行数量为2 188万股,生产建筑面积36万多平方米。公司的主营业务为“国窖1573”、“泸州老窖”等系列白酒的研发、生产和销售等。

(二)公司的资产结构分析

从静态角度来看,该公司2018年的流动资产比重达到68.5%,其中货币资金比重达到41.4%;非流动资产比重为31.5%,其中在建工程比重达到13.3%。根据该公司的资产结构,可以认为泸州老窖股份有限公司资产的流动性较强,资产风险较小。

从动态角度来看,与2017年相比,2018年的流动资产的比重下降了3.7%。其中,应收票据及应收账款比重下降了2.1%,货币资金比重下降了1.3%,其他项目变动幅度不是很大;非流动资产的比重上升了3.7%,其中,主要是在建工程的比重上升了5.3%,因此,可以认为该公司的即期支付能力和流动资产变现能力减弱了,其资产风险增大。

(三)公司的负债期限结构分析

该公司2018年流动负债比重高达98.81%,与2017年相比,提高了0.52%。这说明,该公司在运用负债资金的时候,大部分情况下是使用短期资金。但是,因为流动负债的资产流动性条件相对较高,该公司所实施的负债融资策略尽管可能会增重公司的还债压力,背上更高的财务风险,但是也会减少公司的负债成本。

(四)公司的营业利润水平分析

1.营业毛利分析

公司的营业毛利等于公司的营业收入减去公司的营业成本。泸州老窖股份有限公司的营业毛利相对于2017年增多了26.444亿元,增长了35.367%,最重要的原因是公司的营业收入大幅度上升,公司的营业收入提高了26.606亿元,增长率为25.595%,且营业成本只增加0.162亿元,对营业毛利造成的不利影响很小,因此,营业毛利大幅增长,增长率为35.367%。

2.营业利润分析

营业利润是指公司在生产和经营业务的过程中所获得的成绩。泸州老窖股份有限公司于2018年实现营业利润46.8亿元,与上年相比增长了12.5亿元,增长率为36.4%,增长率相对较高。我们从水平分析表中可以发现,公司的营业利润增长很大程度上是因为营业毛利相对于2017年增加了26.4亿元引起的,同时财务费用比上年减少1.1亿元,资产减值损失相对于去年下降了0.025亿元,这也是导致营业利润增长的正面因素。还有其他因素,比如说与上年相比,税金及附加增长了2.7亿元,销售费用增长了9.8亿元,管理费用增长了2亿元,研发费用增长了0.1亿元,投资收益减少了0.4亿元,这些都是致使公司的营业利润减少的负面因素,在增加和减少这两方面因素的共同影响下,致使公司的营业利润增加了12.5亿元。因此,综合看来,泸州老窖股份有限公司的财务状况良好。

三、基于CAPM 模型的泸州老窖股份有限公司的风险分析

(一)样本数据选取

以国债利率Rf为无风险利率,选取2015年1月9号到2019年6月20日这五年间的泸州老窖股份有限公司、滬深300指数的开盘与收盘价。

(二)β系数计算

1.计算股票收益率:Rt=ln(Pt/Pt-1)。其中,Rt指样本公司股票t时刻的收益率,Pt指股票在t时刻的收盘价格。

因此,将样本数据带入上述公式可以得到泸州老窖股份有限公司的股票收益率Rt。

2.计算市场收益率:Rmt=ln(It/It-1)。其中,Rmt指市场收益率,It指沪深300指数在t时刻的收盘价。

因此,将样本数据带入上述公式可以得到市场收益率Rmt。

3.OLS最小二乘法线性回归。CAPM模型是资产定价理论的核心,其基本形式是:

Zt=α+β* Zmt+et

其中,Zt是某股票在t 时刻的超额收益率,也即Zt=

Rt-Rf;Zmt是市场在t时刻的超额收益率,也即Zmt=Rmt-Rf。

因此,将Rt、Rmt和Rf带入上述公式可以得到泸州老窖股票的超额收益率Zt和市场的超额收益率Zmt。

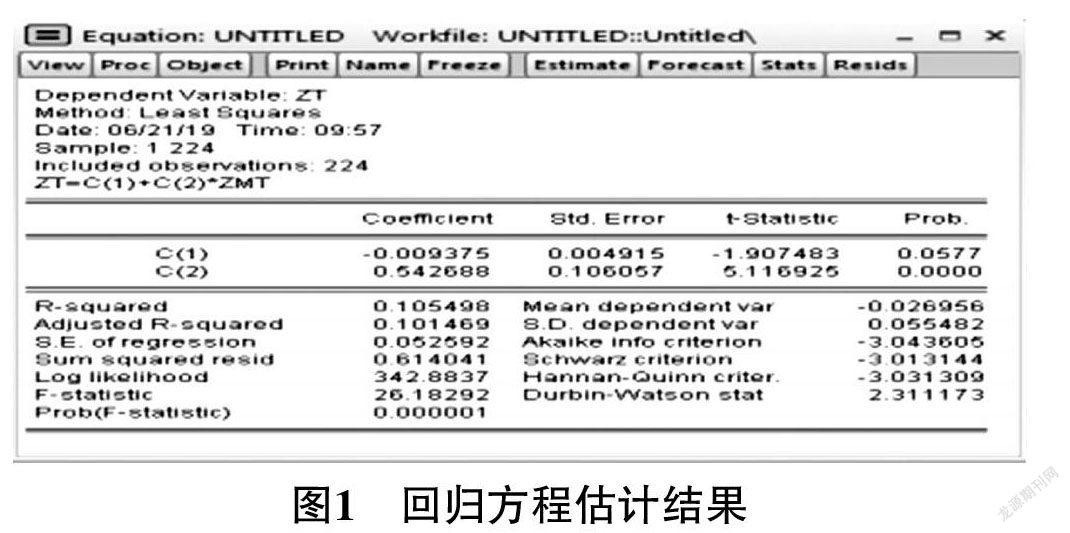

接下来,将所得数据通过Eviews软件进行OLS最小二乘法线性回归,可得如下的回归结果(见图1):

4.t检验

H0:zmt=0 ;H1:zmt≠0

令a=5%,在查询t 分布表后,得到临界值,则|t|>3.89 为原假设下的一个小概率事件。t=参数值/标准差=0.542 688/0.106 057=5.116 947

因此,|t|>3.89,拒绝原假设,即变量是显著的,通过变量显著性检验。

5.平稳性检验。通过对ZT序列和ZMT序列的ADF检验(第三个模型)结果的观察可知,两个序列的概率都是0,δ项t统计量的值(分别为-16.691 12和-13.816 95)小于5%显著性水平下的临界值(-3.427 476)和10%显著性水平下的临界值(-3.137 059),因此拒绝存在单位根的零假设。

两个序列的趋势项的概率分别为0.975 5和0.920 3,因此,不能拒绝不存在时间趋势项的零假设,需要进一步估计和检验模型2。

接下来,通过对ZT序列和ZMT序列的ADF检验(第二个模型)结果的观察可知,两个序列的概率都是0,两个序列的δ项t统计量的值(分别为-16.729 33 和 -13.848 16)小于5%显著性水平下的临界值(-3.427 476)和10%显著性水平下的临界值(-3.137 059)。证明,无论是在5%的置信度区间上还是10%的置信度区间上,都拒绝有单位根的原假设。

两个序列的常数项的概率等于0,因此,拒绝不存在时间趋势项的零假设。

综上,Zt和Zmt序列都是平稳性时间序列。

6.格兰杰检验。通过对格兰杰因果检验结果(滞后3阶)结果的观察可知,两个概率分别是0.00008和0.0070,结果显示,Zt和Zmt之间不呈现出因果关系,即不拒绝“Zt不是Zmt的格兰杰原因”,且不拒绝“Zmt不是Zt的格兰杰原因”。即“Zt不是Zmt的格兰杰原因”,“Zm也不是Zt的格兰杰原因”。

(三)对β值进行分析

當β=1时,可以体现该单项资产的风险状况与全部市场投资组合的风险状况相同;

当β>1时,可以体现该单项资产的风险水平高于全部市场投资组合的风险;

当β<1时,则可以体现该单项资产的风险水平低于全部市场投资组合的风险。

在本文中,通过观察OLS最小二乘法线性回归结果图,可以看到通过最小二乘法得到的β系数为0.542 688,因此β系数小于1,说明该股票的系统风险小于市场平均风险。而在回归过程中得到的拟合优度R2,它所体现的是系统性风险在全部风险中所占的百分比,如果样本股票的R2大于0.5,则证明这个公司的整体的系统性风险是较大的。从图1中可以看出,泸州老窖股份有限公司股票的R2为0.105 495,R2要小于0.5。因此,我们能得出泸州老窖股份有限公司的系统性风险在其整体风险中所占比例较小,即该公司还存在相当程度的非系统性风险。

四、应对风险的建议和对策

(一)投资者应谨慎投资

通过上述对β值的分析以及得出的结论,作为投资者,特别是风险厌恶的投资者,在得知该公司存在相当程度的非系统性风险时,就应该谨慎投资,不要盲目跟风,要时刻关注该上市公司的相关动态,尽可能地了解该公司的风险情况,提高自身的金融素质。

(二)上市公司应强化管理,降低非系统性风险

第一,加强战略管理。根据“战略与企业文化相关联、组织与职能相贯通、评价与激励相结合、权责相对应、资源配置相匹配”的宗旨,形成一套完整的战略管理系统。第二,增强制度管理。加速构建横向到边、纵向到底的体系,要层级明确、权责清楚、管理过程严密,加强事前、事中、事后协调。第三,加强精准化管理。按照规范化、科学化、职业化和精细化的标准,执行管理精细化项目,建立和强化管理的权威性、导向性和可行性。第四,强化风险控制。防范决策风险、市场风险、管理风险、交易风险和诚信风险。第五,强化以员工为本的管理。为了提高员工对公司的认同感和归属感,要运用物质激励与成长激励,进一步激发员工积极工作、健康发展的能动性。

参考文献:

[1] 刘永阔.基于CAPM模型的资产定价问题求解以及模型改进[J].商讯,2021,(7):174-175.

[2] 吴信.基于CAPM模型对交运物流行业股票的实证分析[J].物流工程与管理,2021,43(2):108-110.

[3] 胡倚.上市公司并购重组财务风险分析[J].商讯,2021,(10):37-38.

[4] 何小蓉,胡日东.CAPM模型在中国沪深股票市场中的实证研究[J].福建商学院学报,2020,(6):23-29.

[5] 周圣杭,马先仙.CAPM模型在上海股票市场的有效性研究[C]//劳动保障研究会议论文集(七).成都:四川劳动保障杂志出版有限公司,2020:3.

[6] 李巍.基于CAPM模型的中国平安保险股份有限公司股权价值评估研究[D].石家庄:河北地质大学,2020.

[7] 陈少华.基于CAPM模型对我国白酒行业的实证研究[J].现代营销(下旬刊),2020,(7):148-149.

[8] 李婷婷.基于CAPM模型的中国啤酒上市公司风险度量及其影响因素的实证研究[D].天津:天津财经大学,2018.

Risk Analysis of Luzhou Lao Jiao Co., Ltd Based on CAPM Model

BAN Dong-liang

(School of Economics, Guizhou University, Guiyang 550025, China)

Abstract: With the further deepening of the economic system reform and the gradual improvement of the capital market system, the scale of China’s listed companies has been further expanded, followed by a gradual increase in the risk, therefore, calculation and analysis of the risk has become a top priority. In this paper, the CAPM model is used for empirical research. Taking the interest rate of national debt as the risk-free interest rate, the opening and closing prices of Luzhou Lao Jiao Co., Ltd and Shanghai and Shenzhen 300 indexes within five years are selected to calculate the risk coefficient β, and the risk degree is determined according to the β range, and then the investment suggestions and countermeasures are given.

Key words: CAPM model; Luzhou Lao Jiao Co., Ltd; risk factor β

[責任编辑 若 云]