住房公积金增值收益率形成机制及优化路径研究

2022-03-21杜渐景靖

杜渐 景靖

摘要:住房公积金增值收益率是衡量住房公积金运营情况的一项重要指标。文章通过分析增值收益率的构成要素,探究住房公积金增值收益率形成机制,并通过两期模型,探究不同资金约束下增值收益率影响因素。结果表明,增值收益率的变化是由政策性利率、资金结构比例共同作用。资金充裕的公积金中心,资金结构比例影响较大;资金紧张的公积金中心,可获得的融资利率、公积金归集扩面速度是最终影响增值收益率变化的决定性因素。

关键词:住房公积金;增值收益率;利率

住房公积金制度是在我国广泛实施的通过住房公积金的归集与运作,为职工提供低息住房贷款一项政策性金融制度。目前,我国住房公积金实行属地化管理,由各地住房公积金管理委员会按照国家规定根据区域情况制定具体政策,各公积金中心进行政策执行与管理运作,住房公积金在一定时间内运作的形成的增值收益率,是衡量公积金中心运营情况的一项重要指标。

一、关于增值收益

目前关于公积金增值收益的分配问题探讨较多,关于增值收益的形成及优化探讨较少。关于增值收益的形成,有文章指出,住房公积金的增值收益在很大程度上取决于国家的利率政策(梁硕,2008),如果将历史存贷款利率与住房公积金增值收益变动情况进行统计,会发现利率调整变动与住房公积金增值收益变动方向呈反方向运动(董建斌,2012),对于增值收益的优化路径,有学者根据现状分析,提出增值收益的优化方案(伍静英等,2013),有学者通过随机模型测定活期存款范围,并通过积极的定期转存策略进行增值收益率优化(上官鸣,刘婧,2015)。住房公积金增值收益率,是抛开地区经济规模、住房公积金总量规模,衡量住房公积金增值收益运行的一项重要的相对指标,关于住房公积金增值收益率的具体形成机制,目前还没有专门的研究。

二、增值收益率形成机制探究

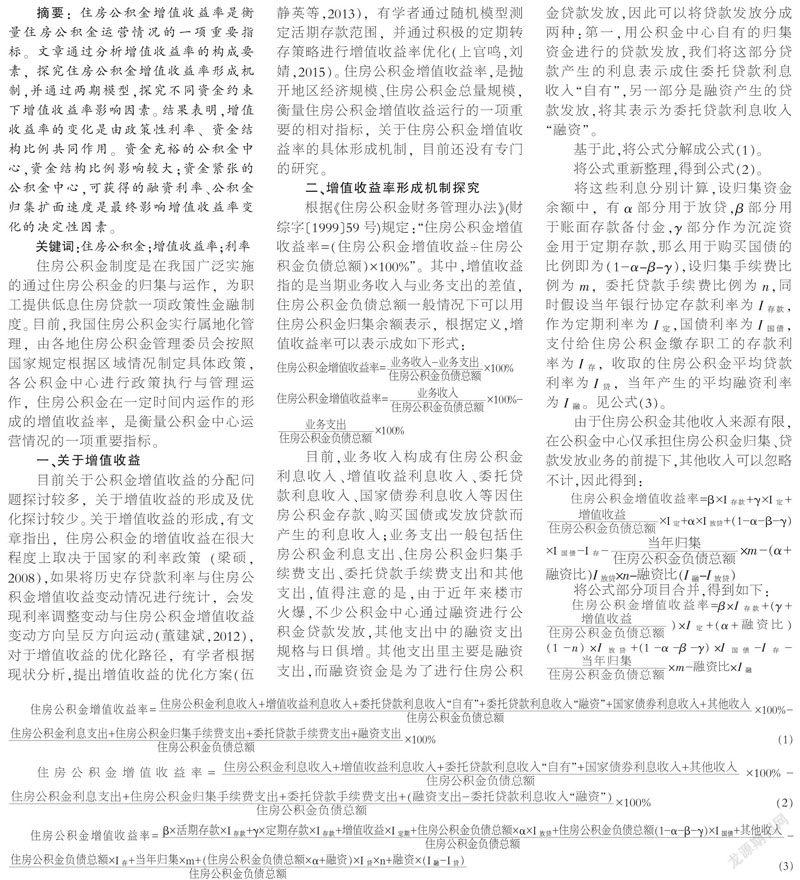

根据《住房公积金财务管理办法》(财综字〔1999〕59号)规定:“住房公积金增值收益率=(住房公积金增值收益÷住房公积金负债总额)×100%”。其中,增值收益指的是当期业务收入与业务支出的差值,住房公积金负债总额一般情况下可以用住房公积金归集余额表示,根据定义,增值收益率可以表示成如下形式:

目前,业务收入构成有住房公积金利息收入、增值收益利息收入、委托贷款利息收入、国家债券利息收入等因住房公积金存款、购买国债或发放贷款而产生的利息收入;业务支出一般包括住房公积金利息支出、住房公积金归集手续费支出、委托贷款手续费支出和其他支出,值得注意的是,由于近年来楼市火爆,不少公积金中心通过融资进行公积金贷款发放,其他支出中的融资支出规格与日俱增。其他支出里主要是融资支出,而融资资金是为了进行住房公积金贷款发放,因此可以将贷款发放分成两种:第一,用公积金中心自有的归集资金进行的贷款发放,我们将这部分贷款产生的利息表示成住委托贷款利息收入“自有”,另一部分是融资产生的贷款发放,将其表示为委托贷款利息收入“融资”。

基于此,将公式分解成公式(1)。

将公式重新整理,得到公式(2)。

将这些利息分别计算,设归集资金余额中,有α部分用于放贷,β部分用于账面存款备付金,γ部分作为沉淀资金用于定期存款,那么用于购买国债的比例即为(1-α-β-γ),设归集手续费比例为m,委托贷款手续费比例为n,同时假设当年银行协定存款利率为I存款,作为定期利率为I定,国债利率为I国债,支付给住房公积金缴存职工的存款利率为I存,收取的住房公积金平均贷款利率为I贷,当年产生的平均融资利率为I融。见公式(3)。

由于住房公积金其他收入来源有限,在公积金中心仅承担住房公积金归集、贷款发放业务的前提下,其他收入可以忽略不计,因此得到:

将公式部分项目合并,得到如下:

我们将前一部分称为综合收入利率,后一部分称为综合支出利率,通过如上公式,可以得出增值收益率的形成路径,与存贷款利率的政策规定有关,同时受到资金结构比例影响。

综合收入利率由银行存款利率、公积金贷款利率、国债利率分别构成,其系数主要取决于公积金归集资金的分配结构:银行活期存款利率系数,由归集资金中直接作为备付金的比重决定;银行定期存款利率系数,由归集中用于存放定期的沉淀资金与增值收益存款占归集额的比重共同决定,放贷利率系数,由归集资金中直接放贷的比重与融资规模、委托贷款手续费比例共同决定;国债利率系数,由归集资金中用于购买国债的资金比例决定。

综合支出比例主要由住房公积金存款利息决定,同时受到当年新增归集额、归集手续费支付比例、融资规模及融资利率的影响。

三、资金充实地区增值收益率优化路径

目前,住房公积金领域各利率因素现状如下:

I放贷介于3.25%到3.575%之间,I存款指协定存款利率,目前基准利率为1.15%,I定是一年期定期存款利率,目前各银行基本能做到上浮,一般根据定期资金规模,上浮10%~50%不等,利率在1.65%~2.25%,I国债是国债利率,一年期国债利率2.628%(2021年3月19日),I存法定规定为一年期存款利率,目前是1.5%,融资利率I融即银行向公积金中心提供融资的综合利率,约在3.3%~4.9%。因此有如下关系:

I放贷>I国债>I定>I存>I存款

I融>I国债>I定>I存>I存款

因此,当不存在融资时(即融资比=0):

从公式中可以看出,资金充实时,公积金运营的重心是做好账面资金的分配,形成更高的综合存款利率。在综合存款利率构成要素中,住房公积金贷款利率最高,在满足账面支取备付金的情况下,将更多的资金用于公积金放贷,可以形成更高的增值收益。此时,α成为理论上的最大值,这种情况下,公积金完全利用,也就是α+β=1,增值收益获得最大效率。如果公积金中心α+β<1,也就是存在国债或定期存款,长期来看,通过贷款政策调整,扩大贷款规模,将是该公积金中心增加增值收益的主要措施;短期來看,由于活期利率低于定期或者国债利率,则需要测定活期账面备付金阈值,将β控制在理论上的最低值。

四、资金紧张地区增值收益率优化路径——以N市为例

当存在融资时,公积金中心不存在多余资金购买国债,这也是本文我们要讨论的N市住房公积金管理中心现状。

基于以上特征,N市的增值收益率为:

同样地,将公式简化:

假设银行存款利率、公积金存款利率不变,连续的两年α、m、n值也不变,将住房公积金增值收益率表示成Z,住房公积金负债总额表示成Y,将每年的支取率表示成(1-l),归集增长幅度为k,将融资比表示为B,将N市t期与(t-1)期增值收益率相减得到影响增值收益率变动的非政策因素如下:

五、结语

住房公积金增值收益率受到政策性存贷款利率、公积金中心资金结构的共同作用,本文通过探讨公积金增值收益率的形成路径,分别探讨资金充实地区、资金紧张地区影响公积金增值收益率的不同要素,结果表明,资金充裕的公积金中心,资金结构比例影响较大,中心可以通过贷款政策调整,扩大贷款规模,优化资金结构;资金紧张的公积金中心,可获得的融资利率、公积金归集扩面速度是最终影响增值收益率变化的决定性因素,在目前融资利率偏高的环境下,减少融资规模、合理制定归集扩面计划等方面更值得关注。

参考文献:

[1]梁硕.利率非对称调整对住房公积金管理和住房保障的影响分析[J].中国房地产金融,2008(12):45-47.

[2]董建斌.利率变动与住房公积金增值收益的增减关系[J].中国房地产,2012(05):72-75.

[3]伍静瑛,曾庆荣,陈晓燕,叶志锋.柳州市住房公积金增值收益实现途径优化研究[J].中外企业家,2013(06):205-206+215.

[4]上官鸣,刘婧.随机模型在住房公积金存款管理中的应用——以X公积金中心为例[J].财会月刊,2015(18):71-73.

(作者单位:杜渐,南通市住房公积金管理中心;景靖,华能南通发电有限责任公司)