认知能力对居民金融素养的影响研究

2022-03-01吴锟王沈南

吴锟 王沈南

摘 要:本文基于CFPS2018数据,使用普通最小二乘法和两阶段最小二乘法,研究了認知能力对居民金融素养的影响及其作用机制。研究发现:居民的认知能力能够显著地正向影响其金融素养;认知能力在居民之间存在群体性差异,即学历越高的人认知能力越高,女性的认知能力低于男性,高年龄组人群的认知能力低于低年龄组人群;使用互联网学习是居民认知能力影响其金融素养的重要渠道之一。研究结论表明,为了提高全社会的金融素养,有必要加强对居民认知能力的训练,并且这种训练需要考虑群体的差异性。互联网的普及与发展有助于社会内生性提高金融素养。

关键词:金融素养;认知能力;互联网使用;户主特征;工具变量

中图分类号:F832;C913.1 文献标识码:A

文章编号:1000-176X(2022)03-0063-09

一、问题的提出

非理性的金融决策不仅会在微观层面降低居民家庭的金融福祉,还可能在宏观层面对社会稳定和经济发展产生负面冲击。自2008年金融危机发生以来,如何优化居民部门的金融行为引起了学术界、实务界以及监管层面的广泛关注。大量文献指出,金融素养是影响居民作出合理金融决策的重要因素。金融素养较低的居民更容易受到不诚实的正规金融机构和非正规金融机构的欺骗和误导;而金融素养较高的居民则具有更良好的风险辨识能力,也更容易获取较高的投资组合收益。Lusardi等[1]测算发现,美国家庭财富不平等的30%—40%是由金融素养水平的差距引起的。这充分说明,金融素养不仅关乎居民的切实利益,更加关乎社会公平。遗憾的是,Lusardi和Mitchell[2]研究发现,全世界的金融文盲率高到令人担忧,相当多的人不理解与金融事件有关的简单概念,绝大多数国家(地区)居民的金融素养水平整体较低。正因如此,各国(地区)政府自危机以来高度重视全民金融素养的提升,并制定了一系列有针对性的计划。科学地识别金融素养的影响因素是实施金融素养提升计划的前提。以Lusardi等[3]与Van-Rooij等[4]为代表的研究更多地聚焦于人口特征和社会经济因素等近因(例如,性别、年龄、收入、学历、职业、婚姻状况、种族等)。这些文献对于识别低金融素养目标群体具有重要的参考价值。然而,由于这些因素往往是外生给定,不容易受到政策的干预,所以难以转化为行之有效的公共政策。

上述研究也在一定程度上掩盖了影响金融素养更为深层次的决定因素。近年来, Stromback等[5]与Skagerlund等[6]发现,诸如算术、自信、自我效能、自我控制和数学焦虑等因素是金融素养的重要预测因子,而这些因素大多指向一个重要的个体特征——认知能力。理论上讲,认知能力是决定金融素养的重要因素。Lusardi等[1]认为,金融素养是一项人力资本,获得额外的金融知识需要与时间和金钱有关的学习成本,而认知能力是人力资本提升的源动力。事实上,认知能力可以视为一个效率参数,它决定了金融素养生产函数中额外投入的生产效率。认知能力越高,针对金融素养提升的投入就越有效。那么,居民的认知能力和金融素养之间是否存在某种正向预期关系呢?基于此,本文选取2018年中国家庭追踪调查数据(CFPS2018),运用普通最小二乘法和两阶段最小二乘法研究了认知能力对居民金融素养的影响。

本文可能的边际贡献在于:(1)首次以具有中国国民代表性样本研究了认知能力对居民金融素养的影响,核心解释变量易受政策干预,具有重要的政策含义,丰富了国内文献关于金融素养影响因素研究范畴。(2)考虑到变量之间可能存在的内生性,以居民早期的认知能力作为其当期认知能力的工具变量,克服了内生性问题可能引起的计量偏差。(3)以互联网使用这一重要渠道为切入点,探讨了认知能力影响居民金融素养的作用机制,在一定程度上加深了金融素养影响因素的研究深度。

二、文献综述

在宏观和中观层面,Widdowson和Hailwood[7]认为,金融素养的提高对于金融体系的健全和资金配置效率的提升具有重要的正向影响。首先,金融素养较高的消费者可能拥有更强大的投资能力和产品决策能力,这反过来会激励金融机构提供更新颖、更具创造性的产品和服务。其次,金融素养较高的消费者对风险/回报具有更深的认识。他们会更加大胆地提出问题,并对可能参与的金融产品或服务给予更多的关注。为回应产品审查需求,金融机构会进一步提升其风险管理水平、提供更好的产品服务,这显然有助于提高金融市场的服务效率、促进金融服务业的快速增长、减少金融市场的周期性波动。

在微观层面,大量研究认为拥有更多金融知识和技能的家庭往往对金融市场和金融产品有着更好的了解,能够作出更为明智的判断,因此,投资犯错或被误导的可能性更低。Lusardi和Mitchell[2]发现,拥有强大金融技能的居民能够更好地规划工作并作出理性的储蓄决定,保持储蓄的流动性和更加健康的财务状态。同时,Van-Rooij等[3]指出,对金融概念有着较深理解的个人更有可能参与股票投资,积累的财富也更多。Hastings和Mitchell[8]发现,金融素养较高的居民更有可能精明地选择共同基金,并将储蓄多元化。张冀等[9]认为,金融素养较高家庭的金融脆弱性会明显降低,处理意外冲击的能力相对更强。信贷行为方面,Lusardi和Tufano[10]发现,不理解复利概念的消费者可能支付更高的交易费用、承担更高的贷款利率并制定糟糕的贷款策略,最后导致借贷过度而储蓄不足。吴锟等[11]则指出,金融素养越低的家庭,产生过度负债的可能性越大,且发生过度负债的程度更深。Agarwal和Mazumder[12] 的研究表明,金融素养较低的消费者往往会选择高成本的信贷工具,支付较高的住房抵押贷款利率。吴锟等[13]认为,提高居民的金融素养有助于其合理使用信用卡,提高资源利用效率。从这个意义上讲,提高居民的金融素养可以提升金融弹性,降低金融风险。

鉴于金融素养对居民行为具有如此重要的正向影响,学术界对于金融素养的决定因素也展开了大量有益的探索。在早期的实证研究中,诸如性别、年龄、收入、教育和种族等近因引起了学界的广泛关注。例如,Volpe等[14]研究发现,非商科专业、没有工作经验或工作经验较少的年轻女性,其金融素养普遍较低。Lusardi等[3]指出,年轻的一代普遍缺乏金融知识和技能,而且未婚居民的金融素养低于已婚居民。Kamer等[15]以中等收入国家(地区)为研究对象,发现女性、相对年轻的成年人和文盲的金融素养往往较低。Klapper和Lusardi[16]研究发现,女性、贫穷的成年人和受教育程度较低的消费者更有可能遭受金融知识匮乏的困扰,这种现象不仅在发展中国家常见,在金融市场较为成熟的发达国家亦是如此。

然而,上述近因并不是影响金融素养的深层次驱动因素。这是因为,多数近因并不具有可塑性,难以成为公共政策选择或干预的对象。它们的现实意义更多地体现在识别不同群体金融素养的差异。Lusardi等[1]指出,有一些基本的因素(如获取金融知识的成本)可以用来解释为什么有些居民认为金融素养低是其最优选择。沿着这一思路,探讨影响金融素养的根本原因或者说深层次因素成为可能。寻找真正意义上驱动金融素养的可人为干预的因素是决定各国实施金融素养提升计划效率的关键,也是制定高效金融教育公共政策的前提。

笔者认为,认知能力可能是影响居民金融素养的一个“源因素”。认知能力也被称作心智能力,是指人脑加工、储存和提取信息的能力,是人们成功完成活动最重要的心理条件。认知能力不仅可以反映各级教育机构对居民基础能力的培养,也可以体现居民的智力因素[17]。一方面,认知能力较高的居民拥有更强大的记忆能力、更卓越的分析能力和数学能力,从而在学习方面的效率更高,甄别信息的能力也更强,这是居民不断强化其基本素养水平的内在动力,金融素养当然也包括在基本素养之内;另一方面,认知能力较高的居民能够接触到更多的外部信息,在搜集信息方面也表现出更强的技能,这将为居民提升素养水平营造良好的外部条件。已有文献更多地探讨了认知能力与居民金融行为、经济行为的关系。例如,Hanushek和Woessmann[18]研究发现,认知能力越高的人,工资水平越高,而且两者之间的分布非常相似。Grinblatt等[19]指出,认知能力越高的居民,参与股票市场的可能性越大。以中老年家庭为研究对象,崔颖和刘宏[20]发现,认知能力通过风险感知渠道影响家庭风险资产的投资。李雅娴和张川川[21]指出,认知能力对中老年家庭的消费具有显著的促进作用。李涛等[22]认为,个人的认知能力对其创业的影响会因行业的不同而存在差异,在受管制程度较高的行业中,个人的认知能力会显著地抑制其创业;而在受管制程度较低的行业中,个人的认知能力则会显著地促进其创业。

需要说明的是,Lusardi等[1]较早地指出,认知能力可能会对居民金融素养的提高起到重要的促进作用。比较遗憾的是,上述文献并没有基于具有国民代表性的样本从经验层面加以论证。本文首次以具有国民代表性调查样本为基础,验证了认知能力对居民金融素养的影响,并探讨了其内在作用机制。本文的研究是对现有文献的有益拓展和补充。

三、研究设计

(一)样本选择和数据来源

本文使用的数据来自北京大学中国社会科学调查中心发布的中国家庭追踪调查数据(CFPS)。截至目前,北京大学中国社会科学调查中心已向外公布了2010年、2012年、2014年、2016年和2018年共5个轮次的调查数据,各年度问卷均详细记录了家庭成员的人口学特征和居民的认知能力,但不同年份有关认知能力的相关问项并不完全一致。此外,2018年的调查问卷中还包含目前文献中较为流行的用来衡量居民金融素养的三个问项。因此,本文选择CFPS2018调查数据进行实证研究。为了处理可能存在的内生性问题,选择两阶段最小二乘法予以纠正。在构造工具变量的时候,本文还使用了CFPS2010中有关户主早期认知能力的调查数据。

(二)变量定义

1.被解释变量:金融素养

在已有文献中,关于金融素养定义的表述并未完全统一。广为接受的定义是经济合作与发展组织(OECD)在2011年提出的,即金融素养是居民作出合理金融决策并最终实现金融福利的必要意识、知识、技术、态度和行为的结合。由于金融素养本身难以度量,目前有两种流行的处理方法:一是通过正确回答一些核心金融常识问题得分的方式度量实际的金融素养,由此得到的金融素养也被称为客观金融素养;二是通过自我评价的金融水平或对某些金融产品了解程度的方式度量自我意识到的金融素养,通常也称为主观金融素养。

在CFPS2018问卷中,包含了目前广为使用的用来度量消费者金融素养的三个客观问项,涉及复利计算、通货膨胀和风险认知。因此,本文实证分析中选用的金融素养实际上是居民客观金融素养。本文利用因子分析法构造金融素养指标,具体的做法是:对每一个问项构造两个哑变量。哑变量一,当受调查者正确回答某问项时取值为1,否则为0;哑变量二,考察受调查者是否直接回答问项,如果直接回答,无论答对还是答错,均取值为1,否則为0。按照上述规则,本文对3个问项构造了6个哑变量,通过对6个哑变量进行因子分析,构造金融素养变量。本文将利用上述方法得到的金融素养称之为“金融素养(因子分析)”,用fl来表示。与此同时,本文还用受访者正确回答问题的数量来衡量其金融素养,受访者每答对一个问项得1分,答错得0分。理论上,受访者金融素养的最大得分为3,最小得分为0。本文将利用该方法得到的金融素养称之为“金融素养(得分加总)”,用fl1来表示。

2.解释变量:认知能力

学术界对认知能力的度量主要有两类:一类以宗计川等[23]的做法为代表,使用7个关于计算的题项考察受调查者的认知能力。另一类则是从数学能力、字词能力和记忆能力等方面考察受调查者的认知能力。或者在国内研究中又分为两种具体情况,一种是使用数学能力和字词能力构造受调查者的认知能力[21];另一种是使用数学能力、字词能力和记忆能力构造受调查者的认知能力[22]。

结合CFPS2018调查问卷的特点,本文借鉴李雅娴和张川川[21]的做法,选用字词能力和数学能力两个维度构造居民的认知能力指标。字词能力方面,访员在8个表中选一个表(每个表共34个字词),让受调查者用普通话读出来,如果受访者连续3个字词不会读或者读错,或者已经读到第34个字词,则字词能力测试结束。在该测试中读对字词的个数即为受访者的字词能力。数学能力方面,访员在4组数学试题(每组试题均包含24道题)中,随机选择一组进行测试,当受调查者有连续3道题不会回答或者回答错误,或者已经答完24道题,则数学能力测试结束。在该测试中答对的数学题数量即为受访者的数学能力。由于上述两个维度的题目数量不一致,为了便于比较,首先将字词能力和数学能力进行标准化处理(分别记为word和math),使得两者的均值都为0,方差都为1;然后,将标准化后的字词能力和数学能力相加,得到认知能力,记为cognitive。在稳健性检验部分,本文同时使用原始得分度量受访者的字词能力和数学能力,分别记为word1和math1,并将两者相加得到认知能力,记为cognitive1。

3.中介变量:使用互联网学习

为了考察认知能力影响居民金融素养的可能渠道,本文进一步使用问卷中“您使用互联网学习(如搜索学习资料、上网络学习课程等)的频率有多高?”的问项,构造使用互联网学习的中介变量,记为internet。根据使用频率从低到高,分别赋值1—7(1代表从不使用,7代表几乎每天一次)。

4.控制变量

根据前文的描述,很多近因可能是影响居民金融素养水平的因素。因此,在经验分析中还加入包括户主特征和家庭特征两方面的控制变量。

户主特征变量包括:年龄(age),取实际值;性别(female),女性取值为1,否则为0;婚姻状态(married),已婚取值为1,否则为0;受教育程度通过3个虚拟变量进行控制,初中及以下、高中或中专、大专及以上,分别记为jun、sen、col;健康状况(health),用1—5表示,1表示很差,5表示很好;对政治信息的关注程度(political),用每周通過电视等媒介了解政治信息的天数来衡量;风险态度(aversion),用1—5表示,1表示风险厌恶程度最高,5表示风险厌恶程度最低。

家庭特征变量包括:家庭年收入(lninc_fam)、家庭总资产(lnasset)、老年抚养比(old_f)和幼儿抚养比(child_f)。在具体的回归分析中,为了降低可能存在的异方差影响,家庭年收入和家庭总资产均取自然对数,即分别用1加上家庭年收入和家庭总资产取自然对数。

四、经验分析

(一)描述性统计分析

表1给出了主要变量的描述性统计结果。由表1可知,受调查者平均答对1.081个金融素养的问项,最多的答对了3个,最少的答对了0个。fl1的中位数为1,反映出居民的金融素养差异较大,整体水平偏低。认知能力(cognitive1)平均得分为32.630。其中,字词能力(word1)平均得分为22.170,数学能力(math1)平均得分为10.460。如果按照百分制计算的话,认知能力得分平均得到56.260分。其中,字词能力平均得分为65.210,数学能力平均得分仅为43.580。这表明,中国居民的认知能力普遍比较偏低,尤其是数学能力表现得更差。

(二)基准回归

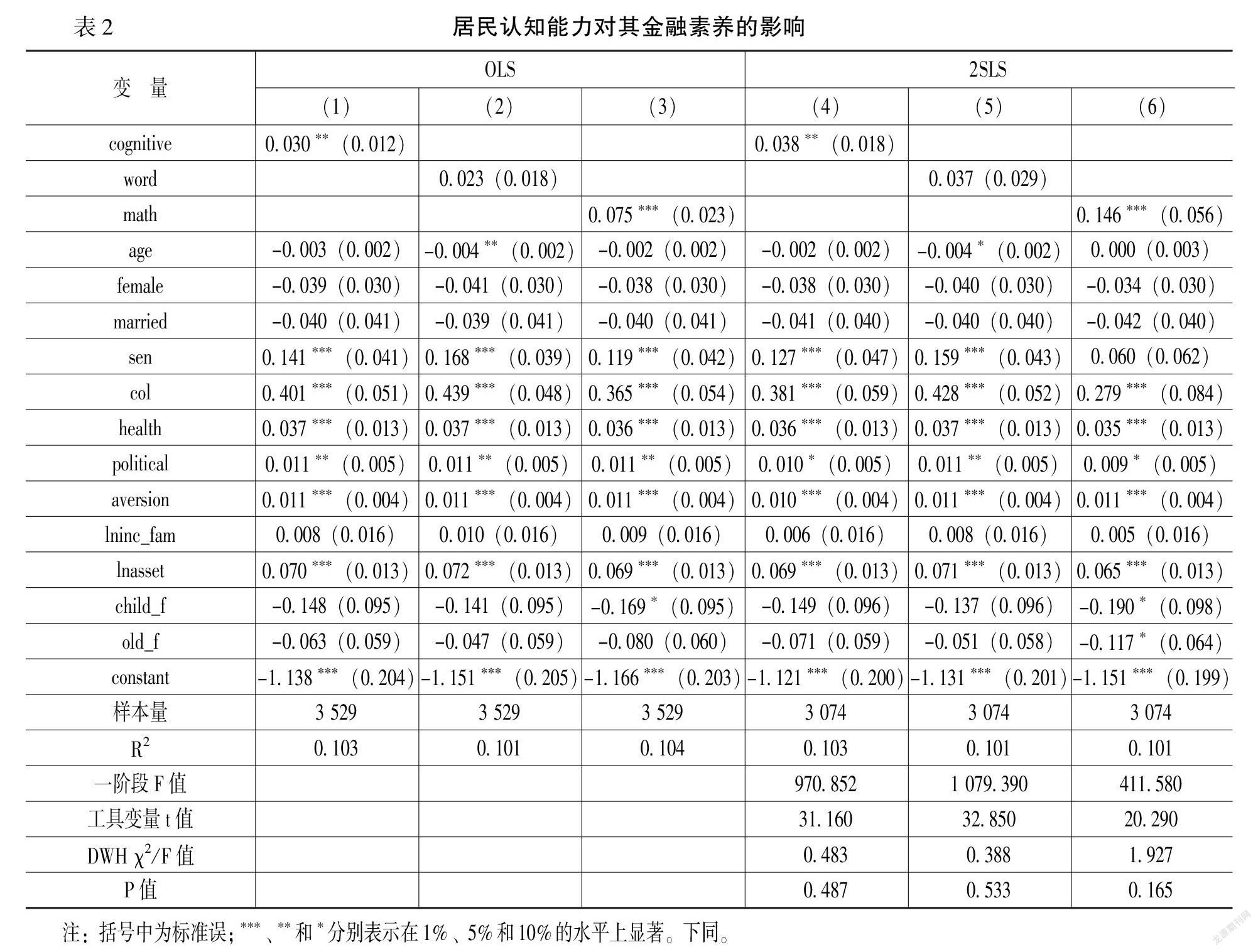

由于金融素养(因子分析)是连续变量。因此,首先使用普通最小二乘法考察认知能力对居民金融素养的影响,基准回归结果如表2所示。

不难发现,人口统计学特征的影响方面,家庭总资产、户主受教育程度、健康状态、对政治信息的关注程度与风险态度等变量均显著正向影响消费者的金融素养,这与Lusardi等[1]的研究发现是基本一致的。一方面,家庭总资产越多,为了实现资产的保值增值,居民越有动力学习金融知识以提高自身的金融素养;另一方面,学习金融知识除了需要时间之外,还需要与金钱相关的成本。因此,越富裕的家庭越有可能或越愿意承担相应的成本。受教育程度越高的户主,在学习和理解金融知识方面越容易,因此户主受教育程度与其金融素养呈现正相关关系。户主越健康,越有精力和时间去学习额外的知识。关注政治信息的居民也会更加注重提高自身的金融素养。可能的原因在于,对政治信息较为敏感的居民更容易洞悉供给侧改革背景下金融市场“内涵式”发展的大趋势,并进行有针对性的学习。越偏好风险的居民,金融素养越高,这大概是因为参与风险投资的动机驱使居民主动提升金融素养水平。性别与居民金融素养之间呈现负相关关系,但回归系数并不显著。最为重要的是,认知能力显著地正向影响居民的金融素养。原因前面已经陈述,即认知能力越高的人,其内在学习效率越高,也更有可能通过多元化的外部渠道学习金融知识,从而提高自身的金融素养。

由于本文所界定的认知能力包括字词能力和数学能力两个维度,每个维度所提供的信息可能是不一样的。因此,本文进一步考察了两个维度能力单独对居民金融素养的影响。OLS(2)和OLS(3)分别报告的是字词能力和数学能力对居民金融素养的影响。可以看到,字词能力对金融素养影响的回归系数为正,但并不显著;而数学能力依然正向影响居民的金融素养,并且在1%的水平上显著。

由表2可知,认知能力在5%水平上正向影响金融素养。家庭总资产、户主受教育程度、健康状态、对政治信息的关注程度与风险态度等变量均显著正向影响消费者的金融素养,这与Lusardi等[1]的研究发现基本一致。一方面,家庭总资产越多,为了实现资产的保值增值,居民越有动力学习金融知识以提高自身的金融素养;另一方面,学习金融知识除了需要时间之外,还需要与金钱相关的成本。因此,越富裕的家庭越有可能或越愿意承担相应的成本。受教育程度越高的户主,在学习和理解金融知识方面越容易,因此,户主受教育程度与其金融素养呈正相关关系。户主越健康,越有精力和时间去学习额外的知识。关注政治信息的居民也会更加注重提高自身的金融素养。可能的原因在于,对政治信息较为敏感的居民更容易洞悉供给侧结构性改革背景下金融市场“内涵式”发展的大趋势,并进行有针对性的学习。越偏好风险的居民,金融素养越高,这大概是因为参与风险投资的动机驱使居民主动提升金融素养水平。性别与居民金融素养之间呈负相关关系,但回归系数并不显著。最为重要的是,认知能力显著地正向影响居民的金融素养,即认知能力越高的人,其内在学习效率越高,也更有可能通过多元化的外部渠道学习金融知识,从而提高自身的金融素养。

由于本文所界定的认知能力包括字词能力和数学能力两个维度,每个维度所提供的信息不一样。因此,进一步考察了两个维度单独对居民金融素养的影响。列(2)和列(3)分别报告了字词能力和数学能力对居民金融素养的影响。可以看出,字词能力对金融素养影响的回归系数为正,但并不显著;数学能力依然正向影响居民的金融素养,并且在1%水平上显著。

需要注意的是,居民在提高金融素养的过程中可能同时提升了自身的认知能力。例如,为了掌握更为高深的金融知识,居民会加强数理学习,从而提升了数学能力。也就是说,认知能力和金融素养可能存在反向因果关系。同时,在本文的基准回归中,可能会遗漏同时影响居民金融素养和认知能力的不易被度量的变量。此外,要准确度量居民的金融素养和认知能力本身都是困难的,换句话说金融素养和认知能力度量本身就可能存在测量误差。这三方面的共同影响,导致基准回归可能存在一定的内生性问题。考虑到本文使用的是截面数据,因此,选择工具变量法来克服内生性问题。有效的工具变量需要满足相关性和外生性两个条件。本文使用户主2010年的认知能力作为其2018年认知能力的工具变量。首先,户主当期的认知能力与其早期的认知能力相关,会受到早期认知能力的影响。其次,户主当期的金融素养不会影响其早期的认知能力。因此,户主早期的认知能力满足相关性和外生性的要求。表2中的列 (4)—列(6)是采用两阶段最小二乘法(2SLS)的回归结果,对应的工具变量分别为户主早期的认知能力、早期的字词能力和早期的数学能力。一阶段回归的F值分别为970.852、1 079.390和411.580,工具变量的t值分别为31.160、32.850和20.290。经验法则表明,户主早期的认知能力并不是弱工具变量。同时,DWH对应的P值分别为0.487、0.533和0.165,这表明本文的内生性并不严重。最关键的是,认知能力对金融素养的影响与普通最小二乘法(OLS)的估计结果在方向和显著性水平上是一致的。这进一步表明,认知能力是影响居民金融素养的一个非常重要的因素,认知能力越高的居民,其金融素养越高。

(三)稳健性检验

为了提高上述回归结果的可靠性,本文还从以下两个方面进行了稳健性检验。

1.以其他方式度量认知能力和金融素养

认知能力的标准化处理可能会抹杀原始变量的离散程度,同时金融素养的因子分析可能会忽略某些信息。因此,本文重新度量认知能力和金融素养,

认知能力分别使用上文的cognitive1、word1和math1;金融素养则是使用上文的fl1。并进行相应的基准回归。回归结果显示,除了绝对值存在差异,回归系数方向和显著性水平基本一致。

③由于篇幅限制,具体的回归结果不再披露,留存备索。

2.按户主是否退休分组

户主退休前后,收入水平会发生比较大的变化,生活方式也可能随之改变。退休前,居民通过工作养家糊口,为退休后的生活积累储蓄;退休后,居民更需要尽可能地让自己持有的财富实现保值增值,维持稳定的生活水平。需要指出的是,无论居民的认知能力还是金融素养,都可能会随着年龄的变化而发生变化,因此基准回归的结果可能会受到退休的影响。接下来,本文按照户主是否退休重新进行分组,分别考察户主认知能力对其金融素养的影响。回归结果显示,无论在退休组还是非退休组,户主认知能力对其金融素养的影响与表2的结果基本一致。③

(四)认知能力的群体差异性分析

表3描述了居民认知能力在不同受教育程度、性别、年龄组中的分布情况。

表3中,从受教育程度分组中可以看到,在初中及以下(jun)组中,低认知能力的居民占比达到37.6%,高认知能力的居民只占到4.2%;而在高中或中专(sen)组和大专及以上(col)组中,低认知能力的居民占比分别只有6.1%和1.2%,而高认知能力居民的占比则分别达到45.4%和81.7%。认知能力的均值从jun组的-0.825上升到sen组的0.990和col组的2.063。这说明,平均而言,居民的受教育程度越高,认知能力越高,但认知能力与受教育程度并非完全替代关系。从性别分组中可以看到,男性(male)与女性(female)居民认知能力的均值分别为0.098和-0.091。男性的认知能力略高于女性,产生这种差异的原因可能在于女性群体中极低认知能力的居民占比比男性群体要多出5.8%。从年龄分组中可以看到,平均而言,随着年龄的增大,居民的认知能力呈现下降的趋势。在年龄最低组中,高认知能力居民的占比较高;而在年龄最高组中,低认知能力居民的占比较高。具体表现为,随着年龄的增长,认知能力最高居民的占比从年龄最低组的57.1%下降到年龄最高组的8%,认知能力最低居民的占比则从年龄最低组的4.4%上升到年龄最高组的40.6%。上述结果表明,随着年龄的增长,居民的认知能力会逐渐降低。当然,由于本文使用的是截面数据,这一统计结果也可能是代际差异所致,即高年龄组居民的认知能力低于低年龄组居民的认知能力。

(五)进一步研究:影响机制分析

Lusardi等[1]指出,金融素养可以视为一种人力资本投资,而获取额外的金融知识需要时间和金钱的投入,因此,金融素养的内在积累动力取决于投资收益与成本的比较。从这个意义上说,认知能力有可能通过两个渠道影响金融素养:其一,认知能力高的居民可能学习效率更高,学习成本更低,提升金融素养的内在动力更足。其二,认知能力高的居民可能更懂得获取多样化的信息渠道,进而降低学习成本。互联网作为信息时代的产物,促使信息传播不再受到空间的限制,也使得信息储量越來越大。居民的认知能力越高,越有可能通过使用互联网降低信息获取和新知识学习的成本。对于第一种影响渠道,学习效率和学习成本并不容易度量,较难考察。本文主要检验第二种影响渠道。

为了检验第二种影响渠道,选择使用互联网学习(internet)作为中介变量,使用OLS方法,具体回归结果如表4所示。

表4中,列(1)和列(2)分别报告了认知能力对使用互联网学习的回归结果以及认知能力和使用互联网学习对居民金融素养影响的回归结果。列(1)的结果显示,认知能力显著促进了居民使用互联网学习。而在列(2)同时包含使用互联网学习和认知能力时,可以看到,使用互联网学习和认知能力均对居民的金融素养存在正向影响,并分别在1%和5%的水平上显著。列(3)和列(4)报告了字词能力影响金融素养机制的回归结果。列(3)的结果显示,户主的字词能力会显著正向影响居民使用互联网学习;列(4)的结果则显示,使用互联网学习会显著正向影响户主的金融素养,但字词能力的影响不显著。这表明,尽管户主的字词能力不会直接影响其金融素养,但可以通过使用互联网学习来间接影响其金融素养。列(5)和列(6)则报告了户主的数学能力影响金融素养机制的回归结果。列(5)的结果显示,数学能力越高的户主,使用互联网学习的频率越高;而列(6)的结果则显示,户主数学能力和使用互联网学习均显著地正向影响其金融素养。

五、研究结论及政策启示

本文使用普通最小二乘法、两阶段最小二乘法等实证方法,分析了认知能力与居民金融素养之间的关系,并考察了互联网学习的渠道效应。实证结果表明,认知能力越高的居民,其金融素养也越高。就具体的认知能力而言,数学能力越强的居民,其金融素养越高。与此同时,家庭财富水平、户主受教育程度、健康状态、对政治信息的关注程度以及风险态度均会显著正向影响居民的金融素养。进一步研究显示,认知能力除了直接影响金融素养之外,还通过互联网学习的渠道间接影响居民金融素养。本文的研究结论具有重要的政策启示:

首先,金融素养是一项特殊的人力资本,居民自发学习金融知识的意愿取决于获取金融知识的成本和收益之间的关系。并不是所有人都具有内生提高金融素养的动力。而认知能力则不同,它属于较为基础的人力资本,从九年义务教育开始,居民在其生命周期就在不断地积累这项人力资本。事实上,本文用于度量认知能力的二级指标——字词能力和数学能力恰好涵盖了义务教育的核心课程——语文和数学。本文的研究结论进一步为义务教育的正外部性提供了新的经验证据,看似基础的认知能力训练实际上将深度影响着居民的诸多素养特征,内生性地改变居民社会的(金融)行为逻辑。

其次,政府可以有针对性地对居民的认知能力进行政策干预。由于认知能力会受到内外部环境因素的影响,如社会经济条件、父母的行为、卫生条件、出生时的体重、家庭氛围和受教育情况等。这说明,不同居民的认知能力天然就存在禀赋差异。除了提供更加公平的义务教育机会以外,还可以广泛通过媒体引导、继续教育、扫盲计划等手段,对认知能力相对较差的公民群体进行“再教育”。从这个意义上讲,教育公平与普惠金融具有一脉相承的政策基础,都是社会公平的重要组成部分。

再次,仅从金融素养提升这一单一目标来看,数学能力的训练极为重要,这是因为金融知识中涉及大量的数学计算,唯有具备一定的数学能力才能有助于居民理解日益复杂的金融产品。相对而言,早期的认知能力提升更为重要,它的投入成本相对较低,能够使居民在整个生命周期中受益。已有文献显示,制定产前营养搭配的指导方案、提高公共卫生条件、营造积极向上的家庭氛围都有助于青少年提高认知能力,为此,政府部门有必要引导居民家庭有计划地做好上述工作。就老年人而言,要重视其认知能力衰退问题,以世界卫生组织的相关措施为指引,预防和延缓这部分群体的认知衰退,并加强对老年人金融产品购买的引导和监管,降低老年人在金融市场受到欺骗的风险。

最后,特别需要说明的是,长期以来中国金融市场的建设滞后于实体经济,金融产品供给不足,“刚兑信仰”还普遍根植于居民的意识当中,金融创新在很多时候还处于“一管就死,一放就乱”的循环中,这也是过去一段时间“信用债”违约、“P2P”频频爆雷的制度原因,监管部门对于金融产品创新始终持有审慎态度。党的十八大以来,党中央高度重视金融市场发展,党的十九届五中全会更是围绕建立现代财税金融制度作出了全面部署。从长期来看,“大而不倒”和“刚兑信仰”终将被彻底打破,市场化、与国际接轨的金融制度终将建立,这对于全社会金融素养提出了更高的要求。在金融市场化建设进程中,中央政府需要进一步提高对全民金融素养提升计划的重视。就本文所关注的认知能力而言:一方面,如前文所述,要做好对认知能力較差居民的“再教育”;另一方面,加强对金融素养较差居民的投资者保护,谨防金融诈骗,避免群体性恶性金融事件的发生。唯有多措并举,才能从根本上提升全社会的金融市场参与深度,真正提高居民家庭的金融福祉。

参考文献:

[1] Lusardi, A., Michaud, P. C., Mitchell, O. S. Optimal Financial Knowledge and Wealth Inequality[J]. Journal of Political Economy, 2017, 125 (2): 431-477.

[2] Lusardi, A., Mitchell, O. S. The Economic Importance of Financial Literacy: Theory and Evidence[J]. Journal of Economic Literature, 2014, 52(1): 5-44.

[3] Lusardi, A., Mitchell, O. S., Curto, V. Financial Literacy Among the Young[J]. Journal of Consumer Affairs, 2010, 44 (2): 358-380.

[4] Van-Rooij, M. C., Lusardi, A., Alessie, R. J. Financial Literacy, Retirement Planning and Household Wealth[J]. The Economic Journal, 2012, 122(560): 449-478.

[5] Stromback, C., Lind, T., Skagerlund, K. Does Self-Control Predict Financial Behavior and Financial Well-Being?[J].Journal of Behavioral and Experimental Finance, 2017, 14(7) :30-38.

[6] Skagerlund, K., Lind, T., Stromback, C. Financial Literacy and the Role of Numeracy: How Individuals’Attitude and Affinity With Numbers Influence Financial Literacy[J]. Journal of Behavioral and Experimental Economics, 2018, 74(7):18-25.

[7] Widdowson, D., Hailwood, K. Financial Literacy and Its Role in Promoting a Sound Financial System[J]. Reserve Bank of New Zealand Bulletin, 2007, 70(2): 37-47.

[8] Hastings, J. S., Mitchell, O. S. How Financial Literacy and Impatience Shape Retirement Wealth and Investment Behaviors[J]. Journal of Pension Economics and Finance, 2020, 19(1):1-20.

[9] 张冀,于梦迪,曹杨.金融素养与中国家庭金融脆弱性[J].吉林大学社会科学学报,2020,(4):140-151.

[10] Lusardi, A., Tufano, P. Debt Literacy, Financial Experiences, and Over-Indebtedness[J]. Journal of Pension Economics and Finance, 2015, 14(4): 332-368.

[11] 吴锟,王琎,赵越超.居民家庭的过度负债:度量与特征[J].北京工商大学学报(社会科学版),2020,(4):103-114.

[12] Agarwal, S., Mazumder, B. Cognitive Abilities and Household Financial Decision Making[J]. American Economic Journal, 2013, 5 (1): 193-207.

[13] 吴锟,吴卫星,王沈南.信用卡使用提升了居民家庭消费支出吗?[J].经济学动态,2020,(7):28-46.

[14] Volpe, R. P., Chen, H., Pavlicko, J. J. Personal Investment Literacy Among College Students: A Survey[J]. Financial Practice and Education, 1996, 6(2): 86-94.

[15] Kamer, K. O., Kokkizil, M., Uysal, G. Financial Literacy in Developing Countries[J]. Social Indicators Research, 2019, 143 (1): 325-353.

[16] Klapper, L., Lusardi, A. Financial Literacy and Financial Resilience: Evidence From Around the World[J]. Financial Management, 2020, 49(3): 589-614.

[17] Caroll, J. B. Human Cognitive Abilities: A Survey of Factor Analytic Studies[M]. Cambridge:Cambridge University Press, 1993.1-10.

[18] Hanushek, E., Woessmann, L. The Role of Cognitive Skills in Economic Development[J]. Journal of Economic Literature, 2008, 46 (3): 607-668.

[19] Grinblatt, M., Keloharju, M., Linnainmaa, J. IQ and Stock Market Participation[J]. The Journal of Finance, 2011, 66 (6): 2121-2164.

[20] 崔穎,刘宏.认知能力与中老年家庭金融资产配置[J].南开经济研究,2019,(1):82-99.

[21] 李雅娴,张川川.认知能力与消费:理解老年人口高储蓄率的一个新视角[J].经济学动态, 2018,(2):65-75.

[22] 李涛,朱俊兵,伏霖.聪明的人更愿意创业吗?——来自中国的经验发现[J].经济研究,2017,(3):91-105.

[23] 宗计川,付嘉,包特.交易者认知能力与金融资产价格泡沫:一个实验研究[J].世界经济,2017,(6):167-192.

(责任编辑:于振荣)