家庭支柱篇保障功能要配置齐全

2022-02-23王力

王力

一套合理的保险配置,可以在不幸发生后代为履行家庭“顶梁柱”的责任,为其他家庭成员提供必要的经济保障。

随着年龄的增长,大家会越来越多地感到生活的不易。张爱玲曾描写过中年人的境况:“一睁开眼睛,周围都是要依靠他的人,却没有他可以依靠的人。”成年人的生活没有“容易”二字,他们都是普通人,每天从早到晚

“三点一线”的生活轨迹,串联起的无非就是各种肩負的重担和心中的牵挂。

他们一旦倒下,家庭的收入来源即刻中断,生活也会举步维艰。这个时候,一套合理的保险配置就可以代为延续收入,为其他家庭成员提供必要的经济保障,而这个在家里被所有家庭成员依靠的经济支柱也理应得到最全面的保险保障。

目前市场上的保险种类繁多,也有专门针对收入中断风险的保险,但是想要真正化解这一风险,还需要大家重新认识那些保险名称看上去和收入没什么关系的保险。

“顶梁柱”的保险标配

会导致家庭收入主力失去收入的情况主要有意外死亡、疾病、事故,针对这三大风险,需要配置的保险为:定期寿险、意外险、重疾险、百万医疗险。

投保指南

1.寿险

寿险是以被保险人的寿命为“标的”的保险,只要是由于免责条款之外的原因而身故或全残的,包括自然、疾病或意外等原因,就可以获得赔偿。买寿险不是为了防范死亡本身,而是要用可控的成本防范过早死亡带来的风险,为被保险人承担身后责任,填补因被保险人身故带来的家庭经济缺口。

简而言之,万一真有一天被保险人不在了,家里人可以凭这份保单找保险公司拿到一笔钱,让生活得以延续。目前,市场上的寿险类型比较多,但对于消费者来说,更实用的是保障型寿险,其中最常见的是定期寿险和终身寿险两种。与定期寿险相比,终身寿险保障期限更长,保费也比定期寿险要高。终身寿险更适合有较强挣钱能力的人群,定期寿险可以更好地帮助普通家庭的经济支柱成员在一定时期内转嫁无法支付房贷、车贷等每月固定支出的风险。

选购定期寿险时要注意以下几点:一是保障时限应覆盖家庭支柱所承担的经济负担的最长时限。比如房贷,通常来说是30年,定期寿险的保障时限就应覆盖30年。又比如孩子的抚养教育时间也较长,通常要在其大学毕业后才可以完成,买保险时就要兼顾这个因素。举一个更具体的例子:A先生今年30岁,孩子今年2岁,那么到孩子读完大学还有至少20年的时间;另外,A先生还有30年的房贷要还。那么,A先生购买的定期寿险的保险期限应以30年为宜。

二是合理确定保额。保额的高低决定了被保险人身故后其家人能获得的实际赔偿金额。有人想多给家庭留一笔钱而把保额定得过高,这样就会导致保费上涨,使得自己的经济负担增加。定期寿险的保额确定要考虑三方面的因素:个人和家庭的债务额度、家庭所需的基本生活成本、父母的赡养费用。倘若A先生的房贷为100万元,车贷为20万元,孩子从小学到大学的教育费为50万元,家庭每年基本生活开支为8万元,父母赡养费为每年4万元,那么按照10年的缓冲期来计算,A先生承担的家庭经济负担为:100万元+20万元+50万元+8万元×10+4万元×10=290万元。若A先生家只有他这一份收入,他的定期寿险保额应为300万元左右;若A先生的妻子也有稳定收入,那么可以按照夫妻双方各自收入在家庭总收入中所占的比例来确定保额。假设A先生和妻子的收入旗鼓相当,那么A先生承担的经济负担为50%,其保额可以设定为:290万元×0.5=145万元。

三是在选择具体保险产品时,同等条件下要注意:寿险产品的缴费年限越长越好,因为缴费年限越长,平摊到每一年的保费就这样越低;核保越宽松越好,因为被拒保的可能性就小;等待期越短越好,因为在等待期内,保险公司只赔付意外身故,疾病身故仅返还保费。

2.意外险

从结果来看,意外险保障的风险和寿险有重合,即身故和残疾的风险,但是其保障的前提条件是突发的、外来的、非本意的事件导致人身的损害,比如交通事故、自然灾害、火灾溺水等,而自然死亡、疾病身故等都不属于意外伤害。

投保意外险首选一年期的消费型综合意外险,因为意外险的投保门槛不高,而且每年新的意外险产品也层出不穷,消费者可以根据需要及时更换更具竞争力的产品。另外,大多数意外发生后当事人都需要进行治疗,所以同等条件下,含有医疗责任的意外险可优先选择;而意外医疗险的保额无需太高,一两万元即可,超过这个费用的意外伤害所需的补偿,可以用商业医疗险补足。最后,对于“顶梁柱”来说,他们承受的工作压力往往较大,所以在选择产品时,还可以有针对性地关注某些带“猝死”责任的产品。

至于意外险的保额,建议针对家庭经济支柱设定100万元以上的保额,而目前市场上百万元保额的意外险只需几百元就能买到。此外,如果同时购买了寿险和意外险,在发生意外身故时,可以同时获得两份赔偿,若因预算问题使得定期寿险保额有所不足时,在一定程度上可以通过意外险来弥补。

3.重疾险

客观而言,意外险加寿险的组合保障,可以有效应对家庭支柱遭遇身故及全残所导致的巨大财务风险。但有时候,我们还要为了活下去而支付大笔的医疗和康复费,这一部分的风险并不在意外险和寿险的保障范围中,需要重疾险和商业医疗险的保障。

重疾险是以重大疾病为给付保险金条件的疾病保险。被保险人一旦罹患保险条款中所列的某种疾病,无论是否发生医疗费用,都可获得合同约定的理赔补偿。重疾险诞生的初衷就是为了解决患者收入中断的风险,为陷入重病经济泥沼的家庭雪中送炭。通常而言,这笔理赔款可以被看作用以支付治疗费、康复费和患病期间的家庭日常生活开销。

重疾险还分为消费型和返还型两类,返还型重疾险即在没有发生理赔的情况下,被保险人不但享受到了保障,还能拿回保费,而消费型重疾险没有保费返还功能。相较而言,返还型重疾险的保费要明显高于消费型重疾险,两者之间并没有高下之分,可根据自身预算和保障需求而定。目前,重大疾病的平均治疗花费在30万元左右,针对家庭支柱,建议重疾险的保额定在50万元为宜。

4.商业医疗险

商业医疗险同样是为生病提供保障的,但和重疾险不同的是,它是报销型的保险,它的主要功能是弥补重疾险和基本医疗保险的不足。一些不那么严重的疾病,例如阑尾炎手术,花费虽不如重疾多,但对家庭而言也是一笔额外的支出,但是它并不在重疾险的保障范围内,在基本医疗保险报销了一部分的支出后,还未报销的部分就可由商业医疗险承担。重疾险、商业医疗险和基本医疗保险的搭配,能解决我们90%以上的看病费用。

目前百万医疗险通常都是一年期的,对于这类短期医疗险而言,续保条款是否良好是衡量产品的一个重要条件。较好的续保条件一般应包含以下两点:一是“不会根据个人身体情况变化,或者因为理赔而拒保或者单独调整费率”;二是“续保无需保险公司审核”。因为一些医疗费高昂的大病治疗时间很可能较长,且在确诊后还需要定期复诊、理疗等后续康复治疗,只有那种具有良好的续保条款的保险,被保險人才能在生病之后享受多年的医疗费用保障,否则被保险人某一年发生大病后,保险公司在保险期间届满后有较大概率会拒绝续保,被保险人后续的医疗费用可能无法得到持续有效保障。

医疗险是保险中保障内容最多的产品,涵盖门诊、住院、手术、人工器官、外购药、垫付等之间,但不同产品的差别也很大。比如,有的产品会包含住院前后的门诊保障,其中对于年度住院天数又分为有一些产品有最高180天的限额,而另一些产品则没有住院天数的限额。再比如,不同的产品在有无垫付、绿色通道等增值服务上的设定也有所不同。因此,在投保时要注意对比不同产品间的具体保障及增值服务,选择最适合自身需求的产品。

对于家庭收入不错、对就医消费要求较高的家庭,建议考虑配置高端医疗险。与百万医疗险相比,高端医疗险的保障范围不限定医院,除公立医院普通部外,还涵盖公立医院的国际部、特需部,以及民营医院等。同时,其所保障的地域不仅在中国,且可以扩展到全球范围,这一保障对商务精英人士来说很有用。例如,在海外出差时遇到突发意外或疾病,被保险人也可以在当地享受舒适的医疗服务。

高端医疗险具体的保障内容也在百万医疗险的基础上大幅提升。例如,住院可享受私人病房,诊疗项目享受独立绿色通道,预约专家诊疗,涵盖器官移植、癌症治疗等重大疾病费用,还可以选择增加牙科保障和生育保障。更重要的是,保险公司提供直接赔付服务,这是高端医疗保险的主要特色功能之一,被保险人在保险直付网络医院看病的时候,不用支付现金,而是由保险公司和医院直接结算。这意味着保险公司将理赔前置,极大地改善了客户的就医体验。高端医疗的保额最高可达千万元,同时保费也较高,且保费会随着保障地域的扩大、保障服务的增加而上涨。

适合“顶梁柱”的保险产品推荐

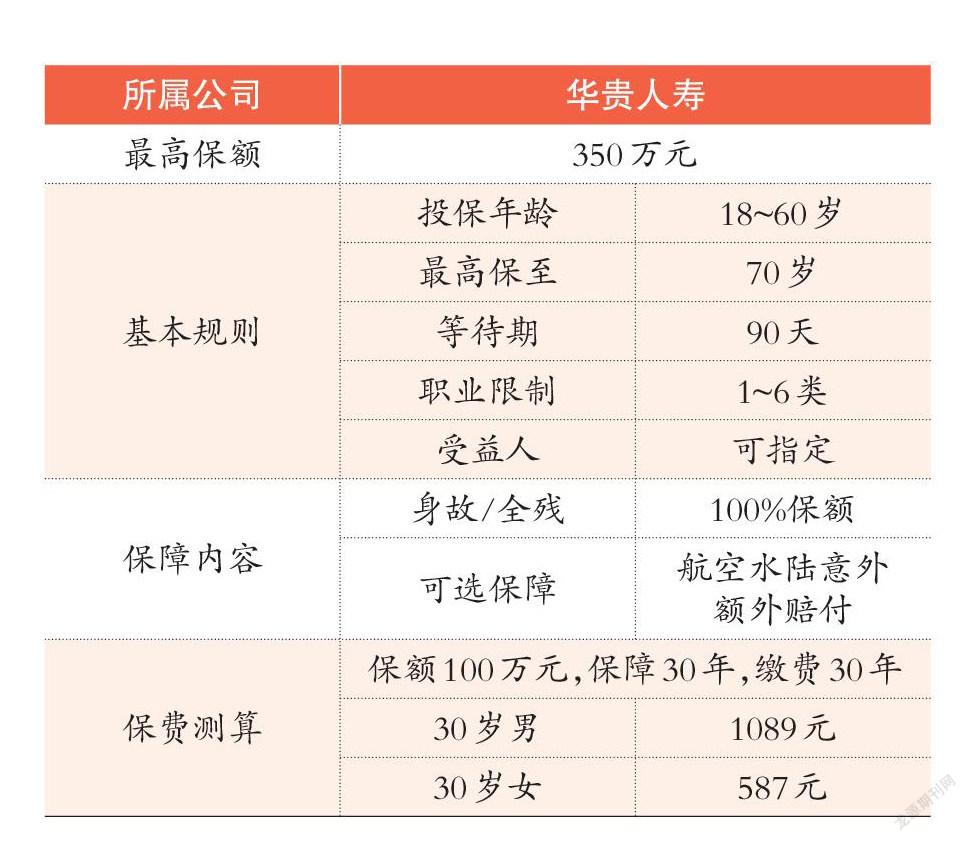

定期寿险|大麦2022

作为高杠杆的互联网定期寿险代表产品,大麦2022不仅价格便宜,而且保障内容比较丰富,除了基本的身故/全残责任赔付100%基本保额之外,还针对法定节假日交通意外身故/全残加码赔付,可自主选择,而且健康告知宽松,不问甲状腺、乳腺结节等。

意外险|小蜜蜂2号超越版

根据保额不同,分成了4个版本的产品,可满足不同需求的人群。保障内容除了包含意外医疗、意外身故/伤残外,还有猝死和交通意外额外赔偿。

重疾险|达尔文6号

这是2022年新上市的重疾险产品,其最大的亮点是保额可复原,即在60岁前,间隔满1年再罹患其他不同种类重疾还能再赔付1次,间隔时间越长,赔付比例越高,最多可赔至100%的基本保额。同时,该产品保额高且附加特定重疾额外赔付,而保费定位经济实惠。

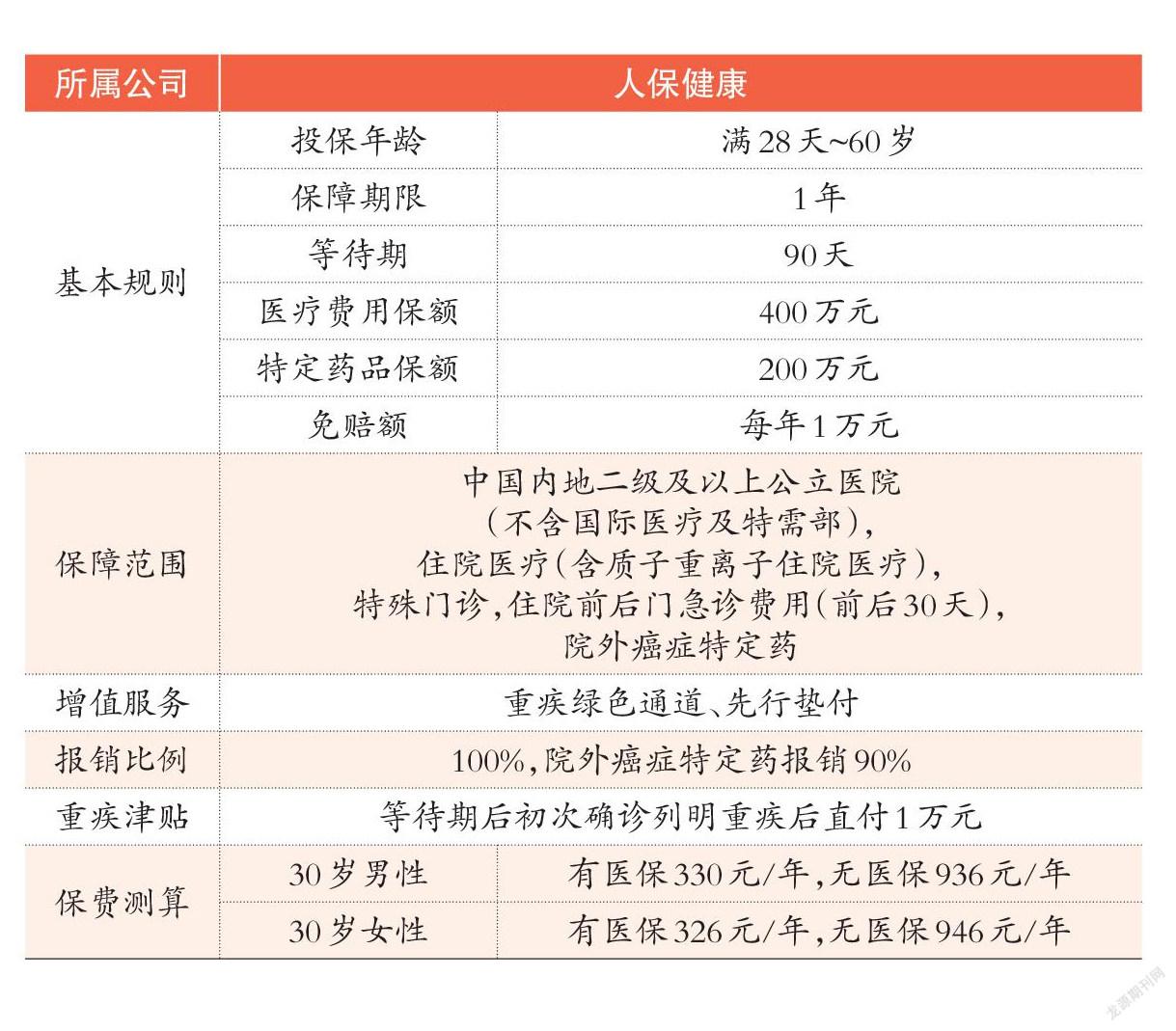

商业医疗险

百万医疗险|好医保长期医疗险(20年版)

这款产品不仅保障全面,包含绿色通道和垫付服务,而且可保抗癌特效药,最高可报销90%;更为重要的是,可保证20年续保,续保无需审核,有理赔记录亦可续保。