产品与研发俱弱 西点药业未来堪忧

2022-02-20毛飞

毛飞

曾經,医药行业被认为是稳健增长的典型代表,主要依据是医疗条件逐渐改善和人口老龄化对医药的需求会持续增长。但一致性评价、带量采购等政策已经改变了这种状况,整个医药行业的成长性面临考验。

医药企业的发展当然也离不开这个大环境,特别是那些产品力不强、研发能力不突出的公司,不仅成长性无法保证,甚至现状也难以维持——西点药业就是这样一家公司。

西点药业有药品制剂和原料药两大业务,其中制剂是主要业务,2018年-2020年营收占比一直维持在92%以上,2021年上半年也高达87.7%。

公司原料药有三种,分别是阿魏酸钠、硫酸亚铁和富马酸亚铁,一部分用于公司内部生产制剂,一部分对外出售,总体营收占比很小。所以,制剂产品的发展是我们关注的重点。

公司制剂主要有两大产品,分别是复方硫酸亚铁叶酸片和利培酮口崩片,2018年-2020年,二者营收占比一直维持在85%左右,2021年上半年达到81.04%,所以它们的市场状况直接决定了西点医药的经营业绩。

复方硫酸亚铁叶酸片(商品名“益源生”)是公司独家品种,2018年以来销售收入占公司总收入一半还多,对公司的重要性非同一般。益源生组方专利已于2018年到期,公司在回复交易所问询函时称,该专利到期后至今,国内没有与益源生组方相同或类似的“抗贫血药-铁制剂”药品获批上市。这有两种可能,一是该产品吸引力有限,其他药企没有研发动力;二是虽然其他药企可以获得药品组方,但生产方法并未掌握。从回复问询函的表述看,公司偏向于第二种解释。因为公司强调其仍然拥有“一种复方硫酸亚铁叶酸片的生产方法”的生产工艺发明专利,该专利到期时间为2032年。也就是说,公司仍然拥有专利护城河,竞争者没那么容易进来。

但光有专利是不够的,与益源生相同适应症的含铁主要化合物及制剂有27种,已批文号高达218个,在审的还有26个。根据公司招股书,2019年我国含铁制剂抗贫血化学药医院市场销售额排名前十位品牌中,益源生排名第五,市占率为5.6%,但后面几位与其差距也都不大。也就是说,面对如此众多的竞品,益源生并没有表现出多少优势。

跟产品没有竞争优势相比,被调出地方医保目录对西点药业则是“立竿见影”的打击。益源生2020年前位列全国10省医保增补目录,但2019年出台的相关政策要求2022年前调出地方增补目录的乙类药品,益源生就是其中之一。于是,2020年,益源生就被前述10个省中的4个调出了地方医保目录,直接导致这4个省2020年上半年销售收入同比下降37.51%;而其他省份同期销售收入同比只下降了25.44%(受疫情影响收入下滑)。可见,被调出地区下降幅度明显高于其他省份。

据公司披露,2021年上半年,益源生又被上述10个省中的3个调出它们的地方医保目录,而这3个省里益源生的销售收入占益源生总收入的31.35%,也就是占公司总营收的15.97%——具有不小的分量。另外,2021年下半年剩余3省区陆续执行调出计划,对公司收入影响应该也不会小。

利培酮口崩片(商品名“可同”)作为西点药业第二大品种,营收占比一直维持在30%以上。该药同样面临着在竞品中无优势的困境,同时推广经销模式的增加对毛利率也产生了负面影响。

同一适应症下,2019年国内样本医院精神障碍用药TOP20品种中,利培酮排名第13位,市占率2.17%,跟右美托咪定和奥氮平这些市占率在10%以上的品种比,差距很大。

即使是利培酮这个品种内部,西点药业也毫无优势。根据NMPA南方所数据,2019年西点药业利培酮口崩片销售额排名第五,市占率10.06%,与西安杨森的35.01%和齐鲁制药的17.48%相比,差距较大。

经销模式方面,利培酮配送经销的毛利率高达91.75%,而推广经销的毛利率大幅下降到79.26%(毛利率下降的原因是销售环节多了推广经销商这个角色),显然推广经销模式占比的增长对公司是不利的。公司在回复问询函时披露,2018年至2021年上半年推广经销模式收入占比分别为12.22%、15.82%、27.90%、34.13%,有明显上升趋势。另外公司第三大制剂草酸艾司西酞普兰片也面临这个问题,推广经销销售收入占比从2018年的9.88%上升至2021年上半年的76.03%。

从以上分析看公司两大主力产品,现状和未来的形势都不容乐观。

研发对医药企业尤为重要。一般认为,研发费用在一定程度上预示着企业的未来是否光明。

据招股书显示,2018年至2020年,公司研发费用分别为2055.36万元、1656.25万元、436.57万元,呈现快速下滑态势,三年来公司研发支出占营业收入分别为7.34%、5.1%、1.52%;而同行业可比上市公司平均值分别为6.90%、6.02%、7.20%。虽然2021年上半年该数据回升至5.77%,但研发费用总额只有785.68万元。五个在研项目中,“利培酮口崩片一致性评价”的支出为488.56万元,占比高达62.18%,其它四个项目总共只有297.12万元,平均每个项目只有74.28万元,这么少的支出很难有好的产出。

其实,公司的研发实力弱通过委托研发费用占比过高也能看出来。委托研发就是把研发外包,公司支付费用,享受成果。通过招股书和问询函提供的数据计算可以得出,报告期内,公司委托研发占研发支出比例分别为82.36%、76.01%、11.74%和70.2%(2020年委托研发占比低是因为公司本身研发支出很少,减少了委托研发)。

研发能力弱,前景黯淡,难道西点药业只能就此躺平,破罐子破摔了?其实公司发展还有一条路,那就是“买买买”——买专利、买新药,毕竟西点药业的第二大产品利培酮就是买来的。利用这种“发展模式”成功的也有,比如复星医药便靠此起家,另外一家靠“买买买”成功的是信立泰,不过这两家均在成长之后越来越重视自研能力。从这两家“老大哥”的特点可以发现——营销能力强、盈利能力强而研发能力相对弱的公司更愿意采用“买买买”模式。但西点药业这三项能力都不强,采用该模式的前景不甚乐观。

本次募投项目有五个,其中研发中心建设和营销网络建设对公司发展不可或缺,从另外三个项目的关系来看,中药提取车间和草酸艾司西酞普兰原料药生产项目都是为综合固体制剂项目服务的,所以分析关键是固体制剂车间项目的合理性。

“综合固体制剂车间建设项目”拟建年产2亿片草酸艾司西酞普兰片剂、2000万粒瑞香素胶囊的车间。

2亿片是个什么概念?据招股书披露,报告期内草酸艾司西酞普兰片产量分别为1176.39万片、687.53万片、838.49万片、1552.36万片,也就是说,本次扩产将超过原有十倍以上产量。按公司的说法,这是为下一轮招投标做好准备。但能否中标还存在很大不确定性(虽然公司分了三种情况估算需求,但主观性很强)。至于胶囊剂,公司目前产能只有350万粒,而本次要扩建2000万粒,新增产能近6倍,如何消化这些新增产能同样是个问题。

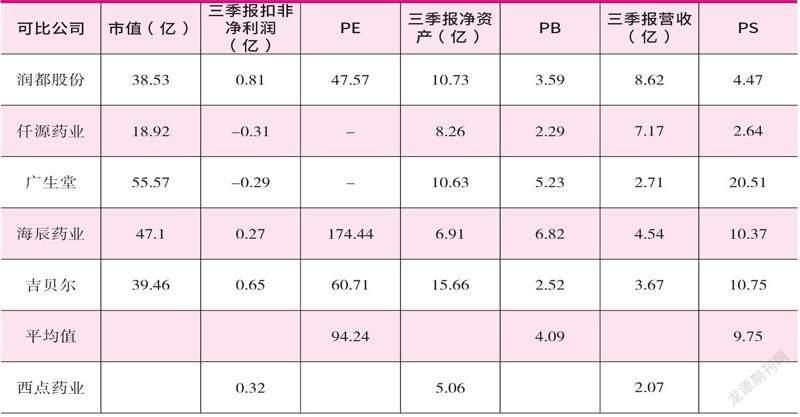

西点药业招股书列举了五家同行业可比公司,我们直接选取它们作为估值参考。选用PE、PB、PS三种相对估值法;市值选取2022年2月17日收盘数据,财务数据选取三季报数据。

本次发行前总股本为6060.30万股,通过计算得出:

PE法得出市值为30.16亿,对应股价为49.76元/股;

PB法得出市值为20.69亿,对应股价为34.14元/股;

PS法得出市值为20.18亿,对应股价为33.3元/股。

由于西点药业未来存在较大不确定性,我们适度下调估值,认为西点药业股价合理区间为20元/股-30元/股。