蒙牛乳业并购妙可蓝多的动因分析

2022-01-29杨雁云

摘 要:并购作为上市公司扩大市场份额、创造自身企业价值的一种方式,为国内外诸多企业带来了良好的经济效益与协同效应,引起企业决策者的重视。然而,企业应结合自身战略发展,谨慎思考并购动因,降低盲目并购扩张业务所带来的经营风险、管理风险及财务风险。本文选择我国乳制品行业内最新并购案——内蒙古蒙牛乳业并购妙可蓝多,概述并购过程,从经营、管理、财务方面分析并购动因。

关键词:并购动因;经营协同效应;管理协同效应;财务协同效应

本文索引:杨雁云.<标题>[J].商展经济,2022(03):-050.

中图分类号:F270.3 文献标识码:A

1 并购双方企业概况

1.1 蒙牛乳业概况

蒙牛乳业长期占据我国乳制品行业较高的市场份额,与伊利平分行业红利。其主要竞争优势体现在产品的高质量、高盈利上,并且市场销路良好;蒙牛乳业研发费用率较高,拥有自主知识产权和领先核心技术;己形成产业链规模经济,生产基地遍布国内,产品全方面覆盖,并涉及出口业务。尽管竞争优势众多,蒙牛乳业在液态奶领域内发展前景良好,但是奶酪业务板块发展一直较为缓慢,缺少奶酪方面相关食品研究人才及业务经验。

1.2 妙可蓝多概况

妙可蓝多致力于生产研发符合国人口味的特色奶酪,是资本市场唯一一家以奶酪为核心业务的A股上市公司。于2019年取得全国销量增长超过300%的业绩,奶酪业务也处于快速扩张期;妙可蓝多引进专业团队、设立多个创新研发工厂对奶酪业务进行专业化研究,品牌优势突出。然而,妙可蓝多财务状况备受质疑,公司实际控制人为解决家人债务问题大手笔质押融资,受媒体负面报道影响,公司股价下跌,企业流动资金变少,对其经营非常不利。

2 并购过程

2015年,在妙可蓝多发起定增募资时,蒙牛便十分积极,但最终妙可蓝多并未让其参与;2020年1月6日,蒙牛累计花费约7.45亿元增资入股妙可蓝多旗下乳品科技公司并取得公司5%的股份;2020年12月7日,妙可蓝多发布公告称,内蒙古蒙牛乳业拟通过协议转让、认购公司非公开发行A股股票等方式取得公司控制权;2020年12月9日晚,妙可蓝多第二次发布公告,称内蒙古蒙牛乳业拟以现金方式,认购其非公开发行股票。2020年12月13日,妙可蓝多与内蒙古蒙牛乳业签署《股份认购协议》与《合作协议》,相关交易完成后,蒙牛将取得上市公司控制权。2021年4月12日,妙可蓝多与内蒙古蒙牛乳业签署《合作协议之补充协议》。2021年7月9日,妙可蓝多以29.71元/股的价格向蒙牛乳业非公开发行10,098万股股票,总金额约30亿元,于当日完成登记程序,累计持股28.46%。

3 并购动因

3.1 发挥经营协同效应

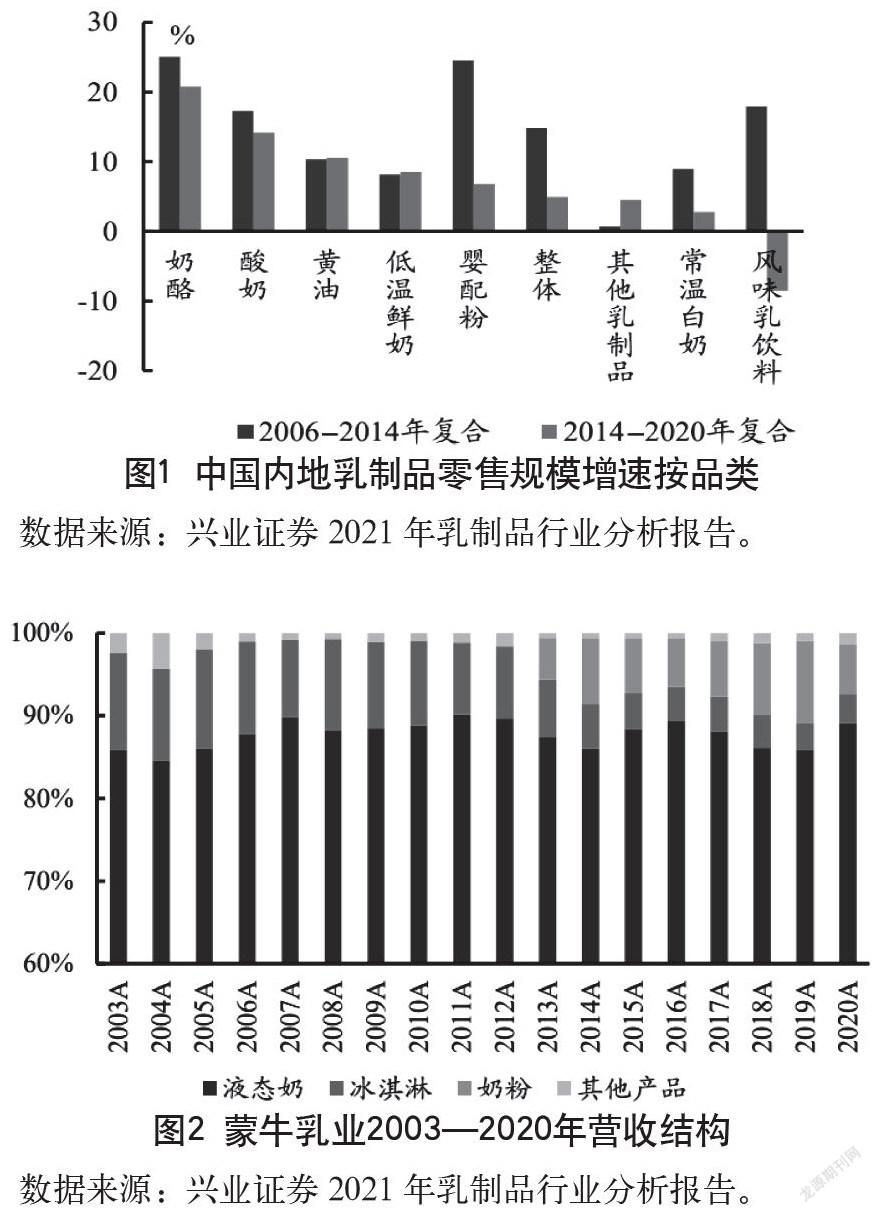

如图1所示,2014—2020年乳制品细分赛道的零售额年复合增速为:奶酪(20.8%)>酸奶(14.2%)>黄油(10.5%)>低温牛奶(8.6%)>婴配粉(6.8%)>其他乳制品(4.5%)>常温牛奶(2.7%)>风味乳饮料(-8.6%)。奶酪作为一个新兴零食红利单品,毛利率要高于常温奶。

液态奶是蒙牛乳业的主打产品,图2为蒙牛乳业营收结构占比情况,从中可以明显看出,液态奶发展稳定,各年稳定在营业收入的85%~90%左右。而蒙牛的奶酪业务一直是其短板,市场份额不高,且发展缓慢,在其已经达到较高市场份额的局势下,对企业的突破创新能力也有较大的局限性。妙可蓝多恰好在奶酪业务上发展迅猛,图3反映的是妙可蓝多2016—2021年上半年主营业务构成,奶酪制品由2019年的9.21亿激增至2020年的20.74亿,约为2019年的2倍,符合奶酪国内市场增速,也反映出妙可蓝多奶酪产品享誉国内,顾客信赖度较高。财报显示,2020年蒙牛奶酪业务收入为8.07亿元,一旦并入妙可蓝多,整体奶酪业务收入将逼近30亿元。对于蒙牛来说,入资妙可蓝多俨然是条捷径。

从经营成本角度看,蒙牛乳业的业务高收益率主要集中在液态奶、冰激凌及其他乳制品业务上。蒙牛乳业在这几类业务的前期投入多,已经形成产业化链条,近几年投入逐年递减,并且蒙牛乳业销售渠道已被打通,销售市场比较广阔,因此后期的经营成本投入相对减少。而奶酪制品投入研发成本较高,图4反映了妙可蓝多2017—2020年研发费用的支出情况。随着奶酪市场需求的增加,奶酪行业竞争力逐渐加大,为了维系老客户并吸引新客户目光,妙可蓝多在2020年加大研发费用,达到38,860万元。若蒙牛乳业独自发展该业务,在该业务资源紧缺状况下,盲目投入研发只会成为沉没成本。蒙牛乳业并购妙可以蓝多不但可减少交易成本,还能降低投资成本。

从地理位置来看,北方是中国乳制品生产销售的主要基地,北方畜牧业发达,且温度低于南方,既适合奶牛生长又适合乳制品的保存和保鲜,因此北方地区也成为乳制品企业发展的主战场。从战略发展来看,南方经济條件优越,拥有极佳的地理位置,销售渠道丰富,符合蒙牛乳业的进一步发展,因此蒙牛继续并购地处南方的企业有利于扩大销售渠道。妙可蓝多主要生产销售地正好位于上海、深圳,拥有极佳的地理位置和丰富的销售渠道,所以妙可蓝多符合蒙牛的战略目标。

对于妙可蓝多来说,合并蒙牛旗下奶酪业务之后,妙可蓝多很可能直接超越百吉福,成为国内奶酪行业龙头。妙可蓝多2021年7月发布的公告称,“本协议签署后,乙方即与甲方积极启动共同研究制定在长春市九台区牧场建设项目的方案”。综上可见,蒙牛并购妙可蓝多后,弥补了蒙牛的短板,两公司并购后在资源优势互补方面获得经营协同效应,如图5所示。

3.2 发挥财务协同效应

蒙牛乳业自2015—2020年,始终保持着稳定增长的毛利率,如图6所示,同时公司业务优化,控制原奶成本,由于前期已经投入销售费用,拓宽了销售渠道,后期投入成本减少,可利用闲置资金变多。要想进一步与伊利抗衡,分羹乳制品市场,实现更多资金的流入,就需用经营性现金流进行并购优化整合资源。

受2020年新冠疫情影响,国内市场乳制品需求激增,乳制品行业总产量随之上升,有逐年递增趋势。妙可蓝多受限于自身规模,且在2019年对其实际控股人向关联方拆出2.395亿元事件被证监会发函问询,出现财务问题,资金缺乏导致没有可流动经营现金流进一步扩大业务。由表1可知,妙可蓝多流动比率在后三年趋近于1,相关研究表明该比率一般应该保持在2以上,以确保企业在出现突发危机时及时应对。

反观妙可蓝多盈利情况,营业收入自2017年开始大幅增加,从9.82亿元飙升至2020年的28.74亿元,销售毛利率达35.91%,如图7所示。

由此分析,蒙牛乳业控股妙可蓝多后,预计奶酪业务将继续保持高效增长,市占率优势有望加大。此次并购,可以利用自身企业的闲置资金实现资金流入;对妙可蓝多来说,不仅可以解决财务危机,还能借助蒙牛的多渠道平台发展自身品牌,扩大市场份额。

3.3 发挥管理协同效应

蒙牛乳业的当家业务是液态奶,通常需要企业员工的积极性和创新性,开发员工能力。同时,妙可蓝多在创新研发方面与其具有相似性,妙可蓝多一直以奶酪为核心竞争业务,拥有优秀的研发生产团队和创新型企业文化;蒙牛乳业与妙可蓝多拥有相近的业务与市场,其并购属于横向并购;蒙牛乳业与妙可蓝多合理发展,优势互补;蒙牛乳业并购妙可蓝多后,可以通过整合妙可蓝多上下游资源来降低管理费用和销售费用,结合自身在各自领域内的特征优势,加快整合速度,由此费用将得到良好控制,充分发挥了管理协同效应,降低共同管理成本,促进管理上的协同。另外,蒙牛乳业与妙可蓝多拥有极其相似的上游供应商,如恒天然集团,又有相同的下游客户。由此可见,蒙牛乳业与妙可蓝多有相似的企业文化与市场资源,并购后或能快速稳定地融合,促进并购企业与被并购企业发挥管理协同效应。

4 结语

经营协同效应方面,蒙牛乳业并购妙可蓝多可快速获得奶酪市场销售渠道、品牌效应,补齐蒙牛乳业奶酪业务的劣势,利用妙可蓝多的品牌效应,带动奶酪业务的协同,节约蒙牛乳业的产品销售成本,完善产业链条,从而获得经营协同效应。

财务协同效应方面,蒙牛乳业自身业务后期投入成本较少,闲置资金较多,可用于企业扩张。并购妙可蓝多后,在总资产增长率和净利润增长率方面,将呈现良好发展态势,产生财务协同效应。

管理协同效应方面,因双方企业文化差异不大,蒙牛承诺,自本次非公开发行完成之日起2年内,将内蒙古蒙牛乳业及其控制企业的包括奶酪及相关原材料贸易在内的奶酪业务注入妙可蓝多。同时,蒙牛将确保妙可蓝多于本次发行完成之日起3年内退出液态奶业务,变为蒙牛的奶酪运营平台。另外,通过并购,蒙牛乳业可以利用妙可蓝多的资源,提高自身实力,从而实现协同效应。

参考文献

白杨.乳制品企业并购财务风险及控制[J].合作经济与科技,2021(23):156-157.

迟佳琪.企业并购协同效应分析[J].合作经济与科技,2021(15):110-111.

曹雅茹.企业并购重组的财务协同效应分析[J].当代会计,2021(13):177-178.

李淑艳.企业并购的财务效益分析[J].中国市场,2020(23):95-96.

李陽,付武健.乳业洗牌的两种风景上市升级与易主并购[J].乳品与人类,2021(1):4-17.

王威,万志敏,王婉婷.光明乳业海外并购市场效应与影响因素研究[J].科技与管理,2020,22(1):37-42+57.

吴冬梅,陆阳.上市公司并购动因及协同效应分析:以宝钢、武钢合并为例[J].冶金经济与管理,2021(5):50-53.

徐文静.蒙牛并购贝拉米协同效应分析[J].合作经济与科技,2021(10):116-117.

姚燕琴.蒙牛乳业并购雅士利的协同效应研究[D].兰州:兰州交通大学,2019.