去杠杆、控股股东股权质押与股价崩盘风险

2022-01-21赵立彬李莹胥朝阳

赵立彬 李莹 胥朝阳

【关键词】 去杠杆; 控股股东股权质押; 股价崩盘风险; 股东财富

【中图分类号】 F275.3 【文献标识码】 A 【文章编号】 1004-5937(2022)03-0079-07

一、引言

过度举债是历次金融危机产生的根源。无论举债的主体单位是政府、个人还是企业,过度举债都将造成较大的系统性风险。为防范化解金融系统风险,2016年12月,我国中央经济工作会议提出深入推进“三去一降一补”,对过度举债的行为再次敲醒了警钟。2018年,去杠杆和“严监管”双管齐下,资本市场经历了较大的调整。受股价下挫影响,控股股东股权质押面临被强制平仓的窘境。

现有文献发现,控股股东股权质押后,为避免股价崩盘和控制权转移,主动采取“排雷”举措[ 1-2 ]。然而,现实生活中,股市异常波动情境下,控股股东难以挽救危局,倘若没有政府介入,公司控制权转移将毫无悬念发生。如2018年10月17日,为解围中国“女首善”何巧女的东方园林危局,当地证监局专门向债权人发函,要求债权人暂不施行强制平仓。这带给我们一系列值得思考的问题:在推进去杠杆进程中,控股股东“加杠杆”是否会加剧投资者“用脚投票”,增加公司股价崩盘风险?公司之间成长性差异是否会影响股权质押与股价崩盘风险关系?控股股东股权质押是否损害了投资者财富?常规的金融对冲举措能否有效缓解由此引发的股价崩盘风险?

本文对上述问题进行了实证研究,结果显示:控股股东在外部去杠杆情境下进行股权质押显著加大了上市公司股价崩盘风险,且低成长性公司中,二者关系更强。进一步研究发现,控股股东股权质押会导致投资者财富缩水,上市公司通过金融对冲可以缓解去杠杆情境下控股股东股权质押行为对公司股价崩盘风险的负面影响。

本文的边际贡献可能主要体现在以下两个方面:第一,实证考察了去杠杆、控股股东股权质押与股价崩盘风险三者的关系,为合理评估去杠杆政策的效果提供经验证据。第二,已有关于股权质押与股价崩盘风险关系的研究多站在控股股东主观能动性角度,忽视了外部投资者对风险感知能力。本文从投资者视角,研究控股股东股权质押对股价崩盘风险的影响,丰富了投资者对资产定价影响的文献。

二、文献回顾与研究假说

(一)文献回顾

1.控股股东股权质押与股价崩盘风险

对控股股东而言,其将股权质押后,一个潜在的“地雷”是股价崩盘导致控制权旁落,丧失控制权私有收益。如何通过股权质押获取融资,又不至于陷入因股价崩盘而被扫地出门的困境,成为理性控股股东必须思考的重要现实问题。学者围绕控股股东“拆弹”(降低股价崩盘风险)行为进行了深入细致研究。已有文献从机会主义行为和公司利益最大化两个视角进行理论分析与实证检验,表明股权质押的上市公司控股股东通过做高股价来降低崩盘风险。

谢德仁等[ 1 ]、王雄元等[ 2 ]研究发现,控股股东股权质押与股价崩盘风险之间呈负相关关系。但控股股东并非试图通过努力经营改变现状,而是采取更多机会主义行为,比如盈余管理[ 3 ]。谢德仁等[ 4 ]从会计政策选择角度发现控股股东倾向于将开发支出资本化以进行正向盈余管理。同时,控股股东股权质押的上市公司管理层具有强烈的动机发布机会主义盈余预测[ 5 ]。除了采取盈余操纵外,控股股东还会进行策略性信息披露[ 6 ],并且与券商分析师合谋,使得分析师发布关于股权质押的上市公司更乐观的盈余预测[ 7 ]。有学者发现控股股东也会采取“迎合”投资者偏好的股利政策。在我国资本市场,投资者对“高送转”这一利润分配方案情有独钟,也是控股股东借此操纵股价的利器,当控股股东面临控制权转移时,更有可能选择“高送转”方式来规避平仓风险[ 8 ]。

2.去杠杆与经济不确定性

国外文献围绕去杠杆与经济增长和金融稳定之间的关系进行了大量实证研究,发现去杠杆会加剧经济下行压力,阻碍经济发展,甚至会导致经济衰退,引发失业。去杠杆对金融体系稳定性同样会产生负面影响,Bouis et al.[ 9 ]研究发现,去杠杆会触发信贷需求和供给不穩定,从而引发金融危机。Greenlaw et al.[ 10 ]认为在经济疲软的情况下去杠杆可能导致资产价格暴跌并引发金融不稳定。

我国企业去杠杆化,不仅会压低经济增长速度,而且可能触发金融系统风险[ 11-12 ]。张一林和蒲明[ 13 ]从企业层面考察了去杠杆行为,发现去杠杆会导致“误判”,加大对僵尸企业进行输血,而对具备偿债能力的企业则采取了信贷紧缩政策,导致企业面临资金链断裂的风险。

(二)研究假说

现有文献以控股股东为“主角”,研究显示,控股股东股权质押后,为了降低股价崩盘风险,避免控制权转移,控股股东会采取一些手段(如盈余管理、持有更多现金、税收规避以及释放利好消息等)稳定股价。但股权质押同时导致公司代理问题更加突出,体现在最终控制人的股权质押行为存在明显的弱化激励效应和强化侵占效应。李常青和幸伟[ 14 ]研究发现控股股东股权质押后,上市公司高管薪酬—业绩敏感性降低,薪酬增幅加大,公司掏空程度和盈余管理水平更为严重,弱化了公司治理。同时,降低上市公司积极承担风险意愿[ 15 ],抑制企业创新投入。由于控股股东股权质押后的这些行为加剧了上市公司面临的不确定性,增大了审计师面临的业务风险和审计风险,不仅增加了审计费用[ 16 ],而且审计师越有可能出具较为负面的非标准审计意见[ 17 ]。

市场普遍存在个人情绪和有偏认知情况[ 18 ],投资者难以成为理性经济人。在积极情绪状态下投资者更可能做出过度乐观的决策,而在消极情绪状态下更可能做出过度悲观的决策。控股股东在去杠杆情境下进行反向“加杠杆”行为,与中央政府“降杠杆”背道而驰,增加了企业面临的不确定性。控股股东股权质押行为会让投资者更多地感知公司可能面临的风险,如治理弱化、非标审计意见、研发不足及股价操纵被惩罚等。投资者将会放大公司风险,触发恐慌情绪,看空公司,出售手头持有的股票[ 19 ]。当众多投资者对股权质押公司达成负面认知共识后,非理性恐慌会加剧股价崩盘风险。

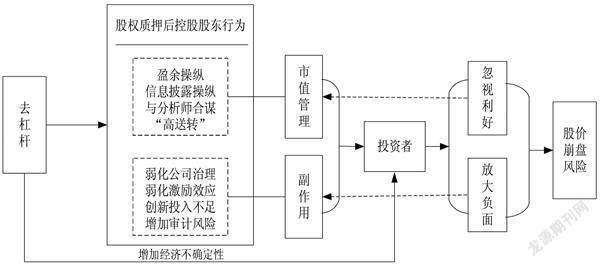

图1为理论分析框架。在去杠杆环境下,一方面经济面临更大不确定性,另一方面随着信贷政策收紧债务融资变得困难。股权质押融资本质是一种短贷长投的机会主义行为,在去杠桿情境中上市公司控股股东很容易资金链断裂,进而拖累上市公司。投资者对控股股东股权质押后的市值管理“利好”可能不予关注,反而对控股股东股权质押可能导致公司负面事项进行放大。因此,在去杠杆的情境下,投资者更容易逃离控股股东股权质押的企业,加剧股价崩盘风险。

基于上述分析,本文提出主假设:在我国推进经济去杠杆情境下,控股股东股权质押与上市公司股价崩盘风险正相关。

三、数据来源与研究设计

(一)数据来源

本文采用2014—2018年A股上市公司的控股股东股权质押数据,剔除金融行业、被ST和数据缺失的样本,得到14 025个观测值。上市公司控股股东股权质押数据和其他财务数据均取自东方财富Choice金融终端,私人部门信贷占GDP的比重数据来自世界银行WDI数据库。计算崩盘风险所需的个股周回报率和市场周回报率数据来自国泰安(CSMAR)。本文数据计算和回归处理使用的软件为Stata12。为了避免极值对结果的影响,本文对连续变量进行了1%水平上的极值处理。

(二)研究设计

1.股价崩盘风险度量方法

本文采用Hutton et al.[ 20 ],Kim et al.[ 21 ],许年行等[ 22 ]的研究方法,以负收益偏态系数(NCSKEW)和收益上下波动比率(DUVOL)来表示。具体计算过程和模型构建与以上文献一致,这里不做赘述,其数值越大意味着股价崩盘风险越高。

2.研究模型

模型(1)中被解释变量CrashRiski,t+1表示股价崩盘风险,分别用负收益偏态系数NCSKEWi,t+1和收益上下波动比例DUVOLi,t+1来度量。解释变量PLD为控股股东t年末股权质押比例,表示上市公司控股股东在会计年末的股权质押状况。DELEV为虚拟变量,参考主流研究文献的做法,利用私人部门信贷占GDP的比重来衡量宏观金融杠杆水平(PC/GDP),当t年PC/GDP指标较t-1年降低时,则定义去杠杆情境,DELEV取值为1,否则为0。2014—2018年,PC/GDP分别为140.736、153.232、157.567、157.024、161.138。根据上述定义,DELEV在2017年取值1,其他年份取值0。根据计量经济学相关知识,模型中加入交叉项时,自变量股权质押对股价崩盘风险的边际影响不再是常数,而是随着去杠杆变量的取值不同发生变化。本文关心的核心变量为交叉项PLD×DELEV,用来考察去杠杆背景下控股股东股权质押对上市公司股价崩盘的影响。

借鉴已有研究在模型中加入了控制变量[ 21-22 ],具体如下:(1)SIZE为上市公司规模,用公司资产对数表示;(2)LEV为公司资产负债率,用总负债比总资产表示;(3)ROA为公司总资产收益率,等于净利润比总资产;(4)FCF为公司自由现金流,等于(经营活动现金净流量+ 投资活动现金净流量-利息支出)/营业收入;(5)MB为账面市值比,为股票市值比账面价值;(6)SIGMA为收益波动,采用周持有收益率的标准差衡量;(7)RET为持有年收益率;(8)HSL为股票年换手率;(9)SOE表示所有权性质,国有企业取值1,否则为0。

四、实证结果与分析

(一)描述性统计与相关性分析②

表1列示了变量描述性统计。控股股东股权质押占所持股份比例均值为21%,中位数为0,75分位数为40.4%。股价崩盘风险度量指标NCSKEW和DUVOL均值分别为-0.338、-0.240,标准差分别为0.771和0.719,表明不同公司股价崩盘风险存在较大差异。

(二)回归结果与分析

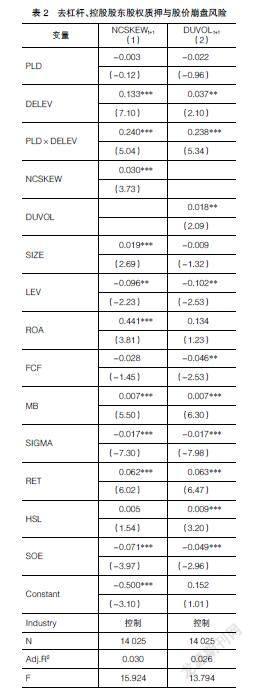

为验证主假设,在去杠杆情境下,通过控股股东股权质押与上市公司股价崩盘风险的关系,对模型(1)进行回归。去杠杆与控股股东股权质押的交叉项对利用NCSKEW指标度量的股价崩盘风险影响结果如表2列(1)所示。结果显示,控股股东股权质押变量PLD系数为负,但在统计上并不显著。去杠杆变量DELEV系数显著为正,这表明外部融资环境紧缩会加剧股价崩盘风险。本文关注的核心交叉项PLD×DELEV系数为0.240,且在1%水平上显著正相关。去杠杆与控股股东股权质押的交叉项对利用DUVOL指标度量的股价崩盘风险影响如列(2)所示。不难看出,控股股东股权质押变量PLD系数为-0.022,同样在统计上并不显著。去杠杆变量DELEV系数同样显著为正。交叉项系数为0.238,且在1%水平上显著。实证结果支持了本文提出的假设。这表明,受去杠杆政策的影响,控股股东的加载杠杆行为会被市场层面的投资者视为“危险信号”,进而加大了企业的股价崩盘风险。

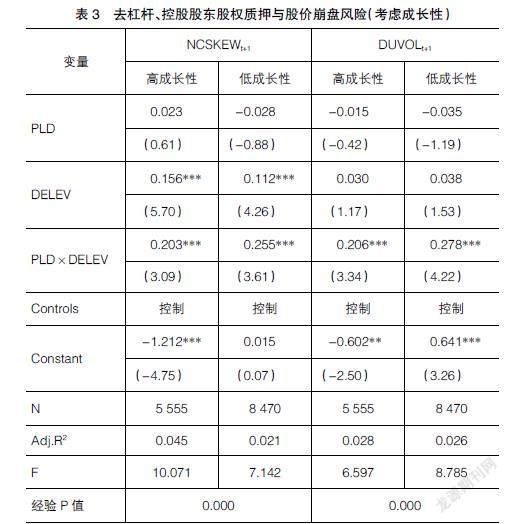

尽管结构性去杠杆是中央财经委员会在2018年4月2日首次提出,但本文认为在之前的去杠杆中,由于企业间存在异质性,去杠杆应该不会简单“一刀切”。那么,成长性好的公司股价崩盘风险受到去杠杆政策影响应该小于成长性差的公司。为了检验上述的猜想,根据成长性高低,将样本划分为高成长性组和低成长性组进行多元回归。借鉴已有研究,采用公司营业收入增长率作为衡量成长性的指标。以样本的营业收入增长率均值为标准,大于均值的公司划归为高成长性组,小于均值的公司划归为低成长性组。表3列示了回归结果,在高成长性组的样本中,交叉项系数分别为0.203和0.206,而在低成长性组的样本中,交叉项系数分别为0.255和0.278。对不同组别间的交叉项系数差异进行了Chow检验,P值均为0.000。这表明,相比高成长性组,低成长性组公司在去杠杆政策环境中,控股股东股权质押增加股价崩盘风险程度更大。这意味着去杠杆政策在一定程度上实现了“优胜劣汰”功能。

(三)进一步分析

1.经济后果检验

在去杠杆情境中,控股股东股权质押面临控制权转移的概率更高。人们自然会问,投資者实际收益是否也会受到负面影响?

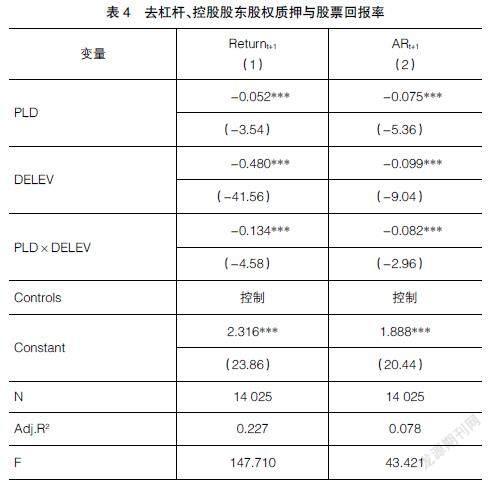

表4列示了去杠杆、控股股东股权质押与股票回报率三者之间的多元回归结果。列(1)中被解释变量为持有公司股票年实际收益率,列(2)中被解释变量为持有公司股票年超额收益率(股票年实际收益率-A股综合指数年收益率)。结果显示,股权质押PLD系数分别为-0.052和-0.075,并且两者都在1%水平显著。交叉项系数分别为-0.134和-0.082,均在1%水平显著。这表明,控股股东在去杠杆环境中进行股权质押会进一步加剧投资者财富缩水,降低投资收益。

2.金融对冲视角的股价崩盘风险应对检验

去杠杆情境下,控股股东逆势之举不仅加剧了股价崩盘风险,同时导致投资者财富缩水。是否有合理的手段可以缓解去杠杆环境中控股股东股权质押带来的股价崩盘风险,保护中小投资者利益呢?股价崩盘风险虽然是由包括市场化在内的多重因素所导致的风险,但其本质上仍属于市场化风险范畴,那么作为传统风险管理重要举措的金融对冲能否有效缓解这一风险呢?近年来,研究发现通过金融对冲(Financial Hedging)进行风险管理变得愈加重要。采取金融对冲的公司可以支付更低的贷款利率,并且信贷协议中不太可能有投资限制条款,从而增加公司价值。郭飞[ 23 ]和董峰[ 24 ]利用中国经验数据也发现金融对冲可以作为管理风险、增加企业价值的手段。那么,在去杠杆环境中,相比未进行金融对冲的公司,进行了金融对冲的公司控股股东股权质押所引致的股价崩盘风险是否更低呢?

为此,借鉴金融对冲的界定,手工收集了中国上市公司年报附注中的关键词(如期货、远期合约、外汇远期、外汇掉期等),如果附注中明确提到当年使用上述金融衍生品来对冲风险,或者在相关项目中确认了衍生品的损益情况,则将其定义为进行金融对冲的样本,否则为未进行金融对冲的样本。

表5列示了回归结果。进行了金融对冲的样本组交叉项系数分别为0.097和-0.064,但在统计上并不显著;而未进行金融对冲的样本组交叉项系数分别为0.258和0.252,且在1%水平上显著。此外,还对金融对冲组样本和非金融对冲组样本交叉项系数进行了Chow检验,结果显示两者之间确实存在显著差异。这表明,进行了金融对冲的公司在去杠杆环境中,控股股东股权质押对公司股价崩盘风险并没有影响。上述结果意味着金融对冲可以作为管理股价崩盘风险的有效手段。

(四)稳健性检验

本文通过重新构建关键变量指标的度量,使前文的研究结论更具有可靠性。首先,借鉴Hutton et al.[ 20 ],Kim et al.[ 21 ]等经典算法,计算个股持有收益的时候不考虑行业因素的影响,重新计算股价崩盘风险;其次,采用控股股东是否进行股权质押作为控股股东质押比例的替代指标[ 1 ],即如果t年末控股股东有股权质押则定义为1,否则为0;最后,本文直接采用宏观金融杠杆年度变动的连续变量来考察去杠杆对股价崩盘风险的影响,避免了虚拟变量存在年度效应的影响。以上检验均与前文的研究结论基本相符。限于篇幅,稳健性检验结果未详尽列出。

五、结论及政策建议

高杠杆是引发金融不稳定的重要因素之一。我国推行“三去一降一补”的过程中,控股股东不断加持杠杆的操作是否会加剧企业股价崩盘风险,导致投资者财富损失呢?实证研究发现,控股股东“加杠杆”行为加大了上市公司股价崩盘风险。相比高成长性公司,低成长性公司的控股股东股权质押行为加剧股价崩盘风险程度更高。进一步分析发现,去杠杆情境下控股股东股权质押行为会导致投资者遭受财富缩水,上市公司通过金融对冲手段可以有效缓解控股股东“逆势而行”的加杠杆行为对股价崩盘风险影响。

本文研究表明,控股股东背离外部经济金融环境而进行的股权质押行为加剧股价崩盘风险,甚至会损害市场稳定性,不利于去杠杆政策有效实施。监管层应该完善信息披露规范,要求控股股东披露股权质押资金去向和用途,提高融资行为的透明度。同时,证券交易所应充分发挥一线监管作用,向频繁进行股权质押的上市公司及时发出问询函,要求被问询公司披露更多有关股权质押的增量信息,优化市场信息环境,有助于投资者在保护自身利益的基础上,做出更加合理的投资决策。此外,不同金融监管部门在制定相关政策时要加强协调,充分考虑金融政策对上市公司股权质押等行为可能产生的负面冲击,预防资本市场大幅波动,避免金融系统风险。

【参考文献】

[1] 谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗?——基于股价崩盘风险视角的研究[J].管理世界,2016(5):128-140.

[2] 王雄元,欧阳才越,史震阳.股权质押、控制权转移风险与税收规避[J].经济研究,2018(1):138-152.

[3] 李晓东,张珂瑜,王进朝.大股东股权质押、内部控制与盈余管理[J].会计之友,2020(24):75-83.

[4] 谢德仁,廖珂,郑登津.控股股东股权质押与开发支出会计政策隐性选择[J].会计研究,2017(3):30-38.

[5] 蒋秋菊,陈少华,强欣荣.控股股东股权质押与管理层盈余预测策略选择:来自中国资本市场的经验证据[J].当代会计评论,2017(2):132-158.

[6] 李常青,幸伟.控股股东股权质押与上市公司信息披露[J].统计研究,2017(12):75-86.

[7] 华鸣,孙谦.大股东股权质押与券商分析师:监督动力还是利益冲突[J].投资研究,2017(11):94-115.

[8] 廖珂,崔宸瑜,谢德仁.控股股东股权质押与上市公司股利政策选择[J].金融研究,2018(4):172-189.

[9] BOUIS R,CHRISTENSEN A K,COURN DE B. Deleveraging:challenges,progress and policies[R].Economics Department Working Papers,2013.

[10] GREENLAW D,KASHYAP A K,SCHOENHOLTZ K L,et al.Stressed out:macroprudential principles for stress testing[R].Chicago Booth Research Paper,2012.

[11] 任泽平,冯赟.供给侧改革去杠杆的现状、应对、风险与投资机会[J].发展研究,2016(3):8-13.

[12] 马勇,田拓,阮卓阳,等.金融杠杆、经济增长与金融稳定[J].金融研究,2016(6):37-51.

[13] 张一林,蒲明.债务展期与结构性去杠杆[J].经济研究,2018(7):32-46.

[14] 李常青,幸伟.控股股东股权质押影响高管薪酬——业绩敏感性吗?[J].经济管理,2018(5):157-174.

[15] 何威风,刘怡君,吴玉宇.大股东股权质押和企业風险承担研究[J].中国软科学,2018(5):110-122.

[16] 欧理平,徐锦秀.控股股东股权质押、外部治理水平与审计收费[J].会计之友,2020(17):119-126.

[17] 张俊瑞,余思佳,程子健.大股东股权质押会影响审计师决策吗?——基于审计费用与审计意见的证据[J].审计研究,2017(3):65-73.

[18] GREENWOOD R,SHLEIFER A. Expectations of returns and expected returns[J].The Review of Financial Studies,2014,27(3):714-746.

[19] 崔丽媛,洪永淼.投资者对经济基本面的认知偏差会影响证券价格吗?——中美证券市场对比分析[J].经济研究,2017(8):94-109.

[20] HUTTON A P,MARCUS A J,TEHRANIAN H. Opaque financial reports,R2 and crash risk[J].Journal of Financial Economics,2009,94(1):67-86.

[21] KIM J B,LI Y H,ZHANG L D.Corporate tax avoidance and stock price crash risk:firm-level analysis[J].Journal of Financial Economics,2011,100(3):639-662.

[22] 许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险[J].管理世界,2013(7):31-43.

[23] 郭飞.外汇风险对冲和公司价值:基于中国跨国公司的实证研究[J].经济研究,2012(9):18-31.

[24] 董峰.金融对冲、经营对冲与价值创造[J].山西财经大学学报,2016(1):55-66.