统计在量化投资策略上的应用研究

2022-01-09程轩盟

程轩盟

摘要:本文以布林带技术为例介绍了金融投资的统计学思路的内在合理性,明确了在对金融市场进行研究时不同方式在根本上的逻辑梳理。介绍了相较于传统上利用技术或基本面方式进行投资分析的统计量化思路。

关键词:统计;量化投资;布林带

在对金融市场进行思考时,到底是在思考什么?规律和本质都是指事物本身固有的、在现象背的,决定或支配现象的方面,二者是同等程度的概念。“规律”是研究事物之间的联系(相对于一个事物而言,思考是外向性的);“本质”是研究事物内部要素的联系(思考是内向性的)。在金融市場中,研究一个标的的价格:把该标的放入经济环境中,或放入市场参与者的行为模式中去研究的话,其实是研究规律问题,也即是研究标的与市场,或与人的联系问题。用统计学、几何学的方式只聚焦于价格本身来研究,就是研究价格的运行的本质问题了(聚焦于价格内部,譬如认为某个拓扑形态是价格波动的本质)。

关于市场规律的研究,应该用普遍联系的观点来看市场,需要关注市场的构成的要素以及构成要素之间的相互联系。需要考虑一个金融标的在众多市场参与者的博弈之下,该标的的价格波动情况。归结起来就是以上所说,是研究把该标的放入经济环境中,或放入市场参与者的行为模式中去研究;对于市场中一个金融标的价格波动的规律问题暂且不谈,本文着重于价格波动的本质问题,即只聚焦于金融标的的价格本身,而且着重于通过统计学的方式来看标的的价格。

随着金融市场的变化,投资者所采用的投资方式相对于以往传统的方式而言发生了本质性的改观(丁鹏,2012)。当下,越来越多的投资者把计算机技术和愈发精确的统计思想运用到自己的投资交易当中。在美国的金融投资领域内,西蒙斯通过量化投资方式采取数学模型和计算机来管理大奖章基金,其收益率远超采取价值投资方式的巴菲特(纳兰注,郭剑光译,2012)。

传统投资的技术分析方式,从底层逻辑上看,它并不在统计学的范畴里。技术分析之所以成立的三大基本假设之一“价格包含一切”既然涉及到了价格的经济学意义,仅此一点就清晰地说明它依旧是一个经济学内部的经济分析方法。技术分析作预测的逻辑基础全然就在于另外两个基本假设,即“趋势延续性”、“历史重复性”。那些以照统计学做投资决策的方式所面对的对象并不是价格(的经济学意义),而是纯粹的数据。在统计学的范畴里,面对的到底是价格、温度还是产量都无关紧要;统计学所研究的并非是人经验着的对象,它面对的只是采集到的数据;换言之,那些数据所对应的实在的属性并不是统计学要研究的对象。所以,用统计学做投资决策无关于技术分析的三大基本假设,(如果有假设的话,那么)它所有的假设也仅仅都是统计学自身原本的基本假设。

无论是传统的主观投资方式还是当下的量化方式本质上仍有共同之处。在具有充分并且可靠的历史数据的市场中,历史数据是进行量化建模以及最终进行量化交易的前提。在数据不充分的市场中,则难以进行量化策略的建模,或者难以建立可靠的量化(模型的过拟可能性较大,普适性较弱)。根本上说量化模型与传统的技术分析是密切相关的,在一方面,它们都要求数据的稳定,在传统技术分析那里称为“历史”的重复,最起码的就是市场规则要长期稳定维持;在另一方面,传统投资交易的是具体的市场标的(比如:期货、股票),而量化投资交易是实际上是量化模型的损益曲线,投资决策者对损益曲线的交易本身又是一种主观的、传统交易模式,仍旧需要回归到个人的实践层面因素上(比如:风险承受力)。本文着重于对量化策略进行研究。

1.研究设计

在金融市场上,有效市场假说(又称有效市场理论)是一个相对重要的传统理论,于1970年由美国芝加哥大学教授尤金·法玛(Eugene Fama,1939-)在其博士论文中提出。该理论由随机过程角度研究股价变化的随机性,认为在透明并且竞争充分的股票投资市场内,所有具有价值的信息都已充分、及时和准确地反映在了股价的波动之中,价格包含了公司企业当下和之后的一切价值,除非存在非法的市场操控,不然投资者不能够通过分析历史价格的波动走势而获得超额的利润。该理论一经提出就受到了金融投资领域诸多学者以及业界从业人员的关注和研究,但是在实际的金融证券市场中出现的很多状况是有效市场理论无法解释的,因而该理论在实践中的效果并不理想,支持和反对有效市场假说的证据都出现了很多,可以说它是当前最受争议的投资理论之一了。在这种争议的背景下,诸多非线性证券市场理论开始发展。分形市场假说,利用流动性和价格点较好地解释了有效市场理论不能解释的很多市场现象。分形最早由Benoit Mandelbrot提出,是用来描述不规则的几何特征的理论;分形市场假说最早由埃德加·E·彼得斯(Edgar E. Peters)(1991,1994)提出,他从非线性的观点出发,该理论相对于有效市场假说更与实际的资本市场基本假设相符合,分形市场理论强调证券市场信息接受程度和投资时间尺度对投资者决策行为的作用,认为所有的稳定市场都是存在分形结构的。

本文是以分形市场假说为基础对证券投资市场进行的研究,使用经典布林线趋势技术指标(Bollinger Bands,简称BOLL,又叫做布林带、布林通道)在中国证券市场沪深三百指数上建立交易策略并进行回测,进行指标参数的优化,并检验策略绩效。

布林线(BOLL)是证券分析专家约翰·布林基于用统计学原理提出来的,是当今应用最普遍的技术指标之一(BOLL由中间一根趋势线和上下两条轨道线组成)。布林线通过计算证券波动价格的标准差及其可信区间,从而确定证券价格的波动范围和未来的价格走势,利用指标上下轨显示股价的可信的高低价位。其上下限范围并不固定,与证券价格波动的标准差相关,随股价的运行而变化。股价波动在上限和下限的区间之内,布林带的宽窄随着股价波动幅度的大小而变化,股价涨跌幅度加大的时候布林带变宽,涨跌幅度狭小盘整时布林带区间则变窄。价格在中轨和上轨中间运行,处于上涨市场,价格上行较为强势;价格在下轨和中轨中间运行,处于下跌市场,说价格下行较为强势。当布林线的上下轨道开口越来越小的时候,说明证券价格的波动在减小,多空双方力量趋于一致。当布林线的上下轨道开口越来越大的时候,说明买或卖一方的力量在增强,证券价格在突破后进行趋势运行。

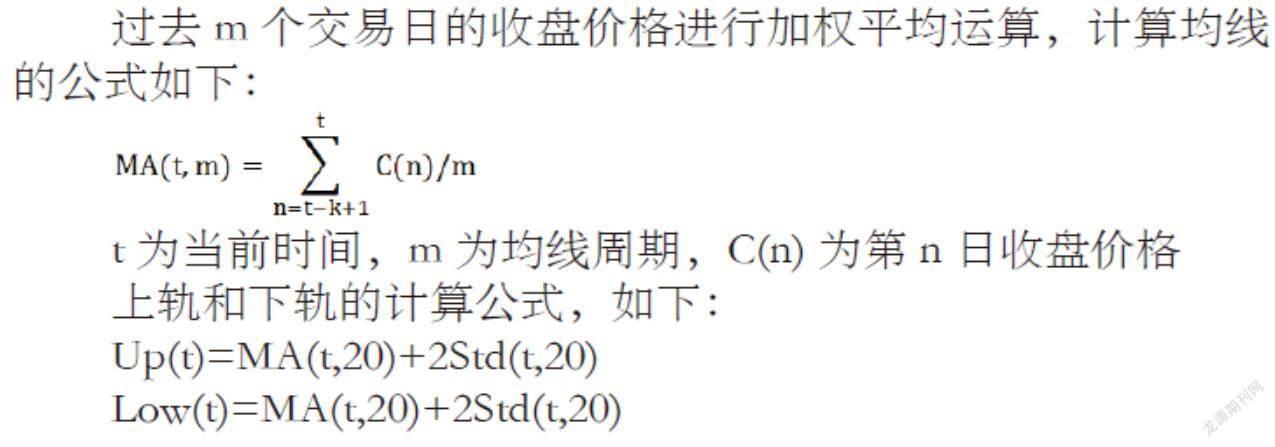

过去m个交易日的收盘价格进行加权平均运算,计算均线的公式如下:

t为当前时间,m为均线周期,C(n)为第n日收盘价格

上轨和下轨的计算公式,如下:

Up(t)=MA(t,20)+2Std(t,20)

Low(t)=MA(t,20)+2Std(t,20)

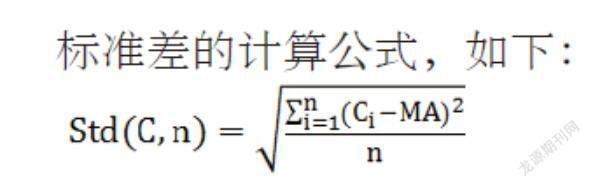

標准差的计算公式,如下:

交易者可以使用MA指标确认现有趋势以及预判将出现的趋势,避免了直接使用价格曲线会出现的噪音波动,调整型价格反转。标的价格的波动区间有布林线的带宽来表示,中规的移动平均线的周期一般选择20个周期,上下轨之间的距离一般选择2被的标准差,经计算可发现标的价格出现在带内部的概率为95%,出现在带外部(也即是高于上轨或低于下轨)的概率不超过5%,当标的价格出现在布林带的带外的时候,认为当下的价格是极端情况,后期大概率情况下会出现价格向布林带内部回归调整的走势。

2.研究结论

有必要加以说明的是,无论是一般意义上的趋势策略,还是一些分析价格上涨强度和价格下跌强度的分析,所有针对价格形态的策略都只是一种持有头寸的择时思路,是人的主观判断,对未来行情的主观预测;那样的一个预测具体到实际头寸的时候,风险依旧是不可能削减的。

事实上,就目前的研究而言,对于趋势的可预测性依旧是一个假设,任何一个时段的行情数据本身的出现是偶然的,并非是一个清晰的、有连贯性的市场参与势力的参与表现(有可能是一些轮动的参与者随机参与到市场中来,也有可能是部分参与者接受了误导信息,或错误判断进入到市场中来),因而,在逻辑上对行情的预测行为本身的基于“趋势的可预测性”假设本身的,实际上预测行为本身是否可靠依旧是含混的(换言之,也就是说很强本身可能是根本无法预测的;交易行为就是承担回撤获取收益的概率性的行为)。

参考文献:

[1]丁鹏.量化投资:策略与技术[M].电子工业出版社,2012.

[2]纳兰著.郭剑光译.打开量化投资的黑箱[M].机械工业出版社,2012.

[3]Bollinger J A.Bollinger on Bollinger Bands[J].MCGRAW-HILL PROFESSI,2002.

[4]波涛.系统交易方法[M].经济管理出版社,1998.

[5]周星月.基于布林线的股指期货量化模型构建与回测检验[D].南京师范大学,2014.