中外资财产险公司经营效率对比分析

2022-01-08李春华吴望春

李春华 吴望春

【摘 要】 文章运用DNSBM模型,以2008—2018年数据,将25家中资、17家外资共42家财产险公司划分为两个部门进行经营效率分析,探讨中资公司如何在日趋激烈的市场竞争中做到取长补短、立于不败之地。结果表明:中资公司的总效率普遍高于外资公司,中资公司业务部门的效率普遍高于投资部门,而外资公司这两个部门的效率出现两极分化现象;中资公司业务部门效率和进步高于外资公司,但2015—2018年外资公司投资部门效率和进步赶超了中资公司。基于此,提出中资公司应根据不断变化的环境,对投资部门给予更多重视,同时抓住发展机遇,学习国内外优秀保险公司的经验等,以取得更高的经营效率。

【关键词】 DNSBM; 效率分析; 财产险

【中图分类号】 F842 【文献标识码】 A 【文章编号】 1004-5937(2022)02-0029-08

一、引言

近十几年来,虽然经历了2008年全球金融危机的冲击,但中国财产保险行业依然发展迅猛。中国银行保险监督管理委员会网站公布的数据显示,中国财产保险公司数量和保费收入分别从2008年的47家、2 446亿元猛升到2018年的88家、10 770亿元,且2019年的保费收入达到13 016亿元,11年间增加了10 570亿元,约年均增加961亿元。如果以2008年作为基期,11年间中国财产保险公司的保费收入增长速度为4.32%,跑赢国内生产总值2.10%的增长速度②,表现出较快的增长势头。

在中国入世之初,保险业曾引发过一场“狼来了”的恐慌和讨论,害怕外资公司会对中资公司产生较大的冲击,危及中资公司在国内保险市场的地位。中国银行保险监督管理委员会网站公布的数据还显示,截至2018年底,外资财产险公司的保费收入占比一直都低于3%,历年来的市场份额最高仅为2.22%(2014年),远远低于中资财产险公司98%左右的市场份额,尚未威胁到中资财产险公司在中国财产险市场的主导地位。

中资财产险公司在市场份额数量上的优势是否意味着其经营效率远高于外资财产险公司?经营效率可以细分为整体技术效率、业务经营效率和资金运用效率等方面,中外资财产险公司在这些方面的表现如何?此外,2017年下半年以来,随着促进和吸引外资保险机构进一步入驻中国政策力度的加大,已经有多家外资保险公司入驻中国[ 1 ],预示着中资保险公司的竞争压力将不断加大。因此,使用最新数据对两种不同性质的财产险公司进行经营效率方面的分析,将有助于中国公司做到取长补短,在日趋激烈的市场竞争中立于不败之地。

二、文献回顾

在对中外资财产险公司的效率研究方面,多数学者集中在整体技术效率、纯技术效率和规模效率等较为宏观层面效率的研究。如吴洪[ 2 ]采用SBM模型与四阶段DEA方法,实证评估了2000—2006年14个OECD国家和中国的财产险市场经营效率。韩珂[ 3 ]采用2006—2010年数据,得出中外资效率都呈下降趋势,且外资效率下降幅度更大的结论。也有部分学者侧重于财产险公司较为微观层面效率的研究,如中资公司的经营效率[ 4 ]、成本效率[ 5 ]、技术效率[ 6 ]、平均成本效率和平均利润效率[ 7 ]、巨灾风险赔付效率[ 8 ]、发展“非传统”投资业务对经营效率的影响[ 9 ]等。

目前针对中外资财产险公司效率的比较研究结论不太一致,归纳起来有两大类:一是认为两种性质的财产险公司效率差距较大[ 10 ],要么中资公司效率高于外资公司[ 5,11 ],要么外资公司效率高于中资公司[ 12 ]。二是中外资公司各有优势,不能简单地得出哪种性质的公司效率更高的结论。如程大友[ 13 ]认为,中资公司在营销方面效率高于外资公司,但盈利能力效率低于外资公司。陆静等[ 14 ]则认为,中资财产险公司的规模效率高于外资公司,但在纯技术效率上要低于外资公司。

从研究方法上看,在对中外资财产险公司效率进行对比研究方面,多数学者采用以DEA模型为基础的方法,例如DEA方法、SFA方法等。而从研究方法的发展历程来看,Tone和Tsutsui[ 15 ]提出的DNSBM是目前较新的研究效率的方法,可以用来评估整个周期的整体经营效率,同时还能评估不同部门或不同时期之间效率的动态变化。

在国内外保险领域,使用DNSBM模型进行的研究极少。国外的Mohammad Nourani等[ 16 ]采用这一模型对马来西亚31家保险公司进行研究,国内的吴望春等[ 17 ]采用这一模型对2008年金融危机后中国的寿险市场进行分析,而在国内财产险领域目前尚没有学者使用这一模型进行研究和分析。此外,在中外资财产险公司效率的对比研究中,多数数据比较陈旧,不能反映最近十几年的情况。

三、模型和方法

在对效率的研究分析方面,数据包络分析(DEA)得到了广泛的应用。DEA模型经过一系列的改进和发展,目前以Tone和Tsutsui于2014年开发的动态网络松弛DEA模型(DNSBM)[ 15 ]为DEA系列模型中最新的模型。DNSBM从两个维度将部门内部结构和时间跨期因素纳入模型,纵向通过网络结构用连接变量来关联不同部门分区,横向通过结转连接变量来连接多个时间周期,克服了之前各种DEA模型的不足,将评价效率的方法推向深入。

基于DNSBM模型以及参考吴望春等人使用这一模型对中国寿险公司的研究,本文定義了部门DCU指数(Divisional Catch-up)、部门DFS 指数(Divisional Frontier-shift)、部门马姆奎斯特指数DMI(Divisional Malmquist Index)、部门累积马姆奎斯特指数CDMI(Cumulative Divisional Malmquist Index)、决策单元马姆奎斯特指数OMI(Overall Malmquist Index)和决策单元累积马姆奎斯特指数COMI(Cumulative Overall Malmquist Index),这些指数大于、小于或等于1时,分别表示技术进步、退步或保持不变。同时计算部门连接和跨期结转的效率,这两个效率值等于0表示连接或结转是完美有效的,这两个效率值不等于0说明部门间连接或跨期结转存在无效率情形(有待改进)。

四、数据和变量

(一)数据来源

根据数据的可得性,本文使用2008—2018年的数据進行分析。数据主要来源于历年的保险年鉴(公司人员结构、公司资产负债和损益情况)、中国银行保险监督管理委员会网站(中外资性质和保费收入)及各财产险公司各年度基本信息的披露。由于2008年金融危机是一个重要的事件,故本文将此作为研究的起始年份,以2008年经营满一年(即2007年12月底前已经成立)的财产险公司(共有45家)作为研究对象。考虑到观察期间安邦财险、平安财险和中华联合财险3家财产险公司的相关数据缺失或者数据异常,故本文未将这3家财产险公司纳入分析样本。最终得到42家财产险公司作为效率计算和分析的决策单元(DMU)③。观察期间,因股权变动或其他原因发生了更名行为的财产险公司,本文将其当作同一个主体单位来看待。

(二)变量设置

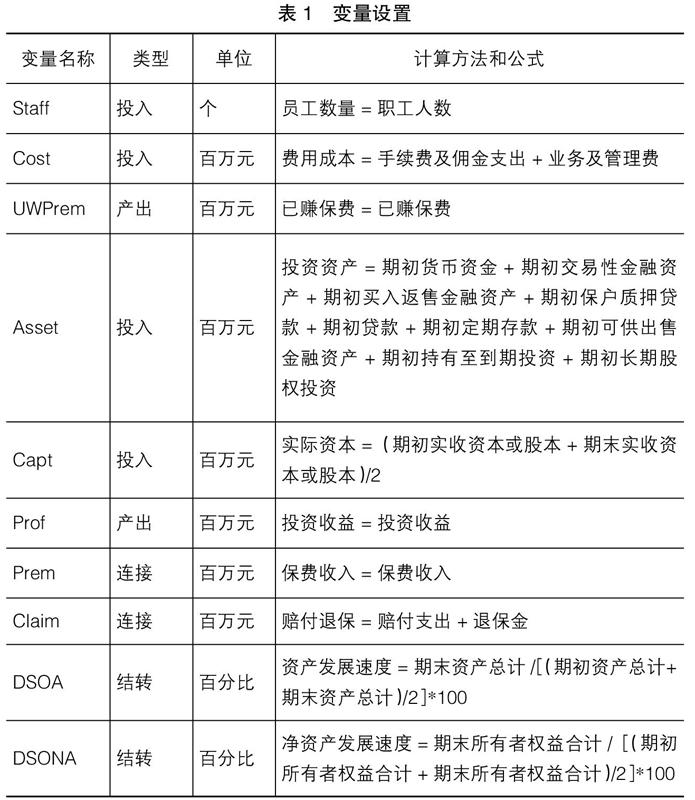

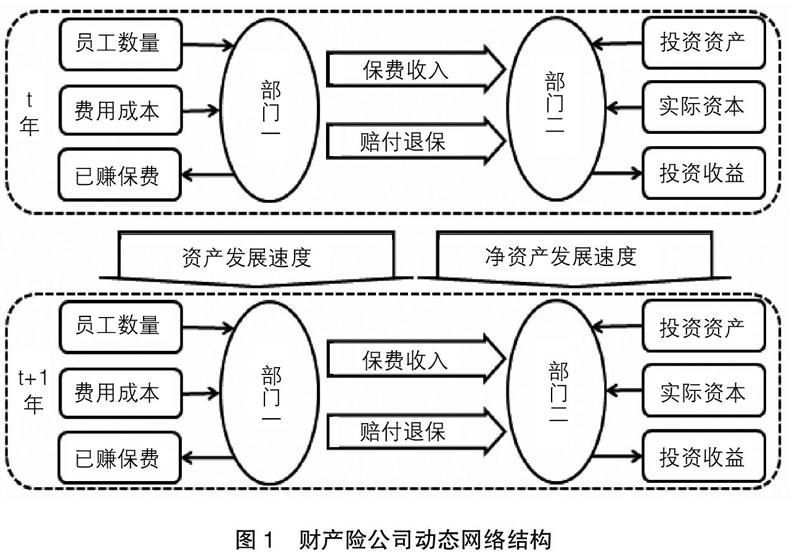

参考Berger和Humphrey[ 18 ]的价值增加计量法,同时考虑财产险企业的功能特性,本文将单个财产险公司看成是两个生产部门(或两个决策子单元)构成的网络,一个是营销及业务管理部门,一个是后台财务和资金管理部门。为了避免与财产险公司实际运营中的部门名称产生混淆,这里将两个部门命名为部门一(在后文的分析中,有时使用“业务部门”指代“部门一”)和部门二(在后文的分析中,有时使用“投资部门”指代“部门二”)。对于部门一,选择员工数量和费用成本作为投入变量,产出是已赚保费;对于部门二,选择期初投资资产和实际资本作为投入变量,产出是投资收益。部门一的投入产出影响部门二的投入产出,本文设置保费收入和赔付退保支出作为两个部门内部联系的中间连接变量。在跨年度之间,企业总资产、所有者权益和利润等对后续年度产生较大的递延影响,考虑到总资产增加值、所有者权益增加值和净利润可能是负数,不满足模型的非负性要求,因此采用平均资产发展速度、平均净资产发展速度作为结转变量。与寿险不同的是,财产险公司没有长期责任,责任准备金不作为年度间结转变量,如表1所示。

在充分考虑财产险行业功能特性的基础上,结合前人的研究成果,得到财产险公司的动态网络结构,如图1所示。

五、实证分析结果

本文分中资和外资财产险公司两个样本,分析其技术效率和全要素生产指数,然后将两个样本合并为一个整体样本,在此基础上对两种不同性质公司的分期效率、分期Malmquist指数及DMU单元总效率、Malmquist指数和累积Malmquist指数进行对比分析,以期从不同层面深入揭示两种不同性质公司的经营效率情况。

(一)分样本:中资财产险公司

1.技术效率分析

表2列示了2008—2018年25家中资财产险公司总效率和分部门效率的情况。2008—2018年25家中资财产险公司中总效率值为1的有7家(约占28%),分别为国寿财险、国元农险、华农财险、人保财险、阳光农险、中国信保和安诚财险,总效率值在0.9~1的有6家(占24%),总效率值在0.7~0.9的有8家(占32%),0.7以下的只有4家(16%),呈现出一种类似于正态分布的结构。以0.9作为分界线,高效率的公司(13家)略比低效率的公司(12家)数量多一点。

从两个部门的效率比较来看,除了渤海财险、国寿财险、天安财险和长安责任以外,其他公司部门一的效率都高于或等于部门二的效率,因此可以看出财产险公司业务部门的效率高于投资部门的效率,体现了绝大多数中资财产险公司重业务轻投资的特点。

2.全要素生产(TFP)指数分析

决策单元马姆奎斯特指数(OMI)是整个公司的Malmquist指数,是考量公司整体有无进步的指标。基于25家中资财产险公司的投入和产出变量,使用全要素生产的相关指数进行分析,得到如下结果。

首先,从总体上看,OMI值大于1的公司有19家,占76%,是有进步的;6家(24%)公司的OMI值在0.8~1,略有退步,但退步不是很大。从单部门的马姆奎斯特指数(DMI)来看,部门一的进步要快于部门二,在数值上表现为有22家公司(88%)第一部门的DMI大于1,而只有14家公司(56%)第二部门的DMI大于1。总的来看,2008—2018年间绝大多数中资财产险公司的经营管理是有进步的,并且业务部门比投资部门的进步更大。

其次,绝大多数中资财产险公司的Malmquist指数大于1,公司整体是有进步的。其中公司整体进步最快的是中国信保,进步较快的是安信农险、人保财险和天安财险。

最后,分部门看,部门一进步远远快于部门二的公司有安信农险和中国信保等,部门二进步远远快于部门一的公司有安华农险、大地财险、华农财险和天安财险等。永诚财险由于其部门二的退步较大而部门一取得了一定的进步,所以两个部门效率的差距最大。

(二)分样本:外资财产险公司

1.技术效率分析

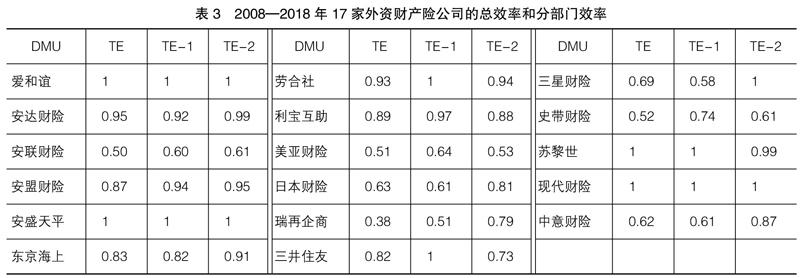

与对中资财产险公司的分析类似,这里也对外资财产险公司的总效率和分部门效率进行分析。表3列出了2008—2018年17家外资财产险公司的总效率和分部门效率情况。总效率值为1的有4家(占24%),分别为爱和谊、安盛天平、苏黎世和现代财险;总效率值在0.9~1的有两家(占12%);效率值在0.7~0.9的有4家(占24%);0.7以下的有7家(41%)。以0.9作为分界线,高效率(6家)的公司比低效率(11家)的公司少5家,说明总体而言大部分外资财产险公司的总体效率较低。

从部门间的效率比较来看,部门一效率高于部门二的公司有劳合社、利宝互助、美亚财险、三井住友、史带财险和苏黎世6家,部门二效率高于部门一的公司有安达财险、安联财险、安盟财险、东京海上、日本财险、瑞再企商、三星财险和中意财险8家,因此可以看出外资财产险公司大体呈现两极分化的特点:部分公司强调业务部门,部分公司强调投资部门。

2.全要素生产(TFP)指数分析

本文计算了17家外资财产险公司的全要素生产相关指数。从OMI指数来看,大于1的公司有12家,占71%,是有進步的;OMI值在0.8~1的有4家,这4家公司略有退步,但退步不是很大;劳合社的退步较明显(0.70)。

从两个部门的DMI指数来看,总体上表现为部门一的进步要快于部门二,在数值上表现为有10家公司(占59%)第一部门的DMI大于1,而只有5家公司(占29%)第二部门的DMI大于1。因此总的来看,2008—2018年间绝大多数外资财产险公司的经营管理是有进步的,并且业务部门比投资部门的进步更大。

(三)总体样本:中外资财产险公司比较

为了进一步比较不同性质公司之间的效率,本文将42家中外资公司合并为一个整体进行研究,得到这42家公司的分期效率、分期Malmquist指数及DMU单元总效率、Malmquist指数和累积Malmquist指数等。需要说明的是,这里只是出于比较的需要分列了两种不同性质财产险公司相应的计算结果。

1.分期效率比较

表4表明,2009—2018年每一年份外资公司的决策单元效率都低于中资公司,其中2011年外资公司的决策单元效率曾一度接近中资公司,但仍没有超越。从大体的趋势来看,2009—2012年无论中资公司还是外资公司,都处于效率得到提高的上升通道,并在2012年达到近几年效率的最高点;2012年开始到2016年有所回落,从2017年开始企稳缓慢抬升。因此当前中国财险市场的整体效率仍不容乐观。外资公司在2008年金融危机后的第三年(2011年)得到迅速恢复,而中资公司在金融危机后的第四年(2012年)才得到大幅度的恢复,比外资公司晚1年。

从部门一的效率比较来看,中资公司部门一的效率远远高于外资公司,其中差距较大的年份为2016年(两者相差0.29)。从部门二的效率比较来看,2009—2015年期间,多数年份外资公司部门二的效率低于中资公司,特别是在2014年和2015年差距较大;但从2016年开始外资公司部门二的效率(0.69)超越了中资公司(0.65),两者差距为0.04,且在2017年差距进一步拉大(0.72-0.67=0.05),说明近年来两类性质公司在提升投资部门效率的同时,外资公司在这方面的步伐迈得更大一点。

2.分期Malmquist指数比较

单部门马姆奎斯特指数(DMI)等于部门追赶指数(DCU)乘以部门边界位移指数(DFS),这里只着重分析DMI指数。表5表明,中资公司和外资公司部门一的DMI值表现为“你追我赶”的发展态势:2009—2010年中资公司高,2010—2011年外资公司高,2011—2012年两者几乎追平,2012—2013年中资公司高,2013—2015年外资公司高,2015—2018年中资公司高。

具体来看,虽然两种性质公司部门一的DMI值都经历了“下降—上升—下降—上升”的四步变化过程,但在2013—2014年的区别最大,较之上一年,中资公司呈下降态势而外资公司表现为上升态势。无论如何,2015—2018年中资公司部门一的进步明显高于外资公司。

表5还表明,各年份中资公司部门二的DMI值都处于有升有降的波动变化过程,以2011—2012年为转折点,2012年后总体下降,但从2013年开始到2015年中资公司部门二的进步突飞猛进,可能的原因是“一带一路”倡议的驱动,保险行业特别是财产险对沿线国家的国际贸易起到了保驾护航和提供金融支持的作用,也实现了投资增值。随着国际大环境的变化,最近几年中资公司部门二虽然处于上升态势,但比起之前的年份有所落差。外资公司部门二的DMI值变化也大体表现出类似的特征,只不过这些变化没有中资公司那么明显,相对比较平缓。2015—2018年,无论中资公司还是外资公司,部门二的DMI值都处于缓慢上升的态势,但相比较而言,中资公司的DMI值都低于外资公司。

3.中外资DMU单元总效率、Malmquist指数和累积Malmquist指数比较

通过相关的统计分析,本文得到中资公司人保财险的决策单元总效率为1,达到完全有效,外资公司的爱和谊和现代财险也是决策单元总效率完全有效的。总体而言,25家中资公司的决策单元总效率均值为0.76,略高于17家外资公司的决策单元总效率均值(0.64)。从Malmquist指数来看,21家中资公司的OMI大于1,8家外资公司的OMI大于1,且中资公司的OMI均值大于1(1.06),外资公司的OMI均值小于1(0.99)。

COMI是各公司2008—2018年累积的Malmquist指数,该值越高,说明进步越大。从统计结果来看,中资公司中COMI最高值4.07(长安责任)远高于外资公司对应的最高值1.89(东京海上)。且从COMI的均值来看,中资公司的1.69也高于外资公司的1.04,说明总体而言中资公司的进步大于外资公司。

六、结论与启示

(一)结论

通过使用25家中资、17家外资共42家财产险公司2008—2018年的数据,采用动态网络松弛测量数据包络分析(DNSBM)模型,将财产险公司分为两个部门(业务部门和投资部门),并根据实际情况在业务部门设置了员工数量和费用成本作为投入变量、已赚保费为产出变量,在投资部门设置期初投资资产和实际资本为投入变量、产出变量为投资收益,并将保费收入和赔付退保支出作为两个部门内部联系的中间连接变量,在跨年度之间采用平均资产发展速度和平均净资产发展速度作为结转变量,得到了如下分析结果。

在总效率方面,无论分中资样本还是外资样本,抑或中外资的合并样本,都表现为中资公司的总效率普遍高于外资公司的总效率,但是当前中资、外资财产险公司的总效率都不尽人意。

在分部门、分不同性质公司效率的比较方面,中资公司业务部门的效率远高于外资公司。在2016年前,多数年份外资公司投资部门的效率低于中资公司投资部门的效率,但2011年(金融危机后的第三年)和从2016年开始(“一带一路”倡议提出的第三年)前者开始超越后者,一方面说明近年来外资公司提升投资部门效率的步伐更大,另一方面说明外资公司投资部门在金融危机后的重建和利用重大政策因素等方面充分发挥了其职能,投资部门的效率较高。在不同性质公司内部,中资财产险公司业务部门的效率普遍高于投资部门,体现了绝大多数中资财产险公司重业务轻投资的特点,而外资财产险公司则呈现两极分化的特点:部分公司强调业务部门,部分公司强调投资部门。

无论中资公司样本还是外资公司样本,绝大多数公司的Malmquist指数大于1,说明绝大多数公司整体是有进步的。但在合并样本中,中资公司的进步大于外资公司。

无论中资样本还是外资样本,总体上看都表现为业务部门的进步要快于投资部门。从合并样本来看,中资公司和外资公司业务部门的进步都经历了“下降—上升—下降—上升”的变化过程,但最近三年中资公司业务部门的进步明显高于外资公司。最近三年,无论中资公司还是外资公司,投资部门都处于缓慢进步过程中,但相比较而言,中资公司投资部门进步较外资公司慢。

(二)启示

中资公司的总效率普遍高于外资公司,说明中资财产险公司在国内财产险市场中仍然处于优势地位,可能的原因是中资公司具有本土优势、历史优势和网点布局等方面的优势。但是,当前中外资财产险公司的总效率尚存在较大的提升空间,说明无论中资公司还是外资公司,仍然需要从优化产品结构、加强成本控制、提高工作效率、提高服务质量和吸引高端人才等方面加以改进,以取得更高的效率。

中资公司业务部门的效率高于外资公司,说明中资公司重业务轻投资的特点依然没有改变。多数年份中资公司投资部门的效率高于外资公司,但从2016年开始情况发生了反转,且在2017年的差距进一步拉大,这可能跟2017年开始的制度环境变化相关。2017年8月,我国国务院发布了《关于促进外资增长若干措施的通知》,加大了引进外资的力度,随后在2018年由中国银行保险监督管理委员会、国家发展改革委和商务部等部门陆续发布了五条关于保险业对外开放的条例[ 1 ],进一步凸显了外资公司投资部门的优势。面对制度环境的变化,中资公司应利用当前市场准入条件的放宽、业务范围的扩大等,从拓展投资渠道和资产配置角度予以改进,提升投资收益的空间,例如将保险资金投入到基础设施、扩展普惠金融的贷款范围、适当参与创业投资、稳步增加海外资产配置等。总而言之,给予投资部门更大的重视。

抓住发展机遇是财产险公司发展的不二法门。前文的研究结果表明中资公司投资部门的效率在2013—2015年获得较大进步,且外资公司投资部门的效率在多年低于中资公司的情况下,在“一带一路”倡议提出的第三年开始超越后者,这些都说明无论中资公司还是外资公司,抓住各种发展机遇获得了提高,虽然提高的步伐有快有慢。为此,财产险公司需要提前研判社会、经济的发展形势,及早做好各种人力和物力准备,一旦信号释放,及时采取行动,抢占市场先机。

当前中资财产险公司的总体进步大于外资公司,但过去的成功经验只能属于过去,外资公司投资部门近三年的追赶就体现出了竞争的苗头。随着市场准入、地域和业务范围等方面限制的放开,将有更多的外资保险公司进驻中国,两种不同性质的财产险公司将会在未来的保险市场上竞争日益激烈,中资公司需要戒骄戒躁、扬长避短,同时虚心学习外资公司或者国内、国际保险市场上先进的保险理念和保险技术,引进高级保险人才,抓住机遇,提高产品和服务质量,以在竞争中取得更大的进步。

【参考文献】

[1] 吴望春,李春华.外商独资公司入驻对我国保险市场的影响[J].未来与发展,2020(7):76-81.

[2] 吴洪,赵桂芹.国际产险业SBM效率研究:基于OECD国家和中国的比较[J].数量经济技术经济研究,2010(8):88-101,138.

[3] 韩珂,陈宝峰.基于DEA-Malmquist的中国财产保险公司经营效率实证研究[J].运筹与管理,2014(1):196-202,217.

[4] 侯晋,朱磊.我国保险公司经营效率的非寿险实证分析[J].南开经济研究,2004(4):108-112.

[5] 刘志迎,孙文平,李静.中国财产保险业成本效率及影响因素的实证研究[J].金融研究,2007(4):87-99.

[6] 魏平,亓磊.财产保险公司技术效率及其影响因素实证研究[J].数理统计与管理,2014(4):691-704.

[7] 梁平,梁彭勇.基于SFA的中国保险业X-效率研究[J].数理统计与管理,2011(1):144-153.

[8] 田玲,陈金燕,王含冰.“偿二代”监管体系下中国财产保险公司应对巨灾风险的能力测算与分析[J].保险研究,2016(2):26-34.

[9] 邊文龙,王向楠.中国产险公司的投资业务对经营效率的影响研究[J].财经研究,2016(7):16-27.

[10] 张春海.基于DEA三阶段的我国财产保险公司经营效率测度研究[J].保险研究,2011(10):22-29.

[11] 郭尉,景鹏,孙武军.我国财产保险公司经营效率改善潜力来源:基于非参数共同前沿分析框架[J].保险研究,2015(9):93-103.

[12] 王家庭,赵亮.我国财产保险业的经营效率测度及提升的实证研究[J].数量经济技术经济研究,2010(3):107-118.

[13] 程大友,冯英浚.基于两阶段关联DEA模型的企业效率研究:以财产保险公司为例[J].预测,2008(3):55-61.

[14] 陆静,梁芹,曹志强.我国产险市场的三阶段DEA效率演进:基于2004—2009年的非平衡面板数据分析[J].保险研究,2012(5):23-35.

[15] TONE K,TSUTSUI M.Dynamic DEA with network structure:a slacks-based measure approach[J].Omega,2014,42(1):124-131.

[16] MOHAMMAD N,VGR C,QIAN L K,et al.Measuring human,physical and structural capital efficiency performance of insurance companies[J].Social Indicators Research,2018,137(1):281-315.

[17] 吴望春,李春华.近十年中国寿险公司经营效率分析及中外资对比:基于DNSBM模型的寿险应用实例[J].中央财经大学学报,2020(2):38-55.

[18] BERGER A N,HUMPHREY D B. Measurement and efficiency issues in commercial banking[M].GRILICHES Z,ed.,Output measurement in the service sectors,national bureau of economic research,studies in income and wealth.Chicago:Chicago Press,1992.