营商环境对公司股利政策的影响机制研究

2022-01-08孟文洁陈姿衣

孟文洁 陈姿衣

(南京审计大学,江苏 南京 211815)

营商环境的概念最早是由世界银行提出的,其Doing Business团队在2002年启动了《世界营商环境报告》项目,通过对不同经济体及其代表性地方城市在不同时期的营商法规执行情况进行评估,形成营商环境指标并进行相互比较,从而鼓励各国各地区不断提高监管效率及水平。自《世界营商环境报告》发布以来,涌现了大批采用世界银行营商环境调查数据的实证研究。杨涛(2015)依据世界银行营商环境指标体系,以鲁、苏、浙、粤四省的中小企业为调查对象进行问卷调查研究,并结合中国企业发展特点设立指标体系。楼雯倩和裴玲玲(2020)在世界银行营商环境指标体系的基础上,对“一带一路”沿线62个国家的营商环境进行评价和分类。这些研究将世界银行的评价体系与中国实际情况相结合,使营商环境的评估比较对我国经济发展更具有实际意义。

此外,值得注意的是许多新的研究方向已经深入到营商环境影响企业的微观机制上。Jayasuriya D(2011)对营商环境的排名提升是否会加大外商投资流入进行研究,结果表明营商环境的改善与外商投资流入呈显著正相关关系。Daniel I.Prajogo(2016)研究了在不同创新战略类型下,营商环境的动态及竞争特征对企业绩效的影响。冯涛和张美莎(2020)研究发现,营商环境的改善可以使金融发展对创新项目的资本配置总量和效率提高,从而推动企业的技术创新。通过对相关文献的梳理可以发现,目前的研究主要侧重于分析营商环境对经济发展、企业创新与绩效、出口贸易等方面的影响,却鲜有文献对营商环境如何影响公司股利政策进行研究。

现金股利的分配是上市公司一项重要的财务决策,一方面能够反映企业的经营状况,另一方面也在一定程度上影响企业未来的经营业绩指标,如利润分配和再投资规模等。而股利政策的影响因素大致可以分为公司内部特征和经济外部特征。在基于企业微观内部特征研究中,大部分研究都是从股权结构、公司的成长性与盈利性以及代理问题和融资约束等方面展开的,但仅从公司内部治理角度分析,还难以充分有效地解释股利政策的影响因素,因此还需要从外部经济环境角度研究股利政策的问题。雷光勇等(2015)在研究中发现,人员变动会使企业倾向选择更加稳健的股利分配政策,从而向外传递稳健的运营信息。魏志华等(2017)则在研究中指出,我国实行的半强制分红政策会提高公司的股利支付意愿和水平。营商环境是企业从事商事组织或经营行为各种境况和条件的总和,体现了一个国家或地区的经济软实力,但目前尚没有文献完整研究营商环境对股利政策的影响。基于此,本文拟从营商环境的角度研究其对公司股利政策的影响机制,以弥补现有研究的不足。

一、理论分析与研究假设

Prinsky和Wang(2010)指出,代理问题产生的根本原因是信息不对称,在难以评价企业家能力或者难以观察公司所做决策时,代理问题就会变得更为严重。处于营商环境较差地区的公司,信息传递能力也较弱,尤其是一些“软”信息。这会使投资者对管理层投资决策的监督成本也随之上升,从而使处于营商环境较差地区的公司可能会采取发放高股利的政策来消除代理问题。除了这种直接影响外,公司所处的营商环境可能会影响其融资决策,继而影响其股利政策。在不确定性较高的环境中,投资者与被投资者之间信息不对称程度加大。当投资者预测投资会有较高的风险时,则会提高对风险溢价的要求,从而导致公司融资成本提高,而融资较难、债务融资成本较高地区的公司则应该保留更高的财务柔性储备。所以在这种情况下,处于营商环境较差地区的公司有可能会降低现金股利的发放水平或者选择不发放现金股利。

综上所述,营商环境影响股利政策的路径可能存在两种情况:第一种是营商环境较差地区的公司所面临的信息不对称程度更为严重,从而加剧了委托代理冲突,使营商环境较差地区的公司希望通过提高股利支付水平来缓解冲突,同时向外界传递公司盈利的信号,提高公司声誉;第二种是营商环境影响了公司的信息不对称程度,致使处于营商环境较差地区的公司产生较大的融资约束,权益融资较难,更多依赖债务融资,所以更倾向于保留财务柔性而降低股利支付水平。

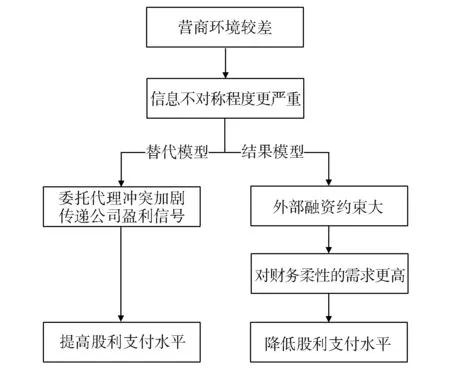

20世纪初,La Porta在分析法律环境对企业股利分配的影响时提出了两种股利支付的模型,即“结果模型”和“替代模型”,得到了学术界的支持和认可。在之后的研究中,很多学者都基于这两种模型进行相关理论的分析和实证证明。张玮婷和王志强(2015)从地域因素的角度研究了对股利政策的影响,实证结果表明地处边远地区的公司倾向于减少现金股利的发放,结果支持“结果模型”。屈依娜和陈汉文(2018)从代理冲突、信息不对称与风险管控等角度研究了内部控制对现金股利分配的影响,实证结果支持“替代模型”,表明内部控制与股利分配呈显著的负相关关系。公司的股利政策是营商环境的一种替代机制还是营商环境致使的结果,尚需进一步分析,所以本文借用这一提法,构建营商环境影响股利政策的理论框架,如图1所示。其中,第一种路径是营商环境影响股利政策的“替代模型”,第二种路径则是营商环境影响股利政策的“结果模型”。

图1 营商环境影响股利政策的理论框架

根据以上分析,本文将营商环境对股利政策的影响分为“替代模型”和“结果模型”。

在“替代模型”的假设下,当公司所处的营商环境较差时,外部环境不稳定性增加,面临的信息不对称程度也就更加严重,委托代理冲突加剧。此时,可以将股利政策作为替代机制,通过支付较高的现金股利缓解委托代理冲突,减少代理成本,并向外传递公司盈利信号,提高公司声誉。据此提出以下研究假设:

H1a:营商环境较差地区的公司,其现金股利支付水平显著高于营商环境较好地区的公司。

在“结果模型”的假设下,当公司所处的营商环境较差时,面临的信息不对称程度就会更大,从而使得企业外部的融资约束增大。相应地,财务柔性对于公司的重要性增加,公司也就更需要保留财务柔性。现金持有量和负债率是决定财务柔性的两个基本维度,公司融资约束较大,难以获得权益融资,更加依赖债务融资时,会使负债率提高,为了满足保留财务柔性的需求,就需要保持较高的现金持有水平,这就使公司倾向于降低现金股利支付水平。但是对于“结果模型”来说,仅验证营商环境与股利支付水平的关系并不足以支撑整条逻辑链,还需要引入财务柔性进行进一步验证。处于营商环境较差地区的公司由于面临的信息不对称程度更大,外部融资约束较高,更加依赖债务融资,同时也就加大了公司对财务柔性的需求,财务柔性边际价值较高,从而使公司为了保留财务柔性而减少现金股利的发放。而地处营商环境较好地区的公司融资约束较小,财务柔性边际价值较低,相应发放的现金股利也就较高。因此,财务柔性边际价值与公司现金股利支付率应呈现负相关的关系。由此得出以下研究假设:

H1b:营商环境较差地区的公司,其财务柔性边际价值较高,进而导致其现金股利支付水平显著低于营商环境较好地区的公司。

二、数据说明和研究设计

(一)数据说明

本文以2010—2019年所有A股上市公司为初始样本,并对其进行以下筛选和处理:(1)剔除ST、*ST以及PT的公司;(2)剔除金融类公司;(3)剔除数据缺失样本;(4)对连续型变量上下1%进行缩尾处理。最终得到12 970个样本。其中,营商环境数据来源于王小鲁等(2018)《中国分省企业经营环境指数2017年报告》,公司财务数据全部来源于CSMAR数据库。

(二)变量说明

1.营商环境。《中国分省企业经营环境指数2017年报告》中分别公布了中国各省在2008年、2012年、2016年的营商环境得分,满分为5分,评分越高,说明该省的营商环境越好。本文借鉴付东(2020)对营商环境指数的测算方式,以2008—2012年营商环境的平均增幅为依据,测算营商环境在2009—2011年的评价得分;以2012—2016年营商环境的平均增幅为依据,测算营商环境在2013—2015年的评价得分以及2017—2019年营商环境的评价得分。最终得到2010—2019年我国各省营商环境(BE)的评分,得分越高,说明营商环境越好。同时,为了通过营商环境较好以及营商环境较差两种口径进行对比分析,参照何韧等(2012)制定营商环境虚拟变量的方法,根据上述方法计算出营商环境评分,并对其进行排序,高于中位数时取1,否则取0。

2.现金股利水平。本文采用以往研究股利政策的文献中最常用的股利支付率CDIV(每股股利/每股盈利)度量公司的现金股利支付水平。

3.控制变量。本文选取的控制变量包括:公司商业信用融资能力(BCFR),用商业信用融资净额表示;是否为国有企业(SOE),当最终控制人为国有时,SOE取1,否则取0;公司成长性(GROWTH),总资产增长率;资产收益率(ROA);净资产收益率(ROE);财务杠杆(LEV),用企业资产负债率表示。

(三)模型设定

对于营商环境对公司股利政策的影响是符合“替代模型”还是“结果模型”进行一个初步的检验,本文将现金股利支付水平作为被解释变量检验假设H1,构建模型如下:

CDIVi,t=α0β1BEi,t+β2GROWTHi,t+β3ROAi,t+β4ROEi,t+β5SOEi,t+β6BCFRi,t+β7LEVi,t+εi,t

(1)

当β1显著为负时,结果支持“结果模型”;当β1显著为正时,则支持“替代模型”。如果初步检验支持“结果模型”,为了更完整地分析整条“结果模型”的逻辑链,还需进一步分析检验。

三、实证结果分析

(一)描述性统计分析

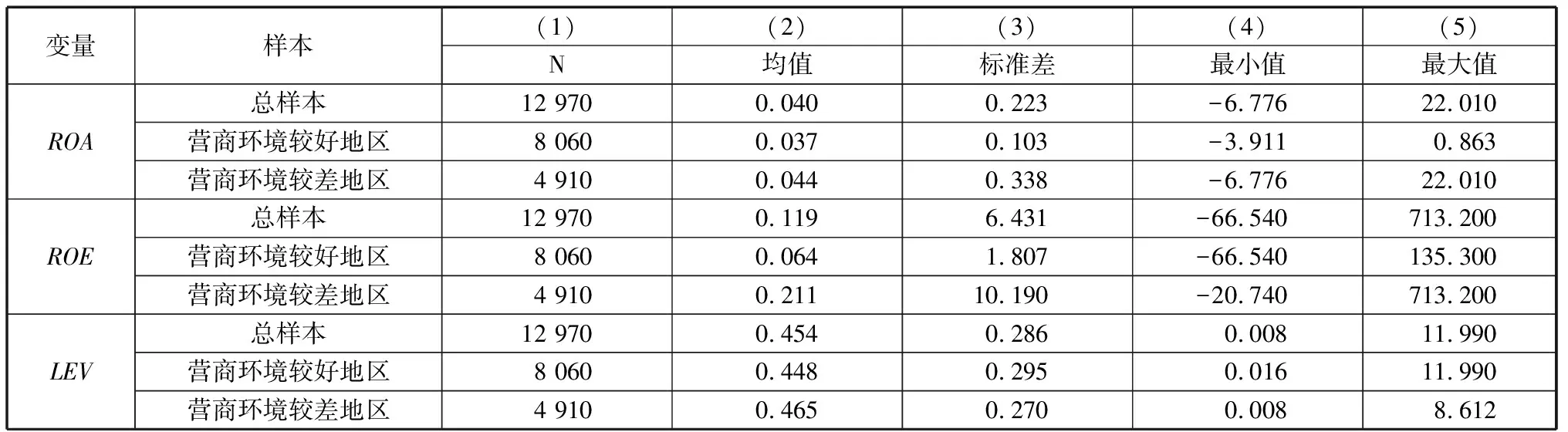

主要变量描述性统计结果如表1所示。

表1 主要变量描述性统计结果

表1(续)

由表1可以看出,营商环境较好地区的公司现金股利支付水平的均值略高于营商环境较差地区的公司;营商环境较差地区的公司财务柔性边际价值要略高于营商环境较好地区的公司,这与上文中“结果模型”的分析相一致。

(二)主实证结果

本文将现金股利支付水平作为被解释变量检验假设H1,根据模型(1)检验公司现金股利水平与营商环境的关系,回归结果如表2所示。

表2 营商环境与股利政策回归结果

表2是对H1的检验,第(1)列为单变量检验结果,第(2)列仅控制年度和行业,第(3)列仅加入控制变量,不控制年度和行业,第(4)列为全变量的检验结果。根据回归结果可以看出,公司的现金股利支付水平与营商环境一直在1%的水平上呈显著正相关关系,这说明营商环境较差地区的公司现金股利支付水平显著低于营商环境较好地区的公司,拒绝了假设H1a,假设H1b得到验证,初步证明营商环境对公司股利政策的影响符合“结果模型”,而不是“替代模型”。除此之外,还可以看到公司的现金股利支付水平与资产收益率呈显著的正相关关系,公司盈利能力强,则对应的现金股利支付水平也较高。公司现金股利支付水平与公司的成长性和财务杠杆水平呈显著的负相关关系,说明成长性较高的公司更倾向于减少现金股利的发放,财务杠杆较高的公司也更倾向于降低现金股利的发放。然而,营商环境较差地区的公司倾向减少现金股利的发放是否是通过企业财务柔性边际价值提高导致的,还将在下文进一步分析检验。

(三)稳定性检验

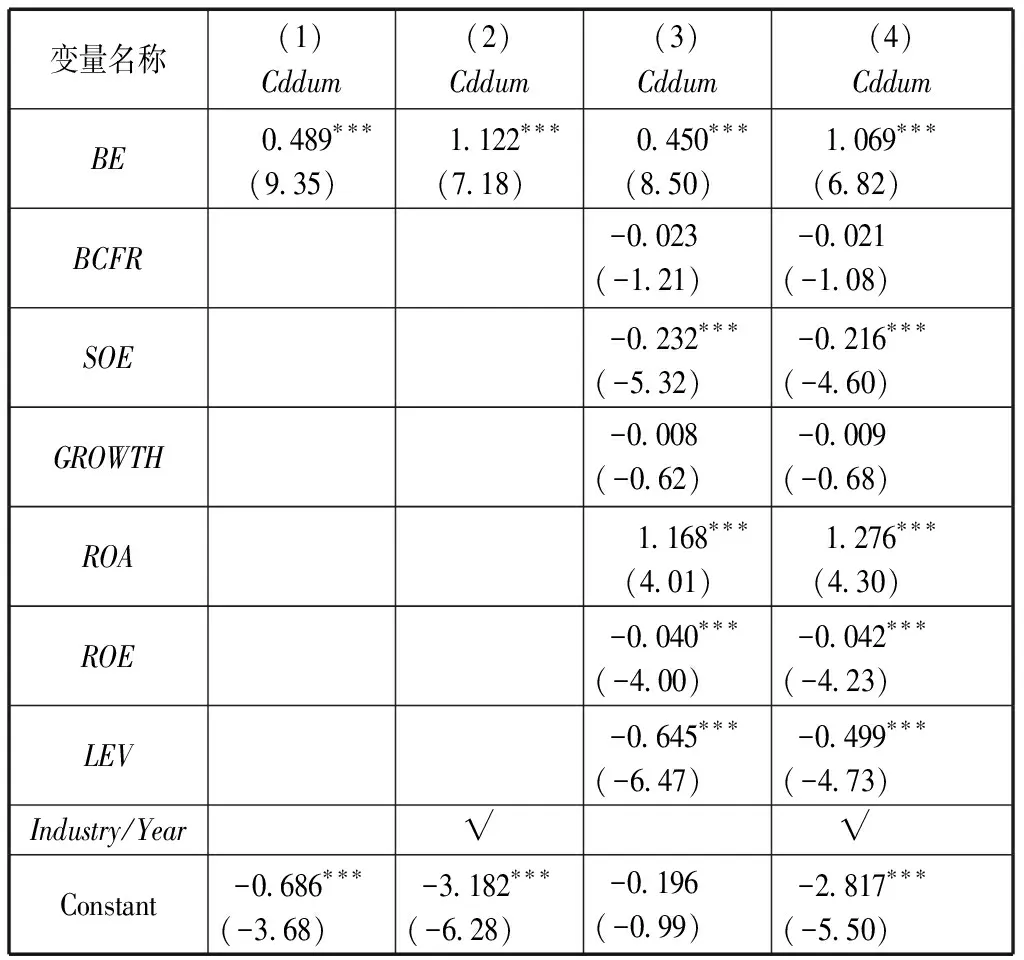

为了使证据更加充分,结论更有说服力,本文将进一步检验其稳健性,将被解释变量替换为现金股利支付意愿,即现金股利是否分配,对其设置虚拟变量Cddum,当公司分配现金股利时,Cddum取值为1,反之取值为0,再次代入模型(1)。结果如表3所示。

表3 营商环境与股利支付意愿回归结果

表3(续)

从表3的回归结果可以看出,现金股利支付意愿与营商环境在1%的水平上也一直呈显著的正相关关系,这说明营商环境较差地区的公司现金股利支付意愿显著低于营商环境较好地区的公司,与上述模型(1)的实证结果相符,再次证明了营商环境对公司股利政策的影响符合“结果模型”,而不是“替代模型”,验证了上述实证结论的稳健性。

四、机制检验

在上文“结果模型”的论述中,本文认为处于营商环境较差地区的公司会面临更大程度上的信息不对称,外部的融资约束更大。相应地,财务柔性对于公司的重要性增加,公司对于保留财务柔性的需求也更为强烈,财务柔性边际价值也就越大,从而公司倾向于降低现金股利支付水平。遵循这一逻辑,本文将对财务柔性边际价值的中介效应进行检验,从而具体阐明营商环境对公司股利政策的的影响机制。

财务柔性有多种测度方法,本文借鉴曾爱民等(2013)的研究方法定义:财务柔性=现金柔性+负债柔性,其中,现金柔性=企业现金比率-行业现金比率,负债柔性=Max(0,行业平均负债比率-企业负债比率)。财务柔性边际价值是为了衡量公司价值对于财务柔性变动的敏感程度,所以通过构建回归模型,以公司价值作为因变量,财务柔性作为自变量,通过相关系数计算得到边际价值,表示每增加一单位的财务柔性储备能够给公司增加的价值。本文借鉴了Faulkenderet al.(2006)的现金边际价值模型,具体模型如下:

(2)

其中,被解释变量是衡量公司价值的指标TobinQ,通过年末企业市场价值除以年末企业账面总资产计算。解释变量运用i公司上一期的财务柔性水平及财务柔性变化量依次检验二者对公司价值是否有影响。ΔXi,t是公司i对应的变量ΔXi从t-1时期到t时期发生的变化;ε为残差项。在财务柔性变量的基础上,加入交乘项,目的是检验由于财务柔性增加引起的价值效应。控制变量包括:息税前利润加上折旧及摊销(EBITDA)用E表示;利息支出用I表示;现金股利用D表示;净资产用NA表示。为了避免规模效应的影响,将所有关键变量除以总资产A。根据模型(1)可得出公司财务柔性的边际价值为:

MVFFi,t=ɑ1+ɑ2×FFi,t-1

构建回归模型,以公司价值为因变量,财务柔性为自变量,通过相关系数计算得到边际价值。最终得出公司财务柔性边际价值的计算公式为:

MVFFi,t=0.214+(-0.901)×FFi,t-1

本文采用中介效应模型检验营商环境对公司股利政策影响的财务柔性的边际价值机制,主要包括以下两个步骤: 首先,检验营商环境(BE)对企业财务柔性边际价值(MVFF)的影响;其次,检验企业中介变量财务柔性边际价值(MVFF)对现金股利支付水平(CDIV)的影响,回归结果如表4所示。

表4 营商环境与公司股利政策:基于财务柔性边际价值的中介效应检验

表4的回归结果显示,从第(1)列可以看出,财务柔性边际价值与营商环境呈显著的负相关关系,说明处于营商环境较差地区的公司财务柔性边际价值要高于处于营商环境较好地区的公司,这一结果与上文的理论分析一致。同时,财务柔性的边际价值还与公司的资产收益率呈显著负相关关系,说明公司盈利能力越强,越能更多地使用内部融资,融资约束相对较少,财务柔性边际价值也会相对较小。第(2)列报告了以财务柔性边际价值为中介变量进行检验的结果。由此可以看出,在营商环境变量依然显著为正的条件下,财务柔性边际价值的回归系数在5%的水平上显著为负,说明公司的财务柔性边际价值越高,公司的现金股利支付水平越低。综合表2和表4的回归结果来看,处于营商环境较差地区的公司,由于融资约束较大,其财务柔性边际价值较高,进而导致其现金股利支付水平显著低于营商环境较好地区的公司,结果支持“结果模型”。

除此之外,本文还加入了财务柔性边际价值和营商环境的交乘项,分析两者之间关系。结果发现交乘项呈显著的负相关关系,说明处于营商环境较好地区的公司相比于处于营商环境较差地区的公司,财务柔性边际价值与公司现金股利支付水平间的负相关关系更强。其原因可能是我国历年来出台的政策都在不断倾向于将再融资与现金分红挂钩,因此推动了有融资需求的上市公司通过派现来达标。这样的分红政策会使处于营商环境较差地区的公司现金股利支付水平与财务柔性边际价值的负相关关系相比不会那么显著。

从上述分析可以得出,营商环境会对公司面临的信息不对称程度产生影响,从而影响到公司的外部融资约束以及不同营商环境下公司内部的财务柔性边际价值,最终影响到公司的现金股利支付水平。从实证结果分析可以看出,营商环境对公司股利政策的影响机制符合“结果模型”,并且是通过影响公司财务柔性进而影响公司的股利政策。

五、研究结论

本文借用“替代模型”和“结果模型”的路径影响机制研究了营商环境对公司股利政策的影响,并以财务柔性边际价值为传导机制解释了两种模型之间的差异,丰富了营商环境以及财务柔性影响公司股利政策方面的文献。

从上文的实证结果可以看出,营商环境对公司股利政策的影响路径是符合“结果模型”的假设的。营商环境对股利政策的影响是通过影响公司面临的信息不对称程度,导致公司的外部融资约束产生差异,进而影响到公司的财务柔性边际价值来实现的。当公司处于营商环境较差的地区时,就会面临更高的信息不对称程度,从而加大外部融资约束,更加依赖银行债务融资,这可能会导致其资金流动性变差,财务风险变大,存在潜在的资金缺口,使处于营商环境较差地区的公司需要提高其财务柔性储备以防范财务风险。因此,与处于营商环境较好地区的公司相比,财务柔性对处于营商环境较差地区的公司来说更为重要。当公司的财务柔性边际价值更高时,公司就会更倾向于提高财务柔性储备,减少现金股利的发放,这是处于营商环境较差地区的公司现金股利发放水平低于营商环境较好地区公司最主要的原因,也是“结果模型”整条逻辑链的运营机制。为了进一步验证上述结论的稳健性,本文还以现金股利支付意愿替换被解释变量进行稳健性检验。回归结果显示处于营商环境较差地区的公司现金股利支付意愿显著低于营商环境较好地区的公司,这也与上文中对“结果模型”的验证一致。

综上所述,营商环境通过影响公司所面临的外部融资约束来影响其财务柔性边际价值,进而导致其对公司的股利政策产生影响。处于较差营商环境的公司倾向于减少现金股利的发放以保存财务柔性,因此营商环境对我国上市公司股利政策的作用机制符合“结果模型”。