玉米期货对猪产业股价的溢出效应研究

2022-01-06范其浩重庆工商大学金融学院

文/范其浩(重庆工商大学 金融学院)

一、引言

我国玉米期货自2004 年9 月在大连商品交易所上市以来,交易十分活跃,成交数量和交易金额不断增大,现已成为国内最大规模的农产品期货交易品种。2019 年大连商品交易所玉米期货成交量9912 万手,增加48.35%,成交金额18841亿元,增长52.89%。玉米消耗主要以猪饲料为主,市场价格波动对生猪养殖业的成本会带来较大影响,进而影响到猪肉价格和生猪上市企业的股票价格。猪产业指数是综合反映生猪上市企业股票价格走势的,在2016 年1 月 至2020 年9 月期间指数最高点达到1789 点,最低点达到667 点,向上涨幅最大为79%,向下跌幅最大为33%。如此大的波动幅度是否与玉米期货价格变动有直接的关系呢?影响程度又怎样?本文基于VAR 模型对玉米期货与猪产业股价的相关性进行实证研究,其目的是揭示玉米期货价格波动对猪产业上市公司股价的溢出效应和内在逻辑关系。本文研究结论对国家提前制定相关政策维护猪肉价格稳定,解决好民生问题具有重要的现实意义,对生猪养殖企业制定经营成本战略和风险管理具有重要的实践意义,对证券投资者决策是否投资生猪上市企业股票和运用玉米货期进行套期保值具有重要的参考价值。

二、文献研究

国外学者对现货市场和期货衍生品的关联研究较早,在各方面取得了较为丰硕的研究成果,研究选取的数据范围更加广泛。一些研究认为期货交易对现货价格具有引导作用,具备价格发现的能力。Theissen(2005)对股指期货和股票市场进行研究,发现期货价格对现货指数具有引导作用[1]。Vishwanathan 和 Pillai(2010)对所有商品期货及其现货市场进行了检验,发现近八成的期货具有比现货更高的价格发现能力[2]。有学者认为期货交易能够提高相关信息效率,提升市场信息质量。JiaxuanDu(2019)以5 分钟股指期货和现货的高频时间序列数据为对象,使用VAR 模型和信息函数法,帮助相关部门在市场大变时预测未来信息[3]。

而关于期货交易对现货市场的波动关系则未能得出一致结论,有学者认为期货交易增加了现货市场的波动性,Damodaran(1990) 对标准普尔500 指数期货市场的交易数据进行了分析,发现指数推出后现货市场的波动性有所增加[4]。Mayhew(2000) 使用GARCH 模型,研究加入了股指期货市场后的世界资本市场,发现美国和日本的市场波动性增加[5]。有学者认为期货交易降低了现货市场的波动性,Eva和Helmut(2012) 选 取1970-2009 年股票指数波动性数据,通过GARCH建模实证了DAX 期货交易降低了现货市场的波动性[6]。

对相关文献研究发现,由于我国期货衍生品出现时间较晚,国内学者开展相关研究要晚于国外,主要运用建立数学模型对期货与现货的关系进行实证研究。严敏、巴曙松、吴博等(2009)使用ECM 模型、公因子模型和EGARCH 模型,对沪深300 股指期货的期货市场和现货市场进行了实证分析,认为二者不存在显著的非对称双向波动溢出效应,而是存在长期均衡关系、短期的双向Granger 因果关系[7];张金清、刘庆富(2006)建立双变量EC-EGARCH 模型,对我国铝、铜期货与现货进行了实证研究,认为两者的期货与现货价格存在长期均衡关系,且铜期货市场比铝期货市场运行更为有效[8];梁万泉(2007)利用双变量向量自回归方程建立股价指数期货市场和现货市场的动态关系模型,表明期货市场和现货市场的动态关系取决于套利交易的供给弹性[9];薛健、郭万山(2020)构建t-couple 模型,研究上海原油期货的国际化定价能力,发现上海原油期货国际影响力初显,与国内外代表性原油现货间存在着不同的相依关系[10]。马郑玮、李蕴雯(2020)通过构建VAR 模型分析原油期货与沥青期货价格关联性,发现二者存在长期均衡关系且影响存在时滞性[11]。

通过对国内外相关文献梳理,发现期货与现货市场相关性的研究逐渐从纯粹的理论研究转为定量研究,研究的对象类型逐渐多样化,研究的时间跨度不断扩大,研究的数据频率不断提高,研究所使用的计量方法也越来越贴近实际。国外文献主要集中在期货比现货具有更高的价格发现功能,期货能够显著提高市场信息质量和期货市场对现货市场的稳定性影响方面。国内文献更多的是运用数学模型对国内商品期货与现货的关联性和互动性进行实证研究。但到目前为止,国内外文献还没有对期货与现货相关性延伸到股票价格指数,本文的贡献在于从期货与股票价格指数相关性视角出发,构建VAR 建模,进行ADF 单位根检验、Johansen 协整检验、格兰杰因果检验、脉冲响应分析和方差分解,研究玉米期货对猪产业价格指数的溢出效应,对国家层面制定相关政策维护猪肉市场价格稳定,对生猪养殖企业制定经营成本战略,对证券投资者决策投资生猪上市企业股票的时机都具有重要的意义。

三、理论分析、数据来源与模型选取

(一)理论分析

溢出效应主要是指某个组织在进行某项活动或者作出某项行为时,不仅是对自身产生预期的效果,还对其他组织在一定程度上产生影响。这个活动或者行为所产生的这种外部影响性,即为“溢出效应”,可分为三个类别:均值溢出效应、波动溢出效应和极端风险溢出效应[16]。本文研究猪产业指数受到玉米期货价格的影响,属于均值溢出效应范畴。

国内外学者经过长期研究,普遍得到一致的研究结论是期货为现货提供价格发现功能,事实上在实践中也得到了证明其结论的正确性。因此,玉米期货能为现货提供价格发现功能,玉米期货价格的变动对现货价格产生较大影响,并且玉米期货价格的变动会先于玉米现货。玉米消耗主要是以生猪养殖饲料为主,约占饲料成分的60%,玉米价格的波动直接影响到生猪养殖企业的经营成本,企业成本的变动又直接影响企业利润,进而影响到猪肉上市企业的股票价格。本文通过对玉米期货价格与猪产业指数价格走势比较发现,二者存在一定的关联性,一是玉米期货价格与猪产业指数价格都存在一定波动,但猪产业指数价格波动较大;二是在2017年第1 季度两线重叠,其后猪产业指数在玉米期货价格之下运行,在2019 年2 月猪产业指数上穿玉米期货价格线,如图1 所示。分析趋势图发现,玉米期货价格波动与猪产业指数价格波动联动性较强,是否存在溢出效应,有必要采取实证分析进行验证。

图1 玉米期货价格与猪产业指数价格走势图

本文运用VAR 建模等系列方法对玉米期货价格与猪产业价格指数相关性进行实证分析,以便弄清楚玉米期货价格波动对猪企业股票价格的溢出效应和内在逻辑关系。猪产业价格指数采用Wind 提供的猪产业指数,该指数主要包含种猪、肉猪养殖、肉猪屠宰及肉猪销售、猪饲料类一共25 家上市公司(包括牧原股份、顺鑫农业、新希望、巨星农牧、益生股份等上市公司),每个公司在指数中权重为4%。

(二)数据来源与处理

本文选取数据来源于Wind 数据库,选取的样本为2017 年1 月至2019 年12 月之间大连商品交易所玉米期货价格(X)和猪产业指数的月度数据(Y),数据个数一共36 个。为了使所选数据更加平稳,削弱模型的共线性和异方差性,减小分析误差,本文将所选的玉米期货价格和猪产业指数取自然对数,得到玉米期货价格LnX,和猪产业指数价格LnY。

(三)研究方法与模型选取

本文选择VAR 模型对玉米期货价格与猪产业价格指数的相关性进行实证研究。其模型表达式为:

其中:C 代表(n×1)维的常数向量,Ai(i=1,2,...,p)表示(n×n)维的自回归系数矩阵,t 是样本个数,p是滞后阶数,εt是扰动向量[16]。

四、玉米期货与猪产业指数的实证分析

(一)单位根检验

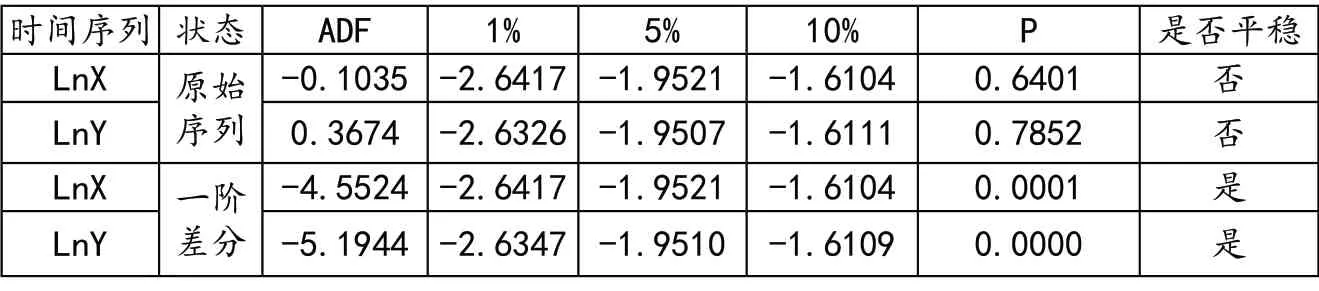

本文运用Eviews8 软件中的ADF 单位根检验方法对玉米期货价格和猪产业指数的两组数据进行平稳性检测,在实验中发现选择没有截距项和趋势项的效果最好,结果详见表1。

表1 ADF 检验结果

ADF 检验结果表明:(1)玉米期货价格(LnX)在原始状态下P值为0.6401,在10%的显著性水平下,接受原假设,表明该序列是非平稳的。猪产业指数(LnY)在原始状态下P 值为0.7852,在10%的显著性水平下,接受原假设,表明该序列是非平稳的。所以,两组数据均具有单位根性质;(2)在对两组数据进行一阶差分处理后,玉米期货的P 值(0.0001)与猪产业指数的P 值(0.0000)均明显小于1%的显著性水平,拒绝原假设,表明两者对数序列的一阶差分都是平稳的,LnX 和LnY 都是一阶单整。因此,两个变量的水平序列都是非平稳的,而它们的一阶差分序列都是平稳的,即都为I(1)序列,由于变量间是同阶平稳,可能存在协整关系。

(二)Johansen 协整检验

由于Engle-Granger 检验基于Dickey-Fuller 检测,它不是很有效且如果数据中存在结构性断层会产生误导性结论[18]。因此,本文选择Johansen 协整检验方法检验玉米期货价格和猪产业指数两者之间的协整关系,结果详见表2。

表2 Johansen 协整检验结果

从表2 可以看出,“没有协整关系”项(None),迹统计值(Trace Statistic)和最大特征值统计值(Max-Eigen Statistic)均大于临界值,P 值在5%显著性水平下显著,拒绝原假设,存在协整关系。“最多有一个协整关系”项(At most 1)迹统计值(Trace Statistic)和最大特征值统计值(Max-Eigen Statistic)均小于临界值,P 值在5%显著性水平下不显著,接受原假设,即最多存在一个协整关系。由此可见,玉米期货价格和猪产业指数之间存在长期平稳过程。

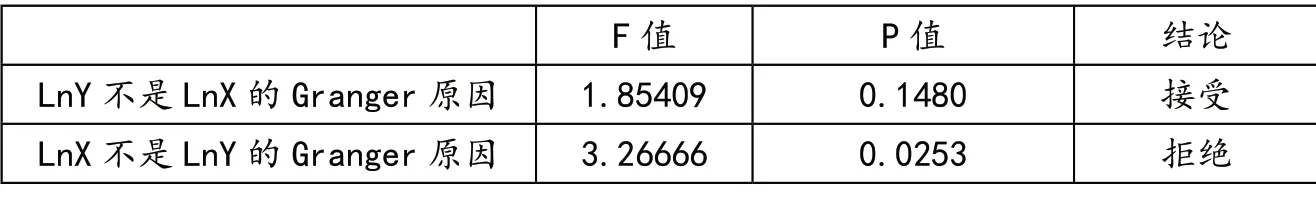

(三)格兰杰因果检验

经过ADF 单位根检验和Johansen 协整检验得出玉米期货价格和猪产业指数都是平稳的序列,并且二者之间存在协整关系。因此可以避免在格兰杰检验中出现伪回归的问题。本文用Granger 因果检验方法对玉米期货价格与猪产业指数进行分析,检验结果详见表3。

表3 Granger 因果关系检验结果

Granger 因果检验结果表明:(1)第一个原假设是LnY 不是LnX 的Granger 原因,P 值为0.1480,在给定α=5%的显著性水平下接受原假设,说明LnY 不是LnX 的Granger原因;(2)第二个原假设是LnX不 是LnY 的Granger 原因,P 值 为0.0253,在给定α=5%的显著性水平下拒绝原假设,说明LnX 是LnY的Granger 原因;(3)玉米期货价格与猪产业指数存在因果关系,说明玉米期货价格对猪产业指数具有预测作用,玉米期货价格可引导猪产业指数变化,而猪产业指数对玉米期货价格没有预测作用,猪产业指数对玉米期货价格没有引导作用。以上结果表明,玉米期货价格与猪产业指数存在均值溢出效应,且玉米期货价格对猪产业指数具有单向均值溢出效应。

(四)VAR 模型滞后阶数的确定

本文选择取对数后的玉米期货价格(LnX) 和猪产业指数价格(LnY),建立二元VAR 模型。为了确定VAR 模型的滞后阶数,运用Eviews8软件的赤池信息准则(AIC)、施瓦茨信息准则(SC)和最大似然比法确定模型滞后阶数,检验结果如表4 所示。

表4 VAR 模型最优滞后阶数检验结果

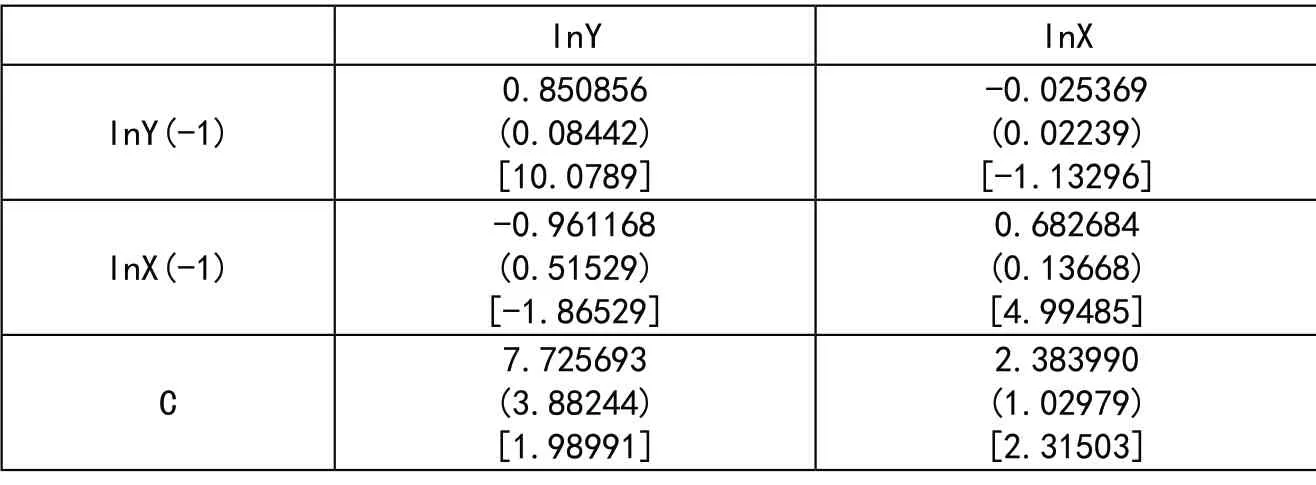

由表4 中数据可得,根据AIC和SC 的判定,表4 中带*号最多的行为VAR 模型滞后阶数,即滞后一阶,因此确定使用VAR(1)模型进行分析,VAR(1)模型的估计结果详见表5。

表5 VAR 模型的估计结果

从表5 可以得出:(1)猪产业指数滞后1 期对自身的影响参数为0.850856,对玉米期货价格的影响参数为-0. 025369;(2)玉米期货滞后一期对猪产业指数的影响参数为-0.961168,对自身的影响参数为0.682684。

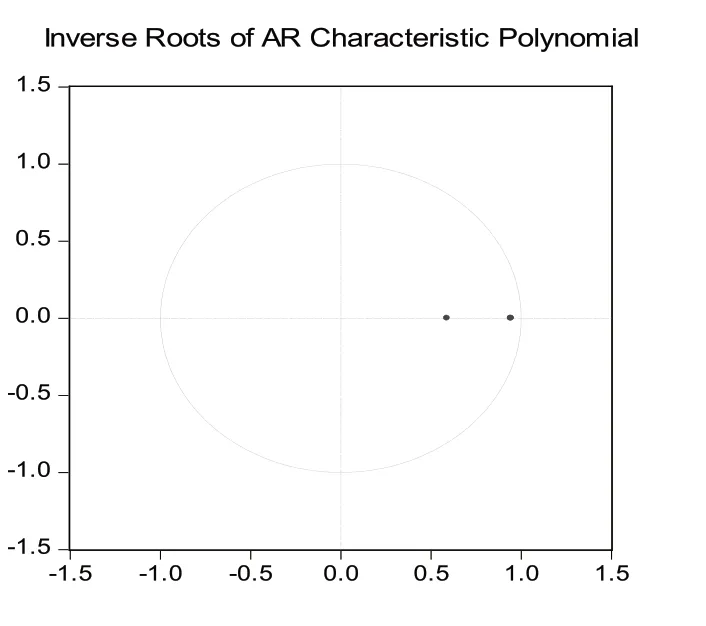

(五)模型的稳定性检验

本文采用AR 根图分析法,对VAR(1)模型使用VAR 滞后结构进行检验,得到图2,从图中可知特征根的模都落在单位圆内,表明建立的VAR(1)模型拟合效果好,是稳定的。

图2 VAR模型滞后结构的检验结果

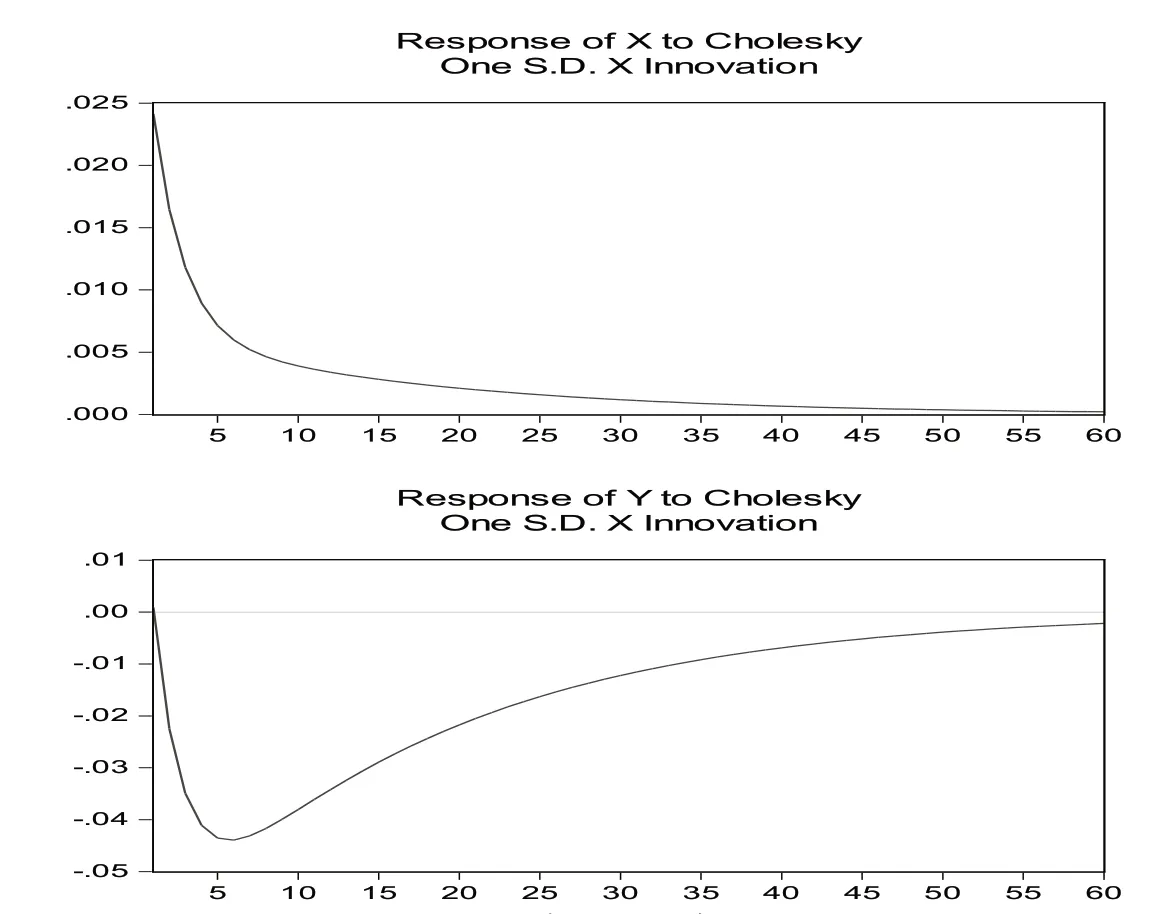

(六)脉冲响应分析

本文对玉米期货价格变动一个单位对猪产业指数的冲击进行分析,得到玉米期货价格变动对自身和猪产业指数的累积脉冲响应,结果详见图3。

图3 脉冲响应分析结果

从图中可得出:(1)玉米期货价格对自身冲击的相应数值是逐渐降低的,并最终趋于0;(2)玉米期货价格对猪产业指数冲击的响应数值为负,且呈现出先增大后逐渐减小的趋势,并在第五期时影响达到最大,之后减小并趋于0,也就是说玉米期货价格变动会引起猪产业指数的负向变动,且影响是长期的;(3)脉冲响应分析结果符合经济学意义上的判断,即玉米期货价格上涨,会引起玉米现货价格的上涨,导致生猪养殖的成本上涨,从而导致猪企业的利润降低,对其股价指数产生负面影响。

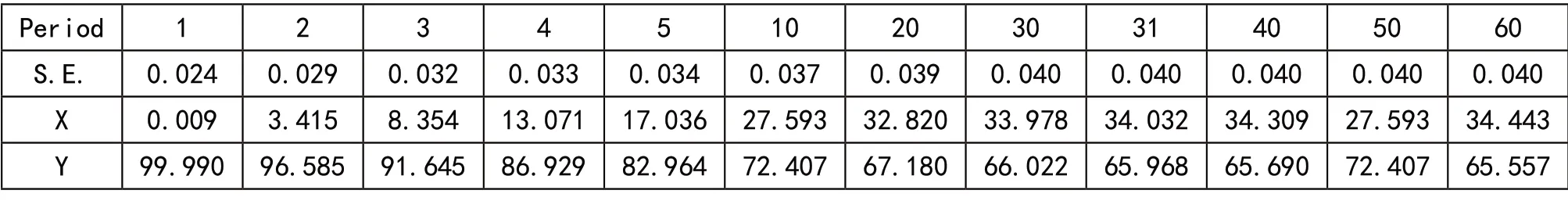

(七)方差分解分析

本文运用Eviews8 软件做方差分解,其结果详见表6。

从表6 可以得出:(1)猪产业指数主要受到自身因素的影响,并且影响程度从滞后1 期的99.99%到滞后60 期的65.56%,表明随着滞后期数的增加影响程度减小;(2)玉米期货价格对猪产业指数的影响则是逐渐增大,在滞后期为1 时,玉米期货价格对猪产业指数价格的影响很小,为0.941%,随滞后期数的增加,玉米期货价格对猪产业指数价格的影响不断加大,但在滞后31 期至60 期时趋于稳定,其值为34.032%至34.443%。

表6 方差分解结果

五、结论与建议

(一)研究结论

玉米是生猪养殖的主要饲料,猪肉价格的波动很大程度上受玉米价格波动的影响,进而影响到生猪养殖企业的股价。玉米期货为现货提供价格发现功能,玉米期货价格的变动对现货价格产生较大影响,并且玉米期货价格的变动会先于玉米现货。本文建立VAR 模型,选取2017 年1 月至2019 年12 月玉米期货价格和猪产业指数的月度数据,使用Eviews8 软件做ADF 单位根检验、Johansen 协整检验、格兰杰因果检验、脉冲响应、方差分解,实证分析得出结论:

第一,玉米期货价格和猪产业指数价格的对数序列一阶差分是平稳的,且都是一阶单整,得出采用VAR 模型进行分析是有效的;第二,从Johansen 协整检验的结果分析得出,玉米期货价格和猪产业指数价格在长期中存在协整关系;第三,从格兰杰因果检验的结果来看,玉米期货价格是猪产业指数价格的格兰杰原因,并且玉米期货价格的一阶滞后值对猪产业指数具有显著性影响,说明玉米期货价格对猪产业指数价格有明显的均值溢出效应,而猪产业指数价格不是玉米期货价格的格兰杰原因,猪产业价格指数对玉米期货价格没有引导作用。由此可见,玉米期货价格对猪产业指数价格具有明显的单向均值溢出效应;第四,从脉冲响应分析来看,玉米期货价格对自身冲击的相应数值是逐渐降低的,并最终趋于0,玉米期货价格对猪产业指数冲击的响应数值为负,且呈现出先增大后逐渐减小的趋势,并在第五期时影响达到最大,之后减小并趋于0,也就是说玉米期货价格变动引起猪产业指数是负方向的溢出效应,且是长期的;第五,从方差分解的结果来看,猪产业指数主要受到自身因素的影响,并且影响程度从滞后1 期的99.99%到滞后60 期的65.56%,玉米期货价格对猪产业指数具有明显的影响,最大贡献率达34.441%。

(二)对相关主体的建议

本文从玉米期货与猪产业股价波动相关性视角出发,着重阐述了玉米期货对猪产业股价波动溢出效应的理论分析,并构建VAR 模型,通过模型检验,得出实证结论。在此基础上,本文从国家层面制定相关政策维护猪肉市场价格稳定,以便保障民生,对生猪养殖企业制定经营成本战略,对证券投资者决策投资生猪产业链企业股票的时机等方面提出相关建议。

第一,在发生猪瘟疫情时,建议国务院及农业农村部可出台相关稳定玉米期货市场价格的政策措施,或者对中小养殖户的猪饲料价格适当进行补贴,并对养殖方式和生物安全防护提供科学咨询服务,增加中小养殖户的信心,稳定猪肉市场价格,以便能促进和保障民生。

第二,建议政府部门加强市场监管,完善玉米期货市场法规。玉米期货价格容易受政策影响,政府部门应当加强期货市场监管,提高市场透明度,化解信息不对称给市场带来的不良反应,避免价格大幅波动对生猪养殖带来不利影响。同时,建立能及时、准确反映国内玉米期货动态的信息化平台,减少不合规的交易发生,跟踪玉米期货发展形势,更好地发挥玉米期货价格发现功能,提高玉米期货对相关产业链的服务能力。

第三,建议生猪养殖企业可以利用玉米期货的套期保值功能进行价格风险管理,控制经营成本。企业管理者可从成本控制的角度,充分利用玉米期货市场在产业链中的价格指导作用,发挥期货的套期保值作用,控制好成本。特别是在生猪养殖行业受到猪瘟的影响下,生猪养殖企业的风险管理能力更加受到考验。

第四,建议证券投资者在决策投资生猪上市企业股票或玉米期货时,需要重点关注玉米期货价格对猪产业指数的影响,考虑不同阶段的影响方向和影响程度,并且考虑当前市场的投资时机,避免或减少类似非洲猪瘟发生时对市场价格波动产生的冲击,从而减小投资损失,增加投资收益。