淀粉糖行业发展趋势分析及展望

2021-12-31姚宇晨徐光辉

姚宇晨 ,徐光辉 ,杨 钊,王 宝,,熊 蕙

(1.中粮营养健康研究院有限公司/老年营养食品研究北京市工程实验室/营养健康与食品安全北京市重点实验室,北京102209;2.中粮崇左糖业有限公司,广西崇左 532200;3.中粮糖业控股股份有限公司/农业农村部糖料与番茄质量安全控制重点实验室,新疆昌吉 831100)

1 淀粉糖简介

淀粉糖是指以淀粉或淀粉质为原料,经酶法、酸法或酸酶法加工制成的液、固态产品。我国淀粉糖产品种类丰富,液态淀粉糖以果葡糖浆、麦芽糖浆和葡萄糖浆为主,固态淀粉糖则以结晶葡萄糖、麦芽糊精为主[1]。由图1可知,以上6种产品产量占淀粉糖总产量的96%。其中,果葡糖浆、结晶葡萄糖和麦芽糖浆分别占淀粉糖品种总量的33.8%,25.7%和21.3%,以果葡糖浆的占比最大。

中国淀粉糖各品种占比情况见图1,淀粉糖产业链见图2。

图1 中国淀粉糖各品种占比情况

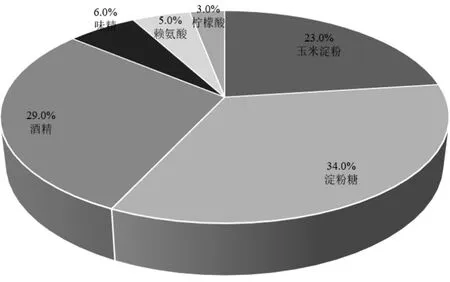

玉米是淀粉糖的主要原料,由图2可知,玉米深加工用量占玉米消费总量的40%,深加工后可获得淀粉糖、酒精、玉米淀粉、玉米毛油、糠醛等产品。其中,淀粉糖是我国玉米淀粉深加工产业的主要支柱产品,占玉米淀粉下游需求量的55%~60%。

图2 淀粉糖产业链

近年来,我国玉米产量基本保持稳定,在2.6亿t左右波动,2020全年玉米进口量为1 000万t。我国玉米消费量持续增长,2020年我国生猪产能恢复带动饲料玉米需求增加,疫情、国际局势和经济双循环大环境刺激玉米深加工企业提高开工率,从而带来需求增加。从需求层面看,玉米饲料需求的三大板块有生猪、肉禽和蛋禽消费,随着2021年生猪存栏恢复,预计2021年饲用玉米需求将增加1 950万t;在优先满足饲用需求的政策导向之下,2021年玉米深加工支持政策有所调整,初步估算深加工需求下降约1 000万t。总体上,2021年玉米需求缺口较大,预计2021全年玉米进口量有明显增长。

近年来,我国淀粉糖需求持续增长。国内淀粉糖的消费主要集中在饮料、食糖、糖果、啤酒、化工和冷饮等行业,其中在饮料、食品及糖果行业的消费量占比较大,分别为34%,24%,16%[2]。淀粉糖中的果葡糖浆则是食糖的主要替代产品,结晶葡萄糖、麦芽糖浆和麦芽糊精在一定程度上能够少量替代食糖;食品工厂主要根据成本因素对甜味剂进行抉择,导致市场对淀粉糖的需求量进一步增大。其中,饮料行业食糖与果葡糖浆的相互替代量最大,两者的相互替代不存在技术壁垒,果葡糖浆的成本优势使其在饮料产业中的市场份额持续增长。

果葡糖浆又称高果糖浆、异构糖浆或玉米高果糖浆,主要分为F-42,F-55和F-90 3种类型,F代表果糖,其后数字表示果糖占干物质的百分数(质量分数)。目前,市场上常用的果葡糖浆产品为F-42和F-55 2种,F-90主要用于和F-42共同调配F-55[3-4]。

2 国内外淀粉糖产业现状分析

2.1 行业发展概况

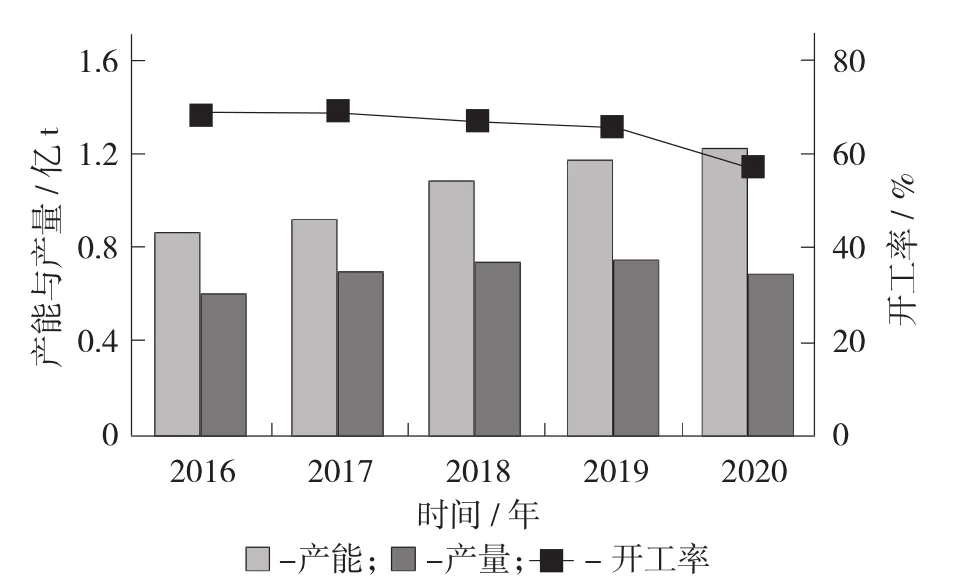

2.1.1 玉米深加工行业

近5年来,我国玉米深加工行业产能持续增加。由图3可知,2020年我国玉米深加工产能达1.23亿t。与之相应,我国2016—2020年玉米深加工产量也呈现增长趋势,2019年达到0.76亿t峰值。然而,近5年来我国玉米深加工产业的开工率却呈现出持续降低趋势,由2016年的68.7%降低至2020年的57.4%,受此影响,2020年玉米深加工产量降低为0.70亿t,表明玉米深加工产业进入下行周期,扩张步伐放缓,产能进入释放期,行业间的竞争加剧,同时叠加全球疫情影响,行业一段时期内将继续整合。

中国玉米深加工产能、产量、开工率变化图见图3,中国玉米深加工市场下游主要需求分布见图4。

图3 中国玉米深加工产能、产量、开工率变化图

图4 中国玉米深加工市场下游主要需求分布

由图4可知,原料玉米的深加工主要用于玉米淀粉和淀粉糖的生产,超过50%的原料玉米(57.0%)被深加工成玉米淀粉和淀粉糖,其次29.0%被用于酒精的生产。

2.1.2 淀粉糖行业

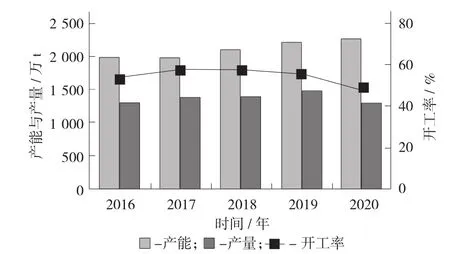

淀粉糖行业集中度高,行业日渐集中在大型企业集团和经营管理、技术水平竞争能力强的龙头企业,前10强企业(集团) 产量占总产量的60%。2020年新企业进入较少,基本以原有企业扩产占市场为主,并且以糖浆类产品扩产较多,市场扩产以大厂为主。在区域位置上,国内淀粉糖产业分布主要集中在原料产区,全国有80余家淀粉糖企业,山东、广东、河北、吉林等省份产量占总产量的75%以上。

近年来,由于淀粉糖的消费市场反馈良好,我国淀粉糖产能呈持续增加趋势,2020年达到最高值2 274万t。随着淀粉糖产能的持续提升,2016—2019年我国淀粉糖产量逐年增长;然而随着淀粉糖行业的迅速扩产,同时也出现产能严重过剩、竞争不断加大的情况。2017—2020年,我国淀粉糖产业开工率呈现持续下降趋势;2019年产量达到峰值(1 486万t),2020年则下降至1 300万t,产量与2016年基本持平,行业开工率下降至49.25%,创近5年新低。

中国淀粉糖产能、产量、开工率变化图见图5。

图5 中国淀粉糖产能、产量、开工率变化图

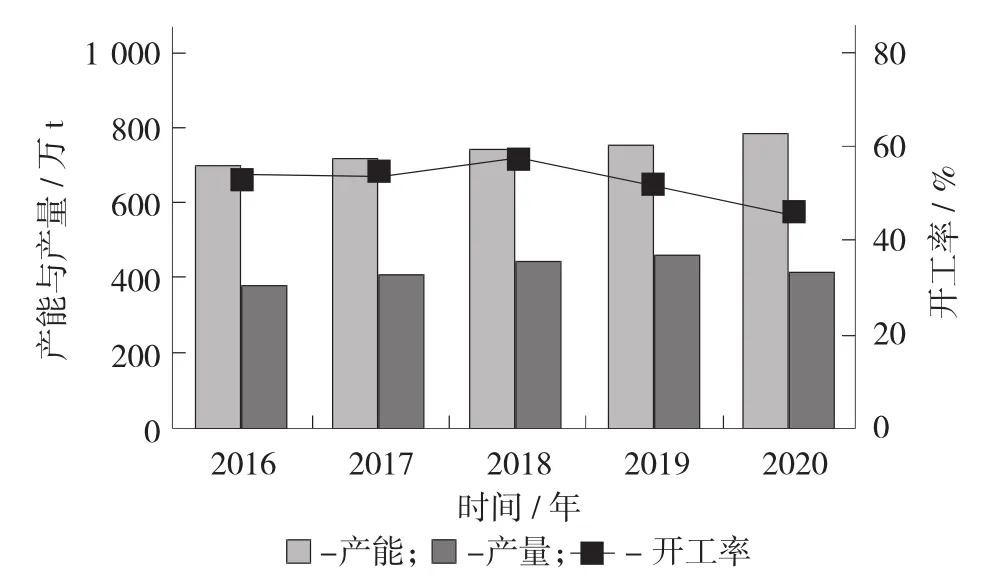

2.1.3 果葡糖浆行业

2016—2020年,我国果葡糖浆产能呈现持续增加的趋势,2020年达到791万t峰值,该趋势与玉米深加工产能、淀粉糖产能增长趋势相同。产量方面,2016—2019年我国果葡糖浆产量呈现出整体增长趋势,2019年达到峰值462万t。近5年开工率则呈现出先增后降的趋势,2018年开工率达到最高值58%,2020年则降至最低值46%。上述趋势反映出果葡糖浆行业产能过剩、需求趋于饱和,而新建产能的释放则进一步加剧了行业竞争,使果葡糖浆生产的利润空间被不断压缩。

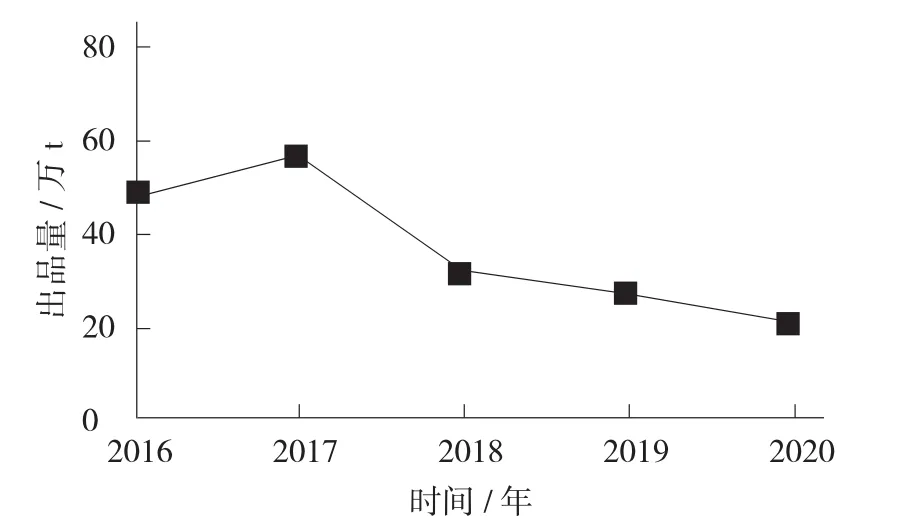

中国果葡糖浆产能、产量、开工率变化情况见图6,中国果葡糖浆出口量变化图见图7。

图6 中国果葡糖浆产能、产量、开工率变化情况

我国果葡糖浆主要以自产自销为主。由图7可知,2016—2020年我国果葡糖浆出口量呈整体下降趋势;2016—2017年出口量由48万t略增为57万t,此后逐年降低,2020年降至最小值21万t。因国内果葡糖浆生产成本、生产技术缺乏国际竞争性,未来我国果葡糖浆出口量预计不会有太大变化。

图7 中国果葡糖浆出口量变化图

2.2 市场需求和供应形势

我国淀粉糖产业发展的内在动力主要来自2个方面,一是食糖与淀粉糖价差的拉大增加了淀粉糖对食糖的替代,提升了淀粉糖的市场竞争力;二是食品行业,尤其饮料业的发展增大了用糖需求,为淀粉糖的发展提供了机遇。据国家统计局数据显示,2020年中国饮料产量为15 057.7万t,较去年同期减少2 040.9万t,2020年啤酒产量在3 201.2万L,较去年同期减少564.1万L,下游需求减少明显。2020年经济环境整体低迷,导致当年总体消费下降。淀粉糖的国内消费主要集中在饮料、食品、糖果、啤酒、化工和冷饮等行业。由图8可知,饮料、食品和糖果行业各自占比34%,24%,16%,整体分品类消费领域已经趋于稳定,未来继续增长压力加大,传统的食品、饮料等行业需求趋于饱和。

中国淀粉糖消费结构见图8,中国淀粉糖消费量变化图见图9。

图8 中国淀粉糖消费结构

由图9可知,2016—2019年,我国淀粉糖消费量显著增加,2019年达1 333万t,比2016年增长约16.4%。同时,受制于疫情、下游需求不振等因素影响,淀粉糖消费量在2020年大幅下跌至1 142.89万t。

图9 中国淀粉糖消费量变化图

目前,就国内需求来说,淀粉糖仍具有庞大的市场空间,如可口可乐、百事可乐的消费潜力就达数10万t;若其他饮料及食品行业普遍采用果葡糖浆替代食糖,将会对食糖行业产生较大影响。

就淀粉糖原料供应而言,近5年来我国原料玉米缺口逐渐增大,预计2021年达到5 400万t,且玉米价格持续保持高位,新粮收购价格同比提高500元/t;同时,国家发改委下发《产业结构调整指导目录(2019年本)》,相关行业政策转为收紧,新增产能受到限制,未来玉米供需紧张的格局将持续。

就淀粉糖产品结构而言,未来淀粉糖可能进行2个方面的产业结构调整:一是适应市场发展需求,增加固体化淀粉糖产品的比例,如“玉米绵白糖”之类产品的出现;二是迎合“减糖”潮流,不断降低果葡糖浆、麦芽糖浆等大宗产品的比例,逐步提高功能性低聚糖、稀少糖、糖醇等高成长性产品的比例,拉动行业发展,提高企业抗风险能力。

2.3 价格走势

由于果葡糖浆的价格对淀粉糖整体价格影响程度较大,因此以果葡糖浆为例,果葡糖浆的生产成本及售价则主要取决于玉米原料价格。自2020年以来国内玉米价格不断攀升,截至2020年底已涨至2 589元/t,同比涨幅41.86%,创10年来新高。由于原料玉米价格高昂,果葡糖浆生产厂家不得不提高售价,目前国内F-42果葡糖浆全国均价上调至2 835元/t,涨幅15.81%;国内F-55果葡糖浆全国均价上调至3 084元/t,涨幅15.46%。

中国食糖-果葡糖浆价差变化图见图10。

图10 中国食糖-果葡糖浆价差变化图

因2020年以来玉米价格不断上涨,导致果葡糖浆价格不断攀升;2020年1月到2021年3月间,我国食糖-果葡糖浆价差在416~2 321元内呈现整体波动下降趋势,且下降幅度较大。其中,2020年1月出现最大价差2 321元,2021年2月出现最小价差416元,最大、最小价差的产生无明显规律可循。根据趋势预测,短期内食糖-果葡糖浆价差仍会继续呈现不断下降的趋势,甚至会出现食糖反替代果葡糖浆的可能性。

3 淀粉糖的应用特性

果葡糖浆可以部分或全部替代食品中的蔗糖,广泛应用于饮料、焙烤、糖果、冷冻等食品行业,主要消费领域是饮料行业,其中碳酸饮料占比38%,果蔬汁饮料占比35%,其他饮料占比11%,食品占比10%。其主要应用领域如下。

(1)饮料。果葡糖浆加入饮料中口感爽口、温和无异味,同时兼具透明度好、无混浊、沉淀物和絮状物都极少、稳定性好的优点,尤其对要求有还原糖的产品,还可简化生产工序。根据华信白糖研究中心的调研数据,当前含糖软饮料中有50%的品种配方中含有淀粉糖,运动功能饮料中77%含有淀粉糖,果汁饮料和调味乳有55%的配方含有淀粉糖,碳酸饮料中实现了对于白砂糖的90%左右比例的替代。

(2) 烘焙制品。果葡糖浆由葡萄糖和果糖组成,单糖能被乳酸菌和酵母菌直接利用,可提高乳酸菌发酵制品和酵母菌发酵制品的发酵速度,缩短发酵时间,且由于果糖和葡萄糖具有还原性,化学稳定性较蔗糖差,更易受热分解而发生美拉德反应,烘焙制品烘干时表层易于着色,美观且风味好。此外,由于果葡糖浆的保湿性好,可较长时间保持制品的新鲜和松软,口感棉柔。

(3) 低温食品。果葡糖浆在低温时甜度增加,低温下风味尤佳,40℃下温度越低果糖的甜度越高,最高可达蔗糖的1.73倍,可能原因在于果糖具有α型和β型2种分子构型,α型果糖的甜度是β型果糖的3倍,低温时部分β型果糖转化为α型果糖而使甜度增加,适用于清凉饮料和其他冷饮食品中[5]。

(4) 罐头及蜜饯果脯。果葡糖浆的渗透压高,加工果酱、蜜饯类食品需要糖具有较高的溶解度,F-42果葡糖浆的质量分数可高达77%,在加工上述食品时,渗透快可缩短生产时间,利于保持水果风味,同时防腐性好,利于保存。

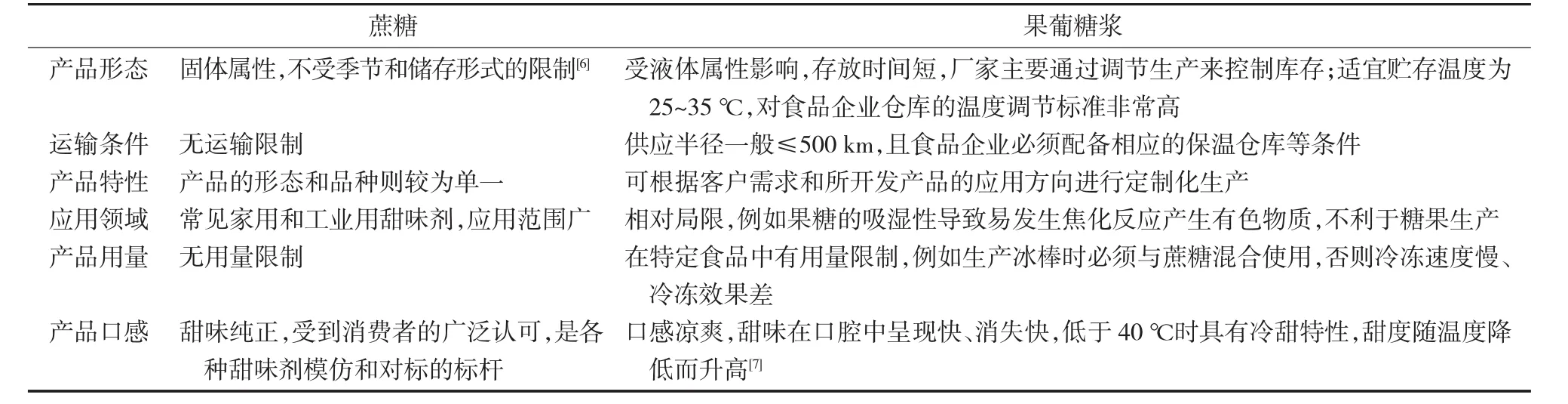

蔗糖和果葡糖浆应用特性对比见表1。

表1 蔗糖和果葡糖浆应用特性对比

4 淀粉糖的营养功能

果葡糖浆和蔗糖属于添加糖。根据《中国居民膳食指南》 (2016) 推荐,添加糖的摄入量每天不超过50 g,最好控制在25 g以下。世界卫生组织(WHO)建议成人每天摄入糖的量要小于总能量摄入的5%,即大约为25 g。美国心脏协会 (The American Heart Association) 建议糖的每日摄入量为女性小于25 g,男性小于37.5 g[8]。日常软饮料含糖量为10%左右[9],每日25 g的摄糖量大致等同于每天饮用1瓶250 mL的软饮料。

果葡糖浆的健康风险因素目前主要概括为2个方面:一是果葡糖浆具有高果糖特性,人体摄入过量果糖会使机体积累大量的中间产物,并向其他物质(如极低密度脂蛋白)转化,促进脂肪的大量合成,增加血脂紊乱、肥胖、胰岛素抵抗、心血管等疾病的患病风险;二是在加工过程中,食品经热加工后,由于美拉德反应和焦糖化反应等,会产生丙酮醛、3-脱氧葡萄糖醛酮和5-羟甲基糠醛等有害物质[10-11]。

蔗糖和果葡糖浆热量相当,发热量均为4 kCal/g。果葡糖浆中的果糖和葡萄糖是游离态的,而蔗糖则是由一分子果糖和一分子葡萄糖以共价键的方式结合。当机体摄入蔗糖后,小肠中的蔗糖酶会立即切断果糖和葡萄糖间的糖苷键,因此蔗糖和果葡糖浆均以果糖、葡萄糖单糖的方式进行吸收。从营养功效角度看,果葡糖浆与蔗糖、蜂蜜等其他碳水化合物相比,不会额外增加患肥胖、糖尿病等慢性疾病的风险[12]。

5 淀粉糖与蔗糖的竞争性分析

我国食糖主要用于食品工业及民用。随着人们生活水平的提高,食糖消费量稳健上升。我国是食糖生产与消费大国,食糖年产量约1 000万t,年消费量约1 500万t,产需缺口约为500万t,缺口主要依赖进口。整体上,2016—2020年我国食糖200~400万t/年的进口量远大于10~20万t/年的出口量(如图11)。预计未来随着我国食糖消费量的不断增加,对食糖的进口量将持续平稳增加,以满足国内食糖市场需求。

中国食糖进出口量变化图见图11。

图11 中国食糖进出口量变化图

根据中国糖业协会统计,我国成品糖的下游应用市场中,工业消费占比约为58%,民用消费占比约为42%(包括餐饮用糖、家用糖等);因传统观念和使用习惯的影响,民用消费蔗糖短期很难被淀粉糖取代,淀粉糖仍然主要对工业用蔗糖产生替代。就销售特点来看,食糖主要是季产年销,节假日(如中秋、春节、国庆前)为备货旺季,价格受供需形势影响较大;果葡糖浆为以销定产,价格受成本的影响更大,储存周期短,生产的季节性更明显,市场调整的敏感度较低。

中国食糖与果葡糖浆消费量变化对比图见图12。

图12 中国食糖与果葡糖浆消费量变化对比图

由图12可知,食糖总消费量2016—2020年在1 500万t附近上下波动,果葡糖浆消费量呈缓慢上涨趋势,约占食糖总消费量的1/4;2020年受疫情和社会因素影响,两者的消费量均有下降。

果葡糖浆对食糖的替代效应主要取决于二者的价差。2010年以来,果葡糖浆对国内食糖市场产生过2次规模性替代:第一次发生在2011年前后,由于国家政策影响使果葡糖浆产量翻倍;第二次发生在2015年前后,由于白砂糖价格陡升,导致果葡糖浆增量再次接近翻倍。2次替代时期两者的价差均达到2 500元以上,因此价差是影响果葡糖浆市场份额的重要因素。在蔗糖与果葡糖浆存在交叉使用的领域,当二者价差小于1 000元/t,大多数终端用户会选择使用蔗糖;当二者价差在1 000~2 500元/t,大多数终端用户可能会混合使用以节约成本;当蔗糖与淀粉糖价差高于2 500元/t,终端企业将更多使用淀粉糖。2020年受原料玉米价格上涨影响,导致淀粉糖成本大幅增加,与蔗糖价差优势减弱。

2020年以后,随着淀粉糖行业新增产能的投入,供给过剩的格局更加突出,企业生存压力有增无减,优胜劣汰局面难以避免。后疫情时期经济重振、消费重振以及未来的季节性消费和节日效应将对市场价格产生重要影响。

综上所述,考虑到食品口感问题,除非价格优势非常明显,企业通常不会轻易改变蔗糖与果葡糖浆的配比比例,二者并不是有价差就会产生替代。

6 淀粉糖产业发展建议

淀粉糖由于其特殊的理化性质被广泛应用于甜味配料领域,具有十分广阔的应用前景。然而,受玉米原料供应、储藏运输、产品质量不稳定、产能过剩等因素影响,限制了其大规模替代应用。

新技术与新产品的持续创新能够显著提升行业竞争力及产品附加值,更好满足人们对健康和美好生活的需要。就淀粉糖产业的未来发展,建议可重点围绕产品加工、新品研发、健康用糖宣传等方面做好“提品质、增品种、创品牌、促升级”工作;可充分借鉴定制化产品开发与市场拓展相关经验,提高淀粉糖产业的产品应用技术研发能力,建立配套的产品应用技术服务体系,解决客户的个性化需求,提升产品的市场竞争力。同时,在“数字中国建设”“中国制造2025”战略背景下,随着物联网、区块链、大数据、云计算等数字化和信息化技术蓬勃发展,淀粉糖产业可着力打造透明、可信的食品安全溯源系统,实现产品全过程可追溯,增强产品的整体竞争力。