个税起征点提高对城镇低收入群体的影响

2021-12-26景剑文

□文/景剑文

(首都经济贸易大学国际经济管理学院 北京)

[提要] 本文主要通过CHIP中的城镇微观数据,对2011年个人所得税改革中,起征点提高对城镇低收入群体的消费影响进行实证研究。为消除家庭消费中不可观测的影响因素,决定采用双重差分(DID)法讨论2011年个人所得税起征点变化对我国低收入群体消费支出的影响,因此我们选取2009年和2013年城镇居民微观数据作为对照组和实验组。结果显示:由于起征点的提高,会使得居民手中的可支配资产变多,引发市场物价上涨,反而对无法享受起征点变化的政策福利的低收入群体产生不利影响。

一、引言

对于一个经济较为发达的国家来说,税收政策所带来的影响越来越大,调整个人所得税制度可以起到一定的调节本国市场经济的作用。很多国家都有过通过短期减税政策来刺激本国国民消费的政策调整。而对于中国这个拥有庞大的工薪阶层的发展中国家来说,个税的调整对国民消费的影响十分重要,因此有关中国个人所得税制度的运行与调整对国民产生的影响就更加值得研究了。就单个税改革对消费的影响,在国内就有很多学者对此进行了分析。多数专家学者是从微观角度进行分析的,他们之中大多数认为个税起征点的提高对国民的消费,尤其是中等收入群体的消费起到正向的作用,增加了国民可支配收入,进而刺激了消费。王鑫和吴斌珍所写的论文就通过2004~2007年36个大中城市的季度面板数据,采用双重差分法分析了2006年个税改革后,个人所得税起征点提高对居民消费产生的影响,发现2006年虽然减免税收使得居民可支配收入有所提高,但提升幅度反而比不上当年消费的增加,这表现出减税对居民的消费刺激程度很大。

刘宁通过研究发现,虽然单独对个税起征点进行调整无法对居民消费起到好的刺激效果,但辅以税率、税级等的调整措施后,也能达到最优效果。徐润、陈斌开通过研究则发现,减税政策更能刺激工薪阶层的消费,这更证明了高税收对居民消费的抑制效应。

还有些学者则从宏观的角度对个税改革对消费的影响进行了分析。许志伟等通过研究得出结论,认为能够享受税制改革带来的福利的群体是中等收入群体,而低收入群体基本不会受政策影响,高收入群体则会受到负面影响。

但也并非所有学者都得出了相似的结论,廖楚晖、魏贵和研究发现,如果从长期来看个税改革变动对国民消费支出所带来的影响,个税的变动并不会对居民消费支出产生显著的正向影响,反而存在微弱的负相关关系。

而本文认为,个税起征点的提升对我国国民整体福利的提升是有正向的相关关系的,但具体到低收入群体来说,个税起征点提高所带来的政策性福利他们并没有享受到,反而会因为起征点的提高所带来的国民整体可支配收入的增加所引起的物价上涨增加其生活成本。因此,本文利用2011年个税起征点调整为3,500元的政策,选取2011年前后两年,即2009年和2013年的CHIP调查数据就消费对于月收入在3,500元以下群体的收入变化进行双重差分,结果表明,起征点的提高确实会对原本收入就达不到收税标准的低收入群体产生一定的负面影响。

二、个人所得税改革背景与数据描述

(一)个人所得税改革背景。中国是从1980年开始实施的个人所得税税收制度,期初免征额为800元/月,6级超额累进税率。1994年之后,改为了9级累进税率。而随着我国经济发展日益迅猛,国民收入愈加提高,个税改革也被提上了日程。终于,于2006年1月1日起,我国正式将个人所得税起征额提高到了1,600元/月,随后在2008年3月1日又提升至2,000元/月。最终,于2011年提升至3,500元/月,并将9级超额累进税率改为了7级。

时下,我国刚经历了2019年税改,该次税改进一步调节了我国居民的可支配收入,改起征额为5,000元/月,并调整了税距,进一步促进了我国居民的消费需求。

(二)数据描述。我们选用CHIP数据库2013年和2009年调查数据,这是在2011年个税起征点改革前后的数据,作为研究样本。由于受工薪所得个税改革影响更多的是城镇人口,本文仅采用其中的城镇居民数据,且我们还剔除了满足如下任一条件的样本:(1)选择就业身份为“雇员”的样本,剔除个体户样本;(2)家庭纯收入缺失或者小于零的样本;(3)家庭消费支出缺失或者小于零的样本;(4)家庭编号或者个人编号缺失的样本;(5)缺失两期中任何一期数据的样本。最终我们得到总计11,256个住户成员的平衡面板数据。

1、被解释变量:住户生活消费支出(Consumption):生活消费支出总额。根据该数据调查问卷指导手册的定义,该指标是将食品烟酒、衣着、居住、生活用品及服务、医疗保健、交通通信、教育文化娱乐及其他支出都包含在内的,用于家庭生活的全部支出。

2、处理变量(treat2000):被政策影响为1,未受政策影响定义为0。我们首先对样本中的居民工资性收入做税前收入处理。以2,000元为处理点,处理组为仅受提高免征额影响的纯减税群体(treat2000=1),所对应的样本均为税改后不征税群体(treat2000=0)。

3、时间变量(time):以2011年为界限,令2011年之后的样本,即2013年的样本为受减税政策影响的群体(time=1),所对应的样本均为不受政策影响的样本(time=0)。

4、交互项(did):did=time*treat2000。当 time和 treat2000均为1的时候,did为1,即表示受政策影响的样本,所对应的剩余样本均为不受政策影响的样本(did=0)。

三、模型设定与描述性统计

(一)模型设定。之前描述表明,由于近年来我国经济发展迅速,居民收入大幅度提升,全国人大于2011年4月提出了新的个人所得税修正案草案,该草案将起征额从2008年的2,000元/月提升至了3,500元/月,并改9级超额累进税率为7级。这次税改改动幅度巨大,使我国居民的可支配收入有了进一步的提升。但一个家庭的消费可能会受到该家庭成员一些不可观测因素的影响,诸如其投资偏好、工作能力等,这些不可观测因素会使得我们通过普通最小二乘法所估计出的结果产生误差,且由于这些因素不可观察,我们很难解决其数据本身因缺少变量而存在的内生性问题。因此,本文采用双重差分法对CHIP数据中的2009年和2013年数据进行了分析。CHIP的面板数据结构为解决遗漏变量问题提供了良好的数据条件,而双重差分法则为我们解决模型的内生性问题提供了非常好的一个基础。

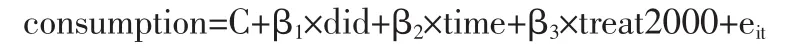

在使用双重差分法时,有以下两个前提条件需要满足:(1)政策施行后须有未被政策直接影响的群组,即需要受到2011年税改影响的实验组和不受影响的对照组;(2)至少两年的面板数据。我们可以将工资性收入在2,000~3,500元的群体,即低收入群体作为实验组,而对于2011年税改政策不涉及税收减免的低收入群体,即工资性收入在2,000元以下的群体作为对照组,我们在这里选取了政策发生前后的数据,即2009年和2013年的CHIP调查数据,比较在政策调整后这两组在消费上的差别,减去他们在政策调整前的差别。这样,基于双重差分法的回归模型可以表述如下:

其中,consumption表示被解释变量,为生活消费支出总额,did表示虚拟变量time和treat2000的交互项;time为虚拟变量,定义为2009年样本的time=0,2013年样本的time=1;treat2000也为虚拟变量,定义为每月工资性收入<2,000元的样本的 treat2000=0,2,000 元<每月工资性收入<3,500 元的样本的treat2000=1。β1表示个税改革这项政策效应对消费的影响,而本文对于该系数的预期为负值。

(二)描述性统计。根据统计分析的结果来看,在2013年受免征额提高影响的纯减税群体,平均消费支出为45,387.48元,相对于未享受减税福利的控制组的38,922.31元,高出约16.6%。而2009年月工资性收入在2,000~3,500元的群体,其平均消费支出为37,072.88元,较控制组的平均消费支出28,620.87元,高出约29.5%。从消费结构来看,在2013年来看,处理组中各类消费支出的均值均大于控制组。但是,并不能由此断定个税改革将如此显著地、大幅度地刺激消费,因为反观2009年的各类消费支出也展现了相同的特点。而且对于2013年与2009年消费支出的横向对比来看,对于生活基本品,食品和衣着的消费支出来看,2013年的支出要低于2009年;但其他各类消费支出均大于2009年。我们还需剔除其他因素的干扰,如消费习惯、文化宗教等个体异质性因素。因此,仍需采取更为准确的估计方法来分析其中的影响。

四、实证分析

(一)did回归结果分析。由表1可以看出,相对于政策实施之前,政策实施之后无论是控制组还是对照组,对于消费支出的影响都变大了,但相较于政策实施前,在个税起征点提高之后,处理组与对照组之间的差值变小了,did系数在5%水平上显著为负,表明个税起征点的提高对消费起到了负效应。本文认为之所以出现这种情况是因为个税起征点的改变使得低收入群体之外的居民的可支配收入变多了,从而导致了市场上的货币供给增大,进而引发了物价的上涨,且相对于基本品——食品和衣着来说,医疗、教育、住房等的消费弹性更大,价格上涨的更快。这种情况下就导致了低收入群体生活成本的增加,即使他们没有得到税改带来的可支配收入增加的福利,他们也还是需要为税改带来的物价上涨而增加自己消费的支出,这无疑会刺激消费,但并不是因为需求的增加,而是建立在其储蓄减少的情况下。(表1)

(二)稳健性检验。由于表1显示的R2的值较小,且因为消费支出可能出现的异方差性,为检验上述结果的稳健性,我们将消费支出去了对数,做了一个稳健性检验。所得出的结论与上文结论基本保持一致,说明上文结论具有稳健性,税收政策确实会对消费支出起到负效应。

五、政策建议

本文利用2009年和2013年CHIP微观调查数据中城镇雇员的数据,对2011年个人所得税改革中起征点提高对城镇低收入群体的消费影响进行实证研究,由于家庭消费和可支配收入可能同时受到家庭成员的能力、偏好、对未来的预期等一系列不可观察因素的影响,这将导致普通OLS估计出现偏误,我们运用双重差分(DID)方法以消除传统回归中的样本中的内生性问题,并通过了稳健性检验,更有效地获得相应结论。实证结果表明,对于2,000~3,500元的纯减税群体来说,个税起征点的提高带来了17%的消费提升;对于2,000元的未享受政策福利的群体来说,个税起征点的提高带来了25%的消费提升,反而要高于享受了政策福利的减税群体。这个结论反映了税改政策确实有刺激消费的作用,但国民的可支配收入普遍提高的情况下,流入市场的货币就会增加,也就间接地抬高了市场上商品的物价。可以看出,2,000元以下的低收入群体既没有得到更多的可支配收入,还要承担因政策红利带来的额外生活支出。

表1 双重差分法回归结果一览表

因此,我们提出以下相关政策建议:第一,在抬高个税起征点,减少中等收入群体税收的同时,最好能辅以相应的低收入补助标准,发布一些利于低收入群体的政策,进一步提升民生福祉,减轻低收入群体的生活压力。第二,提高企业最低工资标准,促使更多低收入者迈入中等收入群体,减少低收入者的同时,还可以优化我国消费结构,更有利于内需的拉动和民生福祉的提升。第三,做好相关的市场物价把控,保证基础生活物资的价格保持在相对稳定的水平上,这样就能极大程度避免因市场中货币流通过多而引发的物价上涨,进而抬高低收入群体生活成本的情况。第四,加大低收入群体在医疗、教育、住房等方面的基本保障,减轻因市场流动货币增加带给低收入群体相关方面的生活成本。