内部治理、资本结构与中小企业财务危机预警

2021-12-26吴庆贺

□文/廖 颖 吴庆贺

(成都理工大学商学院 四川·成都)

[提要] 鉴于中小板企业的重要性,采用SMOTE-Ada模型研究中小板企业内部治理指标及资本结构指标对财务危机预警性能的影响。实证结果表明:中小企业内部治理与资本结构指标体系能有效提升模型预测准确性;相较T-2期,两类指标分别在T-3期中的提升效果更明显,可能因T-3期基本指标中反映企业T期的有效财务信息较少所致。此外,SMOTE-Ada模型相较于其他六种模型而言,具有较为优越的预测性能,可为相关机构提供借鉴。

一、引言

中小企业作为我国经济的主要构成之一,对我国社会稳定、经济发展有着重大意义。随着经济形势的变化,中小企业受到来自国内外的双重压力,既要求企业从内部及资本结构进行改革转型,又对企业管理层及内部治理能力提出较大的考验,其重要性及生存压力是本文进行财务危机预警研究的主要动因。

事实上,中小企业本身规模小、内部治理机制不完善,导致“内部控制人”问题不断涌现,在遭遇外界冲击时出现破产的可能。早在2004年魏光强就提出中小企业内部治理存在类家族化及内部控制人问题。杨昕(2019)在研究中发现,许多中小企业内部治理制度不完善严重影响企业发展。戴晓红(2019)、汪林芳(2020)等认为中小企业内部治理仍旧存在流于形式、效率低下等问题。因此,研究内部治理指标体系对中小企业财务危机预警准确性的影响十分必要。

现有研究中,Tsun-Siou(2004)发现内部治理较弱的企业在经济下行时更易陷入财务危机。Liang(2016)从董事会结构、所有权结构等方面构建台湾公司治理指标,研究结果表明所有权结构是财务危机预警的关键指标。但是,这类研究主要集中于主板或行业,较少考虑中小企业的特点,采用模型也较为单一,未能验证结果的泛化能力,因此进一步针对中小企业财务危机预警进行内部治理指标的研究具有重要的意义。

从资本结构层面来看,我国中小企业规模小,融资难度大,使得我国中小企业资本结构不健全,加之近年来我国实施的去杠杆政策,对我国中小企业资本结构产生动态影响。Master(2014)基于不同行业研究资本结构与上市公司的业绩关系,其结果表明:资产负债率与ROE存在长期稳定的关系,也就是说,长期资本结构与企业业绩存在相关性。马草原、朱玉飞(2020)在研究实体企业去杠杆效应时发现,对负债较低的企业去杠杆会降低生产率,反之能够提高生产率。

由于资本结构对企业价值具有相当的影响,因此在研究企业财务危机预警时更应该考虑资本结构指标的作用。Chiaramonte(2017)研究发现,资本比率及结构流动性与银行破产概率具有相关性。现有研究主要集中于资本结构与企业业绩之间的关联性,对中小企业财务危机预警的资本结构研究较少,将资本结构指标纳入到企业财务危机预警中来是具有研究价值的。

从财务危机预警模型来看,决策树、SVM、Bayes、BPNN等是常用的预警模型,而这些模型在现有研究中也取得较高的预测准确率。但随着“整体模型”的提出,Adaboost被广泛应用,通过改进对“弱分类器”预测输出值的权重比值,进行反复迭代循环构建出一个有效强分类器。Alfaro(2008)以欧洲公司为研究对象比较该模型与BPNN的预测性能,结果表明该方法使泛化误差较BPNN降低30%。潘攀(2013)等人应用此模型对ST企业进行预警研究均取得较好的预测效果,因此本文将采用Adaboost作为财务危机预警的基本模型。

需要注意的是,中小企业中财务危机与正常的样本数量存在较大差异,这会导致样本集的明显偏态。而Adaboost模型往往在样本均态下才能表现出较好的预测能力,而在处理偏态样本时会忽略小样本的信息,使预测结果产生偏向性。少数类样本过采样技术(SMOTE)能够均衡样本数量,较为完整的保留样本信息,克服欠采样方法的缺陷,并避免重复采样。Jie Sun(2018)采用基于SMOTE-DT研究非平衡企业信用评价模型,并证明所构建模型性能的优异性。

综上所述,内部治理及资本结构在理论上都能对中小企业财务危机预警效果产生影响。

二、研究方法

(一)理论基础及研究假设

1、内部治理。企业内部治理机制是一种制衡公司所有者、管理层及董事会的内部监督管理制度。完善的内部治理机制能够进行有效激励,使得公司管理层、董事会等合理行使职能,避免企业陷入危机。反之,内部控制失效,一方独占强权,形成“内部人控制”,甚至内部人会为了私人利益进行财务舞弊,导致会计信息失真,最终致使企业破产。而许多事实也表明,企业发生财务危机其根本原因仍旧在于内部治理结构不合理。因此,本文提出以下假设:

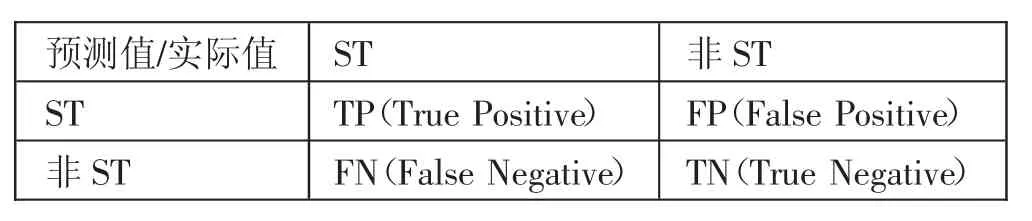

表1 财务危机预测分类混淆矩阵一览表

假设1:内部治理指标能够提升模型对财务危机预警的能力

2、资本结构。资本结构是一种能够代表企业各类资产比例的指标,反映股权与负债的关系,是企业融资融券能力的直接体现。在早期资本结构理论中,David(1952)认为债权资本比例的增加会带来企业净收益的增加,使得企业价值上升。MM理论认为,当不存在企业税时,资本结构对企业价值没有影响;当有企业税时,资本结构能够影响企业价值。因此,本文提出以下假设:

假设2:资本结构指标能够提升模型对财务危机预警的能力

(二)基于SMOTE-Ada的中小企业财务危机预警模型构建

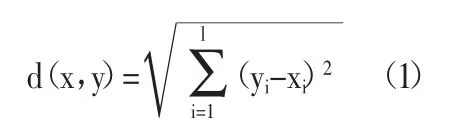

1、SMOTE技术平衡样本。中小板企业中危机企业相对正常企业数量少,是一种典型的非均衡样本。少数类过采样方法(SMOTE)能够模拟少数类样本,克服传统的重采样技术,控制生成少数类样本的数量及分布,从而达到平衡样本、解决模型预测过拟合的问题。本文首先设定企业i的财务状态指标为其中“-1”表示企业财务正常,“1”表示为财务危机企业。假定财务危机企业的特征指标表示为其中 l表示危机企业样本数,m 表示指标维数。SMOTE的主要原理如下:

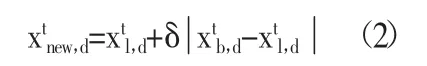

Step2:设置采样比例,得到采样倍率a,并随机选取所得的近邻样本中的 b 个样本组成最近邻样本且 b<a。

Step3:通过下列公式合成新的财务危机样本:

2、Adaboost预测模型。Adaboost算法可以通过反复调整权值优化弱分类器以得到有效的分类预测,其本质是一种在线分配算法,通过多次权重分配,能够深入挖掘弱分类器算法的能力。

将上述SMOTE合成的新样本集与原始数据合并,形成新的样本集其所对应的企业状态指标为表示合并后企业数量。选择其中j组作为训练数据并对其赋予权重,其具体过程如下:

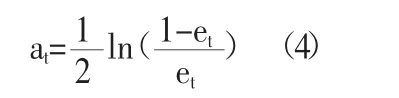

(2)弱分类器预测。首先,本文通过运行决策树将得到弱分类器分类值 g(t),计算 g(t)与实际值的预测误差和 et:

式中y为企业财务状态。

(3)计算g(t)的权重。根据第t个弱分类器的预测误差和et,采用以下公式计算该序列的权重at:

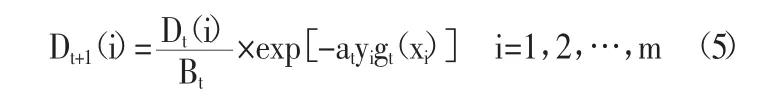

(4)测试数据权重调整。根据第t个预测值g(t)所对应的权重at调整t+1轮训练的权重,计算如下:

表2 初步构建指标体系一览表

式中Bt是归一化因子,通过Bt可以使权值总计为1,但保持权重比例不变。

(5)强分类函数。经过T轮循环,得到T组不同权重的函数f(gt,at),强分类函数计算方法如下:

(三)评估方法。为了更准确地评估纳入资本结构指标及内部治理指标后预测结果的差异性,本文根据相关文献,采用基于二分类混淆矩阵的非均衡样本测度指标几何平均正确率G(G)及少数类的度量值F(F)作为本文的评估方法。所有评估指标均可基于混淆矩阵进行推导,构建过程如表1所示。(表1)

从表 1 来看,True Positive(TP)、True Negative(TN)分别表示被模型准确预测的危机企业数量和正常企业数量。另外两个指标则表示两类企业被错判的数量。

几何平均正确率G与少数类的度量值F在构建时采用了灵敏度SE=TP/(TP+FN)、特异度SP=TN/(FP+TN)及精确度P=TN/(FP+TP),能够更好地评估非均衡样本预测结果,公式如下:

可知,模型对非均衡样本的综合预测效果越好,对危机样本预测准确性越高,则几何平均正确率与少数类的度量值越大。

三、实证结果与分析

(一)样本选择及数据处理。中小企业占有我国市场较大份额,但部分中小企业数据难以获得,因此本文以中小板962家上市公司为研究样本。其中,ST企业选择2015~2020年间被实施ST的企业共97家,除去因出现其他异常状况被实施ST的22家企业,因此共计选用ST企业75家。在其余865家企业中,去除金融机构、2015年前曾被ST的企业及数据缺失高于95%的企业,正常企业样本共计616家。标准化后进行随机抽样分出训练集、测试集。

对时间T年作如下假定:(1)假定危机企业T年为2015~2020年间首次被ST企业;(2)正常企业的T年为2020年。由于数据的滞后性,企业公布年报的时间与被ST时间基本是在同一时期,因此对T-1年进行研究意义较小,因此本文运用T-2年及T-3年的特征指标对企业财务状况进行预警研究。

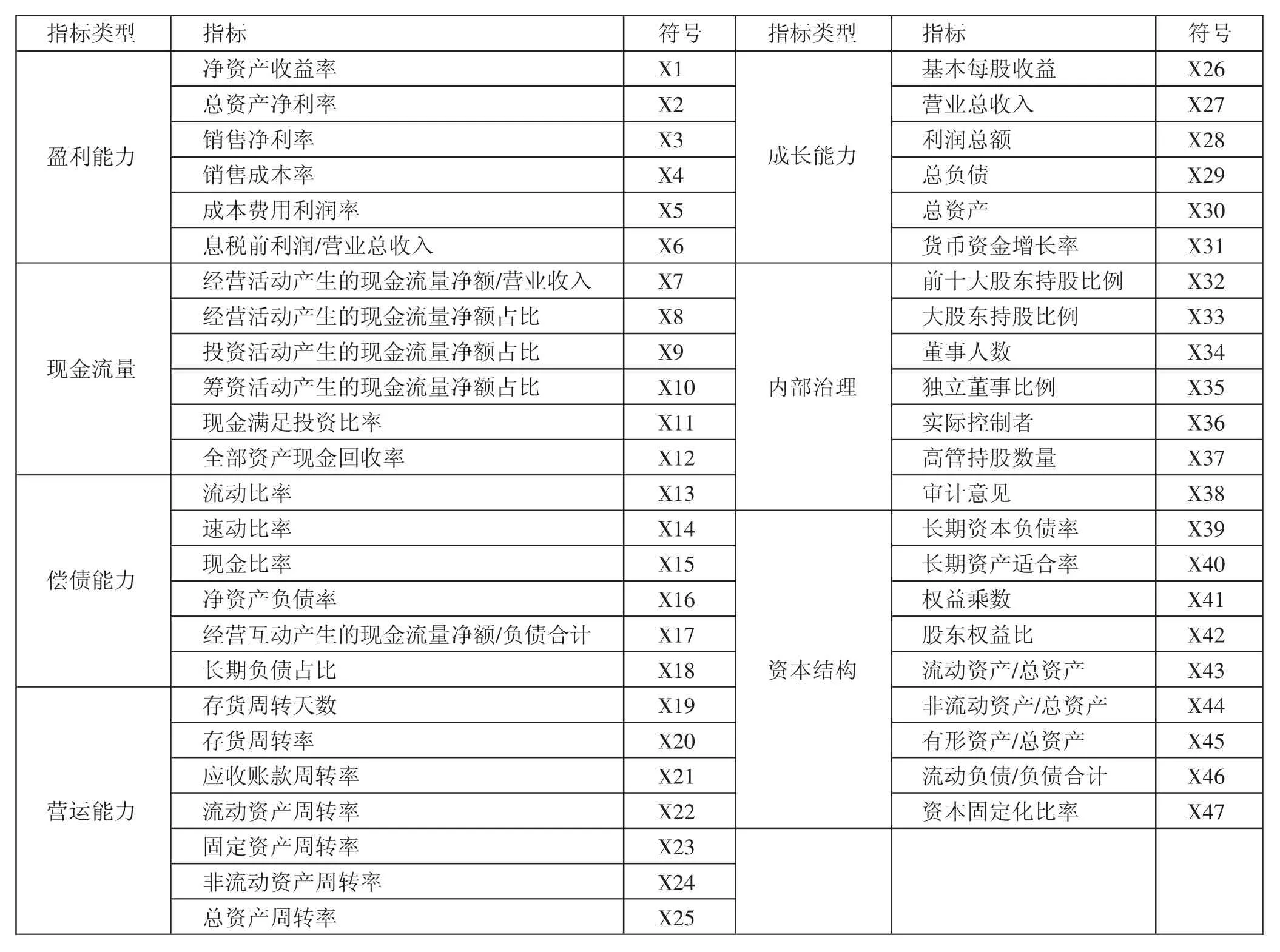

(二)特征指标的初步构建。为更好地研究资本结构、内部治理指标对中小企业危机预警的影响,本文从盈利能力、现金流量、偿债能力等5大板块构建基础指标体系。参考以往研究,本文从三个方面构建内部治理指标体系,首先选择能够反映股权集中度的前十大股东持股比例X32及大股东持股比例X33,其次是董事会层面情况的指标,即董事人数X34、独立董事比例X35,X36、X37、X38这三个指标从管理层与审计方面反映企业内部治理的情况。另外,本文选择长期资本负债率X39、长期资产适合率X40、权益乘数X41等9个指标从负债、所有者权益、资产等多方面综合构建资本结构指标体系。(表2)

(三)特征指标的检验分析。经过初步构建的指标体系考虑了可能影响财务危机的多方面因素,但存在两个问题:一是基础指标、内部治理及资本结构指标分别选择了31个、7个和9个,数量较多会造成高纬度灾难,进而影响模型的预测效果;二是从量化的角度来看,我们所构建的指标体系在不同财务状况的公司样本间是否存在差异和相关关系需要进一步检验。因此,本文采用K-S检验、t检验、曼尼怀特U检验、皮尔森相关检验来研究指标间的差异性及相关性。

经K-S检验,T-2期中X42~X45显著性水平大于0.05,即四项指标呈正态分布,其余指标呈非正态分布。因此,对X42~X45进行t检验,结果表明在5%的显著性水平下X42~X45四项指标有较大差异。对另外 43 项指标进行 U 检验,去掉 X9、X18~X20、X29、X35~X37、X46无显著差异的指标。对剩余指标进行相关性检验,去掉X8、X11、X21、X23、X24、X27、X30、X31、X40 共 9 个相关性不显著指标,最终余下指标共计29个。

经K-S检验T-3期数据X43~45呈正态分布,其余指标呈非正态分布,因此对X43~45进行t检验发现三项指标均存在差异性予以保留,其余 44 项指标经 U 检验后发现 X6、X8~X10、X18~X20、X26、X28~X31、X35~X37、X46共16个指标差异不显著。而相关性检验结果显示,余下指标中 X5、X11、X16、X21、X23、X24、X27、X40 共 8 个指标与企业状态相关性不显著,因此余下共计23项指标。

表3 基本指标预测结果一览表

表4 内部治理指标体系预测结果一览表

表5 资本结构指标体系预测结果一览表

从上述结果可以发现,内部治理指标体系中实际控制者X36与高管持股数量X37在差异性与相关性方面不显著,前者可能因国有企业所面临市场风险和环境因素与民营企业相同所致,后者可能因高管持股较少并未形成有效的激励所致。另外,独立董事比例X35仅在T-2期呈显著差异,T-3期无显著差异,这可能是由于独立董事与企业没有业务关系及专业联系,当发现财务危机的可能时,可能会选择离职导致。而从资本结构指标体系来看,X40及X46指标可能由行业因素决定,因而在两类样本中都较为稳定,没有显著差异。

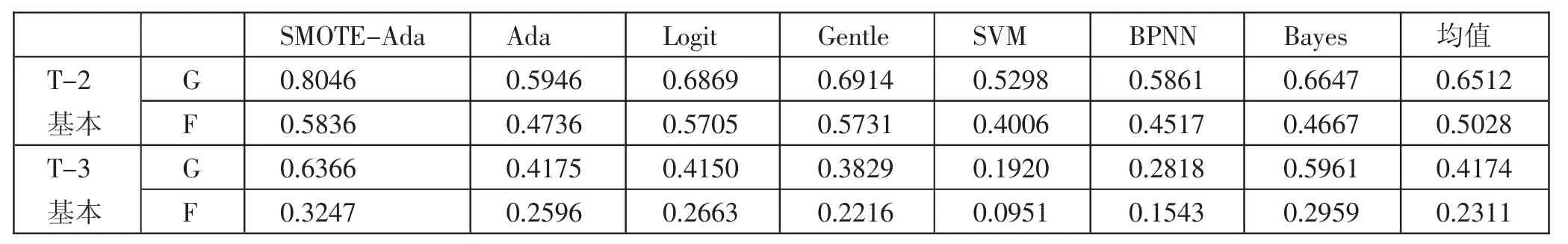

(四)基本指标预测结果。通过上述检验,本文筛选出了在5%显著性水平下差异性和相关性均较强的基本指标,并且降低了指标维度。基于此,本文将对SMOTE-Ada模型预测能力进行分析。为验证预测结果的稳定性,本文通过与5种模型进行对比,并以十折交叉验证法弱化样本随机分类的影响。表3展示的是在仅用基本指标情况下,7种不同模型在十折交叉法下预测结果的均值。(表3)

从表3中可以发现,十折交叉验证法下,SMOTE-Ada在T-2期、T-3期几何平均正确率G和少数类的度量值F均显著高于其余6种模型。这表明该模型对财务危机企业的预测准确性超过其他模型。这一结论同样可以在考虑内部治理或资本结构指标的预测结果中发现,因此可以认为模型SMOTE-Ada预测性能优于其他模型。

(五)内部治理指标预测结果。本文已经验证了内部治理指标与企业财务状态的相关性,但内部治理指标在企业财务危机预测中是否有效仍需检验。表4是考虑内部治理指标后十折交叉验证法预测结果的均值。通过表4可以发现,加入内部指标后T-2期所有模型预测G值与F值均有所上升,SVM模型预测准确率分别增加了0.0673、0.0737,提升明显。从整体来看,考虑内部治理指标后,G、F值其均值分别上升至0.6766、0.5286,增加了0.0254、0.0358,证明内部治理指标对模型预测效果提升具有泛化能力。(表4)

从T-3期来看,加入内部治理指标后各模型G、F值均显著上升,其中SMOTE-Ada预测准确率评估指标分别为0.8106及0.5894。从整体来看,T-3期两个评估指标均值分别为0.4911、0.3063,增幅分别为0.0737、0.0752,上升幅度较T-2期明显。

综上所述,内部治理指标体系对企业财务危机的预警具有积极意义,能够提升模型的预测能力;考虑内部治理体系后,T-3期模型预测性能提升较T-2期更为显著,主要原因在于T-2期,企业财务数据信息反映较T-3期更充分。

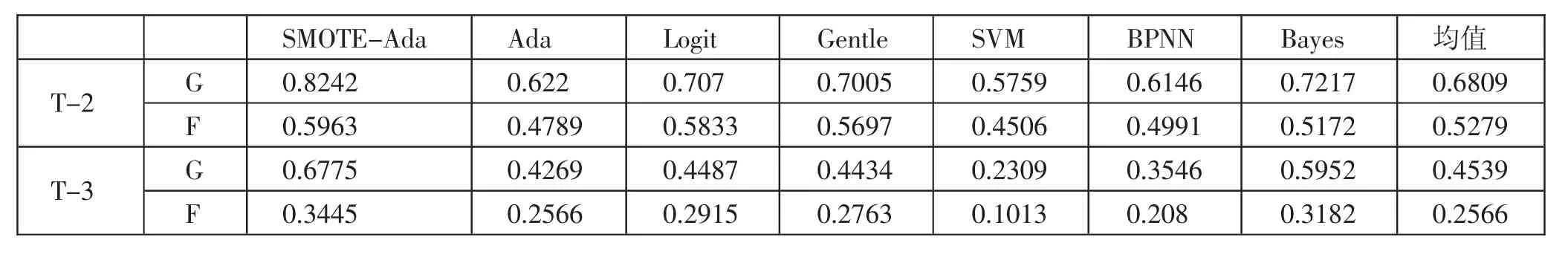

(六)资本结构指标预测结果。经检验,本文采用相关性及差异性较高的7个资本结构指标进行研究,结果如表5所示。除Gentleboost外的6种模型G、F均上升,对危机及正常类企业预测准确性均有提升。Gentleboost仅G值上升,F值略有下降,表明纳入资本结构指标后对正常样本预测能力提升较多。从T-2期的整体来看,G、F值的均值分别为0.6809、0.5279,分别增长了0.0297、0.0251,这意味着资本结构指标对企业危机预测存在泛化力。(表5)

表6 配对样本t检验一览表

T-3期中,共5个模型的G、F值均有提升,是资本结构指标对模型预测性能提升的体现。Bayes模型F值显著上升G值下降,对危机样本预测效果较好,存在正常样本预测准确性降低较多的情形。一般认为误将危机企业预测为正常企业所带来的损失高于错误预测正常企业的损失,所以Bayes模型预测结果符合预期。在考虑资本结构指标后Adaboost模型G值上升F值下降,对提升正常样本的预测能力效果较好,但降低了对危机样本的预测准确性。从整体来看,G、F均值分别增加0.0365、0.0255,结果与T-2期相似,资本结构指标体系的加入能够提升模型对财务危机的综合预测能力,也具有一定泛化性,且对T-3期模型预测性能更为显著。

(七)配对样本t检验。经上述实证检验,内部治理及资本结构指标均能在一定程度上提升模型对财务危机的综合预测能力,但是以上分析仍旧缺乏一定的量化指标。因此,本文对三组实证结果进行了配对样本t检验,结果如表6所示。可以看出,两年预测结果中几何平均正确率G值、少数类的度量值F值均在5%的显著水平下呈明显差异。该结果同样表明,考虑内部治理、资本结构指标能够显著提升7种模型的预测能力。(表6)

四、结论

本文以中小板上市公司作为研究对象,构建了基础指标、内部治理指标和资本结构指标作为财务危机预警的特征指标体系,并以SMOTE-Ada作为预警模型,采用十折交叉验证法检验两类指标体系的预测能力和泛化能力。

实证结果表明:(1)内部治理及资本结构指标体系能够提升包括SMOTE-Ada在内的7种模型对财务危机的预测准确率,并具有一定泛化能力,对准确构建中小企业财务危机预警模型提供借鉴参考;(2)在加入内部治理或资本结构指标体系后,T-3期模型预测性能提升均较T-2期显著,主要原因在于T-2期基础财务指标所反应的信息较T-3期全面、明显,使得两类指标对T-3期的预测能力提升效果更好;(3)SMOTE-Ada模型相较其他几种模型能够更为准确地预测少数类的财务危机企业,无论是从G值还是F值来看,均为最优。

因此,对中小企业而言,要加强内部治理,优化股权集中度,构建更加完善的董事会制度,建立健全独立董事监督机制,同时还要优化资本结构,尤其是要重点关注长期资本负债率、权益乘数等具有显著差异的指标,从而保证公司的稳定发展。而投资者则可以将SMOTEAda模型作为可操作工具,结合股东持股比例、董事会人数变化等内部治理指标及资本结构指标进一步判断公司财务状况,避免发生投资损失。政府部门也可以参考模型结果,将内部治理及资本结构指标纳入对企业的监督管理依据,避免企业财务状况恶化危及市场稳定。