再论无面额股票的功能与引入*

2021-12-23林凯

林 凯

(中国人民公安大学法学院,北京 100038)

引言

近年来股票去面额化成为全球公司法改革的一条支线。中国对此似无急迫和充分的内生需求,司法判决中也鲜见以票面金额、资本溢价为要素的诉争点。不过从域外经验看,去面额化本并非因应实务需要,而是公司法内在逻辑的自我匡正。在立法论者看来,东亚的日本(2001)、中国香港(2004)、韩国(2012)、中国台湾(2017)在其公司法中引入无面额制,对中国公司法修订构成一定的“外源性压力”。

既有文献明确认可面额机制存在误导估值、妨碍融资等流弊,基本证成无面额股的相对优势,整体主张中国公司法作无面额化修订(1)参见傅穹. 股票面额取舍之辩[J]. 比较法研究, 2004,(6):46; 官欣荣. 论我国无面额股制度之推行[J]. 华南理工大学学报(社会科学版), 2013,(5):61; 席波. 无面额股份制度筹集资金探究[J]. 财会通讯, 2015,(26):23;王心茹, 钱凯. 公司资本制度功能转变背景下无面额股的引入[J]. 西南金融, 2018,(11):53; 卢宁. 股份面额制度的式微与无面额股的引入[J]. 东岳论丛, 2018,(9):179.。不过,研究仍有推进余地。本文试作进一步讨论:第一,面额制的内部差异大于面额与无面额的外部差异。宽缓、弹性的面额制并无显著弊端。第二,美国上市公司普遍发行弹性低面额股票,但此类股票的节税降费之优势具有偶然性。第三,股票面额与“掺水股责任”本质上无关。无面额股票会掩饰掺水股之观点属于误判。第四,每股盈余(earning par share,EPS)指标存在天然局限。去面额化不会导致不同股票之间失去对比标准,反而会引向科学的比较。

一、 股票面额相关重要定义之校准

本文旨在阐释无面额股(no-par-value shares/shares without par value)的功能,比较无面额制与类似竞争性机制,说明实施无面额制的经济效果。

(一) 面额股与无面额股

面额股的通常定义,即“特定金额印刷记载于实物券,或者虚拟标注于电子证券的股票”之表述流于表面。本质上,票面金额不是数字而是一种限价机制。即股票发行前,禁止公司将每股发行价格设定于面额之下(下文简称“折价禁则”)。折价禁则是面额股的核心机制,也是导致面额股发生再融资障碍的根源。面额股的另一特征在于,面额成为区隔发行所得的天然分水线:即面额以内的部分为股本,于资产负债表中计入实收资本账户;超出部分为资本溢价,计入附加资本或者资本公积账户。不过,上述特征并非关键,因为无面额制也可以容许人为区隔出虚拟的“股本”和“溢价”。

申言之,区分面额股和无面额股的关键,在于公司法是否承认折价禁则。一方面,假如徒有面值而不承认折价机制,则本质上为无面额制。例如,在比利时公司法上,票面金额长期存在,实践却默许折价发行,则本质上属于无面额制。比利时业界在1994年的学术讨论后进一步达成共识:面值和历史价格不起任何作用,应明确允许以低于面值的价格发行(2)Hans De Wulf, Shares in the EMCA:The Time Is Ripe For True No Par Value Shares In The Eu, And The 2nd Directive Is Not An Obstacle[J]. 215European Company And Financial Law Review 13(2016):221-225.。另一方面,假如没有面值却存在限价机制,则本质上为面额制。例如,欧盟、德国公司法允许发行无面额股,却继续以某种形式约束发行定价,其本质为面额股制度;又如,1976年欧共体《第二号公司法指令》第8条第1款规定,无面额股的发行价格不得低于其会计面值,其第10条第2款规定,以现金以外财产出资的,应以专家报告形式检验出资估值是否达到会计面值。欧共体指令中的所谓无面额股与面额股本质无异,学界称其为“不真正无面额股”。

令不真正无面额股“不真”的关键概念是“会计面值”(accounting par)。所谓会计面值,是指公司资本平均分摊到每一单位股份上的价额数字(3)Company Law Review Steering Group, Modern Company Law for a Competitive Economy:The Strategic Framework[R]. UK, (1999):88; Jonathan Rickford, Reforming Capital:Reforming Capital Report of the Interdisciplinary Group on Capital Maintenance[J]. 919European Business Law Review 15(2004):929.,其要点是:第一,法律属性上,会计面值是一种“影子面值”“隐形面值”,票面金额借此死灰复燃,只是不彰显于票面而已。会计面值的计算方式为:“会计面值=法定资本/设定资本(stated capital)÷股份数量”。结合公式“面值*股本=法定资本”不难发现,公司首次发行形成的会计面值在数值上与面值别无二致。第二,制度功能上,会计面值替代面值成为设定最低发行价格、禁止折价发行的新标尺。欧盟《第二号公司法指令》第8条、德国《股份法》第9条第1款均规定,股票发行价格不得低于面值或者会计面值(4)[德]托马斯.莱塞尔. 德国资合公司法[M]. 高旭军等译. 北京:法律出版社, 2005.110; [德]格茨·怀克, 克里斯蒂娜·温德比西勒. 德国公司法[M]. 殷盛译. 北京:法律出版社, 2005.441.。第三,实施效果上,在会计面值环境下,折价禁则对发行、融资的限制作用甚至更强。原因在于面值相对固定,故公司每次发行价格的门槛不变;而会计面值不固定,因此公司每次发行新股可能形成更高的会计面值,进而抬高下次发行的最低价格(5)郑同晟. 无票面金额股及低面额股法律问题之研究[D].中国台北:台北大学, 2005.17.。综上三点,欧盟、德国、奥地利等法域实施的“无面额制”本质上是面额制,而且是严格模式。

准确界定面额股、无面额股的实益有两点:第一,明确去面额化改革的目标。从面额股到无面额股不只是从股票上擦除某个数字,而是以废除折价禁则为中心的系统性修订。第二,准确锁定应当借鉴的立法例。一个国家或地区实行“不真正面额制”,自然有其切合实情的缘由。只是中国公司法要想引入无面额制本身而不是刻意仿效德国制度,就应考察真正的无面额制,例如历史最长的纽约州商事公司法第501-506节,又如地缘近似度较高的台湾地区2017“公司法”第140条、156条等。

(二) 严格面额制与宽松面额制

同为面额股,不同法域的公司法对票面金额的初始取值、嗣后的数字调整方面之规制力度却迥然不同。此种同类别之间的差异,比面额股与无面额股不同类型之间的差异更值得重视。一般而言,(1)公司法是否强制要求初始面额必须为某个较高的数字;(2)公司法是否禁止或者严格限制公司嗣后修改该数字,是两项关键评价指标。据此,有严格面额制与宽松面额制的分野。

严格面额制是指,公司首次发行时必须设定确定且较高的数额;且公司一般无权自行调整该数额。此种模式的典型是2017修法前的中国台湾地区“公司法”。其上市柜公司票面金额被强制定为10元,且不得以股票合并拆细为由增减。

宽松面额制是指,公司法允许公司自由设定面额的初始额度,或者统一要求设定某较低的面额,公司嗣后有权依据法律规定、章程约定或者公司决议,在增资、减资、股票拆细、合并等情事下调整面值。该模式的典型正是当下我国公司法。中国上市公司股票面值无法定限制,仅约定俗成为1元,远低于近期A股平均股价12.10元(6)佚名. A股平均股价12.10元,84股股价不足2元[EB/OL]. (2021-05-06)[ 2021-05-16].http://data.stcn.com/ kdsj/202105/t20210506_3198132.html.。上交所A股中紫金矿业(601899)、复旦张江(688505)首次发行定价仅0.01元。此外,票面金额可调整。A股不乏首次发行时面值10元、100元,后经股票拆细调低为1元的事例。虽未查阅到基于1元面值继续通过拆细调低的实例,但此种操作并无实质性法律障碍。

界定严格模式与宽松模式有两点意义:第一,准确锁定面额制的病源。文献对面额制的集中批评,其实大多针对严格模式。此种批评本质上并不是针对面额本身,而是针对高度强制干预的立法政策。面额制实际充当了过度强制策略的替罪羊。这样的批评本身成立,但可能会失焦和混淆,错失了精确查找面额制真正病源的机会。第二,引出更为尖锐的问题,即假设宽松、弹性的面额制没有副作用,中国公司法又何必单纯追逐立法潮流而引入无面额股?

二、 比较法视野下的域外无面额股制度

(一) 无面额股的起源与全球移植

文献公认1912年美国纽约州公司法为最早允许发行无面额股的成文法。至于立法动因,存在发起人规避出资义务说(7)Kenneth Kaoma Mwenda. Policy issues underpinning the concept of par value:a comparative legal study[J]. 80Mountbatten Journal of Legal Studies 3(1999), p.86; 刘连煜. 公司法理论与判决研究(二)[M]. 台北:元照出版公司, 2000.44.、解决禁止折价发行导致的融资障碍说(8)Victor Morawetz. Shares Without Nominal or Par Value[J]. 729Havard Law Review 26(1913):730-731.、面值无意义说(9)Welcome DeVier Pierson. Stock Having No Per Value[J]. 173Illinois Law Review 17(1922):175.等解读。这说明人们早在一个世纪前即已明确认识到面额制的流弊。1913年比利时发行无面值股票,其立法动因不详。此后,以美国—比利时式的真正无面额股为蓝本,移植路线图沿普通法系、大陆法系两条支脉渐次展开。

普通法系,尤其是美国,在塑造公司规则时优先注重制度功能与现实需求,其法律的修订旨在巩固本国本地的实体经济与金融权力之全球竞争优势。去面额化改革正是公司法在功能向度的演进,故其在普通法系的迅速推进毫不意外。1923年,美国已有24个州允许发行无面额股(10)John J. Roche. No Par Value Stock[J]. 76Marquette Law Review 7(1923):76.,目前所有州均授权发行无面额股,有些州甚至废除了面额股(11)叶淑慧. 我国企业采弹性面额制度之简介[J]. 证券柜台, 2014,(2):30.。(2)英国公司法虽然迄今不采无面额制,但以1918年Wrenbury委员会发表报告为起算时点,其无面额股官方立法活动已历102年。无面额股的一切构思几乎均可在该国丰富的议会资料中觅得鸿爪。但就目前趋势,英国中短期内引入无面额股属大概率事件(12)颜薇姗. 我国引进无票面金额股与超低面额股相关法律问题之研究[D]. 中国台北:政治大学, 2008.62.。此外,英联邦成员国以及深受美国法影响的泛太平洋国家和地区如南非(1973)、加拿大(1996)、澳大利亚(1998)、新加坡(2006)、中国香港(2014)等先后引入了无面额股制度。

大陆法系,尤其是德国,优先关注规则背后法律哲学的正统性与操作仪典的正宗性。德国公司法迄今不放弃法定资本制的结构,或许旨在捍卫欧洲地缘区作为古罗马法律文明嫡传者、近代工业文明与古典哲学先驱者之荣耀与权威。是故,去面额化在法系核心区遭到抵制甚至发生“不真正额面股”式的变异。1976年欧共体《第二号公司法指令》第8条借鉴比利时公司法的外表,创设不真正无面额股模式。目前德国、奥地利、葡萄牙公司法与欧共体指令相同或近似,本质是沿用并加固面额制(13)Paulo de Tarso Domingues, No Par Value Shares in the Portuguese Legal System[J]. 125European Business Organization Law Review 13(2012):139.。不过欧洲新近立法出现转向,芬兰2006年修订公司法成为首个采用真正无面额制的欧洲法例,2015欧洲示范公司法(European Model Business Act,EMBA)第5章明文允许发行真正无面额股(14)See Hans De Wulf, Shares in the EMCA:The Time Is Ripe For True No Par Value Shares In The Eu, And The 2nd Directive Is Not An Obstacle[J]. 215 European Company And Financial Law Review 13(2016):221-225.。在东亚地区,日本(1951)、韩国(2012)、我国台湾地区(2017)引入真正无面额制,其中日本、韩国彻底废除面额股(15)曾宛如. 低面额股与无面额股对台湾公司资本制度之冲击与影响[J]. 月旦法学杂志, 2015,(1):35;徐慧芝. 弹性股票面额制度——对已发行10元面额股票公司之影响研究[D]. 中国台北:台湾科技大学,2015.11-13.。我国大陆当前禁止无面额股,实施低额度、可调整的宽松弹性面额制。

我国《公司法》自1993年颁行以来,历次修订呈现“远德近美”趋势,原因复杂。仅就制度性动因而言,市场经济上升期对普通法系竞争性规则的需求增加,剥离行政管制与回归私法本位的努力与普通法的气质更为契合。是否以及如何实施去面额化改革,除政策利益诉求、技术分析、损益比权衡之外,也不妨在上述法律修订与社会变迁的结构性关系中加以把握。

(二)无面额制立法的共性与趋势

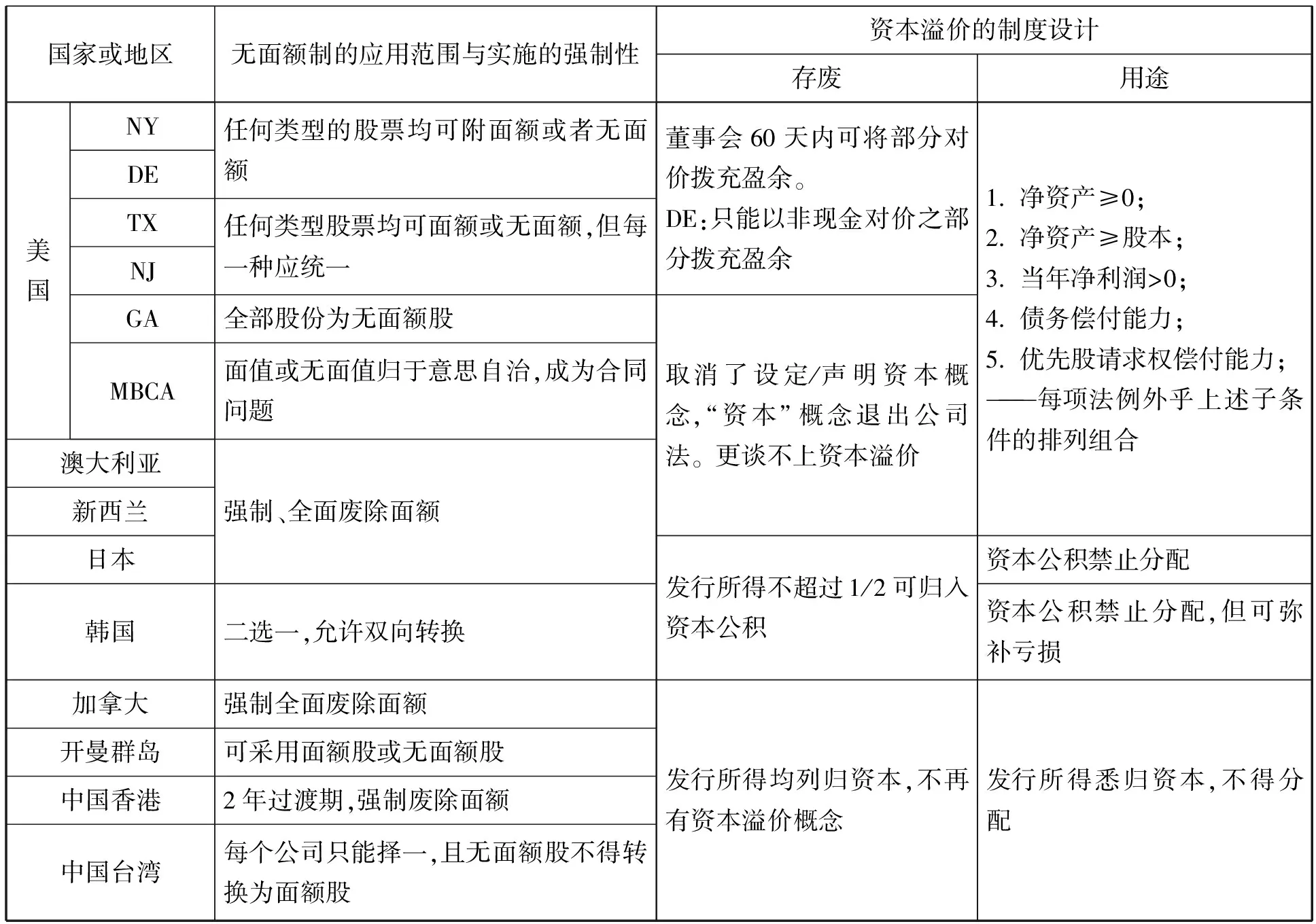

即便是同名、同类制度,也往往会因制度要素的排列组合不同而呈现出不同版本。无面额股发展至今业已衍生出数种方案。不过共通的制度要素无外乎三项(见表1):第一,无面额股的适用范围;第二,引入的强制性;第三,资本溢价之存废与相应的会计处理。对该三类要素的取舍与处理,构成某法域无面额制度的架构要点。

表1 无面额制度的架构要点

要点之一,允许发行无面额股的具体范围。引入无面额股只是第一步,立法者还需要决定如下细致事项:(1)公司组织类型范围。是允许任何公司法发行无面额股?还是仅允许某一类公司如封闭性公众公司发行?(2)公司行业类型范围。是将无面额股引入全行业?还是保留诸如金融类企业作为例外?(3)股票类别范围。是允许任何种类股票无面额?还是仅允许普通股无面额。现实中绝大多数立法将无面额股引入全类型公司与全类别股票。也有特例,如我国台湾地区2015修订《公司法》即仅将其引入闭锁性股份公司。

要点之二,引入无面额股的强制性程度。存在两种显著不同的立法模式:一是强制模式,要求公司必须全部发行无面额股,彻底废除面额股。强制模式本质上是对公司施加义务。二是自愿模式,允许公司在自愿发行无面额股,同时允许无面额股的存在。自愿模式本质上是对公司授予权利。此外,如采用自愿性方案,又将派生出如下权衡点:(1)单个公司是否只能就面额与无面额二选一。(2)单次发行是否只能就此二选一。(3)就某一种类的股票而言,是否只能二选一。(4)是否允许面额股与无面额股双向转换。现实中,采用强制模式与自愿模式立法例数量相当。不过,强制模式似乎成为新近趋势。

要点之三,股本溢价存废的选择。如前所述,真正的无面额制必然废除折价禁则。不过,资本溢价概念却可弃可取,形成三种模式:第一,废除模式,即彻底废除资本溢价,要求发行所得全数拨充资本。我国香港、我国台湾地区采用此模式。第二,保留模式,即保留资本溢价概念,允许董事会在法定期限和范围内人为划拨出部分发行所得,拨充资本公积账户。日本、韩国采用此模式。第三,根除模式,即不仅废除资本溢价,也一并根除法定资本,彻底否认资本信用理念。采用此激进模式的典型为美国《示范商事公司法》最新版本。采用根除模式,以有效建立偿付能力测试(insolvency test)为前提,本文不予深入讨论。现实中,前两类模式的数量大体持平。不过,废除模式似乎为新近趋势。

(三)无面额制的实践效果

无面额股可行性已有充分的实证支持。本文检索了包括美国51个州在内的69个司法管辖区,没有查阅到关于去面额化失败的任何记载。但是,有一现象值得注意:允许自由选择时,多数公司倾向于发行超低面额股,而不是无面额股。换言之,无面额股固然比强制高面额股受欢迎,但在与弹性的低面额股竞争时似乎处于劣势。该现象绝非孤例。例如,1989年开曼群岛公司法允许注册公司发行无面额股,此后十余年间,在此注册的公司仍多倾向于采用面额股(16)富而德律师事务所. 关于在香港实行无面值股份制度之影响的顾问研究[EB/OL]. (2004-11-29)[2020-10-01]. https://www.fstb.gov.hk/fsb/co_rewrite/simpchi/pub-press/doc/no-par_c.pdf.;1951年日本公司法即允许采用无面额股,而1999年日本东京交易所上市公司1838家,采无面额者仅有11家(17)邓学修. 无票面金额股票发行对公司影响之实证研究[D]. 中国台北:政治大学, 2002,13.;1973年南非公司法允许企业在面额股与无面额股之间二选一,但现实中很少有公司选择无面额股(18)Kathleen Van Der Linde. Par-value Shares or No-par-value Shares:Is that the Question?[J]. 473South African Mercantile Law Journal 19(2007):474.;美国上市公司也大多采用低面额股,2019年美国市值排名前10的公司的普通股,仅强生公司采无面额股,其余公司除伯克希尔-哈撒韦采5美元面值外,均采小于或等于1美元的超低面额股(19)截至2020年11月7日, 该10家公司的普通股面值为:Microsoft(0.00000625), Apple(0.00001),Amazon(0.1), Alphabet(0.001), Facebook(0.000006), Berkshire Hathaway(5), Johnson & Johnson(no-par value), Visa (0.0001), Walmart (0.1), Procter & Gamble(1).,2014年苹果公司甚至主动将无面额股改为0.00001的面额股(20)Apple Inc. FORM 8-K CURRENT REPORT[EB/OL]. (2014-04-02)[2021-05-16].https://www.sec.gov/Archives/edgar/data/0000320193/000119312514084697/d684095d8k.htm.。

超低面额股的竞争优势必须得到合理解释,否则我国公司法根本没有必要引入无面额股,维持当前的宽松、低额模式才是最优策略。

三、 无面额制度之优势

(一) 无面额相较严格面额之优势

事实上,业界对无面额股正当性及优势的确认,早在20世纪初美国学者群的论战中即告完成。其中,Harno&Rice(1922)、Mitchell(1925)等少数文献立场折中;Cook(1920;1921)、Bongbright(1924)、Shapiro(1930)等少数文献明确反对;Dwight(1906)、Morawetz(1912)、Hollen &Tuthill(1921)、Colton(1921)、Pierson(1922)、Roche(1923)、Wickersham(1923;1926)、Masterson(1932)等多数文献为无面额支持者,确认无面额股并非欺诈性工具,并就其优势形成共识:(1)澄清面额与股票价值之间的虚假关联,在法律上使股权回归比例性利益的本质,在估值上则回归公司盈利能力的本质;(2)拓宽融资时董事会的定价权限,破解股票市场价格低于票面金额时的融资困境;(3)提供有力证据,削弱面额及股本对股东、公司债权人具有保护功能的假说;(4)降低公司合并、盈余转增资本等重大变更的成本。下文仅就其最关键的两点,作扼要阐述。

1. 投资立场:消除价值误导

面额与公司价值无关是百年前已达成的共识。1912年美国律师协会起草的“统一公司法”之立法理由部分称:“从股票证书中删除票面金额的目的是使证书更清楚地显示股票的真实和基本价值。指定一个票面金额,往往会使投资人产生似是而非的印象,即投资回报率以股息除以面额计算。”(21)Albert J. Harno, Raymond F. Rice. Non-Par Value Stock[J]. 321American Law Review 56(1922):338.无面额股的最早支持者之一纽约律师协会主席Root说,“我看到了许多关于股票权利和义务的误解,这些误解均是基于固定的票面金额。允许公司不就其资产价值发表任何声明,反而是一种避免严重误解的方法。”(22)Richard H. Hollen, Richard S. Tuthill. Uses of Stock Having No Par Value[J]. 579American Bar Association Journal 7(1921):581.此后,人们就无面额股会消除投资误导方面,观点趋于收敛。早期的立法性文献如1926英国Greene报告、1954英国Gedge多数派报告(23)Christopher Noke. No value in par:a history of the no par value debate in the United Kingdom[J].13 Accounting, Business & Financial History 10(2000):18.、1955英国上议院会议Cromer伯爵的发言等(24)[英]克罗默伯爵. 英国上议院“无面额股”议题辩论发言[EB/OL]. (1955-01-25)[2021-05-16]. https://hansard.parliament.uk/Lords/1955-01-25/debates.,早期的研究性文献如Masterson(1932)(25)William E. Masterson. Consideration for Corporate Shares with Special Reference to Shares without Par Value[J]. 75Idaho Law Journal 2(1932):75.,均持此论。

质疑者认为,今日的投资者多具专业性,无面额制的规避误导功能言过其实。但实证研究表明,长期浸润于法定资本制文化会钝化人的专业判断力。2004年我国香港的一份调研报告表明,在投资银行、金融机构、上市公司、律师事务所等专业机构人士中,高达21%的人认为面额对于股份买卖是有用的参考(26)富而德律师事务所. 关于在香港实行无面值股份制度之影响的顾问研究[EB/OL]. (2004-11-29)[2020-10-01]. https://www.fstb.gov.hk/fsb/co_rewrite/simpchi/pub-press/doc/no-par_c.pdf.。2015年我国台湾学者的调研表明,大多数会计界、证券界人士高度肯定股份面额一律新台币10元的规范方式。多数人认为不应废除面额制,因为这会使得投资人了解股份价值,并据此判断该公司之营运绩效与能力(27)黄铭杰. 公司法资本规范再生的救世主——从闭锁性股份有限公司引进无票面金额股制度谈起[J].月旦法学杂志, 2015,(12):74.。由此可见面额的误导之深。

2. 公司立场:排除融资障碍

票面金额阻碍融资的关键不在面额本身而在于折价禁则。公司在股价跌破面值时难以实施股权融资,这是因为法律禁止低于面额认购股票,因此股权融资只能以溢价的方式进行。而理性的投资者很难产生该自损性行为动机。不唯宁是,如下因素又会加剧融资障碍:(1)股票收盘价低于票面金额时,公司往往经营困难、现金流短缺。不幸的是此处暗含恶性循环结构,即融资需求的迫切性与现金流的短缺程度正相关,而投资者溢价认购的意愿和动机,却与现金流的短缺度负相关。(2)股权融资手段的禁止,减少了公司以借贷等其他手段融资谈判时的筹码,间接加剧了其他方式融资的困难。

诚然,上述融资障碍理论上均可排除。第一,设置例外,即设定允许折价发行的例外情况。如将该规则的应用限定于首次发行;又如设置例外规定,允许公司于“财务危急状况”下报请行政机关或者诉请法院,获取折价发行豁免令(28)See 139U.S.417, 11S.Ct.530(1891).;再如允许公司折价发行特别股融资。第二,降低面值,即在股价不变的前提下将面值调低至股价以下。如先形式减资或者简易减资,将资本降低至股票市值以下(29)王心茹. 公司资本制度功能转变背景下无面额股的引入[J]. 西南金融, 2018,(11):52.;又如修订公司章程调低面值。第三,提升股价,即在面值不变的前提下将股价提升至面值以上。例如护盘性回购股份;又如合并已发行的流通股以提高每股价格(30)方嘉麟. 论资本充实原则——面额与财产出资规范模式的探讨[C]//政治大学法学院财经法中心. 财经法新课题与新趋势(二).中国台北:原照出版公司, 2015.6.。

但是,上述排障方案各有显著不足。首先,例外方案先人为制造一个无意义的融资障碍再排除障碍,本身就颇显滑稽。HyldaBoschma等人就在此方面点评荷兰公司法时也提出公司法最好保持简洁,如无必要勿增术语(31)Hylda Boschma, Loes Lennarts and Hanny Schutte-Veenstra. The Reform of Dutch Private Company Law: New Rules for the Protection of Creditors[J]. 567European Business Organization Law Review 8(2007):590.。其次,降值方案缺乏可行性,例如形式减资方案在严格面额制下行不通,因为票面金额根本不随着“每股资本金额”的变动而变动。最后,提价方案中的回购措施成本过高,而股票合并会因面额的相应合并而徒劳无益。综上,避免融资困境的最佳方法,依然是在根源上废除票面金额及其现价机制。

无面额股票尚有其他零余优势,例如简化会计结构、拓展董事会发行定价权、降低利润资本化的成本、简化股票拆细与合并,甚至特定场景下促进公司合并等,自不待言。其中,值得重视的是朱慈蕴、梁泽宇指出,无面额股引入后“创业者可以以近乎零成本地扩大企业初始股票的发行数量,从而预留足够多的股份数量,以避免投资人进入后对其股权产生过分严重的稀释”(32)朱慈蕴, 梁泽宇. 无额面股引入问题研究[C]//清华大学商法研究中心. 21世纪商法论坛第十七届国际学术研讨会论文集, 2017.153.。王心如也指出无面额股在发行时不需要以某一特定价格发行股票,因而在安排公司的股权结构时更加灵活(33)王心茹. 公司资本制度功能转变背景下无面额股的引入[J]. 西南金融, 2018,(11):53.。方嘉麟(2015)(34)方嘉麟. 论资本充实原则——面额与财产出资规范模式的探讨[C]//政治大学法学院财经法中心. 财经法新课题与新趋势(二). 中国台北:原照出版公司, 2015.11-12.、朱德芳(2018)(35)朱德芳. 出资种类与面额/无面额——2018年公司法修正评析[EB/OL]. (2018-08-13)[2020-10-04].http://www.lawdata.com.tw.也提出类似见解。上述观点展望了无面额股在降低控制权成本、可替代双重表决权等复杂安排的重大创新前景。此项系统性创新或许涉及“同股同权、同股同价”法律原则的颠覆,以及公司设立、融资、治理成本的整体重估,需要另文研究。

(二) 无面额相较宽松面额之优势

低额、可变的宽松面额股不会显著阻碍融资,但仍有不足:第一,其依然延续了其对投资人的误导、对面值与资本关系的混淆、对定价的无谓限制(见表2);第二,取值和调整上的高弹性可能形成不当操纵的空间;第三,关键在于,从允许面额取值无限接近于0的一刻起,面额制在正式的制度竞争中即已告负,此时,保留面额不再是因其严肃的技术优势,而不过是因为不必急于毁掉某块形式法治的化石而已。

表2 面额制与无面额制

至于弹性的超低面额股票因税费优惠而被美国上市公司广泛采用,只不过是在特定政策影响下偶然出现的现象。无面额股所课征之税费之所以高于低面额股,是因为历史上美国各州公司的注册费、备案费、印花税、特许经营税等税费通常以票面金额为计算依据,而无面额股一度统一视为面额100美元。此后虽有收取固定总额、降低法律拟制额度等方法减负降费,但税费成本依然整体高于低面额股。以纽约州为例,1920年该州规定征收特许经营税时每股视为100美元(36)Cornelius W. Wickersham. Progress of the Law on No Par Value Stock[J]. 464Harvard Law Review 37(1923—1924):473.,修订后的纽约州公司税法180条规定无面额股每股缴纳转让税0.05美元,面额股的税率为面额的0.05%。假定公司发行一万股,无面额股需缴纳500美元,超低面额股(假定0.0001美元)则仅需缴纳0.0005美元,仍具优势(37)胡果威. 美国公司法[M]. 北京:法律出版社, 1999.108.。该规定业已失效(38)美国纽约州公司注册中心. 发行200股无面额股之公司的股票结构[EB/OL]. [2020-10-04]. https://www.nyic.biz/why-is-the-stock-structure-of-a-new-york-corporation-200-shares-npv/.。

当今,美国各州公司法针对无面额股一般采用四种税费计算模式。第一,传统模式,即法律拟制一个票面金额。例如,历史上多数州规定以课税为目的时,无面额股之“面额”统一视为100美元;西弗吉尼亚州将其视为25美元(39)Welcome DeVier Pierson. Stock Having No Per Value[J]. 173Illinois Law Review 17(1922):184.;现行佐治亚州公司法则视为每股1美分。第二,股份模式,即以股份数量为课征依据。例如,现行纽约州公司税法180条规定无面额股的每股缴纳转让税为0.05美元。第三,固定数额模式。例如,现行纽约州公司法依不同情况收取固定注册费5~125美元。据《弗莱彻公司法百科全书》介绍,在对公司股本课税时,美国各州主要采用法律推定技术,即推定某个固定数额为应缴额度,除非当事人就发行对价的真实价值,或者公司注册文件中州政府的核定价值另行举证(40)William Meade Fletcher, etc.Fletcher Cyclopedia of The Law of Private Corporations§6898.50[EB/OL].[2020-10-04]. Westlaw数据库.。第四,公允价值模式,即以发行所得的公允价值,或者公司主管机构依据公司提交的资料认定的价值为税费基准(41)William Meade Fletcher, etc.Fletcher Cyclopedia of the Law of Private Corporations,§5080.60[EB/OL].[2020-11-07]. https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document.。例如,马萨诸塞州规定无论是否有面值股票均以公平现金价值为基础(42)Cornelius W. Wickersham. Progress of the Law on No Par Value Stock[J]. 464Harvard Law Review 37(1923—1924):473.。

由上可知,低面额股具有的税费优势其实只存在于第一种模式下,且需要同时满足三项条件:(1)公司税费与面额挂钩;(2)采用统一的拟制面额;(3)拟制额度至少大于每股真实出资价值。但在当下美国,模式一、二已显著式微,模式三、四才是主流。业界对以公平现金价值为税费基础的模式四尤其认同。Welcome D. Pierson指出,面额从来都不代表股票的真实价值。在确定特许经营税额时,不应以面额而应以实际价值为基础(43)Welcome DeVier Pierson. Stock Having No Per Value[J]. 173Illinois Law Review 17(1922):184-185.。Cornelius W. Wickersham指出,凡税收必须与征税财产有某种关系,无面值的股票都应以其公允或真实价值来衡量,而不应以虚构的数字来衡量。以无面值股票的实际价值为基础的税收建立在安全的基础上,符合其性质且最为合宪(44)Cornelius. W. Wickersham. Taxation of No Par Value Stock[J]. 289Harvard Law Review 39(1926):305.。综上,“低面额股具有税费优势”属于误判,不具有本质和趋势的指向性,无面额股不会带来税费上的额外负担。

四、 无面额制度之成本

假如坚持同股同权、同股同价原则,则无面额股的引入、实施成本近乎为0。此时,无面额股不会产生负外部性,不需要规则的重大修订。同时,在实践中并不导致公司、投资者、债权人、登记机关、证券交易所等利益相关方费用或责任的实质增加。

(一) 无面额股不会增加估值决策成本

早期公司法学者担忧,无面额制将损害公司会计账簿与财务报表的准确性(45)William W. Cook. Stock without Par Value[J]. 534American Bar Association Journal 7 (1921):534.。因为,无面额股遮掩了一股到底代表多少价值的货币或者非货币出资,一般公众投资者对股票的财产价值并无明确认识,故很容易盲目投资(46)Nur Sayidah, Ida Keriahenta Silalahi. The Principle’s Rule of No Par Value Shares of Trading in Stock[J].155Jurnal Dinamika Hukum 15(2015):157.。

上述担忧仅在公司法早期成立。彼时面额与发行价格尚未完全分离,公司资信指标匮乏,投资者保护体系羸弱,对投资者而言面额至少是心理安慰剂。时至今日则不难理解,面额仅为僵固的历史数字,不是有效的决策信息。事实上,资产负债表、损益表、现金流量表中并无面额的角色。面额的消失无碍“实收资本”科目存在。对此,Henry E. Colton指出,Cook对无面值股票的批评是离题的。名义的票面价值只不过是一个虚假标签(47)Henry E. Colton. Par Value Versus No Par Value Stock[J]. 671American Bar Association Journal 7(1921):672.,如Norman Pannell指出,英国工人习惯于以“每股股息÷面值”来反映股东报酬率或者股息率,然而这一财务指标缺乏意义(48)[英]诺尔曼·潘内尔. 英国上议院“无面额股”辩论发言[EB/OL]. (1956-05-04)[2021-05-16]. https://hansard.parliament.uk/Commons/1956-05-04/debates/7386dc2b-4c0c-4ead-b2c6-a5b1553ddaaf/NoParValueShare.。因此,面额的消失不是问题,人们对面额的依赖才是问题。

(二) 无面额股不会纵容掺水股合法化

有学者指控,无面额股会使“掺/灌/注水股”(watered stock)合法化。指控的大体逻辑是,无面额之设计有助于消除因掺水股所产生之责任问题,公司以股份换取价值难以估定之财产时,可能会较为安全,不易被追究掺水股之责任(49)James E. Snyder, Jr.North Carolina Corporation Law and Practice Forms,§9:16[EB/OL].[2020-11-07].https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document/I1bd12a155a7f11daa7ff99868807ce6c/View/FullText.html.。

本文认为,上述指控并不成立。票面金额与掺水股责任是否有关之所以存在争议,根源在于业界不存在统一的掺水股定义。掺水股是指公司在发行股份、出资时,就某些股份未能获得足额的对价。然而,所谓“足额”究竟指出资人缴付的对价达到何种标准,一直不甚清晰。对此,实际出现了四类不同标准:第一,票面金额标准,当支付给公司的现金或者其他财产价值达不到股票的票面金额时,该股票被视为掺水(50)William W. Cook. Watered Stock Commissions Blue Sky Laws Stock without Par Value[J]. 583Michigan Law Review 19 (1920—1921):584.,此为美国学界的主流观点;第二,股本标准,据此掺水股指公司账面显示的资本高于公司实际收到的公司出资总价值(51)See Jeffrey Jackson, Mary E. Miller, Donald E. Campbell. Encyclopedia of Mississippi Law, §22:70 (3d ed.) [EB/OL]. [2020-11-07]. https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document/I401deeab65f411daa5cbf6271ac4c1df/View/FullText.html;James D. Cox&Thomas Lee Hazen. Treatise on the Law of Corporations § 17:2 (3d)[EB/CL]. [2020-10-04]. https://1-next-westlaw-com.libez.lib.georgiasou thern.edu/Document.;第三,发行价格标准,未全额支付对价的,哪怕已经超过面额也属于掺水(52)方嘉麟. 论资本充实原则——面额与财产出资规范模式的探讨[C]//政治大学法学院财经法中心. 财经法新课题与新趋势(二). 中国台北:原照出版公司, 2015.4.;第四,非现金出资作价额标准,我国部分学者在非现金出资语境下讨论掺水股,此时掺水行为指作价时虚估其价值。

由此可见,掺水股定义的差异,源于面额、资本、定价、作价四类不同标准。“无面额制消除了掺水股责任”一说,仅仅在以面额为判断掺水与否的标准时才成立。问题在于,票面金额恰恰是最不合理的标准。例如,我国大陆上市公司的发行价格普遍远高于1元面额。此时如果将“实际缴付的出资<1元面额”的股票定义为掺水股尽显荒谬,因为这几乎是一个空集。归根结底,所谓掺水不应指出资不足面额(股本),而应指出资不足发行价格(股本+股本溢价)。面额标准要求过低,以发行价格标准定义掺水股才合理。综上,不是面额的擦除纵容了掺水股,而是以面额为标准界定掺水股本就失当。掺水股及其潜在的民事责任,本就与面额无关。

(三) 无面额股不会模糊股票比较标准

另一担忧是,面额的消失或者不统一导致“不同股票之间的股价也不再是一个可以比较的参数”,投资者难以采用统一标准衡量其投资价值(53)张舒. 低面额股票与公司资本制[J]. 金融法苑, 2009,(1):72.。

事实上,该担忧不成立。无疑,面额的消失或者弹性化必然导致每股盈余财务指标失去意义。但问题在于每股盈余指标自身有局限,本就不能独立准确反映投资价值。每股盈余以“税后利润/股本总数”计算,反映的是“买一股股票可以赚多少钱”或者“想赚一块钱需要买多少股”。但是,首先不宜忽略投资成本。即使单位股票带来的投资回报相同,但股价不同,投资价值就不同。其次,股份数量可以通过合并、拆细人为操纵。例如,公司甲发行了N股普通股,当期税后利润P元,每股盈余P/N。以1:10做股份合并后(面额为原值10倍)每股盈余增加到10P/N,但实际上该公司的最核心的盈利能力并未改变。

更能反映投资价值的财务指标是市盈率(Price Earnings Ratio,P/E),其表示的是“投资一块钱可以赚到多少钱”或者“想赚一块钱需要投资多少钱”这样更本质的问题。市盈率正是把投资成本即股价这一变量,加入每股盈余的函数而形成的。

由上述连等式可知,每股盈余虽然与市盈率之间可以相互推导,但前者不是计算后者的必要步骤。市盈率与股票数量无关,也与单位股票的表现数据无关,至于面额就更是离题千里。综上,有没有面额以及面额是否统一,都不影响股票业绩的评价。面额的消除反而会揭示每股盈余的技术缺陷,引导人们使用市盈率来科学评估成本收益比。

五、 引入无面额股的技术可行性与方案

(一) 引入无面额股的可行性评估

域外实践业已证明面额股技术上的可行性。我国公司法是否引入无面额股主要是主观价值判断问题。本文对此不持立场,仅意在论证基于票面金额的属性、去面额化的域外经验、中国商法中面额要素的现实功能判断,即便我国公司法发生一日之间全部废除面额这种极端状况,在技术上也是可行的。

第一,面额不是公司法的枢纽机制,去面额化仅须微调。富而德报告指出:“无证据表明无面值制度会引致公司支付重大的转换费用。各类费用取决于将实施的无面值股份制度模式,以及如何实现该制度。”(54)富而德律师事务所. 关于在香港实行无面值股份制度之影响的顾问研究[EB/OL]. (2004-11-29)[2020-10-01]. https://www.fstb.gov.hk/fsb/co_rewrite/simpchi/pub-press/doc/no-par_c.pdf.微调的事项包括:其一,对立法文本、公司章程、工商登记、企业合同中有关面额的内容做文字删除。股票在实务中早已无纸化,无须做实物券的召回与重发。既有合约效力以无溯及力原则解释即可。其二,无论是否保留资本溢价概念,所影响者仅为会计账户的名称。其三,修订资本、资本溢价作为变量参与的规则,如资本公积的用途。其四,政府付出宣传、投资者教育成本,公司支付若干咨询、培训等费用。

第二,面额只是表面要素,其底层机能需要通过资本信用、资本维持原则实现。2013年我国公司资本制改革调低了资本信用的地位,动摇了面额机制的根基。业界日趋形成共识:首先,反映公司价值的必然不是原始股本,也不仅仅是当前净资产,公司价值取决于其盈利能力,公司信用取决于其现金流健康水平。其次,折价禁则有害无益。定价权属于公司意思自治范畴。面额所依附的资本机制既已坍缩,摘除面额要素自然顺理成章。

第三,我国的商业实践已经先于顶层设计,准确甄别出面额机制的冗余而将其冷处理。面额要素涉入中国商法的程度显著低于域外,事实上处于随时可弃的状态。首先,当前面额机制分三类:一是作为上市年费、证券登记结算计费标准中的变量。例如依据《中国结算上海分公司营业大厅业务指南》,股票划扣过户费、质押登记费等相关费用的计算公式为:股票数量*面值*特定系数。二是作为上市公司退市的风险警示或者触发机制中的变量。例如依据上证所现行《股票上市规则》,股票收盘价连续若干交易日低于每股面值的,法律后果为公司退市,或者产生公司退市风险公告义务。三是作为证券公司单一投资限定机制中的变量。例如依据《证券公司客户资产管理业务试行办法》,证券公司将其所管理的客户资产投资于一家公司发行的证券,按面值计,不得超过该证券发行总量的10%。

其次,在上述三类机制中,面额的角色要么不必要,要么不合理。其一,面额只不过是“公司设立时的每股净资产”的替身。例如“股票收盘价低于每股面值”,换作“股票收盘时的市值低于公司设立时的股本”的表述也无碍。其二,以面额为限价、计费、报警、折算的依据大多不合理。例如限制性股票的定价,似以定价时的净资产值为限更合理。又如,质押登记费用的计算,似以标的股票的总市值为据更合理。其三,面额机制可以被规避。例如,公司法固然禁止股份公司折价发行,却并未强制规定票面金额的取值区间。

(二) 无面额制的框架安排

去面额化虽为体系性修订,但关键处无非是两道选择题。一是面额股之存废,二是资本溢价之存废。

1. 废除面额股并修订相关规则

是否施行彻底的面额制、全面废除面额股,历史上曾困扰域外立法者。一方面人们对无面额制的优势具有共识,另一方面对全面废除面额股又难以决断。立法者的顾虑包括是否有必要限制公司的自由选择权、是否需要设置过渡期、公众未经倡导是否会错用、需求是否足够刚性以至于需要彻底去面额化、是否需要考虑公司的封闭属性及成长阶段等(55)王文宇. 民商法理论与经济分析(二)[M]. 中国台北:元照出版公司, 2003.547-549.。保留面额股的立法例也并不鲜见,有南非、中国台湾、韩国、英属泽西岛、耿济岛、维尔京群岛、加拿大哥伦比亚省,甚至包括美国MBCA与DGCL。

本文认为,全面废除面额股更为可行,保留面额股则弊大于利。首先,保留公司发行面额股的选择权貌似尊重私法自治精神,实则因面额具有误导性而不能践行意思自治原则。其次,允许同次发行面额股与无面额股颇显自相矛盾。假如要求以不同对价认购“将产生不同制度股东权益认定困扰”(56)方嘉麟,林国全等. 闭锁性股份有限公司逐条释义[M]. 中国台北:元照出版公司, 2016.85.,假如要求以同等对价认购则面额无异于形同虚设。再次,允许公司自主调节股本与溢价比例对激励投资、提升信用的正向意义不明,却大概率滋生监管套利空间。最后,保留发行面额股选择权必须配套以冗长的规定,以决定面额与无面额股在单个公司、单次发行、单种股票中能否并存,以决定两者能否双向转换,以决定无面额制之溯及力。新西兰法律委员会1989《公司法改革和重述》报告中的观点颇具代表性:“保留有面值股份作为一种选择将会过于复杂而不可接受,而且无任何助益。”(57)富而德律师事务所. 关于在香港实行无面值股份制度之影响的顾问研究[EB/OL]. (2004-11-29)[2020-10-01]. https://www.fstb.gov.hk/fsb/co_rewrite/simpchi/pub-press/doc/no-par_c.pdf.

假如采用全面废除方案,措施如下:一是通过公司法予以废除。删除其86条、128条中“票面金额”的表述;保留167条的资本公积金科目并删除溢价款二级科目;废除禁止折价发行规则,删除127条。为消灭已发行之面额股,可例外赋予新法溯及力,将修订公司法生效之前发行股票之面额视为无面额,将该期间公司章程关于面额的记载、发行合同对面额的约定视为无记载、无约定。受此法律推定影响致显失公平的依民法情事变更等相关规则处理。二是通过其他公司法律渊源予以废除。司法解释无须变动,在规章层面,删除《上市公司股权激励管理办法》23条、29条等关于以票面金额作为股权激励行权价限制的规定,删除《优先股试点管理办法》32条、37条等关于优先股票面金额的规定等。

2. 废除资本溢价并修订相关规则

是否将出资悉数拨充资本、彻底废除资本溢价科目也曾经困扰立法者。保留资本溢价意味着观念上切分发行所得,虚拟出一个“资本溢价账户”。两种方案的差异仅在于资本与资本公积账面数字的比例不同,并不涉及公司净资产及债权人根本权益问题。保留资本溢价的立法理由在于:一是保留公司财务运作之弹性,例如以资本公积转增股本(58)中国台湾“公司法”全盘修正修法委员会. “公司法”全盘修正修法建议[EB/OL]. (2016-11-30)[2020-11-07].http://www.scocar.org.tw.;二是这与去面额化之扩大董事会自主决策权的根本宗旨相符(59)Kathleen Van Der Linde. Par-value Shares or No-par-value Shares:Is that the Question?[J]. 473South African Mercantile Law Journal19(2007):479.;三是资本溢价具有独特功能,多数立法中它以弥补亏损、提高可分配盈余的方式而间接分配,个别立法中它被作为盈余的一部分而直接分配(60)Philip G. Louis, Jr.Missouri Practice Series, Business Organizations§13.11 (2d ed.)[EB/OL]. [2020-11-07].https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document/;Elizabeth S. Miller & Robert A. Ragazzo. Texas Practice Series, Business Organizations § 28:9 (3d ed. 2011) [EB/OL]. [2020-11-07]. https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document/.。保留资本溢价的法域有美国纽约州、特拉华州、得克萨斯州,以及日本、韩国。

废除资本溢价完全可行,宜作为优先选项。首先,现代资本制度的核心在于决定公司的哪些财产可以分配。公司债权人本就处于内部人的滥权威胁之下,董事会决定股本与溢价的比例,无异于允许潜在侵权人决定潜在加害人的处境,将恶化债权人的处境(61)Harold Marsh, Jr., R. Roy Finkle and Keith Paul Bishop. Marsh’s California Corporation Law,§5.13(4th ed)[EB/OL]. [2020-11-07]. https://1-next-westlaw-com.libez.lib.georgiasouthern.edu/Document/.。其次,资本溢价本质上是解决面额制僵固之弊端的产物,面值往往是人为强制的,而定价的合理区间却不以人的意志为转移,故允许溢价发行并将超额部分记为资本盈余。废除面值却保留超额区间如同消除路障后却依然绕道而行,颇显怪异。再次,保留资本溢价令规则无谓地琐碎繁复。一是资本溢价本身增加会计处理的复杂度。“香港全面采用无面额股的原因之一,正是因为面额股下股款分拆为股本、溢价公积等多个会计科目,而每个科目均有不同的使用限制,导致会计制度复杂,运作上造成混乱。”(62)参见中国台湾“公司法”全盘修正修法委员会. “公司法”全盘修正修法建议[EB/OL]. (2016-11-30)[2020-11-07]. 99.96http://www.scocar.org.tw.二是无面额制下立法会限制董事会决定将出资列归资本溢价账户的时间和比例,多以60日为限、50%为界。此类状似精巧的设计,根本就是在解决“自我制造的问题”。最后,我国公司法禁止资本公积金弥补亏损。故资本溢价在我国并无间接分配功能,本就意义不大。

假如废除资本溢价,具体修订如下:一是修订公司法。废除《公司法》167条资本溢价,但保留资本公积科目以归集《企业会计制度》82条规定的诸项;或以公司资本溢价为额度调减资本公积,并调增认缴资本与实收资本。二是删除国税函〔1998〕289号、国税函〔2010〕79号、国税发〔2010〕54号关于资本溢价形成的资本公积不确认为投资性收益的规定,以及关于此类资本公积转增资本不计征个人所得税之规定。三是修订会计法,修订财政部《企业会计制度》82条、《小企业会计准则》55条等规章关于资本公积定义与构成之规定,或修订《企业会计准则第2号——长期股权投资》5条和《企业会计准则第20号——企业合并》6条。合并对价账面价值与投资标的账面价值之间的差额,不是首先调整资本公积,而是直接调整留存收益。

结论

股票面额是模仿债券、纸币面值所作的拟制,其初衷在于向权益性投资者标注单股投资价值,并向债权性投资者表彰公司资本信用。事与愿违,股票面额机制反而误导投资估值、妨碍公司融资。弹性低面额股的流行恰恰反映了去面额化所释放的制度效能。我国公司法长期采用弹性低面额制,无缘对严格高面额制造成的不便及其内生的变革动力感同身受。我国公司法引入无面额制存在两种远景。假如持较高预期,令无面额股在降低部分合伙人的投资成本与控制权维持成本、实现灵活的股权架构方面实现重大功能,则需要突破“同股同权、同股同价”原则,并重新评估公司融资、治理成本的相应变化。假如持较低预期,仅仅确认票面金额已经形同虚设的现实、切除这一“制度阑尾”,则去面额化改革宜被定位为低成本、低收益的细节性修订。