双鹭药业盈利能力分析报告

2021-11-19孟娜

孟 娜

(西安石油大学,西安 710065)

1 双鹭药业简介

双鹭药业(002038),是北京第一家在陆深交所上市的中小企业板公司。目前,在全国有八大研发制造基地,在我国生物制药行业较领先,有许多项专利技术,每年在医药生物制药方面有许多新产品上市,并远销国外。

双鹭药业的主要业务分别是:生物发酵、中药提取及化学原料药、抗体的研发制造,在血液、肿瘤、糖尿病等领域较为出色。目前双鹭药业已经发展为一家综合创新、稳步成长的医药制造公司。

2 双鹭药业盈利能力分析

本文将从销售净利率、营业收入总额、三大期间费用等财务指标入手,对双鹭药业的盈利能力进行研究与分析。销售净利率对企业销售获利的盈利能力进行最直接的分析,是分析盈利能力的重要指标之一;营业收入总额是体现企业主要经营成果的重要指标之一,可以从变动的营业收入总额来对企业盈利情况进行分析,三大期间费用指标,也是在盈利能力分析中的关键指标之一。

2.1 双鹭药业盈利现状

2.1.1 利润总额

2015—2016 年,双鹭药业的利润总额降低了21.14%,2017 年较2016 年来说,提高了18.06%,2018 年较2017 年提高了7.87%,但是2019 年利润总额再次下降,较2018 年降低了16.49%,其主要是公司主营产品收入减少,管理、研发、销售费用的增加导致的。

2.1.2 应收账款比重

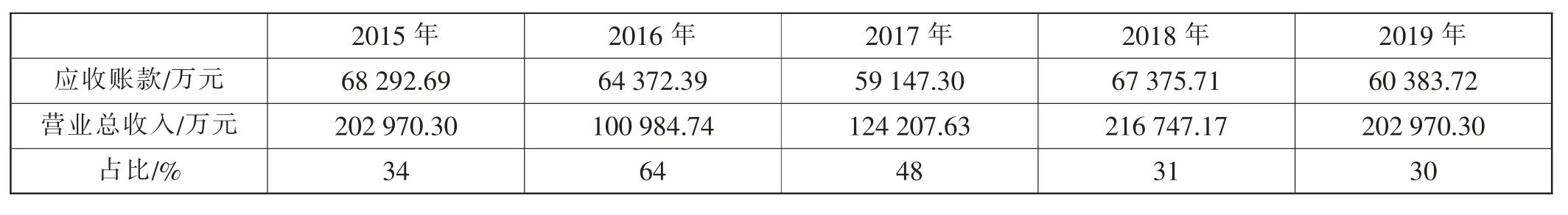

为分析双鹭药业的应收账款占营业总收入的比重,以相关数据为依据计算其每年的占比情况,具体数据如下表:

从表1 可以看出,双鹭药业的应收账款在2016 年与2017年连续两年有所下降,直到2018 年才有所回升,但是到了2019 年又再次下降。双鹭药业营业总收入、利润总额近五年波动较大,但应收账款变化幅度并不太大,较为稳定。

表1 双鹭药业2015—2019 年应收账款比重

2.2 双鹭药业盈利能力分析

本文选取2015—2019 年双鹭药业的相关财务指标进行研究,首先对基本每股收益、净利润、利润总额进行整理分析,对整体盈利水平进行判断。

双鹭药业的净利润从2015—2019 年呈波动状态,从2015年 的57 721.71万元降低到2016年的44 738.55万元,随后2017年、2018 年又连续增长两年,但是2019 年又再次下降至47 949.82 万元。在利润总额方面,双鹭药业也是连年波动。从2015 年的66 874.52 万元降低到2016 年的52 736.25 万元,紧接着连续增长两年,在2019 年的时候又再次下滑,可见双鹭药业的盈利能力还有待提高。

2.3 双鹭药业盈利能力指标分析

盈利能力是企业在日常生产经营活动中获取利润的能力,是各种财务因素综合作用的结果,主要指标包括:销售净利率、营业收入总额等。以下是对盈利能力指标的具体分析。

双鹭药业销售净利率:

销售净利率是用来反映产品经营的盈利能力的,其值越高,说明企业盈利能力越强。双鹭药业销售净利率总体呈下滑趋势,销售净利率下降,是因为双鹭药业每年的销售费用、期间费用之和都远远大于上年所造成的,这说明双鹭药业产品经营的盈利能力需要得到提高。双鹭药业的营业总收入自2015 年开始下降,从2016 年开始实现了连续3 年的增长,从2016 年的100 984.74 万元一直增长到2018 年的216 747.17 万元,是因为企业基因工程类产品的稳步发展,使其销售量与收入不断的增加,到了2019 年又有小幅度下降,这是由于一些产品受到行业政策的影响一直在下滑导致的。

双鹭药业财务指标如下:

净资产收益率。双鹭药业的净资产收益率五年间出现了明显波动。2015 年双鹭药业产品销售收入增加,净资产收益率也一并增加,不难看出,在2015—2019 年这五年里也是最高点,而2016 年双鹭药业的营业收入明显下降,净资产收益率也比前一年减少了4.47%;2017 年、2018 年连续两年双鹭药业营业收入和净利润双双回升,净资产收益率也随之回升,2019 年由于主营产品的收入减少,管理、研发、销售费用的增加,导致净资产收益率跌至五年中的谷点。

主营业务利润率。近五年中,双鹭药业的主营业务利润率是持续走高的,从2015 的64.7146%增长至2019 年的78.3003%,说明企业的获利能力较为不错。

总资产利润率。2015—2019 年间,双鹭药业的总资产利润率除2016 年稍有增长之外,每年都在降低,2019 年更是降至最低点。这是由于2019 年,双鹭药业净利润较低,导致这一年总资产处于最低值,提醒企业盈利能力还需增强。

双鹭药业三大期间费用的整理和分析:

管理费用2016 年短暂的下降了,2017 年增加了不少,2018 年再次大幅降低,2019 年则又呈增长趋势。而财务费用在这五年期间一直为负数,相对来说比较稳定的,说明企业的利息收入是高于利息支出的。

从总体变化趋势来看,2015—2019 年,双鹭药业的销售费用一直处于上升趋势,2015—2018 年,销售费用急速增长,直至2018 年达到最大水平91 116.42 万元,至此销售费用累计增长为2015 年的26 倍之多。

这一期间销售费用过高增长,主要是因为药品销售量、生产量在下降,导致库存量大幅增加,这是原有销售模式改革导致的,双鹭药业以前所采取的是经销商模式,由经销商来进行市场推广,过度依赖经销商,销售费用低,特别是在两票制(药品从药厂第一次卖给经销商开一次发票,再从经销商第二次卖到医院再开一次发票)以后,建立自己的销售团队,对自家王牌处方药来那度胺以及其他新产品进行全球直销与推广,导致宣传费用等大幅增加,因此销售费用变大了。

综上所述,通过对双鹭药业的销售净利率指标、营业收入总额、销售费用等指标进行整理与分析,可以得出如下结论:双鹭药业销售净利率一直下跌,我们分析可以发现,一部分是销售费用长期大幅度增加引起的,这也是企业改变以前净销售模式,建立自有销售团队进行市场推广导致的。

2.4 双鹭药业盈利能力横向对比

2.4.1 净资产收益率对比

下面将依据2015—2019 年双鹭药业与云南白药、片仔癀的净资产收益率进行横向对比并分析其变动情况,具体如下。

双鹭药业的净资产收益率是一直低于云南白药的,2015年双鹭药业的净资产收益率最高,超过了16%,但云南白药超过了20%。2016 年双鹭药业的净资产收益率猛跌至11.6%,2017 年、2018 年稍有回升。而云南白药这三年虽然有下降趋势,也始终维持在16%以上,2019 年双鹭药业再次回落至10.12%,与此同时,云南白药也大幅度下跌至11.03%,但仍然领先于双鹭药业。与片仔癀相比,双鹭药业的净资产收益率在2015 年高于片仔癀,从2016 年开始,片仔癀开启了急速上升模式,在2018 年有了最高水平22.78%,一直遥遥领先于双鹭药业,虽然2019 年稍有下降,仍然大幅领先于双鹭药业。综合来说,双鹭药业的整体盈利水平不容乐观。

2.4.2 销售净利率对比

在2015—2019 年,双鹭药业的销售净利率虽然逐年下滑,但一直领先于云南白药,并且差距较大。在2015-2018 年间,双鹭药业的销售净利率也一直领先于片仔癀,值得注意的是,片仔癀的销售净利率波动并不太大,倒是由于双鹭药业连年下降的不稳定性,最终片仔癀在2019 年稍稍领先。这是双鹭药业2018 年和2019 年的成本费用过高导致的,尤其是销售费用的大幅增加。所以,由于双鹭药业的成本费用过高,给盈利能力带来了影响。

3 研究结论与建议

3.1 降低销售费用,改善销售模式

作为一家在生物制药行业较领先的医药制造企业,双鹭药业有一定的实力和自身优势,但其自身的盈利能力提升空间还是很大的。本文在针对上述双鹭药业盈利能力指标进行分析后,认为目前应该得到重视的有:加大企业自身的管控力度,完善企业内部的管理制度,以便适当减少企业成本,降低大额的销售费用,改善现有的销售模式,提高销售团队的销售能力,可以利用大数据进行产品的推广,加大自家产品在网络方面的宣传力度。希望本文不仅可以为双鹭药业盈利能力的提升提供帮助,也可以对同行业其他企业提供参考。

3.2 多维度调研,把握未来发展

双鹭药业不仅应该充分地利用自身优势,展开多维度市场调查研究,充分收集国内外市场需求、客户需求、同行业其他竞争企业生产销售状况等多方面资料,只有这样才能迅速研发新产品,并且领先于同行业相似产品,也应该及时了解我国现有情况、行业政策、医药政策等。