京津冀金融集聚对产业结构升级影响分析

2021-09-28任爱华杨馨露肖福阳

任爱华 杨馨露 肖福阳

(河北金融学院,河北 保定 071028)

一、引言

2014年,国务院总理李克强提出京津冀一体化的概念,希望在“新常态”的背景下,把京津冀区域打造成中国经济发展的新的增长极。在国家的大力扶持下,2020年京津冀区域生产总值为86393.23亿元,约占全国生产总值的8.48%。但是,在对比长三角和珠三角的数据之后,可以发现,2020年长三角的经济总量达到24.47万亿元,珠三角为8.95万亿元,京津冀区域的经济总量甚至还略低于珠三角地区,因此要追赶上长三角和珠三角地区,京津冀区域还有很长一段距离。

从产业结构上来看,2020年北京的三次产业比例为0.30:15.83:83.87,呈现“三二一”的态势,虽然天津和河北也呈现“三二一”的态势,但是天津的第二产业比重为34.11%,远高于北京15.83%的比重,河北的第一二产业比重也过大,达到了48.27%,其第一产业的比重甚至多于10%,这表明河北省的发展仍在较大比例上依靠农业,其产业结构落后于天津和北京。

金融作为现代经济中调节宏观经济的重要杠杆,通过引导资金流向间接调整产业结构。金融规模的扩大能为社会生产部门提供充足的资金,金融效率的提高能改善企业的融资渠道,提高资源配置效率。整体来看,京津冀区域的金融发展水平比较高,但其内部金融发展也不均衡。2020年,京津冀三地金融业增加值占其地区生产总值的比重分别为19.91%、14.60%和7.18%。另外,2020年京津冀三地的保费收入分别为16073.61万元、4924.3万元和15328.61万元,这些数据表明京津冀三地之间的金融发展水平存在显著差异。

产业结构升级的过程需要健全和高效的金融体系作为支撑。各类金融机构为减少交易成本,增进机构间金融资源的充分流动,发挥规模优势,在地域上向特定区域集中,并相互之间形成往来密切的特殊产业空间结构,形成集聚效应。金融集聚效应不断积累,升级了资金结构,通过资本的形成与配置、产业整合、信息催化和风险防范等途径,引导产业生产要素的分配,最终实现产业结构升级。

因此,探究京津冀金融集聚对产业结构升级的作用机制和作用因素就显得至关重要。本文首先利用2000年至2020年的经济数据分析了京津冀区域产业发展和金融集聚的现状,然后针对京津冀区域产业结构和金融集聚发展存在的问题提出了几点政策建议。

二、京津冀金融集聚推动产业升级的现状

1.京津冀金融集聚态势逐渐上升,产业结构升级明显

(1)金融集聚方面

2014年“京津冀一体化”这一概念被正式提出,几年间,京津冀金融发展水平不断提高,而金融产业集聚程度也相应增加。在金融发展规模方面,京津冀区域的金融业增加值占第三产业产值的比例从2014年的17.32%上升到2020年的20.39%。在金融发展效率方面,2014年,京津冀区域金融机构存贷款余额只有316.62亿元人民币,而这一数字在2020年达到了568.14亿元人民币,其增长率达到了79.44%。

在实践中,通常有4种方法衡量产业集聚水平。考虑到行业地区集中度方法在地区选择过于主观,空间基尼系数法的计算涉及到企业和产业的相关数据,本文在参考其他文献的基础上,选用区位熵指数(L)作为评价京津冀区域金融业集聚程度的指标。区位熵系数的值越高,表明该地区金融产业集聚水平就越高。一般来说,当L>1,我们就认为该地区存在金融产业集聚现象;当L<1,我们则认为该地区并没有发生集聚现象。

公式(1)中的L表示京津冀区域金融产业的区位熵,Qj为京津冀区域金融产业增加值,Wj为京津冀区域的国内生产总值,Q为全国金融产业增加值,W为全国国内生产总值。

京津冀区域的区位熵在2000年的时候就保持在1之上,虽然在2004年至2010年经历了短暂的下降趋势,但其整体上呈现一个增长的趋势,这表明京津冀区域的金融集聚优势保持较好,形成了较为稳定的竞争优势。

在“京津冀一体化”概念提出后,京津冀三地联合成立综合协调机构,专门协调三地的金融政策和规划。三地加强了对经济金融信息的交流,推动直接投资政策的落地实施,加强全口径跨境融资等活动。其中,河北银行业提高了表内外信贷余额,2015年北京和河北在天津投资资金到位额超过1520亿元,占天津利用内资的43%,同年,20多家北京企业到河北唐山落户发展。京津冀三地的创新链、产业链、资金链、政策链和服务链深度融合,推动京津冀区域的金融集聚程度快速发展。

(2)产业结构升级方面

分析2002年至2020年京津冀区域的三次产业产值的变化趋势,从其中不难发现,第三产业产值一直保持增加态势,且其增加速度越来越快。第二产业产值,从2002年至2017年期间增长迅速,在2017年达到顶峰之后呈现下降的趋势。反观第三产业的产值变动,虽然第三产业产值一直在增长,但其增长速度非常缓慢。

产业结构升级表现为产业结构重心由第一产业向第二产业和第三产业逐渐转移,因此,要判断京津冀区域产业结构是否升级,就需要分析第二三产业产值在国民生产总值中的比例变动。由于京津冀区域第一产业所占的比重已经非常低了,其产业结构升级的表现形式已经不是第一产业向二三产业发展的阶段,而是由第二产业向第三产业转化的阶段,因此本文将以第三产业在国内生产总值中的比重来判断京津冀区域产业结构是否升级。

分析2009年至2020年京津冀区域三次产业产值在总产值中所占的比例。我们可以发现,一二产业的比例从2009年的49.46%下降到2020年的32.78%,而第三产业的比例从2009年的50.54%上升到2020年的67.22%,尤其是自2014年之后,京津冀区域第三产业所占的比例增长速度越来越快,到2018年才逐渐放缓趋势。由此我们可以得出结论,2009年至2020年期间京津冀区域的产业结构升级明显。

在“京津冀一体化”之前,三地都引入了大量重化工业项目,以至于各地产业同质化现象严重,竞争激烈,京津冀区域整体产能过剩。而在政策提出后,三地政府寻找定位,发挥优势,合理分工。北京发挥其人才优势,构建高精尖经济结构;天津利用其在精密仪器、轻工机械和电子产品制造等行业的集群优势以及港口建设,成为新兴的装备制造和航运物流中心;河北则积极承接北京产业功能转移,发展制造业和现代服务业。同时,三地积极引入先进技术进行老旧产能装备改造,不断推动产业的高端化发展。

2.三地间金融集聚程度和产业结构仍存在较大差异

尽管种种数据表明,京津冀区域整体的金融集聚水平较高,产业结构升级明显,但是细细研究京津冀三地的金融集聚水平和产业结构,不难发现三地之间的金融集聚程度和产业结构仍存在较大差异。

(1)金融集聚方面

分析2002年至2020年北京、天津和河北的金融增加值总量,可以看出,三地的金融增加值均呈现上升态势,北京的金融业增加值增长速度最快,而且北京的金融增加值远远大于河北和天津,天津和河北的金融增加值基本相当。另外,天津的金融增加值增长速度在2017年开始放缓,并且落后于河北省。这就表明,北京市的金融发展远远快于天津市和河北省,此外,天津市的金融发展似乎遇到了发展瓶颈。京津冀三地间的金融发展差距越来越大。

与此同时,表1也反映了京津冀三地在金融集聚水平方面的差距。北京依靠其地理位置和多年经济发展的强大优势,吸收大量的高质量人才,其金融集聚水平远远高于天津和河北。中国加入世贸组织之后,天津依靠其港口优势和政策扶持,受到外商的青睐,努力发展物流贸易。而河北地处内陆且长期发展农业,金融发展相对落后。“京津冀一体化”的提出和雄安新区的建设,使河北获得更多的资金支持,但河北要追赶上北京和天津仍需时间。

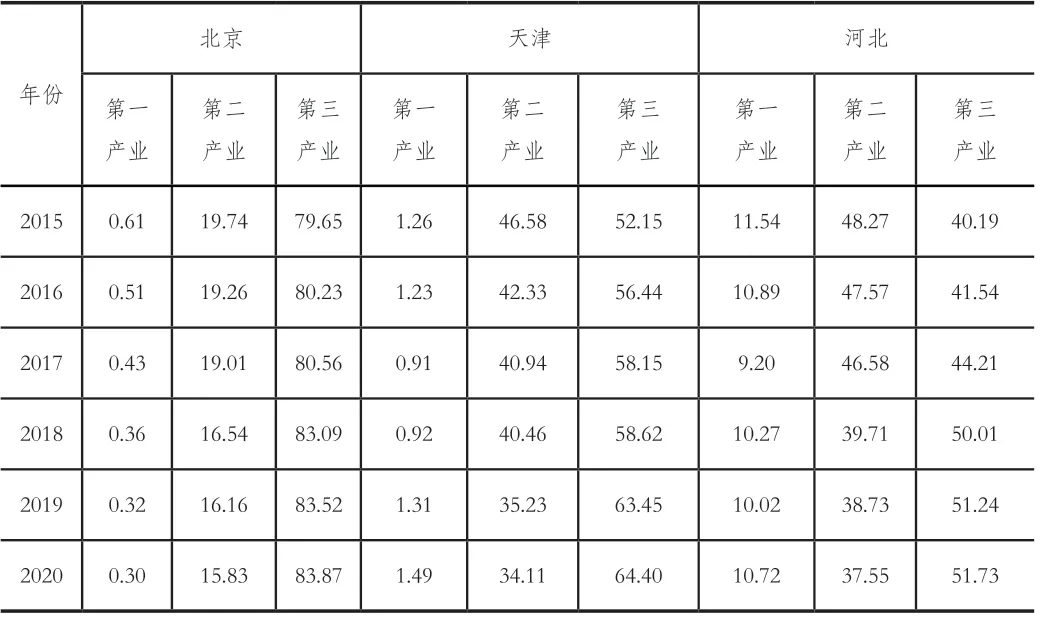

表1 2015年至2020年京津冀区域三次产业产值占当地GDP比重 (单位:%)

(2)产业结构升级方面

表1描述了2015年至2020年京津冀三地三次产业总值占当地GDP的比重。单独分析每个地区三次产业总值的占比可以发现,北京市的第一产业和第二产业比重均逐年下降,第三产业的比重逐年上升,且第二产业的比重下降较快,从北京市GDP的19.74%下跌到15.83%。天津市的第一产业比重略有上升,第二产业比重下降而第三产业的比重有所增加,同时第二产业的比重下跌速度比北京市更快,从2015年的46.58%下跌到34.11%。河北省的情况与北京市相似,第一二产业的比重均下降,第三产业的比重上升且上升幅度大,达到了11个百分点。

北京的产业结构升级已经从第一产业向二三产业转化的初级阶段,变成从一二产业向第三产业转化的高级阶段,天津处于第二产业向一三产业转化,河北也隐隐有第二产业向一三产业转化的趋势。总体而言,京津冀区域的产业总值的发展基本向着第三产业,只有第三产业的比重增长且其增加比例较大,第一产业比重略微下降,第二产业下降幅度较大。

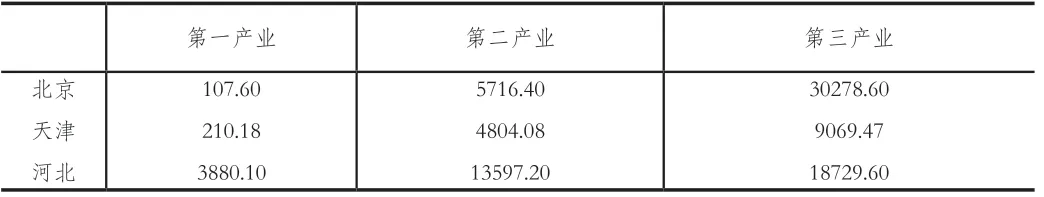

表1关注的是京津冀三地的产业结构变动,而表格2更加关注2020年三地的三次产业总值。表2描绘了2020年三地的三次产业总值。由表2可以发现,北京市的第三产业总值非常大,几乎相当于天津市和河北省第三产业总值之和,但北京市的第一产业总值远远小于天津市和河北省的第一产业总值,同时北京市的第二产业总值低于河北省第二产业总值但略高于天津市第二产业总值。分析京津冀三地的产业结构,天津市和河北省的三次产业总值之间的差距虽然也大但是远小于北京市三次产业总值之间的差距。从产业结构上来看,北京的三次产业比例为0.30∶15.83∶83.87,呈现“三二一”的态势,虽然天津和河北也呈现该态势,但是天津的第二产业比重远高于北京,河北的第一二产业比重也过大,其第一产业的比重甚至多于10%,这表明河北省仍是农业大省,其产业结构落后于天津和北京。从大量数据中不难看出,虽然国家出台了一系列政策促进京津冀金融集聚发展,但京津冀区域内部的产业结构仍待调整。

表2 2020年京津冀区域三次产业总值 (单位:万元)

三、政策建议

从京津冀区域金融产业和产业结构的发展现状中,不难发现,虽然京津冀区域整体的金融产业发展迅速,金融集聚增强,进而利用集聚效应推动产业结构的优化升级,而产业结构的优化升级又反过来进一步推动金融产业的发展,金融集聚水平进一步提高。但是,京津冀区域内部的金融产业发展不平衡,产业结构的合理度也存在问题。因此,基于前文的理论分析,针对京津冀区域金融集聚这一背景,为进一步促进产业升级,笔者在此提出以下几点建议。

首先,政府部门要进一步缩小京津冀三地金融发展水平之间的差距。2019年北京市金融发展指标(金融机构存贷款之和与当年GDP的比值)为7.00,虽然近几年天津市和河北省的金融发展水平有所上升,仍与北京市的金融发展水平相差较大,尤其是2019年河北省金融发展指标为3.60,仅为北京市的51%。天津市与河北省可以借鉴北京市的金融发展经验,通过完善金融服务体系、完善金融机构信用评级体系等手段,提高金融发展水平。同时,京津冀三地之间的产业发展具有互补的优势,政府应合理利用三地之间的差异,形成其独特的区位优势。

其次,金融监管部门在加强对各金融机构的监管的同时,要鼓励金融创新。国开行原副行长高坚认为,新经济发展本质是企业创新和金融创新的深度结合。因此,要想利用金融发展来推动京津冀区域产业结构的升级,就必须优先鼓励企业和金融行业的创新。小微企业可以利用金融业的繁荣,获取充足的资金以满足生产运营的需要。同时,产业结构的调整和升级又会带来更多的资金需求,引导资金流向,进而推动金融业的发展。但是,金融发展得太快,会使得监管不到位甚至是缺失,进而导致监管套利问题愈加严重。因此,监管部门在鼓励金融创新的同时,要加强对金融行业的监管,加快金融立法脚步。

最后,金融机构要合理调整信贷政策,改善企业融资渠道。民营企业在稳定增长、促进创新、增加就业和改善民生等方面发挥了重要作用,但是,由于小微企业资信度不高,经营风险大,银行机构出于安全性的考虑,限制资金的流向,小微企业难以从银行等渠道获得足够的资金。因此,金融监管部门可以因地制宜,根据各地的实际情况采取不同的融资政策。