城乡家庭金融资产财富效应及异质性研究

2021-09-15徐克勤

[摘要]CHFS数据研究中国城乡家庭金融资产财富效应及异质性,在考虑了金融资产组合互补性的影响后发现:(1)我国城乡家庭储蓄性和风险性金融资产每增加1%。家庭总的消费支出分别增加3.5%和1.4%,即金融资产存在显著正向的财富效应,但储蓄性金融资产财富效应大于风险性金融资产。(2)整体上,城镇家庭的金融资产财富效应大于农村,但在具体消费类型上,也存在农村大于城镇的证据,体现出显著的城乡异质性。(3)金融资产财富效应对食品消费支出影响最小,刚性消费支出次之,弹性消费最大。(4)金融资产财富效应均存在低收入家庭显著大于高收入家庭证据。考虑家庭房产价值和地区特征后的稳健性检验,均支持金融资产财富效应及上述异质性的显著存在。

[关键词]金融资产;财富效应;异质性;家庭消费

[中图分类号]F126 [文献标识码]A [文章编号]1009—0274(2021)04—0073—10

[作者简介]徐克勤,男,江苏省淮安市洪泽区三农工作办公室,研究方向:政治、经济、财务和审计。

一、引言与文献回顾

自20世纪90年代经济全球化和区域经济一体化趋势以来,特别是我国加入WTO后,出口贸易对GDP拉动贡献进一步增大,逐步形成了过度依赖出口的经济增长方式。但近几年在逆全球化背景下,受贸易保护主义抬头和新冠疫情全球蔓延的双重影响,出口将在长期面临较大的不确定性,对经济增长的拉动作用在减弱。因而,党的十九大报告及时明确指出,“完善促进消费的体制机制,增强消费对经济发展的基础性作用”,并从宏观层面提出“经济内循环”发展方向。国内外大量研究表明,家庭消费与经济增长呈正相关,但长期以来,由于我国大部分家庭面临住房、医疗、教育等刚性支出和目标性储蓄的约束,导致家庭边际消费倾向和消费对经济的贡献均较低。国家统计局数据显示,2019年我国消费对GDP的贡献率为57. 8%,而同期美国的贡献率为69.1%。加上地区经济发展不平衡和收入消费支出的城乡差异,导致内需不足一直是困扰我国经济增长的一个问题。如何让国内消费真正发挥拉动经济增长的作用,是值得深入研究的现实需求和理论问题。

家庭消费可以理解为家庭收入与家庭储蓄的差额,特别是目标性储蓄和预防性储蓄的存在,对家庭消费支出有显著的挤出效应。储蓄的主要动机是为应对突发事件和医疗支出、子女教育和养老,[1]广义的储蓄不仅包含储蓄性的存款,还包含投资性的股票、保险、债券等,家庭储蓄的多少和储蓄的结构显著影响家庭的消费支出。20世纪中后期,随着各主要经济体资本市场的发展和完善,金融资产在家庭资产中的比例越来越高,并成为家庭资产配置中的重要组成部分。金融资产投资产生的收益作为财产性收入的组成部分,在家庭收入结构中占的比例越来越高,对家庭消费支出的影响越来越大。相对实物资产,金融资产价格的波动频率更高,幅度更大,其价格变化产生的财富效应对微观家庭消费和宏观经济增长均有重要影响,即金融资产的财富效应。因而,Campbell[2]认为家庭金融是促进消费增长的一个重要手段,陈强等[3]发现股票收益波动将显著影响家庭边际消费倾向。对于家庭金融资产是否存在财富效应,现有文献主要有两方面的证据。

一种观点认为,金融资产存在财富效应,即金融资产价值上升,通过直接增加家庭财富和间接增加经济信心,促进消费增长。经典的消费理论认为,家庭在进行消费决策时,不仅考虑当期收入,还会考虑上一期的财富积累。家庭收入和财富水平对于家庭消费和资产选择决策具有重要的影响,同时与家庭资产配置总量和结构也密切相关。[4]一般来说,家庭财富越多其消费支出越大,两者呈正相关关系,Steindel等[5]实证发现,股票财富增加1美元导致当期消费支出增加3—4美分,但该效应只是短期存在;Chen[6]得出在瑞典也存在短期效应更显著的证据。部分国内学者验证了我国股票市场财富效应的存在,但城乡差异较大,李学峰、[7]杜明月等[8]认为,我国股票市场财富效应一直存在,但主要在城镇居民中体现,其作用机制是预期收入的增加促进了消费。张明等[9]认为,借贷显著增加了居民消费,且农村家庭大于城镇家庭,其原因是城乡和区域金融借贷的可得性和成本存在差异,但他认为这是金融借贷产生的伪财富效应。肖忠意等[10]发现农村家庭储蓄、投资和保险对消费有促进作用,但作用大小及显著性存在地区差异。

与正向的财富效应相对应,金融资产价值的下跌对消费也产生负面影响,形成负财富效应。虽然预测负财富效应的大小比较困难,但负财富效应影响消费支出[11]。Mian[12]发现在次贷危机中家庭资产缩水对消费支出有负向影响,特别是贫困和负债更多的家庭更为显著。同时,财富效应存在不对称性,胡永刚等[13]证实了中国股票市场对城镇居民存在显著的正向财富效应,但存在明显的不对称性。金融资产财富效应的大小受多种因素的影响,且各国间的差异较大,Peltonen[14]研究14个新兴经济体财富对消费的影响后发现,即便在金融发展水平低的地区,股票市值越高,金融财富效应越明显。

另一种观点认为,金融资产不存在财富效应,或影响极为有限。原因在于金融资产价格波动具有不确定性,同时相对于资产价格的波动,消费存在“时滞”,导致金融资产的财富效应难以准确度量,因而一些学者对此持争议态度。周利[15]认为金融资产对消费没有发挥应有的作用,其原因在于金融市场发展滞后;而薛永刚[16]认为原因在于市场波动影响预期,投资收益分布不均。

笔者认为,如何衡量金融资产财富效应是一个复杂的过程,不同研究人员从各自的视角得出差异化的结论,原因除了研究方法和传导机制外,还受一些客观因素的制约,导致结论差异。综上,现有大量文献主要用宏观数据研究了股票、保险等部分金融资产的财富效應,本文的边际贡献从微观视角,将家庭的主要金融资产纳入分析框架,并根据风险属性分为储蓄和风险性金融资产两个核心变量,从而避免了金融资产组合互补性对财富效应的影响,证实了金融资产财富效应及异质性的显著存在。

二、家庭金融资产财富效应的机制分析

家庭消费支出虽受多方面因素的影响,但家庭金融资产增值产生的财富效应是其中的一个重要方面。家庭金融资产的财富效应主要有直接财富效应和间接财富效应,其中直接财富效应主要通过增加家庭实际或心理收入,对消费支出的促进作用效率更高但持续时间较短;间接财富效应主要通过提高家庭消费信心,改变家庭边际消费倾向,有一定的滞后性,对消费的促进作用较慢但持续时间较长。

(一)直接效应

在传统经济框架中,家庭收入都是消费理论的核心变量,家庭的收入水平是进行消费或金融资产选择的基础,也是家庭风险承受能力的重要特征。家庭持有的金融资产,通过分红和资本利得等方式实现的投资收益,作为家庭收入的组成部分,直接提高了家庭的当期收入水平,从而提升家庭的消费支出。家庭金融资产直接财富效应主要通过提高家庭收入水平、优化家庭收入结构、降低家庭收入风险等,从收入方面直接影响家庭消费支出。

1.收入金额。家庭收入是财富积累和消费储蓄的来源,收入的多少对家庭消费支出数量和结构均产生根本性的影响。根据生命周期理论,家庭会将拥有的资源在生命周期各个阶段进行调整,从而起到平滑各期消费的目的。一般来说,家庭收入越高,其消费支出越大,两者总体呈正相关关系。当家庭金融资产获得投资收益时,通过增加家庭收入直接促进家庭消费支出,即使是未完全实现的账面收益,家庭往往也认为是收入的一部分,从而进行更多的消费。金融资产增值除了带来当期家庭收入增加外,预期收入增加也会提高家庭消费支出,即当家庭预期金融资产在未来能够带来收入,更倾向于提前进行部分消费。值得注意的是,改革开放以后,反映家庭食品消费支出的恩格尔系数逐渐下降,食品消费基本得到满足,收入对食品消费的促进作用在降低。与此对应的是,非食品类如交通、娱乐、旅游、教育等消费支出占的比重越来越高,家庭消费结构更加優化合理。同时,当前我国城乡家庭消费支出数量和结构具有显著的异质性,其主要原因是城乡家庭收入差距过大。

2.收入结构。持久收入理论根据收入的类型将收入分为持久收入和暂时收入,认为持久收入是长期可预期的收入,暂时收入只是偶然产生的收入,只有持久才会影响家庭的消费和储蓄,而暂时收入对家庭消费支出并没有显著影响。家庭储蓄性金融资产能带来持久、稳定的投资收益,投资风险较小;而风险性金融资产投资收益具有较大的不确定性,与投资风险正相关。家庭金融资产持有数量和结构的差异,直接影响家庭的收入结构,而家庭收入结构的差异既是家庭资源配置的结果,也是影响消费支出的重要原因。同时,随着我国宏观经济改革的推进和微观家庭收入来源的拓展,非工资性收入逐年上升,家庭收入结构逐渐呈现多元化的趋势。这种多元化的收入结构相对更为合理,收入冲击的风险更低,因而家庭更倾向于保持消费支出的稳定。城乡家庭持有的金融资产数量和结构的差异,及由此导致的收入预期的不同,进而影响消费决策。[7]

3.收入风险。家庭收入既面临宏观经济形势和金融政策的影响,也面临微观家庭特征的变化,如就业、婚姻、疾病、意外。传统理论认为,家庭的收入风险越高,其预防性储蓄需求越高,家庭选择抑制消费的可能越大。家庭持有的金融资产根据风险属性可分为储蓄性金融资产和风险性金融资产,前者的风险和收益均较低,后者则相反。家庭在储蓄和风险金融资产配置比例及风险水平的差异,带来了投资收益的不确定性和家庭收入风险的不同。收入风险除了与家庭收入结构相关外,还与家庭的金融素养相关,金融素养关系到家庭能否有效识别风险并进行风险管理。一方面,家庭金融资产组合及风险属性,直接影响了家庭收入风险的不同,从而改变家庭的消费支出;另一方面,家庭可以通过调整金融资产组合、使用对冲金融工具、保险等对收入风险有效管理,起到降低收入风险的作用。家庭金融资产投资收益,促进了家庭收入的多元化,优化了家庭收入结构,一定程度上分散了家庭的收入风险,从而促使家庭消费。

(二)间接效应

以股票为主的风险金融资产,作为宏观经济的“晴雨表”,金融资产价格是未来经济的领先指标,传递了经济增长或企业发展的预期。当金融市场处于牛市阶段时,金融资产价格不断上升,将从三个方面间接促进消费增加。第一,宏观经济增长预期加大。金融资产价格与经济增长存在一定程度的正相关关系,一方面,金融资产价格的上涨是对未来宏观经济增长的预期,提振了经济增长信心,另一方面,当金融资产价格上升时,将吸引大量家庭将闲置资金投入金融市场,提高了金融市场的流动性和资金的配置效率,并通过金融市场转化为社会投资,从而推动宏观经济的增长。第二,中观企业投资意愿增加。金融资产价格上升和未来经济增长的预期,激励企业扩大生产规模,加大投资力度;金融市场的繁荣也为企业融资提供了资金便利,同时,公司股票价格上涨也为企业进行股权质押融资创造良好的条件。第三,微观家庭消费信心增强。金融资产价格上升,表明投资者对未来经济增长和收入增加保持乐观的心态,家庭将维持或扩大消费信心,从而促进家庭消费增长。另外值得注意的是,当家庭金融资产价值增加时,一方面,更容易获得商业银行、证券公司专业化的金融服务,从金融机构获得融资的可能性和额度都增加,如信用卡、信用贷额度的提升,降低了金融的可得性;另一方面,家庭还可以将证券进行质押获得金融机构的信贷支持,提高金融资产的流动性,从而促进家庭的消费。

当然,影响家庭消费支出的因素众多,金融资产财富效应只是其中的一个因素。但随着金融市场改革和市场机制的完善,家庭逐渐意识到在家庭资产组合中配置金融资产,对于提升家庭收入、优化家庭资产和收入结构、利用金融工具进行风险管理等都有积极的作用。因而,随着经济的发展和家庭财富的积累,金融资产的财富效应在城乡家庭中的作用将越来越明显。根据上述分析和我国二元城乡特征,我们提出如下假说:

假说1:金融资产财富效应在我国城乡家庭均显著存在。假说2:金融资产财富效应存在显著的城乡异质性。假说3:金融资产财富效应对不同类型消费存在城乡异质性。

三、模型设定与描述性统计

(一)实证模型设定

本文使用的数据来自“中国家庭金融调查” (China Household Finance Survey,CHFS)2015年在全国范围内开展的调查。样本涉及全国29个省2585个县的37289户家庭,家庭成员133183人,其中城镇家庭25635户,农村家庭11654户。根据本文的研究目的,我们利用下面这个实证模型来检验家庭金融资产的财富效应:Inconsi=α+β1×Insavingi+β2×Inriskfini+γk∑controli+εi (1)

公式(1)中,u~N(0,σ),其中Inconsi代表家庭消费支出,Insavingi代表家庭的储蓄性金融资产,Inriskfini代表家庭风险性金融资产;controli是控制变量,包含了家庭的一系列控制特征,如收入、年龄、教育程度;provi是省份固定效应,目的是为了控制各省份的地区经济特征和消费文化等差异,εi是误差项。同时为保证实证结果的可靠性,我们对家庭消费支出、家庭储蓄性金融资产和风险性金融资产取自然对数。如果储蓄和风险性金融资产的回归系统β1和β2符号为正,则说明储蓄和风险性金融资产具有正的财富效应,回归系数越大则财富效应越大;如果回归系数在统计上是显著的,则说明即便在控制了家庭其他特征后,金融资产仍然具有财富效应。

(二)变量的定义

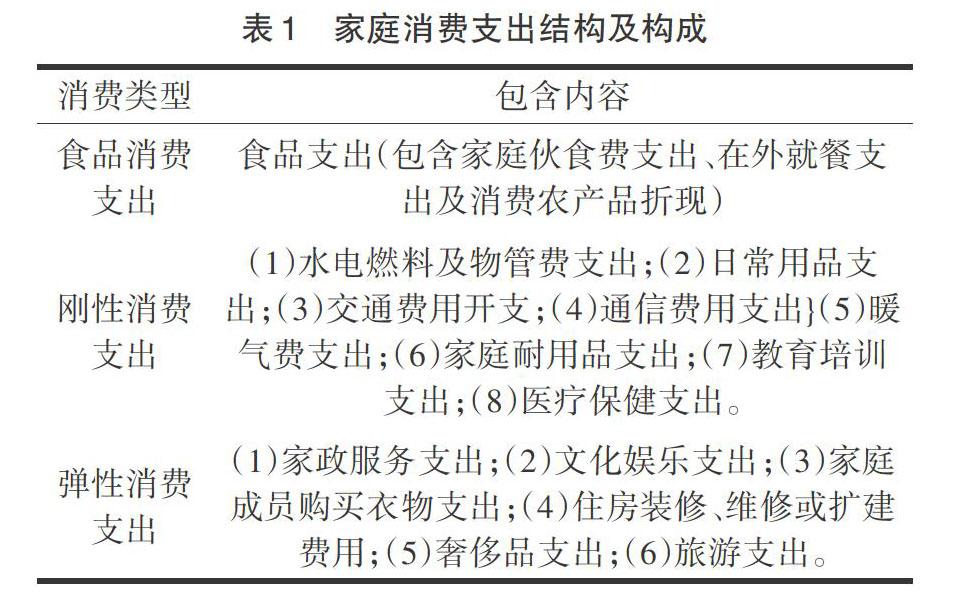

本文的被解释变量为家庭总消费支出(cons),包含了中国家庭金融调查的15类子消费支出。根据消费支出的属性将其分为食品消费支出(foodcons)、刚性消费支出(fixcons)和弹性消费支出(flexcons),并作为被解释变量进一步分析金融资产财富效应对不同类型消费支出的影响。

我們根据金融资产的风险属性将核心解释变量分为两个,分别为:①储蓄性金融资产(saving),包括现金、银行活期和定期存款、股票账户内的活期余额,样本中位数值7500元,均值60102. 64元;②风险性金融资产(riskfin),包括理财、债券、基金、股票和衍生品,样本中位数66000元,均值211042.6元。

考虑到家庭消费还受其他因素的影响,我们参考关于家庭金融资产财富效应已有文献,选取了如下控制变量。①家庭规模(hhsize),即家庭的人口数量,样本均值和中位①分别为3.57人和3人;②婚姻状况(marriage),二值虚拟变量,均值为0.85,即85%为已婚家庭;③家庭年收入(income),为保证数据的稳定性,家庭年收入以万元为单位,平均值和中位数分别为7.70万元和4.49万元;④是否持有自有住房(house),二值虚拟变量,持有自有住房的家庭取值为1,共有31779户家庭,无住房(包括免费居住或租赁)取值为0,共有5480户家庭;⑤家庭是否有住房贷款(house loan),二值虚拟变量,包含银行贷款和民间贷款,有贷款的家庭取值为1共5564户口,无贷款的家庭取值为0共28269户;⑥性别(gender),二值虚拟变量,男性取值为1共20320人,女性取值为0共16969人;⑦健康状况(health),虚拟变量,根据主观判断取值范围为1—5分,分值越高则表明越健康;⑧年龄(age),家庭财务决策者的年龄,全样本的均值为52.18岁,中位数52岁;⑨就业(employ),二值虚拟变量,有工作(包含务农)取值为1共22555个样本,没有工作的取值为0共14291个样本;⑩政治身份(political),二值虚拟变量,党员和民主党派取值为1共4317个样本,其他身份取值为0共23820个样本;?教育程度(education),虚拟变量,将文化程度从小学以下到博士研究生,分别取值1—9,全样本均值为3.41,中位数为3②?金融知识(knowledge), 虚拟变量,根据回答问题的数量取值为0—3,全样本均值分③为0.9190,中位数为1,表明家庭整体金融知识较低;?风险态度(risk), 虚拟变量,全样本均值为2.6085,中位数分别为3,表明家庭是厌恶风险型,与传统经济假设一致; ④?社会保险(insurance), 二值虚拟变量,指家庭是否有社会医疗保险和商业医疗保险,有社会保险取值为1共有24986个样本,无社会保险则取值为0共有2778个样本。

根据本文的研究需要,我们引入以下变量进行实证和检验:①家庭房产价值(housing) ⑤, 房产作为家庭最主要的资产,对家庭金融资产有显著的挤出效应,检验金融资产的财富效应是否受房产的影响;②地区特征(region),虚拟变量,根据入户调查家庭所在的地区,东部地区取值为1共18642户,中部地区取值为2共9787户,西部地区取值为3共8860户;③城乡特征(urban),二值虚拟变量,城镇家庭取值为1共25635户,农村家庭取值为0共11654户,城镇家庭占比68.75%。

(三)描述性统计

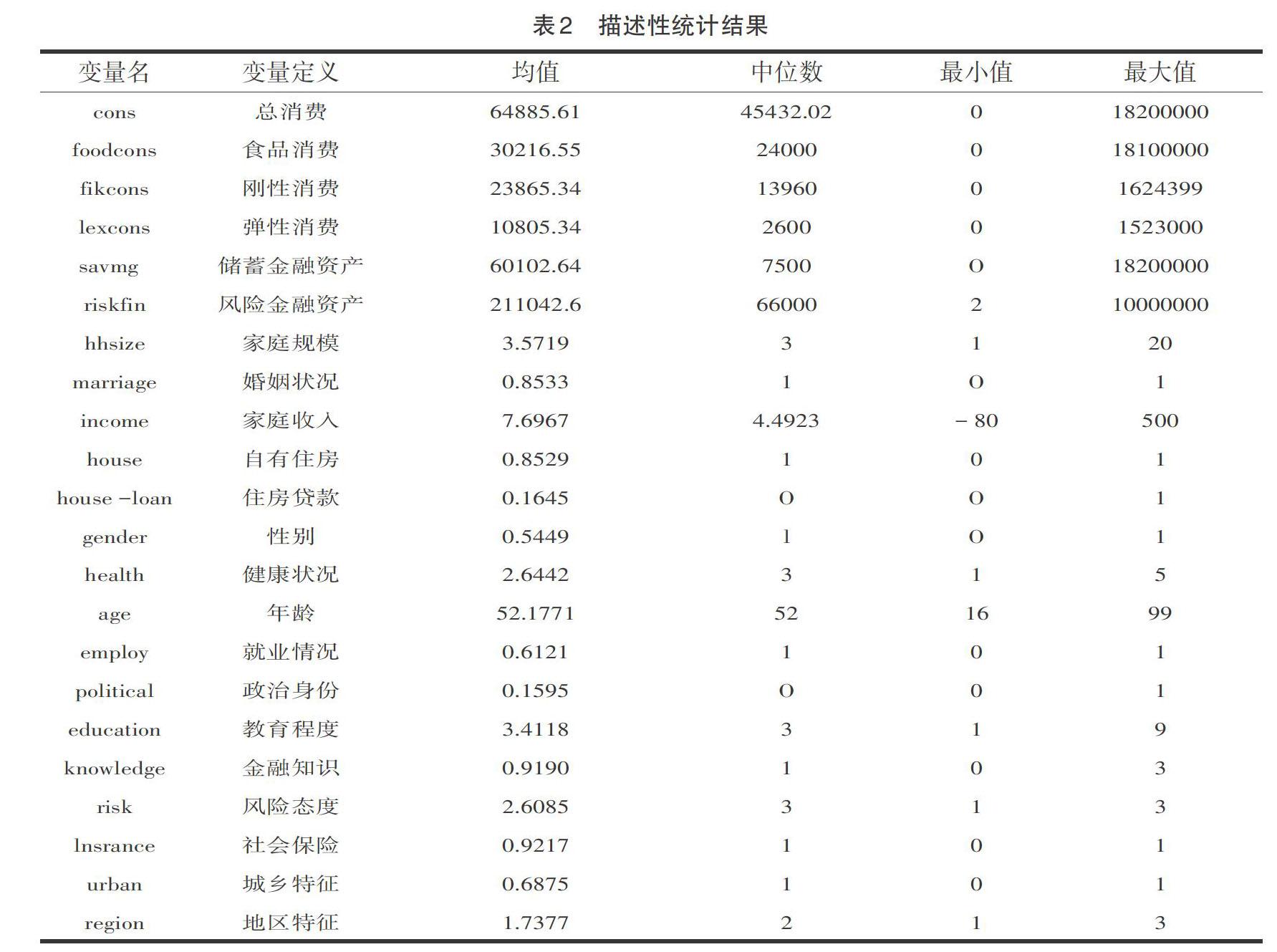

本文研究的主要变量描述性统计特征见表2,家庭总消费支出、食品消费支出、刚性消费支出和弹性消费支出的均值分别为64885. 61元、30216.55元、23865.34元和10805.34元;中位数分别为45432.02元、24000元、13960元和2600元。

家庭金融资产持有方面,家庭持有储蓄性金融资产的样本共37040户,储蓄性金融资产的参与率为99.33%,均值和中位数分别为60102.64元和7500元,显示家庭储蓄差异较大。全样本持有风险性金融资产的家庭共4651户,风险性金融资产的参与率为12.47%,在持有风险性金融资产的家庭中,其风险性金融资产配置的均值211042.6元,中位数为66000元。在全样本家庭金融资产结构中,储蓄性金融资产和风险性金融资产的占比分别为69.40%和30.60%;但在持有风险性金融资产的家庭中,储蓄性金融资产的配置比例为50.93%,而风险性金融资产的比例为49.07%,较全样本上升18.47个百分点。数据验证了在家庭金融资产结构中,依然是储蓄性金融资产为主,风险性金融资产参与可能和深度仍然较低,但我们也发现,家庭一旦参与了风险性金融市场,在家庭金融资产结构中会配置更多的风险性金融资产。

为了对家庭消费支出、金融资产及相关控制变量有一个直观的认识,我们在表2详细列出了相关变量的描述性统计。

四、实证分析

(一)核心实证结果

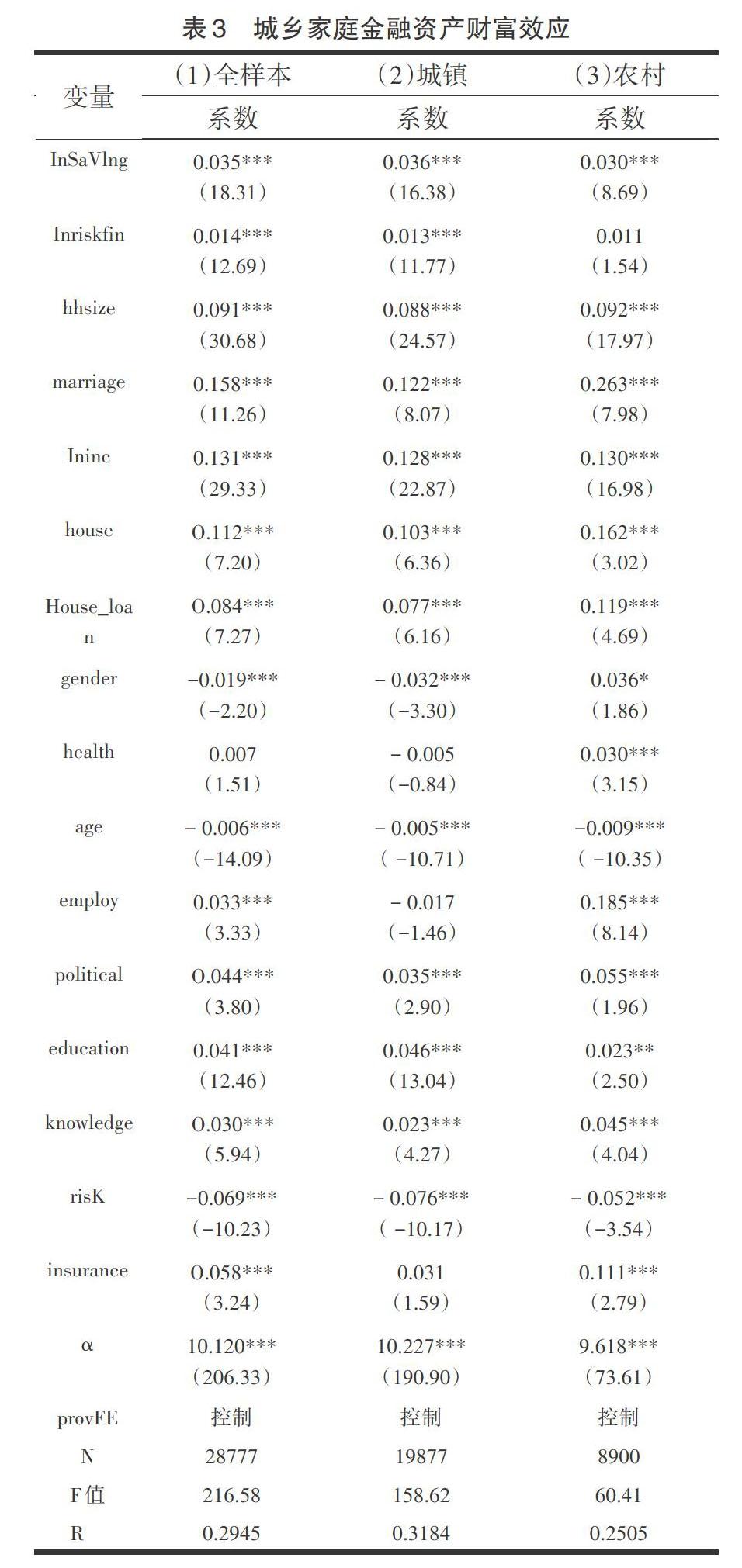

根据模型(1),我们首先对全样本、城镇和农村家庭的金融资产财富效应进行实证,表3汇报了主要解释变量和控制变量的回归结果。实证结果主要有以下发现:①从全样本来看,家庭储蓄和风险性金融资产的回归系数分别为0.035和0.014,且在1%的显著性水平下均为正,即储蓄和风险性金融资产每增加1%,家庭总的消费支出分别增加3.5%和1.4%,表明储蓄和风险性金融资产均存在正向财富效应,验证了研究假说1;②城乡样本的回归表明,金融资产的正向财富效应在城乡家庭均存在,总体来看,城镇家庭大于农村家庭,体现出城乡异质性,验证了研究假说2;③不管是全样本还是城乡子样本,储蓄性金融资产的财富效应均显著大于风险性金融资产;④其他控制变量,如婚姻状况、家庭收入和房产情况对城乡家庭金融资产财富效应的大小也有显著影响。

为了测度家庭金融资产财富效应对不同类型消费支出的影响,我们根据表1的分类,对家庭食品消费、刚性消费、弹性消费,在全样本进行分别回归,表4汇报了回归结果。实证结果发现:①整体来看,金融资产财富效应对三种类型消费支出的回归系数均在1%的显著性水平下为正,表明储蓄和风险性金融资产对家庭食品消费、刚性消费、弹性消费均有显著的财富效应,再次支持金融资产财富的存在性。②具体来看,储蓄性金融资产每增加1%,家庭食品消费、刚性消费和弹性消费支出分别增加3.7%、3.9%和13.1%;风险性金融资产每增加1%,家庭食品消费、刚性消费和弹性消费支出分别增加0. 3%、1.6%和2.8%,储蓄性金融资产的财富效应均大于风险性金融资产。③从回归系数的大小来看,金融资产的财富效应对食品消费支出影响最小,刚性消费支出次之,对弹性消费支出的影响最大,即当金融资产价值变化时,家庭食品消费支出和刚性消费支出变化相对较小,家庭文化娱乐、旅游类弹性支出变化更大,验证了研究假说3。

基于我国存在明显的城乡二元特征,我们进一步将不同类型的消费支出进行城乡对比,表5汇报了回归结果。城乡样本的回归结论与全样本基本一致,除了风险性金融资产对农村家庭食品消费支出影响不显著外,储蓄性金融资产和风险性金融资产对不同类型消费支出均有显著的正向作用;储蓄性金融资产的财富效应大于风险性金融资产;整体上,金融资产财富效应对食品消费影响最小,刚性消费次之,弹性消费影响最大。值得注意的是,虽然金融资产总的财富效应是城镇大于农村,但具体不同类型的消费支出,也存在一些城乡差异,如储蓄性金融资产对食品消费支出的影响就存在农村明显大于城镇的证据。

注:***、**和*分别代表1%、5%和10%的显著性水平,第(1)(2)(3)列是全样本、城镇样本和农村样本的回归结果,估计中控制了省份作为固定效应,为了节省篇幅,结果没有报告,以下相同。

为了衡量不同收入层次与家庭金融资产财富效应的关系,我们参考Guiso等的做法,以全样本收入的中位数4. 4923万元为临界值,将样本分为低收入样本和高收入样本,对食品支出、刚性支出和弹性支出分别在高、低收入样本进行回归,进一步研究家庭金融资产对不同收入群体的影响,表6对回归结果进行了汇报。从回归结果我们可以发现:①不管是低收入样本还是高收入样本,储蓄和风险性金融资产的回归系统均在1%的显著性水平下为正,表明金融資产的财富效应在高、低收入群体均显著存在;②金融资产的财富效应对食品支出影响最小,刚性支出次之,弹性支出财富效应最大,这一现象在高、低收入家庭均存在;③储蓄性金融资产的财富效应显著大于风险性金融资产,金融资产财富效应在低收入家庭显著大于高收入家庭,且这种现象在食品支出、刚性支出和弹性支出均存在。

(二)内生性问题

内生性问题在本文存在的可能性较弱,主要有三方面原因,第一,本文模型控制变量的筛选是经过由多到少,逐项剔除回归不显著的解释变量,尽量避免遗漏变量导致的内生性。通过增加更多的控制变量,尽可能减弱内生性的影响,以期能更准确地估计家庭金融资产的财富效应。第二,核心解释变量和控制变量均是基于已有的大量研究成果来进行筛选的,收入、教育程度、婚姻状况等变量对家庭金融资产的财富效应有重要影响,本文在模型中加入了这些起主要影响力的解释变量,即已经控制住了重要的影响因素,目的是为了研究家庭储蓄和风险性金融资产本身的财富效应。第三,本文研究的核心问题是家庭储蓄和风险性金融资产的财富效应,即金融资产价值变化对消费支出的影响。金融资产的价值增减主要取决于宏观金融市场,但微观家庭的消费对宏观金融市场的影响微乎其微。因而,金融资产价值变化影响家庭消费,但家庭消费却不会影响金融资产价值的变化,即两者不存在反向因果关系。

(三)稳健性检验

1.考虑家庭房产价值。根据西南财经大学发布的《2018中国城市家庭财富健康报告》显示,中国家庭住房资产在家庭总资产中占比77. 7%,远高于美国的34. 6%。房产作为家庭最主要的资产,既是家庭的耐用消费品,为家庭长期提居住服务,也是投资品,为家庭资产保值增值提供投资渠道。特别是房产作为投资品可以通过银行按揭贷款提高家庭财务杠杆,这也是我国“炒房”现象普遍存在的重要原因。一方面,房产的投资属性对家庭金融资产具有显著的挤出效应,另一方面,在国内房产价格快速上升的过程中,房产账面价值大幅增加形成的财富效应,刺激家庭消费支出。综上,房产作为家庭最主要的资产,为了检验金融资产的财富效应是否受房产的影响,我们引入家庭房产价值(housing),并取对数作为解释变量进行回归,表7对回归结果进行了汇报。

从回归结果来看,全样本中家庭房产价值的回归系数为0.009,在1%的置信水平显著正相关,即城乡家庭房产市值每提高1%,家庭消费支出增加0. 9%,验证了房产对家庭消费的财富效应。但与未引入房产价值的回归结果相比,家庭储蓄性金融资产和风险性金融资产回归系数及显著性并没有明显的变化。除风险性金融资产在农村的财富效应不显著外,储蓄和风险性金融资产的财富效应仍然在1%的显著性水平下为正。回归结果表明,即便在考虑房产价值后,家庭金融资产仍存在显著的财富效应,故家庭金融资产的财富效应估计结果是显著的。我们用同样的方法,对食品支出、刚性支出和弹性支出分城乡样本进行再次检验,结果验证了金融资产价值变化对城乡家庭各种类型的消费支出均有显著财富效应。整体来看,虽然房产具有正向财富效应,且该效应对食品支出最小,刚性支出次之,对弹性支出影响最大,这与金融资产财富效应类似,但房产价值的引入,并没有对城乡家庭金融资产财富效应回归系数产生显著影响。因而,金融资产对各种类型消费支出的财富效应估计是显著的。

2.考虑家庭所在的地区特征。本文采用可能影响家庭金融资产财富效应的地区变量进行稳健性检验,因为地区变量与经济状况、消费习惯和偏好、消费文化、金融生态、金融环境和制度等众多因素高度相关,我们通过样本的地区特征,进一步检验了家庭金融资产财富效应。根据样本数据采集的省市来源分为东、中、西部,样本量分别为18642、9787和8860。表8汇报了稳健性检验的估计结果。

从表8的回归结果来看,除了风险性金融资产在中、西部的财富效应对食品支出不显著外,家庭储蓄和风险性金融资产回归系数均在1%的显著性水平下为正,表明均存在正向的财富效应。整体来看,储蓄性金融资产的财富效应大于风险性金融资产;金融资产的财富效应对不同消费类型支出差异明显,食品消费支出的财富效应最小,刚性支出次之,弹性支出的财富效应最大,与本文结论一致;我们还发现,金融资产财富效应在食品支出和刚性支出上地区差异不大,但弹性消费支出呈现显著的地区差异。从估计系数及显著性水平来看,家庭金融资产对消费支出存在显著的财富效应,因而前面的估计是显著的。

五、政策启示

上述研究结论证实,金融资产财富效应能显著促进家庭消费支出,但不同家庭、不同类型的消费有明显异质性。当前国际贸易环境的恶化和新冠疫情的全球持续蔓延,出口拉动经济增长不确定性增大,传统过于依赖出口拉动经济增长的模式受到明显负面影响。认清国内家庭消费对经济增长的拉动作用,通过提高消费信心,刺激国内家庭消费,真正发挥消费拉动经济增长的作用,既是经济增长方式转型的必然选择,也是改善家庭消费支出结构的重要途径。但我国存在地区经济发展不均衡,城乡收入差距大的二元现实格局,如何发挥金融市场的财富效应,根据财富效应的异质性实施差异化的消费激励政策,既能优化各层次微观家庭的收入消费结构,也能促进宏观经济的持续稳定增长。综上所述,提出以下政策建议。

(一)降低对传统出口导向型经济增长方式的依赖度,发挥消费对经济的拉动作用

面对当前疫情冲击和贸易保护,我们认识到经济增长方式转型的必要性和紧迫性,需要对传统过度依赖出口、忽视内需消费的经济模式进行纠偏。疫情冲击既是我们传统经济面临的挑战,也是转变经济增长的历史机遇。通过政策刺激消费拉动内需,是改变经济增长方式的重要渠道,但我们要认识到金融资产财富效应对不同消费类型的边际影响不同。因而消费刺激政策要考虑家庭收入层次和不同消费类型的弹性,重点要深入挖掘中西部地区和中低收入家庭未释放的消费潜力,夯实吃、穿、住、行基本性消费,发展绿色、高端、可持续消费。通过财政转移支付、税收减免、消费刺激等方式,引导家庭进行合理消费,真正发挥消费对经济增长的稳定基础作用。

(二)鼓励发展普惠金融,进行金融市场改革,形成金融资产财富增值的示范效应

我国的金融市场,长期与宏观经济发展水平背离,储蓄金融资产收益下降,风险金融资产投机交易氛围较重,市场处于宽幅震荡格局,财富增值的示范效应并不显著。因而,需要对风险金融市场进行深层次的改革,为家庭通过金融市场来分享经济发展成果提供渠道,通过金融资产的直接和间接的财富效应促进社会消费。同时,充分运用金融科技和大数据手段,鼓励金融机构发展普惠金融,提高中低收入家庭金融可得性。借力智能手机的普及,为家庭获得金融教育和参与金融市场提供快捷的渠道,提高金融决策的专业性和效率。

(三)进一步完善收入分配和消费机制建设,缩小城乡家庭收入和消费差距

虽然城乡家庭吃、穿、住的基本消费需求已解决,但仍存在城乡收入差异大、地区消费不平衡问题。需要认识到农村家庭的消费仍有很大的释放空间,通过实施城乡一体化,实现乡村振兴,推动农村家庭收入的持续增长,增强农村消费的内生动力,缩小城乡收入和消费差距;对于城镇较高收入群体,鼓励进行文化娱乐、旅游消费,优化家庭消费结构,逐步构建多层次的家庭消费体系。同时,需要继续实施城镇化,通过城镇家庭的消费文化逐渐改变农村家庭的消费观念,避免农村消费断层,引导城乡家庭消费升级,这也是社会经济发展的必然结果。

(四)完善社会保障体系,降低家庭的预防性储蓄和目标性储蓄动机

由于二元社会保障体系导致广大中低收入家庭、农村家庭存在养老、医疗、教育、购房等预防性储蓄和目标性储蓄,对家庭金融资产选择和消费支出均产生显著的挤出效应。当前,我国社会保障虽然覆盖面广,但大量中低收入家庭、农村家庭保障程度低。因而,提高中低收入群体的社会保障程度,降低预防性储蓄动机;坚持“房住不炒”的调控措施,减少目标性储蓄需求,逐步解决家庭“不敢、不愿”消费的问题。

注释:

①原调查问卷有6个选项,分别为未婚、已婚、同居、分居、离婚丧偶,分别取值1-6,本文对数据进行合并,将已婚和同居的家庭取值为1共31773户,未婚、分居、离异和丧偶取值为0共5463户。

②谈变量采用评分法对原始数据利率、通胀、风险三个问题进行整理,回答正确的计为1,错误或不知道的计为0,然后将三个问题进行加总代表金融知识,取值o~3分代表答对的题数.0分代表全部答错或不知道,3分表示全部答对。

③CHFS中专门针对家庭风险态度设置了提问:[A4003]“若有一筆资产,您愿意选择哪种投资项目?1.高风险高回报。2.略高风险,略高回报。3.平均风险,平均回报。4.略低风险,略低回报。5.不愿意承担任何风险。6.不知道。”为了与以往文献保持一致,本文按照传统定义,将选项1和选项2合并为风险偏好类型家庭,将遘项3作为风险中性类型家庭,将选项4和选项5合并为风险厌恶类型家庭,选项6不知道视同缺失值。由题目可以看出,整理后,风险偏好取值为1,风险中性取值为2,风险厌恶取值为3,该分类变量值越大,其风险厌恶程度越高。

④该保险包括城镇职工基本医疗保险、城镇居民基本医疗保险、新型农村合作医疗保险、城乡居民基本医疗保险、公费医疗、商业医疗保险、企业补充医疗保险、大病医疗统筹、社会互助等。

⑤该房产根据调查问卷整理得出,包括察庭持有住房及商铺的市场价值(不舍租赁和免费居住的房产)。

参考文献:

[1]张金宝,城市家庭的经济条件与储蓄行为——来自全国24个城市的消费金融调查[J].经济研究,2012(1).

[2]Campbell J Y. Household Finance[J]. Jour-nal of Finance, 2006(4).

[3]陈强,叶阿忠,股市收益、收益波动与中国城镇居民消费行为[J].经济学(季刊),2009(3).

[4]邢大伟.城镇居民家庭资产选择结构的实证研究——来自江苏省扬州市的调查[J].华东经济管理,2009(1).

[5]Steindel C, Ludvigson S C. How Importantis the Stock Market Effect on Consumption? [J]. E-conomic Policy Review, 1999(2).

[6]Chen J. Re-Evaluating The AssociationBetween Housing Wealth and Aggregate Consump-tion: New Evidence from Sweden[J]. Journal ofHousing Economics,2006(4).

[7]李学峰,徐辉.中国股票市场财富效应微弱研究[J].南开经济研究,2003(3).

[8]杜明月,杨国歌,中国股市财富效应对城镇居民消费的影响J].石家庄铁道大学学报(社会科学版),2019(4).

[9]张明,涂先进,金融借贷的伪财富效应与居民消费增长:城乡与区域差异[J].现代经济探讨,2018(1).

[l0]肖忠意、李思明.中国农村居民消费金融效应的地区差异研究[J].中南财经政法大学学报,2015(2).

[11]王聪,熊剑庆.我国居民资产间接财富效应的实证研究——基于消费者信心的视角[J].西南金融,2011(5).

[12]Mian A, Rao K, Sufi A. Household Bal-ance Sheets, Consumption, and the EconomicSlump [J]. The Quarterly Journal of Economics,2013(4).

[13]胡永刚,郭长林.股票财富、信号传递与中国城镇居民消费[J].经济研究,2012(3).

[14] Peltonen T A, Sousa R M,VansteenkisteI S. Wealth effects in emerging market economies[J]. International Review of Economics&Finance,2009 (5).

[15]周利,王聰,资产价格财富效应传导机制的实证分析[J].新疆大学学报,2016(11).

[16]薛永刚.我国股票市场财富效应对消费影响的实证分析[J].宏观经济研究,2012(12).

[17]韩蕾.家庭收入结构对我国居民消费的影响[J].商业经济研究,2019(10).

责任编辑:彭银春