中国农业保险税收优惠政策的财政压力模拟研究

2021-09-10郑军周宇轩

郑军 周宇轩

摘要:针对中国现行的农业保险税收优惠政策,依据财政收支平衡原理,建立税收净增加模型,并找出当前加大财政优惠力度的可能空间。研究发现,当前的税收优惠政策下,政府的财政压力在2007至2017年间是先增后降的过程,2011年政府的财政压力最大,在以80%的保费收入计提企业所得税时,政府财政压力可以得到最快缓解,2013年实现税收净增加并呈现不断加快的趋势。在以20%的实际有效税率进行敏感性分析时,发现在各种模拟情形下,财政压力的变化趋势和20%的最优税收力度依然保持不变。因此可以考虑适当加大企业所得税方面的税收优惠力度,配合以更为健全的农业保险产业政策。

关键词:农业保险;税收优惠;财政压力;所得稅减免

中图分类号:F842.0

文献标志码:A

文章编号:1006-1037(2021)01-0113-08

基金项目:

安徽省社科规划基金(批准号:AHSKY2019D089)资助。

通信作者:郑军,男,博士,教授,主要研究方向为农业保险与农村社会保障。E-mail:zgja000@qq.com

近年来,每年的政府工作报告都将“三农问题”放在首位。2018年9月,国务院印发《乡村振兴战略规划(2018—2022年)》,特别强调要完善农业保险政策体系。2019年2月,中央五部门联合印发《关于金融服务乡村振兴的指导意见》指出,要科学确定农业保险保费补贴机制,加大财政补贴力度。可以看出,政府各部门十分重视农业保险制度在农业农村现代化发展过程中的作用。作为政府扶持农业保险的两大产业政策,财政补贴和税收优惠并驾齐驱。推动经济高质量发展过程中,税收是各国政府重要的财力基础和调控工具[1-2],财税优惠是鼓励特殊行业发展的有效政策工具[3-4]。农业保险税收优惠是指国家对经营政策性农业保险的险企实行税收减免[5-6]。对于农险企业而言,税收优惠是取消或者减免原应征收的税款,以此降低企业经营成本、提高供给,相比于财政补贴更为及时有效[7]。实践中,许多国家和地区都将农业保险税收优惠政策写入国家律法。例如美国《联邦农作物保险法》第511条规定:对于联邦农作物保险公司(包括分支机构)的一切财产,免征一切税收,同时免征保险合同和由公司提供再保险的险企一切税收[8]。法国农业保险事业更多由互助保险社来完成,政府对其各项财产免征赋税[9]。俄罗斯《农业保险法》中也规定,对保险公司经营农业保险业务的利润不征收课税[10]。在中国,农业保险的发展与政府税收优惠政策息息相关。2009年1月起施行的《中华人民共和国营业税暂行条例》规定对于农牧保险免征营业税。而以营业税为计税依据的城市维护建设税和教育费附加税同时得到减免,随后又免除了印花税。2010年下发的《关于农村金融有关税收政策的通知》,规定对保险公司为种植业、养殖业提供保险业务取得的保费收入,按90%比例计提企业所得税。2013年3月1日实施的《农业保险条例》规定,保险机构经营农业保险业务依法享受税收优惠。2017年6月,财政部发布《关于延续支持农村金融发展有关税收政策的通知》,税收优惠政策进一步被延续。在上述税收优惠政策的影响下,近年来开展农业保险的财产保险公司越来越多,专业农业保险公司发展壮大。截止2018年底,市场上有四家专业性农业保险公司和一家相互制农业保险公司,分别为安信、国元、中原、安华等农业保险股份有限公司和阳光农业相互保险公司。2018年农业保险原保费总收入为572.65亿元,为亿万农业劳动者提供风险保额3.46万亿元(数据来源于银保监会网站)。农业保险的税收优惠政策虽带动了行业发展,但仍存在漏洞。根据中国现行税法,中国对种植业、养殖业保险的经营免征营业税、教育费附加税、城建税、印花税和部分所得税[11]。苏晓鹏等[12]对比了国内外农业保险税收优惠政策,发现中国还存在以下问题:税收优惠不足、免除税率单一、整体税赋偏高,政策扶持力度不够。有学者指出,促进农业保险高质量发展的前提是要完善支持农业保险发展的政策体系,包括提升支农政策中农业保险的地位,进一步优化财政补贴和税收优惠相关政策[13],在参照国际经验的基础上,结合中国实际,在当前农业保险税收优惠的基础上,对种养两业保险的经营所得税全部免除[14]。另外,由于实行税收优惠政策实际的减少了政府的当年的财政收入,因此有学者开始关注各项税收优惠是否会造成政府财政收不抵支[15-16]。在实施税收优惠的企业中,涉农企业尤其受到关注。为促进农业农村发展,长期以来中国政府对化肥企业、涉农小额贷款公司、农业上市公司都实行了较为优厚的财税优惠政策[17-19]。尽管政府补贴短期可以提高农业企业经营效率,然而长期则不利于其经营绩效的提升,甚至引发违规[20-21]。根据上述问题,本文着眼于现行农业保险财税优惠政策下,研究政府财政压力的长期动态变化以及财税优惠政策的最优比例。和以往研究相比,本文以农业保险税收优惠带来的财政压力为切入点,实证分析农业保险领域中的政府财政收支平衡,是以往财税政策理论研究的进一步拓展;建立农业保险领域的政府财政税收净增长模型,以财政净增长占GDP的比例,衡量分析政府税收优惠政策带来的长期税收压力变化;在评价当前税收优惠政策的基础上,假设不同比例的优惠力度,验证得出企业所得税的最优计提比例。

1 农业保险税收领域的政府财政收支平衡原理

根据财政收支理论,财政收支平衡是衡量一个国家财税体制健康与否的关键,指的是一定时期内(通常为一个财政年度),财政收入与财政支出在总量上平衡、收支结构合理以及分配比例协调[22],是中国政府理财的重要原则之一。若政府财政支出大于财政收入,便会引发财政缺口,造成政府财政压力。在中国,政府的主要收入来源于税收,为了鼓励一些行业的发展往往采取税收优惠政策的方式来减轻企业的负担。

根据福利经济学理论,农业保险具有准公共产品特性和正外部性[23]。对保险公司而言,由于农业保险的经营成本高于普通的商业保险,甚至实践中极易产生亏损,经营农业保险业务所带来的社会利益很明显大于企业自身获得的利益,因此有效供给不足[24]。中国作为人口大国,粮食生产关系国计民生。发展农业保险,一方面可以增强农业抗风险能力、稳定农业生产、维持粮食供给和物价稳定,另一方面可以平滑农民的劳动收入、完善农村社会保障体系,促进农村社会和谐稳定。因此,中国自2009年的《中华人民共和国营业税暂行条例》,开始对农业保险经营机构实施税收减免,以此降低政策性农业保险的经营成本,调动其承保的积极主动性。

根据货币经济学理论,居民收入通过消费或者储蓄,使得市场中流动的资金增加,政府通过税收手段对企业或者个人征税,增加政府财政收入。就农业保险而言,假设政府财政支出固定不变,一方面,政府制定一系列农业保险税收优惠政策来鼓励、支持、引导农业保险业务的发展,客观上造成政府税收减少,由于税收是中国中央和地方政府的主要收入来源,因此造成政府财政收入减少,由于财政支出不变,政府财政压力由此产生。但是另一方面,农业保险理赔金额在赔偿给农户之后,农户的收入提高[25]。农户通过消费或储蓄,市场中流动资金增加,政府进而获得税收。因此在农业保险税收优惠政策中,看似政府以放弃部分财政收入的方式鼓励农业保险的发展,但是长期来看政府的财政收入并不一定会减少。政府由于农业保险税收优惠政策带来的财政压力在长期内并不一定会持续,甚至可能因为税收优惠政策力度的不断加大,而带来财政收入增加的效应。由农业保险税收优惠政策造成的财政收支关系为:第t年的税收收入净增加额=t年理赔金领取带来的税收增加-t年农业保险保费收入带来的税收减少

其中,NFRt表示第t年税收收入净增加额;RCWt表示理赔金领取带来的税收增加;RFCt表示t年农业保险保费收入带来的税收减少。最终中国政府的财政压力用NFRt/GDP表示。RCWt依据每年的农业保险实际理赔额,按照特定的实际税率计提,来计算由保险理赔带来的税收增加。根据国家对于经营农业保险的保险公司实施的各类税收优惠政策计算出农业保险公司每年的税收减免额RFCt。

2 实证模型与数据来源

2.1 提出假设

根据农业保险优惠政策下的政府财政收支平衡原理,实施农业保险税收优惠政策会造成政府财政收入的减少,但通过保险理赔和社会中资金的流动实现财税收入增加,因此提出假设1:

假设1:当前的农业保险税收优惠政策下,政府的财政压力是一个先升后降的过程。

农业保险税收优惠政策给经营农业保险的财产保险公司带来更多的利润空间,因此保险公司经营农业保险的意愿增加,与当前对农户的农业保险财政补贴政策并驾齐驱,从供给方和需求方一同促进农业保险的发展,农业保险保费收入和理赔总额都达到空前的规模。那么,在考虑税收优惠力度可以进一步加大的前提下,提出假设2:

假设2:在收取企业所得税时100%免除农业保险收入计提额,可以最快减缓财政支出压力。

2.2 财政压力模型设定

在测算政府财政压力的研究中,本文借鉴Antolin等[26]计算企业年金税收优惠政策引起的税收收入净增加额占GDP的比值的方法,评估中国农业保险税收优惠政策带来的财政压力。根据本文的财政收支平衡理论分析,财政压力指全国范围内因农业保险的税收优惠引起的税收收入净增加额,主要考虑农业保险理赔金额领取带来的税收增加额、农业保险保费收入带来的税收减少额,对财政负担的总体影响。国内有学者预测中国2014—2070年因企业年金税收优惠政策带来的税收收入净增加额占GDP的比重,來评估中国企业年金税收优惠可能带来的财政压力[27]。按照《中华人民共和国营业税暂行条例》(2019)、《关于农村金融有关税收政策的通知》(2010)、《关于延续支持农村金融发展有关税收政策的通知》规定的农业保险税收优惠,农民购买农业保险,保险公司取得保费收入后,会带来政府税收收入的减少,但保险公司理赔金的发放和领取会带来税收收入的增加

其中,NFRt表示第t年税收收入净增加额;α表示实际有效税率;At表示t年理赔总额;β1表示营业税税率,β2表示城市维护建设税税率,β3表示教育费附加税税率,β4表示印花税税率,β5表示企业所得税税率;Et=βt表示农业保险保费收入,Ct表示营业税,Dt=Ct表示营业税,Ft表示10%的保费收入。

2.3 最优税收优惠力度

为验证假设2,即政府的财政压力与政府的免除保费收入比率是成正比问题,列出式(3)。税收净增加额是由保险理赔金带来的税收增加和保费收入带来的税收减少反映的。在不同的保费收入比例下,可反映不同的政府财政压力以及随时间的变化的差别。

其中,符号含义同式(2),Ft表示10%、20%、30%、50%、100%的保费收入。

2.4 指标体系

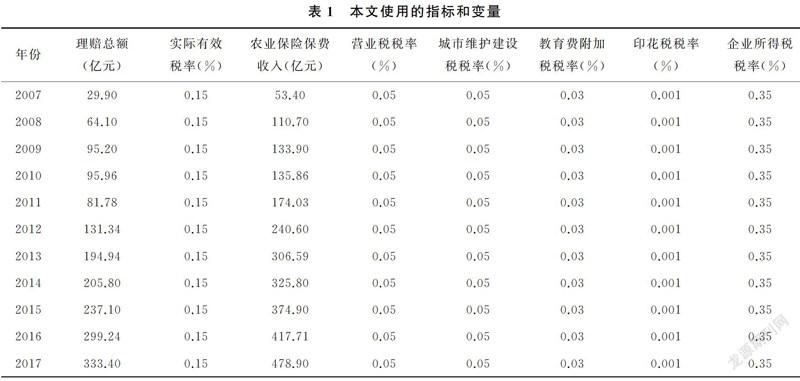

根据上文构建的模型和国家制定的农业保险税收优惠政策,本文使用的变量包括农业保险理赔总额、农业保险保费收入、实际有效税率、营业税税率、城市维护建设税税率、教育费附加税税率、印花税税率、企业所得税税率。农业保险保费收入与农业保险理赔总额以当年实际收入和理赔为准。

(1)实际有效税率:采用的是中国家庭金融调查所有购买农业保险且缴税的农业经营者所承担的实际有效税率平均值。利用中国家庭金融调查2011年的数据计算得出当年度缴费和领取阶段的边际税率,将实际有效税率定为15%[27]。

(2)营业税:是对提供应税劳务、转让无形资产或销售不动产的单位和个人,就其所取得的营业额征收的一种税。中国对农业保险业务征收的营业税是以农业保险保费为计征税基,税率为5%。

(3)城市维护建设税:一般以各单位和个人实际缴纳的营业税、增值税或者消费税的税额为计税依据,依法计征的一种税。这里以农业保险营业税为计税依据,计提城市维护建设税,税率为5%。

(4)教育费附加税:以纳税人实际缴纳的营业税、消费税或者增值税的税额为计征依据,依法计征。本文以农业保险纳税人缴纳营业税的应税金额为计税依据,计提教育费附加税。税率为3%。

(5)印花税:是对经济活动和经济交往中订立、领受具有法律效力的凭证的行为所征收的一种税,以保险公司农业保费收入总额为税基,税率为0.1%。

(6)企业所得税:是对中国内资企业和经营单位的生产经营所得和其他所得征收的一种税。对于保险公司经营种植业、养殖业保险的保费收入,按该保费收入的90%计算应纳税所得额,税率为35%。

根据上述参数设置,2007—2017年的数据整理如表1。其中,各年度农业保险保费收入和农业保险理赔额来自于2007—2017年的《中国保险年鉴》。各项农业保险税收优惠政策带来的各项税收免除额则根据政府规定的营业税税率、城市维护建设税税率、教育费附加税税率、印花税税率和企业所得税税率分开计算,最后合计成税收减少额。

3 数据分析与政策模拟

3.1 财政压力总体分析

(1)基准情形。本文选取了2007—2017年,全国范围内农业保险原保费收入总额和农业保险理赔总额,依据现行的农业保险税收优惠政策:免除营业税(农业保险保费收入的5%)、城市维护建设税(营业税的5%)、教育费附加税(营业税的3%)、印花税(农业保险保费收入的0.1%),以及按照90%的农业保险保费收入计提企业所得税。通过计算暂定为15%的实际有效税率,根据模型模拟计算出2007—2017农业保险税收优惠政策下政府的财政压力如图1所示。

根据图1自2009年农业保险税收优惠政策正式实施,政府税收净增加额呈现出先下降后上升的趋势,2011年达到最低点,但是此时税收减少额也仅仅是当年GDP的0.0007%。并且财政压力自2011年来稳步下降,甚至能够实现财政收入增加,因此假设1成立。这说明对于政府部门来讲,实施税收优惠政策带来的收益要大于减税的损失。原因在于,政府的财税优惠政策给予了农业保险公司极大地信心,增强了其经营农业保险的意愿,辅之以其他财政优惠政策的作用,农业保险的发展也达到空前的历史高度。2009年1月起施行的《中华人民共和国营业税暂行条例》规定对于农牧保险免征营业税,以营业税为计税依据的城市维护建设税和教育费附加税同时得到减免,随后又免除了印花税。2010年5月13日,财政部和国税局联合下发的《关于农村金融有关税收政策的通知》,规定对保险公司为种植业、养殖业提供保险业务取得的保费收入,按90%比例计提企业所得税。此后,该项政策被延续至今。2018年,农业保险原保费收入为572.65亿元,同比增长14.69%,风险保额达到3.46亿元,同比增长24.2%。2009—2017年累计赔付1674.76亿元(数据来源于中国保险年鉴(2007—2017))。农业保险的运行通过理赔金额的发放提高了农民的平均收入[28-29],随后以消费和储蓄的方式进入社会流动资金池,放大了资金的效用,使得政府的税收增加。

(2)敏感性分析。由于上述使用的变量中,实际有效税率是参考中国家庭金融调查报告,进行综合运算得出的一些列数值后,最后对进行假定的数值,因此可能会对本项研究结果产生一定影响,为了证明研究的科学性和有效性,本文将实际有效税率设置为20%进行敏感性分析,得出的结果如图2所示。可知,20%的实际有效税率对于财政压力的变化走向没有造成显著影响,假设1成立,实施农业保险税收优惠政策在2009—2011年内减少政府财政收入,造成政府财政压力,2011年开始触底反弹,长期内将增加政府财税收入,财政压力得以减缓。

3.2 最优税收优惠力度分析

(1)基准情形。本文选取了2007—2017年,全国范围内农业保险原保费收入总额和农業保险理赔总额,依据现行的农业保险税收优惠政策:免除营业税(农业保险保费收入的5%)、城市维护建设税(营业税的5%)、教育费附加税(营业税的3%)、印花税(农业保险保费收入的0.1%),将90%、80%、70%、50%、0%的保费收入代入计提企业所得税,根据最优税收优惠力度的测度模型,当以80%的保费收入计提企业所得税时,政府的税收净增加额增长的速度最快,结果如图3所示。在此基础继续加大税收优惠力度至以70%、50%甚至100%计提,会导致税收占GDP的比例持续负增长,并且有不断加速的趋势。因此,在加大农业保险税收优惠力度时,政府并不是一味让利,可以考虑在收取企业所得税时,对经营农业保险的保险公司按照80%的农业保险保费收入计提,假设2不成立。

根据图3,在以不同保费收入比例计收企业所得税时,政府的财政压力差别巨大,当以80%计提时为最合适的优惠力度。究其原因,当超出20%的优惠力度后,政府对农业保险经营的税收优惠力度越大,保险公司开办农业保险业务的意愿越强烈,在人力、物力、管理成本上的付出越多,短期内会使得保费收入大量增加。这样造成政府在企业所得税上的让利金额循环增大,但是保险理赔带来的税收增加有限。2013—2017年间,中国农业受灾面积占种植总面积的比重一直维持在15%左右,其中成灾面积的比例在50%左右(数据来源于中国统计年鉴)。这就意味着农业保险理赔金额有一定的局限性,但是由于保费收入大幅增加和所得税免除是一个互为因果的过程,会随着保险公司的市场操作而不断放大,政府的税收损失由此产生并加大。因此使得政府的净税收增加额占GDP比重负增长的趋势随着税收优惠力度的不断加大而加速。此前多项政府文件,包括《关于农村金融有关税收政策的通知》和《关于延续支持农村金融发展有关税收政策的通知》,一直采取保守的方式,延续以往的所得税优惠政策,仅仅以90%的保费收入计提,同样也证实了这一点。

(2)敏感性分析。同样为了证明研究的科学性和有效性,本文将实际有效税率设置为20%,对计提企业所得税时的最优税收优惠比例进行敏感性分析,得出的结果如图4所示。同样,将实际有效税率更改为20%后也证明了这一点:以不同保费收入比例计收企业所得税时,政府的财政压力差别巨大,当以80%计提时为最合适的优惠力度,财税优惠力度可以更大的力度进行,假设2不成立。

3.3 稳健性检验

由上述分析可知,处于80%计提农业保险企业所得税时政府的财政压力较小且处于一个比较稳定的状态。该分析结果可由拉弗曲线解释。提高税率可增加政府税收收入,但超过某一限度后,过高的税率使企业收入和投资减少,随之政府税收收入减少。由式(2)、式(3),政府财政收支的平衡与农业保险理赔额以及保险保费收入密切相关。在税收优惠政策推动下,农业保险企业兴起,带来了保费收入的增多。保险公司承保的农业保险数额增加,由大数法则可知,理赔总额随之增加。为验证农业保险保费收入和理赔总额的内生性关系,本文使用了稳健性检验。具体做法是对农业保险保费收入当自变量做了OLS回归,见表2,结果是保费收入会对理赔总额收入产生显著的正向影响关系。

4 结论与政策建议

本文针对中国政府对于农业保险暂行的税收优惠政策,依据当前中国政府在农业保险税收方面的财政收支平衡原理,建立税收净增加模型,用税收净增加额与GDP的比值来模拟农业保险税收财政压力,并尝试找出当前加大财政优惠力度的可能空间。

在免除营业税、城市维护建设税、教育费附加税、印花税,以及按照90%的农业保险保费收入计提企业所得税,政府的财政压力在2007—2017年间是先增后降的过程,2011年农业保险的税收压力最大,但是也仅仅达到-0.0007%,对于整体的财政税收收入影响较小。从2011年税收净增加额开始实现增长,已经将财政压力转换成政策利好,2017年由农业保险税收优惠政策带来的税收净增加额已经占到GDP的0.0027%。当进行敏感性分析时,即使将实际税率定为20%,财政压力的走势依然不变,税收净增加保持正值。研究最优税收优惠力度过程中,本文以不同比例的保费收入计提企业所得税,发现在以80%的比例时,政府财政压力可以得到最快缓解,2013年实现税收净增加并呈现不断加快的趋势,当以70%、50%甚至0%的保费收入计提企业所得税时,政府财政压力呈现出不断扩大的趋势,甚至在2017年达到-0.01%。因此加大税收优惠政策并不一定有会反向减轻政府的财政负担,农业保险保费收入计提所得税比例并不是越小越好。当以20%的实际税率进行敏感性分析时,农业保险税收优惠带来的财政压力走势依然如此。当以80%的保费收入计提企业所得税时,政府的财政压力能够最快的缓解。

根据以上研究,本文建议适当加大农业保险税收优惠力度。根据假设1的实证结果,当前的农业保险税收优惠政策下,政府财政税收压力在长期内是一个先增后降的过程,到2017年为止,中国农业保险税收优惠政策带来的财政压力已经基本化解。因此,对于农业保险的税收优惠政策应当在长期内继续延续。实际上,长期以来美国和中国台湾地区都实行农业保险所得税完全减免,日本也一直对于农业保险经营者实行22%的所得税减免,以此达到农业风险的充分保障。因此本文建议依据国内实际情况,适当加大对经营农业保险的保险公司的税收优惠力度,考虑以80%的比例的保费收入计提经营农业保险公司的企业所得税。完善农业保险税收优惠政策。在考虑加大税收优惠力度的同时,相关配套的立法应当进一步落实完善。为加快促进中国农业保险事业的高质量发展,立法机关应在已有的农业保险税收优惠法律规定的基础上,进一步优化,建议在农业保险相关立法中明确规定:对经营政策性农业保险业务获取的保费收入,以80%的保费收入计提保险公司的企业所得税。也可以结合国家“营改增”政策和政策性农业保险经营的特殊性,积极探索农业保险领域“营改增”的措施,制定相应的农业保险税收优惠法律政策,例如将年度保费收入与赔款支出的差额作为企业所得税税基,间接达到提高农业保险税收优惠的目的。

参考文献

[1]RUTH M. Federalism and the taxing power[J].California Law Review, 2011, 99(4): 975-1035.

[2]李华.高质量发展目标下税收体系构建与减税降费再推进[J].税务研究,2019(5):25-29.

[3]CZARNITZKI D. Evaluating the impact of R&D tax credits on innovation[J]. Research Policy.2011(5):252-265.

[4]何辉,王杰杰,李威.中国制造业企业税负对企业产值的影响——基于A股上市公司面板数据的实证分析[J].税务研究,2019(5):97-104.

[5]MAHUL O, STUTLEY C. Government support to agricultural insurance: Challenges and options for developing countries[J]. World Bank Publications, 2010,219:186-198.

[6]張晓云.外国政府农业保险补贴的方式及其经验教训[J].财政研究,2004(9):63-65.

[7]李远东.政策性农业保险与财政补贴若干问题思考[J].西南金融,2009(4):62-64.

[8]GOODWIN B K, MONTE L V, JOHN L D. An empirical analysis of acreage effects of participation in the federal crop insurance program[J].American Journal of Agricultural Economics, 2004, 86(4):1058-1077.

[9]BEATRIZ B G. Agricultural insurance legislation[M]. Rome: Food and Agricultural Organization of the United Nations, 1981.

[10] 王亚军.俄罗斯农业保险改革之我见[J].保险研究,1999(2):3-5.

[11] 杨秀玲.中国政策性农业保险税收政策现状与对策建议[J].经济论坛,2015(2):103-105.

[12] 苏晓鹏,冯文丽.论农业保险的税收优惠政策[J].税务研究,2014(4):92-94.

[13] 王克,张峭.推进农业保险高质量发展——第六期中国农业保险论坛综述[J].保险研究,2019(6):125-127.

[14] 李宏伟.政策性农业保险发展的国际经验及启示[J].世界农业,2011(6):46-51.

[15] 王晓洁,杨鹏展.个人所得税递延养老保险财政成本及收益量化研究——基于 2013 年河北省行业经验数据的分析[J].保险研究,2015(6):100-108.

[16] 卢洪友,王云霄,祁毓.“营改增”的财政体制影响效应研究[J].经济社会体制比较,2016(3):71-83.

[17] 周克清,杨昭.化肥施用与涉肥财税优惠政策:回顾与展望[J].税务与经济,2019(1):73-78.

[18] 孙良顺.如何破解小额贷款公司发展中的困境——基于政策环境视角[J].北京工商大学学报(社会科学版),2016,31(4):90-96.

[19] 吴静,张冬平.国家科技政策对农业创新型企业发展影响的实证分析[J].技术经济与管理研究,2018(6):104-111.

[20] 胡亚敏,刘春燕.税收优惠政策、财政补助与农业龙头企业经营效率——基于中国农业龙头企业的实证研究[J].财会月刊,2016(32):62-67.

[21] 程安林,张俊俊.农业上市公司税负与违规关系研究[J].会计之友,2019(14):69-74.

[22] 何盛明. 财经大辞典[M]. 北京:中国财政经济出版社, 1990.

[23] SHERRICK B J, BARRY P J, ELLINGER P N, et al. Factors influencing farmers crop insurance decisions[J]. American Journal of Agricultural Economics, 2004,86 (1): 103-114.

[24] 冯文丽.中国农业保险市场失灵与制度供给[J].金融研究,2004(4):124-129.

[25] 卢飞,张建清,刘明辉.政策性农业保险的农民增收效应研究[J].保险研究,2017(12):67-78.

[26] ANTOLIN P, DE SERRES A, CHRISTINE D L M. Long-term budgetary implications of tax-favoured private pension schemes[J]. SSRN Electronic Journal,2004,2005(44):217-243.

[27] 蔣云赟,黄青.中国企业年金税收优惠政策的财政压力模拟研究[J].税务研究,2017(12):29-34.

[28] MOSLEY P, KRISHNAMURTHY R. Can crop insurance work? The case of India[J].The Journal of Development Studies,2007,31 (3):428 -450.

[29] 费清,江生忠,丁宁.技术进步、保险保障与农民收入——基于东中西部地区地级单位的面板GMM方法[J].财经理论与实践,2018,39(4):100-104.