解析房地产金融风险的三个视角

2021-09-06高广春

高广春

房地产金融风险无疑是我国金融乃至经济风险隐患中,最有杀伤力的一颗“地雷”。相应的,对该风险识别、把控的智慧和力度直接关系到其能否引爆、何时引爆或引爆后对金融经济体系的冲击程度。本文基于三个视角对房地产金融风险进行解析,以期对该风险的防控提供些许助力。文中相关数据如无特殊说明均基于Wind资讯、中国人民银行网站和国家统计局网站。

房融泡沫:配置比和贡献度视角

意即金融资源对房地产业的配置比重与该产业对GDP的贡献度的匹配关系。借助该视角可以观察配置比与贡献度的匹配度,进而发现是否存在融资泡沫,还可进一步分析其背后的机理并找出有效的应对之策。

高配置比与低贡献度

我国金融资源主要经由四个配置渠道,即信贷、信托、股票和债券,进入包括非金融企业在内的各个领域,通过观察和分析这四个渠道的资金流向,基本可以把握金融资源的配置走向和结构。如图1所示,近十年来金融资源对于非金融企业中的房地产业的配置比例呈现持续上升的趋势。从增量配置看,多数年份的配置比在20%以上,最高年份接近35%。近五年波动加剧,特别是近两年连续走低,但从波动的形态看,2018年在經历了2017年明显的走低以后呈现比2016年更大程度的升势,由此尚难以判断近两年的走低是否是对上升走势的反转。余额配置的走势则是明确显示了金融资源对房地产业的配置基本保持持续升势,其中2013~2019年连续七年攀升至近22%的阶段性高点,2020年仅微降0.57个百分点至21.08%。

但房地产业对GDP的贡献度却显示出与金融资源对房地产业持续高比例配置之极不相称的走势。房地产业持续高位吸金,但其对GDP的贡献度却是持续在低位徘徊,两者走势显示出明显的差距,而且每年两者的差距超过11个百分点。2016~2019年,两者的差距持续拉大,最大差距接近19个百分点。2020年新冠肺炎疫情因素对经济体系的打击相对强化了对房地产业的影响程度,致使该年房地产业对GDP的贡献度强劲反弹,但两者差距仍然高达11.7个百分点。由此金融资源对房地产业高配置比与房地产业对GDP低贡献度之间形成明显的扭曲关系。

房融权重与其对GDP贡献度的严重背离表明,房企融资显而易见存在泡沫问题。而房融泡沫很难不催生房价泡沫。图2以房价收入比衡量的房价走势显示,房价泡沫清晰可见,一线城市尤甚。该图显示,我国的房价收入比已经大大高于全球视野下6~8倍的众数区间。经由百度搜寻署名为互金圈的一篇财经类文章《世界“房价收入比”排名:中国数据太抢眼,揭房奴们的心酸》给出的个别城市的房价收入比更是高得离谱,如2020年香港的房价收入比是46.3倍,深圳是43.7倍,北京是41.7倍,天津是35.6倍,广州是34.1倍。

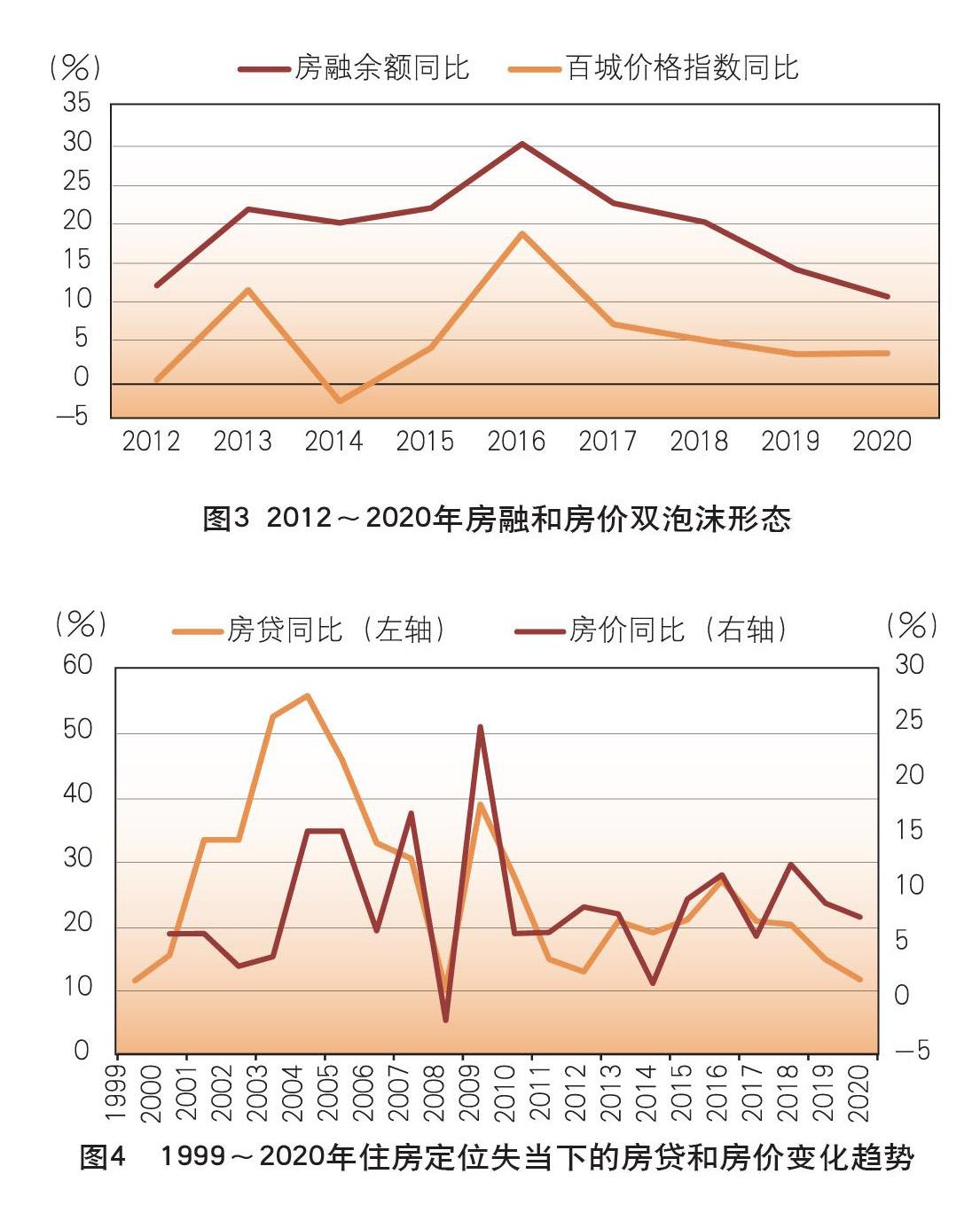

图3则给出了房企融资泡沫和房价泡沫之间明显的相关性。通过计算Pearson相关系数可得出,房融余额同比增幅和百城价格指数同比增幅的相关系数高达0.7188,并且在5%的显著性水平下显著,两者显示出很强的正相关性。

房融泡沫和房价泡沫的共振对房地产市场、金融市场,进而经济体系的破坏性冲击早已经是以往不断上演的熟悉场景,最近的一次则是余波仍在的由美国次贷危机引爆的全球性金融和经济危机。我国多年来不断累积的房融和房价双泡沫自然毋庸置疑地成为埋于我国金融和经济体系下面的随时可能会引爆的“地雷”。

主线逻辑:房地产业角色定位失当

金融资源如此非理性地涌入房地产领域的背后原因五花八门,诸如坊间“房价永远上涨”幻象,“高堂防通胀资金池”构设,“丈母娘推高房价”奇论,“(温州浙商、山西煤老板)炒房团炒高房价”之说,等等。笔者认为,主线逻辑则是2003年对房地产在经济增长和发展中的不当定位。关于房地产业的角色定位,高层众多的决策文件中最值得关注的有两个:其一是1998年发布的《国务院关于进一步深化城镇住房制度改革加快住房建设的通知》(国发〔1998〕23号),即所谓的23号文。该文件基于1994年《国务院关于深化城镇住房制度改革的决定》(国发〔1994〕43号)所提出的两大住房供应体系,即“以中低收入家庭为对象、具有社会保障性质的经济适用住房供应体系”和“以高收入家庭为对象的商品房供应体系”,明确房地产业关于住房的角色即“建立和完善以经济适用住房为主的多层次城镇住房供应体系”。显然,这是一个具有明显民生导向的定位。其二是2003年发布的《国务院关于促进房地产市场持续健康发展的通知》,即所谓的18号文。该文件放弃23号文的经济适用房为主体的住房定位,普通商品房被定位为住房供应主体,23号文中的经济适用房被重新定位为保障性质的政策性商品房。此外,18号文将房地产业明确为国民经济支柱产业。如此变化,意味着住房的民生导向代之以GDP导向。房价和房融也正是自此开始几乎是连年高位齐头飙涨(见图4,鉴于数据的可获得性和房贷在房融中的绝对高权重,本图房融用房贷代替)。图4显示,房贷和房价虽然波动较为明显,但多数年份均居高位,显示出较为明显的共振性。进一步聚焦2003年18号文出台的政策效应,可以说是立竿见影,2003~2005年,房贷同比涨幅连续大幅猛涨,涨幅均超过45%;房价则是在2004年和2005年连续两年大幅上涨,涨幅超过15%。由此,2003年的18号文可以定性为房价泡沫和房融泡沫相互催发的主因。

住房角色重构要点

既然前述双泡沫的根在18号文,根本之策就是废除该文所给出的房地产业关于GDP导向下国民经济支柱地位的定位,重构房地产业的民生导向。为此,至少要重构三大体系。

立法保障体系。明确废除18号文,同时颁行《住房保障法》,以国际通行的居者有其屋为基本立法原则,重构住房的民生导向。

政策落地支持体系。诸如土地资源配置规定明晰的满足民生导向住房供给所需要的最小规模土地供应底线;住房建设环节财政杠杆有效介入以求得开发商合理的利润、住房应有的质量和购房者基于收入的可支付房价之间的平衡;在住房消费环节,通过明晰购房者准入标准、严格购房者信息披露規则、实行购房者失信从重惩戒制度等确保合格购房者的购房权益。

金融支持体系。即在土地供应、住房建设和住房购买等环节有机融合财政、商业性金融和政策性金融的功能,合力支持民生导向住房制度的有效推进。

集中度风险:直融和间融结构视角

房企直融和间融结构即房企融资结构中直接融资和间接融资之间的关系。基于该视角可以观察房企融资结构组合的均衡性,识别房企融资结构集中度风险及其成因和求解方案。

长期失衡下的债务和信贷集中度风险

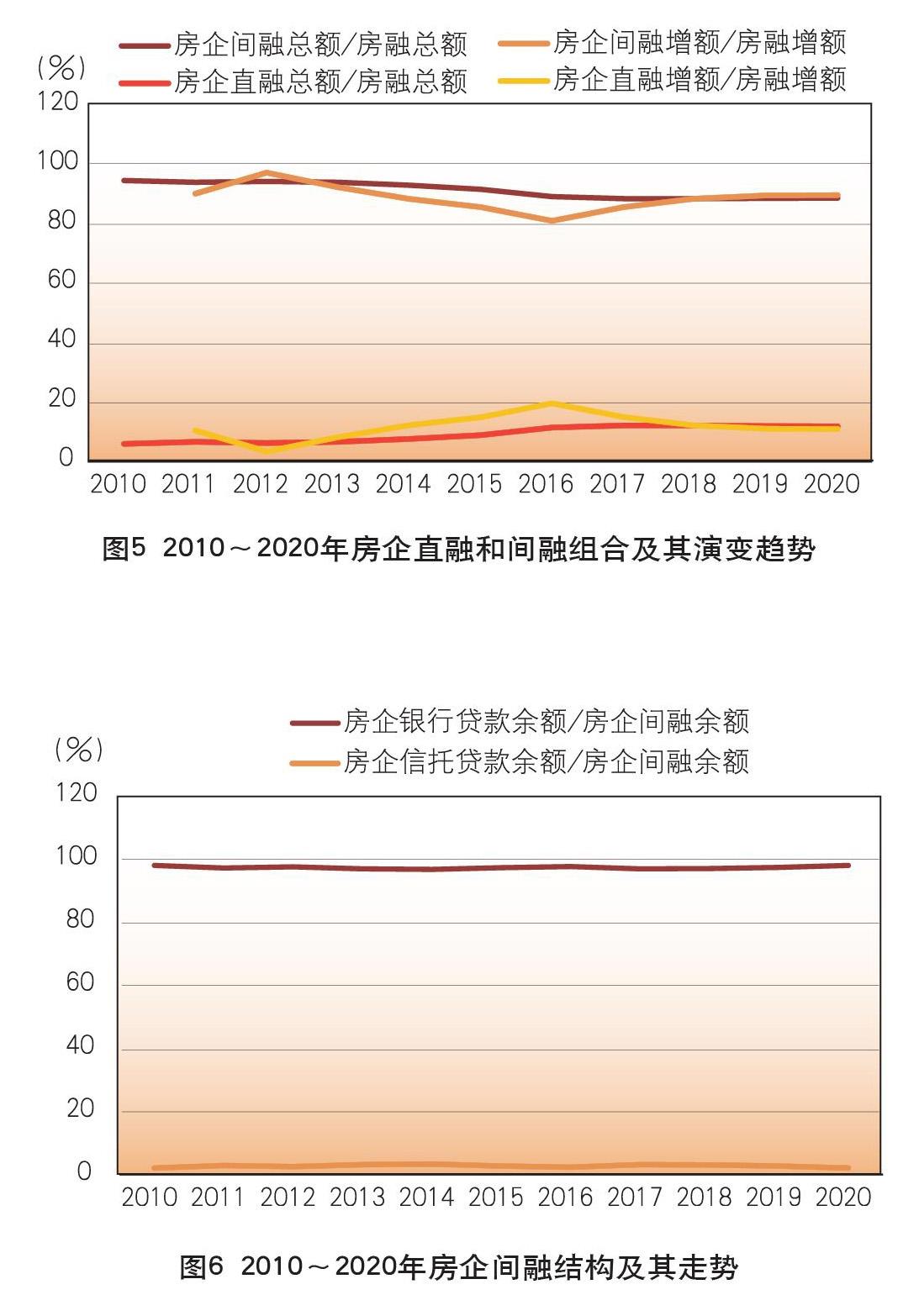

根据图5所示,总的来看,直接融资和间接融资组合下的房企融资细分结构持续存在间接融资比重远远高于直接融资比重的问题。无论是总额还是增额,间接融资在房企融资中的占比多数年份高出幅度超过75个百分点。进一步观察,2013~2016年,增额曾明显抬升,两者之间出现差距收缩的趋势,2016年两者差距缩小至61个百分点,但2017年以后重回放大的走势,2020年两者差距放大至78.9个百分点。总额之间的差距则是在2017年达到最低点76.54后,近三年持续微幅扩大,2020年升至76.98个百分点。

如果将两种类型融资结构进一步拆解,可以有两个发现:一个是房企直接融资和间接融资结构的失衡主要体现在房企直接融资和房企信贷融资之间的失衡。图6显示房企银行信贷余额在房企间接融资余额中的权重持续在96%以上的高位运行。由此,房企间接融资中的信贷高度集中在银行信贷。另一个是,直接融资本身的结构也存在债券融资比例远高于股票比例的失衡。图7显示,在房企直接融资中,房企债券融资与房企股票融资之间的剪刀差近几年持续拉大,2020年拉大到近60个百分点。

上述直融和间融关系的失衡意味着房企融资结构存在融资集中度风险。首先是房企融资债务集中度风险。上述房企直接融资中的债券融资与间接融资(包括银行贷款、信托贷款和信托债券)可以归总为债务融资。由此,以直接融资和间接融资衡量的房企融资结构的失衡表明,绝大部分的金融资源通过债务渠道进入房地产领域,房企债务融资占比常年高居96%以上,房企股票融资占比最高年份也不足4%,房企融资过度集中于债务融资,这意味着房企融资存在明显的债务集中度风险(见图8)。

进一步观察,在如此高配的房企债务融资中,银行贷款渠道远大于其他债务渠道(包括信托贷款、信托债券和直接融资中的债券融资,见图9)。银行贷款占比在2015年以前高达90%以上,2016年以来只是出现微降,各年占比均在88%以上,2020年较2019年微微抬升。而房企间融中的非银行贷款即其他债务融资持续低位,占比最高的年份也不足12%。这表明,房企债务集中度风险的典型特征是信贷集中度风险。房企融资集中度风险对金融体系和经济体系的冲击同样不可小觑,典型的案例就是20世纪80年代美国储贷机构危机。

以银行为聚光点的房企融资不仅会累积集中度风险,还存在以五花八门的方式围绕银行机构随意延长信用链条,抬高融资成本,并在房价只涨不降的幻像下在一定时期内形成所谓“高成本—高收益”的虚幻且高风险的信用场景,影子银行的运作就是其中典型的一幕。

缓释房贷集中度的一个重要途径是所谓的房贷资产证券化技术,以分散房贷集中度风险。但2007年美国次贷危机及其引发的全球性金融和经济危机表明,一方面,房贷资产证券化只能分散个体风险并不能消除系统性风险;另一方面,滥用这一技术会将房贷集中度风险传染至整个金融体系乃至经济体系。

主因:间接融资主导的融资体系

在房融结构中,直接融资和间接融资之间关系的失衡及其所致的债务和信贷集中度风险背后的主线逻辑,是间接融资主导的融资体系。图10表明,在由非金融业领域的信贷、信托、股票和债券组合而成的融资体系中,间接融资(非金融业贷款+非金融业信托贷款)权重显示出持续缓步走低的态势,特别是自2012年开始,走低速度似在加快,2017~2019年连续三年跌至70以下,这样的走势似乎显示间接融资的地位在逐渐弱化。但从权重比较看,间接融资弱化的趋势并不明显,多数年份的间融权重依然高达70%以上,持续居于明显的主导地位。特别值得关注的是,最近的一个年份即2020年的间接融资权重大幅反弹至73.36%以上,这似乎预示着间融主导的融资体系的特征重新得到强化。

从政府高层出台的一系列金融业相关政策文件看,决策层较早的就意识到,间接融资主导的融资体系存在集中度风险,并试图从政策层面加以缓释。较为明显的政策文件是2012年颁行的《金融业发展和改革“十二五”规划》,该规划提出在“十二五”期间显著提高直接融资比例的目标,这与前述间融权重加速走低的时间段恰好形成因果关系,而且这一因果关系在“十三五”期间依然延续。但客观而言,直融权重提升的显著程度还不够,间融权重的主导地位依然较为明显,而且在2020年得到强化。

间融主导的融资特点在房企融资中更加凸显。图11显示,房企间融并没有显示出图10中非金融业间融那样的走低态势,房企直融也没有向非金融业直融那样在2012~2019年呈现出较为明显的抬升。相反的,房企间融权重持续维持在90%,比非金融业间融权重高出近20个百分点,房企直融权重则充其量维持在10%的低位,同样低于非金融业直融权重近20个百分点。

之所以是如此的背后逻辑,在于监管层对房企直融特别是房企股票融资长期维持打压态势。资本市场IPO自2014年开始提速,但从中受益的多为非房企,房企IPO依然处于近乎休眠状态。表1显示,自2014年资本市场IPO提速开始至2020年,非金融企业IPO几乎每年都有二三百家,2017年近500家,2014~2020年非金融企业IPO总数达1691家,而同期房企IPO仅有8家。

房企融资集中度风险缓释策略

显然,房企融资集中度风险的缓释需要标本兼治。

“本”就是整个融资结构体系的优化。综上所述,房企直融和间融结构的失衡深层的原因是我国间融主导的融资体系。由此,治本之策是缩小整个融资体系中直融和间融的比例差幅,从2020年的权重关系看,间接融資至少有近20%的收缩空间。为此,首先是持续释放非金融企业资本市场融资空间,其次不妨考虑对重要行业和企业的债务和信贷规模设置类似于对于房企的监管红线及落地时间表,以有效降低非金融企业的间接融资比重,特别是信贷比重。

房企融资结构的优化重心是做实红线。首先是真实落地已经出台的房企债务红线和银行房贷红线。其次还应再增加两条红线,即房企债务中的信贷红线和房企资金来源中的信贷红线。

适度为房企IPO开门。首先是监管层适度融化对房企IPO近乎冰封的政策,特别是对正在或即将运营政策性保障房、中低价位房的房企的IPO、增发、配股等资本市场融资开闸放行。

提速房企信贷证券化。2007年以来,对于次贷危机所暴露的对证券化技术的滥用,全球已经有较为明晰的认知和应对。2012年以来,我国逐渐摆脱对资产证券化的恐惧并重启资产证券化试点,但实际运行中的推进力度还不够。截至2020年,历年按揭贷款证券化总额在按揭贷款余额中的占比仅为8.92%。提速房贷证券化需要在政策层面进一步释放空间,如降低基础资产质量等发行门槛,适当提高风险容忍度等。

按揭贷偿付风险:季供比视角

季供比即按揭贷债务人每季度偿付的本息与其同期可支配收入之间的比例,用于测量按揭债务的偿付风险,季供比高意味着偿付风险大。由于按揭贷款是房企融资结构组合中权重最高的板块,透析该指标对于有效把控房地产金融风险意义重大。

高季供比下按揭贷偿付压力山大

业界多以月供比(每月用于偿付按揭贷款本息的数量与同期可支配收入之间的比值)来衡量偿债风险,基于数据的可得性和易处理性,本文以季供比(每季用于偿付按揭贷款本息的数量与同期可支配收入之间的比值)来衡量偿债风险。国际惯例以30%为限,高于30%就意味着存在偿付压力,超过40%意味着偿付压力很大,50%以上的比例则意味着偿付压力达到不堪承受的地步。

根据相关数据可以测算我国居民家庭的住房债务偿付压力状况。假设贷款偿付是每年等额偿付,贷款期限为20年、利率为5年期以上个人住房贷款加权利率、贷款首付比例为20%、房价是以全国住宅销售额和住宅销售面积相除所得的均价,居民家庭可支配收入为城镇平均数,居民家庭规模为3人,住房面积中位数估计在2009~2012年是90平米,2013~2020年是100平米。测算结果如图12所示,2009~2012年,我国城镇家庭住房债务压力位于50%以上不堪重负的区间,此后逐年有所缓释,但依然处于40%以上的较大区间,2017年以来又有加大趋势,2020年为48.92%,接近不堪重压的程度。由于本测算基于平均数,如果是中位数,住房债务压力会更大,特别是对于处于中低收入的家庭而言,恐怕大多已经到了不堪重负的地步。据相关调查和研究,全国至少有60%的家庭的住房债务偿付来源几乎全部依靠工资性收入,这实际上进一步加重了其偿付压力。

背后逻辑:房价、按揭贷与收入错位背离

居民按揭贷偿付“压力山大”背后的逻辑是,房价“高烧”难退,按揭贷飙涨难停并与城镇居民可支配收入走势形成明显的背离。

房价的持续“高烧”已经在第一部分述及,按揭贷款的连年飙涨见图13,按揭贷款在近20年里增速惊人,2008年以前按揭贷款在10年间的每年增加几百亿元到几千亿元,2009年增量突然加速从上年的3500亿元跃至14522亿元,增长3倍。2015年第二次提速,一年内增加2.7万亿元。2016年则是再接再厉,一年增量超过5万亿元,至2020年每年增量维持在4万亿元以上的高位,即近五年中每年增加至少4万亿元。从余额看,累积第一个10万亿元至少用了十五年时间,累积第二个10万亿元则用了不到四年时间,第三个10万亿元仅仅用了两年多时间。2020年按揭贷款余额超过37万亿元,其中超过23万亿元是近五年(2016~2020年)贡献的,占比为61.64%。

按揭贷款不仅增速快,而且相对于房贷(等于开发贷款+按揭贷款)和住户贷款的集中度高。图14显示,按揭贷款在住户贷款中的占比常年维持在50%以上,近十年来,这一占比持续上升,2020年达58.62%。考虑到还有个人非按揭贷违规用于购房,住户贷款对房贷的集中度至少还要提高5~10个百分点。房贷对按揭贷款的集中度更加明显,常年高居60%以上的水平,近五年来约过70%一线,2020年高达75.98%。

图15显示,相较于房价和按揭贷的飙涨,城镇居民可支配收入的增长可谓相形见绌。首先是50个大中城市的房价收入比持续在10倍以上的高位运行,特别是近五年来持续走高,这意味着房价增长进一步加速,高于居民可支配收入增长,2020年升至近十年的高位12.4倍。其次按揭贷相对于居民可支配收入的高速增长趋势(按揭贷同比与城镇居民可支配收入同比之差)同样明显,除了2012年和2013年两者同比较为接近以外,其他年份均维持很大的差幅,在2010~2020年间两者平均差幅超过12个百分点,差幅最大的是2016年,城镇居民可支配收入同比是7.76%,而按揭贷同比高达35.43%,两者相差约28个百分点。近四年来的差幅虽趋于缩小,但2020年似有继续抬升迹象。相对于城镇居民可支配收入的高房价和高按揭贷可以引致的直接后果就是,城镇居民陷入可支付和可偿付的两难境地,即基于收入难以支付高房价,难以偿付高按揭贷。此景近乎美国2007年以前的次贷。

如何弥合背离

那么,城镇居民如何走出可支付与可偿付之两难境地?换言之,即如何弥合前述双背离:房价和收入的背离,房贷和收入的背离。相向而行当然是一个容易作出的选择,但相较而言,房价和按揭贷似乎应该迈出更大的步伐,由此而言,房价降温、房贷减速就是更为可行的选择。

房价“退烧”的关键在于移除火源。如上文所述,房价“高烧”难退的根子在于对住房的失当定位,导致住房过度商品化和房市过度投机。重构民生导向的住房定位,基于城镇居民收入水平的细分,形成多元化的住房供应体系,可以从根本上突破居民购房的可支付瓶颈。其中,对基于五等级收入划分法细分出来的20%的低收入群体,匹配对等数量的政策性廉租房,并基于其收入波动程度灵活给予相应的租金补贴,特别是对于其中约5%的最低收入者,免费提供廉租住房。

按揭贷减速则需要政策性和商业性组合拳的有效重构。商业性层面重在提高门槛。就供给端而言,2020年底监管层出台了一个关于不同类型银行按揭贷最高比例的规定,该规定应该是过于考虑了其对稳定性的冲击,因而相关比例约束及其达标要求相对比较温和。由此,有必要在有效落地该监管红线的基础上,再次祭出更严格的红线,以实质性收缩按揭贷的规模及其增速。需求端则是通过基于月(或季、年)供比的贷款准入、严格落地首付比等手段,控制贷款的需求及其增速。与商业性层面升门槛相对应的是,政策性层面对中低收入群体(包括基于五等级收入划分法后的中等、中低和部分中高)的贷款支持宜降低门槛。例如:住房公积金贷款更多面向中低收入购房群体;按揭贷则基于对中低收入群体进一步细分并对不同细分收入档次上的商业性按揭贷,给予相匹配的财政贴息、利息优惠、短期流动性垫付等支持。

(作者单位:中国社会科学院财经战略研究院)