以金融市场开放助推人民币国际化发展

2021-08-12宋慧中编辑章蔓菁

文/宋慧中 编辑/章蔓菁

一国货币的国际化程度与本国金融市场发展和开放水平息息相关,发达和开放的金融市场有助于满足境外市场主体对本币资产交易流动性的需求以及对本币资产价格产生合理预期。从全球范围看,在英镑、美元等货币的国际化历程中,其本国金融市场的发展与开放,对货币职能的升级,发挥了积极的推动作用。鉴此,稳步推动国内金融市场开放,对于进一步推进人民币国际化进程具有重要的战略意义。

金融市场开放是人民币国际化的必要条件

一国货币的国际化进程,是该国货币在国际范围内应用领域不断扩大,并逐步发挥计价、结算、投资、融资、储备等功能的过程。人民币国际化初期,侧重于人民币在跨境贸易和直接投资领域的应用,着力于满足市场主体对人民币跨境使用的需求。近年来,境外市场主体持有人民币的动机已从贸易结算逐步转为寻求投资增值,而金融市场开放主要就是解决境外市场主体便利且低成本地获得和使用人民币的问题,其本质就是满足境内外市场主体对人民币流动性和投资管理的需求。因此,持续推动金融市场开放,是人民币国际化向纵深发展的必然要求。

从市场主体获得人民币的角度看,金融市场开放有利于境外市场主体更便利地获得人民币。在人民币国际化的早期阶段,人民币境外输出主要通过经常项目实现。但以经常项目为主渠道持续实现一国货币的输出,有赖于一系列前提条件。我国长期处于经常项目顺差格局,并且国内企业在贸易中对结算货币的选择权有限,通过经常项目持续实现本币输出客观上存在难度。而通过扩大金融市场开放,则有助于增强在资本项下吞吐人民币的能力,帮助境外市场主体更为便利地获得和管理人民币流动性。

从市场主体使用人民币的角度看,金融市场开放有助于进一步满足市场主体保值增值的需求。无论是境外市场主体(各类机构投资者)持有人民币流动性,还是主权机构(央行类投资者、主权财富类投资者)将人民币作为储备货币,都有保值增值的需求。因此,能否较便利地利用人民币进行投资及使用,投资渠道和投资产品是否足够丰富,会直接影响其对人民币的接受程度。而相对而言,目前离岸市场的人民币产品供给还较为有限。鉴此,在风险可控的前提下有序开放国内金融市场,有助于更好地满足境外主体对人民币资产的配置需求,提升境外主体持有人民币的意愿,为人民币国际化提供坚实的支撑。

金融市场开放推动人民币国际化向纵深发展

近年来,我国金融市场对外开放稳步推进。2020年版外商投资准入负面清单取消了证券、基金、期货、寿险领域的外资股比限制,外资金融机构业务范围得以进一步扩大。债券市场、股票市场的开放步伐也显著加快,境外投资者可通过直接入市(QFII、RQFII、境外投资者直接进入银行间债券市场)、境内外市场互联互通机制(沪港通、深港通、债券通、沪伦通、基金互认等制度安排)等多条渠道参与投资人民币资产。中国股票和债券逐步被纳入国际主流指数,其中债券先后被纳入彭博巴克莱全球综合指数和摩根大通旗舰全球新兴市场政府债券指数,A股先后被纳入MSCI、富时罗素、标普道琼斯全球三大国际主流指数。

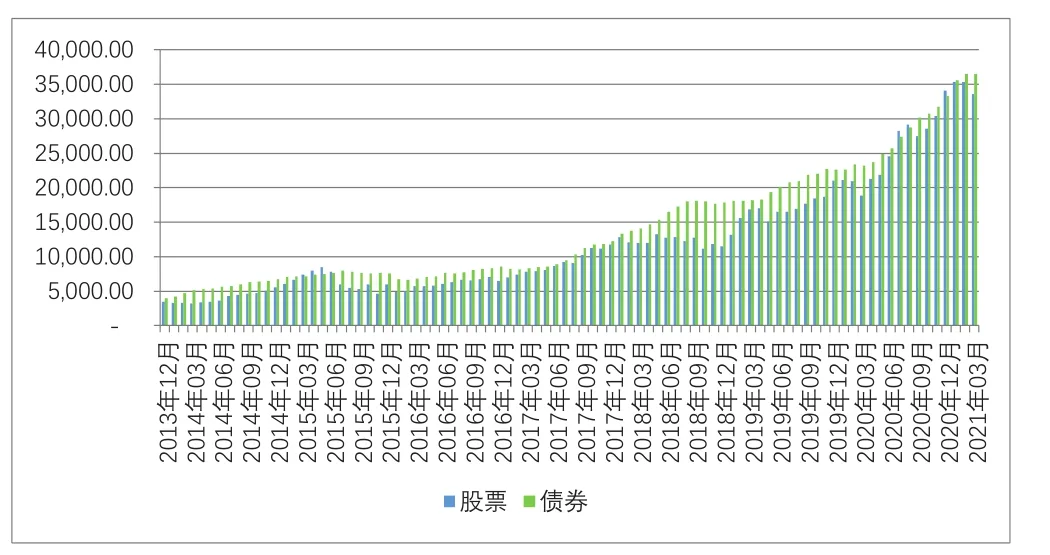

从数据表现来看,随着金融市场开放步伐的加快,境内人民币资产对境外投资者吸引力不断增强,大幅提升了人民币的国际化水平。中国人民银行的数据显示,截至2021年3月末,境外主体持有境内人民币股票市值3.36万亿元,同比增长78%;境外主体持有境内人民币债券余额3.65万亿元,同比增长57%(见图1)。此外,国际货币基金组织(IMF)最新公布的官方国际储备货币数据显示,在已知币种的国际储备中,2020年年末人民币占比已达到2.25%,为迄今为止的最高水平。

图1 境外主体持有境内人民币股票和债券资产情况(单位:亿元人民币)

在看到成绩的同时,也需要注意到,我国金融市场开放仍存在“碎片化”“管道式”特征。这在一定阶段有助于防范跨境资本流动风险,但随着金融市场开放程度的加深,各渠道交易规则的不统一,客观上增加了境外投资者的交易成本。从市场反馈来看,市场主体对现行管道式、分市场开放转向统一的制度规则性开放有着较为强烈的诉求。与此同时,外资在机构准入和展业限制解除后,在操作层面仍面临一些问题,对金融业开放的诉求依然较多,金融领域负面清单管理模式在实践层面的落地需要继续推进。

进一步推进金融市场开放值得关注的问题

一是整合现有的管道式开放渠道,降低境外投资者进入国内金融市场的制度成本。相关学术研究和主要货币的国际化历程均表明,要充分发挥金融市场体系对货币国际化的支撑作用,应尽可能避免因各种正式或非正式的进入障碍而增加投资者的交易成本。为进一步便利境外投资者对境内金融市场的参与,短期应注重各项开放措施的相互衔接,推动交易环节和汇兑环节的统筹协调,确保政策的稳定性与连续性,引导市场主体形成稳定的政策预期;长期应着力推动局部管道式开放向全面制度型开放转变,构建系统性的金融市场开放框架,并坚持宏观层面顶层设计与微观层面操作流程优化相并举,确保政策真正落地。

二是进一步丰富金融市场产品序列,完善金融市场的基础设施,持续提升国内金融市场对境外投资者的吸引力。在推动人民币国际化的过程中,境外主体投资增值、避险需求的满足,有赖于国内金融市场的深入发展。这既要求国内金融市场能够提供丰富的金融产品,满足不同类型境外投资者对收益率、安全性和流动性的需求,也需要国内金融市场不断完善各项基础设施建设和配套制度建设,通过接轨国际标准,减少境外投资者的交易成本,从而进一步提升本币金融资产的吸引力。对此,一方面要着力丰富境内市场的人民币投资产品和衍生产品,构建和完善人民币收益率曲线;另一方面,应积极推动登记托管、投资交易、清算结算等基础设施以及会计、审计、税收、评估等配套制度向国际标准靠拢,便利境外主体持有人民币资产。这其中,尤其应注重CIPS系统(Cross-border Interbank Payment System,人民币跨境支付系统)的完善,通过延长CIPS的运行时间、扩大CIPS参加银行范围等方式,不断提升跨境业务的支付效率。此外,还应积极推动RCPMIS(RMB Cross-border Payment Management Information System,人民币跨境收付信息管理系统)二代建设,弥合其与外汇跨境收支系统、国际收支系统的差异,提高数据信息的可比性和银行企业录入信息的便利性。

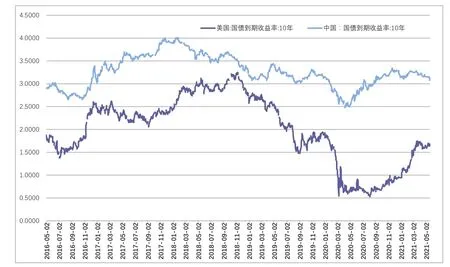

三是在促开放的同时加强风险防范,促进跨境资本有序流动。深入推进金融市场开放,要求既要“放得开”,也要“稳得住”,在开放的同时构建完善的防火墙和缓冲机制,引导国际投资者理性、有序地投资境内金融市场,防止短期套利、炒作扰乱市场秩序和危及金融稳定。对此,可从两方面入手:一方面,不断完善人民币汇率形成机制和外汇市场建设。伴随着金融市场开放进程的加快,跨境资本流动规模和波动性将有所加大。对此,需进一步提升人民币汇率弹性,充分发挥汇率对跨境资金流动的调节作用和市场在资源配置中的决定性作用;同时,还要不断丰富外汇市场交易主体和交易品种,拓展外汇市场的广度和深度,通过建设开放多元、功能健全的外汇市场,增强外汇市场对跨境资本流动波动的吸收能力。另一方面,要密切关注外部形势变动,持续完善跨境资本流动宏观审慎管理。目前,我国利率明显高于主要发达经济体,这在客观上有助于提升境外投资者持有人民币资产的意愿。以中美利差为例,虽然2021年以来美国国债收益率大幅上升,但与我国国债收益率仍然有一定差距,如我国的10年期国债收益率仍高于美国1.5个百分点(见图2)。此外,旺盛的出口态势和稳固的经济基本面也对人民币资产收益率形成了强有力的支撑。但同时也应该看到,在新冠肺炎疫情在世界范围内尚未得到有效控制、全球经济复苏步伐加快但分化明显的背景下,仍应密切关注跨境资本流动形势。特别是当前,疫苗接种的推进,以及通胀压力等因素推升了市场对美联储加息的预期,需要密切关注发达经济体货币政策动态对跨境资金流动形势的潜在影响,不断丰富、完善跨境资金流动管理的宏观审慎工具箱,健全跨境资金流动监测、预警和响应机制,逆周期、市场化调节市场主体的顺周期行为,积极应对跨境资金异常流动风险。

图2 中美10年期国债收益率走势(单位:%)