H公司破产重组分析

2021-08-09赵婕

赵婕

摘 要:H公司自实施多元化战略以来,盲目全产业全球化激进并购扩张,企业规模迅速增长。但是H公司由于过分依赖融资并购,遭遇资金链断裂,陷入流动性危机,宣布破产重组。以盈利能力和偿债能力为切入点,阐述H公司的过度并购及关联交易,剖析H公司的破产重组原因,提出相应的建议。

关键词:H公司;并购扩张;关联交易

一、引言

H公司成立于1993年,主营业务为国内航空客货邮运输业务,与航空运输相关的服务,是国内四大航空公司之一。伴随经济全球化的推进,单一化行业已经不能满足H公司的发展需求,实施多元化转型发展迫在眉睫,2004年正式提出多元化扩张战略,H公司采取高杠杆和产融结合的措施,聚焦布局横向和纵向产业链,激进并购扩张。与原先制定的向航空业上下游扩张的方向不同,公司实际上全行业的并购模式。2008年-2017年,公司坚持扩张战略,频繁购置海内外资产,短短几年,企业资产规模极大增加,资本运作效率显著提高,企业市场价值显著攀升。与此同时,H公司的现金流水平和偿债能力并不足以长期支持高额杠杆,企业潜在的财务风险显著增加,负债率逐年增加。2017年公司旗下多家公司停牌,2018年陷入流动性危机中,变卖资产等多项措施虽已有成效,但未化解财务风险。无独有偶,受2020年新冠疫情和全球经济下行的影响,营收能力大幅下跌,H公司危机爆发,在海南省政府的帮助下,进入破产重组,全面处置风险。

二、H公司破产重整问题分析

H公司自成立以来,历经快速并购阶段、多元转型发展阶段、多措施自救阶段,企业虽创造诸多辉煌,却终不堪重负,于2020年1月30日,宣布破产重组。H公司的破产重组主要受激进并购和关联交易的影响。

1.H公司扩张并购分析

合理的并购策略使得企业在短期内获得超额利润,提升企业绩效,提高资本运营能力,分散企业风险,但是并购效果会随着时间逐渐下降,甚至给企业带来负面影响。

(1)H公司扩张并购盈利能力分析

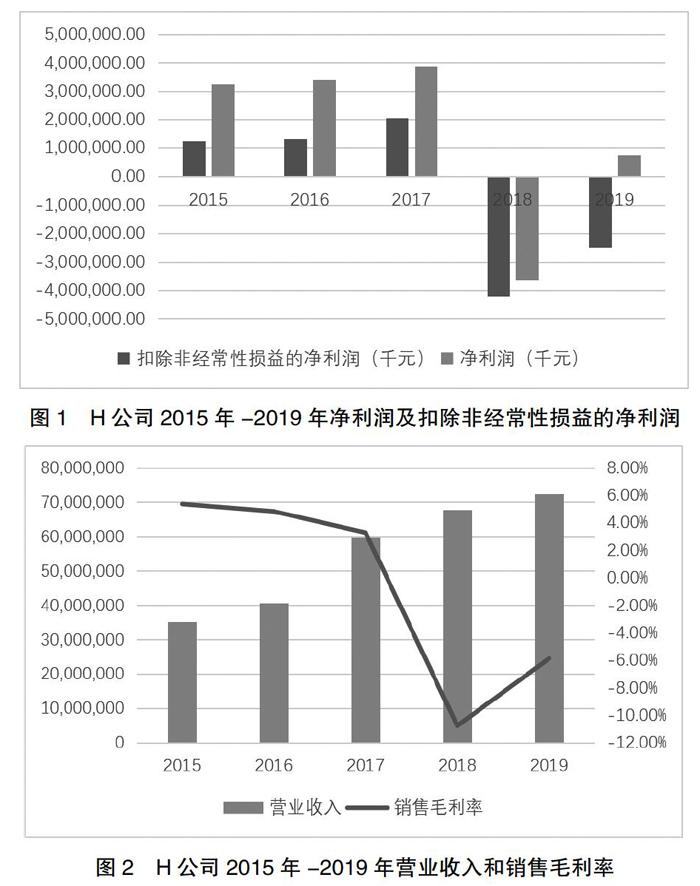

H公司的并购虽然短时间让企业的营业收入和净利润得到显著提升,但是利润主要来自于公允价值变动、投资收益和营业外收入等。为考察H公司并购引起的真实净利润,采用扣除非经常性损益的净利润。我国证监会将非经常性损益定义为:公司发生的与经营业务无直接关系的收支,以及虽与经营业务相关,但由于性质、金额或发生频率等方面的原因,影响了真实、公允地反映公司正常盈利能力的各项收支。非经常损益的净利润=净利润-投资收益-公允价值变动损益-营业外收入+营业外成本,非经常性损益的净利润代表排除并购的盈利状况,分析H公司日常经营的盈利水平。

由H公司的净利润和扣除非经常性损益的净利润的变动情况看,2015年-2018年保持同向波动,但2015年-2017年是正向的同向变动,2018年两者都是负向同向变动,而2019年两者为反向同向变动。可以看出,H公司的主营业务的盈利能力一般,并购扩张在前三年依旧占净利润的一半左右,说明短期合理的并购对利润有显著的提升。同时,2019年的净利润由负转正主要是依赖非经常性损益,H公司的并购扩张没有使得利润降低对非经常性损益的依赖度,这说明H公司的并购扩张并非完善产业链或产业优质整合,而是短期持有并购资产,投机抛售赚取差额,或是取得相关政府补贴的行为,这不利于企业的长期发展,存在较高的风险,一旦资金链断裂,主营业务的盈利能力也会受影响。况且,H公司持续高额的并购支出的潜在负面效应逐步攀升,常态化的现金缺口使得资本构成不健康,过度依赖财务杠杆效应,同时主营业务不能产生足额的经营现金流量,无法为企业造血。H公司近年的财务报表显示,H公司的并购扩张进程中存在大量的短期持有并购资产后出售行为,说明并购扩张并非多元化的产权融合,可能是股权投资。这种未基于企业发展的策略,不能显著提升主营业务的竞争力,对盈利能力的改善效果甚微,财务风险终究会作用于企业的业绩。潜在的流动性危机爆发导致2018年的利润转负,2018年-2019年的利润为负,已经证明该不良并购行为不利于企业发展。

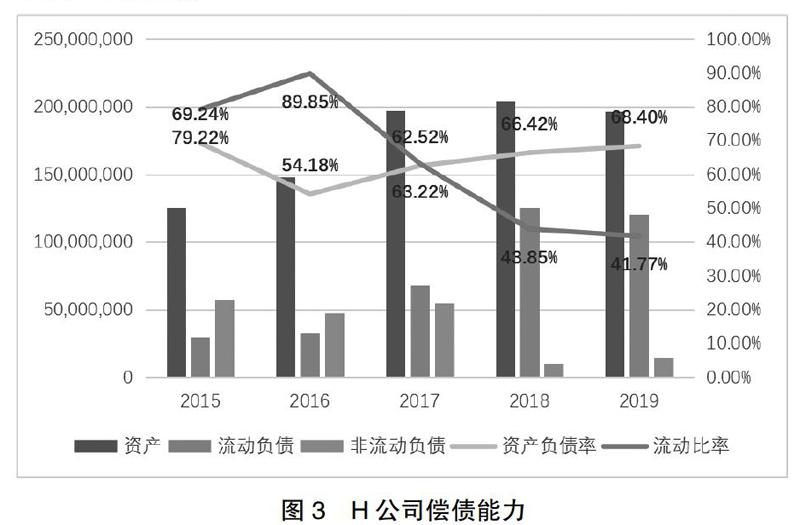

从H公司历年的营业收入及销售毛利率图中,可以看出营业收入保持平稳增长,这是因为自2015年开始大幅并购以来,随着并购业务的增多,H公司的营业收入大幅提升。相反,销售毛利率前三年呈平缓下滑状,2018年则断崖式下跌,说明新并购业务收入增长能力明显弱于费用增长水平,融资成本高于并购业务的盈利能力,这说明从长期看,不良并购导致销售毛利率波动下滑,增加公司经营的不稳定性,对企业绩效及盈利能力的推動作用不明显。同时,侧面说明H公司并购业务的销售毛利率较低,激进扩张策略没有真正地提升企业盈利水平,反映出H公司并购策略的低效性。

(2)H公司扩张并购偿债能力分析

从H公司偿债能力指标图中得出,随着并购的加深,资产和流动负债呈平稳上升式,资产在2019年有小幅度下跌,这是因为自2018年H公司陷入流动性危机以来,H公司大量变卖资产,清偿债务,譬如2019年H公司将所持北京国晟物业管理有限公司75.1%股权卖出,还以2750万美元的价格出售两架B737-800飞机。

由于航空行业重资产的独特性使得航空行业具有高杠杆的特性,多数航空公司普遍具有较高的资产负债率,通常认为航空行业的资产负债率保持在40%-60%较为健康。而H公司的资产负债率始终保持较高水平,债务规模逐年增长,这是因为H公司并购是采用加大财务杠杆的方式取得的,产生大量负债。H公司在大规模并购过程中,资金需求是巨大且持续的,促使H公司将银行贷款、上市、发行债券、私募作为融资的主要手段,即将债务融资作为并购乃至经营的主要筹资方式。尽管资产负债规模逐年上升,但融资结构不合理,负债期限与资产结构不相符。值得注意的是,H公司的关联担保的融资占据一定的比例,其他公司或为H公司做担保人,多渠道融资,用所得资金并购新公司,再使得新公司为担保人融资,循环式的融资方式增加了并购规模,但融资风险和杠杆风险也逐步提升。公司集团依靠信贷膨胀推动资产大幅增加,掩饰并购过程中的诸多问题,触发资金链断裂,形成恶性循环。

2.H公司关联交易

1998年,公司集团在海南航空的基础上成立,自实施多元化发展战略以来,公司集团主要通过建立财务公司、设立上市公司等融资平台、参控股金融企业、全球化并购等方式构造内部资本市场,而H公司就是公司集团内部资本市场中重要的一环。公司集团利用H公司的优质股权或债券,为资金缺乏的成员公司募集资金,提供关联担保,解决其他集团成员单位的资金困难。2018年,公司集团利用H公司的优质融资能力,向银行申请三笔贷款,用于偿还境内外公开市场债券。2020年4月,H公司为帮公司集团偿还负债,收购中国新华航空集团有限公司12.18%股权,收购海南天羽飞行训练有限公司100%股权,两笔交易中,公司集团均为关联方,该两笔交易为关联交易。H公司与公司集团的关联交易实质上是转移H公司的利益,占用H公司的货币资金,增加H公司的财务风险。

在公司集团扩张的过程中,其内部也存在关联租赁,旨在交换集团内部利益,输送资金,缓解资金缺乏成员公司的压力,关联租赁包括融资租赁和经营租赁,集团成员公司内部定价,使得资金传输更为便捷,H公司与渤海金控之间发生多次频繁的租赁业务。

关联交易在一定程度上,实现了集团内部资金的充分流动,保持了集团内部的平衡发展,使得部分因缺乏资金的成员企业得到了发展,可能会带动集团整体的向好发展,集团内部自身提供融资资金,降低了企业资本成本,缓解融资约束。同时,集团整体向好也可以降低外部融资压力,增强外部融资水平。

但是,资本内部流动可能会损害原本具有优势一方的利益,公司航空为向集团或成员公司提供流动性强的货币资金,必须保持较高比例的货币资金,这种占用不仅浪费资源,在维持自身营运能力的同时,可能需要贷款或融资,一方面增加了财务成本,降低资产收益率,损害股东权益,另一方面影响主营业务的运行,使得营业收入降低,毛利率大幅下降,公司航空的财务风险增加。

三、结论与建议

H公司破产重组主要是由于企业过度并购扩张引发的系列问题导致的,是企业发展中战略决策和实施失误造成的,破产重组不意味着破产清算,公司有优质低估的高品牌价值、完善的航线网络、庞大的客户群体,通过破产重组,合理配置负债、资产、股权等,化解企业财务风险,整合企业优质资源,重新制定企业发展战略与目标,让公司重生,实现企业和债权人多方共赢。

1.监管关联交易

关联交易是一把双刃剑,既可使集团内部资金畅通流动,降低融资成本,又可能会利用不对等价值交易损害优质企业利益。而损害优质企业利益的主要原因是,交易价格是否偏离真实的交易标的物价值。当交易价格严重偏离交易标的物的真实价值,实质上是集团及其他内部企业掏空该公司的表现。为维护资本市场的稳定性,可从以下几个方面入手,一是监管法规,完善法律法规,细化关联交易的法规条款,规范关联方、控股股东及实际控制人等的不合理关联交易行为,维持市场的合理交易秩序。二是完善关联交易信息披露制度,强制披露相关的关联交易信息,加强审计等第三方机构的介入,规定明确的关联交易定义机制,合理应用社会监督,加大对严重偏离交易实质的关联交易各方的惩罚力度,不限于经济补偿,保障中小股东的利益,防止损害优质成员企业的利益。三是健全资产评估机制。偏离真实价值的资产评估使得H企业的公司价值下降,也反向纵容不合理交易的存在,资产评估作为交易关键的步骤,需要更完善的机制体系,以保障交易各方的利益。设置统一的监管机构及监管法规,使得交易市场秩序化和公平化,根据不同行业的特性,制定相关的评估总则和具体执行细则以及操作指南等,监管相关的评估业务。注重事后检查,区分重点,加强惩治力度,落实追究机制,尽可能全面统一监管资产评估。

2.合理应用融资

H公司过分依赖债务融资,不注重企业发展情况和风险承受能力,盲目扩大债务融资规模,导致流动性危机的爆发。H公司应选择多元化融资方式,内部融资和外部融资结合,债务融资和股权融资结合,使得融资效益最大化、风险可控化。融资方式的选择应立足于企业的发展目标及战略,基于明确的经营计划、融资成本和融资风险,选择不同的融资方式。企业应尽可能选择适合企业发展壮大的融资方式,合理控制融资成本,采取合理有效的成本控制手段,根据市场及时调整融资。同时,提升企业的风险防范能力,采取合理有效的风险防范对策,完善内部控制体系和风险管理机制,将融资风险和融资收益控制在相对平衡的框架内。

3.依托主营业务产业链并购

H公司盲目全产业并购扩张,增加财务杠杆风险,偏离资产负债率合理水平,合并的业务的毛利率和营业收入的增長不及合并费用的增长,不利于企业的长期发展。H公司应以航空业为基点,放弃与航空业相关性低的业务行业,剥离不良并购资产,制定合理明确的主线战略,集中资源向上下游并购拓展业务,形成航空环状的产业布局,做到资源合理融合。同时,并购需注重协同效率,并购资产应与合并成本相适应,合理利用财务杠杆,发挥并购多方企业的优势。整合公司管理资源,加强组织内部协同合作,精细化制定分步策略,规范资本运转,建立完善的内部控制体系和风险管理制度。

参考文献:

[1]赵宇维.基于现金流视角的海南航空财务风险研究[J].中国管理信息化,2020,23(13):48-50.

[2]谢军,黄莉娟,柯朱颖,曾萍.公司集团内部资本市场有效性研究[J].会计之友,2020(05):125-132.

[3]陈颖潇.民营企业财务风险研究——以公司集团为例[J].经济研究导刊,2019(31):99-102.

[4]张霞,彭红丹.集团公司发展中面临的财务风险及其管控对策——以公司集团为例[J].企业改革与管理,2019(17):47-48.

[5]李永臣,孙平,丁相宝.非经常性损益对上市公司财务业绩影响研究[J].财会通讯,2016(01):20-23.

[6]沈振宇,宋夏云.另类股东控制、关联交易与掏空——海南航空与公司集团关联交易的案例研究[J].北京工商大学学报(社会科学版),2015,30(01):69-79.