世界猕猴桃产业发展及鲜果贸易动态分析*

2021-07-24钟彩虹黄文俊李大卫

钟彩虹,黄文俊,李大卫,张 琼,李 黎

(中国科学院植物种质创新与特色农业重点实验室,中国科学院猕猴桃产业技术工程实验室,中国科学院武汉植物园,湖北武汉430074)

猕猴桃因其独特的风味和营养保健价值,深受消费者喜爱,是国际上重要的水果种类。猕猴桃是属于猕猴桃科(Actinidiaceae)猕猴桃属(Actinidia)的雌雄异株植物,于20 世纪初才开始驯化,至今仅有117 年历史;虽原产于中国却兴起于新西兰,我国自1978 年由农业部和中国农业科学院郑州果树研究所牵头联合全国相关单位成立了全国性猕猴桃科研协作组,开始国内资源普查及栽培驯化,经过40 余年发展,成为世界上猕猴桃产业发展规模最大的国家。2012 年,黄宏文等对猕猴桃全球驯化栽培史、主栽品种及其商业化栽培管理进行了详细描述,同时对猕猴桃属植物的分类、系统进化、资源分布、物种特征及遗传变化等也进行了系统介绍[1]。2013 年,黄宏文等再次对猕猴桃的重要栽培种类及自1978 年以来国内各育种单位培育的品种、品系等进行了系统总结[2]。2020 年,齐秀娟等、郭耀辉等先后对2017 年12 月以前世界猕猴桃的产业发展、鲜果贸易等进行了详细分析[3-4];李丽琼等[5]对近10 余年我国猕猴桃产业发展中出现的各种经营模式进行了总结分析,为我国猕猴桃产业投资人和经营者提供参考。

笔者查阅联合国粮农组织(FAO)最新数据(http://www.fao.org/faostat/en/#data),结合前期Belrose Inc 于2009—2014 年出版的《世界猕猴桃综述》[6],并得到新西兰植物与食品研究所 Ross Ferguson、意大利乌迪内大学Testolin Raffaele、智利猕猴桃委员会主席Carlors Cruzat 和土耳其园艺中心研究所Arif Atak 等专家帮助提供信息,对世界猕猴桃产业近20 年的生产规模、品种结构、鲜果进出口贸易动态进行了系统分析,并对我国猕猴桃产业中存在的问题及发展优势进行了初步探讨,提出了“十四五”期间猕猴桃产业发展的建议。

1 世界猕猴桃产业发展动态

1.1 世界猕猴桃收获面积

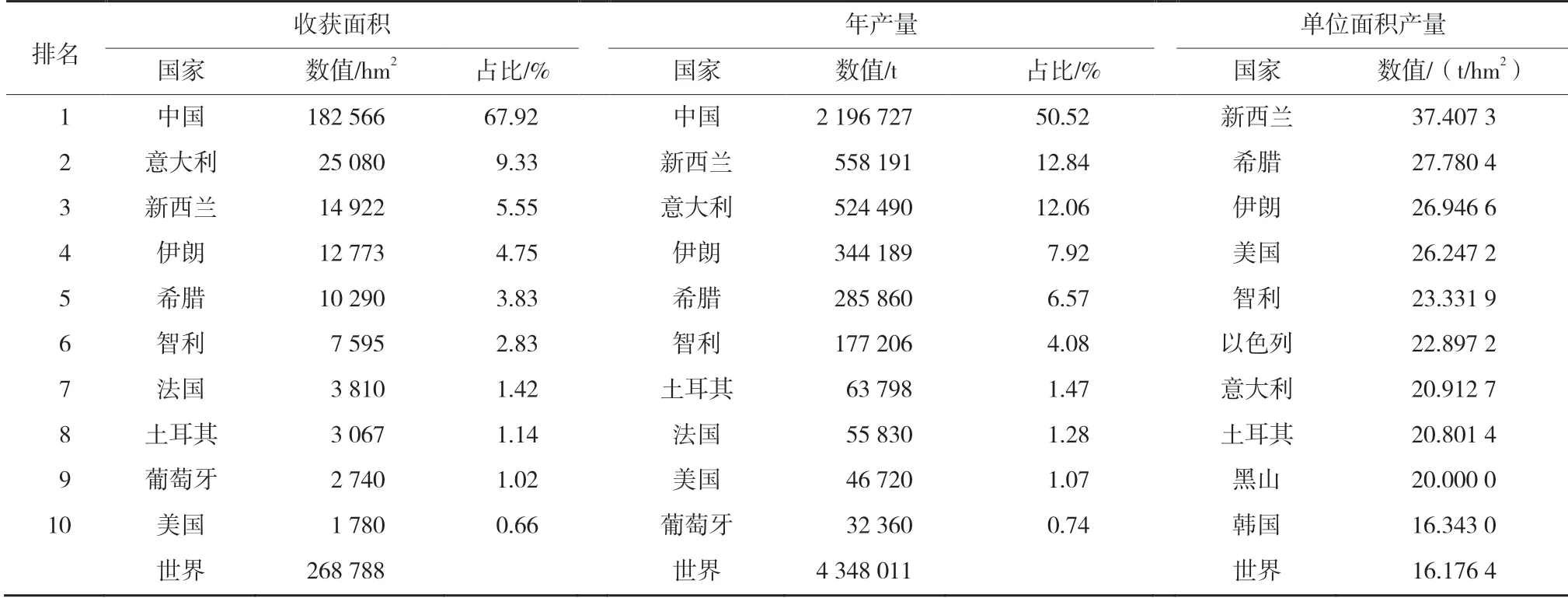

据FAO 的数据,至2019 年12 月,世界猕猴桃总收获面积大约有26.88 万hm2,其中中国为18.26万hm2、意大利为2.51 万hm2、新西兰为1.49 万hm2,分别占世界总收获面积的67.92%、9.33%、5.55%(表1)。

表1 2019 年世界及排名前10 位国家猕猴桃收获面积、年产量及单位面积产量

据FAO 统计,世界共有23 个国家生产猕猴桃,但主要集中在表1 中的10 个国家,总收获面积占世界的98.45%,排在第1 至第5 的中国、意大利、新西兰、伊朗、希腊的总收获面积占世界的91.38%,特别是中国的收获面积占67.92%。

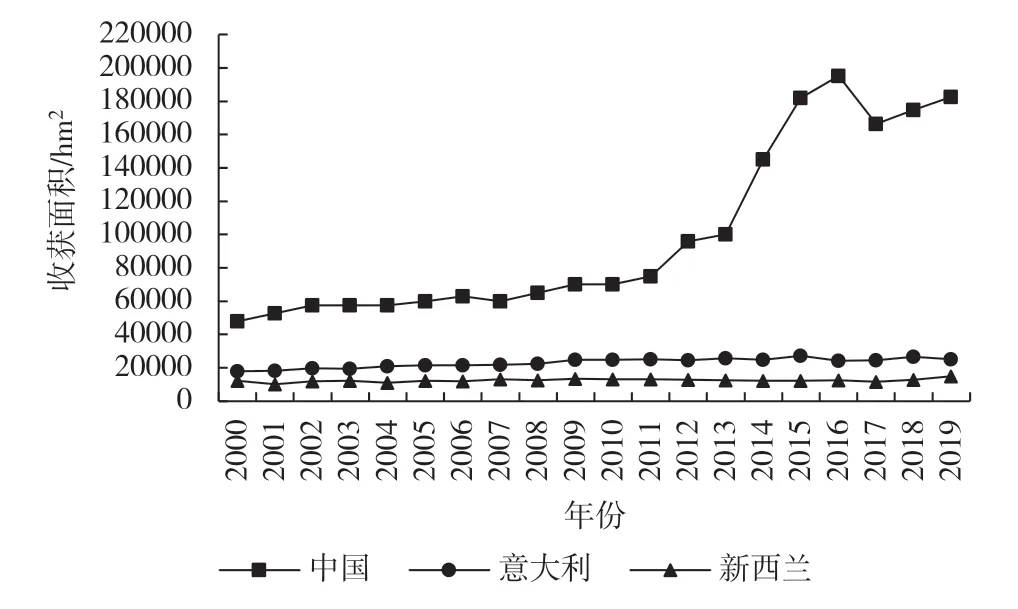

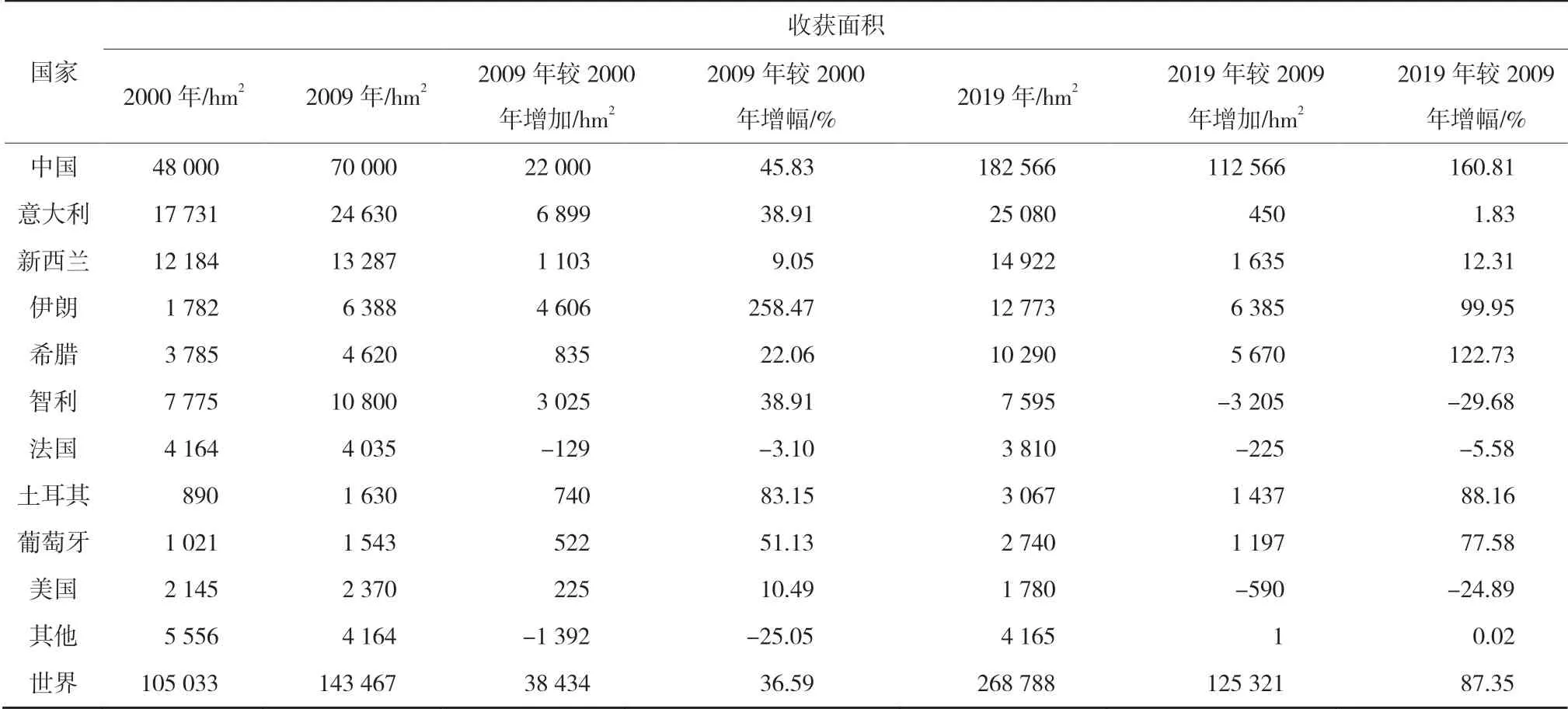

从发展速度看,世界总收获面积在过去20 年内持续增加,2009 年较2000 年增加了36.59%,而2019 年较2009 年增加了87.35%,说明近10 年收获面积的增速是前10 年的2 倍多(表2)。从表2可以看出,2009—2019 年增加速度高于2000—2009年的国家有中国、希腊、土耳其、葡萄牙、新西兰,除新西兰仅增加12.31%外,其他国家在2009—2019年增加了77.58%~160.81%,尤以中国增长最快,远超其他国家。近10 年增加速度低于前10 年的国家有伊朗和意大利,伊朗以2000—2009 年增加更为迅速,累计增加了2.6 倍,2009—2019 年增加仅约1 倍;而意大利收获面积的增加仅集中在2000—2009 年,增加了38.91%,而近10 年收获面积基本稳定(图1、表2)。法国的收获面积持续下降,近10 年下降速度稍加快。智利、美国的收获面积是在2000—2009 年增加,而2009—2019 年分别下降了29.68%和24.89%。其他13 个国家的收获面积主要是在2000—2009 年下降较多,降低了25.05%,近10 年基本稳定(表2),说明在2009 年前,猕猴桃的种植规模就已向表2 中的10 位国家集中。

图1 2000—2019 年中国、意大利、新西兰猕猴桃收获面积的变化

2010 年开始,世界猕猴桃产业受细菌性溃疡病的影响较大,至2013 年很多国家平均单产降低,收获面积减少,导致年产量下降。其中受影响最大的是新西兰,收获面积从2009 年开始呈波浪式下降,2017 年出现最低值,此后又得到恢复,至2019年收获面积达到近1.5 万hm2,增加了12.31%。意大利和中国均因品种的多样性比新西兰高,猕猴桃产业受影响相对较小,特别是收获面积未受到大的影响,中国2000—2009 年增加了45.83%,年均增速为5.09%,2009—2019 年增加了160.81%,年均增速达16.08%,是上个阶段的3 倍多(表2),主要是因为最近8 年中国全面实施“脱贫攻坚”的重大任务,带动了猕猴桃适宜生长区域该产业的快速发展。

表2 近20 年间世界排名前10 位国家猕猴桃收获面积的变化

1.2 世界猕猴桃年产量

根据FAO 数据,2019 年世界猕猴桃总产量434.80 万t,其中中国219.67 万t、新西兰55.82 万t、意大利52.45 万t、伊朗34.42 万t、希腊28.59万t、智利17.72 万t,这6 个国家产量约占世界猕猴桃产量的93.99%,其他国家的产量所占比率很小(表1)。

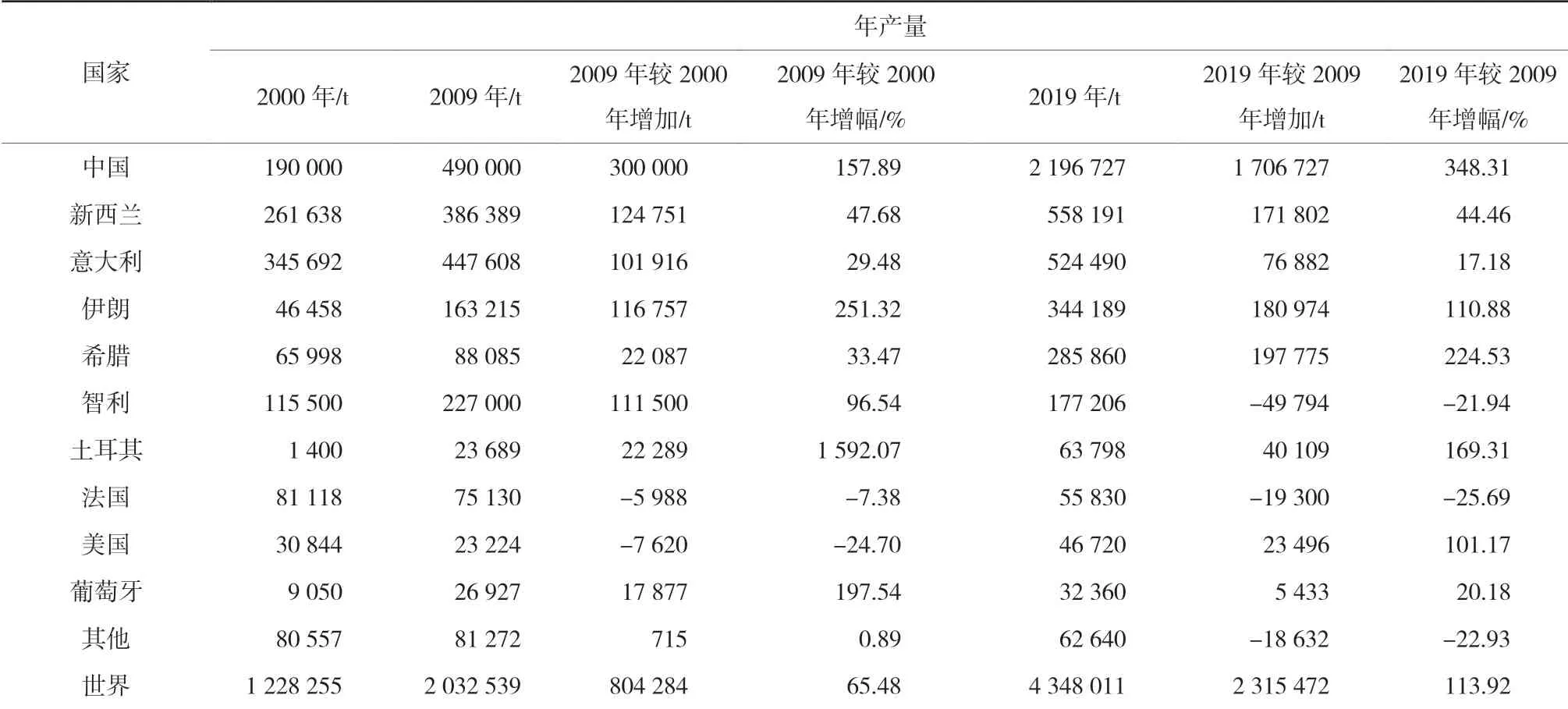

从年产量的变化看,在过去的20 年里,世界总年产量持续增加,2000—2009 年增加了65.48%,2009—2019 年增加了113.92%,年平均增速是上个阶段的1.56 倍(表3)。从表3 可以看出,7 个持续增加的国家中,中国和希腊是2009—2019 年快速增加,分别增加了3.5 倍和2.2 倍;伊朗、土耳其和葡萄牙是2000—2009 年快速增加,分别增加了2.5 倍、15.9 倍和2.0 倍。对照收获面积的变化,大部分国家年产量的增加主要是由于收获面积的增加;中国、新西兰、意大利除了面积增加外,品种更新也带来了产量增加,美味猕猴桃品种‘海沃德’的种植比例减少,丰产性高的黄肉品种如‘Hort16A’‘G3’‘金桃’‘金艳’等种植面积的增加促使年产量增加。年产量持续下降的是法国,特别是近10年,年产量下降了25.69%。智利的年产量和收获面积类似,在2000—2009 年年产量增加了96.54%,但2009—2019 年下降了21.94%。比较特殊的是美国,2009—2019 年收获面积下降了24.89%,年产量却增加了1 倍;2000—2009 年收获面积虽增加了10.49%,年产量却下降了24.70%,可能近10 年美国留下的果园均进入盛产期,使得平均单产大幅提升,引起产量不降反升。其他国家2000—2009 年收获面积虽下降25.05%,但年产量稳定,2009—2019 年收获面积虽稳定,但年产量下降了22.93%,可能因为猕猴桃种植规模不断缩小,放松管理,导致产量逐年下降。

表3 近20 年间世界排名前10 位国家猕猴桃年产量的变化

据中国园艺学会猕猴桃分会于2020 年3 月统计,我国猕猴桃实际种植面积已超29 万hm2[7],除去2019 年结果面积18 万余hm2,还有近11 万hm2是近5 年内新建的面积,这些幼年果园3~4 年后均会进入大量结果期,4 年后这些果园预计将增加160 余万t 果品的产出。结合现有收获面积单产的增加,到“十四五”末,中国猕猴桃年产量将突破500 万t。按最新人口普查数据,人均猕猴桃占有量将达3.57 kg。随着农村果园基础设施不断完善、科技水平不断创新,果园单产也会不断增加,4 年后年产量可能会大大超过预测的数据,但仍难以超过600 万t,人均占有量上限约为5 kg,与现有大宗水果柑橘和苹果的人均占有量超过30 kg 相比,猕猴桃需求量仍有较大上升空间。

1.3 世界猕猴桃单产

从表1 可以看出,2019 年世界猕猴桃平均单产为16.18 t/hm2,排在前10 位的国家是新西兰、希腊、伊朗、美国、智利、以色列、意大利、土耳其、黑山和韩国,特别是新西兰远超其他国家,平均单产达37.41 t/hm2。中国平均单产排第17 位,仅12.03 t/hm2,是世界平均单产的74.35%、新西兰的32.17%,还有很大的提升空间。

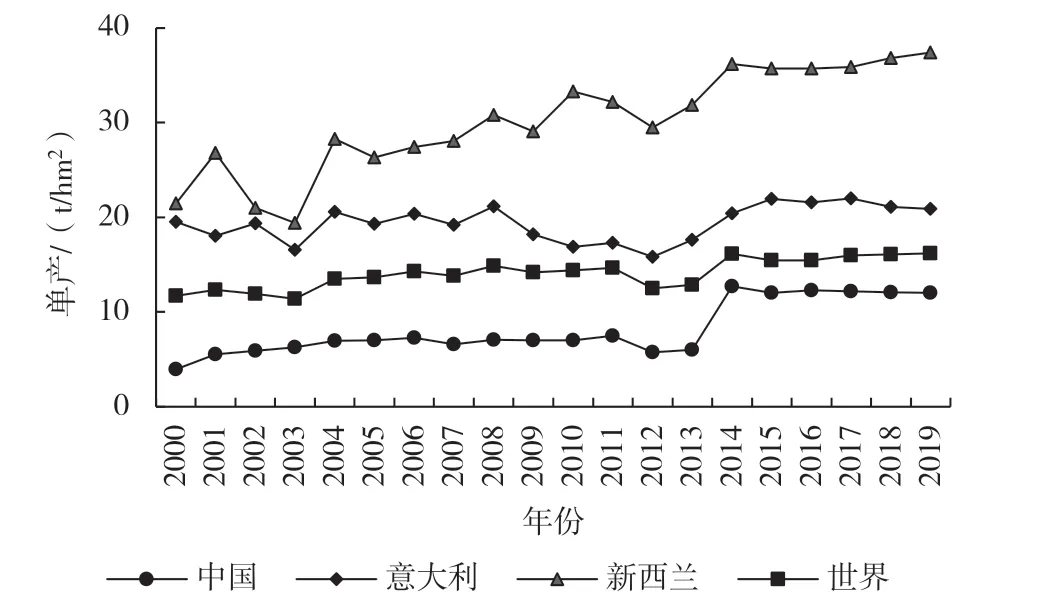

图2 显示了世界及三大生产国在20 年间平均单产的变化,从图中可以看出,2000—2011 年,世界平均单产呈波浪式缓慢上升,至2011 年达到14.67 t/hm2,2012 年和2013 年因溃疡病的影响,平均单产下降至12.00~13.00 t/hm2,2014 年开始回升,至2019 年稳定在15.40~16.20 t/hm2。中国的变化曲线与世界的变化趋势相似,只是中国的平均单产由2000 年的4.00 t/hm2,上升至2011 年的7.50 t/hm2,2012 年与2013 年同样受溃疡病影响出现下滑,2014 年恢复上升至12.69 t/hm2,随后稳定在12.00~12.50 t/hm2。意大利平均单产多数年份在18.00~22.00 t/hm2,但2010—2013 年受全球性细菌性溃疡病的影响,使得平均单产降低,在15.82~17.64 t/hm2,2003 年平均单产也在该范围,可能是受到其他灾害性因素影响所致。新西兰的平均单产在近20 年间呈阶梯性增加,2000—2003 年平均单产在19.39~26.80 t/hm2,2004—2013 年基本稳定在26.34~33.27 t/hm2,总体比上一阶段平均每公顷增加7~11 t;2014—2019 年平均单产上升至35.70~37.41 t/hm2,总体比第二阶段增加了3~5 t/hm2。新西兰平均单产增加的主要原因是由于黄肉品种‘Hort16A’和‘G3’的连续推出,‘海沃德’改接黄肉品种的果园进入大量结果期,平均单产迅速增加,中途虽受溃疡病的影响,平均单产有少量下降,但‘G3’及时替换后产量迅速增加,总体来说,新西兰2019 年的平均单产比2009 年增加了28.63%,比2000 年增加了74.20%。

图2 近20 年世界和中国、意大利、新西兰猕猴桃平均单产的变化

1.4 猕猴桃国际市场中主要的中华猕猴桃和美味猕猴桃品种

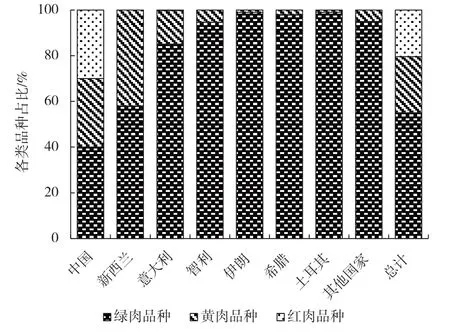

世界猕猴桃产业的发展起始于新西兰20 世纪30 年代驯化的美味猕猴桃,早期的种植品种主要是当时培育的‘海沃德’和‘布鲁诺’为代表的美味猕猴桃品种,至1975 年‘海沃德’在世界栽培的主导地位基本确定,占世界总面积的95%以上;至2000 年左右仍占90%以上,形成以‘海沃德’为主导的单一品种的种植业。至今,从新西兰、意大利、智利、伊朗、希腊及土耳其等主产国家了解,除新西兰外,基本上仍是‘海沃德’为代表的美味绿肉品种为主,约占总种植面积的89%(图3);新西兰绿肉品种面积略高于黄肉品种,分别占总面积的58%和42%(图3),而产量是绿肉品种略低于黄肉品种,分别占总产量的48.8%和51.2%。而意大利除绿肉和黄肉品种外,有极少量的红心品种,占该国的0.18%,在国际市场上可以忽略不计。虽然除‘海沃德’外,还有其他美味猕猴桃品种,但种植规模均很小,例如意大利的‘SummerkiwiTM’及新西兰的‘G14’,在市场上的比例都微乎其微。黄肉品种主要是新西兰的‘G3’和意大利的‘金桃’和‘金艳’,‘G3’是新西兰近几年培育的四倍体黄肉品种,当2010 年细菌性溃疡病在全球生产国暴发,威胁新西兰早期推出的二倍体黄肉品种‘Hort16A’时,‘G3’被迅速推出,其对溃疡病抗性显著增强,通过高接换种更新,迅速恢复了黄肉品种的种植面积,并被Zespri 公司在意大利等国全球授权种植。‘金桃’和‘金艳’是意大利从中国科学院武汉植物园获得授权的四倍体耐贮黄肉品种,并以JingoldTM品牌销售,在智利、法国及阿根廷、南非等国建立了种植基地以保证周年供应。

图3 世界主要猕猴桃种植国家的品种结构

中国猕猴桃品种呈现多样化,自1978 年开始栽培驯化和品种培育以来,至2012 年全国已审定、鉴定或保护的品种或品系有120 余个[2]。另据我国新品种保护办张海晶等统计,2003 年7 月至2018年6 月,授权猕猴桃国内新品种66 个[8]。但在中国目前商业化栽培的品种主要分绿肉、黄肉和红肉类型,绿肉品种主要是‘徐香’‘海沃德’‘贵长’‘秦美’‘翠香’‘金魁’‘翠玉’等,黄肉品种主要是‘金艳’‘金桃’‘金圆’‘华优’‘金梅’等,红肉品种主要是‘红阳’‘东红’‘脐红’等。根据中国园艺学会猕猴桃分会收集到的3 个类型品种的种植面积,约40%为绿肉品种、30%为黄肉品种、30%为红肉品种。

综合世界主要国家的品种结构比例,世界绿肉猕猴桃约占55.01%、黄肉猕猴桃约占24.59%、红肉品种约占20.39%(图3)。

2 世界猕猴桃的鲜果贸易

2.1 世界猕猴桃出口量

对主要猕猴桃生产国而言,国际贸易仍然是极为重要的。据FAO 数据统计,2019 年世界出口量达151.11 万t,从表4 可以看出,生产国家中主要是新西兰、意大利、希腊和智利4 个出口大国,占总出口量的76.66%。需要注意的是排在前10 位的出口国家中比利时、荷兰不是生产国家,只有中间贸易环节。伊朗最近几年出口量也在增加,占总出口量的6.18%,而中国的总出口量仅2.77 万t,仅占出口量的1.83%(表4)。相应的出口额领先的是新西兰、意大利、智利、希腊等国家,其中智利果品出口价格高于希腊。

表4 2019 年世界及排名前10 位国家及地区猕猴桃出口量及出口额

2.2 世界猕猴桃进口量

从表5 可以看出,2019 年世界猕猴桃的进口量达158.20 万t、进口额达32.19 亿美元,主要进口国家有中国、比利时、西班牙、德国、日本、俄罗斯、法国、美国、荷兰、意大利,进口量累计达105.7万t,占66.42%,其中中国总进口量跃居世界第一,达19.32 万t,占进口量的12.21%;其次是比利时和西班牙,分别是15.44 万t 和13.66 万t。这10 个国家的进口额累计达24.04 亿美元,而进口额排在前2 位的是中国和日本,其次是比利时和德国。根据每个国家的进口量和进口额计算的进口价格来看,日本的进口价格最高,为3 859 美元/t,其次是中国,为3 106 美元/t。而其他国家的进口价格集中在1 247~2 359 美元/t,其中进口价格最高的是荷兰,其次是美国、法国和德国,都在2 100 美元/t以上;最低的是俄罗斯和西班牙,分别为1 247 美元/t 和1 559 美元/t。

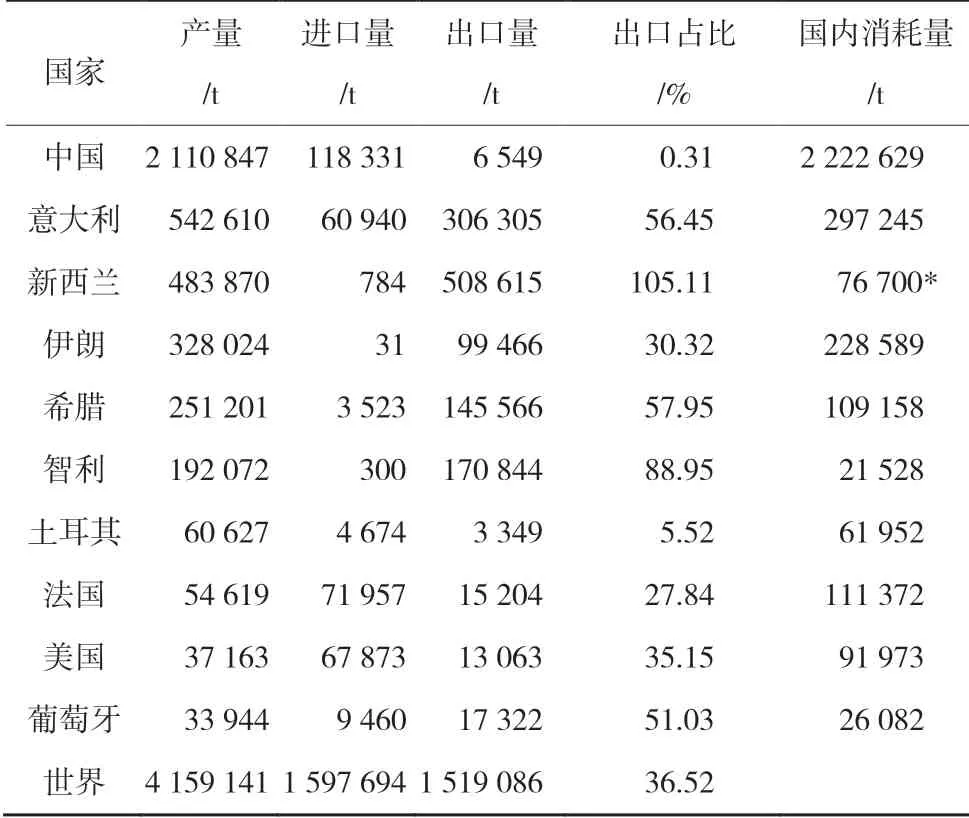

2.3 世界主要猕猴桃生产国的贸易概况

从表6 可以看出,中国是排在第1 位的猕猴桃生产大国和进口大国,说明目前中国是猕猴桃最大的消费市场,每年除消费完本国生产的果品外,还大量从国外进口,近3 年平均进口量超过11.8 万t,而出口量仅6 500 余t,占年产量的0.31%,是典型的内销国家;其次是土耳其,也是内销为主,出口比率仅5.52%。其他8 个国家均有出口,出口占本国产量比率超过80%的国家有新西兰和智利,新西兰的出口比率超过100%,是因为该国Zespri 公司授权在新西兰以外国家生产的品种已进入盛产期,而意大利、希腊和葡萄牙半数以上的生产量出口,伊朗、法国和美国出口比率较低,在30%左右。

表6 2017—2019 年10 个主要猕猴桃生产国的猕猴桃产量、贸易量、出口占总产量比率

因此,对世界猕猴桃果品市场起着举足轻重作用的国家主要是新西兰、智利、意大利、希腊和葡萄牙,因为这些国家以出口为主,年生产量越大,对猕猴桃国际市场的价格波动影响越大。中国虽是生产大国,但因为中国人口多,近10 年经济增速快,人民的购买力在持续提升,如根据2019 年的年产量和最新人口普查数据,人均猕猴桃占有量仅1.57 kg;而2019 年国内猕猴桃消费量达231.7 万t,人均消费量是1.65 kg,超过国内生产的人均占有量(表1)。因此,中国生产的果品国内市场基本能解决,不依赖国外市场,对国际市场的影响也很小。

同时,从表5 和表6 可以看出,欧洲仍是大部分猕猴桃鲜果出口的主要目标市场。法国和意大利特别依赖欧盟27 国的市场,希腊的主要市场是俄罗斯和其他非欧盟27 国成员的欧洲国家,但希腊往欧盟27 国的销售量占其出口的1/3 以上。美国的猕猴桃鲜果出口主要是北美市场,而中国出口市场主要是亚洲。新西兰和智利的出口市场往往不在某一固定地区,如新西兰的出口在全球市场,2019 年出口50 多个国家和地区,其中66%分布在亚洲,包括日本26%、中国大陆22%、中国台湾7%、韩国6%、中国香港2%。

2.4 中国进出口贸易

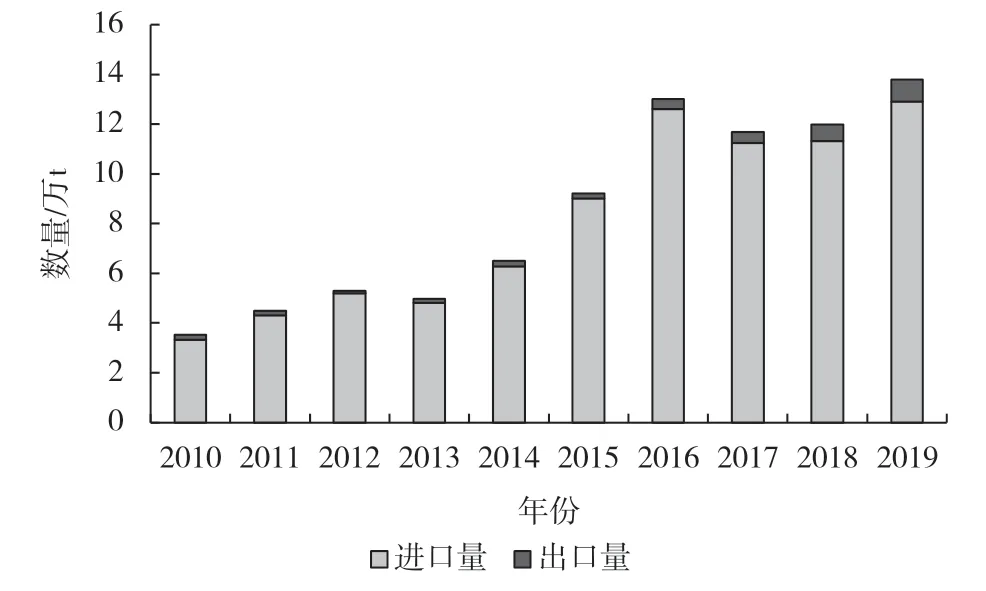

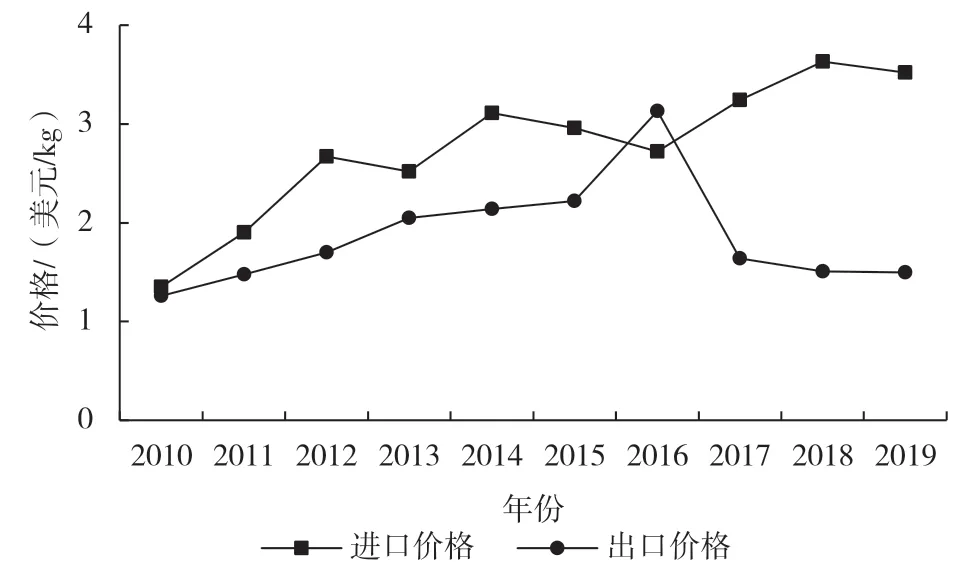

从FAO 数据看,中国已成为猕猴桃重要的生产大国和消费大国,每年的进出口量持续增加,且主要是进口,进口量是出口量的6.97 倍。从表7 可以看出,2019 年中国4 个大区域来看,进口量第一的是中国大陆,占中国总进口量66.83%,其次是中国台湾,占总量的17.89%,中国香港和澳门的进口量分别占中国总进口量的14.55%和0.73%。按进口价格来看,中国大陆和中国台湾较高,中国大陆的进口价格是3 521 美元/t,而中国台湾、香港、澳门的价格分别是3 198、2 072、1 690 美元/t。中国大陆的进口量自2010年的3.3万t一直持续增加,至2015年突破9 万t,远超2014 年的6 万余t,2016 年突破12 万t,至2019 年再次超过2016 年的进口量,达到近13 万t(图4)。相应的进口额也在持续增加(图5),2017—2019年3年的进口价格均在3 200~3 700 美元/t,高于出口价格,2017—2019 年的3 年平均进口价格是3年平均出口价格的2.23倍(图6)。

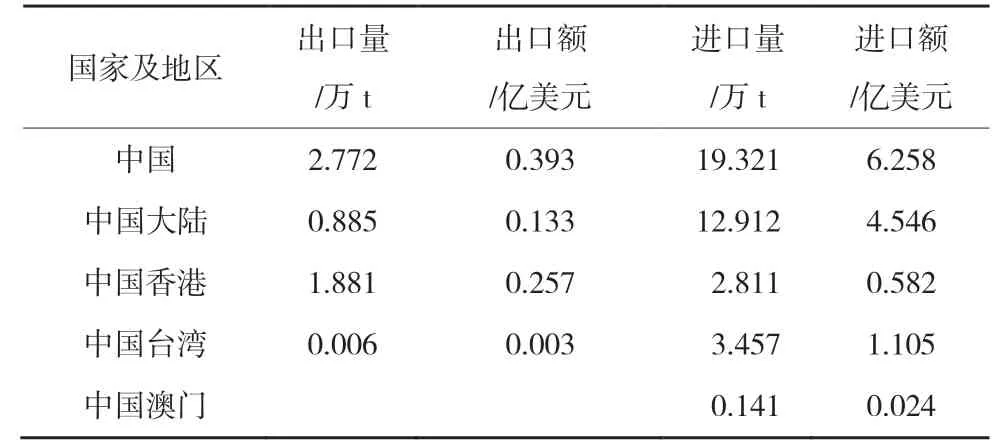

表7 2019 年中国及中国大陆、香港、台湾、澳门等地猕猴桃进出口贸易

图4 中国大陆近10 年进出口量变化

图5 中国大陆近10 年进出口额变化

图6 中国大陆近10 年进出口价格比较

出口量以中国香港最多,出口量占总量的67.86%,但中国香港没有种植猕猴桃,是二次出口市场,即从其他地方进口转出口交易;而中国大陆的出口量居中,占总出口量的31.93%,但其来源主要是本土生产,近5 年不断增加,特别是自2016年开始增加,至2019 年达到8 852 t。如按这种增速持续发展,至“十四五”末中国大陆出口量将超过4 万t。从出口价格看,除2016 年出口价格略高于进口价格外,其他年份进口价格均高于出口价格(图6),这可能与出口的品种、出口国家的购买力有关系。

3 我国猕猴桃产业发展的建议

通过对2000—2019 年世界猕猴桃产业发展及鲜果贸易的动态进行分析,发现包括中国在内的全球种植规模和年产量大幅度增加,其中增速最快且显著影响全球种植面积和年产量动态变化的是中国,自2009 年开始收获面积及年产量均达到世界第1 以来一直稳居第1 位,至今收获面积和年产量比其他22 个国家的总和还要高。我国的平均单产虽不断增加,2019 年平均单产比2000 年增加了2倍,但与国际水平进行比较仍仅是全球平均单产的74.35%,排在第17 位,说明我国猕猴桃的单产水平较低,还有很大的提升空间。

从猕猴桃进出口看,中国不仅是全球最大的生产国,也是最大的进口国和消费国。此外,随着中国全面进入小康社会,“十四五”期间全面实施乡村振兴,将来实现农业农村现代化,中国人民的经济水平持续提高,全国人民的购买力将大幅度提升,人们对优质猕猴桃的需求将不断增加。如果人均消费量达到2019 年的5 倍(8 kg),则需要1 155万t 的年产量。

我国幅员辽阔,生态环境多样,猕猴桃种质资源丰富,从南到北都有可选择的种类、品种用于产业种植,可以实现品种的多样化及区域化布局,这是我国发展猕猴桃产业的优势,但因品种过多,也会给计划发展猕猴桃产业的人员带来困惑,面对多样化的品种进行选择时容易盲目。

结合一线培训调研发现,我国人工栽培历史短,仅30 余年,因此相比苹果、柑橘、桃、李等大宗水果而言,人们对猕猴桃的认知相对不足,缺乏对猕猴桃生长特性、生态环境要求及栽培、植保和采后技术的系统了解,特别是在近几年新发展的区域,常出现建园成活率低、结果迟、病害严重、产量低、盲目早采、风味品质低等情况,这是导致我国平均单产低的主要原因。20 世纪80 年代开始发展的产区,生产技术相对成熟,技术研发与培训体系也相对完善,平均单产较高,绿肉和黄肉类型品种的平均单产基本稳定在22~30 t/hm2。

因栽培历史短,缺少对猕猴桃病虫害发生规律的系统研究,特别是发展早期受到忽略,近10 余年,生产中的两大重要病害一直制约着我国猕猴桃产业的健康发展,特别是隐秘性强的果实软腐病,主要在田间感染而大多在采后表现症状,早期一直将其归结为贮藏期病害,没有进行有效的预防和治疗,给贮藏与销售企业造成了巨大损失。

从猕猴桃果品销售市场的反响看,国产猕猴桃的综合质量与售价远低于从新西兰进口的猕猴桃,果实品质一致性和稳定性较差,待售果实要么太硬、要么太软。这与我国猕猴桃果实采后的保鲜与分选技术较低、采后保鲜设施投入不够有关。据保守统计,我国猕猴桃果实采后损耗率20%~25%,而新西兰等猕猴桃强国的采后损耗率可控制在5%以内。

针对上述问题,为进一步提高我国猕猴桃产品的国际竞争力,笔者认为“十四五”期间猕猴桃产业的重点应是“稳定现有面积,提高产量和改进质量,实施节本增效和绿色防控技术,从而提高单产效益”。具体提出如下发展建议。

(1)充分发挥我国品种资源丰富和生态环境多样性的优势,实现主栽品种向优势区域集中,建设红心、黄肉和绿肉的集中优势产业区。针对主导品种开展全产业链的系统技术研究,如适于机械化和设施化推广的架式和密度、精准施肥灌水、高效授粉、绿色防病等技术,成熟和采收指标的科学制定等,实现高产优质,使平均单产至少达到全球水平,每公顷产量超过17 t。

(2)对于次适宜发展区域,将其作为精品水果发展,通过采取避雨、温室、遮阴等设施发展风味品质极优、后熟期短但货架期长的特色品种,与观光旅游结合,适度控制规模,发展都市观光农业。为便于延长果品采摘期,布局果实成熟期8—11 月的多个品种,实现周年供应。

(3)围绕猕猴桃产业的提质增效,下一步应从产业经营模式和科技研发上不断创新,加强科技普及。从产业经营模式上,首先,建议每个生产区域扶持果品初加工企业和品牌销售企业,加强果品采收至分选包装,开拓市场,关注品牌销售,加强产品宣传和消费方式培育。其次,建立“企业+家庭农场或专业合作社+科研单位”的合作模式,进一步鼓励家庭农场或专业合作社经营管理猕猴桃,实现对约6.7 hm2规模的园区进行集中管理,保证各项栽培技术措施能实施到位。第三,加强一线从业人员和各地或企业的技术骨干人员队伍的生产技能的培训,提高整个产业的科技水平。

从科技研发上,首先要加强多抗品种的培育,提高品种的抗逆性,如抗溃疡病、抗果实软腐病的红黄肉品种,抗高湿和干旱的砧木品种等,解决现有美味猕猴桃砧木不抗高湿或不耐碱的缺点。其次,针对果实软腐病和细菌性溃疡病,加强高效快速鉴定、田间预防与防治的绿色防控技术体系研发,解决困扰产业发展的两大病害的鉴定与防治问题。第三,针对不同土壤类型、气候条件及品种特性,开展精准化的系列栽培技术研发,特别是肥水施用、冬夏季修剪、成熟标准及成熟后的系统采收方案的精准制定,提高产量与品质。第四,应针对主栽或主销品种,加强果实采后生理、系列采后保鲜技术、果品分级标准研制、果实催熟等科技研究,减少采后损耗,形成可操作的标准化实施方案。第五,继续加强果品功能成分的研究与深加工产品的研发,延长产业链。