政府研发补贴的激励效应存在门槛吗?

——基于融资结构视角的实证研究

2021-06-02潘孝珍楼梦佳

潘孝珍,楼梦佳

(杭州电子科技大学会计学院,浙江杭州 310018)

经济由高速增长阶段转向高质量发展阶段,是新时代我国经济发展的基本特征。在当前经济转型的关键时期,从“中国制造”走向“中国创造”的趋势日益分明,企业科技创新在此过程中发挥着至关重要的作用。但科技创新具有不确定性、高风险性等特征,导致企业创新积极性不高、创新收益不明显等问题。单纯依靠市场调节将会导致创新资源要素错配,难以实现社会经济的帕累托最优,显然有必要通过政府干预引导企业开展科技创新活动。科技创新需要大量研发资金投入,除了通过股权、债权等融资渠道获得研发资金外,来自政府的研发补贴也是企业研发资金的重要补充来源,并对推动企业树立科技创新理念有着重要意义。

国内外已有大量文献围绕研发补贴与企业研发投入的主题展开实证研究,但却得出了存在抑制效应、激励效应和混合效应等三种完全不同的结论。可能的原因在于,不同实证研究中样本企业的特征、环境、政策类型等差异化明显。因此,部分学者在研究模型中引入补助类型[1]、环境规制[2-3]、产权性质[4-5]、资助强度[6-7]、企业规模[8-9]、融资约束[10]、创新政策等一系列调节变量[11-12],研究它们对于研发补贴科技创新激励效应的调节作用。上述研究结论表明,在规模较小、行业发展低迷、属于高新技术产业、环境规制力度较大、融资约束较小等条件下,政府为企业提供的研发补贴力度越大,越能够有效激励企业增加研发投入。反之,研发补贴的科技创新激励作用效果不显著。目前,尚未有文献从融资结构视角分析研发补贴对企业研发投入影响效应的差异,本文致力于从融资结构的两个方面,即企业债权融资与股权融资的角度,就研发补贴对企业研发投入影响存在的门槛效应进行实证研究。

本文研究表明:政府研发补贴的科技创新激励效应存在门槛,债权融资率和股权融资率的门槛值分别为40.08%和21.80%,只有当债权融资率低于门槛值、股权融资率高于门槛值时,研发补贴才能够激励企业增加研发投入。本文可能的贡献在于:(1)现有文献尚未从融资结构视角分析研发补贴对研发投入的影响效应差异,本文从债权融资、股权融资两个方面拓宽了研究视野。(2)本文利用面板数据门槛效应模型进行分析,找出研发补贴科技创新激励效应的实际门槛值,对优化财政补贴政策具有重要启示意义。

1 理论分析与研究假设

1.1 研发补贴与企业研发投入

关于研发补贴与企业研发投入,学术界开展了大量实证研究,但得出的结论却不尽相同。部分学者基于信息不对称理论、附加效应等视角,探讨研发补贴对企业研发投入的作用机制,研究发现研发补贴挤出了企业研发投入[13-15]。另一部分学者实证研究表明,企业研发投入受到多方面因素影响,导致研发补贴对企业研发投入具有混合效应[16-17]。此外,大量基于宏观与微观视角的实证研究发现,企业研发活动具有正外部性,财政补贴弥补了企业技术外溢带来的效率损失,激发了企业研发积极性,使得研发补贴对企业研发投入具有激励效应[18-20]。从理论上来说,研发补贴对企业研发投入的激励效应主要通过四个路径实现:

第一,研发补贴可以共担创新风险。高风险的研发活动要求企业具备较高的风险承受能力,导致我国企业创新意识薄弱、研发动力不足、创新绩效不佳等问题。政府财政补贴为企业提供的资金支持,相当于由政府与企业共同分担了研发活动风险,有助于加强和提升企业家的风险承担能力,促进企业开展科技创新活动。第二,研发补贴可以优化资源配置。此外,研发资金投入不足会限制企业的长远发展,政府研发补贴不仅可以促使企业加速完成现有创新项目,而且激发了其投资于非政府资助型创新项目的积极性,进一步优化了创新要素资源配置[21]。第三,研发补贴可以降低研发成本。企业研发活动要求投入的资金规模大、回收周期长,导致企业研发投入强度总是受到资金限制。政府研发补贴被视为企业收入的组成部分,以近乎于零融资成本的方式缓解企业融资约束,降低企业研发活动的边际成本[22]。同时,企业获得政府研发补贴的研发项目,在补贴申请和项目执行过程中都受到政府严格监督,从而向外部投资者发出积极信息,降低企业研发活动的外部融资成本。第四,研发补贴可以增加研发收益。企业获得政府研发补贴,释放出未来发展趋势良好的信号,使企业获得外部客户更多的信赖。同时,政府研发补贴补偿了企业因技术外溢带来的损失,弥合了私人收益与社会收益的差距,有助于激发企业研发活动积极性。因此,本文提出如下假设:

H1:政府研发补贴对企业研发投入具有激励效应。

1.2 研发补贴、融资结构与企业研发投入

尽管研发补贴对企业研发活动在理论上具有激励效应,但现有的实证研究却得出了抑制效应、激励效应和混合效应三种不同的结论,目前尚未有文献从融资结构角度对实证研究结论上的差异进行解释。基于此,本文主要从企业债权融资与股权融资两个方面,就研发补贴对企业研发投入存在的影响差异,应用面板数据门槛效应模型进行实证检验。

在企业债权融资方面,当债权融资率较低时,由于创新活动要求企业有充足的现金流,基于债务异质性理论,金融性负债和经营性负债都可以为企业提供多元化资金来源。因此,企业可以通过适度借债缓解融资约束,为开展研发活动提供部分资金支持。另一方面,基于信号传递理论,合理范围内的低负债水平也传递出企业经营状态良好的信号,有利于企业从银行等金融机构获得贷款,缓解企业研发资金压力。可见,较低的债权融资率有利于发挥研发补贴的科技创新激励效应。然而,当企业债权融资率超过合理水平处于高位后,银行等金融机构为控制风险,会对企业经营过程加强管控,限制企业从事高风险的研发活动。高负债水平同时也意味着较高的利息支付压力,这将严重挤占企业经营现金流,使企业研发活动面临资金约束。并且,高负债水平使企业面临较大的财务风险,而创新项目往往难以在短期内获得稳定的收益流,降低了企业研发积极性[23]。可见,较高的债权融资率不利于发挥研发补贴的科技创新激励效应。因此,本文提出如下假设:

H2:当债权融资率低于门槛值时,企业研发补贴与研发投入正相关;当债权融资率高于门槛值时,企业研发补贴与研发投入负相关。

在企业股权融资方面,当股权融资率较低时,所有权与经营权分离产生的委托代理问题更加严重,企业所有者为解决信息不对称问题,需要在管理层的监督和激励方面支付较高成本,这将不利于提高企业的创新积极性。此外,企业管理层为谋求私利,操纵资金用于个人奢侈享受,以过高的在职消费挤占经营资金,导致管理层的经营决策趋于保守,从而抑制企业研发投入[24]。可见,较低的股权融资率不利于发挥研发补贴的科技创新激励效应。但是,当企业股权融资率达到特定水平后,股东关注公司日常经营业务的意愿增强,由于研发活动将为企业带来长远的竞争优势,股东有足够动机为获得长期收益而督促企业开展研发活动。尽管研发活动具有高风险性,但同时也意味着高收益,高风险的创新活动更符合股东的风险偏好。可见,较高的股权融资率有利于发挥研发补贴的科技创新激励效应。因此,本文提出如下假设:

H3:当股权融资率低于门槛值时,企业研发补贴与研发投入负相关;当股权融资率高于门槛值时,企业研发补贴与研发投入正相关。

2 研究设计

2.1 样本选择与数据来源

本文采用Hansen[25]提出的面板数据门槛效应模型,分析在不同的融资结构门槛区间里,研发补贴对企业研发投入的影响差异。门槛效应模型要求使用强平衡面板数据,即每家企业在样本期间内所有年度都存在观测值,且企业研发活动波动性较强,研发投入信息披露也是近年来才日趋完整。因此,为了最大限度地保留样本量,本文选取2014—2018年沪深A 股上市公司强平衡面板数据为研究样本。参照现有文献通行做法,剔除ST 与*ST 样本、金融业样本以及相关变量数据缺失样本,最终获得4 885个研究样本。为了排除极端值的影响,对所有连续型变量进行临界值为1%的winsor 缩尾处理。本文数据来自国泰安CSMAR 数据库,其中研发补贴数据为手工整理获得。

2.2 模型构建与变量定义

为了验证假设H1、H2和H3,本文建立如下模型:

模型(1)和模型(2)为多元线性回归模型,模型(3)为面板数据门槛效应模型。其中:被解释变量Rd 为企业研发投入,采用研发投入强度作为衡量指标,由企业研发投入金额除以营业收入计算得到[26-27]。解释变量Subsidy 为研发补贴,采用企业获得的研发补贴占总资产的比重衡量[28-29]。研发补贴数据根据上市公司年报附注中披露的政府补助明细数据作为原始数据,手工整理其中含有“科技”“科研”“技术”“研发”“研究”“创新”“专利”“课题”“高新”等关键词的补贴项目,将含有上述关键词的补贴数据加总后作为企业获得的政府研发补贴数据[30]。债权融资率Debt 在模型(2)中为调节变量,在模型(3)中为门槛变量,同时它们也都可以替换成股权融资率Equity,其中:Debt 由企业总负债占总资产的比重表示,Equity 由实收资本与资本公积合计数除以总资产计算得到[31]。

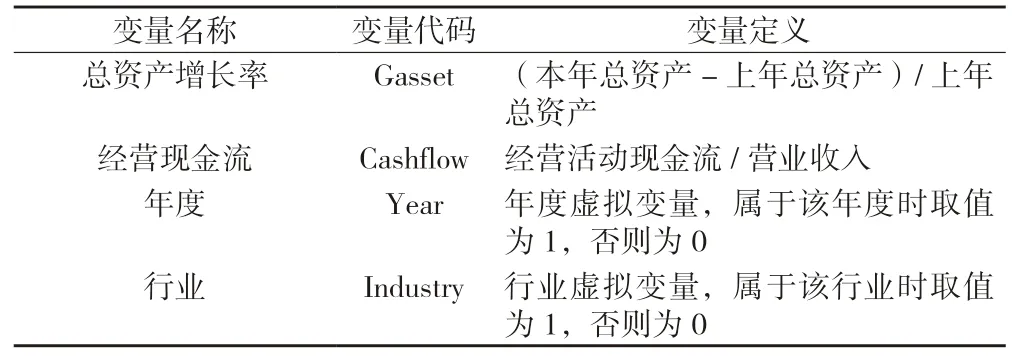

为了控制可能影响企业研发投入的其他因素,模型(1)到模型(3)中加入了反映公司治理特征、财务特征和发展能力的控制变量。其中,以第一大股东持股比例(Top1)、国有股比重(State)、独立董事比例(Ind)作为反映公司治理特征的控制变量[22,32];以公司规模(Size)、资产收益率(Roa)、营业利润率(Profit)作为反映公司财务特征的控制变量[17];以公司成长性(Growth)、总资产增长率(Gasset)、经营现金流(Cash flow)作为反映公司发展能力的控制变量[33-34]。具体变量定义见表1。

表1 变量定义表

表1 (续)

3 实证分析

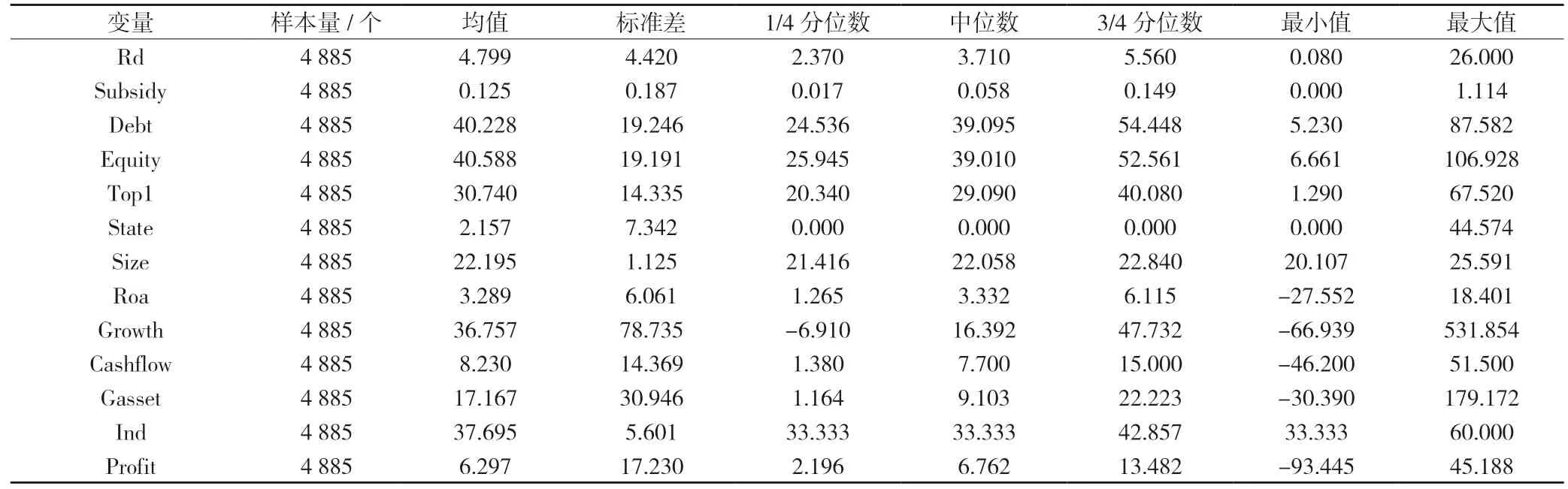

3.1 描述性统计分析

表2 报告了变量的描述性统计结果。由表2 可知,研发投入Rd 的平均值为4.799%,中位数为3.710%,说明大部分样本公司的研发投入低于总体平均值,其最小值为0.080%、最大值为26.000%,也反映出不同企业间的研发投入存在较大差距。研发补贴Subsidy 的均值为0.125%,明显高于其中位数0.058%,说明企业获得的政府研发补贴差异化较大。债权融资率Debt 的均值和中位数分别为40.228%和39.095%,股权融资率的均值和中位数分别为40.588%和39.010%,且它们的最大值和最小值差距较大,说明企业间的融资结构不同,可能导致研发补贴与企业研发投入的非线性关系。此外,控制变量在不同企业间也存在明显差距。

表2 描述性统计结果

3.2 多元回归分析

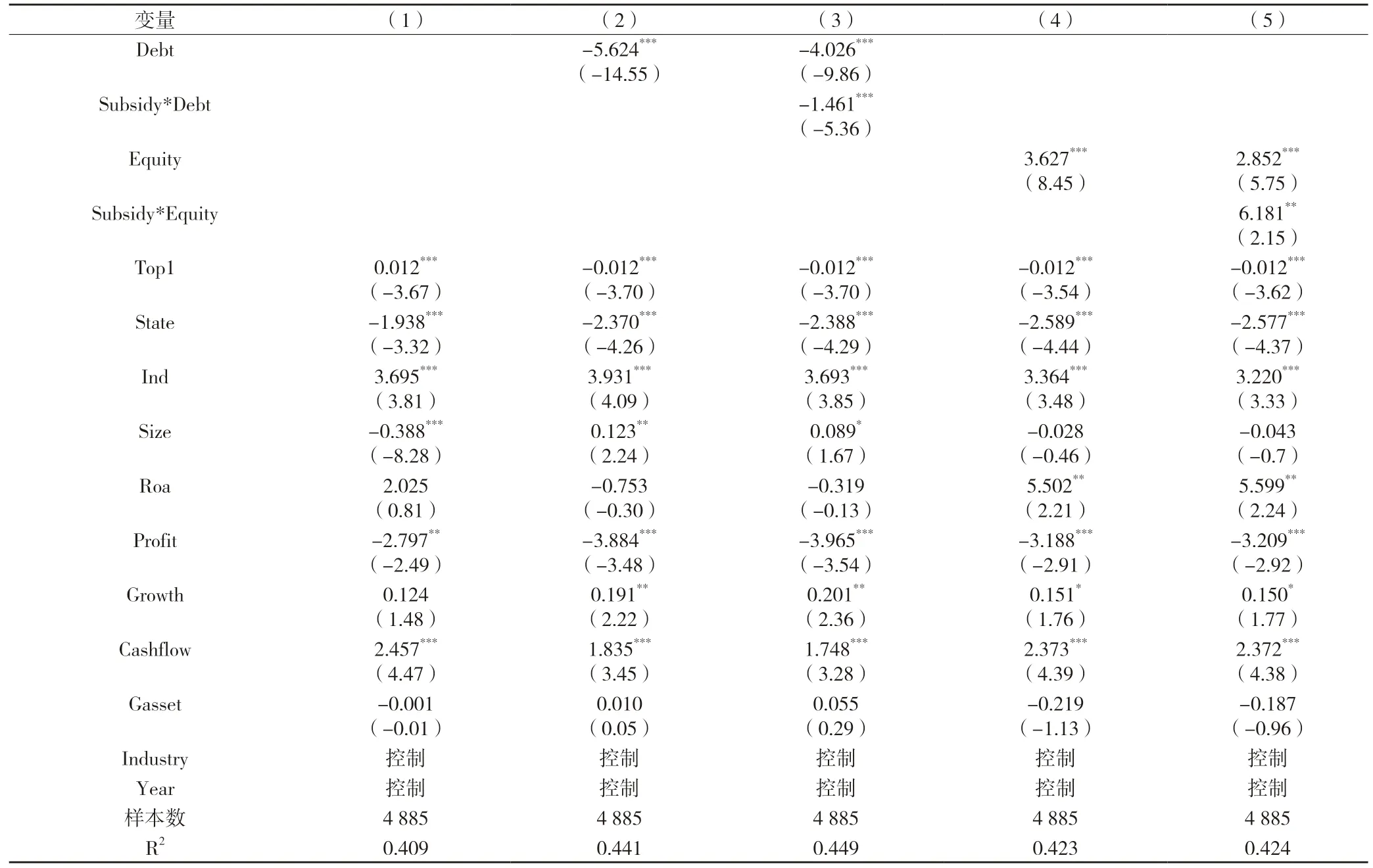

表3 报告了模型(1)和模型(2)的回归结果。由表3 可见,列(1)到列(5)中研发补贴Subsidy的系数都为正,且都在1%的显著性水平上显著,表明研发补贴显著提高了企业研发投入,我国政府的研发补贴政策有效发挥了科技创新激励效应,与本文假设H1一致。在列(2)和列(3)中债务融资率Debt 的系数都为负,且都在1%的显著性水平上显著,表明债务融资率越高的企业研发投入水平越低。在列(4)和列(5)中股权融资率Equity 的系数都为正,且都在1%的显著性水平上显著,表明股权融资率越高的企业研发投入水平也越高。从交互项的估计结果来看,列(3)中Subsidy×Debt 的系数为-1.461,且在1%的显著性水平上显著,表明债务融资率对于研发补贴的科技创新激励效应具有负向调节作用。列(5)中Subsidy×Equity 的系数为6.181,且在5%的显著性水平上显著,表明股权融资率对于研发补贴的科技创新激励效应具有正向调节作用。Subsidy×Debt 和Subsidy×Equity 的系数估计结果初步验证了本文的假设H2和H3。

表3 多元回归模型估计结果

从控制变量的回归结果来看,在公司治理变量中,第一大股东持股比例Top1、国有股比重State 的系数都显著为负,表明第一大股东持股比例和国有股比重的增加会降低企业研发投入,但独立董事比例Ind 的系数显著为正,表明独立董事占比增加会提高企业研发投入。在财务特征变量中,营业利润率Profit 的系数显著为负,表明企业研发投入会随着营业利润率的增加而降低,资产收益率Roa 的系数在列(1)到列(3)中不显著,但在列(4)到列(5)中显著为正,表明资产收益率可能有助于提升企业研发投入。在企业发展能力变量中,营业现金流Cashflow、公司成长性Growth 的系数显著为正,表明企业研发活动会随着营业现金流、公司成长性的提升而增加,而总资产增长率Gasset 在各列中均不显著,说明它对企业研发投入不存在显著影响。

表1 (续)

3.3 门槛效应分析

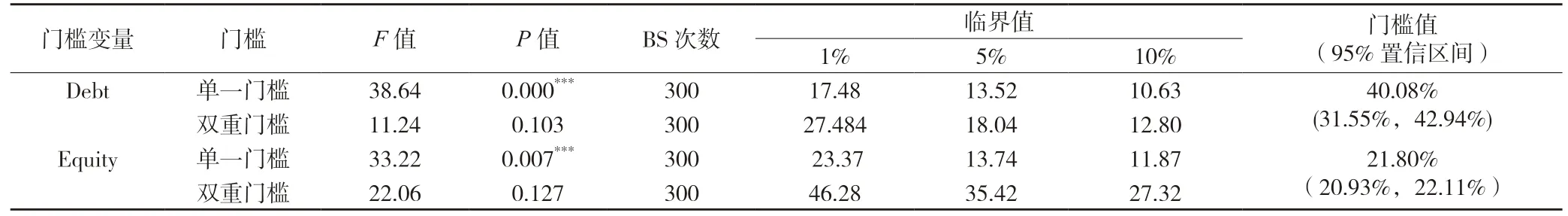

为了进一步验证假设H2和H3,本文在模型(3)中以债权融资率Debt 和股权融资率Equity 作为门槛变量,进行面板数据门槛效应模型分析。为识别研究方法的合理性以及门槛值个数,首先进行门槛效应的存在性检验,利用Boostrap 重复自抽样300 次,得到F统计量和P值,表4 报告了门槛效应存在性检验的结果。表4 显示,当以债权融资率Debt 为门槛变量时,单一门槛的F值为38.64,在1%水平上通过显著性检验,双重门槛未通过显著性检验,说明债务融资率存在单一门槛。当以股权融资率Equity为门槛变量时,单一门槛的F值为33.22,在1%水平上通过显著性检验,双重门槛不显著,表明股权融资率存在单一门槛。具体而言,债权融资率的门槛值为40.08%,股权融资率的门槛值为21.80%。

表4 门槛效应存在性检验结果

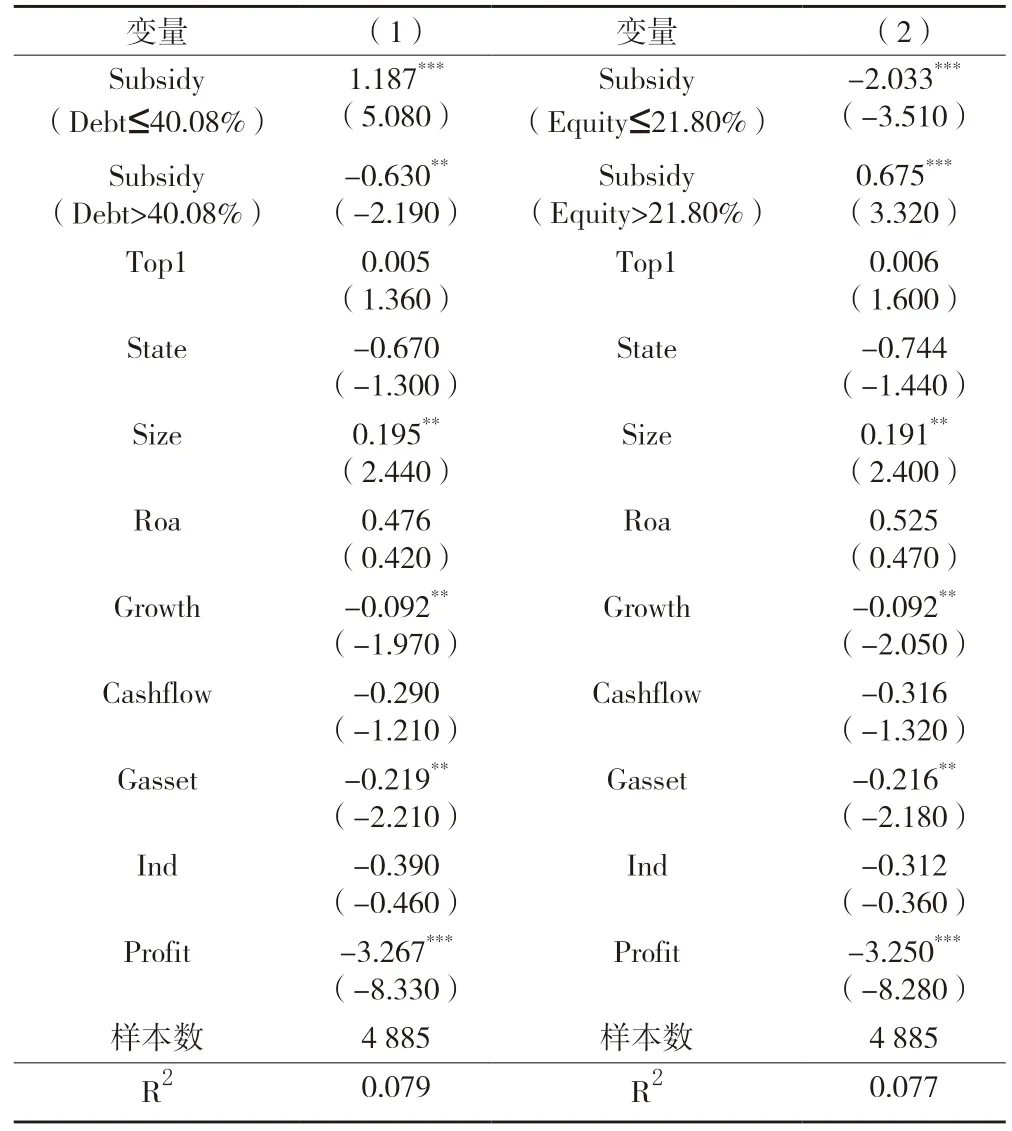

表5 报告了对模型(3)进行面板数据门槛效应模型估计的结果。列(1)中门槛变量为债权融资率Debt,当企业债权融资率小于等于门槛值40.08%时,研发补贴的系数为1.187,在1%的显著性水平上显著,当企业债权融资率大于门槛值40.08%时,研发补贴的系数为-0.630,在5%的显著性水平上显著。可见,当债权融资率低于门槛值时,政府研发补贴使企业更容易从银行等金融机构获得贷款,从而极大缓解了企业的研发资金压力、有效助推企业开展研发活动。但是,当债权融资率超过门槛值后,银行等金融机构出于对债权安全性的担忧而加强贷款管控,且较高的债务融资率带来的高额利息挤占了企业研发资金,使企业面临较高的财务风险,最终导致政府研发补贴的科技创新激励效应不能得到有效发挥。该结果表明,当企业债权融资率处于不同的门槛区间时,政府研发补贴对企业创新活动将会产生“激励”和“抑制”两种截然不同的影响效应,两者呈非线性关系,从而验证了本文假设H2。

表5 面板数据门槛效应估计结果

列(2)中门槛变量为股权融资率Equity,当企业股权融资率小于等于门槛值21.80%时,研发补贴的系数为-2.033,在1%的显著性水平上显著,当企业股权融资率大于门槛值21.80%时,研发补贴的系数为0.675,在1%的显著性水平上显著。可见,当股权融资率低于门槛值时,股东和管理层之间存在较高的委托代理成本,且管理层倾向于操纵资金用于个人奢侈享受,经营活动趋于保守,投资于高风险的研发活动意愿不强,导致政府研发补贴的增加不能有效促进企业开展研发活动。但是,当股权融资率超过门槛值后,股东参与公司治理的意愿增强,为获得长期稳定的收益和持续的竞争优势,企业投资于高收益研发活动的动力增加。此外,高风险的创新活动更符合企业所有者的风险偏好,此时政府研发补贴能够有效提升企业的研发活动。该结果表明,当企业股权融资率处于不同的门槛区间时,政府研发补贴对企业创新活动将会产生“抑制”和“激励”两种截然不同的影响效应,两者呈非线性关系,从而验证了本文假设H3。

4 研究结论

企业开展研发活动需要大量的现金流支撑,除了可以通过股权、债权等常规融资渠道获得外,政府提供的研发补贴也是其重要来源。因此,研究在不同融资结构下,政府研发补贴对企业研发投入的影响差异,具有非常重要的理论和现实意义。本文使用多元回归分析研究表明,政府研发补贴有助于提高企业研发投入,且当以融资结构作为调节变量时,债务融资率和股权融资率分别对于研发补贴的科技创新激励效应具有负向和正向调节作用。进一步地,本文使用面板数据门槛效应模型,将融资结构作为门槛变量,找到了融资结构发挥门槛效应的具体门槛值:债权融资率的门槛值为40.08%,股权融资率的门槛值为21.80%。只有当企业的债权融资率低于门槛值,或者股权融资率高于门槛值时,政府研发补贴才能有效发挥科技创新激励效应,否则研发补贴反而会降低企业研发资金投入。

基于上述研究结论,本文的政策启示如下:第一,政府研发补贴政策有助于提升企业研发投入,为了进一步促进经济高质量发展,贯彻落实创新发展的新型发展理念,我国政府应加大企业研发活动补贴力度,缓解企业创新活动中面临的资金压力,使科技创新在经济发展中的贡献份额不断提升,推动建设创新引领的产业体系与科技创新的新常态。第二,由于研发补贴的科技创新激励效应存在融资结构门槛,我国政府在制定企业研发补贴政策时,应充分考虑企业的债权融资率和股权融资率,以优化财政补贴的资源配置效率,切实有效地推动企业加大研发投入。