透析信用卡业务疫情大考“成绩单”

2021-05-28吴申城

吴申城

在新冠肺炎疫情笼罩下的2020年,银行信用卡产业迎接了一场大考,从年初的消费市场收缩到疫后的市场经济复苏,时刻考验着银行的战略应对:究竟是抉择稳健谨慎还是高歌猛进的发展策略,如何培养高质量持卡人,如何控制不良率变化,如何实现“千人千面”……成为摆在各银行面前的重要课题。

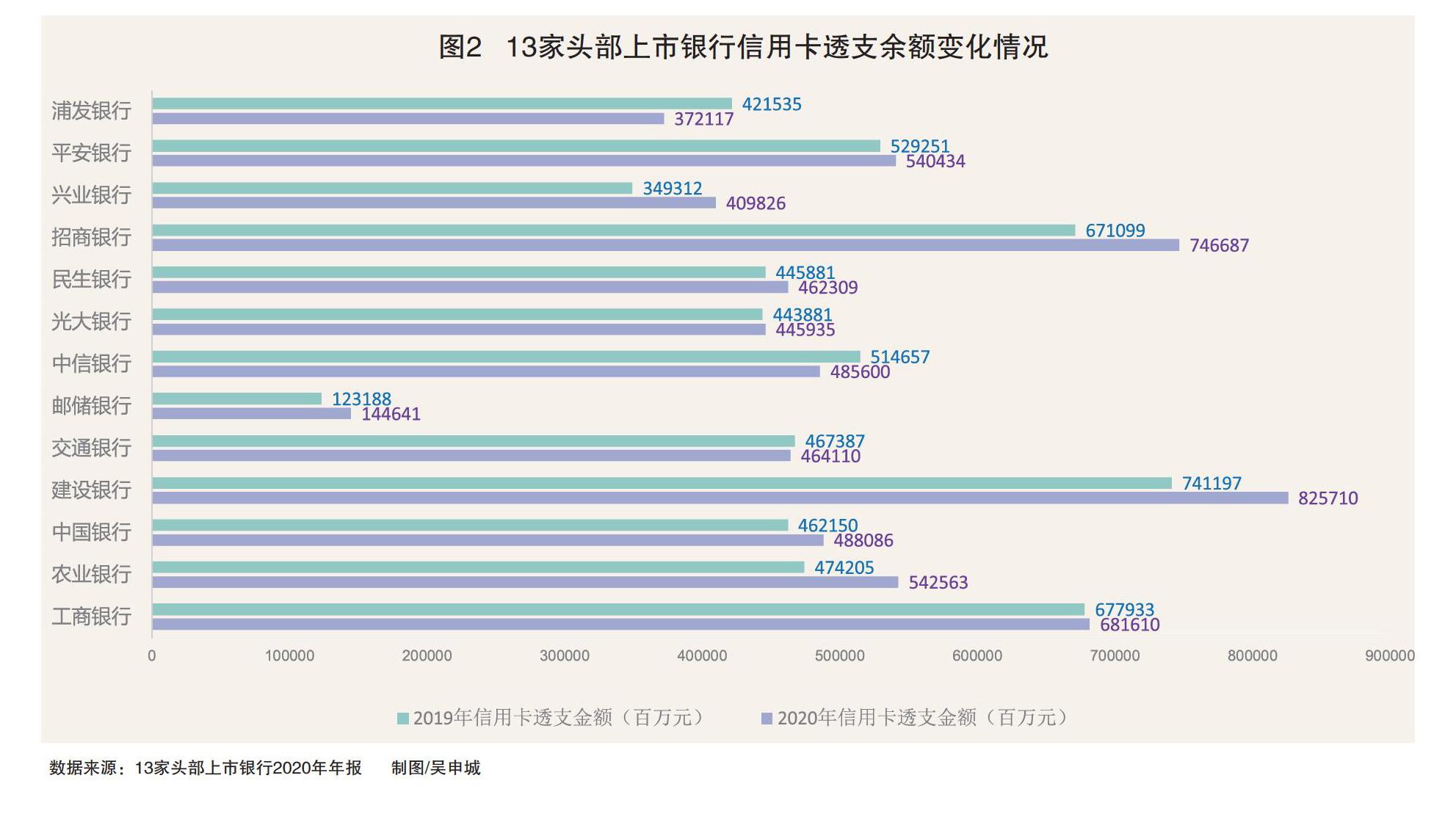

一晃,2021年的春風扑面而来,各银行的成绩单也已陆续出炉,在百页报告的字里行间,银行信用卡的发展轨迹已然分化。截至4月14日,13家公布2020年度信用卡业绩的头部上市银行中,3家银行信用卡透支余额下降,8家银行信用卡贷款不良率上升。

疫情压力贯穿下的

信用卡市场

疫情下的经济活动。3月24日,中国人民银行官网发布的《2020年支付体系运行总体情况》(以下简称《总体情况》)显示,截至2020年末,信用卡和借贷合一卡在用发卡数量共计7.78亿张,同比增长4.26%,环比增长0.25%,而人均持有信用卡和借贷合一卡0.56张。

信用卡资深专家董峥认为,从数据看,信用卡和借贷合一卡在用发卡数量的增速创下近五年来最低增幅,环比增速也是2020年四个季度中的最低,这一增速放缓主要是受到疫情影响。

来自疫情形势不确定性等焦虑感让消费市场暂时性加速萎缩,与消费活动直接挂钩的信用卡交易亦随之呈现断崖式下降的状态。在焦灼的等待中,国内疫情形势逐渐回暖,2020年4月8日,武汉重启,复工复产复市有序推进,消费市场稳步反弹,在不少年轻客群间甚至出现了补偿性消费的景象。2020年3月10日,江苏省消保委发布的《新冠肺炎疫情对江苏省居民消费意愿的影响调查报告》显示,近九成居民会出现补偿性消费和报复性消费,“约饭”是首选。

在消费重启的过程中,以消费券为代表的新型手段串联起多维度场景下的交易活动。其中,典型的案例便是去年中国银联在全国范围内启动的“重振引擎”助商惠民计划,在200余个城市通过“云闪付”App助发超过8000万张消费券,累计带动消费超过78亿元。

消费带动交易、交易联动信贷。在外部环境回升的基调下,部分银行信用卡业务从去年三季度开始恢复到疫情前水平,但前期的停滞难以弥补全年交易额萎缩的大局,加之疫情促使部分共债用户不良暴露,间接传导至银行信用卡业务,因而不少银行当年度信用卡发展策略趋于保守。

《总体情况》显示,2020年信用卡授信总额为18.96万亿元,同比增长9.18%;信用卡应偿信贷余额为7.91万亿元,同比增长4.26%。两者增速双双跌入个位数。更直观的体现是,不少用户反映自己的信用卡被降额。对此,国家金融与发展实验室副主任曾刚表示,受新冠肺炎疫情影响,信用卡不良压力有所增加。此外,随着银行征信数据范围扩大,银行对客户的真实借款与信用状况也能做出更全面评估。在这种情况下,适当的主动降额是银行实施风险防控的一种手段。

信用卡不良率趋于分化

《总体情况》显示,2020年银行卡卡均消费金额1.30万元,同比下降6.38%。作为信用卡分期业务、交易手续费的基础,卡均消费金额的递减,直接影响各银行信用卡的收益情况。

迎“疫”而上,多行多策稳信用卡基本盘。在13家头部上市银行中,工商银行信用卡消费额为2.58万亿元,同比下降19.9%。近2成降幅的背后,更多的是“宇宙行”出于对信用卡资产质量的考量,即收缩信用卡新发卡量增幅以及信用卡透支额度增速,此举促使工商银行成为信用卡资产质量好转最明显的上市银行,其不良率下降0.32个百分点。

从信用卡不良率来看,2020年绝对值最低的是建设银行,其为1.40%,虽然较2019年同比增长0.37个百分点,但考虑到其今年信用卡透支余额扩容845.13亿元,居于头部上市银行之首,因而仍可见其核心风控实力之雄厚。在其发布的2020年年报中也清晰地写着“客户总量、贷款余额和资产质量等核心指标继续保持同业领先地位。”

再看“零售之王”招商银行,2020年信用卡不良率为1.66%,较2019年同比增长0.31个百分点,特别是在2020年上半年面临短期阶段性上升的压力,后随疫情防控取得成效而逐步缓解。报告期内,招商银行信用卡透支余额高达7466.87亿元,居于首位,而其获客运营模式也从增量市场转为存量市场,主动持续调优客群结构,不断迭代升级团队业务能力。

同样将目标获客转向存量市场的还有交通银行,其信用卡全年活户户均消费额同比增长9%;存量活户同比多留存308.38万户。这背后得益于交通银行把握信用卡业务存量经营时代的特点,围绕信用卡客户生命周期,开展面向更加细分客群的营销活动。更值得一提的是,基于存量客户拓展业务也间接降低了获客风险,报告期内,其信用卡不良率下降0.11个百分点,成为为数不多收缩不良率的头部上市银行。

风险释放期内,多行不良抬头求压降。疫情倒逼不良压力激增是大部分头部上市银行信用卡业务面临的处境。其中,民生银行不良率上涨0.8个百分点,达到3.28%。民生银行年报中直言,经济环境受到较大冲击的背景下,部分人群还款能力出现下降,信用卡贷款风险加速暴露,银行信用卡贷款整体呈现风险上升态势。民生银行补充称,还原本年不良资产处置后,其信用卡不良贷款率在同业处于中等水平,未来信用卡将加大不良贷款处置力度。

信用卡不良率增幅明显的还有兴业银行,较2019年上涨0.69个百分点至2.16%。虽然兴业银行认为,其信用卡资产质量仍将在2021年处于风险释放期,面临一定压力,但其亦通过加大大数据风控产品和量化评分模型应用等手段控制新增风险增长,加快存量风险消化,强化不良资产清收。

持有类似观点的还有中信银行,其信用卡不良率为2.38%,较2019年上涨0.64个百分点。中信银行表示,将积极主动探索信用卡批量转让业务,全力以赴压降不良。

疫后挑战中

催生信用卡发展新机遇

对于大部分头部上市银行而言,信用卡业务的风险压力不容小觑,但这并不阻碍其加码投放力度。

信用卡贷款投放力度。在13家银行中,仅交通银行、中信银行、浦发银行三家银行收缩信用卡透支余额,相反增长量最大的建设银行,较2019年同期增长845.13亿元。

建设银行在加码信用卡业务的同时,一方面,加强线上线下场景搭建布局,在线下推进机场高铁、城市商业综合体、加油站三大特惠商圈建设,在线上加大与抖音、百度、京东、美团等互联网企业开展联合促销、绑卡支付、积分兑换等业务合作,助力扩大内需消费升级。另一方面,深化自营化业务分支,如加大车生活消费支持力度构建“建行家装节”一站式申请平台等。

从增幅比例观察,邮储银行信用卡透支余额同比增长高达17.41%,居于首位。作为后来居上者,拥有近4万个营业网点,服务个人客户超过6亿的邮储银行亦将信用卡业务作为零售银行战略的核心组成部分。2020年12月,邮储银行获得中国银保监会批复,同意筹建信用卡中心专营机构。考虑到邮储银行用户触达面及现阶段信用卡业务体量,其信用卡业务的发展前景广阔。

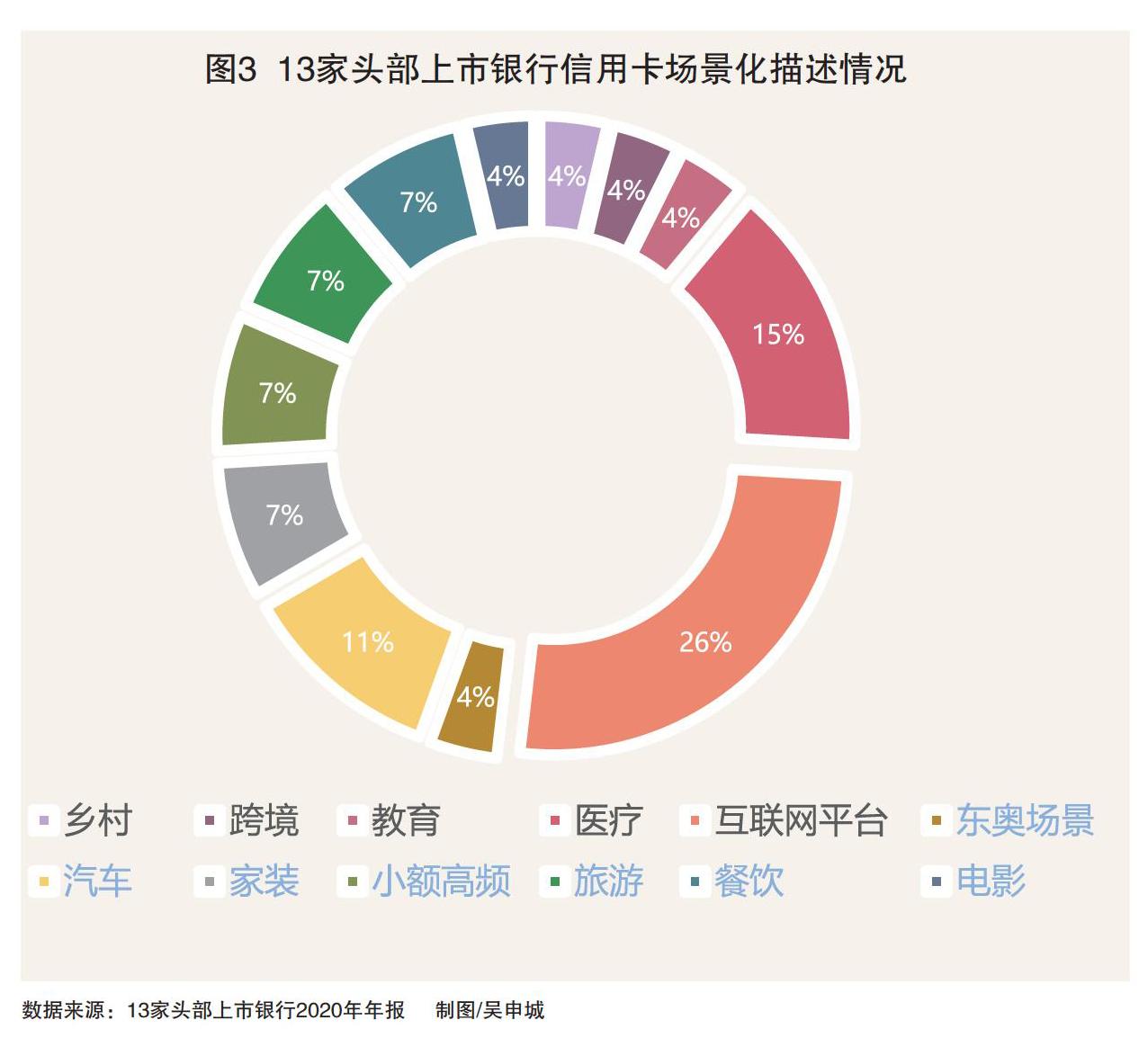

在13家头部上市银行公布的2020年年报中,“场景”一词的出现频率较高,除了笼统表达布局场景化建设以外,与互联网平台合作,深入医疗领域,加码汽车(加油)三大场景营销的出现频率较高,而深耕场景建设,垂直服务场景客户亦成为行业发展的新焦点。值得一提的是,部分银行另辟蹊径,扩展特色场景,比如中国银行拓展冰雪运动优惠商户,以冬奥冰雪场景和特色服务实现场景发卡,打造冬奥卡及冰雪卡等核心产品等。

政策面为信用卡业务带来更多的发展空间。一来《中国人民银行关于推進信用卡透支利率市场化改革的通知》取消信用卡透支利率上限和下限管理,二来《关于进一步规范大学生互联网消费贷款监督管理工作的通知》明令禁止小贷公司不得向大学生发放互联网贷款,三来以金融管理部门多次约谈蚂蚁集团为鉴,花呗、借呗等互联网消费信贷产品应断开与支付平台的唯一连接,同时被纳入消费金融公司,依法合规管理。多项政策均利好信用卡业务。

综上所述,自去年疫情以来,各行信用卡业务历经风浪,直面压力,眼下市场风险释放关口已经过去,资产质量包袱逐步被卸下。市场环境、自身布局、监管红利等因素相互交织之下,信用卡业务再次站上消费金融的主舞台,新一轮发展机遇亦在涌动中催生市场新变革。

责任编辑:钟立群