上市公司财务柔性储备对企业价值影响效应研究

2021-05-12杨雪邱羚

杨雪 邱羚

摘 要:企业通过储备一定的财务柔性可以有效应对不利风险,抓住有利的投资时机,进而影响企业价值。参照已有研究,选取2010~2019年沪深A股交通运输业上市公司为样本,就样本公司财务柔性的储备对企业价值产生的影响进行深入研究。研究显示:财务柔性与企业价值呈倒U型关系。根据实证分析的结论,文章提出了完善财务柔性的储备方式以及促进企业价值提升的政策性建议。

关键词:交通运输业;上市公司;财务柔性;企业价值

中图分类号:F253.7 文献标识码:A

Abstract: Enterprises can effectively deal with unfavorable risks by storing a certain amount of financial flexibility, seize favorable investment opportunities, and then affect corporate value. With reference to existing research, we select Shanghai and Shenzhen A-share transportation companies from 2010 to 2019 as a sample to conduct in-depth research on the impact of the sample company's financial flexibility on corporate value. Research shows: financial flexibility and corporate value are in an inverted U-shaped relationship. Based on the conclusion of the empirical analysis, the article puts forward policy recommendations to improve the financial flexibility of the reserve method and promote the enhancement of corporate value.

Key words: transportation industry; listed company; financial flexibility; corporate value

0 引 言

儲备财务柔性是各个企业面对复杂动荡的外部环境所采取的手段,也一直是高层管理者所关注的重点。财务柔性可以保持财务上的反应和预防能力,财务柔性可以增强企业应对未来经济环境不确定的能力,缓解由于经济波动带来的不利影响,也会进一步影响着企业价值,而企业价值又进一步决定了一家企业是否能够长期的发展下去,因此,通过储备财务柔性来实现企业价值的提升成为各企业发展的重要一环。由于交通运输业是我国国民经济的基础性产业,该行业提供的运输服务联系着我国的生产、流通和分配,是国民经济的支柱型产业。因此本文选取交通运输业为研究对象,探讨财务柔性对于企业价值的影响,以期能够帮助交通运输行业在未来更好的储备财务柔性,进而提升企业价值,以应对复杂多变的外部经济市场。

1 文献综述

1.1 财务柔性

关于财务柔性的定义,国外早期主要从现金流的角度来研究财务柔性,比较有代表性的是Health在1978年提出的观点,他认为财务柔性是能够帮助企业在短时间内摆脱现金流困境的一种能力[1]。在后来的研究中从资本结构的角度来研究财务柔性,在国内具有代表性的是曾爱民(2011)[2]的观点,他认为财务柔性是企业采用合理的方式获取财务柔性以便于将来不确定事件发生时,能够及时应对或者合理利用以实现企业价值最大化的目的。

1.2 财务柔性与企业价值的关系

学者郑广娟[3](2016)以及研究团队结合249家上市企业相关数据,对2011~2015年的面板数据进行分析,研究结果表明财务柔性是具备有一定的市场价值,在企业储备财务柔性和企业价值方面成正比关系。学者王旭[4](2013)以及研究团队结合食品上市企业的基本情况,对企业的现金波动率、短期债务等因素进行了研究,最终发现这些因素和企业财务弹性指数方面成反比。因此可以得出,企业具有适当的财务柔性对企业价值的影响不一致。

1.3 文献述评

当前大多研究都只强调财务柔性对于企业价值的正向效应,忽视了过量财务柔性所带来的消极效应。实际上在企业中,财务柔性并非越多越好,过多的财务柔性会出现委托代理问题,进而导致代理成本增加,此时是不利于企业价值的提升的。因此本文参照已有成果,实证讨论我国交通运输行业上市公司的财务柔性对企业价值的影响,以期依据实证分析的结果来完善企业财务柔性储备的相关研究。

2 研究设计

2.1 样本选取与数据来源

本文选取2010~2019年全部A股交通运输业上市公司为样本,并对样本数据进行筛选:

(1)剔除ST公司;

(2)剔除缺失值样本数据;

(3)剔除不平衡面板数据;

(4)对数据进行缩尾处理。

所有的原始数据来源于国泰安数据库,运用Stata15对于样本数据进行数据的整理、合并和实证分析。

2.2 研究假设

企业保持财务柔性可以为企业带来积极的正向作用,可使企业利用可以利用的资源来应对不利冲击,进而提升企业价值。但是,财务柔性并不是越多越好,高额的现金会引发资源的浪费,也会增加代理成本和机会成本[5]。

因此,本文认为财务柔性与企业价值是非线性的关系,财务柔性只在一定范围内对企业价值起促进作用,超过一定范围,财务柔性的增加反而会损害企业价值,提出假设:交通运输业上市公司财务柔性与企业价值之间呈倒U型关系。

2.3 研究变量选择

(1)被解释变量:用总资产收益率(ROA)来衡量企业价值。

(2)解释变量:财务柔性Ff以及财务柔性的平方Ff_Sq。

(3)控制变量:

股权结构:第一大股东持股比例(Pro);

资产规模:公司总资产的自然对数(Alog);

成長性:总资产周转率(Growth);

年度变量:会计年度(Accper)。

主要变量定义如表1所示:

2.4 模型构建

模型1:

ROA=α+αFf+αAlog+αGrowth+αPro+α∑Accper+ε

模型2:

ROA=α+αFf+αFf_Sq+αAlog+αGrowth+αPro+α∑Accper+ε

其中:α为常数项,∑Accper为控制年度,ε为误差项。

3 实证结果分析

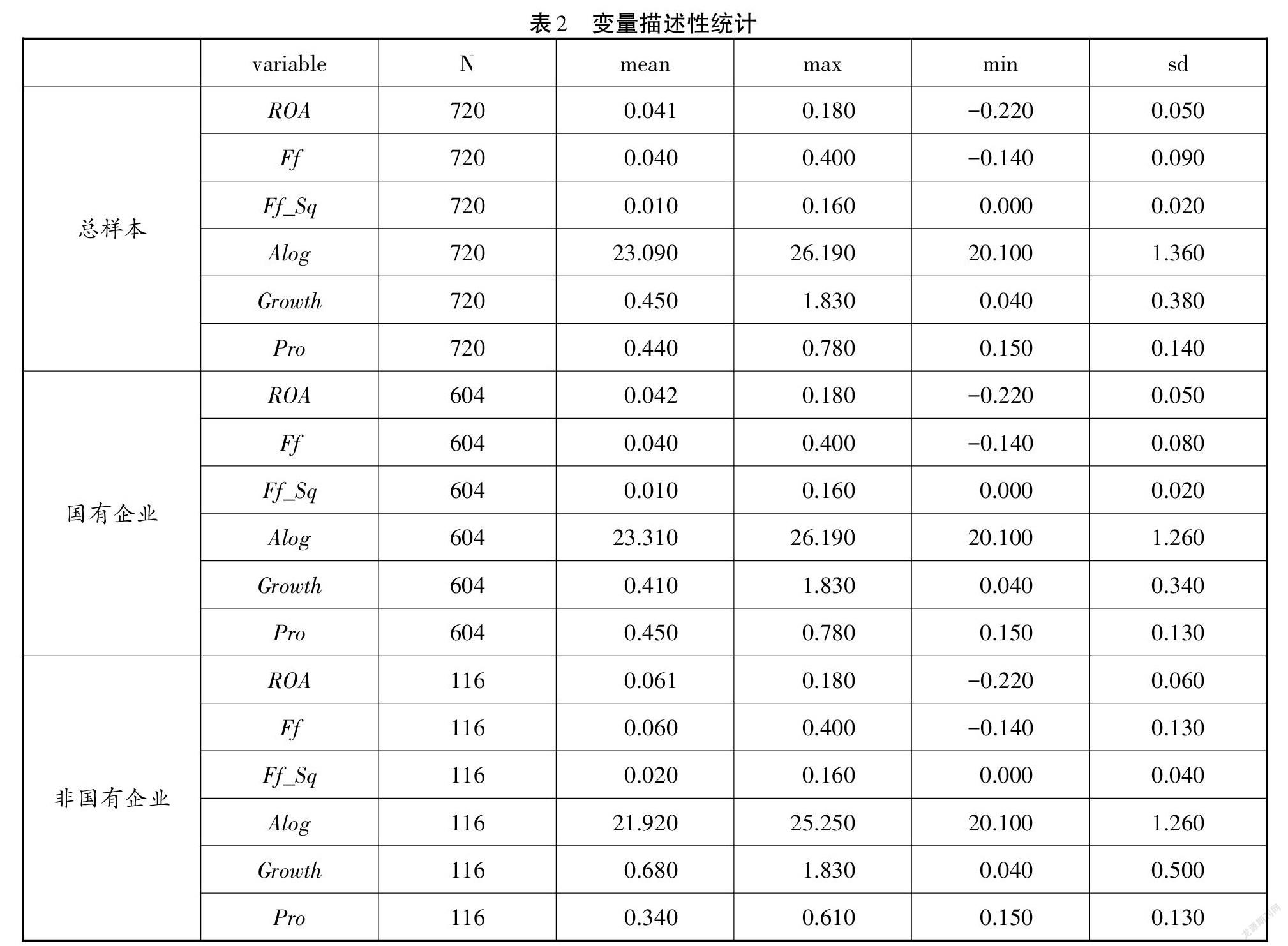

3.1 描述性统计(如表2所示)

(1)从总样本的描述性统计中可以看出,2010~2019年整体上交通运输业财务柔性的均值为0.040,最大值为0.400,最小值为-0.140,说明在交通运输行业中,各上市公司都具有储备财务柔性的意识,但是均值与最大值和最小值之间差距较大,说明在不同的运输企业中,财务柔性的水平存在较大差距,有的企业十分重视财务柔性的储备,有的企业并不十分重视。

(2)从总样本的描述性统计中还可以知道,资产收益率(ROA)均值为0.041,最大值为0.180,最小值为-0.220,总资产收益率约为4%,说明交通运输业整体的资产收益率并不是很高,整体的盈利能力处于较低的水平。

(3)从分组样本的描述性统计结果来看,在交通运输业中,国有上市公司的财务柔性水平均值为0.040,非国有上市公司的财务柔性水平为0.060,可以看出运输企业的非国有上市公司财务柔性更高一点,且高于总样本的均值。说明在交通运输业中,非国有上市公司的融资约束程度要更高,企业储备财务柔性的动机更强。

3.2 Peason相关性分析

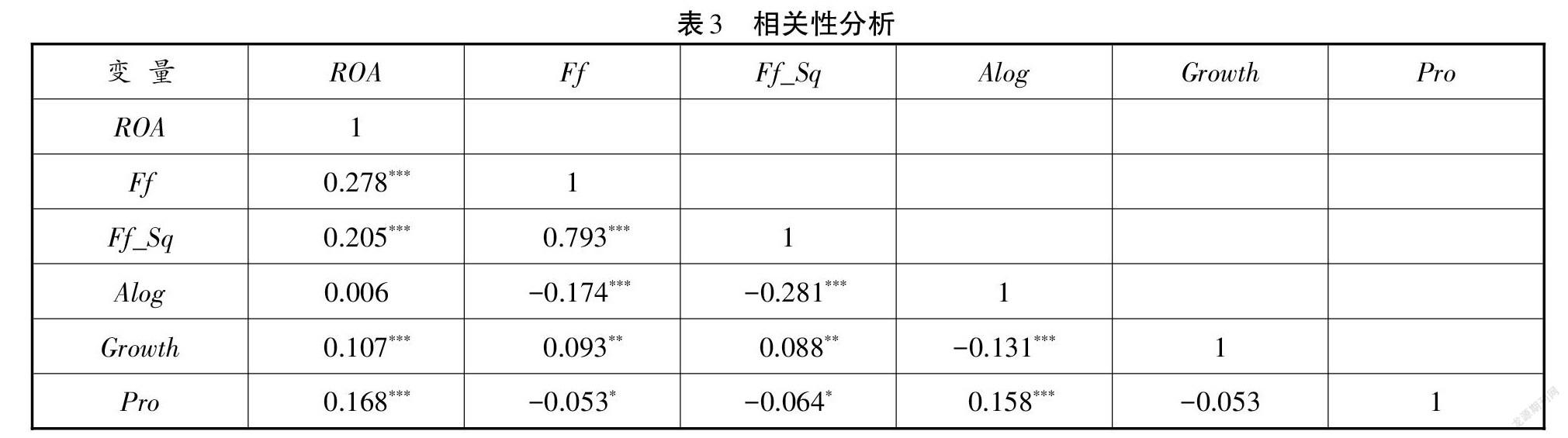

(1)从交通运输行业的Peason相关系数表中可知,财务柔性Ff和其平方项Ff_Sq的相关系数比较高,说明二者相关性强,而其他变量之间的相关系数都很小,说明其他变量之间相关性较低,存在多重共线性的可能性较小。

(2)在交通运输行业中,企业价值ROA与财务柔性Ff相关系数为0.278,说明二者存在着正向相关关系,而且回归结果在统计意义上达到了1%的显著性水平。因此在交通运输行业中,企业储备一定的财务柔性有利于企业价值的提升。

(3)在交通运输行业中,财务柔性Ff与资产规模Alog相关系数为-0.174,说明二者存在着负向相关关系,而且回归结果在统计意义上达到了5%的显著性水平。因此在交通运输行业中,资产规模越大,融资能力和偿债能力就越强,因此即便不需要将财务柔性保持在较高水平上,企业也可健康的发展。

(4)在交通运输行业中,财务柔性Ff与第一大股东持股比例Pro相关系数为-0.053,说明二者存在着负向相关关系,而且回归结果在统计意义上达到了10%的显著性水平。因此在交通运输行业中,第一大股东持股比例较高的公司更倾向于释放财务柔性,而不是储备财务柔性。

(5)从共线性检验可以看出,各个变量的方差膨胀因子(VIF)值都远远小于10,因此可以进一步判断,模型不存在多重共线性问题。

3.3 多元线性回归

(1)交通运输业上市公司的财务柔性的系数从回归1到回归2是逐渐增加的,且模型的调整R方(r2_a)逐渐增加,说明模型2最能解释交通运输业中财务柔性与企业价值。

(2)从回归2中可知财务柔性(Ff)的系数为0.179,财务柔性的平方项系数为-0.096,二者均在1%的水平上显著,说明在交通运输行业中,上市公司的企业价值并不是一直随着财务柔性的增加而增加的,而是增加到均衡点后再下降,也就是呈倒U型关系,符合论文提出的假设。

(3)根据财务柔性与财务柔性的平方项可以计算出均衡点为财务柔性达到0.9322时,此时财务柔性对于企业价值的正向效应达到最大,而在均衡点之后,由于委托代理问题导致代理成本的增加,增加财务柔性反而不利于企业价值的提升,因此,交通运输业上市公司应储备适度的财务柔性,让财务柔性一直保持对于企业价值的正向促进作用。

4 对策建议

通过对交通运输业的实证研究,不难发现交通运输业上市公司对于财务柔性的储备具有较大的差异,且大多数上市公司财务柔性的储备远未到达均衡点,因此大多数交通运输业的上市公司不需担心过量的财务柔性给企业带来的代理问题,同时交通运输业上市公司总体的资产收益率在4%左右,并不是很高,所以建议交通运输业上市公司能够储备一定的财务柔性,以便抓住投资机会进行投资,同时也可使企业更自如的面对不利的外部环境,使企业平稳的发展,进而提升企业价值。

参考文献:

[1] 王满,商亚超. 企业财务柔性管理策略[J]. 财务与会计(理财版),2013(12):10-11.

[2] 曾爱民,张纯,魏志华. 金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J]. 管理世界,2013(4):107-120.

[3] 黄梦楠. 财务柔性对企业价值的影响研究[D]. 哈尔滨:东北农业大学(硕士学位论文),2017.

[4] 肖建波. 上市公司财务柔性与公司价值相关性研究[J]. 商业会计,2017(7):62-63.

[5] 付敏英,汪波. 物流企业财务风险预警系统指标体系研究[J]. 物流科技,2013,32(15):89-91.