人口老龄化对产业结构升级的影响:促进还是抑制?

2021-04-25龙海明闫文哲欧阳佳俊

龙海明 闫文哲 欧阳佳俊

基金项目:国家社会科学基金项目(17FJY013)

作者簡介:龙海明(1962—),男,湖南邵阳人,博士,湖南大学金融与统计学院教授,博士生导师,研究方向:金融管理。

摘 要:基于省际面板数据,建立动态面板模型,利用系统广义矩估计(SYS-GMM)等计量模型考察老龄化、金融结构与产业结构三者间的作用机制。研究表明:老龄化不仅能直接促进产业结构升级,还会通过改变金融结构安排而影响产业结构升级。老龄化对产业结构升级的促进作用受到金融结构单一门槛效应的影响,当金融结构水平越过门槛值而偏向金融市场主导型时,老龄化对产业结构升级的促进作用显著增大。进一步分析发现,在不同区域这一结论存在显著差异:当金融结构偏向金融市场主导型时,东部地区老龄化对产业结构升级的促进作用增强,西部地区的促进作用减弱,而中部地区的门槛效应不显著。

关键词:老龄化;金融结构;产业结构升级;影响效应

中图分类号:F83 文献标识码:A 文章编号:1003-7217(2021)06-0044-08

一、引 言

自上世纪末我国进入老龄化社会以来,劳动力规模缩小和劳动力成本增加导致我国人口红利逐渐衰退。依赖于低成本劳动力、资本、土地等传统要素驱动的粗放型增长模式不可持续,需转而追求以人力资本、技术进步等创新要素驱动的发展方式[1]。

人口作为经济活动的主体,会通过储蓄、投资等行为影响金融资产结构,当人口结构改变时,必然会影响金融资产结构进而导致金融结构的变动[2,3]。已有研究表明,适宜的金融结构安排能够通过缓解企业融资约束来促进企业技术创新,推动产业结构的升级和优化,尤其在以创新和研发为主的企业中,其面临的市场风险和技术风险都较高,金融市场主导型的金融结构能够提供更加有力的支持[4,5]。因此,研究老龄化是否会通过影响金融结构而作用于产业结构升级,以及在老龄化的影响下,何种金融结构更加匹配当下产业转型升级的金融需求,具有一定的现实意义。

一个国家(地区)产业结构的变动通常与该国(地区)的消费需求、要素禀赋及技术进步关系密切,而人口老龄化又是影响一个国家(地区)消费需求、劳动力供给、人力资本水平、技术创新的重要因素,因此,人口老龄化必定会对产业结构产生影响。在经济活动中,由于人既是生产者也是消费者,人口年龄结构的老化必定会通过需求和供给对经济活动产生影响,进而影响产业转型升级。从需求方面来看,进入老龄化社会后,养老等消费支出的增加必然会促进养老产业繁荣,而养老产业大多属于第三产业,从而促进产业结构升级[6]。从供给方面来看,其一,伴随老龄化而来的是人均预期寿命的增加,而预期寿命的延长会使得人们增加对人力资本的投资,促使人力资本水平不断提高,从而促进产业结构升级[7];其二,由于老龄化所导致的劳动力供给下降,将使得企业用工成本上升,会“倒逼”企业增加创新投入来带动技术进步,从而促进产业结构升级[8]。也有学者认为,老龄化会通过降低劳动生产率和增加企业税负来抑制产业结构升级,但提升企业创新能力将显著降低这种负向影响[7,9]。此外,随着经济发展水平、可支配收入的提高,以及人工智能的发展,老龄化对产业结构升级的促进作用会进一步增强[10-12]。

金融作为实体经济中的重要一环,是连接资金供给者和资金使用者的桥梁。但在以往关于老龄化和产业结构二者之间关系的研究当中,鲜有学者从金融的视角切入,以分析其在老龄化对产业结构影响中所扮演的角色以及所发挥的功能。基于此,本文聚焦于金融结构的发展与安排,利用我国省际面板数据,考察老龄化、金融结构对产业结构升级的作用路径以及区域异质性,以期丰富相关领域的研究。

二、理论分析

(一)金融结构视角下老龄化影响产业结构升级的路径

经济主体的风险态度在生命周期内是具有时变性的[13]。微观视角下个人的风险厌恶会受到年龄的正向影响,且影响程度单调上升[14],这与Merton提出的当消费者的劳动供给弹性越低时,对于风险的态度也更加保守的结论相一致[15]。在某种意义上,微观经济主体的风险厌恶加总后可以得到人口总体的风险态度。宏观视角下,老年人口占比增加会增加风险厌恶,对于风险的态度趋于保守。在金融市场中,这种风险厌恶增加的直接后果表现为消费者持有的存款等流动性金融资产的比例上升,股票等资本性金融资产的比例下降[16]。从供给侧来说,这可能导致我国金融结构从直接融资向间接融资倾斜。

对于以银行为代表的金融中介,一般是以收取固定利息为利润来源,且分散风险的能力有限,会更加关注贷款方的违约风险。因此,银行等金融中介更适合技术成熟、风险较小、多数项目融资期限较短、企业经营规范、大多已形成共识的传统产业的融资[4]。但在我国当前经济新常态背景下,亟需通过技术创新来推动产业转型升级。对于技术密集型行业,其技术未来前景并不明晰,密集的技术投入所需要的资金投入也意味着巨大的技术创新风险和产品创新风险。因此,这种由老龄化所导致的金融结构偏向银行主导,与我国技术密集型产业的融资需求不匹配,不利于产业资本的形成,进而会抑制产业结构升级。

(二)不同金融结构水平下老龄化对产业结构升级的异质性影响

一方面,老龄化会引领老龄产业的发展,而老龄产业的发展需要进行大量的产业投资,且其具有前期投资规模大、风险高、投资回收期长等特点[17],以银行为主的间接融资模式由于其资金来源的固有限制,容易导致资金的期限错配,而以金融市场为主的直接融资模式,允许投资者分享股价上涨的回报,这种“收益共享、风险共担”的机制有利于投资者为高成本、高风险的新兴产业提供融资支持。另一方面,老龄化会“倒逼”企业减少劳动力支出,提高自身的研发投入以促进技术创新。已有大量文献表明,相比于银行为主的金融结构,金融市场通常关注企业的价值和增长潜力的最大化,金融市场主导型的金融结构对于技术创新风险和方向性容错等更有相对风险分散优势[4]。目前,我国的产业比较优势已发生了根本性改变,由于劳动力充分供给而导致的低成本劳动力竞争优势已逐步削减,自主创新对经济发展的贡献进一步增强[18]。在这种情况下,能够为技术密集型产业提供重要支持的金融市场的发展和完善逐渐成为我国未来产业转型升级和经济高质量发展的关键。在金融资源供给有限的前提下,对于那些亟需通过技术创新来提升竞争力的企业而言,金融市场主导型的金融结构与其融资需求和风险特征是相匹配的,提升直接融资比例能够促进技术密集型的产业发展[19]。因此,在老龄化背景下,当金融结构偏向于金融市场主导型时,能更好地促进老龄产业发展和产业技术进步,从而加强老龄化对产业结构升级的促进作用。

三、研究设计

(一)变量和数据

1.被解釋变量。为全面反映产业结构升级的内涵,在构建产业结构指标时,一是考虑到三次产业产值的动态变化,构建衡量三次产业产值的综合指标[20],反映三次产业间的升级情况;二是根据发达国家经验,随着一国经济发展水平和科技创新水平的提高,其第三产业产值在经济中所占比值会逐渐提升,即“经济服务化”现象,由此建立产业结构高级化指数[21];三是重点关注变量与人口相关,因此,将第三产业就业人数与第二产业就业人数之比作为产业结构的代理指标[6]。具体为:ins1=∑3i=1qi×i,其中,1≤ins1≤3;ins2=q3/q2,ins3=p3/p2;i表示第一、二、三产业;qi表示第i产业占三次产业总产值的比例,p2表示第二产业的从业人数,p3表示第三产业的从业人数。

2.解释变量。老龄化程度(aging),选取老年抚养比作为代理指标,即65岁及以上年龄的人口占劳动人口的比例。老年抚养比的值越大,代表老龄化程度越深。

3.中介变量与门槛变量。本文的中介变量和门槛变量均为金融结构(finstr)。一般而言,金融结构是指直接融资规模与间接融资规模的相对比例,这也与前文的金融结构内涵相一致。由于西藏、辽宁等省份2008年之前金融机构贷款数据的缺乏,借鉴杨子荣等(2018)[5]的做法,用股票市场总市值与金融机构存款的比例来衡量金融结构,即股票市场总市值/金融机构存款,指标值越大,说明金融结构越偏向金融市场主导型。

4.控制变量。为全面考察金融结构视角下老龄化对产业结构的影响,还需对其他影响产业结构升级的因素加以控制,以保证结果的无偏性和准确性。参考汪伟等(2015)[7]的研究,结合相关数据的可得性,用少儿抚养比、贸易开放程度、城镇化率、外资依存度、基础设施发展、市场化程度、金融发展水平等指标考察对产业结构的影响。其中,少儿抚养比为0~14岁人口占劳动年龄人口的比重,贸易开放程度用进出口贸易额占GDP比重来衡量,城镇化率为城镇人口占总人口的比重,外资依存度是外商直接投资实际使用金额占GDP比重,基础设施发展采用公路里程数与区域面积之比来衡量,市场化程度采用非国有经济固定资产投资与国有经济固定资产投资之比来衡量,金融发展水平为金融机构贷款与GDP之比。

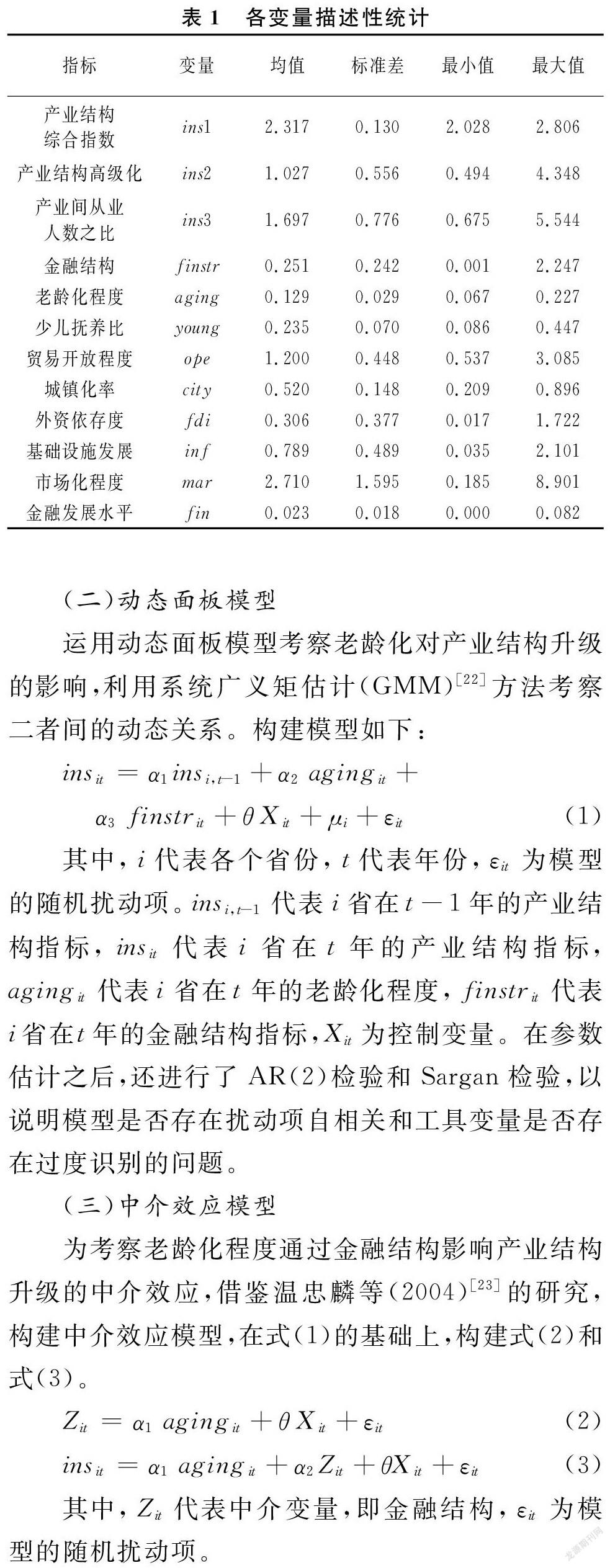

所有数据均来自《中国金融年鉴》《中国统计年鉴》《新中国六十年统计资料汇编》以及各省份历年统计年鉴、Wind数据库、CSMAR数据库,其中,个别原始数据存在数据缺失问题,采用插值法予以填补[3]。表1汇报了各个变量的描述性统计结果。从表1结果来看,产业结构综合指数的平均值为2.317,其变动范围在2.028~ 2.806之间,标准差为0.13,整体差异性不大。产业结构高级化和产业间从业人数之比的均值分别为1.027和1.697,较之产业结构综合指数,后两者的变动范围和差异性都更大。金融结构的均值为0.251,老龄化程度的均值为0.129。其他控制变量,如少儿抚养比、贸易开放程度、城镇化率等也都有较大的差异性,符合计量分析的要求。

(二)动态面板模型

运用动态面板模型考察老龄化对产业结构升级的影响,利用系统广义矩估计(GMM)[22]方法考察二者间的动态关系。构建模型如下:

其中,i代表各个省份,t代表年份,εit为模型的随机扰动项。insi,t-1代表i省在t-1年的产业结构指标,insit代表i省在t年的产业结构指标,agingit代表i省在t年的老龄化程度,finstrit代表i省在t年的金融结构指标,Xit为控制变量。在参数估计之后,还进行了AR(2)检验和Sargan检验,以说明模型是否存在扰动项自相关和工具变量是否存在过度识别的问题。

(三)中介效应模型

为考察老龄化程度通过金融结构影响产业结构升级的中介效应,借鉴温忠麟等(2004)[23]的研究,构建中介效应模型,在式(1)的基础上,构建式(2)和式(3)。

其中,Zit代表中介变量,即金融结构,εit为模型的随机扰动项。

(四)门槛效应模型

借鉴Hansen(2000)[24]提出的门槛回归模型,以金融结构作为门槛变量,分析在不同金融结构水平下老龄化对产业结构升级的异质性影响,具体模型如下:

其中,insit、againgit、finstrit、Xit的意义同式(1),εit为模型的随机扰动项。I(·)为示性函数,当括号内条件成立时,其值为1;反之,其值为0。表2列出了金融结构作为门槛变量的门槛估计值和其显著性水平。

由表2可以看出,三个被解释变量均在5%和10%的显著性水平下存在单一门槛效应,故本文的面板门槛模型为单一门槛模型。

四、实证结果分析

(一)动态面板模型回归分析

以产业结构升级指数作为被解释变量,将被解释变量的滞后一期作为解释变量加入模型,以老龄化作为核心解释变量进行动态面板回归,结果见表3。

模型1为基准回归。由模型1的回归结果来看,老龄化程度的系数为0.494,且通过了1%的显著性检验,即当老龄化程度增加1个单位时,产业结构升级指数会上升0.494个单位,证明老龄化程度的增加对于产业结构升级的总效应为正,这一结果也与汪伟等(2015)[7]、逯进等(2018)[6]的研究结果一致。金融结构的回归系数为0.008,也通过了1%的显著性检验,这是因为我国当前处在产业转型升级的关键时期,自主创新的贡献进一步增强,而金融市场主导型的金融结构与企业技术创新的融资需求更加匹配。在模型2和模型3中,将被解释变量更换为产业结构高级化和产业间从业人数之比,老龄化程度与金融结构的系数大小、显著性和符号均与模型1保持一致,证明了上述结论的稳健性。

观察控制变量,在模型1中,少儿抚养比、金融发展水平、城镇化率、基础设施发展、市场化程度的系数均显著为正,符合本文逻辑和经济意义。贸易开放程度和外资依存度的符号不符合前文的分析,究其原因,可能是由于国外直接投资对于我国的投资主要集中于劳动密集型的产业、产业链下游产业以及贸易附加值低的产业,并且由于西方国家多年来对我国实行技术封锁和限制出口的政策,整体上对于我国当前时期产业结构升级的正向影响越来越弱。

从模型检验结果来看,所有模型均在10%的显著性水平下通过了AR(2)检验和Sargan检验,表明模型均不存在扰动项自相关和工具变量过度识别的问题,回归结果是稳定可靠的。

(二)中介效应回归分析

为进一步考察老龄化影响产业结构升级时金融结构的作用,建立中介效应模型,以金融结构为中介变量分析老龄化对产业结构的作用机制,中介效应模型回归结果如表4所示。

模型4是以产业结构升级指数(ins1)为因变量的回归。模型5为式(2)的回归结果,即老龄化程度的增加会对金融结构造成负向影响,其系数在10%的显著性水平下为-3.548,说明当老龄化程度增加时,消费者对于存款等低风险的金融资产的需求会上升,从而导致金融结构偏向银行主导型。模型6为式(3)的回归结果,老龄化程度与金融结构对产业结构升级的影响系数均为正,分别为0.91和0.006,且均在1%的显著性水平下通过了显著性检验,证明当下我国金融结构偏向于金融市场主导型时能够促进产业结构升级。金融结构的系数显著证明老龄化程度对产业结构升级的影响存在中介效应,而老龄化程度的系数显著说明这一效应为部分中介效应。进一步采用Sobel检验对这一中介效应进行检验,P值为0.084,证明在10%的显著性水平下可以认为老龄化会导致金融结构偏向银行主导型而抑制产业结构升级。

(三)稳健性检验

1.更换模型。根据Hausman检验结果,将式(1)的滞后项去掉,构建固定效应模型对前述结论再次进行验证,回归结果显示,老龄化程度与金融结构的系数始终为正,表明老龄化程度的增加与金融结构水平的提升均能促进产业结构升级。回归结果如表5所示。

2.更换代理变量。在中介效应的稳健性检验中(见表6),将衡量产业结构的指标更换为产业结构高级化和产业间从业人数之比,老龄化与金融结构的系数与基准回归的系数没有显著性差异,表明老龄化能够促进产业结构升级,也能通过降低金融结构水平而抑制产业结构升级的结论是稳健的。

(四)门槛效应回归和区域异质性分析

1.面板门槛回归结果。使用Hansen(2000)[24]提出的门槛回归模型,探讨在不同金融结构水平下老龄化对产业结构的异质性影响(见表7)。在模型7中,当金融结构小于门槛值0.0943时,老龄化的系数为0.861,通过了1%的显著性检验,即当老龄化系数增加1个单位时,产业结构升级指数会增加0.861个单位;而当金融结构大于门槛值0.0943时,老龄化系数为1.09,也通过了1%的显著性检验,即当老龄化系数增加1个单位时,产业结构升级指数会增加1.09个单位,这一结果表明,随着金融结构发展程度的不同,老龄化对产业结构的影响会随之变化。当金融结构越过门槛值时,即当金融结构偏向金融市场主导型时,老龄化程度的增加对产业结构升级的正向影响越大。这可能是由于当金融结构偏向金融市场时,往往代表着上市企业的市值较高,经济发展水平整体较好,消费者的购买力相对较强。此外,由于偏向于金融市场的金融结构更加符合老龄产业发展的融资需求,也更能适应和匹配技术创新所需资金的风险特性,因此,老龄化对于产业结构的消费刺激效应和“倒逼”效应会更加明显。

综上,当金融结构偏向金融市场主导型时,老龄化对产业结构的促进作用更强,即金融结构在老龄化影响产业结构的过程中存在单一门槛效应。模型8和模型9是将被解释变量更换为产业结构高级化和产业间从业人数之比,且都通过了单一门槛检验。两个模型中老龄化程度系数的大小、符号和显著性与模型7基本一致,证明了上述结论的稳健性。

2.异质性分析。由于我国经济发展具有不平衡的特征,因此,需要将样本数据分为东、中、西三个区域分别进行门槛回归,结果表明①,东部地区通过了单一门槛检验,在金融结构偏向银行主导型时,尽管老龄化程度的系数不显著,但对产业结构升级的影响仍为正;当金融结构偏向金融市场主导型时,老龄化程度的系数为3.378,该系数明显大于前者,并且通过了1%的显著性检验。但无论是金融结构大于还是小于门槛值,东部地区的老龄化系数均小于中西部地区,产生这一现象的原因可能是东部地区流入了大量的流动人口,而这些流动人口又都以知识和技能水平较低的青壮年农民工为主,这导致了东部的低端产业在短时间内难以转型升级为高端的制造业和服务业。此外,由于这些流动人口的流入会导致东部地区的老龄化程度降低,对于老龄产业的刺激效应也会相应减少,在一定程度上弱化了老龄化对于产业结构升级的促进作用。中部地区的回归结果没有通过单一门槛检验,这可能是由于中部地区一方面需要推动本土产业自主创新;另一方面,又承接了一部分东部发达地区转移过来的低端成熟产业,而两种产业所需的金融结构安排又不尽相同,因此,未表现出明显的门槛效应。西部地区的回归结果通過了单一门槛检验,但与全国样本和东部地区样本不同的是,当金融结构低于门槛值时,老龄化对产业结构升级的促进作用反而更加明显。这可能是由于西部地区当前处于快速城镇化时期,承接了东部地区许多相对低端且成熟的产业,根据前文机制分析,银行主导型金融结构的流动性创造更适合为产业技术相对成熟、市场风险相对较小的产业提供融资,对于西部地区承接的这些东部发达地区的转移产业,银行体系提供的融资模式与其产业发展更加匹配,老龄化所导致的劳动力供给短缺而“倒逼”企业追求资本的效应就会更加明显。因此,在金融结构偏向银行主导型时,老龄化对产业结构升级的促进作用反而更大。此外,相较于东部地区,西部地区老龄化程度的系数更大,这是由于西部大量青年人口的迁出导致其加快了产业转型升级的步伐,发展与老龄化相匹配、相适应的产业,老年人口的消费潜力也被激发出来,导致了西部地区老龄化对产业结构升级的促进作用更强。

五、结论与政策建议

以上研究表明:(1)总体上,老龄化能够促进产业结构升级,当老龄化程度上升1个单位时,产业结构综合指数上升0.494个单位。(2)老龄化会导致金融结构偏向银行主导型而不利于产业结构升级,表明金融结构在老龄化对于产业结构的影响存在中介效应。(3)当金融结构偏向银行主导型时,老龄化对产业结构升级的促进作用相对较小;当金融结构偏向金融市场主导型时,老龄化对产业结构升级的促进作用明显增强,表明金融结构在老龄化对于产业结构的影响上存在门槛效应。分地区回归显示,东部和西部存在门槛效应,中部不存在门槛效应。当金融结构偏向金融市场主导型时,东部地区老龄化对产业结构升级的促进作用增强,西部地区的促进作用反而会减弱。

根据研究结论,提出如下建议:一是强化直接融资对创新的支持。我国应完善直接融资相关的支持政策,推动建立科创友好型的现代金融体系,精准匹配微观主体的长期融资需求,以更好地促进实体经济发展。二是在制定相关产业政策时,要注重各个地区的比较优势,因地制宜。在发展直接融资的同时,也应注重提升间接融资的质量和效率,形成符合各个地区发展特色和适应人口结构的金融结构安排。三是加强人力资本积累。政府应加大对于教育等领域的公共支出,在全社会弘扬素质教育的理念,从依靠“人口红利”转向“人才红利”,以适应我国经济社会的发展。四是提高居民金融素养。应多渠道提升居民整体的金融素养,改善居民的养老投资决策和养老金融资产的配置能力。同时,坚决落实“房住不炒”的政策,转变居民的养老理财观念,缓解居民养老资产配置过于单一的风险。

注释:

① 因篇幅所限,异质性分析的具体结果未作呈现,如有需要,可联系作者。

参考文献:

[1] 都阳,封永刚.人口快速老龄化对经济增长的冲击[J].经济研究,2021,56(2):71-88.

[2] 余静文,姚翔晨.人口年龄结构与金融结构——宏观事实与微观机制[J].金融研究,2019(4):20-38.

[3] 李丽芳,柴时军,王聪.生命周期、人口结构与居民投资组合——来自中国家庭金融调查(CHFS)的证据[J].华南师范大学学报(社会科学版),2015(4):13-18,191.

[4] 龚强,张一林,林毅夫.产业结构、风险特性与最优金融结构[J].经济研究,2014,49(04):4-16.

[5] 杨子荣,张鹏杨.金融结构、产业结构与经济增长——基于新结构金融学视角的实证检验[J].经济学(季刊),2018,17(2):847-872.

[6] 逯进,刘璐,郭志仪.中国人口老龄化对产业结构的影响机制——基于协同效应和中介效应的实证分析[J].中国人口科学,2018(3):15-25,126.

[7] 汪伟,刘玉飞,彭冬冬.人口老龄化的产业结构升级效应研究[J].中国工业经济,2015(11):47-61.

[8] 楚永生,于贞,王云云.人口老龄化“倒逼”产业结构升级的动态效应——基于中国30个省级制造业面板数据的空间计量分析[J].产经评论,2017(86):22-33.

[9] 卓乘风,邓峰.人口老龄化、区域创新与产业结构升级[J].人口与经济,2018(01):48-60.

[10]王屿,梁平,刘肇军.人口老龄化对我国产业结构升级的影响效应分析[J].华东经济管理,2018,32(10):99-106.

[11]王森,王瑞瑜,孙晓芳.智能化背景下人口老龄化的产业结构升级效应[J].软科学,2020,34(1):90-96,102.

[12]俞伯阳,丛屹.数字经济、人力资本红利与产业结构高级化[J].财经理论与实践,2021,42(3):124-131.

[13]樊纲治,王宏扬.家庭人口结构与家庭商业人身保险需求——基于中国家庭金融调查(CHFS)数据的实证研究[J].金融研究,2015(7):170-189.

[14]易祯,朱超.人口结构与金融市场风险结构:风险厌恶的生命周期时变特征[J].经济研究,2017,52(9):150-164.

[15]Merton R C. Lifetime portfolio selection under uncertainty:The continuous-time case[J]. The Review of Economics and Statistics, 1969:247-257.

[16]苗文龙,周潮.人口老龄化、金融资产结构与宏观经济波动效应[J].管理评论,2020,32(1):56-67.

[17]张同功. 我国老龄产业融资支持体系研究[D].北京:中国社会科学院研究生院,2012.

[18]林毅夫,孙希芳,姜烨.经济发展中的最优金融结构理论初探[J].经济研究,2009,44(8):4-17.

[19]叶德珠,曾繁清.“金融结构-技术水平”匹配度与经济发展——基于跨国面板数据的研究[J].国际金融研究,2019(1):28-37.

[20]徐敏,姜勇.中国产业结构升级能缩小城乡消费差距吗?[J].数量经济技术经济研究,2015,32(1):3-21.

[21]干春晖,鄭若谷,余典范.中国产业结构变迁对经济增长和波动的影响[J].经济研究,2011,46(5):4-16,31.

[22]Windmeijer F. A finite sample correction for the variance of linear efficient two-step GMM estimators[J]. Journal of Econometrics, 2005, 126(1):25-51.

[23]温忠麟.张雷,侯杰泰,等.中介效应检验程序及其应用[J].心理学报,2004(5):614-620.

[24]Hansen B E. Sample splitting and threshold estimation[J]. Econometrica, 2000, 68(3):575-603.

(责任编辑:宁晓青)