如何为全家人制定合理的保险方案

2021-04-20且小保

且小保

过年期间,许多朋友都是个人汇入小家,再从小家汇入大家庭。

一个小家庭,可能是宝宝+小夫妻的三口之家,再大一点就是三口之家+双方的父母,如果还有爷爷奶奶的长辈,家庭就更大了。

平时小编讲个人如何配置保险,说得比较多,今天我们从家庭的角度谈谈,不同家庭成员需要什么保险?什么样的保费支出是合适的?在预算有限的情况下,又该按照什么原则为家庭配置保险呢?

一、确定预算

我们购买保险,是为了更好的生活品质,不想生活被突如其来的冲击打乱。如果在保费上花费太多,反而会使得生活质量下降。

试想,如果一个年收入10万的家庭,每年花一两万支出在保险上,怕是基本生活都会受到影响,更别提偶尔给家人制造惊喜了。所以买保险要“合适刚刚好”,保费支出要以不影响生活为前提。那适合大多数家庭的保费支出该是多少呢?

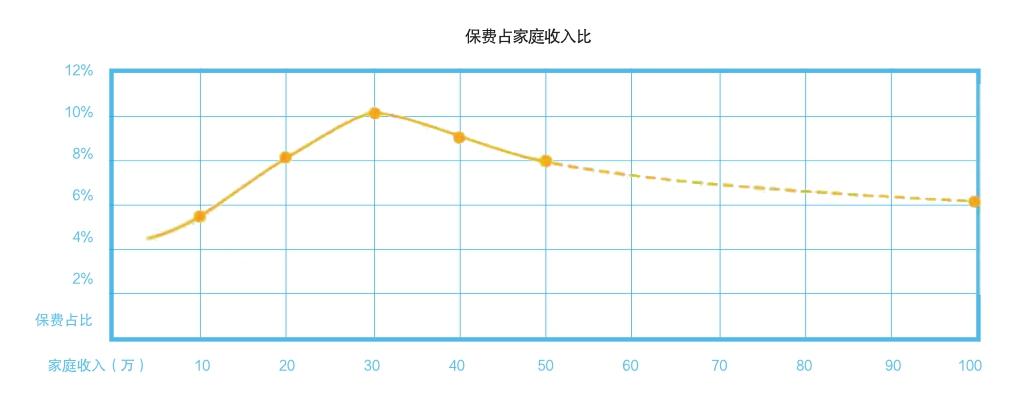

综合我们服务过的大量家庭实际情况,并参考周边发达国家/地区的保费占比,我们认为适合中国家庭的年保费支出,以占家庭的税后收入比例在5%-10%为宜。这里又可细分几种。

一种是税后年收入在10万元左右的家庭,日常开销可能比较紧张,不应该在保险上花太多钱,保费支出不要超过年收入的5%。

一种是税后年收入在50万以上的家庭,相对富足,往往已有不少资产应对风险,家庭情况差异也很大,保费占比可以在5%-8%之间灵活调整。

还有一种处于两者之间,这部分家庭税后年收入 30万左右,为了防止阶层跌落,可以配置比较全的保险,保费开支控制在10%之内。这也和周边发达国家的数据吻合,像日韩的平均家庭年收入在30万左右,他们的平均保费支出占比是10%左右。

综合起来,保费预算曲线是下面这样的,呈中间高、两头低的形态。

如果你是单身,可以简单地将个人收入X2作为家庭收入,代到这张图里去看。

可能有的用户认为这个预算比较高,这很正常。

一来,各个家庭经济情况不同,如果自己觉得预算过高,影响生活,就少支出一些,不用强求。二来,保险意识也有个觉醒的过程,配置从来也不是一步到位,可以后期逐步加保。

二、制定方案

在了解風险、保额以及预算之后,我们就可以从全局着手,来看一下怎么为家庭配置保险了。

1、先给谁买?

对家庭成员来说,孩子、成人、老人本没有谁更重要这一说。从分散风险的角度来说,一家人都应该配置完善的保险。

不过在购买顺序上,往往有一个误区。

很多人会想着先给孩子和老人买保险,觉得他们更容易生病。但保险其实不是谁风险高先给谁买,而是谁发生风险对家庭的影响更大,先给谁买。

一个家庭的经济支柱,一旦出现重大疾病或意外,不仅收入来源中断,还需要大笔支出,家庭会立马陷入困境,更别谈支付孩子和老人的保费了。

所以,买保险时,不妨先从挣钱工作的成年人开始,再给老人和孩子打算。

2、预算不够先买哪些?

至于各个险种,本没有固定的优先顺序,各有各的优势和特点。

不过,不少家庭预算有限,这时可以先从价格便宜、杠杆率高的意外险、医疗险开始配置,之后再考虑重疾险和寿险。

3、不同年龄段该如何配置

我们先看一下不同险种的作用以及适用人群。

1)成年人

对于成年人尤其是家庭经济支柱来说,一般比较完善的保险配置是:医疗险+意外险+重疾险+定期寿险。

根据个人的具体情况,还可以做一些调整:如果预算有限,可以将重疾险改成保障到70岁,一年能省1000多元。

如果没有负债,父母也有稳定收入,也可以先不配置寿险。

如果预算比较充足,可以考虑增加重疾险以及寿险的保额。

2)老年人

综合下来,老年人需要的保险主要是医疗险/防癌险、意外险。

意外险很有必要买。老年人腿脚不太利索,磕碰骨折等意外风险不容小觑。意外险便宜,对健康情况要求低,适合人手一份。

重疾险对被保险人的年龄以及身体情况有要求,老年人难免会有一点小毛病,所以投保时会比较困难,保费也会比较贵。

对于老年人来说,有可能保额才30万,保费加起来就要交15万。杠杆率很低,不划算,一般不建议购买。

相比之下,医疗险的性价比较高,如果能通过健康告知,建议买一份。

如果因为健康情况买不了医疗险,可以给父母买一份防癌医疗险,这是专门针对恶性肿瘤的医疗险,也是报销型的。它的健康要求相对宽松些,对三高、心脏病、风湿等没有限制。

老年人对家庭收入影响比较小,所以寿险就不用买了。

注意,医疗险和防癌医疗险,这俩是二选一的关系,不需要全买。

3)儿童

对于孩子来说,建议买重疾、医疗、意外险。因为儿童时期高发的重疾和成人并不一样,所以建议给孩子选择儿童特定重疾险。

另外,为了防范道德风险的发生,国家对未成年人身故保险金有限制。所以,意外险不需要追求过高的身故伤残保额,小孩容易磕着碰着,意外医疗更有意义。一般的学平险就可以。