企业价值评估中非上市公司β系数评价方法改进研究

2021-04-14谢如松姜丰李晓伟

谢如松 姜丰 李晓伟

(1江苏中企华中天资产评估有限公司 江苏常州 213000 2南京理工大学 江苏南京 210094 3安徽省林业局 安徽合肥 230001)

一、引言

改革开放以来,我国市场经济发展迅猛,资本市场的活跃度迅速提高。与此同时,我国企业间收购、兼并、上市、重组等资本运作活动日益频繁。在此过程中,经济活动的参与者往往需要一个客观而公正的标准来确定交易价格,保证资本市场能够规范运作。企业价值评估作为提供价值参考的重要手段之一,其方法的科学公正性显得十分重要。

在企业价值评估理论和实务中,常用且较为成熟的评估方法有三种,分别是资产基础法、市场法及收益法。其中,由于收益法适用的范围及对象较广而被理论、实务界广泛应用研究。在收益法中,折现率的确定是复杂且重要的一步。β系数作为折现率的重要影响因素,其评价方法的合理性将会直接影响整体企业价值评估结果的准确性。在当前评估实务中,非上市公司的β值主要根据一定数量的可比上市公司的相关数据进行去杠杆和加杠杆后确定。上述方法测算出来的β值主观性较强、可靠性较低,导致整体评估值可操纵性较强。因此由于主观偏差的存在,不同评估人员使用不同的方法,对同一家公司的β值进行测算的结果通常差别较大,对评估结果的准确性产生较大影响。

针对上述问题,本文基于灰色关联分析法对现有的β系数评价方法进行改进,规避了以往经验判断主观性较大的弊端,提高了方法的客观性和科学性。

二、实务中非上市公司β系数评价方法

非上市公司β系数的确定首先要选取可比上市公司,然后将可比上市公司的β系数进行去杠杆再加杠杆,以平均值作为被评估公司的β系数。本文随机选取了2018—2019年沪深两市公布的100份资产评估说明,涉及35家评估机构。根据评估说明中披露的评估方法,统计得出实务中各评估机构主要采取三种评价方法选取可比上市公司,分别是:根据业务类型选取一定数量上市公司;直接采用沪深同行业所有上市公司β平均值;根据设定的基本标准选取一定数量上市公司。三种评价方法占比分别为77%、20%和3%。在统计过程中发现,同一家评估机构在不同的评估项目中运用的β系数评价方法也会有所不同。例如北京中企华资产评估有限公司评估的9个案例中,有7个案例是根据业务类型选取一定数量上市公司,2个案例直接采用沪深同行业所有上市公司β平均值。中联等评估公司同样出现这种情况,原因可能是同一评估机构的不同评估师对β系数的评价方法有不同的理解和判断,也可能同一评估师对不同项目采用了不同的β系数评价方法。

从以上统计结果分析可知,β系数的确定方法主要依靠评估机构和评估人员的主观判断、经验取值或简单调整,少数案例中尽管进行了相对复杂的对比分析和综合评价,但仍掺杂了较多的主观性,缺乏较为准确和客观的评价体系或测量方法,有必要对β系数的评价方法做出科学合理又具有实用性的改进。

三、基于灰色关联分析法对β系数评价方法进行改进

首先,本文根据已有的β系数理论成果,对β系数的影响因素进行了梳理:吴世农(1999)研究发现,总资产增长率、财务杠杆和股利支付率三个会计指标是β系数的主要影响因素。吴世农、李旭升(2002)进一步将β系数的影响因素扩展为六个指标,分别是主营收入增长率、盈利变动性、经营杠杆、净资产收益率、现金股利支付率。郭倩(2015)提出β系数代表了公司的系统风险,受公司行业性质、经营状况,财政状况等因素的共同影响。其中,行业性质方面主要体现在行业的周期性、生命周期、竞争程度等;经营状况方面主要体现在资产规模、经营阶段、资本结构、经营收入的周期性等;财务状况方面主要体现在杠杆比率、变现能力等。

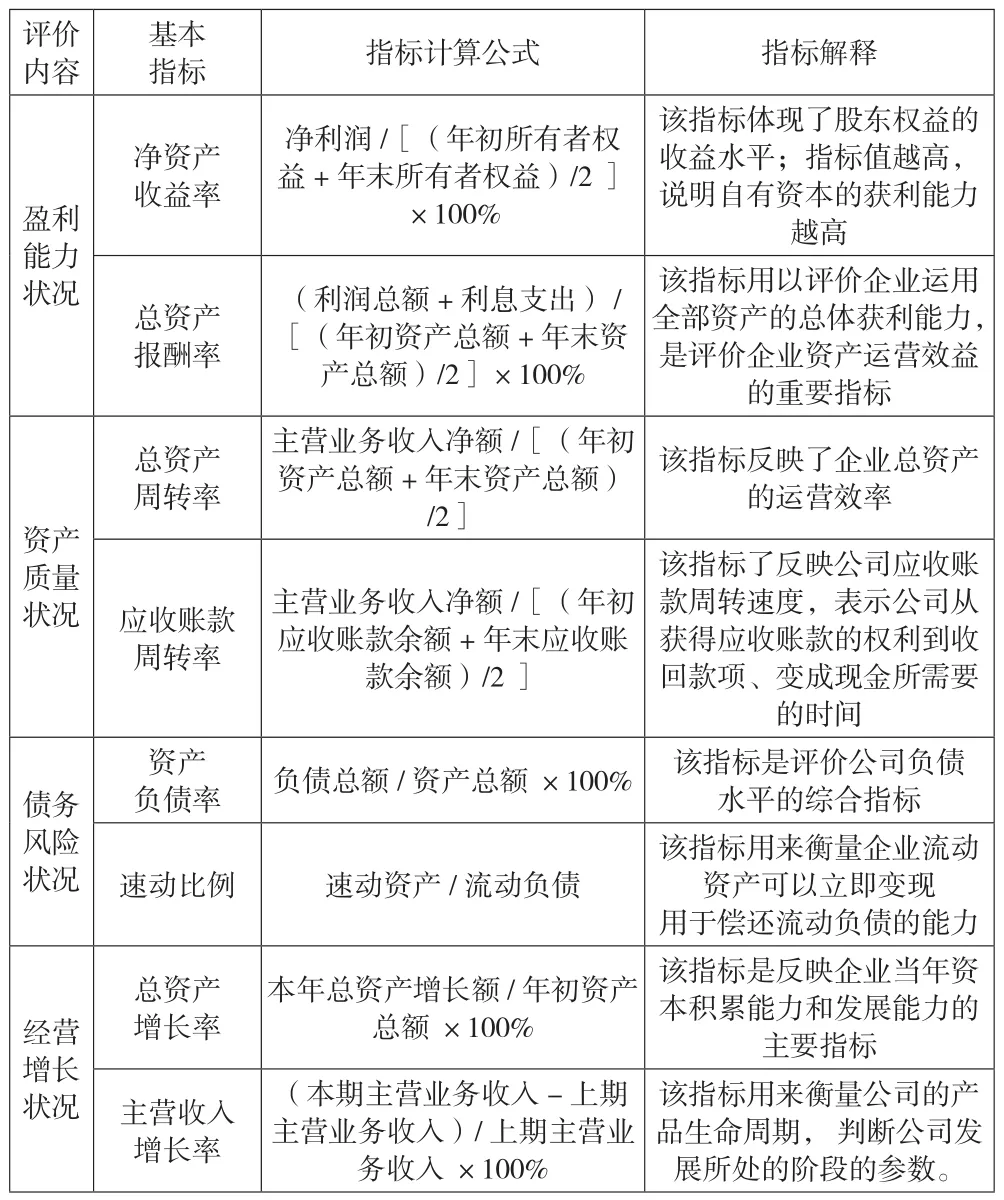

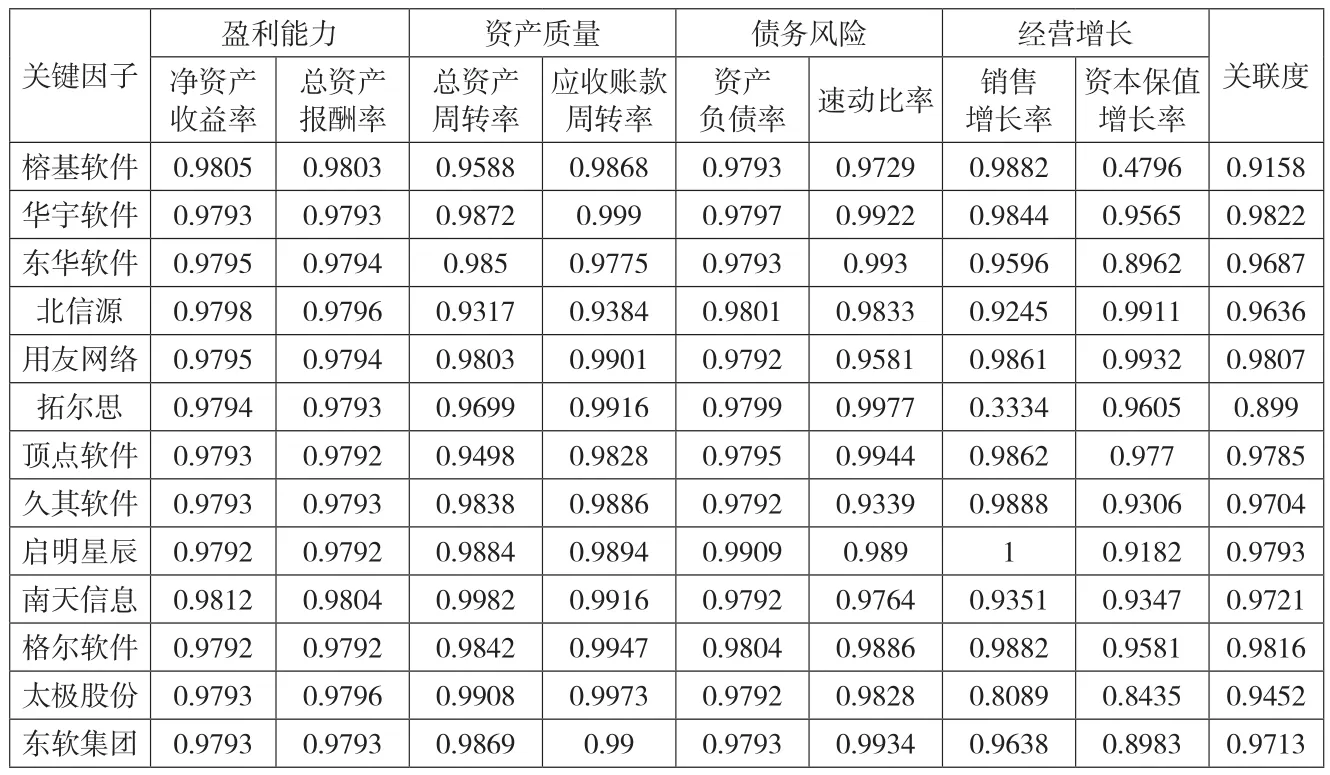

其次,本文借鉴大量实务评估资料,将理论与实践相结合,考虑到数据的可获得性,最终参考主营业务类型,从盈利能力、资产质量、债务风险及经营增长四个方面建立β系数评价模型。其中,盈利能力状况基本指标为净资产收益率、总资产报酬率;资产质量状况基本指标为总资产周转率、应收账款周转率;债务风险状况基本指标为资产负债率、速动比例;经营增长状况基本指标为总资产增长率、主营收入增长率。β系数评价方法改进后的评价指标体系如表1所示。

表1 改进后的β系数评价指标体系

利用所建立的β系数评价模型计算非上市公司β系数的主要步骤如下:(1)通过目标公司主营业务类型等因素,初步选取与目标公司相当或相近的可比上市公司。(2)运用灰色关联分析法,从盈利能力、资产质量、债务风险及经营增长四个方面对所选取的上市公司与目标公司的关联程度进行分析,从而剔除关联性小的可比上市公司。(3)运用灰色关联分析法,从盈利能力、资产质量、债务风险及经营增长四个方面对剔除后的可比上市公司再次进行关联度分析,并依据测算出的关联度,求出各可比上市公司所占权重,进而用加权平均法计算β系数。

四、具体方法及案例应用

(一)改进后具体方法及实际应用

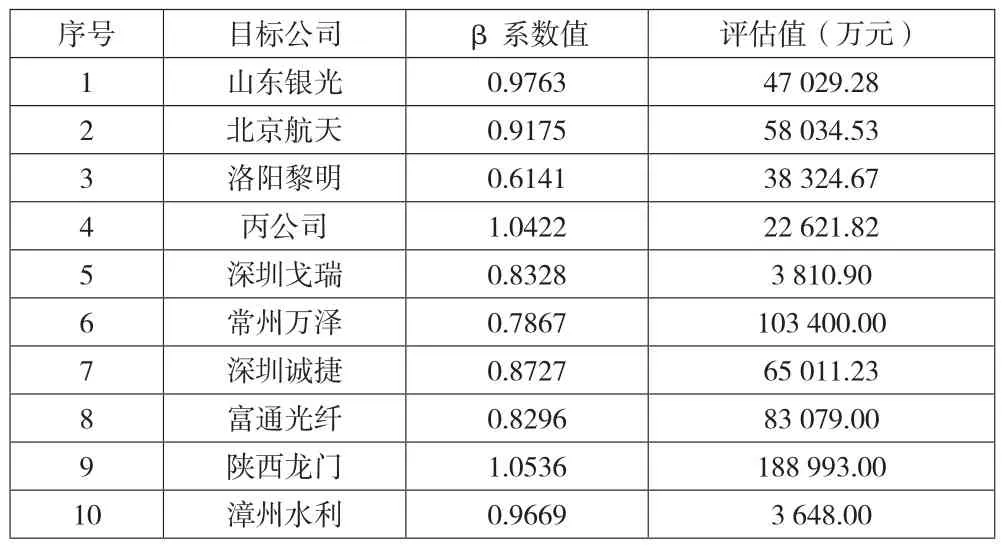

本文在对基于灰色关联及层次分析法的β系数和企业特定风险系数评价模型进行实际案例分析时,根据评估说明相关数据披露详细程度及覆盖β系数和企业特定风险系数实务中不同的确定方法,共选择了10家评估案例对模型的合理性进行了验证,评估案例详细信息如表2所示。

表2 评估案例信息表

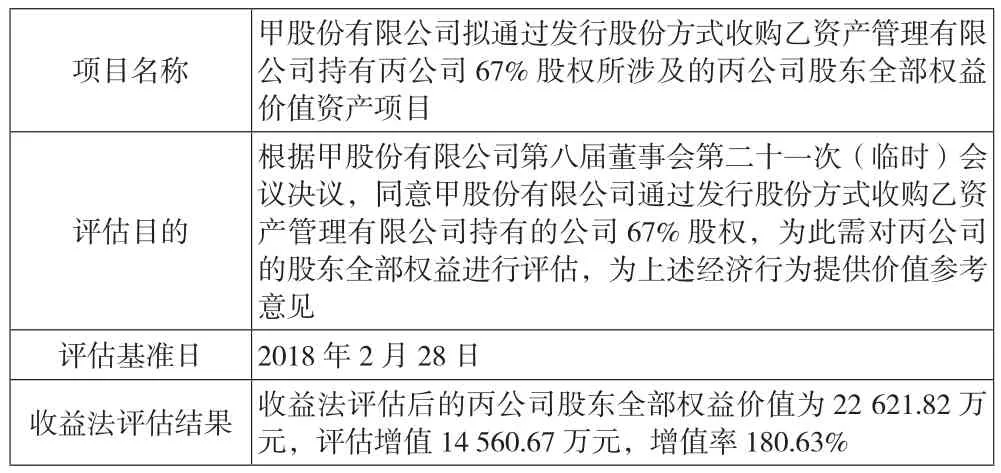

本文选取丙公司为例,参考北京中企华资产评估有限责任公司2018年5月29日出具的中企华评报字(2018)第1093—02号评估说明,详细表述改进后的β系数评价方法在该案例中的应用。

1.案例基本信息。见表3。

表3 案例基本信息

2.案例实际运用的β系数评价方法。根据丙公司案例的评估说明,丙公司案例中β系数评价方法为:评估人员根据目标公司的业务特点,通过WIND资讯系统查询了13家相似或类似的可比上市公司的β值;然后根据相似或类似可比上市公司的所得税率、资本结构换算成β值,并取其简单平均值1.0422 作为目标公司的β值。可比上市公司β系数详见表4。

表4 可比上市公司β系数表

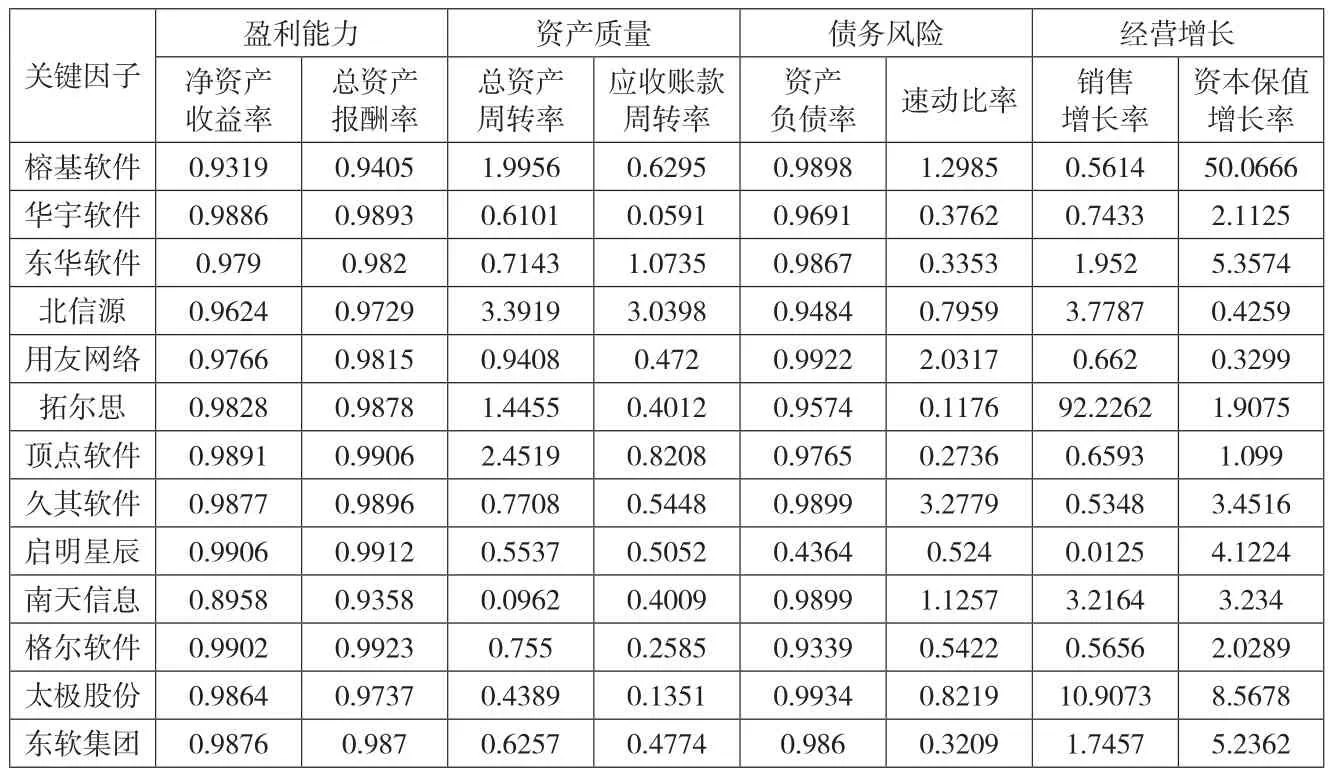

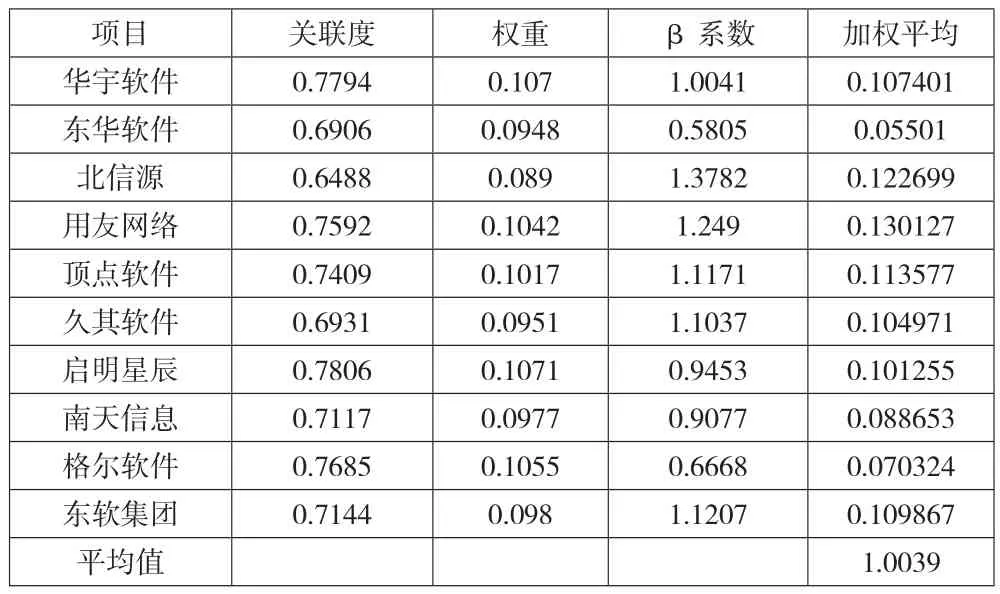

3.对案例进行β系数评价方法的改进。基于灰色关联分析法,选出与目标公司最具相关性且能最大限度反映目标公司真实状况的上市公司,并计算可比上市公司的权重,用加权平均法代替一般情况下的简单平均法计算目标公司β系数。主要过程如下:(1)根据目标公司的业务特点,通过WIND资讯系统查询了13家相似或类似的可比上市公司,此步骤与实务状况一致。(2)运用灰色关联分析法,从盈利能力、资产质量、债务风险及经营增长四个方面对所选取的上市公司与目标公司的关联程度进行分析,从而剔除关联性小的可比上市公司。具体如下:①确定反映目标公司β系数的参考数列和影响目标公司β系数的比较数列,其中各数列数据如表5所示。②为了消除各数据间量纲的不同,对参考数列和比较数列进行无量纲化处理,生成新的数列。详见表6。③由表6算出参照数列与比较数列各对应点的绝对差值,详见下页表7。得出两极最小差值为:Δmin=0.01;两极最大差值为:Δmax=92.23。④求出参考数列与比较数列的灰色关联系数,详见下页表8。⑤排出关联序。由上可得,待评资产的比较上市公司中,其关联程度为:华宇软件>格尔软件>用友网络>启明星辰>顶点软件>南天信息>东软集团>久其软件>东华软件>北信源>太极股份>榕基软件>拓尔思。本文剔除关联度小于0.95的可比上市公司,最终选择关联度排名前十的上市公司作为目标公司的可比上市公司。(3)运用灰色关联分析法,从盈利能力、资产质量、债务风险及经营增长四个方面对剔除后的可比上市公司再次进行关联度分析,并依据测算出的关联度,求出各案例所占权重,从而用加权平均法计算β系数。详细测算过程与上述一致,得出的结果如第74页表9所示。

表5 目标公司和可比上市公司评价因子集合

表6 关键因子的生成数列

表7 参照数列与比较数列的绝对差值

表8 关键因子间的关联系数

表9 可比公司关联度及加权β系数

(二)改进后的评估结论与实务情况对比分析

保持实务中折现率涉及的其他系数不变,将利用上述β系数评价方法计算出的β系数代入加权平均资本成本计算公式,得出目标公司的加权平均资本成本为12.42%。再在保持实务企业自由现金流等不变的情况下,按β系数测算模型计算出的折现率12.42%计算得到目标公司营业价值为21 999.96万元。详见下页表10。

表10 企业特定风险评价模型下的营业价值

故案例公司股东全部权益价值=营业价值+长期股权投资+非经营性资产负债+溢余资产-有息负债=21 999.96+2 279.38-113.7+968.73-2 000.00=23 134.37(万元)

综上可知,丙公司基于β系数评价模型下的β系数、折现率、股东全部权益价值分别为1.0039、12.42%、23 134.37万元;实际案例中的β系数、折现率、股东全部权益价值分别为1.0422、12.70%、22 621.82万元;评估结论相差512.55万元,差异率为2.27%。

五、结论

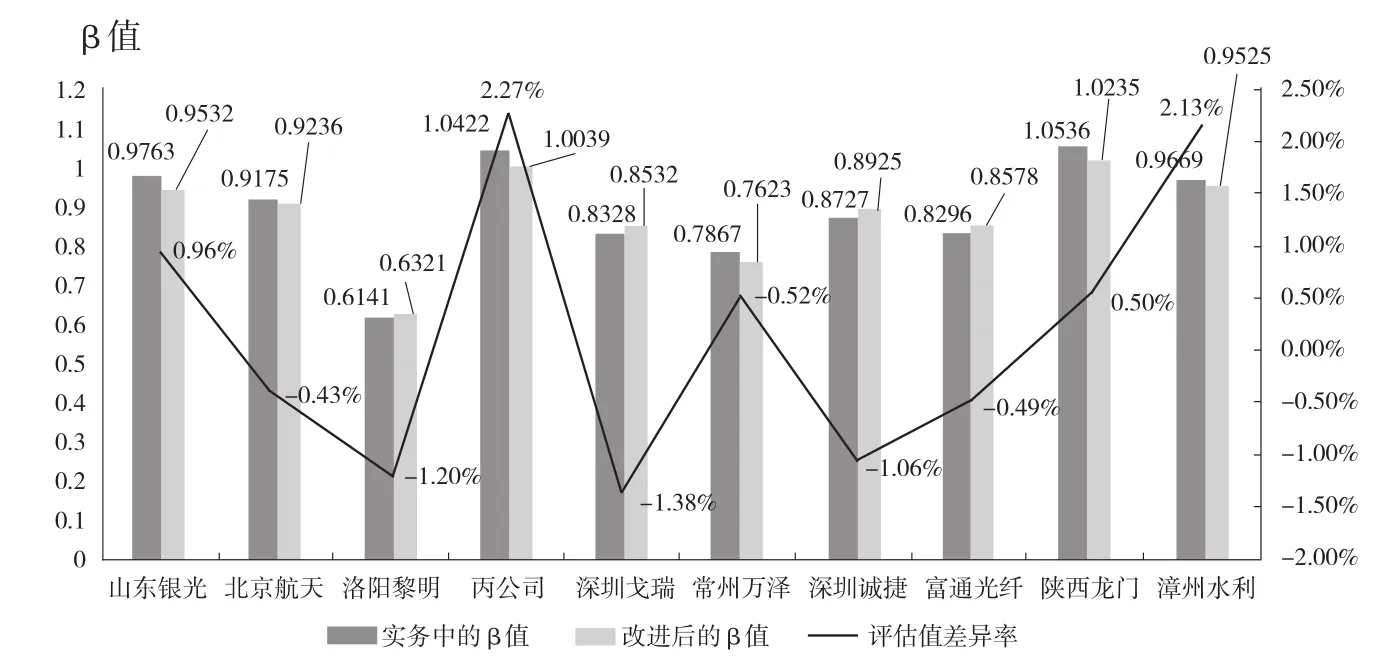

按照上述案例分析过程,对其他9个评估案例进行同样的分析,进而得β系数评价方法改进前后各案例评估值的对照分析图,如图1所示。

图1 β系数评价方法改进前后评估数据对比图

由以上分析得出,在所选择的10个实际评估案例中,β系数评价方法改进前后案例评估结果与实际相比最小误差率为0.49%,最大误差率为4.87%。由此可见,β系数评价方法对于企业价值评估结果的确产生较大影响,对β系数评价方法进行改进十分有必要。

本文基于灰色关联分析法,对非上市公司β系数评价方法进行了优化,改进后的方法与当前实务中的方法相比较,具备以下优点:不仅考虑了目标公司业务类别及所属的行业,还对β系数的影响因素进行了分析。主要步骤是首先利用灰色关联法从上市公司的主营业务、盈利能力、资产质量、债务风险及经营增长等方面对目标公司与可比上市公司之间的相似程度进行了分析和量化,从而选取出与目标公司相似度较高的可比上市公司,进而计算出可比上市公司的权重,并以β系数的加权平均数作为目标公司的β系数。改进后的方法与实务中直接根据主营业务及所属行业主观选择可比上市公司且取简单平均数测算β系数的方法相比,能够较大地提高企业价值评估的科学性和合理性。

本文在β系数评价方法优化过程中,考虑到数据的可获得性及实务的可操作性,选取了可量化的β系数影响因素及度量指标,对不可量化的指标关注较少。在今后的研究中可以增加指标的覆盖范围,构建更加全面的综合评价方法。