税收优惠对煤化工企业研发投入影响的实证研究

2021-04-14李绍萍教授博士徐慧莹东北石油大学经济管理学院黑龙江大庆163318

李绍萍(教授/博士) 徐慧莹(东北石油大学经济管理学院 黑龙江大庆 163318)

一、引言

随着我国经济的飞速发展,能源结构转型升级,煤化工产业对于推动资源高效利用、保障我国能源安全具有至关重要的战略意义。“十三五”期间,我国对煤炭资源深加工产业发展做出重要部署,激励煤化工产业转型升级,向质量效益型发展,走出一条资源消耗少、技术含量高、绿色可持续发展的新路子。要推动煤化工产业快速转型升级,技术创新必不可少,企业大量研发投入(以下简称R&D)是技术创新的前提,是延伸产业链、拓宽产业结构的重要支撑。然而,企业R&D活动的风险性、信息不对称等特点降低了R&D活动的积极性,进而影响了煤化工企业的发展进程。

为此,我国政府出台了一系列促进煤化工企业R&D活动的税收优惠政策,通过降低企业R&D活动的成本,鼓励企业积极从事各项R&D活动。本文将根据我国新型煤化工企业发展现状,以煤化工上市公司为研究样本,实证分析相关税收优惠政策对其R&D活动的影响效果,并根据实证分析结果提出具体的对策建议。本文的研究不仅有利于国家完善现行煤化工企业税收优惠政策,也有助于煤化工企业在生产经营过程中选择更适合自身的税收优惠,对于提高煤化工企业R&D活动的投资积极性和提升企业绩效具有重要的理论价值与现实意义[1]。

二、国内外研究述评

通过梳理和回顾国内外以往学者的研究成果,大多观点都认为税收优惠政策对企业的研发投入具有正向激励作用。

Berger(1993)选取了1981—1988年之间8年中美国的263家公司作为样本进行分析,研究发现:税收优惠所抵免的税额越多,企业的研发强度就越高[2]。Van和Guellec(2003)专门选择17个OECD国家作为样本实施研究,发现税收优惠法律法规所减免的税额能够降低其R&D成本,从而促进企业的 R&D 增长[3]。黄萃、苏竣等(2011)对我国1987—2008年间的高新技术产业税收优惠政策进行归纳分析,研究表明我国现有税收优惠政策连续性和稳定性较差,对产业的优惠导向不充分,缺乏对企业研发过程的相关激励政策[4]。高佳(2012)从生命周期视角切入,通过实证研究创新税收激励政策与企业R&D活动的关系,得出税收抵免政策在总体上能够提升企业进行R&D活动的积极性,并且激励效果对于成熟期的企业大于成长期和衰退期的企业[5]。李惠娟、张新晶(2019)选取 2014—2016 年我国158家医药制造业上市公司的数据为样本,实证结果表明,税收优惠对企业研发投入具有正向激励作用[6]。马晨佳、隋嘉豪(2019)运用统计分析的方法进行深入研究,得出R&D投入税收优惠政策的确在不同程度上促进了我国企业研发投入的增加,并将企业的研发优势转化为市场竞争优势;但现行政策还存在诸多不完善之处,激励效果不够理想,并对此提出了相关政策建议[7]。

基于目前现有文献对税收优惠政策对煤化工企业R&D投入影响的研究较为缺乏,而当前煤化工作为我国大力扶持的新兴能源产业具有很高的研究价值。因此,本文对税收优惠政策影响煤化工企业R&D活动的作用机理进行实证分析,并结合实证分析结果对我国现行R&D税收优惠政策体系提出具体的对策建议。

三、理论假设

本文的煤化工是指以煤为原料,经化学流程加工使煤转化为气体、液体和固体燃料以及化学品的过程。煤化工企业就是指以上述技术为基础而进行生产加工销售的类型企业。煤化工产业作为我国供给侧改革背景下的新兴产业,技术创新R&D是煤化工企业发展与竞争的重中之重。然而,在企业开展R&D活动的过程中,会遇到活动资金不足的情况。所以,政府有义务通过税收优惠或政府补贴等财税措施降低企业进行R&D活动的成本,与此同时,企业为了能够更好地开展R&D活动也需要获得政府相关政策的支持[8]。因此,提出假设 1。

H1:税收优惠政策能够促进煤化工企业R&D活动的投入,即税负与R&D活动投入呈负相关关系。

增值税作为流转税中第一大税种,占据着主导地位。增值税的税收优惠政策可以减少企业的应缴税额,降低企业的税收负担,使企业进行R&D活动时的成本大幅度下降,提高企业进行创新科研的积极性[9]。因此,提出假设2。

H2:流转税对煤化工企业R&D活动具有激励作用,即流转税税负与R&D投入呈负相关关系。

由于企业的R&D活动具有正外部性,需要占用大量资金,容易发生资金不足的情况,这无疑会导致企业开展技术创新活动困难。如果通过税收优惠政策对R&D活动进行支持,将会降低企业的R&D成本压力,增加流动资金,分散R&D风险,增加R&D投资的回报率,有助于提高企业的业绩[10]。因此,提出假设 3。

H3:所得税对煤化工企业R&D活动具有激励作用,即所得税税负与R&D投入呈负相关关系。

企业在进行R&D投入时也会受到多种因素干扰,并且干扰程度各不相同。因此,结合煤化工企业内、外部经济环境,提出假设4。

H4:政府补助、公司规模、资产负债率、净资产收益率等都会对煤化工企业的R&D活动产生不同影响。

四、实证分析

(一)变量定义

本文将R&D投入选定为因变量,税收优惠选定为自变量,其他相关因素选定为控制变量,据此构建多元回归模型进行分析。

税收优惠对煤化工企业绩效影响的变量选择可以分成被解释变量、解释变量和控制变量三部分来进行分析设计。

1.被解释变量。企业R&D投入强度(RD):RD=企业R&D支出费用/营业收入。

2.解释变量。税负总额(TB):TB=企业纳税总额/企业利润总额。流转税税负(TT):TT=企业流转税税额/企业利润总额。所得税税负(IT):IT=企业所得税/企业利润总额。

3.控制变量。企业规模(SIZE):本文采用企业总资产的自然对数作为衡量指标。资产负债率(DR):DR=企业年末负债总额/企业年末资产总额。政府补助(GG):GG=政府补助/主营业务收入。净资产收益率(ROE):ROE=年末净利润/股东权益。

(二)模型定义

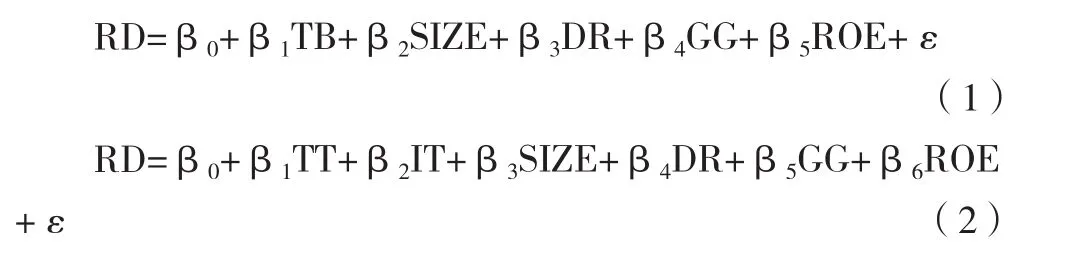

为验证本文上述假设,定义如下两个多元线性回归模型。

其中,模型(1)用于检验假设1和假设4,模型(2)用于检验假设2和假设3。

(三)样本说明

本文选取沪、深两市煤化工产业A股上市公司2014—2018年5年数据作为研究对象,其中剔除掉:年报中R&D投入金额披露不完整的企业;利润总额或所得税费用不为正的企业;被标记为ST或*ST的上市企业。最终得到有效数据企业32家,有效样本数据160个,用以研究税收优惠对煤化工企业R&D投入的激励效应。数据来源于新浪财经、巨潮资讯网、查阅公司年报,并利用Excel和SPSS软件进行数据处理。

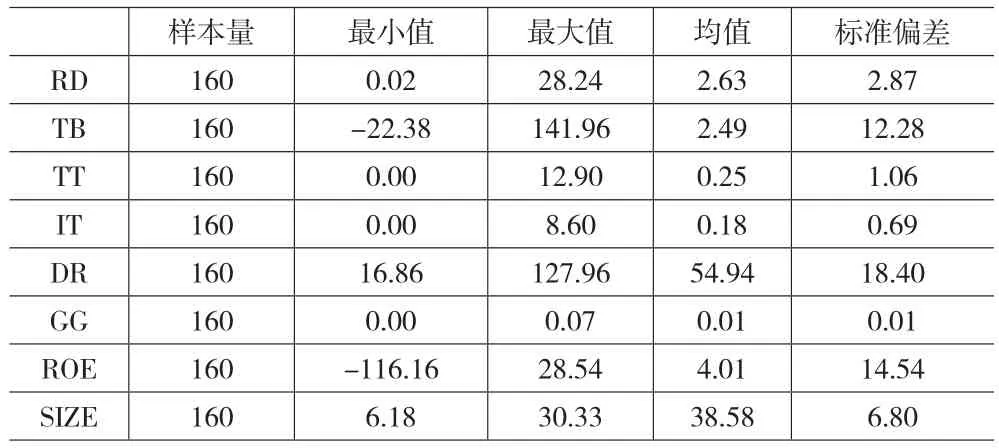

(四)描述性分析

主要变量描述性分析结果如表1所示。结果显示,R&D投入强度的均值为2.63,标准差为2.87,最大值为28.24,最小值为0.02。由此可见,我国煤化工企业的R&D投入强度悬殊较大,整体投入水平较低,产业经济结构与政府配套政策不能很好的结合。

表1 主要变量描述性统计结果

(五)回归分析

通过SPSS 25.0软件的统计分析,对文中所收集到的160个样本数据进行多元线性回归分析,将得到两个方程的回归结果。

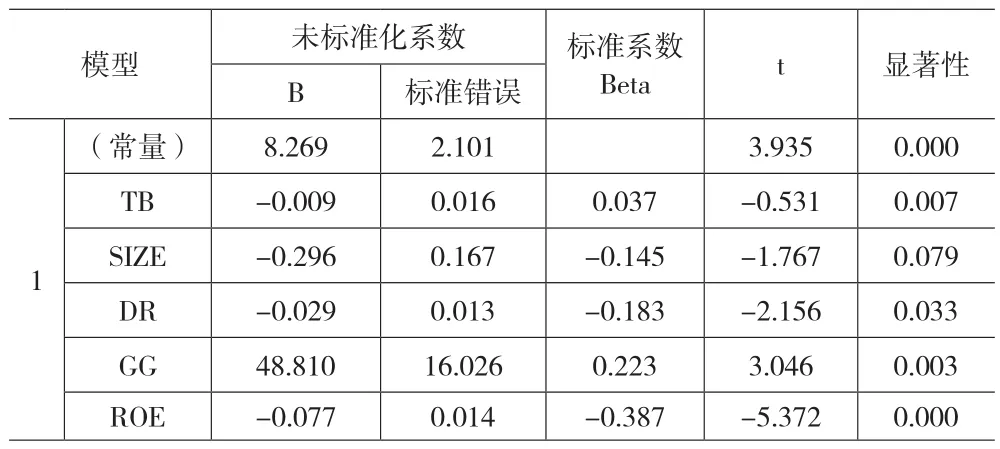

1.税收优惠政策激励整体评价。从上页表2可见,调整R方的值为0.245,DW值为2.494,很接近2,说明模型中的变量不存在自相关关系。从上页表3可见,回归方程F值为11.327,Sig值为0.000,在1%的水平上显著,由此可见,结果中的F值通过了检验,回归模型具有较强的解释力度。

表2 模型的拟合度和自相关结果

表3 回归方程的方差分析

从表4可见,税负总额(TB)的回归系数为-0.009,Sig值为0.007,在1%的水平上显著负相关,即煤化工企业所享受的税收优惠政策使企业的税负总额每降低1%,就会激励企业相应地增加R&D投入0.9%,由此验证了假设1。

表4 回归方程的系数

在控制变量方面,政府补助(GG)的回归系数为正,表明政府补助对R&D活动具有显著影响,即政府补助数额越大,企业进行R&D投入的积极性越高。而公司规模(SIZE)、资产负债率(DR)和净资产收益率(ROE)的回归系数为负,表明其对R&D投入具有负面影响,即规模较大的公司会谨慎决策,较高的财务风险会抑制R&D投入活动。由此验证了假设4。

2.分税种分析税收优惠激励效果。

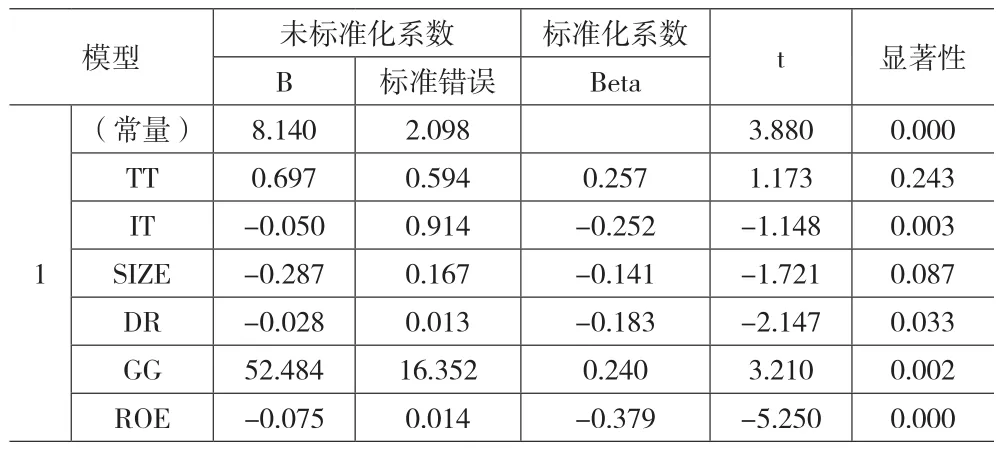

从表5可见,调整R方的值为0.246,DW值为2.493,很接近2,说明模型中的变量不存在自相关关系。从表6可见,回归方程F值为9.630,Sig值为0.000,在1%的水平上显著,由此可见,结果中的F值通过了检验,回归模型具有较强的解释力度。

表5 模型的拟合度和自相关结果

表6 回归方程的方差分析

从表7可见,企业流转税税负(TT)的回归系数为0.697,Sig值为0.243,大于1%的显著性水平,没有通过显著性检验,未能发挥应有的促进企业R&D投入的作用,由此验证假设2。企业所得税税负(IT)的回归系数为-0.050,Sig值为0.003,在1%的水平上显著负相关,即煤化工企业所享受的企业所得税税收优惠政策使企业的税负每降低1%,就会激励企业相应地增加R&D投入5%,由此验证假设3。

表7 回归方程的系数

五、实证分析结论与对策建议

(一)实证分析结论

1.税收优惠对煤化工企业的R&D投入具有激励作用。通过实证分析,可以发现近年来煤化工企业R&D投入规模逐渐增加,前文提到,税负总额与R&D投入呈负相关关系,即税收优惠政策的减免税额能够促进煤化工企业的R&D投入。分析其原因,主要是由于国家出台的税收优惠政策能够最直接地减轻企业税负,使企业增加资金持有量,为企业技术R&D提供成本保障,促使煤化工企业产品转型升级,从而促进R&D投入的增加。

2.流转税优惠对煤化工企业的R&D投入影响不显著。通过分析结论可见,流转税优惠未能发挥应有的促进企业R&D投入的作用。结合税种特点分析其原因,主要是由于流转税为价外税,可以通过调节产品的价格机制转嫁到消费者身上,因此企业并不重视流转税对其本身的影响;再就是流转税相关税收优惠政策较少,这也是导致流转税优惠对煤化工企业的R&D投入不显著的原因之一。

3.所得税优惠对煤化工企业的R&D投入影响较为显著。本文回归分析得出,企业所得税优惠对煤化工企业的R&D投入有较为显著的激励作用。分析其原因,一是由于激励R&D活动的企业所得税税收优惠条款多且形式较为丰富,使税收优惠对企业R&D活动的支持作用得到较为充分的发挥;二是企业所得税的减免对企业利润具有直接影响,利润的增加为企业R&D活动的投入提供了资金保障,从而促使企业增加R&D投入比例,对煤化工企业的R&D投入起到了激励作用。

(二)对策建议

1.完善煤化工企业R&D投入的税收激励体系。为增强企业R&D投入的积极主动性,国家出台一系列激励R&D投入的税收优惠政策。实证结果表明,税收优惠政策的减免税额能够促进煤化工企业的R&D投入。然而,由于现行税收优惠政策政出多门又缺乏有效沟通,致使其系统性、针对性较差,激励R&D投入的税收优惠政策未得到充分有效发挥。

2.加大煤化工企业R&D投入的流转税优惠力度。实证分析结果指出,煤化工企业流转税优惠不及所得税优惠,未能发挥应有的促进企业R&D投入的作用。企业R&D活动一般分为研究开发、技术转化、市场成熟三个阶段,然而现阶段的增值税税收优惠政策大多集中在最后一阶段,忽略了前两个阶段,因此政府应对研究开发与技术转化环节适当地出台增值税税收优惠政策。

3.优化煤化工企业R&D投入的所得税优惠政策。上述实证分析结果表明,煤化工企业的所得税税负与R&D活动的投入显著负相关,由此可见,煤化工企业的R&D活动从所得税税收优惠收益颇丰。但所得税优惠政策仍有不足之处,需要逐步改进与完善。