基于因子分析法的城投公司财务预警体系研究

2021-04-07程寅骁

程寅骁

(浙江湖州交通集团,浙江 湖州 313000)

一、财务预警指标的选择

根据我国《企业财务通则(财政部令第41号)》的企业财务评价体系,结合城投公司的业务定位、经营特点和财务特色等因素,剔除社会贡献这一维度,从偿债能力、盈利能力、资产营运能力、发展能力四个维度选择25个指标。

1.偿债能力

首先,从静态的角度考察可供偿债资产与存量债务的比例,可以选择6个财务指标。

(1)流动比率,指的是流动资产与流动负债的比率。

(2)速动比率,指的是速动资产与流动负债的比率。

(3)资产负债率,指的是负债总额与资产总额的比率。

(4)有息负债率,指的是有息负债总额在债务总额中的占比。

(5)长期资本负债率,指的是长期负债与长期资产的比率。

(6)带息债务/全部投入资本,指的是带息负债与全部投入资本的比率。

其次,从动态的角度考察经营活动现金流量和偿债所需现金的比例,可以选择4个财务指标。

(1)现金到期债务比,指的是营业现金净流量与到期债务的比率。

(2)货币资金/短期债务,指的是货币资金与短期债务的比率。

(3)已获利息倍数,指的是息税前利润与利息费用的比率。

(4)现金比率,指的是现金等价物与流动负债的比率。

2.盈利能力

首先,从与投资有关的盈利能力考虑,可以选择4个财务指标。

(1)净资产收益率(ROE),指的是净利润与净资产的比率。

(2)总资产报酬率(ROA),指的是息税前利润与总资产的比率。

(3)投入资本回报率(ROIC),指的是净利润与全部投入资本的比例。

(4)投资收益/利润总额,指的是投资收益与利润总额的比率。

其次,从与成本有关的盈利能力考虑,可以选择3个财务指标。

(1)销售净利率,指的是净利润占营业收入的比重。

(2)管理费用/营业总收入,指的是管理费用占营业收入的比重。

(3)财务费用/营业总收入,指的是财务费用占营业收入的比重。

3.资产营运能力

从资产营运能力考虑,可以选择2个财务指标。

(1)存货周转率,指的是营业成本与平均存货总额的比率。

(2)总资产周转率,指的是营业收入与平均资产总额的比率。

4.发展能力

首先,从利润的角度考虑,可以选择3个财务指标。

(1)营业收入增长率,指的是本期增加的营业收入占上期营业收入的比重。

(2)营业成本增长率,指的是本期增加的营业成本占上期营业成本的比重。

(3)净资产增长率,指的是本期增加的净资产占上期净资产的比重。

其次,从现金流量的角度考虑,可以选择3个财务指标。

(1)现金满足投资比率,指的是企业经营活动产生的现金流量净额能够满足长期投资支付的现金的程度。

(2)经营活动现金净流量占比,指的是企业经营活动产生的现金流量净额占现金及现金等价物净增加额的比重。

(3)投资活动现金净流量占比,指的是企业投资活动产生的现金流量净额占现金及现金等价物净增加额的比重。

二、财务预警指标的优化

考虑到25个财务指标之间可能会存在着一定的相关性,有必要运用因子分析等统计学手段对上述财务指标进行优化筛选,剔除相关性较高的指标,将其中代表性较强的指标优化出公共因子,以提高财务预警指标的代表性。

1.KMO和巴特利特球形检验

为了通过考察城投公司一个完整会计年度的财务表现来进行统计分析的目的,作者将样本对象限定为全国范围内650家公开披露财务报告的城投公司,将样本数据限定为上述公司2019年度的25个财务指标,将数据导入SPSS软件进行KMO和巴特利特检验,结果见表1。其中,KMO值为0.637,巴特利特球形检验的Sig值为0,符合相关标准,各变量在一定程度上相互独立,可以进一步进行主成分分析和因子分析。

表1 KMO和巴特利特检验

2.主成分分析

将上述650家城投公司2019年度的25个财务指标数据导入SPSS软件,进行主成分分析,保留独立因子、剔除相关性较高的因子,从而达到数据降维的目的和效果。

SPSS的输出结果为总方差解释表(见表2),反映了变量需要因子解释的数量和程度,即25个因子中抽取多少个主成分因子即可解释大部分的变量。本次输出结果中,9个主成分因子的初始特征值大于1,且累计特征值达到了72.376%,说明只需要在25个因子中抽取9个因子作为主成分,对变量的解释程度即达到了70%以上的贡献率。因此,作者认为可以提取前9位因子作为主成分来进行后续的因子分析。

表2 总方差解释

3.因子分析

将第一节中的25个财务指标分别记为Z1-Z25,并对成分矩阵表进行第一次旋转,旋转后的成分矩阵表反映了各主成分对相应变量的解释能力。旋转后的结果反映Z4、Z14、Z22、Z23四个因子交叉负载较高,对9个主成分的解释能力较差,因此,需要剔除上述三个因子后强制提取9位主成分重新进行第二轮因子分析以形成稳定的结构。

通过第二轮因子分析后得到的旋转后的成分矩阵表可知,Z19因子交叉负载较高,因此,需要剔除Z19这个因子同时强制提取9位主成分重新进行第三轮因子分析。

表3是第三轮因子分析后得到的旋转后的成分矩阵表,从中看出,此时9个主成分和20个因子的载荷已经形成了比较稳定的结构。

表3 第三轮因子分析旋转后的成分矩阵表

三、财务预警体系的构建

1.权重值的计算

通过三轮因子分析得到了成分得分系数矩阵表(表4),可以进一步确定每个主成分的解释因子和各因子的权重。

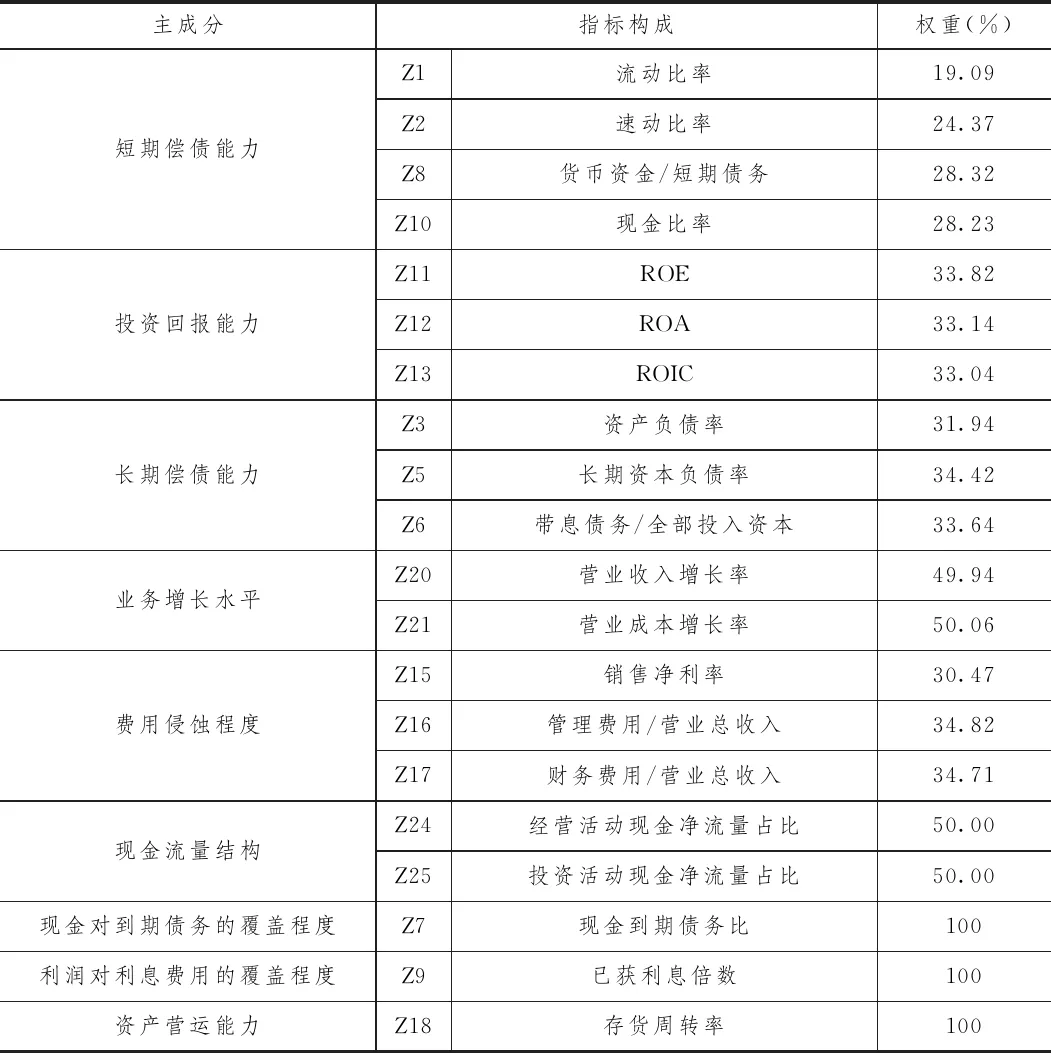

主成分1由Z1、Z2、Z8、Z10解释,得分分别为0.220、0.280、0.326、0.325,总得分为1.151,各自的权重分别为19.09%、24.37%、28.32%、28.23%;主成分2由Z11、Z12、Z13解释,得分分别为0.333、0.326、0.325,总得分为0.983,各自的权重分别为33.82%、33.14%、33.04%;主成分3由Z3、Z5、Z6解释,得分分别为0.327、0.352、0.344,总得分为1.023,各自的权重分别为31.94%、34.42%、33.64%;主成分4由Z20、Z21解释,得分分别为0.509、0.511,总得分为1.020,各自的权重分别为49.94%、50.06%;主成分5由Z15、Z16、Z17解释,得分分别为0.393、0.450、0.448,总得分为1.291,各自的权重分别为30.47%、34.82%、34.71%;主成分6由Z24、Z25解释,得分分别为0.591、0.591,总得分为1.182,各自的权重分别为50%、50%;主成分7由Z7解释,得分和总得分均为0.943,权重为100%;主成分8由Z9解释,得分和总得分均为0.991,权重为100%;主成分9由Z18解释,得分和总得分均为0.990,权重为100%。

表4 成分得分系数矩阵

2.经济意义的解释

从经济学的意义上来说(表5),主成分1体现了城投公司的短期偿债能力,由流动比率、速动比率、货币资金/短期债务、现金比率四个财务指标构成,各自的权重为19.09%、24.37%、28.32%、28.23%;主成分2体现了城投公司的投资回报能力,由ROE、ROA、ROIC三个财务指标构成,各自的权重为33.82%、33.14%、33.04%;主成分3体现了城投公司的长期偿债能力,由资产负债率、长期资本负债率、带息债务/全部投入资本三个财务指标构成,各自的权重为31.94%、34.42%、33.64%;主成分4体现了城投公司的业务增长水平,由营业收入增长率、营业成本增长率两个财务指标构成,各自的权重为49.94%、50.06%;主成分5体现了城投公司的费用侵蚀程度,由销售净利率、管理费用/营业总收入、财务费用/营业总收入三个财务指标构成,各自的权重为30.47%、34.82%、34.71%;主成分6体现了城投公司的现金流量结构,由经营活动现金净流量占比、投资活动现金净流量占比两个财务指标构成,各自的权重为50%、50%;主成分7体现了现金对到期债务的覆盖程度,由现金到期债务比一个财务指标构成;主成分8体现了城投公司利润对利息费用的覆盖程度,由已获利息倍数一个财务指标构成;主成分9体现了城投公司的资产营运能力,由存货周转率一个财务指标构成。

表5 9个主成分的计算方法

四、结论

通过运用KMO和巴特利特球形检验、主成分分析、因子分析等统计学手段对财务预警指标优化筛选后,可以构建出城投公司财务预警体系。体系由9个项目(主成分)构成,分别代表了城投公司的短期偿债能力、投资回报能力、长期偿债能力、业务增长水平、费用侵蚀程度、现金流量结构、现金对到期债务的覆盖程度、利润对利息费用的覆盖程度、资产营运能力,实现了企业的偿债能力、盈利能力、发展能力、营运能力四个评价维度的全覆盖,因此,可以认为本文构建出的城投公司财务预警体系具有一定的科学性和合理性。