股市“T+0”制度对股市投资者效益风险影响的分析

2021-04-01黎佳欣古成浩钱子健龙轩刘洋陈文潇

黎佳欣 古成浩 钱子健 龙轩 刘洋 陈文潇

摘要:为了研究A股实施“T+0”交易制度对投资者的影响,文章选取了1990年12月至2020年8月间A股市场数据,通过理想假设,构建收益率、波动性和交易风险模型,对“T+0”和“T+1”交易制度下模型输出结果进行分析对比。发现“T+0”交易制度下波动性更大、交易风险更小。最后,对中小投资者的投资行为及股票市场交易制度改革提出建议。

关键词:“T+0”交易制度;投资者;风险与效益;股票市场

一、引言

(一)简介及发展历程

2020年两会期间,部分代表委员提出在A股市场恢复“T+0”交易。随后,上交所在回应代表委员关于资本市场的建议时也明确表示将适时推出做市商制度,并研究引入“T+0”交易制度以保证市场的流动性,保证能够正常实现价格发现功能。

“T+0”交易制度,又称当日回转交易制度,是指投资者买入证券后,经确认成交,在当日就能卖出的一种证券交易机制;“T+1”交易制度即当日买入的证券,在下个交易日才能卖出的交易机制。自1995年重新实施“T+1”交易制度后,针对A股市场应该实行当日还是次日回转交易制度的研究和争议从未间断。

2001年,沪深两市将B股交易市场也调整为“T+1”交易制度。然而2013年8月16日,由于光大证券的计算机系统故障,导致“乌龙指”下单错误,当日盯市的损失约为1.94亿元,“T+0”制度再度引起广泛关注。2020年6月,为回应针对资本市场的建言,上交所提出“引入单次‘T+0交易”的研究,交易制度的问题再次被推上风口浪尖。

(二)特征分析(见表1)

二、文献综述

针对“T+0”制度对股市及投资者的影响,国内外众多学者从不同的研究方向进行了相关研究。一些学者认为“T+0”制度是有利的,刘逖、叶武(2008)以深交所“T+0”与“T+1”交易制度下各十天的历史交易信息进行分析,得出了“T+0”比“T+1”能更有效改善流动性及定价效率但市场波动及投资风险差异较小的结论。王贤安(2014)等认为“T+0”制度可使投资者及时纠错止损,有利于减小投资者因失误操作而带来的风险。

而一些学者则持相反意见,章进、王贤安(2014)认为尽管“T+0”能增加市场活跃度,但会加剧投机,对投资者利益存在极其不利影响,目前若要在股市恢復“T+0”则需进行严格监管。皮海洲(2010)在其研究中指出“T+0”虽能增加市场活跃度,但也会加剧投机,而这极不利于我国股市的健康发展。

国外证券市场大多都实行T+0交易制度,关于不同回转交易制度研究较少,但仍有少数学者对日内交易对证券市场影响进行了研究。Barber(2014)等在其研究中指出绝大部分日内交易投资者获利不大乐观,整体来看日内交易并没为投资者带来收益。Chou(2015)等研究发现日内交易可提高市场流动性,且在一定程度可有效抑制市场波动。

可见目前针对“T+0”制度,主要是从市场质量、股市波动及实施可行性方面等方面的研究较多,而对于投资者效益及风险影响研究较少,因此本文将基于现有学者的研究,通过构建“T+0”制度下收益与风险模型,分别从收益率、波动性及交易风险的不同角度给予切入,来进一步对“T+0”制度对股市投资者效益风险影响进行探讨分析。

三、实证分析:“T+0”交易制度下的收益与风险模型

(一)模型的假设

假设投资者在T日以开盘价买入股票并同时面临股市的突变,该突变包括上涨或下跌。

假设其他交易制度保持稳定且投资者的交易环境不变或稳定。

假设在“T+1”交易制度下,投资者在第二天(即T+1日)以当天开盘价卖出T日所购买的全部股票。

假设在“T+0”交易制度下,投资者在当天以收盘价卖出当天所购买的全部股票。

(二)符号说明(见表2)

(三)模型的建立与求解

为了研究中国股市“T+0”交易制度对投资者的风险及效益影响,本文分别建立两个模型来进行分析说明。

1. 两种制度下投资者交易风险的对比模型

(1)收益率模型的建立。本文在此选取的研究数据为研究对象的开盘价和收盘价。

概率P可以直接反映在该交易制度下,投资者交易风险的大小,P越大,则交易风险越大,反之,则越小。

2. 两种交易制度下交易风险模型的求解

对于“T+1”和“T+0”两种交易制度,本文选取的数据为国泰安1991年1月1日到2020年8月10日的交易数据;将所选取时间段分为15个时间区间,方便数据的分析与各参数的求解。

(1)“T+1”制度下的收益率模型求解。将所得数据代入上述模型,求解得到各时间对应的收益率(部分),如表3所示。

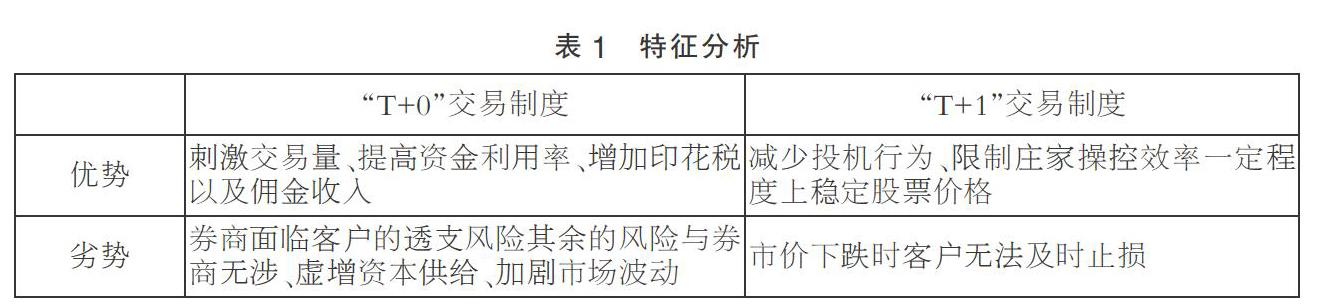

由于收益率计算结果较多,篇幅较长,在此只列举部分结果。将所得数据可视化,如图1所示。

上述求解结果表明:“T+1”交易制度下,部分时间段内的收益率在0附近波动,且均值小于0,为-0.3954,说明该交易制度对投资者的交易风险具有一定的影响,标准差σ为2.9420,表示了收益率的波动性大小。

(2)“T+0”制度下的收益率模型求解。将所得数据代入上述模型,求解得到各时间对应的收益率(部分),如表4所示。

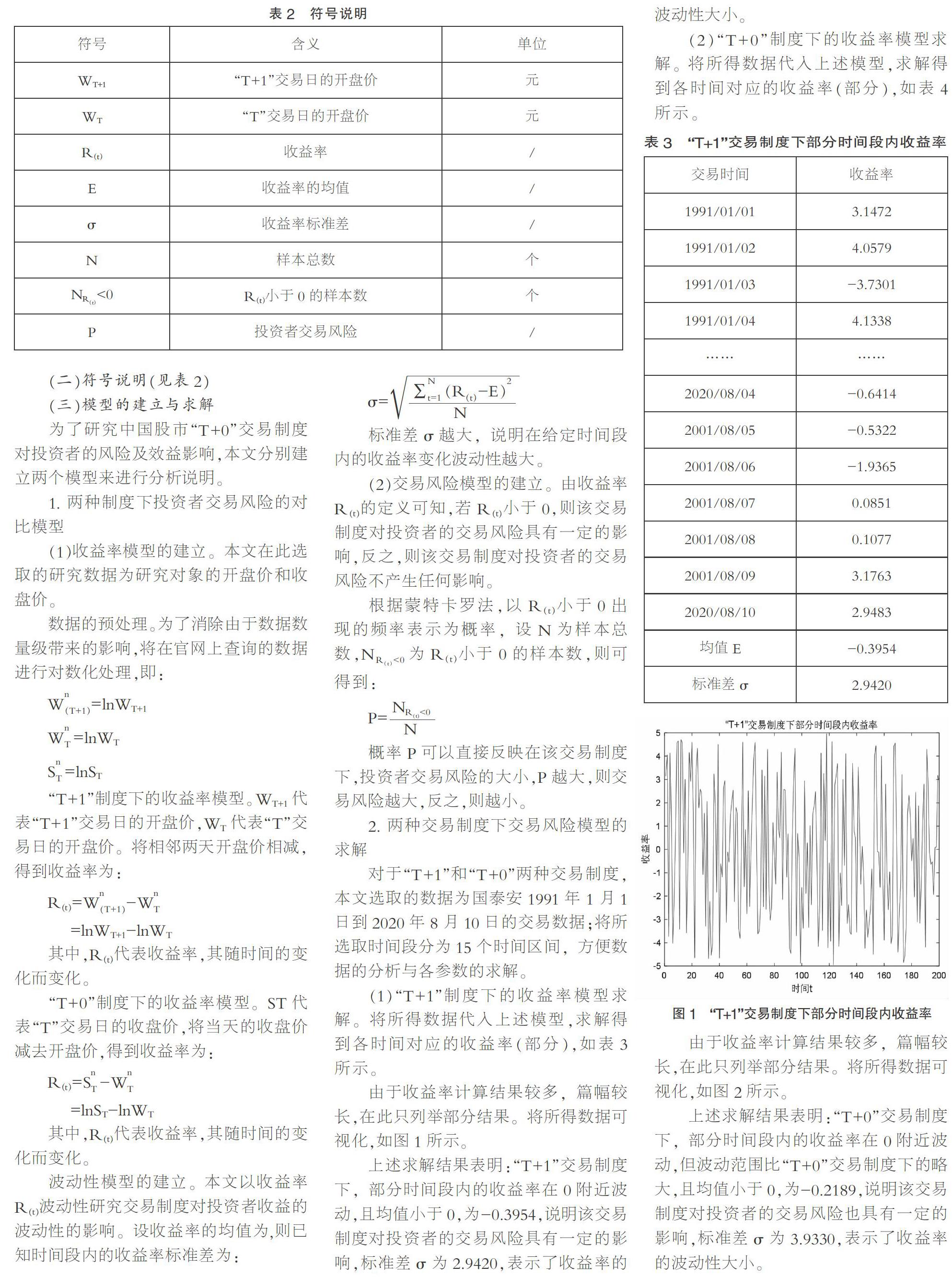

由于收益率计算结果较多,篇幅较长,在此只列举部分结果。将所得数据可视化,如图2所示。

上述求解结果表明:“T+0”交易制度下,部分时间段内的收益率在0附近波动,但波动范围比“T+0”交易制度下的略大,且均值小于0,为-0.2189,说明该交易制度对投资者的交易风险也具有一定的影响,标准差σ为3.9330,表示了收益率的波动性大小。

3. 两种交易制度收益率与波动性对比

将这两种交易制度下的收益率与波动性进行对比,结果如表5所示。

从表5可以看出,两种交易制度下的收益率均值都小于0,说明“T+1”交易制度与“T+0”交易制度均对投资者的交易风险具有一定的影响。且“T+0”交易制度下的收益率均值更大,说明该制度对投资者的交易风险影响性更小。而“T+0”交易制度下的收益率标准差更大,说明该制度下的收益率波动性更大。

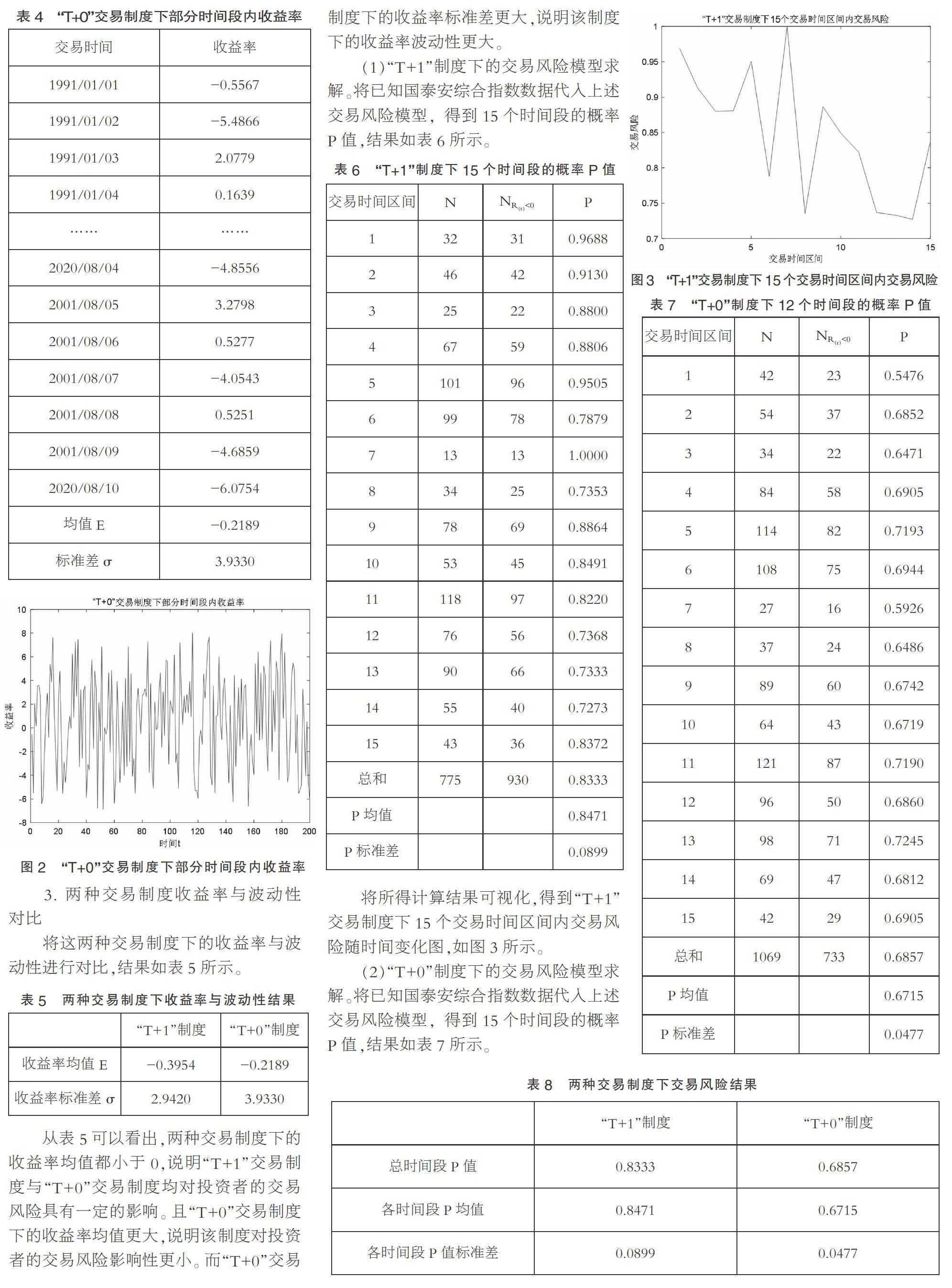

(1)“T+1”制度下的交易风险模型求解。将已知国泰安综合指数数据代入上述交易风险模型,得到15个时间段的概率P值,结果如表6所示。

将所得计算结果可视化,得到“T+1”交易制度下15个交易时间区间内交易风险随时间变化图,如图3所示。

(2)“T+0”制度下的交易风险模型求解。将已知国泰安综合指数数据代入上述交易风险模型,得到15个时间段的概率P值,结果如表7所示。

将所得计算结果可视化,得到“T+0”交易制度下15个交易时间区间内交易风险随时间变化图,如图4所示。

4. 两种制度的下交易风险对比

将这两种交易制度下的交易风险进行对比,结果如表8所示。

从表8可以看出,“T+0”交易制度下的总时间段P值和各时间段P均值均小于“T+0”交易制度下的,说明“T+0”交易制度下的交易风险更小。“T+0”交易制度下的各时间段P值标准差也同样小于“T+1”制度下的,表明在交易风险方面在“T+0”交易制度下波动性更稳定。

为了直观地比较,将其可视化,如图5所示。

“T+0”交易制度下的收益与风险评价。综合上述模型及求解结果,可以得到“T+0”交易制度下对投资者的效益与风险影响:

在制度对投资者的交易风险影响性方面,“T+0”交易制度的影响更小;在收益率波动性方面,“T+0”交易制度下的波动性更大;在不同交易制度下的交易风险方面,“T+0”交易制度下的交易风险更小;在交易风险波动性方面,“T+0”交易制度下的波动性更小。

综上所述,目前对于我国股票市场究竟是实行“T+0”还是“T+1”交易制度对整个经济来说暂时相差不大。但从全球资本市场的发展规律来看,实行“T+0”交易制度让我国的证券市场与国际接轨,利大于弊。

每当一个资本市场从发展走向成熟的时候,或多或少都会改进本国的交易制度。经研究指明,制度改革的共同趋势是是股票交易日逐步缩短,买卖股票时间越加自由化,从而充分挖掘股票市场潜力。此次我国交易模式转变是迈向成熟的标志。

四、意见及建议

(一)A股“T+0”交易制度的设计建议

在监管层面,鼓励和引导上市公司现金分红。一直以来,股市存在重融资轻回报现象,公司分红带来的财富效应并不可观。因此,鼓励现金分红能有效稳定市场,有利于吸引资金入市,完善资本结构,从而降低风险。建议完善投资者保护制度,推动完善具有中国特色的证券民事诉讼制度,这是落实好新《证券法》,坚决打击证券欺诈行为,提高金融市场违法违规成本的重要步骤。

同时,完善主板、科创板、中小企业板、创业板和全国中小企业股份转让系统市场建设,满足质量、规模、风险程度不同的企业融资需求,为广大非金融企业对接资本市场拓宽渠道。

在中小投资者层面,提倡更加理性的投资。投资者可以分散系统风险,如分散投资资金单位、行业选择分散、时间分散、季节分散等;回避市场风险;防范经营风险,通俗来说,购买股票之前,应了解它的财务报表,知道它的经营情况以及未来的发展趋势;避开购买力风险,通货膨胀在影响价格幅度的同时也形成了购买力的风险;避免利率风险,可以观察企业的资产负债表,借款较多的企业在利率升高时会造成较大麻烦,从而使股票价格降低。

(二)境外经验的启发

1. 创新金融市场监管的法律制度

券商在制度变更及后续新开户时应充分告知投资者新制度下的操作以及风险改变,对没有尽到辅助告知责任的券商给予一定惩罚。监控一定规模以上的证券账户,对恶意交易提高股票波动率的证券账户给予暂时冻结、市场禁入等措施,同时提供复议通道。创新金融市场衍生产品,规范其交易,提高准入门槛。

2. 借鉴成熟资本市场的差异化交易政策

目前成熟资本市场普遍设有“T+0”交易机制。在中国台湾,证券公司评估每个账户每日的收益情况,若亏损过半则会取消该账户在市场中参与“T+0”交易的资格;在美国资本市场中,对不同价值的证券账户实行交易制度差异化的策略;在日本开设的则是单次T+0交易机制;泰国对投资者总交易金额也设立了要求,必须小于等于保证金的4倍。

目前上海证券交易所正在研究适当引入单次“T+0”交易制度,然而单次“T+0”依然是一种稍显谨慎且不完善的制度转换尝试,在后续全面进行“T+0”制度改革时应适当借鉴美国、中国台湾地区等股票市场的交易制度设计,对不同的投资者进行针对性评估,设立不同条件的“T+0”。

参考文献:

[1]姜启源,谢金星,叶俊.数学模型(第三版)[M].北京:高等教育出版社,2009.

[2]刘卫国.MATLAB程序设计教程 (第二版)[M].北京:水利水电出版社,2010.

[3]祝璧文.中小散户投资者情绪对其股票投资收益的影响实证研究[D].南昌:江西财经大学,2017.

[4]杨少旭.股票市场T+1与T+0交易制度经济效率分析[J].现代企业,2016(12):54-55.

[5]郦彬,孔令超,王佳骏.“T+0”与“T+1”交易制度研究[A].中国证券业协会.创新与发展:中国证券业2015年论文集[C].中国证券业协会:中国证券业协会,2015:298-309.

[6]许锋.股票市场散户投资心理策略分析[J].中外企业家,2010(04):83-85.

[7]刘逖,叶武.日内回转交易的市场效果:基于上海证券市场的实证研究[J].新金融,2008(03):38-42.

[8]李相栋.心理认知偏差:中小散戶亏损的起源[J].金融经济,2006(04):72-73.

[9]周隆斌,钟根元.投资者心理与股票价格形成的精炼贝叶斯均衡[J].华中科技大学学报(自然科学版),2005(12):105-108.

*本课题受江西财经大学科研课题(编号:2020062021091941)资助。

(作者单位:江西财经大学)