高管变更与股价同步性

2021-03-18蒋婷蒋灵芝中央财经大学

蒋婷 蒋灵芝 中央财经大学

一、引言

高管变更则为厘清高管对信息披露管理,提供了便利。根据传统委托代理理论,高管在发生更替前后有隐瞒消息的动机,以实现自己利益的最大化,从而有损上市公司股东的利益,中国上市公司中国企仍占较大比例,国企较私企具有高管准政府官员性质(周黎安,2007),因此国企高管的任命、评估、激励方式都与私企高管有着巨大差异;并且很大程度受非经济因素影响。因此有必要区分企业性质作进一步研究。

本文研究了不同性质公司、不同职位的高管在发生更替时,对公司特质信息披露的影响。本文的具体贡献在:(1)不同于以往文献中采用财务指标计算盈余管理等方法,本文从股票市场着手,构造股价同步性指标用以衡量上市公司的特质信息披露状况。(2)本文区分了高管变更前及变更后对股价同步性的影响(3)本文区分了企业性质,立足于中国特有的制度背景,进一步深化该领域的研究。

本文余下部分结构安排如下:第二部分为文献回顾并提出研究假设,第三部分阐述本文使用的样本和研究方法,第四部分展示实证研究结果,第五部分总结研究结论与研究意义。

二、文献综述

Roll(1988)发现公司股票收益率中,能被市场收益率和行业收益率解释的只占其中一小部分。并认为不能被市场和行业收益率所解释个股波动由“公司特质性信息和与其他信息无关的偶发狂热因素”导致的。由此,引申出“信息效率观”和“非理性因素观”两大理论,并被后继学者广泛地用于股价同步性的解释。

(一)信息效率观

Durnev et al.(2004)研究发现投资效率与股价特质性波动率之间呈正相关关系,较高的股价特质波动率包含较多公司特质信息,从而提高公司的投资效率。Ferreira and Laux(2007)发现公司的反收购条款越少特质性波动率则越大,这意味着控制权交易市场的存在促进了公司特质性信息的收集和应用。冯用富等(2009)基于股价同步性反映公司特质性信息这一思路,后续文献探究了其他影响股价同步性的因素,包括分析师(Piotroski and Roulstone,2004;Chan and Hameed,2006;朱红军等,2007)、制度环境(游家兴等,2006)、政治关联(唐松等,2011)、机构持股(侯宇和叶冬艳,2008)、所有权结构和审计质量(Gul et al.,2010)、财务透明度(Jin and Myers,2006;Hutton et al.,2009)、关联关系(李增泉等,2011)以及新闻报道(黄俊和郭照蕊,2014)等。

(二)非理性因素

Hou et al.(2006)认为,股价同步性与投资者对信息的有偏处理有关。股价同步性越低的公司动量和反转效应更显著,这意味着股价同步性越低信息定价越无效。显然“信息效率观”和“非理性因素”两种观点对于股价同步性的解释是截然不同的。股价同步性越低,从“信息效率观”的角度看意味着股价反映了更多的公司特质性信息,股票信息定价效率更高;而“非理性因素”观点则认为过多的波动是源于非理性噪声交易。由于特质信息的含量与非理性因素均难以量化,因此对于股价同步性的解释仍存有一定的争论。

我国学者的研究更倾向于信息效率观。国内股价同步性研究主要关注公司特征、信息需求者、投资者行为等因素对公司信息传递的影响。但目前较少文献给出高管更替是否以及如何影响股价同步性的直接证据。因此,本文拟研究高管更替与股价同步性之间的联系。

三、研究假设

已有文献表明在新上任高管为了减轻自身负担,在上任第一年往往存在集中披露坏消息——“洗大澡”行为(Strong and Meyer,1987;DeAngelo,1988)。由于存在委托代理问题,即将离任的高管往往为了自身利益,如当年奖金等,进行消息瞒报或者盈余管理等行为。因此,高管在离职前会披露更少的信息,从而增加股价同步性。继任高管上任后将披露更多公司特质信息。因此提出假设Ha:

Ha1:高管变更前一年,股价同步性不会显著下降

Ha2:高管变更后一年,股价同步性会显著下降

根据锦标赛理论,国企高管的晋升不同于私企,公司业绩和经理人市场的声誉对高管未来政治晋升的影响较小(周黎安 2007);同时国企高管更多的接受严格的非经济指标考核约束,如勤勉尽职、廉洁自律等,为维护形象,国企高管在任职期间更少隐瞒信息(杨瑞龙 2013)。因此提出假设Hb:

Hb1:国企高管变更后股价同步性不会显著下降

Hb2:相比私企,国企高管变更前对股价同步性的影响会更小

对于北京、上海、深圳等地的上市公司,由于当地的证券公司较多,受到更多的分析师关注和媒体报道,新上任高管披露出的信息能更有效地反应在股价中。因此,地处北上深的公司发生高管离职时,股价同步性会下降地更多,因此提出假设Hc:

Hc1:相比于其他公司,地处北上深的公司高管更替对股价同步性的影响更大。

四、研究设计

(一)样本选择及数据来源

本文选取我国沪深两市全部A股上市公司2006年-2018年数据作为研究范围。其中高管变更数据共7874条;本文的股票市场数据和财务数据来国泰安CSMAR数据库,上市公司年度注册地采用wind;高管更替数据来源于国泰安高管变更数据库,并且利用高管资料数据库进行补充。

本文对原始数据进行以下筛选处理工作:根据证监会2012行业分类标准,剔除全部金融公司样本;剔除每年交易周数少于40周的样本;剔除上市年份不足一年的公司样本;剔除年包含公司数少于4的行业样本。

最终本文得到31499个公司—年度观测样本。同时本文对所有连续变量在1%和99%水平上进行了缩尾处理。

(二)变量定义

1.股价同步性

借鉴文献(Piotroski and Roulstone,2004;Xu et al.,2014)本文计算股价同步性过程如下。对股票i的周收益数据进行回归:

其中,Ri,w,t为股票i在t年第w周考虑现金红利再投资的收益率;RM,w.t为A股全部公司第t年第w周流通市值加权平均收益率;RI,w,t为股票i第t年第w周所在行业剔除股票i后的其他股票流通市值的加权平均收益。其中行业依据证监会2012年行业分类标准。

对R2进行对数化处理,得到SYNCHi,t为股票i在t年度的股价同步性指标。

2.高管更替指标

本文研究的高管对象包括总经理和董事长,由于涉及年度财务数据的匹配与使用,本文借鉴Bo(1996),对高管变更时间的界定方法如下:若该高管在t年6月30日之前上任,则该高管任期的第一年界定为t年;若在6月30日之后上任,则第以年界定为第t+1年;同理,若高管在t年6月30日之前离任,则第t-1年为任期最后一年;若在6月30日之后离任,则第t年为该高管任期最后一年。由于CSMAR数据库上高管的每个任期被单独展示,因此若高管连任本文将连任的多个任期合并为一个任期进行处理。

基于上述规则,本文对高管更替哑变量的定义如下:若某公司—年度处于高管离职的前一年,则due=1;否则due=0;若某公司—年度处于高管离职的后一年,则dub=1;否则dub=0;若某公司—年度处于高管离职的前后一年范围内,则du=1;否则du=0。

3.控制变量

已有文献研究表明,公司业绩与高管更替相关(Lausten,2002;Gibson,2003)行业因素也对高管变更有影响,在竞争激烈的行业中高管变更的频率更高(Defond and Park,1999)借鉴相关文献(Chan and Hameed 2006;Gul et al.,2010)本文从公司财务状况、公司特质、行业状况和宏观经济状况四个层面选择具有代表性的指标如下:

政府所有者持股比例GovernmentOwn、外资所有者持股比例ForeignOwn、是否发行B股Bshare、是否发行H股Hshare、公司上市年限Loglist、会计不透明度Accounting Opacity、五年ROA移动标准差Std_ROA投资Invest自由现金流CFF、市值账面价值比BTM、杠杆率Lev、股票换手率Turnover、所在行业公司数Indus_num所在行业公司资产总量Indus_nize省份GDP增长率GDP_growth、人均GDP Per_Gdp1998。此外,本文还在所有回归中加入了行业Industry和年份Year虚拟变量,从而固定行业和年度的固定效应,并且所有回归均采用聚类稳健标准误。

(三)实证模型

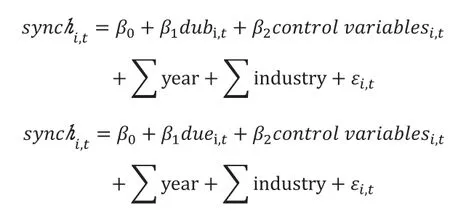

本文采用以下模型来检验Ha高管更替对股价同步性的影响:

其中,synch为股价同步性指标、dub due为高管变更哑变量。若该年度处于高管变更前一年,则dub=1,否则dub=0;若该年度处于高管变更后一年,则due=1,否则due=0。(见表 1)

五、实证结果分析

(一)高管更替与股价同步性

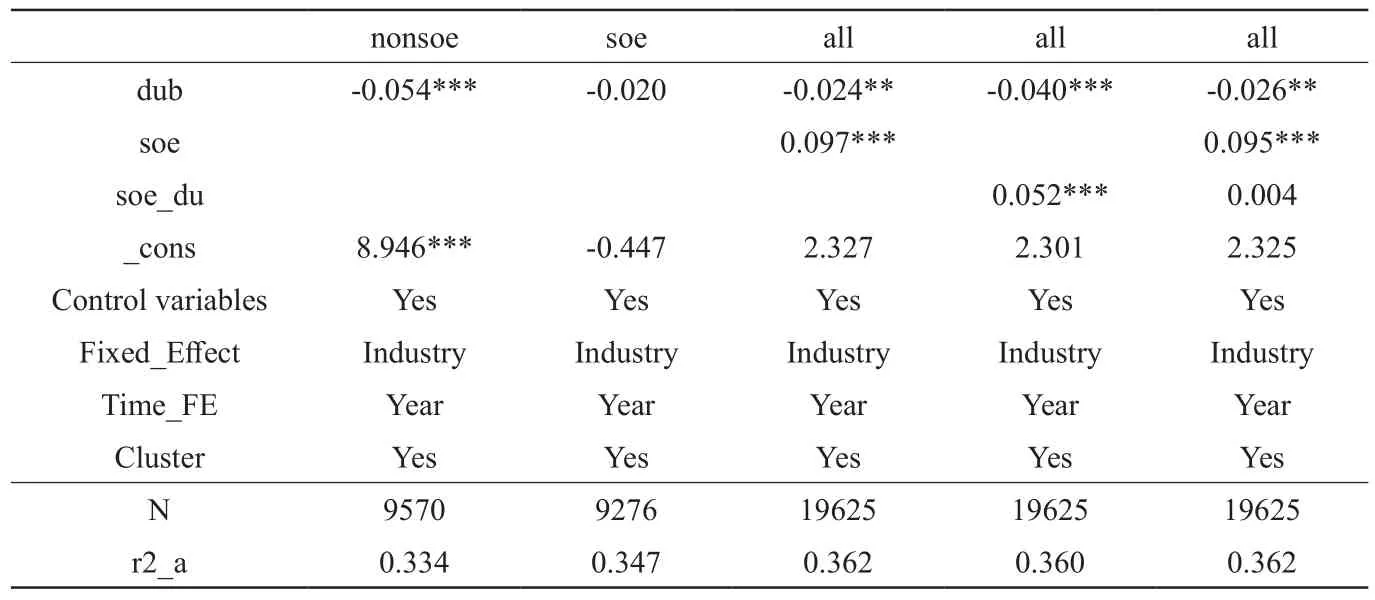

表2报告了Ha假设的检验结果,控制行业固定效应和年份效应,synch分别对高管更替哑变量dub 和due进行回归。结果显示,第一列和第二列dub的系数在1%的显著性水平下显著为负,而第三、四列due系数虽然也为负,但是并不显著。该结果证实了假设Ha2,拒绝了假设Ha1。即高管变更前一年内股票同步性不会显著变化,而高管变更后一年内股票的同步性在1%的置信水平下显著下降。本文还对变量高管变更哑变量du进行回归,得到的结果与due一致。控制变量中,外资所有持股foreignown拥有B股bshare和拥有H股hshare的系数均在5%的置信水平下显著为负,表明外资持股和发行H股B股均能降低股价同步性,增加特质信息的披露,与前人研究一致。

(二)高管更替、产权性质与股价同步性

表3报告了基于发生高管变更公司的股权性质,进行分样本回归的结果。该结果表明,在民营公司中发生高管变更能够在1%置信度下显著降低股价同步性,而在国企中高管变更则不能显著降低股价同步性。第3,4,5列基于哑变量SOE对全样本进行回归,得到一致结果:相比民营企业,国企高管发生变更难以降低股价同步性。

综上,在控制相关因素之后,相比民营企业,国企高管发生变更难以降低股价同步性,从而支持假设Hb。

(三)高管更替、公司地理位置与股价同步性

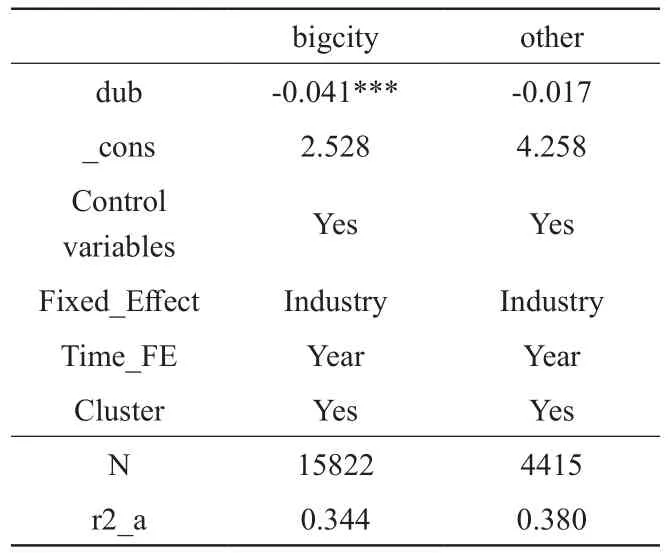

表4展示了基于公司地理分类的分样本回归结果。结果表明,地处北上深三个一线大城市的公司发生高管更替更能够降低股价同步性;而地处其他城市的公司发生高管更替,则不能显著降低股价同步性,从而支持假设Hc。

表1 变量定义及说明

表2 高管更替与股价同步性

表3 高管更替、产权性质与股价同步性

表4 高管更替、地理位置与股价同步性

(四)稳健性检验

为了保证实证结论的稳健性,本文在已有结果的基础上对公司样本进行了进一步的筛选,删除了全部曾经被划分为ST和PT的公司之后,进行稳健性检验;得到稳健性检验的结果与上述的结论无差异。

六、结论及建议

本文从股价同步性这一新视角,研究了高管变更如何影响公司特质信息的披露。同时考察公司性质、所处地理位置、发生变更职位等因素如何影响上述行为。实证结果表明:(1)出于对离职后声誉的考虑,在高管变更前一年不会隐藏的公司特质信息。(2)相对于私企,国企高管的变更公司特质信息的披露影响更弱。(3)位于北上深的公司的高管变更对公司特质信息披露的影响更大。

本文的研究具有重要的理论和现实意义。第一,本文发现高管基于未来发展的考虑,会在新上任后前披露公司的特异性信息,拓展了关于上市公司信息披露的相关研究。第二,本文发现民营企业隐匿消息更多,为防范企业过度隐藏消息,相关部门应该加强监管。本文的研究对如何提高股价同步性,改善资本市场定价效率也有一定的参考价值。