金融风险管理视角下的自贸区地方交易场所建设

2021-03-01丁一李俊成

丁一 李俊成

摘 要:当前,各地自贸区(港)建设总体方案中纷纷开始强调依托现有地方交易场所开展不同生产要素的交易,地方交易场所建设已成为自贸区建设的重要抓手之一,但具体的路径和模式仍在探索当中。以大宗商品为例,我国交易市场面临现货贸易市场和衍生品交易市场相对独立,现货企业与衍生品交易市场参与者缺少联系等问题。因此,地方交易场所需要在期货市场和现货市场之间寻找独特的发展道路,从满足实体企业贸易往来、资产激活和风险管理等需求出发,以管理交易场所各类参与主體风险为主要路径,整合金融机构和新兴科技手段,建立一个同时服务于现货贸易和场外个性化衍生品交易的综合性交易平台,以降低企业获取金融服务的成本,促进各类生产要素市场化配置效率。

关键词:交易场所;自贸区;金融风险管理

[中图分类号] F832.5 [文章编号] 1673-0186(2021)001-0065-010

[文献标识码] A [DOI编码] 10.19631/j.cnki.css.2021.001.005

2018年4月13日,习近平总书记在庆祝海南建省办经济特区30周年大会上的讲话中宣布党中央决定支持海南全岛建设自由贸易试验区,并表示明确支持海南设立国际能源、航运、大宗商品、产权、股权和碳排放权6类交易场所。以此为起点,之后陆续公布的山东、广西、河北和云南等地自贸区的总体建设规划和海南自贸港建设总体方案也明确提及利用地方交易场所结合优势品种搭建要素交易平台。可见,地方交易场所作为自贸区经济发展和对外开放的重要抓手,已得到党中央和国家层面的高度认可。

交易场所是现代贸易和金融市场的基础设施之一,通过科技手段搭建交易平台,实体企业可以通过交易场所实现高效贸易流转,管理生产经营活动中产生的各类风险,金融机构通过交易中心提供各类金融服务,投资主体通过交易场所参与交易类业务获得收益并提供流动性[1-2],各类生产要素、市场主体和资金技术均天然地汇集在交易平台之上。交易场所作为金融服务的组成部门,参与主体众多,功能丰富,既有效地满足实体企业的资金需求,又有效地降低实体企业的融资成本[3],是聚集产业上下游资源,打造产业链生态,协同实业与金融和辐射行业影响力的重要纽带。

由于独特的资本市场发展路径,过去近三十年,我国的交易市场建设先后经历了 “期货平台兴起—整改(20世纪90年代)”和“地方交易平台兴起—整改(2010年至今)”两段历史进程,各类交易平台的兴起和整顿既体现了金融市场与现货市场之间仍存在巨大的市场空间,也反映出实体企业和金融服务之间仍需要更加丰富和有效的联接[4-5]。随着社会进步、市场开放和经济活动复杂度增强,在经济社会高质量转型中,实体企业逐步实现了技术赋能、创新驱动的发展模式迭代,其所需求的金融服务也从单纯的资金需求延伸至产业链上下游相关的价格管理、风险管理和一揽子解决方案等综合性服务[6]。现有的交易场所单纯依靠传统模式已经难以满足实体经济多层次、多元化、多类型的金融需求,需要创新业务,增加新型金融服务有效供给[7]。

当前,随着地方交易场所清整活动临近收官,不具备经济功能的交易平台已经逐步消失,保留和新设的地方交易平台开始作为正规持牌金融机构接受监管,业务模式合规、专业化程度高、服务实体能力强的地方交易场所亟待建设。自贸区(港)内的地方交易场所建设也不例外,如何利用好自贸区(港)政策优势,发挥新经济发展格局下地方交易场所“集聚”和“辐射”功能,是自贸区建设的重要构成部分。

一、文献综述

当前关于地方交易平台发展的研究主要集中在两个方面:一方面是探讨交易市场发展路径,另一方面是研究交易市场的风险。

交易市场发展路径方面的研究是由“分”合“和”的过程,早期的文献习惯于将不同属性的交易市场相互独立开来,部分研究侧重于大宗商品市场中的现货及现货衍生品市场[8],将其与期货市场分割而论,这种简单根据交易属性拆分市场的研究方法无法有效地指导市场发展实践。而之后相关的研究开始逐步将同一品类相关的多层次市场视为一个整体,一些文献以天津自贸区和上海自贸区为参考,论证了期货、现货和中远期交易是相辅相成、缺一不可的,三个层次的交易场所需共同发挥其市场功能,充分利用各自的优势,才能更好地服务于自贸区和实体经济发展[4-5]。后续有研究继续提出交易平台不应该只关注各类交易类业务的整合,同时应该提供物流、信息等其他配套服务,交易市场正在往平台化、集中化和多功能化发展[6]。然而,已有的文献在提出交易平台一体化综合性发展的思路时,仍然缺少针对交易平台建设的具体路径。

在大宗商品交易的风险研究方面,现有研究主要侧重于针对平台具体业务的评估,潜在的假设是平台建设已经完成,风险管理是完善业务和产品设计的部分。因此,相关文献也主要集中在两个方面:一方面提出从业务层面研究交易平台和某些具体业务(如仓单管理等)方面的相关的金融风险[9–11],另一方面则从法律角度探讨了大宗商品交易平台的交易机制与具体业务的存在的问题以及风险[12-15]。前述研究缺少将风险视为平台型企业和平台参与者双方共同承担成本的意识,提供的解决方案也仅局限于单一业务的局部完善,难以提高全平台的效率。

在过去很长的时间里,我国的地方交易场所呈现出了“小散弱”、服务能力不强的格局。究其根本,在我国各类地方交易场所的发展实践中,尽管相关的监管规则在不断地健全完善,但地方交易场所的建设长期缺少理论指导。作为典型的平台型企业,地方交易场所的核心在于联结、架桥或媒合,引导、促进两个或更多客户之间的交易,进而发挥全面整合产业链、提高资源配置效率的功效。在地方交易场所建设的过程中,如何合理地基于交易场所参与各方的实际需求构建最大化商业生态整体价值的内部微观架构至关重要[16]。然而,在当前相关的研究文献中,基于交易平台内部微观架构的研究较少,且相关研究成果尚处于割裂状态,没有形成系统的分析框架和思想体系,难以服务地方交易场所的发展实践。

總的来说,当前针对地方交易场所建设的研究仍然处于起步阶段,无论是平台经济相关的理论研究,还是针对平台实际建设的应用探讨,都缺少较为成熟的思路和范式。本文系统地提出了通过金融风险管理建立交易平台的具体路径,在交易场所内部实现了现货交易与衍生品交易功能区分,二者相互独立又紧密联系,既服务了产业链上的不同交易需求,又使得这些不同的交易需求极为便利地在同一平台上得到满足。此外,本文通过厘清地方交易平台和平台参与者面临的风险,有可能为定量分析实体企业获取金融服务的成本以及量化平台型企业带来的效率提升提供可行的路径,进一步为当前平台型企业相关的政策监管建议提供较为可靠的指标。

二、地方商品交易场所参与者的风险分析

一般说来,直接参与大宗商品交易的主体大致可以分为三类。第一类是直接从事货物贸易产业链上的生产企业和贸易公司等,他们在大宗商品现货市场上采购原材料,完成生产后销售产成品。第二类是企业或者机构类客户通过大宗商品衍生交易进行套期保值,用来对冲生产经营过程中的风险。第三类是投机者,他们主动承担来自大宗商品价格波动的风险,并试图赚取超额收益。在正常稳健发展的交易场所中,企业通过支付一定的成本,方便地在市场上进行现货交易和对应的风险管理(如利用场外合约管理价格风险),其他投资者进入衍生品市场承担一定的风险并获取相称的收益,形成企业风险转移和投资者风险收益相称的良好局面,整个交易市场也就实现了可持续发展。三大类参与者有时候会面临同样的风险,如信用风险、流动性风险等,但也有各自独特的风险,比如套保客户面临的基差风险,投机客户面临的价格风险等。因此,本文按照参与交易的市场主体分类,逐一分析其面临的主要风险。

(一)实体企业承担的风险

1.信用风险

信用风险通常是指“交易信用风险是指在以信用关系为纽带的交易过程中,交易一方不能履行给付承诺而给另一方造成损失的可能性,其最主要的表现是企业的客户到期不付货款或者到期没有能力付款”[17]。在大宗商品现货贸易中,完成合同签约后,守约方一般根据签订的合同准备资金、货物或者安排相应的生产经营计划。因此,当违约一方无法如期履行合约时,将会给另一方带来较为巨大的损失。

大宗商品现货贸易中信用风险的存在客观上缩小了大宗商品现货企业的贸易对象范围,减少了行业的有利竞争,企业通常愿意选择已经建立过合作关系或者具有良好信誉的企业,比如行业巨头来开展业务。这种减少竞争的行为催生了“赢家通吃”的行业垄断格局,设定了较高的行业门槛,导致小企业或者新兴企业难以冲破壁垒,进入该行业。长期持续下去会减少创新,最终不利于行业消费者的利益。

由此可见,信用风险不仅仅有可能给承担该风险的一方带来巨大的损失,同时对于行业的开放和发展也有一定的阻碍。

2.价格风险

价格风险主要是指现货类企业在贸易活动中,由于期限错配或签订合约、货物运输、仓储、交付等环节占用时间过长,商品价格发生波动导致成本上升或者销售额减少的情况。一般来说,这是由于现货企业无法锁定合适的采购价格或销售价格产生的。有一些企业会利用大宗商品衍生品(如中远期合约,期货、掉期和期权等)在相应的商品价格波动到合适的水平进行锁定。正是由于价格风险的存在,企业为了更好地管理生产经营活动,自然选择衍生品交易来对冲风险,减少企业利润的波动程度。

地方交易场所发展的基石就是现货交易,在这个基础上,其他的衍生品交易才能发展壮大,交易场所也才能够真正做到“金融服务实体经济”。因此,地方交易场所的业务创新包括应该要将现货贸易、交收等功能不断完善,并通过配套的衍生品降低企业承担的信用风险,提供价格风险管理的工具。

(二)套期保值承担的风险

由于企业在现货贸易中面临价格波动的风险,它们天然地产生了锁定采购价格或者销售价格的需求,通过大宗商品交易场所锁定未来某一时刻现货贸易的价格,即“套期保值”。套期保值是指把交易场所中的衍生品板块当作转移价格风险的场所,利用衍生工具作为将来在现货市场上买卖商品的临时替代物,对将来需要售出或采购的商品的价格进行保险的交易活动。套期保值工具除了常见的在期货交易所内交易的标准化合约外,也包括了各类中远期、掉期和场外期权等个性化的非标工具,现货企业运用这些非标准工具也能够满足需求,实现价格锁定。然而,实际操作中,套期保值并不是一个一劳永逸的解决方案,进行套期保值的企业同样也面临着各类风险。

1.基差风险

基差风险(basis risk)是在大宗商品衍生品市场进行套期保值的企业面临的主要风险之一。它主要是由于企业使用的衍生工具与被对冲的风险敞口不能完全匹配而产生的。

以期货为例,基差的定义为:

基差=拟套期保值现货资产A的价格-套保使用工具(合约)B的期货价格

如果资产A与合约B标的的资产是一样的,则基差在合约的到期交割日为零,在此之前,基差可能为正,也可能为或负。如果A资产与B合约标的的资产不一致,则一般情况下,基差在B合约到期日不会为零。通常来说,基差指的是第一种情况中,B合约到期日前,A现货资产与B合约的价格之差,但基差风险同时也包括了两个标的资产不一时A现货与B合约的差。

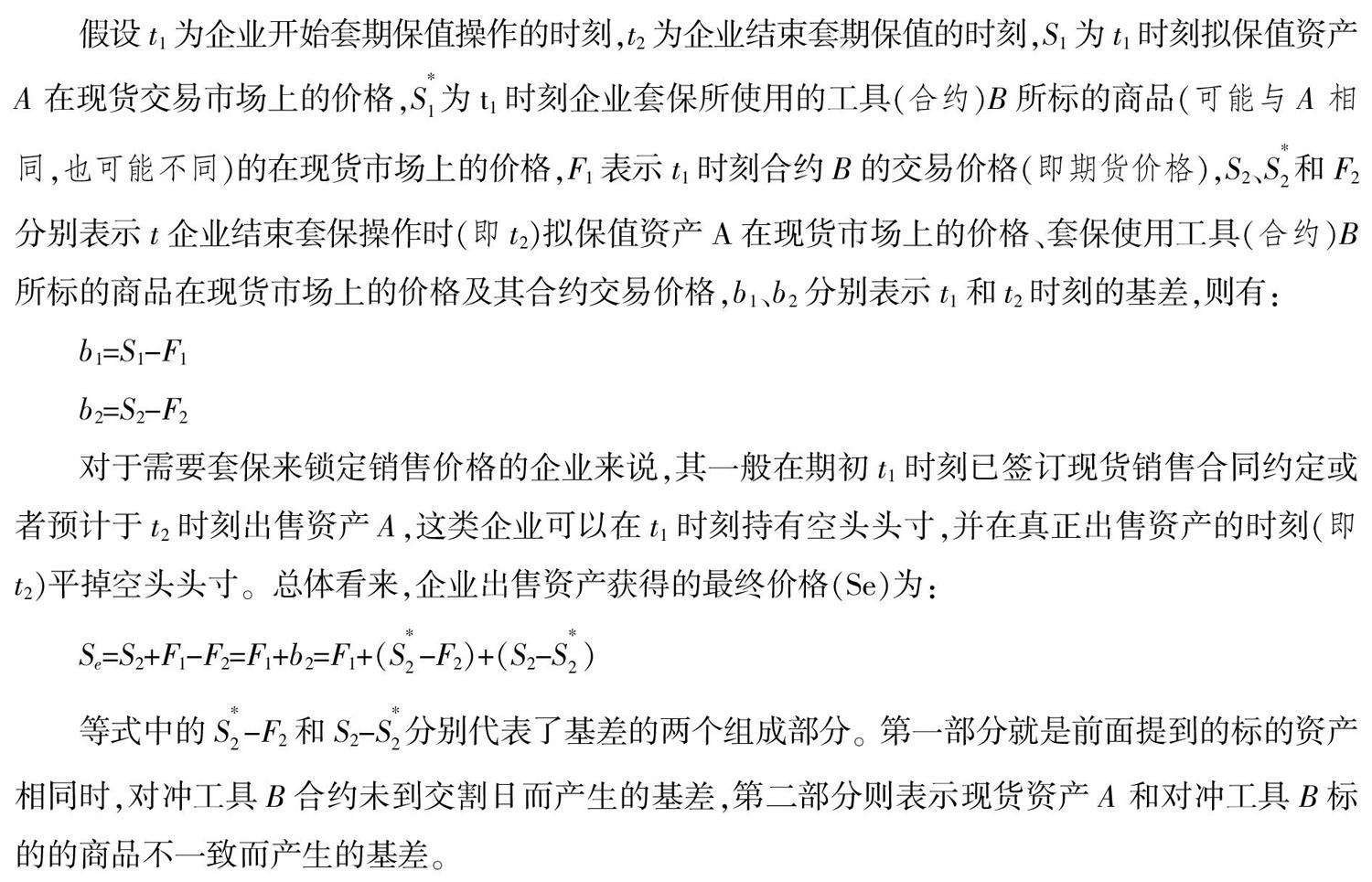

假设t1为企业开始套期保值操作的时刻,t2为企业结束套期保值的时刻,S1为t1时刻拟保值资产A在现货交易市场上的价格,S为t1时刻企业套保所使用的工具(合约)B所标的商品(可能与A相同,也可能不同)的在现货市场上的价格,F1表示t1时刻合约B的交易价格(即期货价格),S2、S和F2分别表示t企业结束套保操作时(即t2)拟保值资产A在现货市场上的价格、套保使用工具(合约)B所标的商品在现货市场上的价格及其合约交易价格,b1、b2分别表示t1和t2时刻的基差,则有:

b1=S1-F1

b2=S2-F2

对于需要套保来锁定销售价格的企业来说,其一般在期初t1时刻已签订现货销售合同约定或者预计于t2时刻出售资产A,这类企业可以在t1时刻持有空头头寸,并在真正出售资产的时刻(即t2)平掉空头头寸。总体看来,企业出售资产获得的最终价格(Se)为:

同时可以看到,若b2>b1,即基差变大,利用空头来进行套期保值的企业会额外获利;反之,即基差变小,利用空头进行套期保值者的企业会有额外的损失。对于利用多头进行套期保值的企业来说,反之也是一样的。

可见,通过期货套期保值并不能完全消除价格风险,因为通过套期保值后收取或支付的有效价格中仍含有基差风险,但相对企业原先面对的价格风险而言,基差风险相对小很多。基差风险的来源主要有两个,一是对冲工具标的资产与希望避险的标的资产不一致,二是期限错配。期货市场的交易合约是标准化合约,到期日、规模等都相对固定,因此基差风险更盛。相反,如果地方交易市场能够针对企业的个性化风险,引入专业金融机构量身定做对冲工具,则企业面临的基差风险将大幅减少。

2.流动性风险

流动性风险一般包括资金流动性风险和交易流动性风险,本文相关的为后者。交易流动性风险主要是指现货企业在合适的价格水平不能完成既定交易的风险,通常是由于市场上缺少在该价格水平能与之成交的对手方。当企业在衍生品市场需要建立套保头寸,或者在现货贸易发生时需要结束套保操作时,就必须要有相应的交易流动性,否则企业的套期保值操作要么无法完成,要么效果極差。

然而,真正在持续大规模交易的商品衍生品并不多,在一般的商品交易市场,如果企业交易的商品标的过于偏离主流交易商品,或者交易的量太大,很容易发生交易无法完成的情况,此时,企业就无法完全对冲其已有的风险敞口。由此可见,流动性风险会给企业的套期保值操作带来不确定性,间接影响其生产经营活动。

3.操作风险

现货企业在进行套期保值操作时,也面临操作风险,主要可以分为以下两类。

一是套保转为投机。一般情况下,现货企业进行套期保值的目的是规避价格的波动带来的风险,一方面,现货企业避免了价格朝不利方向波动时带来的损失,另一方面,它也放弃了价格朝有利方向波动时带来的额外收益。

因此,在实际操作过程中,现货企业建立完套保头寸以后,有可能发现价格朝着有利的方向波动,于是试图通过增减已有的头寸来获取额外的收益。这样一来,原有的能够对冲风险的头寸就变成了追求价格波动收益的头寸,套期保值就变成了投机行为。一旦价格朝不利的方向波动,企业将面临现货即期市场和衍生品市场的双重损失。

二是交易操作有误。一方面,现货企业一般有专门的生产经营活动,套期保值操作只是其用于管理风险的手段之一,不属于核心业务,相关的操作人员在进行套期保值操作时可能对于该操作对应的拟保值资产相关的业务并不熟悉,这种信息不对称有可能使得操作人员在需要灵活处理套保头寸时产生操作滞后、误操作等情况。另一方面,相关的操作人员在进行仓位建立、交易了结时,对于交易规则不清楚,有可能产生错误的操作。

可以看出,如果商品交易场所能够直接向现货企业提供定制化的服务方案,包括“定期套保”等在内的套保解决方案,简化操作流程,加强培训,则可以有效地减少企业承担的操作风险。

(三)投机者承担的风险

一个可持续发展的商品市场必须依赖于真实的现货贸易和大量的套期保值需求,而这些套期保值需求的实现离不开“投机类”客户的参与。套期保值者为对冲风险敞口,可以将自身生产经营活动中产生的风险转移到这些自愿承担风险的“投机类”客户中去。投机客户主动承担了价格波动的风险,从投机客户个体来看,每个客户对商品市场都有独立的预期,投机的结果有盈有亏,但是从整体来看,除开交易成本后,投机客户总体是盈利的。由此可见,一定比例的投机客户是各类商品衍生品交易市场得以存续并可持续发展的重要保障。投机客户作为直接参与交易的主体之一,主要面临着价格异常风险。

投机者面临的价格风险与套期保值者面临的价格风险类似,均是由于交易的商品的价格波动带来的收益的不确定性。但是,由于投机者是主动、自愿地承担价格风险,以期获取价格朝有利方向变化时带来的收益,因此,商品价格的正常波动属于投机者预期范围内的变化,本节主要讨论的是商品价格的异常波动。

正常的价格波动[18]主要是指商品受到天气、政治事件、宏观经济和供需变化等影响因子带来的价格变化,异常价格波动主要是指由于非系统性不正常因子造成的价格变化,包括市场谣言造成的“单边市”、市场操纵、内幕交易等等。异常的价格波动通常有几个明显的表现,如交易价格连续长时间单向运行、价格大幅波动、衍生品价格严重背离现货价格,跨市场价差无法被合理解释,相似的标的商品(如交收时间相近的同一商品)价差过大等。

异常价格风险会给投机者带来正常预期之外的损失[19],如果一个交易场所经常出现异常价格风险,投机者对于该市场会逐步失去信心,进而选择退出该市场。当投机者减少到一定程度,市场的流动性也会显著下降,套期保值者的流动性风险加剧,也会逐步选择退出该交易场所。失去了套期保值者的参与,商品衍生品交易存在的合理性就会受到质疑。由此可见,地方交易场所应当十分关注异常价格风险,从机制、产品的角度,为投机者搭建一个公平、公正、公开的交易平台,及时发现、消除异常价格波动及市场操纵等风险因子,维持良好的交易环境。

三、地方交易场所的风险分析

在地方交易场所发展进入新阶段时期,有效地揭示和总结交易场所自身面临的各类风险,有助于行业发展和交易平台服务实体经济功能的提升。地方交易场所现阶段面临三大类风险[20-22],分别是合规性风险、信息风险和运营风险。

(一)合规性风险

目前针对地方性大宗商品交易场所的主要政策文件仅有为数不多的几个全国性规范文件,其中,《国务院关于清理整顿各类交易场所切实防范金融风险的决定》《国务院办公厅关于清理整顿各类交易场所的实施意见》和证监会《关于做好商品现货市场非法期货交易活动认定有关工作的通知》等是主要参考,而各省市均根据属地化监管的原则,出台了各自的规范性文件。《期货交易管理条例》也仅仅适用于期货市场,不能适用于交易模式、标的均不相同的地方交易场所。国家针对整个大宗商品交易市场的相关法律法规仍然不够完善,相关的制度规范仍然不够健全。

(二)信息风险

当前,地方交易场所金融相关的交易几乎全部处于电子交易平台上,而传统的线下现货贸易也在逐步往线上迁移。电子交易平台的引入提升了大宗商品交易的效率,但同时也带来了风险。

1.信息技术风险

信息技术风险主要包括大宗商品电子交易平台本身的软件或硬件故障、网络传输障碍等导致的交易中断等。在电子交易平台上,套期保值者与投机者所希望实现的目的各有不同,但都通过交易平台实现对接,各自满足自身的需求。这种对接正是建立一个平稳、高速运行的交易平台的基础之上的,一旦出现信息技术方面的问题,参与者不但完不成交易,更有可能遭受损失。

2.信息安全风险

信息安全风险主要是指由于交易场所信息管理制度不完善或者信息系统遭受恶意入侵等导致的客户账户信息、交易信息等泄露的风险。参与大宗商品的现货企业由于交易习惯和商业运营的原因,十分注重交易信息的安全性,交易信息和账户信息泄露有可能导致企业生产经营中的关键数据被商业对手获取,处于不利地位。

(三)业务运营风险

地方交易场所在经过长时间的发展和转型之后,已经不再是单纯的B2B现货贸易集市或单纯的衍生品交易集市,而是逐渐融合到产业链中去,为产业链上不同类型的企业提供仓储物流、融资和风险管理等增值服务[12-15]。随着服务内容的丰富和服务类型的增多,地方交易场所所面临的运营风险也在增加[23]。

1.仓库和仓单的管理风险

大宗商品不同于有价证券,虽然交易过程中可以通过电子凭证交换实现快速流转,但是交割过程中货物的运输和转移等都需要电子凭证与储存在仓库的实物对应[11]。这种对应体现在两个层面:第一层是需要明确货物对应的电子凭证(如电子仓单等)的权属关系,第二层是保证电子凭证所对应的货物的完整性和真实性。随着大宗商品交易平台越来越重视现货贸易,越来越回归金融服务实体经济的职能,这种对应关系的管理,即仓库和仓单的管理,就显得越来越重要。未来基于大宗商品实物产生的融资、物流等增值类服务均依赖于安全和良好的仓库和仓单管理。

2.资金的流转效率风险

大宗商品行业受经济周期、突发事件和价格波动的影响较大,产业链上的企业对于资金周转效率要求较高[9],大宗商品交易场所要能够真正服务实体经济,需要提高现货资金的流转效率。这一过程涉及仓单真实性审核、资金准确性审核,高效清算、结算等过程,在任意环节出现问题都会使资金的流转效率打折。

四、自贸区地方交易场所建设的方向和路径

不难发现,现阶段商品交易场所存在的主要问题是现货贸易与金融服务之间的隔离,包括交易模式隔离和价格隔离。其中,交易模式隔离是指不能实现现货产品的风险管理和即期交收一体化管理,价格隔离是指现货市场的价格与个性化场外衍生品市场没有联动,不能相互影响。因此,自贸区内的地方交易场所应当致力于解决这一问题,探索现货市场和金融衍生品市场联动机制。从现阶段来看,我国金融衍生品市场与现货市场之间、国内市场与国际市场之间仍然有巨大的空間。地方交易场所应当利用金融科技等手段,提升贸易便利性,加快建设场外个性化衍生品市场,通过场外市场使得现货供需与金融市场形成有机联系,畅通价格传导路径,增强要素市场化配置效率。

具体来说,地方大宗商品交易场所应分别从即期交易、供应链金融、场外市场和全平台一体化风控体系四大方面加强业务建设,通过多元化的产品线和各类金融工具组合,为企业提供跨板块的综合业务解决方案。

第一,即期交易业务。实体企业通过电子化交易系统进行现货或仓单即期交易,模式应贴合真实贸易习惯,流程清晰简明,操作高效便捷,进一步缩短时空距离,降低企业的沟通成本、交易成本。此外,交易场所应配套第三方资金监管、清算结算服务及保值业务,既确保资金安全,又减少现货贸易中由于价格波动导致的潜在风险。

第二,供应链金融服务。交易场所要利用平台优势,协同银行、基金、保险和风险管理子公司等持牌金融机构以及相关实体企业,为金融机构向企业提供增值服务搭建线上平台,实现信息流、物流和资金流的连接及汇聚,提高各个经营主体的资产流动性,最终建成一个面向大宗商品领域的智能化产业供应链生态体系。

第三,场外市场业务。交易场所在设计各类场外衍生品工具的同时,应开发专门针对风险管理的电子服务平台,为企业提供开放性的沟通渠道。从需求发布、响应、协商到交易达成均可通过线上完成。一方面解决企业匹配金融机构耗时耗力的问题,另一方面也便于金融机构针对企业需求反复协商以达成定制化服务,解决了场内标准化合约不适用于精准化风险管理的问题。交易场所应当引入专业的持牌金融机构及产业链上的大型企业,针对服务平台上发布的企业需求,通过一对一的方式,为企业提供定制化的金融解决方案,更高效、精准地满足企业的风险管理需求。

第四,智能风控管理体系。风控体系可对于前市业务从开市准备、协议达成、价格管理、结果反馈、银行业务、市场结算等环节的运行状态进行监控和预警,提升系统化、自动化的风险监控与预警能力。同时,针对信用风险,交易场所还要设计健全的履约保证体系和异常处理机制,做到发现潜在风险不蔓延、发生实际风险不扩散。

参考文献

[1] Bhardwaj G, Gorton G, Rouwenhorst G. Facts and Fantasies about Commodity Futures Ten Years Later[J]. National Bureau of Economic Research Working Paper Series, 2015, No. 21243.

[2] GORTON G, ROUWENHORST K G. Facts and Fantasies about Commodity Futures[J]. Financial Analysts Journal, 2006, 62(2): 47-68.

[3] 王国刚.中国金融体系改革的总体构架和可选之策[M].北京:中国社会科学出版社,2015.

[4] 封骁,马德隆.京津冀一体化背景下天津自贸区推进大宗商品交易的对策研究[J].商场现代化,2015(19):4-4.

[5] 王冠凤.上海自由贸易试验区大宗商品交易平台经济新模式探究[J].西南金融,2015(5):18-20.

[6] 陈聪颖.“互联网+”视角下中国大宗商品电子交易市场存在问题及趋势对策研究[J].时代金融,2016(11):250-251.

[7] 何德旭,吕铀,潘博,等.新常态下的金融创新与金融发展[M].北京:中国社会科学出版社,2016.

[8] 詹啸,苗瑾.大宗商品电子交易市场存在的问题及发展方向[N].期货日报,2011-06-29(004).

[9] 钱丞真.浅谈仓单质押融资的风险防范[J].商业会计,2009(8):22-22.

[10] 花永剑.大宗商品交易市场的政府介入机制研究[J].特区经济,2013(10):83-85.

[11] 陳震.基于大宗商品现货交易风险管理的分析与研究[J].财经界(学术版),2015(33):74-75.

[12] 贺绍奇.我国期货交易认定及法律规范——变相期货交易的法律规制[J].中国市场, 2014(23):26-32.

[13] 石嘉莹.基于案例评析我国大宗商品现货交易市场的法律困境及改善路径[J].金融发展研究,2016(8):41-49.

[14] 汪其昌.金融与法:非标准仓单质押融资业务法律风险防范[J].金融管理与研究,2012(2):57-59.

[15] 贾国华.大宗商品中远期交易模式创新及其相关法律问题探析[J].天津商业大学学报,2011(5):49-53+60.

[16] 陈红玲,张祥建, 刘潇.平台经济前沿研究综述与未来展望[J].云南财经大学学报,2019(5):3-11.

[17] 陈晴光,赵静.大宗商品电子交易市场风险分析与控制对策[J].电子商务,2015(10):30-31+58.

[18] 於斌.中国期货市场风险与风险管理研究[D].南京:东南大学,2005.

[19] 陈志伟.试析我国期货交易市场操纵的若干问题[J].律师世界,2003(8):16-20.

[20] 陈晴光.大宗商品电子交易市场风险的预警机理研究——基于遗传BP神经网络[J].浙江万里学院学报,2016(4):5-11.

[21] 刘斌.我国大宗商品电子交易市场发展思考[J].合作经济与科技,2010(3):99-100.

[22] 石晓梅,冯耕中,邢伟.中国大宗商品电子交易市场经济特征与风险分析[J].情报杂志,2010(3):191-195.

[23] 花永剑.大宗商品交易平台的风险防范机制浅析[J].特区经济,2013(9):81-83.

The Development of Local Exchanges in Free Trade Zone from the Perspective of Financial Risk Management

Ding Yi Li Juncheng

(Institute of Finance and Banking, Chinese Academy of Social Sciences, Beijing 100028)

Abstract:Recently, the framework plans for Pilot Free Trade Zones in various regions have begun to emphasize implementing factors trading in existing local exchanges, the development of local exchanges has been regarded as one of the important measures for the construction of Pilot Free Trade Zones, the specific ways and model, however, requires further exploration. Taking the commodity exchanges for an example, there are two major problems. First, the spot market and the derivatives market is relatively independent of each other. Second, there are few connections between the participants in spot markets and that in derivatives markets. Local exchanges should hence seek for a unique way of development that differs from the future markets and pure spot markets. They may start from meeting the needs of firms for spot trading, asset activation and risk management, with special focus on the reduction of the risks assumed by participants in local exchanges. They would incorporate the financial institutes and new technologies, and become comprehensive trading platforms serving both the spot trading and individualized derivatives trading. Such exchanges would significantly cut the cost of firms receiving financial services and therefore improve the efficiency of market-based allocation of factors of production

Key Words:Exchanges; Free Trade Zone; Financial Risk Management

作者简介:丁一,中国社会科学院金融研究所博士后,研究方向:金融风险与金融科技;李俊成,中国社会科学院金融研究所助理研究员,研究方向:金融风险与金融监管。