基于多关联动态优化模型的企业信贷管理决策分析

2021-01-25王巍窦迪邱增光乔昊王然

王巍 窦迪 邱增光 乔昊 王然

摘 要:建立多关联动态优化模型,提出最佳信贷策略.采用灰色关联法分析企业关联度,建立关联度模型,优化模型中参数的选择,从多角度提高风险因子提取的精度,增强模型的通用性和适应度,使模型所涵盖的因素更加广泛.利用Logistic回归信贷风险评估模型量化分析企业信贷风险具有很高的阻滞性和实际性,符合经济发展规律.

关键词:Logistic回归;多参数动态优化;灰色关联;风险评估

[中图分类号]F832.4 [文献标志码]A

Decision Analysis of Enterprise Credit Management Basedon Multi Correlation Dynamic Optimization Model

WANG Wei,DOU Di,QIU Zengguang,QIAO Hao,WANG Ran

(School of Electrical and Control Engineering,Liaoning Technical University,Huludao 125000,China)

Abstract:The dynamic optimization model of multi correlation is established,and the optimal credit strategy is proposed.The grey correlation method is used to analyze the enterprise correlation degree,establish the correlation degree model, optimize the selection of parameters in the model,improve the accuracy of risk factor extraction from multiple angles,enhance the universality and adaptability of the model,and make the factors covered by the model more extensive.Using logistic regression credit risk evaluation model to quantitatively analyze enterprise credit risk has high retardation and practicality,which conforms to the law of economic development.

Key words:logistic regression;dynamic optimization of multiple parameters;grey association;risk assessment

中小微企业在我国国民经济中占有重要地位,在扩大就业、增加收入、促进稳定市场经济等方面具有举足轻重的作用.中小微企业由于规模较小,资产匮乏等因素,往往需要通过银行贷款维持资金流动性.如何根据中小微企业的贷款记录以及与上下游企业的交易记录,综合分析企业的实力,量化风险因数,制定最优的贷款策略,成为当今需要解决的关键问题,贡献出许多成果.徐帆[1]从企业融资相关理论入手,通过灰色关联法分析企业的动产资源与资金周转的相关性关系.朱泰霖[2]利用模糊综合评价模型研究信誉度、企业在上下游的影响力(企业实力、供求关系),对信贷风险的相关因子进行提取和分析.业界对信贷决策的分析方法主要集中于模糊综合评价、BP神经网络[3]、网络模型、灰色关联法、多关联动态优化等模型.本文提出一种基于Logistic回归、主成分分析、灰色关联分析的多关联动态优化模型进行信贷风险决策研究,从多角度提高风险因子提取的精度,增强模型的通用性和适应度.

1 企业信贷风险量化分析

1.1 企业风险评估

Logistic模型可使用多个自变量求解因变量,结合经济呈现“S曲线”增长的特点,同经济数据相结合,提高求解数据的精确性和可靠性.本文引入信誉评级“A,B,C,D”作为虚拟变量进行风险评估.建立二元Logistic模型,对企业的信贷风险进行评估,其中F是风险系数,取值范围为(0,1).

lnf1-f=β0+β1χ1+β2χ2+…+βiχi.

其中,F∈(0,1),由上式变形得:

F=expβ0+∑i1βiχi1+expβ0+∑i1βiχi.

通过SPSS软件运行并分析得出企业信贷的风险系数.[4]

1.2 建立动态优化模型

結合实际分析客户流失率、银行贷款年利率以及信用等级的联系.通过MATLAB拟合工具箱对数据进行拟合分析,得出流失率与年利率之间的关系和企业实力与风险变量的函数关系:

βi=f(si,αi), Ni=f(χ).

设定决策变量服从动态[0,1]分布,则

vi=1 F≥σ0 F<σ,Si=D.

其中,σ的值可根据模型参数确定,贷款额度和计算利率为

Qi=f(Fi,Ni), αi=f(Fi,Qi).

建立动态优化模型,求银行最大利润:

maxL=∑ki=0vi·αi·Qi·(1-βi),

s.t.1×105≤Q≤1×1064%≤α≤15%,

vi=1 (对第i个项目贷款)0 (对第i个项目不贷款).

求解优化的模型,得出银行利润最大前提下Q的值.

2 信贷影响因素分析

2.1 信贷风险影响因子

通货膨胀、国家经济发展战略、政府补助等因素影响企业的信贷风险,故本文采用主成分分析[5]对其他影响因子进行权重值分析.

x1,x2,…,xm表示各类影响因子,n1,n2,…,nm表示对应因子权重.加权之和为:

S=n1x1+n2x2+n3x3+…+nmxm.

用X1,X2,…,Xm表示样本观测值的随机变量,用β1,β2,…,βm使Var的值达到最大改变.设立规定系数平方和为1,否则会由于权值可选择无穷大而失去意义.

Var(β1X1+β2X2+…+βmXm).

建立主成分方程组

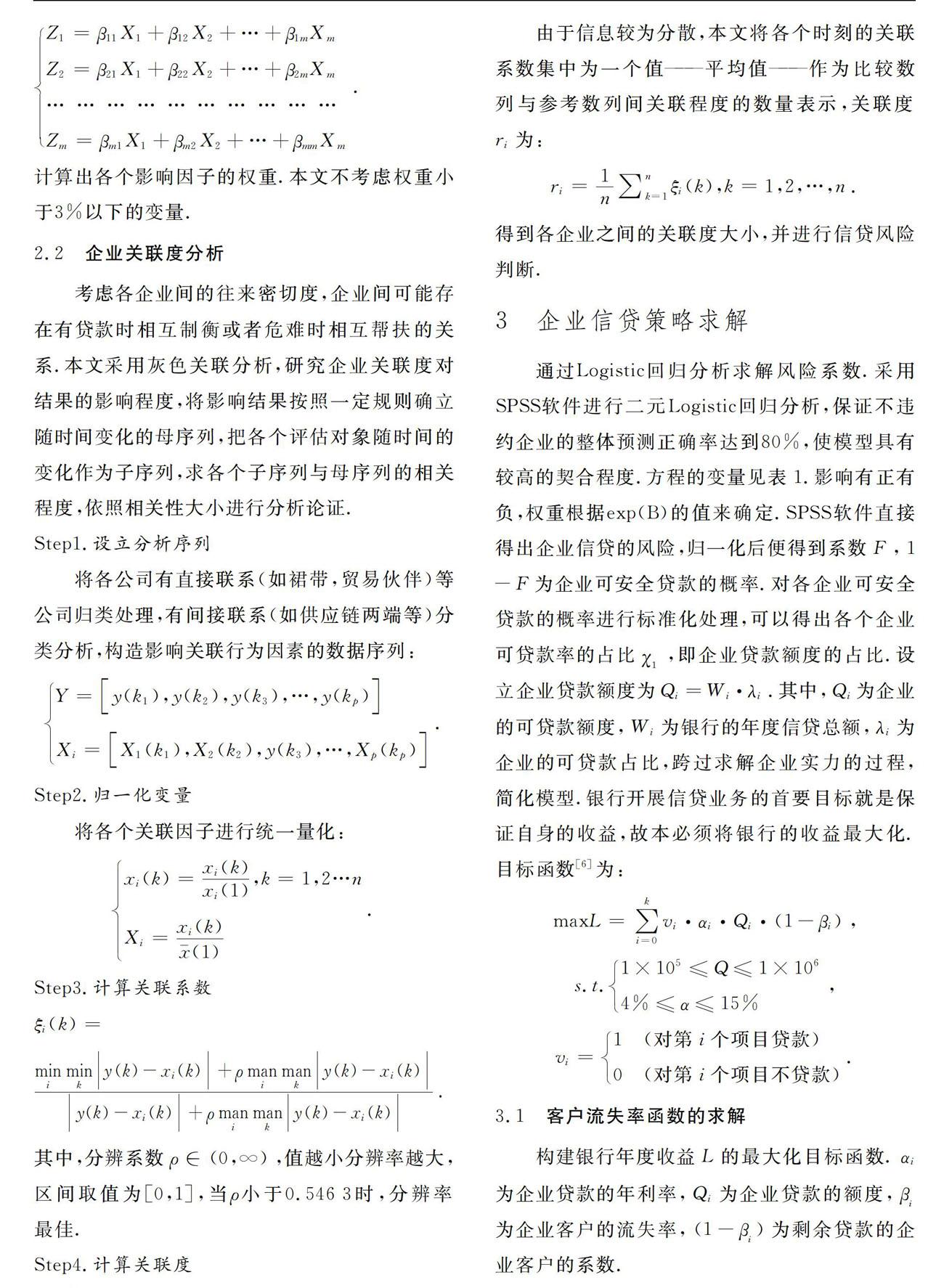

Z1=β11X1+β12X2+…+β1mXm

Z2=β21X1+β22X2+…+β2mXm

…………………………

Zm=βm1X1+βm2X2+…+βmmXm.

计算出各个影响因子的权重.本文不考虑权重小于3%以下的变量.

2.2 企业关联度分析

考虑各企业间的往来密切度,企业间可能存在有贷款时相互制衡或者危难时相互帮扶的关系.本文采用灰色关联分析,研究企业关联度对结果的影响程度,将影响结果按照一定规则确立随时间变化的母序列,把各个评估对象随时间的变化作为子序列,求各个子序列与母序列的相关程度,依照相关性大小进行分析论证.

Step1.设立分析序列

将各公司有直接联系(如裙带,贸易伙伴)等公司归类处理,有间接联系(如供应链两端等)分类分析,构造影响关联行为因素的数据序列:

Y=y(k1),y(k2),y(k3),…,y(kp)Xi=X1(k1),X2(k2),y(k3),…,Xp(kp).

Step2.归一化变量

将各个关联因子进行统一量化:

xi(k)=xi(k)xi(1),k=1,2…nXi=xi(k)x-(1).

Step3.计算关联系数

ξi(k)=miniminky(k)-xi(k)+ρmanimanky(k)-xi(k)y(k)-xi(k)+ρmanimanky(k)-xi(k).

其中,分辨系数ρ∈(0,∞),值越小分辨率越大,区间取值为[0,1],当ρ小于0.546 3时,分辨率最佳.

Step4.计算关联度

由于信息较为分散,本文将各个时刻的关联系数集中为一个值——平均值——作为比较数列与参考数列间关联程度的数量表示,关联度ri为:

ri=1n∑nk=1ξi(k),k=1,2,…,n.

得到各企业之间的关联度大小,并进行信贷风险判断.

3 企业信贷策略求解

通过Logistic回归分析求解风险系数.采用SPSS软件进行二元Logistic回归分析,保证不违约企业的整体预测正确率达到80%,使模型具有较高的契合程度.方程的变量见表1.影响有正有负,权重根据exp(B)的值来确定.SPSS软件直接得出企业信贷的风险,归一化后便得到系数F,1-F为企业可安全贷款的概率.对各企业可安全贷款的概率进行标准化处理,可以得出各个企业可贷款率的占比χ1,即企业贷款额度的占比.设立企业贷款额度为Qi=Wi·λi.其中,Qi为企业的可贷款额度,Wi为银行的年度信贷总额,λi为企业的可贷款占比,跨过求解企业实力的过程,简化模型.银行开展信贷业务的首要目标就是保证自身的收益,故本必须将银行的收益最大化.目标函数[6]为:

maxL=∑ki=0vi·αi·Qi·(1-βi),

s.t.1×105≤Q≤1×1064%≤α≤15%,

vi=1 (对第i个项目贷款)0 (对第i个项目不贷款).

3.1 客户流失率函数的求解

构建银行年度收益L的最大化目标函数.αi为企业贷款的年利率,Qi为企业贷款的额度,βi为企业客户的流失率,(1-βi)为剩余贷款的企业客户的系数.

结合实际与数据分析银行的贷款年利率与客户流失率之间存的联系,使用MATLAB工具箱对数据进行拟合分析.其中,α∈(4%,15%),二者之间的关系见图1 .MATLAB擬合工具箱计算银行的贷款年利率与客户流失率之间的关系:

β=7.01α-0.078 55.

其中,α∈(4%,15%),三次拟合的拟合优度分别为0.911 1,0.915 8,0.932 9,误差平方和非常接近0,拟合效果很好.

3.2 利率函数的确定

利率函数为:αi=f(Fi,Qi).

αi与Fi成正比,αi与Qi成反比,函数模型为:

αi=f(Fi,Qi)=eαFi·e-bQi=eαFi-bQi.

其中,

Qi=f(Fi,Ni).

通过Logistic回归求解,利用MATLAB进行总函数求解,结果见表2.

4 结论

利用Logistic回归信贷风险评估模型量化分析企业信贷风险具有很高的阻滞性和实际性,符合经济发展规律.研究采用灰色关联分析,研究企业关联度对于结果的影响,将影响结果按照一定规则确立随时间变化的母序列,把各个评估对象随时间的变化作为子序列,求各个子序列与母序列的相关程度,挖掘出了企业间可能存在贷款时相互制衡或者危难时相互帮扶的关系,使模型所涵盖的因素更加广泛.

参考文献

[1]徐帆.中小微企业动产融资信贷模式创新研究——给予金融可持续发展的视角[J].北方经贸,2020(9):104-106.

[2]朱泰霖.我国商业银行中小企业信贷风险管理研究[J].时代金融,2020(30):19-21.

[3]李敬德,康维新.基于信息熵和BP神经网络的信号奇异点智能检测[J].牡丹江师范学院学报:自然科学版,2017(4):37-43.

[4]朱元倩,苗雨峰.关于系统性风险度量和预警的模型综述[J].国际金融研究,2012(1):79-88.

[5]謝威,陈聪,李淑凤.主成分分析在大学生综合能力评价中的应用[J].牡丹江师范学院学报:自然科学版,2015(2):16-18.

[6]王伟.后金融危机时代商业银行危机预警系统构建与警情分析——以A股上市银行为例[J].中国经济问题,2013,(01):92-99.

[7]王春燕.中小企业财务风险管理问题研究[J].商业会计,2020(17):102-104.

收稿日期:2020-03-21

基金项目:辽宁省教育厅一般项目(LJ2019JL011)

作者简介:王巍(1975-),女,辽宁北镇人.讲师,硕士,主要从事电机调速系统应用研究;窦迪(2000-),男,河南商丘人.学生,本科,主要从事电力系统分析研究;邱增光(2000-),男,河南焦作人.学生,本科,主要从事自动控制理论研究;乔昊(1999-),男,河南驻马店人.学生,本科,主要从事电力系统经济运行研究;王然(1998-),女,河北邢台人.学生,本科,主要从事管理决策研究.