国际背景下中国大豆的生产困境分析与对策

2020-12-31张彩霞

张彩霞,付 桢

(河北经贸大学 数学与统计学院,河北 石家庄050061)

一、引言

大豆是我国主要的粮食作物和经济作物。 近年来,我国大豆的消费量和进口量与日俱增,已经成为世界最大的大豆进口国和消费国,我国每年大豆消费量占全球大豆总产量的比重,由20 世纪90 年代初的10%上升至2018 年的30%。 2017 年进口大豆9 553万吨,进口总金额高达397.4 亿美元,进口量比2016 年增长了13.8%,增幅巨大,且进口主要集中在美国、巴西、阿根廷。①2018 年进口大豆为8 804万吨,进口大豆数量虽有回落,但总额仍旧巨大。 我国的大豆播种面积近十年减少了约三分之一,产量也随之逐年下降。 国内大豆长期依赖进口,大豆自给率低于15%,不仅拉低了我国粮食的自给率,也影响了粮食安全水平。 2018 年中央“一号文件”中提出鼓励大豆种植的要求,2019 年农业部又发布“大豆振兴计划”,可见国家对大豆产业发展的重视。

近年来,学者们对大豆的产销研究较多,安志霞(2013)等认为大豆主产区会受大豆进口负面影响,应对各省份的大豆进口加以干涉[1]。 杨树果(2014)等提出应推动大豆单产增加,注重大豆品质提升[2]。徐雪高等(2016)提出应采用更全面的价格措施来保障生产主体的积极性[3];曾学明(2017)提出应定义大豆为战略资源类产业,重点培育大豆优势品种,配置不同大豆分地域种植[4];路子显等(2011)建议在有限的耕地面积前提下,适量改种玉米为大豆,并适量加大玉米进口量;[5]在大豆产量变化的过程中,玉米对大豆产生的作用同样不可忽视,钟超等(2017)通过建立VAR 模型,发现玉米价格与大豆价格之间存在明显的格兰杰因果关系[6]。 崔戈等(2019)认为应增加技术和育种等方面的科技投入,完善大豆规模化种植并完善大豆补贴制度[7];王东辉、王凤忠等(2019)认为应培养大豆种植相关人才[8]。

国内大豆研究成果丰富,近年从贸易角度研究大豆问题的文献,大多结合中美贸易冲突的实际情况,指出了国产大豆产量品种的劣势,提出应推动大豆单产增加,注重大豆品质提升;研究大豆价格的文献除预测外,也提出我国大豆并无定价权,政府应建立更完善的大豆价格机制,保障并提升生产微观主体的生产积极性[9-10];研究大豆与其他粮食作物关系的文献,不仅阐述大豆与其他作物如何相互影响,大多也指出在耕地资源有限的情况下,应优化配置大豆种植结构[11-12]。 但从整体国际背景出发,研究我国大豆生产贸易与国际情况相对比的文献较少。

二、国际背景下我国大豆生产的困境

(一)我国大豆产量与单产低,耕地资源有限,与主要大豆生产国差距显著

1. 我国大豆产量低,单产低,耕地资源有限。自2006 年起,我国大豆产量一直在1 200 ~1 550 万吨的区间徘徊,大豆单产一直在2 000 千克/公顷以下,近年维持在1 800 千克/公顷左右,并无上涨趋势。 黑龙江是我国大豆主产区,2005—2018 年间黑龙江的大豆播种面积占全国大豆播种面积比例保持在35%以上,但其绝对值变化较大:2005—2010 年间黑龙江大豆播种面积保持在3 500 千公顷以上,2011 年为3 200 千公顷,2012 年及之后其播种面积不足3 000 千公顷。 播种面积变化和同时间段国际大豆市场价格变化相呼应,2011 年国际主要大豆出口国出口价格到达新一轮高点,国内大豆与国际大豆价差增大,中国大豆净利润不断走低。

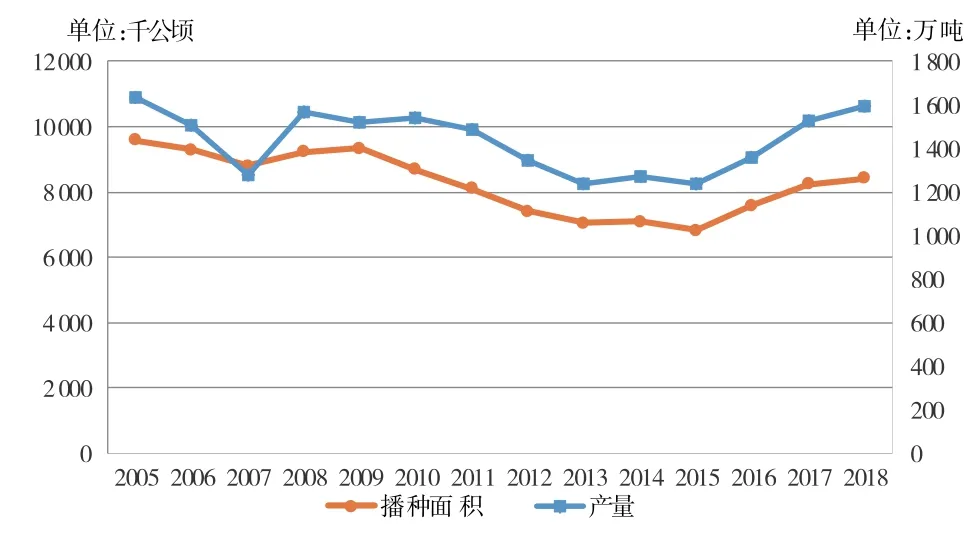

2. 我国大豆播种面积趋于减少,近年来回涨,大豆单产变化微小。 大豆播种面积与大豆产量呈正相关关系,而近年来大豆播种面积不断下降,随着人工成本的不断上升,大豆的种植成本也不断增加,大豆的播种面积则不断下降,大豆产量与大豆播种面积对比见图1。

图1 2005—2018 年大豆产量与大豆播种面积变化对比

2005—2018 年间大豆种植面积总体趋于下降,其中2009—2015 更是连续七年播种面积下降,反映出豆农对于种豆的积极性不高,改种的行为普遍存在。 大豆产量和大豆播种面积走势几乎重合,说明我国大豆的生产效率变化不大,虽然通过政策扶持实现了近年来大豆播种面积的增长,但在大豆播种技术上并未实现突破。 由于国内粮食播种面积有限,想提升大豆产量实现一定自足,单靠扩大播种面积没有产生明显效果。

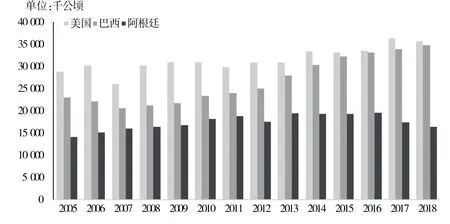

3. 国际大豆种植主要集中在美洲,且大豆收获面积均呈逐年增长趋势。 据FAO 数据,大豆种植主要集中在美洲,2018 年全球大豆收获总面积约1.26亿公顷。 美国及巴西收获面积均超过30 000 千公顷,合计占比超过50%;其中美国收获面积为35 660千公顷,占比28.3%;巴西收获面积34 770 千公顷,占比27.6%。 阿根廷及印度,收获面积超过10 000千公顷;其中阿根廷收获面积16 318 千公顷,占比13%;印度收获面积11 400 千公顷,占比9%。 美国、巴西、阿根廷的大豆收获面积加总占比世界大豆收获面积的77.9%。 结合我国国内外情况,取中国大豆的三个主要进口国美国、巴西、阿根廷进行分析,此三个国家的大豆数据变化在较大程度上影响世界大豆数据变化。 三国收获面积2005—2018 年的数值比较与走势见图2。

图2 2005—2018 年美国、巴西、阿根廷大豆收获面积对比

美国和阿根廷的大豆收获面积波动较小,但总体趋势表现为增长。 2015—2018 年,美国大豆收获面积由不足30 000 千公顷增长至36 000 千公顷左右,12 年增幅超过20%;阿根廷大豆收获面积在2012 年为14 032 千公顷,2016 年为19 505 千公顷,增幅近三分之一,2018 年阿根廷大豆收获面积有所回落,降至16 318 千公顷。 巴西作为中国主要大豆进口国之一,其收获面积变化较大,2005 年大豆收获面积为22 949 千公顷,2018 年增长至34 772 千公顷,增幅高达50%,在2011 年,巴西大豆收获面积为23 969 千公顷,2005—2011 年其收获面积上下变动,自此之后不断增长,7 年增长近10 000 千公顷。

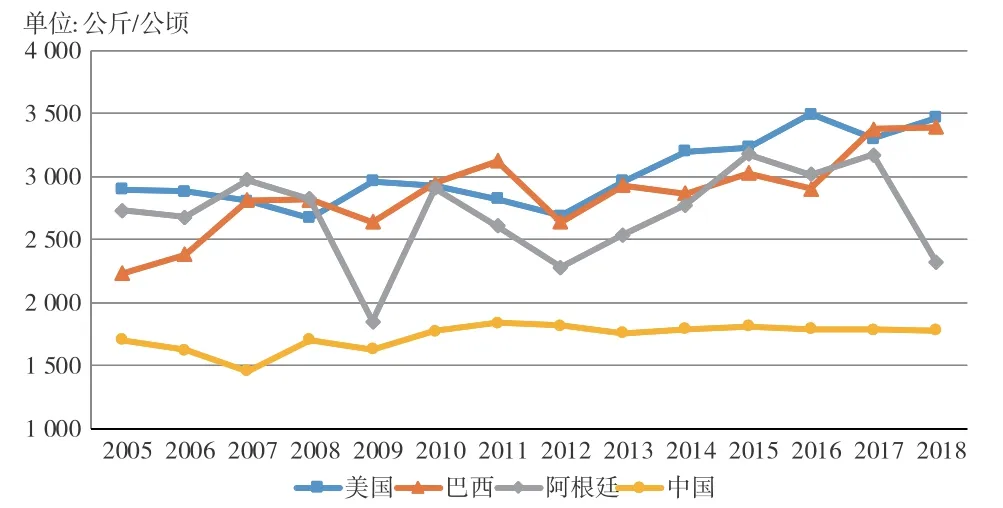

4. 与大豆主要进口国单产差距显著,且增速慢。 从近十几年间美国、巴西、阿根廷、中国2005—2018 年大豆单产数据变化情况可以看出,美国、巴西、阿根廷大豆单产整体均呈上升趋势,并且大豆单产增加幅度较大(见图3)。 其中,巴西大豆单产增长趋势明显,增幅较大。 2018 年大豆单产为3 390千克/公顷,比2005 年的2 230 千克/公顷增长了52%。 美国2005—2018 年大豆单产平缓上升,由2005 年的2 896 千克/公顷,增加到2018 年的3 468千克/公顷,增长了19.6%。 2014 年以后大豆单产一直稳定在3 000 千克/公顷以上。 阿根廷大豆单产增长较快,2017 年大豆单产为3 171 千克/公顷,比2005 年增长了16.20%。 2018 年阿根廷大豆生产遭遇严重灾难,当年大豆单产为2 316 千克/公顷,仍高于我国。 而我国大豆单产增幅较小,产量较低。2018 年只有1 780千克/公顷,比2005 年的1 705 千克/公顷仅增长4.4%。 美国2018 年大豆单产是我国的两倍,差距显著。

图3 2005—2018 年美国、巴西、阿根廷及中国大豆单产趋势对比

(二) 我国大豆产量徘徊不前,大豆进口量与进口金额逐年增加,进口集中度与进口依存度过高,产需缺口越来越大

1. 大豆进口量与进口金额逐年增加,且进口集中度与进口依存度高。 我国大豆进口量在2005—2017 年逐年增长,2018 年稍有回落。 2005 年进口量为2 659 万吨,2010 年为5 264 万吨,突破5 000万吨,2015 年为8 169万吨,突破8 000 万吨,2018 年进口大豆8 804 万吨,稍有回落;2006 年进口金额为7 778.32 百万美元,2012 年突破30 000 百万美元,2014 年达到40 000 百万美元,2018 年大豆进口数量虽然回落,大豆进口金额仍在38 000 百万美元以上。 2017 年中国进口大豆总量9 553 万吨,其中从美国、巴西、阿根廷进口大豆合计9 036.5 万吨,占大豆进口总量94.6%。 2017 年从美国进口大豆3 285.6万吨,较上年减少3.8%,从巴西进口大豆5 092.7 万吨,较上年增长33.3%,从阿根廷进口大豆658.2 万吨,较上年减少17.9%(见图4)。

图4 2005—2018 年大豆产量及大豆进口量对比

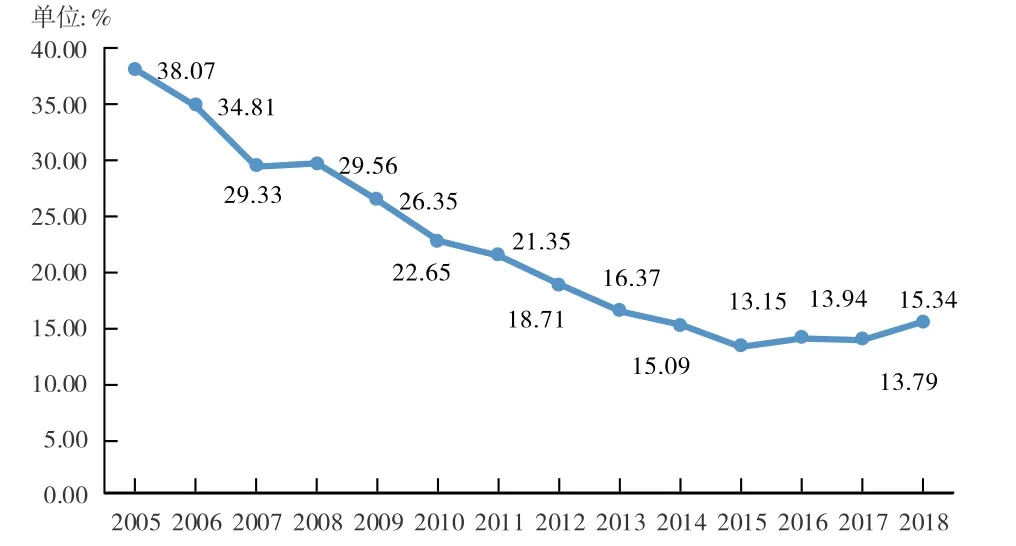

2. 大豆产量徘徊不前,产需缺口越来越大。 大豆供应量是大豆产量和大豆进口量的和,大豆产量占大豆供给量的比例逐年降低,2005 年占比为38.07%,此后不断下降,2015—2018 年稳定在13%左右,变化趋势见图5。 大豆进口量增长速度较快,2005—2018 年大豆进口量增长速度多在10%以上,2008 年和2010 年在20%以上,2011 年进口速度放缓,在之后又不断提升,2018 年进口数量减少,进口金额仍旧巨大(见表1)。

图5 2005—2018 年中国大豆生产占总供给比例

表1 中国大豆产量与进口情况

由图5 及表1 数据可知:第一,国内大豆需求缺口较大。 虽然大豆产量变化较为平稳,大豆进口量却连年增长,即使达到了较大数值,其增长速度也并未减缓,借此可得出国内大豆需求缺口较大的结论。第二,国家对于大豆产业的扶持具有一定成效,在大豆需求缺口加大、进口量不断增长、国内大豆产量受挤压的情况下,于2015 年回升,并抑制住大豆产量占大豆供给不断减少的趋势,使其维持在13%左右。

(三)我国大豆成本高收益低,价格不占优且高于国际主要大豆生产国

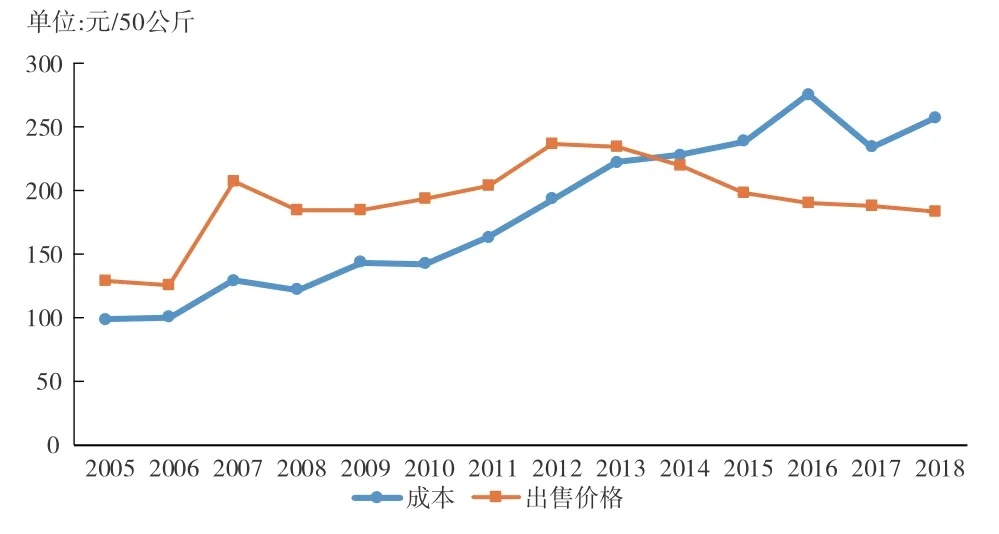

1. 我国大豆成本不断增长且利润不断降低。我国大豆成本自2005 年来一路上涨,2005—2018年,大豆成本从98.66 元/50 千克增长到257.22元/50 千克,增幅约1.6 倍。 大豆价格128.37元/50 千克上涨至183.09 元/50 千克②,增幅不足50%,远低于大豆成本增幅,趋势变化见图6。

图6 2005—2018 年中国大豆成本与价格对比

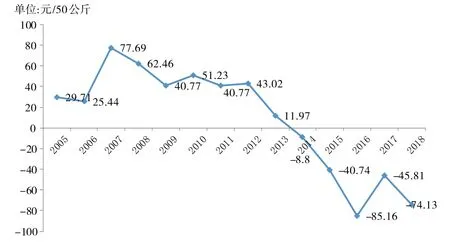

通过大豆成本和大豆出售价格可以计算得出大豆净利润(元/50 千克)的变化,大豆净利润在2005年为29.71 元/50 千克,2007 年大豆净利润达到近年最高点,为77.69 元/50 千克, 2009—2012 年大豆净利润在40 元/50 千克上下波动,2012 年后出现大幅下降,在2013 年为11.97 元/50 千克,2014 年大豆净利润为-8.8 元/50 千克,2015 年为-40.74 元/50 千克,2018 年为-74.13 元/50 千克,国内大豆亏损情况不容乐观。 其变化趋势见图7。

图7 2005—2018 年中国大豆净利润变化

我国国内大豆生产不具备竞争力,在人工成本不断增长的同时,大豆的产量和价格不能匹配成本的增长速度,在国外大豆的冲击下,国内大豆生产产生了负利润,不仅打击豆农的种植情绪,也对我国大豆安全及粮食安全产生负面影响。

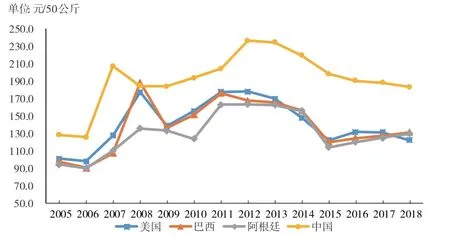

2. 我国大豆价格在国际市场处于劣势。 美国、巴西、阿根廷三国的出口价格及中国的大豆价格变化趋势见图8。 2005—2018 年美国、巴西、阿根廷的出口大豆价格变化曲线几乎重合(本文价格数据已根据当年汇率转换为人民币)。 2005 年美国大豆出口价格为101 元/50 千克,同期巴西和阿根廷的大豆出口价格为97.6 元/50 千克和94.4 元/50 千克;此后经历2005—2009 年和2009—2015 年两轮升降,其中2007 年,原油价格不断增长,国际社会对于生物柴油的讨论不断出现,美国、巴西、阿根廷作为豆油主产国先后出台了关于生物能源的政策立法,豆油主产国对于生物能源的支持给了市场信心,大众认为生物燃料将挤压豆油供应,因此豆油价格上涨,大豆价格持续走强。 而后经过2008 年经济危机,大豆出口价格下降。 至2018 年,美国、巴西、阿根廷大豆出口价格分别为122.4 元/50 千克、131.4元/50 千克、129.7 元/50 千克,与2005 年相比分别增长21.4 元、33.8 元、35.3 元。

图8 2005—2018 年美国、巴西、阿根廷及中国大豆价格趋势对比

2005—2018 年中国的大豆价格变化趋势与国际主要大豆出口国的大豆出口价格变化趋势大致相同,中国大豆价格明显高于国际主要大豆出口国出口价格,2005 年中国大豆价格为128.4 元/50 千克,2018 年这一数值为183.1 元/50 千克,2011 年之后国产大豆价格与国家大豆价格差价明显增大,且2011 年之后中国大豆净利润持续走低。

(四)我国自产大豆仅可满足食品工业消费,远不能满足其他消费

2017 年中国大豆总消费11 059 万吨,其中食品工业消费1 445 万吨,榨油消费9 560 万吨。 2017年中国大豆产量为1 528 万吨,进口量为9 553 万吨。 依据FAO 数据,2005—2013 年大豆食品供应稳定在550 万吨左右,2005 年为552 万吨,2007 年为530 万吨,是近年来最低,2010 年为579 万吨,是近年来最高。 可知中国大豆消费增长并非食用大豆消费增长,国产大豆基本可以满足食品工业消费,而其榨油和养殖业等需求导致大豆整体需求增长。

国产大豆在食用消费市场有蛋白含量高的优势,其蛋白含量为78.5%,比国外大豆高出至少5 个百分点,食用价值高,更易受消费者喜爱。

三、困境原因及对策建议

(一)困境原因

1. 国产大豆产少进多,耕地资源有限,虽具有食用价值高的优势,但不足弥补市场劣势地位。 数据表明国产大豆仅可满足国内食用工业消费,远不能满足国内庞大的大豆消费市场。 从收获面积讲,国内大豆耕地面积绝对值下降且不足9 000 千公顷,美国和巴西大豆收获面积超过30 000 千公顷,阿根廷和印度大豆收获面积超过10 000 千公顷;从大豆单产讲,2018 年美国、巴西、阿根廷大豆单产分别为3 468 千克/公顷、3 390 千克/公顷、2 316千克/公顷,中国仅1 780 千克/公顷,美国、巴西大豆单产皆在中国的1.5 倍以上,阿根廷大豆生产遭遇严重灾难,大豆单产仍高于我国。 三大主要出口国单产的增加速度快于中国,其中巴西在12 年间单产增加1 000 千克/公顷以上,这和巴西改良大豆品种,寻找大豆适宜种植地,部分改种转基因大豆和大力的政策扶持,如取消大豆出口关税,促进大豆生产信息化等举措有关。

国产大豆多为非转基因大豆,出油率低,但蛋白质含量高,具有较高的食用价值,但耕地面积有限和产量低使得这一优势在市场竞争中体现不明显。

2. 国内大豆不具有定价权,种植大豆利润低下。 面对国际市场,国产大豆处于弱势地位,国产大豆产量低,成本高,价格高,净利润低,国内大豆价格走势和出口价格走势有强相关关系,在2011 年国际大豆市场经历2005—2018 年第二轮涨幅顶点之后,国内大豆净利润持续走低,2018 年国产大豆净利润为-47.13 元/50 千克,大豆净利润的降低导致我国大豆主产地黑龙江的豆民种植意愿低下,使得我国大豆播种面积下降,大豆市场进一步被进口大豆蚕食。 我国大豆种植主体为非转基因大豆,其在大豆消费市场中占比较低。

(二) 对策建议

1. 从长远看,应继续深化农业供给侧改革,加大大豆科研投入,建立价格保护机制。 深化农业供给侧改革,配置国内有限的种植资源,在稳定玉米优势主产区种植的同时,配置主产区外更适合大豆种植的地区改种大豆。 同时扶持黑龙江等传统种豆大省,保证现有大豆种植面积,改善大豆种植条件。 促进大豆生产信息化,提升大豆种植现代化,建立大豆生产数据库,规范市场标准,促进全国大豆生产信息的变化可视化。

加大大豆科研投入,借鉴巴西经验,选育优良的杂交大豆品种,在维持原有高蛋白含量优势的前提下提高大豆单产,同时减低大豆生产成本,适量用机械代替人工,与社会组织、企业、豆民加强交流合作,降低豆农生产成本,提高大豆整体种植水平。

完善并加大大豆补贴制度,建立价格保护机制。除提高并落实大豆每公顷种植补贴外,可开放大豆种植保险,制定大豆目标价格,提高豆农种植大豆积极性。 保护国产大豆主产区,有导向的配置大豆进口,防止其影响主要大豆种植省份的大豆市场。

2. 从近期看,可加强推动“一带一路”政策,拓宽大豆进口渠道,弱化大豆出口国影响。 受资源限制,我国大豆消费依靠国外市场的现状不会马上改变,“一带一路”途经国家众多,其中不乏有天然优势大豆种植条件的国家,扩大从南美洲、俄罗斯等国家的大豆进口对近期和未来的中国大豆市场格局具有积极作用,降低对少数国家的大豆进口依赖可降低贸易风险,利用“一带一路”加强双边政府会谈,实现大豆贸易的互利互惠,是一项可实行的举措。

3. 加深对大豆战略地位的认识,保障国内大豆产业安全。 大豆从生产到贸易横跨三大产业,提高大豆战略地位,有助于保障国家粮食安全。 要逐步转变对于大豆生产的认识:不局限于大豆与非大豆作物,同样优化配置不同大豆品种的种植结构;转变对于转基因大豆与非转基因大豆的认识,适当批准放开转基因大豆的种植;转变对于贸易劣势地位的认识,利用国产大豆的优点,区分于国际市场的转基因大豆,发挥品种本来具有的高蛋白优势,大豆巨大的需求缺口同样可以作为优势,以发掘新的贸易伙伴。 搭配合理的政策资源配置,稳定大豆发展,保障粮食安全。

4. 建立大豆危机预案机制,提高大豆库存系数。 国际形势变化莫测,建立大豆危机预案势在必行。 提高大豆库存系数,保证国内大豆及大豆副产品库存量,一是应对大豆出口国的贸易壁垒政策,二是应对猪瘟、禽流感等情况的灾后恢复,使其能满足榨油与畜牧业等方面需求的变化。

注释:

①本文数据若无特殊说明均来源于FAO 数据库。

②中国大豆成本收益与价格数据来源于全国农产品成本收益资料汇编。