中国外汇市场与股票市场的动态关系研究

——基于DCC-GARCH 模型分析

2020-12-22郑鹏程

郑鹏程

(中国人民银行哈尔滨中心支行国际收支处 黑龙江 哈尔滨 150036)

一、引言

随着我国市场机制改革的不断深化,外汇市场与股票市场之间的动态联动关系日趋密切。股票价格指数是实体经济的晴雨表,人民币汇率是开放经济的桥梁,两者都是我国宏观经济重要经济变量。在2015年8月11日汇改以来,人民币兑美元汇率中间价确定机制进一步市场化,人民币汇率在外汇市场调节外汇供求关系作用越来越强。在我国资本市场逐步扩大开放形势下,股票市场成为国际资本投资的重要场所,股票价格指数体现国际资本流动的方向指引性越来越重要。在我国人民币国际化不断加强的今天,人民币汇率作为纽带一定会对股票市场产生冲击;同时,我国股市指数波动剧烈也会传导影响外汇市场。目前,我国经常项下的货物贸易已完全开放,资本市场还处于逐步放开的过程中,人民币汇率主要通过经常账户的路径来影响股票市场。当人民币处于贬值阶段,在国际商品市场中本国商品因价格优势而竞争力提升,出口类型的上市外贸企业业绩增长推升股票价格;进口型的上市外贸企业因价格劣势而盈利能力下降,进口类型的上市外贸企业的业绩下滑拉低股票价格。同时,投资者在人民币贬值预期下,为了实现资产保值和增值会大量卖出本国的金融资产,本国股票市场价格因需求和资金下降而下跌,随着资本流出进一步促使本国货币贬值,形成不断恶性循环的流动性陷阱。因此,我们有必要对外汇市场和股票市场的关联性进行分析,构建外汇市场与资本市场的波动传导路径的研究框架,厘清外汇市场和股票市场的内在运行机制,以实现充分利用人民币汇率的波动来防范外汇市场和股票市场的金融风险。

二、文献综述

国外对外汇市场与股票市场关系的研究较早,基本采用理论分析和简单的相关回归分析。Franck 和Young(1972)研究在布雷顿森林体系中外汇市场与股票价格无相关关系。Aggarwal(1981)研究表明1974-1978年样本区间,美国的外汇市场与股票市场存在正相关。0Soenen 和Hennigar(1988)研究与Aggarwal(1981)的结果相悖,即美国的外汇市场与股票市场是负相关。Ajayi 和Mougoue(1996)研究得出汇率与股票价格短期波动呈现负向效应,而长期来看外汇市场与股票市场呈现正向影响关系。Yu(1996)对东京、新加坡和香港三个地区的外汇市场与股票市场的影响关系,分别得出双向影响关系、单项因果关系和无显著关系三种结果。Abdalla 和Murinde(1997)研究亚洲新兴市场国家,实证结果显示巴基斯坦和韩国两国的外汇市场与股票市场不存在显著因果关系,而菲律宾和印度两个国家的外汇市场与股票市场的关联性很强。Ajayi 等(1998)的实证研究表明在发达国家中外汇市场和股票市场存在动态关系,但是在新兴市场国家外汇市场与股票市场不存在相关性。Phylaktis 和Ravazzolo(2000)研究海岸线国家表明外汇市场和股票市场存在正效应。Ramasamy 和Yeung(2001)对亚洲金融危机之后的东亚国家进行研究,得到香港的外汇市场和股票市场的因果关系显著,而其他经济体的只展现出单向因果关系。Kim(2003)对美国的外汇市场和股票价格进行实证研究,采用协整检验证明了外汇市场、股票市场以及货币市场的核心变量之间存在长期协整关系。Daniel Stavarek(2004)实证研究欧盟和美国的外汇市场与股票市场的相关性,表明随着时间的推移外汇市场和股票市场长期与短期因果关系越来越显著。

国内对外汇市场与股票市场关系研究从2000年后逐步开展,张碧琼、李越(2002)实证分析我国外汇市场与上海股市和深圳股市以及香港股市都存在长期协整关系。郑建明、刘畅(2005)研究日本的外汇市场与股票市场的动态关系,指出因两个市场的关联度很强,建议为了防止金融风险冲击实体经济的情况发生,国家应该在宏观经济调控方面加强风险预警。陈雁云(2006)实证分析表示外汇市场与股票市场的相关程度取决于两个因素,人民币汇率市场化程度和股票市场的价格竞争机制。李泽广、高明生(2007)和巴曙松、严敏(2009)通过研究汇率改革之后的数据,都发现我国外汇市场与股票市场的动态关系是互为因果关系。吕江林等(2007)研究外汇市场与我国股市和港股之间的相关关系,结果表明在人民币汇率单边走势下,外汇市场与港股的动态关联性显著。刘维奇和董晨吴(2008)对比分析汇改前后外汇市场与股票市场相关性有何变化,尤其改革后人民币汇率与股票价格之间存在显著的负相关关系。王文萍(2009)通过实证分析人民币与主要币种的中间价与股票市场的影响关系,实证结果显示外汇市场与股票市场互为格兰杰因果关系。李晓峰、叶文娱(2010)综述汇率与股票之间的理论基础,并提出构建涵盖汇率和股票的动态一般均衡模型是非常必要。徐静和郭松睿(2013)将2005年汇改、美国次贷危机前后共分成三个阶段分析了外汇市场和股票市场的关联性,不同阶段的关联性存在很大区别。

总体而言,目前对外汇市场与股票市场的研究,主要处于2015年“8.11 汇改”前的时段研究,而未有针对“8.11 汇改”后外汇市场与股票市场之间时变性和动态化的对比研究。本文利用人民币兑美元汇率与上证指数、深证综指研究外汇市场与股票市场之间的风险波动传导效应,重新评估我国外汇市场与股票市场的动态关联度,为国家制定相应的宏观经济政策,防范金融风险提供一定的参考依据。

三、模型说明

(一)构建DCC-GARCH 模型

Engle(2002)提出了DCC-GARCH 模型,它是对CCC-GARCH 模型的进一步拓展,主要是用来估计多个时间序列之间的动态相关关系。该模型中假设k 个时间序列数据,服从均值为0,协方差矩阵Ht的多元正态分布。动态相关模型设定如下:

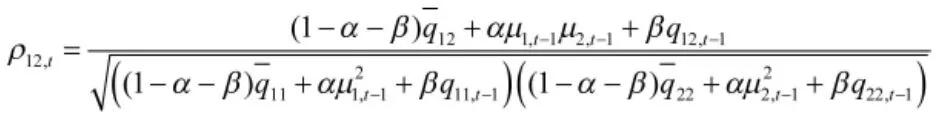

其中:α 和β 分别为多元GARCH 模型中ARCH 项和GARCH 项的系数,同时满足α>0,β<0,且α+β<1;It-1是t 期前所有的信息;diag 是对角函数,即对角元素为矩阵对角线元素,其与元素为0;Dt为单变量GARCH 模型计算的条件标准差所组成的的对角矩阵k×k;Rt矩阵中的元素为动态条件相关系数,μt表示标准化后的残差,Q 矩阵为标准残差的条件方差。分析多个变量之间的动态相关关系,主要采用动态相关系数,在DCCGARCH 模型中,动态相关系数的值为:

在实际研究中,DCC-GARCH 模型可以直接捕捉到各变量间动态相关系数序列本文构建最简单的二元DCC-GARCH(1,1)分析宏观经济变量之间动态相关性,条件方差方程如下:

其中:h11,t和:h22,t分别变量1 和变量2 收益率的条件方差,α11和α22为两个变量自身的ARCH效应,α12和α21为变量1 和变量2 交叉的ARCH效应,β11和β22为两个变量自身的GARCH 项系数,β12和β21为变量1 和变量2 交叉的GARCH 效应,从而计算相关系数ρ12,t来分析两个变量的动态相关性。

从模型的经济意义来看,ARCH 项为变量波动对市场新信息的反应,GARCH 项反映了过去信息对变量波动的影响,系数之和描述了变量波动的持久性。构建模型得出的DCC 系数是衡量宏观经济变量间是否存在动态相关性的重要指标,该系数取值越大,表明宏观经济变量的相关度越高,动态相关性越强。参数估计构造的相关系数可以直观地反映宏观经济变量的时变性及波动情况。因此,运用该模型可以更好地研究分析外汇市场与股票市场的相关性。

(二)数据选取及处理

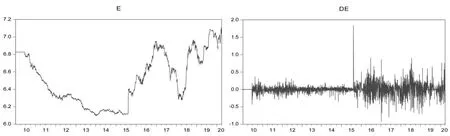

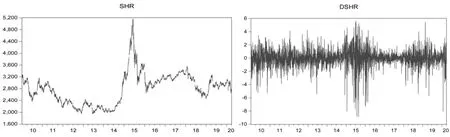

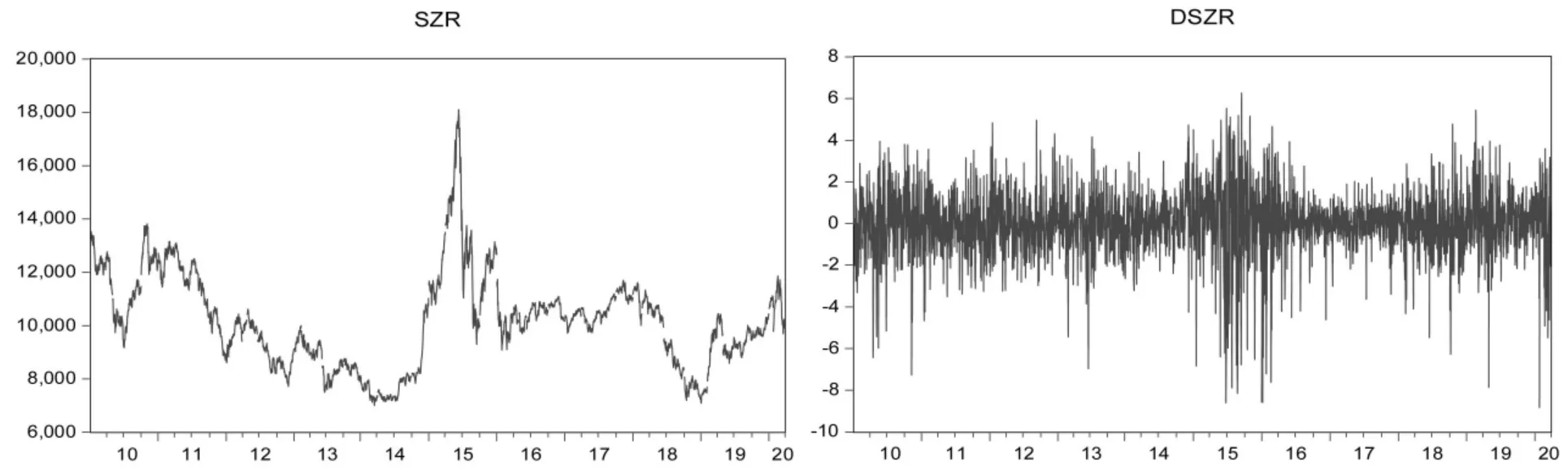

本文选取人民币兑美元汇率中间价(E)代表汇率市场的主要指标,用上证综合指数收盘价(shr)、深证综合指数收盘价(szr)作为股票市场的重要指标,数据来源为WIND 数据库。这里选取2010年1月至2020年3月的每日数据作为样本数据,其中为研究外汇市场与股票市场相关性用日波动率采用Rt=100*(lnpt-lnpt-1)公式进行处理,pt表示变量的当期值,该三个变量的实际走势与波动率对比图如下:

图1-3 显示人民币汇率、上证综合指数、深证综合指数的走势和波动率变化,从变量波动率序列图能够发现人民币汇率与股票市场之间具有波动集聚的现象。对人民币汇率、上证以及深证变量波动率的统计描述见表1。

图1 人民币兑美元汇率中间价和波动率走势

从标准差和均值来看,人民币汇率平均波动率明显低于沪、深股票市场指数,同样标准差低于股票市场,因处于新兴市场中的我国股票市场仍表现为高风险、高收益的变动特征。从Skewness 和Kurtosis 可以看出三个变量的峰度均大于3,均呈现尖峰厚尾的特征,汇率呈现右偏特征,而股票市场呈现左偏特征。从自相关性检验Jarque-Bera 统计量检验来看,人民币汇率与股票指数之间拒绝了不相关假设。同时,Jarque-Bera 统计量表明,在1%的显著性水平下各市场波动率都显著异于正态分布。

图2 上证综合指数收盘价和波动率走势

图3 深证综合指数收盘价和波动率走势

表1 人民币汇率、上证、深证指数变量的描述性统计

四、实证分析

(一)平稳性检验

在构建GARCH 模型时,如果直接对非平稳时间序列进行回归,就容易产生伪回归的情形,因此需要先对各变量进行了平稳性检验,本文采用ADF 检验法。结果如表2,每个变量波动率的ADF统计量小于1%显著水平下的临界值,得出变化后的变量是平稳序列。

(二)自相关检验

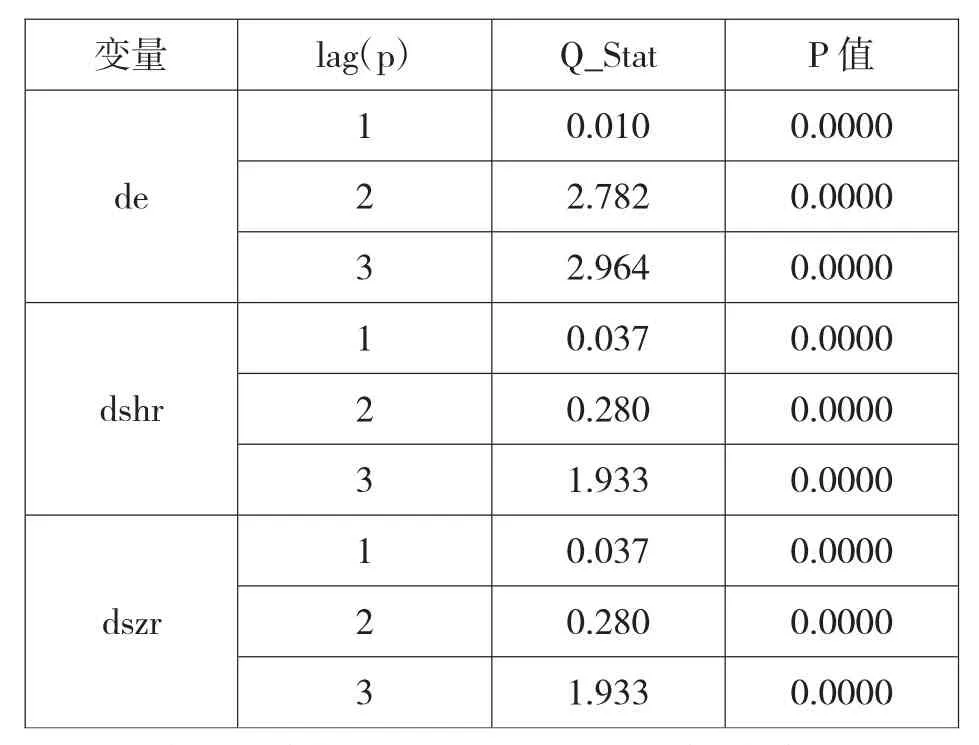

序列自相关是时间序列固有的特点,即前期会对后期有影响。人民币兑美元汇率、上证和深证综合指数各变量会受到滞后一期的影响,因此需要每一个经济变量是否存在自相关性,本文运用Ljung-BoxQ 统计量来检验序列相关性,检验结果如表3 所示:

表3 呈现了滞后3 阶的Q 统计量,在1%的置信水平下,p 值均为0,因此拒绝原假设,表明转化后的各经济标量存在自相关。

(三)ARCH 效应检验。

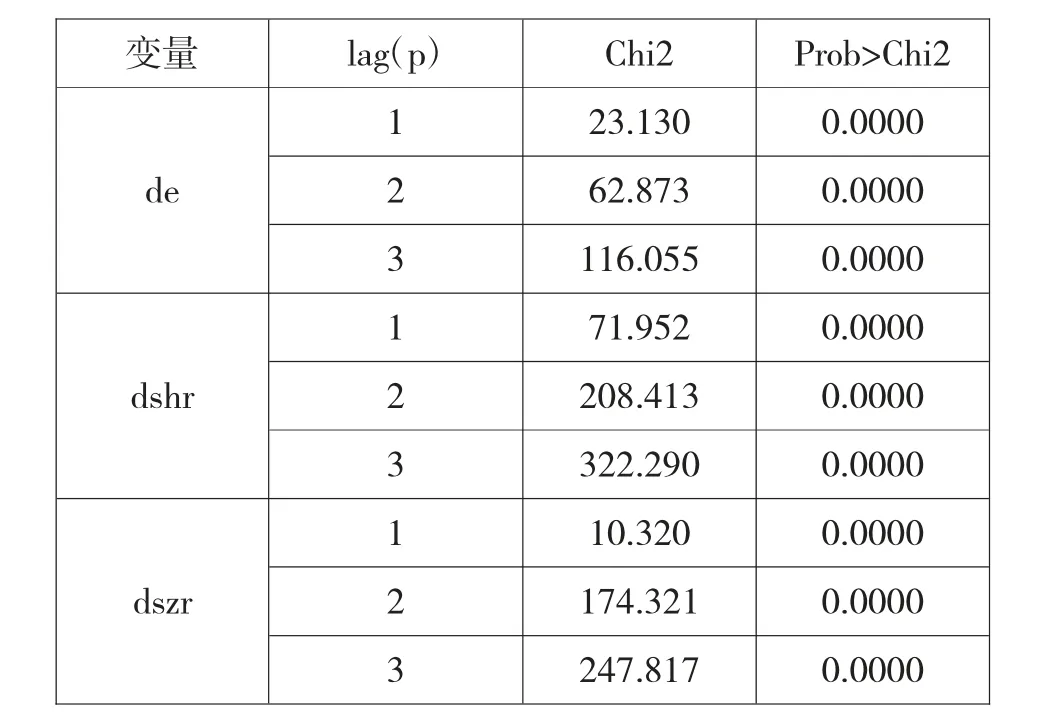

在线性回归OLS 估计中一般假设随机误差项方差是相同的,而在实际研究中发现金融时间序列的残差可能存在异方差效应。在运用DCCGARCH 模型之前需要对残差序列ARCH 效应检验,本文采用了ARCH-LM 检验法,检验结果如表4。

表2 变量时间序列的单位根检验结果

表3 各经济变量序列自相关检验表

由表4 的结果得出,在1%的显著水平下,残差序列滞后三阶的P 值均为0,拒绝原假设,说明变量的残差序列存在ARCH 效应。因此,本文有必要引入GARCH 模型来刻画这种异方差的特性。

表4 各经济变量序列自相关检验表

(四)外汇市场与股票市场的动态相关性研究

1.单变量GARCH(1,1)模型参数估计。

本文直接构建GARCH(1,1)模型分析外汇市场和股票市场的波动性,其中为ARCH项,代表新的信息系数α 值越大表示对新信息的反应越敏感,反应速度越快;β 为GARCH 项的系数,代表衰减系数;α+β 反映市场记忆性对市场波动的影响,能够反映股市波动率的持久程度,如果α+β 值越接近1,持久性越好,反之持久性越差。模型参数估计结果如表5。

表5 人民币汇率与上证、深证指数的GARCH(1,1)模型参数估计

由表5 可知,外汇市场、股票市场的指标变量的α 和β 存在差异,从参数结果人民币兑美元汇率变量的值较小,外汇市场中人民币汇率对新信息的反应速度比较慢,而股市经济变量的α 值均比较大,股票市场体系对新信息的反应速度相对比较快。外汇市场的汇率变量β 值比较大,说明人民币汇率的衰减系数比较大,受当前信息的影响较大;而股票指数变量的β 值比较小,说明股票市场在宏观市场体系衰减系数比较小,受过去信息的影响比较大。与此同时α+β 值均接近于1,说明经济变量波动的持久性比较好,容易受到宏观经济周期及外部冲击的影响。

2.基于DCC-GARCH 模型分析外汇市场与股票市场的关联度

按照Engle(2002)提出的DCC-GARCH 模型估计的两阶段法,第一阶段单变量GARCH 在上面已经展开分析;第二阶段对残差进行标准化处理后进行估计,通过DCC 系数来判断外汇市场与股市动态相关性的强弱程度。DCC 参数的估计结果如表6 所示,由统计的显著性看出外汇市场与上证综指动态波动传导效应更加显著和强烈。外汇市场与股票市场均满足α+β<1 符合约束条件,并且的系数分别为0.0455 和0.0332,体现出外汇市场与股票市场中前期均值残差对本期动态异方差影响,上证市场与外汇市场影响程度较大。对比β值同样得到在本期的动态异方差主要受前期动态异方差影响,体现出外汇市场与股票市场动态影响存在非常强的持续性特征。综合值0.9935 和0.6807 说明外汇市场与上证指数的波动相关性相对较强。

表6 基于DCC-GARCH 模型参数估计表

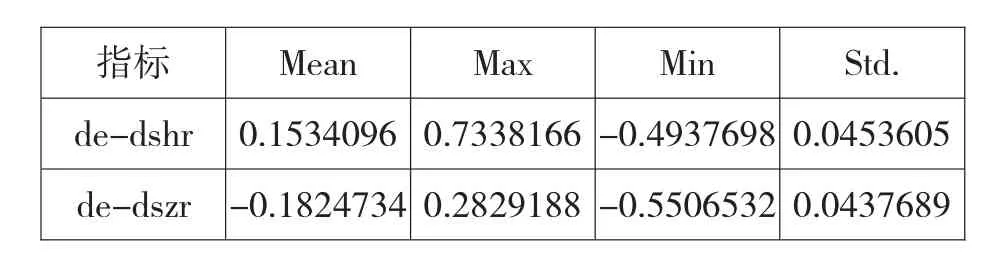

表7 给出动态条件相关系数的描述性统计,外汇市场与股票市场的均值处于0.1~0.2 水平,在外汇市场与上证、深证之间存在一定影响关系。同时,外汇市场与上证指数的动态相关系数波动性更强。

表7 动态条件相关系数的描述性统计指标

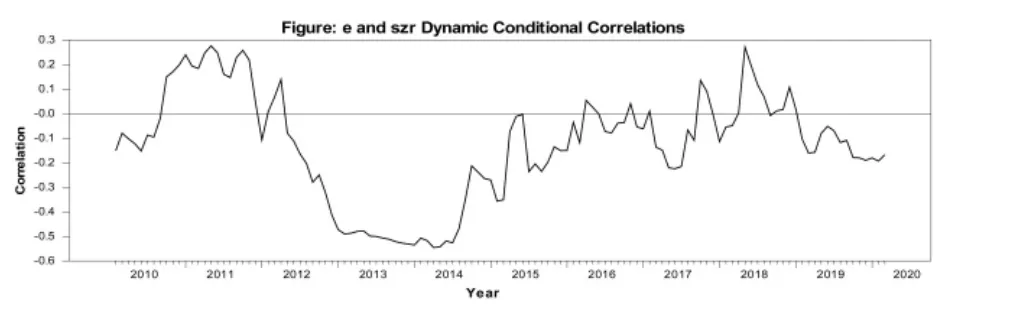

为更直观地反映变量之间的动态变化关系,我们建立动态条件相关系数图。从图4 和图5 动态相关系数图可以看出,在样本期间内外汇市场与股票市场之间的关联性是波动变化的,其时变性特征表现明显。具体来看,人民币汇率和上证指数动态相关系数基本正相关,动态相关系数在[-0.4937>0.7338]间波动,均值为0.1534 总体波动具有正联动性。人民币汇率和深证综指动态相关系数基本为负相关,动态相关系数在[-0.5506>0.2829]间波动,均值为-0.1824 总体波动具有负相关性。以上分析显示,人民币兑美元汇率与上证指数和深证指数之间的波动具有一定的联动性和传递性。

图4 外汇市场与上证指数的动态相关系数

图5 外汇市场与深证指数的动态相关系数

五、结论与对策建议

本文以人民币兑美元汇率与我国上证指数、深证成指的日波动率作为研究经济变量,建立了外汇市场与股票投资市场的DCC-GARCH 模型,对比分析外汇市场与上证股票市场和深证股票市场的动态关联性进行实证研究。主要结论是:

第一,外汇市场和股票市场之间存在一定的动态相关性,主要受上期的异方差的动态影响。人民币汇率的波动与上证综指和深证指数波动率的变化传递效应来看,外汇市场对上证综指的波动率传递效应更加显著和稳定,动态相关性相对较强。

第二,从动态相关系数的变动来看,人民币汇率与上证指数的动态相关长期主要表现为正相关。而人民币汇率与深证综合指数的动态相关长期主要表现为负相关。2015年“8.11 汇改”以来,外汇市场与上证综合指数和深证综合指数的动态相关性表现出一致性的阶段特征。

基于此,提出如下对策建议:

第一,有序深化外汇市场的汇率形成机制改革。一是完善我国外汇市场的交易时效性,丰富外汇市场的参与主体,继续扩大人民币兑主要币种的汇率波动区间,使人民币汇率在外汇市场中的价格机制作用更具弹性。二是在人民币汇率双向波动弹性加强的前提下,推动人民币国际化从跨境贸易主导向资本输出主导转型,将“一带一路”引领下的区域经济一体化需求转化为人民币国际化的有效驱动力。

第二,逐步推进资本项目扩大开放。根据蒙代尔的三角不可能理论,在保持中央银行货币政策有效性的提前提下,要想实现汇率价格调节机制作用,应该逐步推进资本项目自由兑换。同时,借鉴国际先进资本管理经验,进一步加大国际资本的流动性监督和管理,建立健全我国的金融市场监管体系。

第三,健全我国股票市场的价格形成机制。股票市场的价格形成机制是股票市场的运行基础,价格机制完善有利于抵御外部因素对股票市场的冲击。同时,能够预防外汇市场波动对股票价格造成的冲击,所以要规范股票的发行、上市、交易程序,细化上市公司和投资者在股票市场中的行为规范,改善公司治理的外部约束机制,完善股票价格形成机制。