第三支柱养老金内涵、现状与实现路径

2020-12-21李庆雄

李庆雄

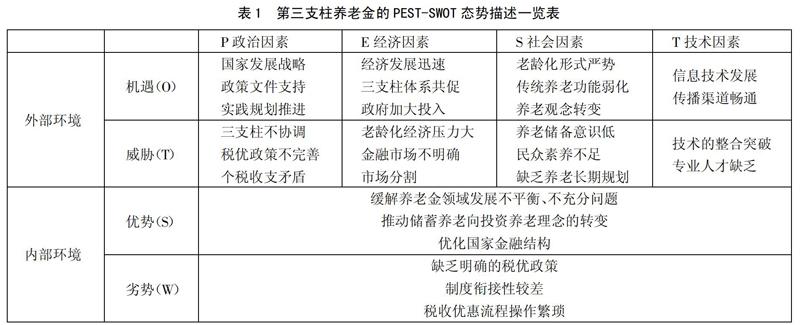

[提要] 在疫情经济发展缓慢与老龄化长期存在的冲击和影响下,养老金三支柱体系建设需要统筹发展,第三支柱养老金的理论研究和实践探索逐步深入。为加快建设第三支柱养老金制度的快速发展,本文采用PEST-SWOT分析法,在分析第三支柱养老金的内涵与现状基础上,对第三支柱养老金的优势及面临的机遇、劣势及威胁进行分析,最终对第三支柱养老金进行PEST-SWOT态势判定,并提出突破路径。

关键词:第三支柱;养老金制度;人口老龄化

中图分类号:F840.61 文献标识码:A

收录日期:2020年9月8日

自2000年中国开始步入老龄化社会。2018年,我国65岁及以上人口比重达到11.9%,0~14岁人口占比降至16.9%,人口老龄化程度持续加深。中国正在经历剧烈的人口结构转变,人口红利减弱,人口老化速度快,养老金制度的建设和转型改革具有重要的战略意义。第三支柱个人养老金的构建是在第一支柱基本养老保险与第二支柱企业年金与职业年金的基础上统筹发展的,是国家养老金体系的重要支柱和中国特色养老金融的组成部分,对缓解养老金领域发展不平衡不充分问题、应对老龄化的社会财富储备具有重要意义。

与欧美国家相比,中国较迟进入老龄化社会,对于第三支柱养老金制度的建立较为缺乏,尽管存在制度的异质性差异,但欧美国家对于第三支柱养老金的经验教训值得借鉴与思考。英国是福利国家的典型,在新一轮养老金制度改革中引导较高收入群体退出第一支柱國家养老金进入 “国家雇员储蓄信托计划”,以此来推动第三支柱私人养老金发展。美国较早建立的个人退休账户成为世界第三支柱个人养老金计划的代表,个人储蓄显著促进了国民养老储蓄,具有积极作用。其他国家同样在积极倡导构建第三支柱养老金体系,中国作为起步较晚的国家,在面对老龄化趋势迅速发展过程中,不仅要借鉴其他国家历史经验,更需要形成具有中国特色的养老金体系,第三支柱个人养老金的思考具有显著的现实意义。探讨中国多支柱养老金制度体系,其中第一支柱基本养老保险显著发展,第二支柱稳步发展,第三支柱养老金提上进程,互相补充以完善多支柱养老金体系。因此,有必要在第三支柱养老金制度内涵和发展现状的基础上,对第三支柱的发展优势及机遇、发展劣势及所面临的威胁进行分析,最后在判定PEST-SWOT态势的基础上,提出摆脱困境的应对策略,以推动第三支柱养老金制度更加健康长远地发展。

一、第三支柱养老金的内涵及发展现状

(一)第三支柱养老金的内涵。1994年世界银行提出了养老保险的“三支柱”模式,包括强制性公共养老金计划、强制性的职业年金计划和自愿的个人储蓄性计划或职业年金计划,第三支柱的概念因此出现,即自愿的职业年金计划或个人储蓄计划。1991年国务院“关于企业职工养老保险制度改革的决定”提出了“逐步建立起基本养老保险与企业补充养老保险和职工个人储蓄性养老保险相结合的制度,实行国家、企业、个人三方共同负担”。不过,由于个人储蓄性养老保险具备自愿性,因此个人层面的第三支柱养老金发展长期处于空白状态,国家的建设重点主要在第一支柱与第二支柱上。2018年五部委联合印发的22号文,是官方文件中首次出现“第三支柱”的表述,中国意义上的第三支柱概念确切提出。

目前,学者对“第三支柱养老金”的内涵存在相似点与分歧。郑秉文将第三支柱理解为享受税优政策的商业养老保险,以此促进个人养老账户制度的建立和普及。杨宜勇和吴香雪同样指出税收制度优化设计及税收激励是促进第三支柱发展的关键。另一种观点认为第三支柱是个人储蓄计划的一种金融产品或账户。不过,对于第三支柱内涵的界定应从制度上进行规范,与市场上已存在的银行养老理财、养老基金区分开。此外,必须将第三支柱养老金作为一项国家养老金制度来定义,如同城镇职工基本养老保险、城乡居民基本养老保险、企业年金等都是养老金制度,以此来规范第三支柱的内涵。

本文认为第三支柱个人养老金是“政府依据相关法律法规,通过财税激励支持、引导全体经济活动人口建立的,以个人养老为目的,个人自愿参加并主导的积累型养老金制度”。第三支柱个人养老金可实现如下目标:一是应对人口老龄化,通过政策支持国民为养老问题进行长远规划;二是享受财税支持政策,使个人养老储蓄计划更加具有保障;三是第三支柱养老金制度赋予了参与者自主权,推动投资养老理念形成并促进资本市场完善。

(二)我国第三支柱养老金发展现状。国务院1991年颁发的《关于企业职工养老保险制度改革的决定》中提出,要“逐步建立起基本养老保险与企业补充养老保险和职工个人储蓄性养老保险相结合的制度,实行国家、企业、个人三方共同负担”。20多年来,我国第一支柱基本养老保险取得显著成效,第二支柱企业年金和职业年金稳步发展。第三支柱养老金制度开始落地的标志是2018年五部委联合印发的《关于开展个人税收递延型商业养老保险试点的通知》(财税[2018]22号),通知决定在部分地区开展个人税收递延型商业养老保险试点。2019年中共中央国务院印发《国家积极应对人口老龄化中长期规划》,明确增加养老财富储备,将“鼓励家庭、个人建立养老财富储备,稳步增加全社会的养老财富储备”作为重要任务,为应对人口老龄化提供坚实的社会财富保障。

由于制度上第三支柱养老金制度落地较迟,目前还在发展阶段,发展潜力巨大。不过目前依旧存在制约第三支柱发展的问题:一是当前我国居民依旧偏好于传统银行储蓄,对购买个人储蓄养老金认知不深;二是税收优惠政策尚未落地,民众参与积极性不高;三是第三支柱出现迟,三支柱养老保险架构失衡加重;四是个人税收递延型养老保险试点政策覆盖人群有限,税优政策设计不当,税优流程操作繁琐。因此,第三支柱养老金尚处在发展的初级阶段,还有待进一步的完善。

二、第三支柱养老金的优势及面临的机遇

第三支柱养老金的逐步完善是未来发展的必然趋势,下面运用PEST-SWOT分析法,从政治、经济、社会、技术四重因素对第三支柱养老金的发展优势和机遇进行分析,以明确第三支柱养老金的未来发展趋势。

(一)第三支柱养老金的优势。第三支柱养老金的落地,将极大地解决老龄化下的养老痛点,完善我国的养老三支柱体系,具体体现在如下方面:

1、有助于缓解养老金领域发展不平衡、不充分问题。第三支柱作为国家养老金的制度补充,能够推进三支柱养老金体系协调发展。目前,第一支柱养老金一支独大,第二、第三支柱发展滞缓,尤其是第三支柱养老金才刚刚起步,大力发展第三支柱养老金有利于明确政府、单位和个人的责任,形成三方责任共担机制。第三支柱不受就業情况的制约,灵活就业者等能够被纳入制度化的私人养老金体系之中,能够贴合“大众创业、万众创新”的国家方针,以及疫情环境下私人主播、线上职业的发展保障,弥补部分人群无法参加第二支柱职业养老金的制度性缺陷。

2、有助于推动储蓄养老向投资养老理念的转变。中国进入深度老龄社会后,一方面可以增加年轻人的税收和加大企业负担来征收养老金,但这不是可持续发展的长远之策,解决老年人养老金的充足性必须靠政府、企业、个人养老金三个支柱共同发力。我国居民偏好于传统银行储蓄,但这些存款并不是为了养老而进行的长期储蓄。建立和完善第三支柱,从国家制度化改善居民养老观念,逐步改善家庭的资产配置,通过合理的市场化投资运营实现保值增值,有利于个人形成长期养老规划。

3、有助于优化国家金融结构。长期以来,国民以养老为目的的金融资产一部分用于银行存款和理财,使得金融体系将储蓄转化为实体投资的功能不足。此外,部分养老金融资产以散户形式流入股票市场,从中博取短期价差,不利于发挥养老资金长期属性获取合理收益及其健康发展。建立第三支柱养老金,通过专业资产管理机构参与资本市场获得合理收益,促进国家金融结构调整和实体经济增长。

(二)第三支柱养老金的机遇。第三支柱养老金是政治因素、经济因素、社会因素及技术因素综合作用下的结果,第三支柱养老金的落实是老龄化发展不可逆转的趋势。

1、政治因素。1991年国务院颁发的《关于企业职工养老保险制度改革的决定》中提出,要“逐步建立起基本养老保险与企业补充养老保险和职工个人储蓄性养老保险相结合的制度”中初步提出了个人储蓄性养老保险的概念,绘制了早期三支柱模式的蓝图。2015年《政府工作报告》明确,年内将推出个人税收递延型商业养老保险,通过减税养老的税收优惠模式加快第三支柱的发展。2017年2月,国务院印发了《“十三五”国家老龄事业发展和养老体系建设规划》,提出了构建包括职业年金、企业年金以及个人储蓄性养老保险和商业保险的多层次养老保险体系。2017年7月国务院办公厅印发《关于加快发展商业养老保险的若干意见》,指出要扩大商业养老保险产品供给,充分发挥商业养老保险在健全养老保障体系的生力军作用。2018年4月,五部委联合印发了“22号文”,决定在部分地区开展个人税收递延型商业养老保险试点,标志第三支柱开始落地。2019年11月,中共中央、国务院印发了《国家积极应对人口老龄化中长期规划》,明确将“夯实应对人口老龄化的社会财富储备”作为一项重要任务,提出“通过扩大总量、优化结构、提高效益,实现经济发展与人口老龄化相适应”。由此可见,第三支柱随着20多年的停滞发展,近年来被提上日程。养老三支柱结构性失衡使得第一支柱基本养老保险压力过大,第三支柱的发展刻不容缓,中国已经为第三支柱养老金的发展给予了充分的政治支持。

2、经济因素。改革开放40多年来,我国社会经济发展迅速。其一,近年来GDP保持中高速增长,1979年以来平均增长速度为8.5%,2017年我国人均GDP为59,660元。其二,居民可支配收入不断提高,2017年全国居民人均可支配收入为25,974元,自1979年以来平均增长速度为8.5%。其三,居民消费结构升级加快,恩格尔系数持续下降。2017年全国居民恩格尔系数为29.3%,首次低于30%,进入联合国划分的20%~30%的富足区间。其四,我国金融市场日益完善。此外,2015年《政府工作报告》明确,个税递延型商业养老保险年内将推出减税,意味着税收优惠将全面覆盖中国养老保险体系的三大领域。减税的压力于地方政府而言不大,因此个税递延政策在上海等地先行试点后,将较快地向全国推广。税延政策不仅助推保险业做大规模,也将推动行业优化保费结构。其五,第一支柱基本养老保险较为健全,覆盖面广,第二支柱企业年金和职业年金缓慢发展中,这两大养老支柱发展进程较为完备,目前国家有条件和精力集中发展第三支柱个人养老金,以完备国家养老三支柱体系。社会经济的快速发展及政府重视对第三支柱的投入,为第三支柱的快速发展奠定了良好的资金基础。

3、社会因素。第三支柱养老金符合老龄化趋势和养老发展趋势,社会民众对于第三支柱有需求。其一,人口老龄化趋势迫切需要第三支柱缓解第一支柱基本养老保险的压力。其二,传统养老保障功能的弱化。过去依靠家庭养老的模式在社会发展中逐渐弱化,家庭结构及孝道观念的改变使得传统养老保障功能削弱,个人养老储蓄有利于个人在脱离家庭养老的前提下实现自我养老。其三,居民对银行储蓄投入增多,但其产出效率低下,而储蓄养老并不能缓解养老的需求。其四,随着文化水平及科技信息技术的发展,国民的养老观念也在发生积极转变,养老规划意识逐渐增强,投资养老意识增强。由此观之,第三支柱的加快发展是社会民众呼之欲出的决策。

4、技术因素。互联网技术、大数据技术、物联网等信息技术的发展迅速,民众获取信息的渠道畅通,对于第三支柱养老金的普及与推广具有重要意义。智能AI、智能养老规划技术等技术相继出现,帮助民众进行养老的长期规划。技术进步为第三支柱的发展提供了有利的环境。

通过以上分析,第三支柱之所以会成为未来发展的必然趋势,是由其自身的优势及面临的机遇决定的。但是,第三支柱的优势是否能够得到有效发挥,与其发展过程中遇到的阻碍和威胁密不可分,因此在第三支柱发展的过程中,一定要秉持谨慎的态度,解决发展道路中诸多难点,只有这样,第三支柱才能发挥巨大作用。