农业保险对家庭经营收入的影响效果

——基于全国三类农户调查的实证分析

2020-12-09韩旭东刘爽王若男郑风田

韩旭东,刘爽,王若男,郑风田

(中国人民大学农业与农村发展学院,北京 100872)

农业保险作为分散农业自然风险、平滑收入波动和防范市场风险的有效工具,在现代农业发展中得到越来越多的重视[1],并逐渐成为许多发展中国家促进农业发展的重要手段之一[2-3]。中国的农业保险虽然起步较晚,但是近年来发展迅速[4]。2018 年中央一号文件提出,开展稻谷、小麦和玉米三大粮食作物完全成本保险和收入保险试点,加快建立多层次农业保险体系。《乡村振兴战略规划(2018—2022 年)》指出要完善农业支持保护制度,完善农业保险政策体系,健全农业保险大灾风险分散机制。自2007 年以来,中国的农业保险在各级财政支持下获得巨大发展。至2015 年,农业风险保障额度已经达到当年农业总产值的18.6%,种植业承保面积达到全国农作物总播种面积的56.4%[5]。值得注意的是,中国农业保险快速发展的重要原因之一是政府政策的引导。因此,与美国和欧盟等发达国家和地区相比,中国的农业保险表现出较强的政府干预性,具有双重正外部性和准公共产品的特征[4,6]。

目前国外有关农业保险的研究主要集中在农民参与农业保险的影响因素分析[7]、农业保险对农民生产行为的影响[8-9]、政府作物保险补贴分析[2]、农业保险设计[10]和农业保险对环境保护的作用[11]等方面。在大力推动农业供给侧结构性改革的背景下,农业保险是保障农业可持续发展、稳定农产品市场价格和确保粮食安全的重要手段[12-13]。对于农业保险的主要参与者(农户)而言,其参保的主要目的是增强应对风险的能力,从而保障经营收益[5,14]。一般而言,农业保险对于家庭经营收入具有直接的保障作用。在风险发生后,农户可以通过理赔弥补生产经营损失。当然,这种赔偿是有限的,更多在于“保成本”及平滑收入波动。并且,这种“保成本”特征使得农业保险对高价值经济作物的收入保障作用极为有限。此外,一些研究还指出农业保险对家庭经营收入具有间接的促进作用。农业保险可以为投保农户建立生产性安全网,稳定其农业投资,通过资产积累促进家庭经营收入的增长[15]。农业保险还可以通过提升农户风险承担能力和促进经营创新来提升家庭的经营收入[16-18]。

虽然当前有关农业保险的研究成果较为丰富,但仍存在一些不足。第一,从研究对象来看,以往研究主要关注普通农户,新型农业经营主体是中国农业现代化的主要建设者,在健全农业社会化服务体系、农业供给侧结构性改革,以及推动乡村振兴等方面具有重要作用[19]。相对于普通农户,新型农业经营主体由于生产经营专业化、规模化等特征,所面临的经营风险更大,故农业保险对其经营收入的影响与普通农户有所差别[20]。本文利用具有全国代表性的新型农业经营主体调查数据进行分析,在数据层面对现有研究具有重要的补充作用,本文研究也有助于提升对农业保险影响效果的全面认识。第二,从研究方法来看,现有研究针对农业保险与农户收入之间的内生性问题考虑不足。本文从测量误差、联立性和遗漏变量三个角度出发,对因变量进行对数化处理以缩小波动幅度,将自变量设置成二元变量以克服由于数据录入、单位换算不一致造成的误差。在此基础上,进一步使用处理效应模型(TEM)解决样本自选择问题,以克服可能存在的内生性问题。第三,从研究内容来看,家庭经营收入既包括粮食作物收入,也包括经济作物收入,以往研究较少区分这两种收入来源。本文考虑到了粮食作物和经济作物间的异质性,对二者区别分析。另外,鲜有研究对农业保险发挥作用的机制进行检验。本文在作用机制的分析中,利用中介效应模型,通过风险承担和经营创新这两条作用机制来分析农业保险对影响家庭收入的影响。

1 理论分析

现有研究指出,农业保险是农业风险管理的重要工具,是实现国家粮食安全战略和农村金融普惠制的重要手段[20],农户参保行为不仅影响家庭产出,也关乎政府政策目标的顺利实现[4]。所以,从2007年开始各级财政大力补贴农业保险,这种“公私合作”的制度优势使得农业保险规模快速扩大[21]。但由于中国农业保险的发展主要依赖政府推动[6],故中国农业保险商业化经营存在“供给不足,需求有限”的市场失灵[22]。

关于农业保险对家庭经营收入的影响,前人已做出大量有益探索。Velandia 等[23]指出缺乏保险是造成农村长期贫困的重要原因之一,农业保险具有助力贫困农户脱贫,促进农科新技术应用以促进农村发展等衍生功能[4]。徐斌和孙荣[14]认为农业保险的预防性和减灾性措施可以降低自然灾害造成的减产,有助于稳定农业生产,从而保障家庭收入。张小东和孙蓉[24]则进一步指出农业保险除了保障家庭收入外,还对农户农业经营收入的增加有显著促进作用。此外,农业保险还对农户生产行为产生了重要影响。首先,农业保险会影响农户生产过程的技术采纳和经营方式。西爱琴等[25]认为农业保险有助于促进农户采用更为先进但更具风险性的生产工具和技术,推动新生产技术的开发和普及,提高农户生产积极性。Goodwin 和Mahul[26]、Yu 等[27]指出农业保险能够促进种植面积增加,Karlan 等[17]研究发现雨水保险补贴能够增加农户投资,并促使他们选择高产高风险的经营方式。其次,农业保险影响农户的作物种植品种,徐斌和孙荣[14]指出农业保险可以诱发农户的作物种植品种由非保险作物向保险作物转移,以及由低保额作物向高保额作物转移。也有研究指出农业保险可能对农户的生产行为产生负面影响,如周稳海等[28]认为农户可能因为购买农业保险而疏于对农业生产风险的防范,从而提高作物减产的可能性。

就目前来看,尽管中国农业保险有了巨大进步,但尚处于不断完善的发展阶段,仍存在覆盖面小、农户参保积极性弱和地方政府支持农业保险发展积极性不足等问题[29]。并且,农业保险的自发成长机制尚未形成,保障水平仍很低,虽然农业保险的补贴效率逐年提高,但补贴效率却呈现规模递减趋势[30]。刘飞和陶建平[6]指出中国农业保险在国民经济中的比重与农户人均持有量依旧偏低。也有研究指出,农业保险在某些地区和某些险种方面并未真正发挥作用[20],施红[31]研究发现生猪保险对农户收入波动并没有起到明显的稳定作用。马述忠和刘梦恒[32]指出道德风险和逆向选择引致的保险市场扭曲导致农业保险对农业技术进步和农业生产效率有显著的抑制效应。这些问题的存在与中国农业保险市场发育不足及农业经营自身特点密切相关,反映了农业保险效率亟待提升。

目前我国农业保险市场发育不足、保险效率低主要有几个方面的原因。第一,现阶段主流的农业保险产品是成本保险,市场风险并不在其保障范围之内[5]。随着农业生产成本的上涨,农业保险保额实际上已低于农业生产投入的物化成本,农业保险“不解渴、不顶用”[33]。第二,农业保险市场存在严重的信息不对称问题。农户利用自身的信息优势通过逆向选择和道德风险谋取农业保险收益,导致保险公司经营的持续亏损,进而退出农险市场,造成农业保险市场的萎缩[1,3,34]。第三,收入水平限制、农业保险的低认可度和理赔程序的复杂性降低了农户投保的积极性[35]。

综合已有研究分析发现,尽管中国农业保险市场发育尚不完善,但农业保险仍是防范农业风险的有效手段,可通过消减农业风险、强化生产信心对农户经营收入发挥保障作用[4]。不过,对于粮食作物和经济作物而言,生产过程中面临的风险是不同的。经济作物资产专用性更高、生产经营条件更为苛刻,在自然风险面前显得更加脆弱,且其面临的市场风险远远大于粮食作物。在当前中国农业保险“保成本”,且效率偏低的情况下,有理由认为农业保险的收入保障作用主要体现在粮食作物上,难以对经济作物收入发挥切实有效的保障作用[18]。基于上述分析,本文认为农业保险能够保障家庭经营收入,但是对粮食作物和经济作物的影响存在差异。

关于农业保险对家庭经营收入的影响机制,本文主要从风险承担和生产经营创新两个方面进行分析[16-17]。首先,农业保险能够分散农业风险,减轻农户风险承担压力,提升农业生产积极性[26]。相对于未参保农户,农业保险能够提振参保农户生产经营信心,对他们风险承受能力有积极作用。并且,如若发生农业风险,农业保险对家庭经营收入有一定补偿作用,参保农户面临的收入波动幅度会小于未参保农户。甚至,农业保险的影响力度随着农业风险的增加而增大[28]。其次,农业保险能够促进农户投资,提升对创新技术的应用率[16]。在土地、劳动力等资源固定的情况下,生产经营创新是获得更高经济收入的有效途径,但此过程具有一定的不确定性,农业保险所具有的收入保障作用及构建的生产性安全网络能够部分化解经营创新产生的不确定性,由此提升生产经营过程中的技术创新,从而提升农户家庭经营收入。基于以上分析,本文认为农业保险能够通过提高农户风险承担能力和促进生产经营创新两方面发挥收入保障作用。

2 研究方法

2.1 数据来源

本文所用数据来自经济日报社在2016—2018年所开展的“全国新型农业经营主体发展状况跟踪调查”。该项调查由中国人民大学负责项目方案设计、零点有数科技有限公司负责项目执行,调查涵盖了农民专业合作社、专业大户、家庭农场和农业产业化龙头企业四类新型农业经营主体,对新型农业经营主体的基本情况进行全方位了解,搜集了大量一手数据,很大程度上弥补了研究新型农业经营主体数据的缺失,其中,通过调查对农户农业保险购买情况进行着重了解。最终采用入户面访的调查方式获得5 191 个样本,包括1 222 个农民专业合作社样本,1 343 个家庭农场样本,2 017 个专业大户样本,609 个农业产业化龙头企业样本[36]。

为进一步加强对新型农业经营主体的了解,对其发展进行动态分析,三家机构于2017 年11 月—2018 年3 月在全国范围内开展了第二期“全国新型农业经营主体发展指数调查”。第二期调查采用与之前相同的调查方式,从已有的5 191 个样本中选择3 000 个新型农业经营主体样本进行追踪回访。值得注意的是,在第二期调查中,拟新增800 个普通农户样本,以形成与新型农业经营主体的对比。两期调查除了在总体数量上存在差异外,在地域分布上并无差异。第二期调查最终获得的家庭农场样本为776 个,专业大户样本为1 166 个,普通农户样本为803 个。本文所用数据来源于第二期调查的这三类农户主体。

2.2 变量选择

2.2.1 自变量 本文核心自变量为2017 年家庭是否购买了农业保险,为二元变量。在调查中询问了农户2017 年农业保险支出,如果农业保险支出大于0,则认为该农户购买了农业保险,赋值为1,否则为0。

2.2.2 因变量 本文以农户2017 年家庭经营收入为因变量。考虑到粮食作物和经济作物差异,也分别以2017 年粮食作物总收入和经济作物总收入作为因变量进行分析。

2.2.3 控制变量 参考已有研究[37],本文的控制变量包括家庭人口特征变量、家庭经营特征变量和区位变量。其中,家庭人口特征变量包括户主性别、年龄、是否有宗教信仰、受教育程度、是否有技术职称和是否受过农业技术培训;家庭经营特征变量包括家庭经营面积、家庭劳动人口占比、距离最近县城距离和距离最近集贸市场距离;区位变量包括东部、中部和西部地区。

2.2.4 工具变量 在处理效应模型估计中,还需选择合适的工具变量,该工具变量需要影响农户是否购买农业保险,而对其家庭经营收入没有影响。考虑到农户购买农业保险与其对农业保险相关政策信息的获取有关,因此有理由认为农户经营过程中是否获取保险类信息影响其是否购买农业保险,同时农户是否获取保险类信息对其经营收入的影响较弱。因此本文选择是否获取保险类信息作为工具变量,获取赋值为1,未获取为0。另外,考虑到2016 年购买农业保险的农户很可能在下一年继续购买农业保险,因此2016 年购买农业保险可能会影响2017年购买农业保险,但是不影响2017 年的家庭经营收入,因此,本文也将2016 年是否购买农业保险作为工具变量。

2.2.5 中介变量 本文从风险承担和经营创新两个方面选取中介变量验证农业保险对家庭经营收入的作用机制,风险承担方面,参考王小龙和何振[37]的研究,以农业生产经营费用作为风险承担的代理变量。经营创新方面,则询问农户是否采用了新品种、新设备和新技术,采用赋值为1,否则为0。相关变量统计与描述见表1。

2.3 计量模型设定

2.3.1 基本模型设定 本文目的是分析农业保险对家庭经营收入的影响,考虑到是否购买农业保险作为一种行为抉择,很可能受到自身经营情况(如经营主体类型、经营规模)的影响,也即,农户选择购买或者不购买农业保险,是一种自选择(selfselection)行为。这种情况下,直接使用OLS 方法估计农业保险对家庭经营收入的影响是有偏的。因此,选择合适的估计方法来克服选择性偏差带来的估计偏误问题,有助于更好地理解农户农业保险购买行为对家庭经营收入的影响。

本文使用Maddala[38]提出的处理效应模型(treatment effect model,TEM)来分析购买农业保险对家庭经营收入的影响。与OLS 方法相比,TEM有三个方面的优点:1)在消除购买农业保险的选择性偏差和内生性问题时,同时考虑可观测因素和不可观测因素对购买农业保险和家庭经营收入的影响;2)可以直接估计购买农业保险对家庭经营收入影响的边际效应;3)可以进一步计算购买农业保险对家庭经营收入影响的平均处理效应(average treatment effect,ATE),更深入地展现农业保险与家庭经营收入之间的关系。

TEM 由两阶段组成。第一阶段是选择方程,考察农户是否购买农业保险的决定因素。农户是否愿意购买农业保险,是一个复杂的决策过程,受到多种因素影响。假定农户购买农业保险的预期收益为SECY*,不购买农业保险的预期收益SECN*。作为理性经济人,农户只有在购买农业保险的预期收益大于不购买农业保险的收益时才会选择购买农业保险。也就是说,当SECY*- SECN*= SECi*> 0 时,农户会购买农业保险。由于现实中农户购买与不购买农业保险的预期收益都是主观的,因此,收益差值(SECi*)是无法观测的。但是,本文可以借助如下潜变量模型来考察农户购买意愿的选择行为:

表1 相关变量统计描述Table 1 Descriptive tatistics of variables

其中,SECi*为不可观测的变量。在微观数据中,可以观测到农户的二元选择行为:如果农户购买农业保险,则SECi=1;如果农户不购买农业保险,则SECi=0;Zi′表示一系列控制变量,包括农户类型、家庭人口特征变量、家庭经营特征变量以及地区变量;δi′为待估系数;εi为随机扰动项。

第二阶段是结果方程,测度农户是否购买农业保险和其它因素对家庭经营收入的影响,表达式为:

其中,lnINCi表示农户i在2017 年的家庭经营收入对数,Zi表示一系列控制变量。和式(1)相比,Zi可以与Zi′有重叠的变量,但Zi′中至少有一个变量不在Zi中,该变量影响农户是否购买农业保险,但并不直接影响家庭经营收入,该变量即为农户是否购买农业保险的工具变量。在本文中,Zi′除了比Zi多了影响农户是否购买农业保险的工具变量外,其余控制变量的设置均相同。α、β、δ为待估系数,μ为随机扰动项。

2.3.2 中介作用模型 为了检验农业保险是否对家庭经营收入有保障作用,并检验风险承担和经营创新是否是农业保险发挥收入保障作用的机制,本文使用中介作用模型进行回归,模型具体形式为:

式中:RISi和INNi分别是表征家庭风险承担和经营创新的变量。在中介作用模型下,要说明风险承担和经营创新是农业保险发挥收入保障作用的机制,有两大步骤。一是检验农业保险对风险承担和经营创新的促进作用,如果农业保险能够促进风险承担和经营创新,那么式(3)和式(5)中农业保险变量应当显著,且系数为正。二是分别将表征风险承担和经营创新的中介变量加入基本回归模型式(2)中,形成式(4)和式(6)。在式(2)中农业保险系数显著为正,即农业保险对家庭经营收入发挥了有保障作用的前提下。如果农业保险是通过风险承担和经营创新发挥了收入保障作用,那么式(4)和式(6)在加入中介变量后,农业保险的系数与式(2)相比应大幅下降或者该变量不再显著,并且风险承担和经营创新变量应当显著且系数为正[37]。

3 结果与分析

3.1 农户农业保险购买情况分析

在被调查的2 745 个农户样本中,20.96%的农户2016 年购买了农业保险,22.13%的农户2017 年购买了农业保险,2017 年购买农业保险的农户比2016 年高出1.17 个百分点。总的来看,受访农户购买农业保险的比例在增加,但这一增长趋势比较缓慢。具体到不同类型的农户,普通农户、专业大户和家庭农场中2016 年购买农业保险的比例分别为10.64%、22.35%和28.36%,2017 年购买农业保险的比例分别为12.94%、21.80%和30.41%。可以看出,家庭农场和专业大户这两类新型农业经营主体购买农业保险的比例均明显高于普通农户。

2017 年农户家庭经营收入的均值为31.80 万元,其中普通农户的家庭经营收入均值为3.92 万元,专业大户和家庭农场的家庭经营收入均值分别为45.62 万元和40.45 万元。具体到不同类别的作物收入,样本农户粮食作物的平均收入为7.88 万元,经济作物的平均收入为6.12 万元。其中普通农户、专业大户和家庭农场的粮食作物收入均值分别0.86 万元、10.73 万元和21.75 万元,经济作物收入均值分别为0.39 万元、8.55 万元和16.83 万元。可以看出,专业大户和家庭农场这两类新型农业经营主体的收入远高于普通农户,且经济作物收入在经营收入中的比重更高。

对比购买农业保险与未购买农业保险农户的收入差异(表2),在受访农户中,购买和未购买农业保险的农户2017 年家庭经营收入均值分别为47.79万元和29.68 万元,粮食作物收入均值分别为27.99万元和7.03 万元,经济作物收入分别为13.42 万元和7.95 万元。可以明显看出,购买农业保险的农户家庭经营收入、粮食作物收入和经济作物收入均明显高于未购买农业保险的农户,这一差异在5%以上的水平上通过显著性检验。这一结果意味着农业保险对家庭经营收入具有促进作用,当然,从自变量内生性角度,也可能是具有更高收入的家庭更倾向于购买农业保险,对于两者的具体情况仍有待进一步实证分析。

表2 按是否购买农业保险分组的农户家庭收入情况(万元)Table 2 Income of farmers grouped by whether to buy agricultural insurance or not

3.2 农业保险对家庭经营收入的影响分析

表3 给出了农业保险对家庭经营收入影响的TEM 和OLS 估计结果。在TEM 回归中,残差相关性ath(ρ)在1%的水平上拒绝了选择方程和结果方程相互独立的原假设,表明样本存在自选择效应。拟合优度Wald 检验在1%的水平上显著,这表明采用TEM 模型进行计量分析是合适的。在进行TEM模型估计前,首先需要检验工具变量的有效性。采用2SLS 回归检验发现,第一阶段回归的稳健F 统计值为15.49,大于常用临界值10。Kleibergen-Paap rk Wald F 统计量为1 181.87,远高于10%的统计水平上拒绝弱工具变量假设的临界值19.93。Hansen J检验的P值为0.76,强烈地显示各个工具变量与回归方程的误差项均无关,是有效的工具变量,表明不存在过度识别问题。

TEM 估计结果显示农业保险对家庭经营收入有显著正向影响,相比未购买农业保险的农户,购买农业保险的农户家庭经营收入平均提高128.6%,这一结果在1%的统计水平上显著。如果不考虑选择性偏差和内生性问题,直接将农业保险对家庭经营收入进行OLS 估计,同样可以得出农业保险对家庭经营收入有显著正向影响的结论,由此印证了回归结果的稳健性。值得注意的是,上述TEM 和OLS 回归的系数值并不仅仅代表农业保险对家庭经营收入产生的直接效用,还包含了农业保险作为一种重要的诱致性因素对家庭经营收入的间接效用。正如前文中所述,一方面,农业保险可以通过赔付农户因自然灾害引起的损失从而保障其家庭收入,即直接效用。另一方面,农业保险还可通过影响农户的种植行为从而影响其家庭收入,如农户投保后选择种植高价值的经济作物,这体现了农业保险的间接效用。

此外,家庭人口特征变量和家庭经营特征的估计结果显示,在给定的显著性水平下家庭人口层面的户主年龄,家庭经营层面的家庭劳动人口占比、距离最近县城距离在TEM 和OLS 模型中均显著影响农户家庭经营收入。具体而言,随着户主年龄增加,劳动能力下降,家庭经营收入将会越低。家庭劳动人口占比作为农业生产中重要的劳动资本,对家庭经营收入有明显的促进作用。家庭距离最近县城距离能够表征家庭区位特征,距离县城越远,所产生的交通成本、产品交换成本会越高,在农产品销售中也更加不利,因此对家庭经营收入有显著负向影响。在地区控制变量中,中部地区和西部地区的家庭经营收入均显著低于东部地区,这与不同地区的经济发展情况是一致的。

表3 农业保险对家庭经营收入回归结果Table 3 Regression results of agricultural insurance on family operational income

3.3 农业保险对不同类别作物收入影响分析

考虑到种植作物种类的差别,农户的家庭经营收入既可能来自于粮食作物,也可能来自于经济作物。由于粮食作物和经济作物在生产经营过程中面临的风险具有显著差异,加之针对这两类作物的保险种类和补偿细则不尽相同,故农业保险对这两类作物收入的保障作用也有所差别[39]。因此,有必要进一步区分家庭经营收入来源并考察农业保险对粮食作物和经济作物收入影响的异质性。

表4 给出了农业保险对粮食作物收入和经济作物收入影响的TEM 模型估计结果(限于篇幅,这里只报告了TEM 模型中结果方程的回归结果,OLS回归结果的显著性及系数值与TEM模型差异不大)。总体而言,虽然农业保险对家庭经营收入具有显著促进作用,但其对粮食作物收入和经济作物收入的影响却呈现出显著的差异。农业保险对粮食作物收入的促进作用高达232.4%,即农业保险对家庭粮食作物收入发挥了切实有效的促进作用。一个重要原因是,农业保险对粮食作物收入的较强促进作用与政府的推动有关,比如国家对于大宗农产品保险的覆盖面高于其他作物农险的补贴。

农业保险对经济作物的收入具有显著的负向影响。相对于不购买农业保险的农户,购买农业保险的农户其经济作物收入降低73.3%。该影响系数为负说明农业保险难以对经济作物发挥有效的收入保障作用,或者所发挥的作用难以弥补灾难发生后产生的损失[18]。这一结果产生的原因与中国农业保险当前发展现状密切相关。第一,中国农业保险仅仅保作物种植成本,即承保生产风险,不保市场风险。对于经济作物来说,其经营收入在相当大程度上取决于市场行情,而农业保险对于减产歉收、增产不增收等由市场供需关系决定的情况无能为力。第二,逆向选择导致经济类作物保险保费高但赔付低。由于信息不对称,农户往往可能对容易遭灾或者生长脆弱的作物进行投保,对环境适应性强、种养殖相对成熟的作物则选择不投保。这种逆向选择行为导致经济类作物保险高风险、高保费和低赔付的状况,因此此类保险对于家庭经济作物收入的促进作用有限。第三,投保后的依赖心理在一定程度上降低了农户认真经营的动力。经济作物往往是资本、劳动双密集产业,需要大量的技术支持和资金投入。但是农户在投保后可能会对农业保险产生一定的心理依赖,从而对种植的经济作物疏于管理或者降低投入,这在一定程度上导致了经济作物收入的降低。所以,农业保险对粮食作物和经济作物收入的不同影响不仅反映了这两类作物的不同特点,也反映了中国农业保险发展状况。

表4 农业保险对不同类别作物收入的影响Table 4 Impacts of agricultural insurance on the income of different types of crops

表5 风险承担影响机制分析Table 5 Analysis of the influence mechanism of risk bearing

3.4 农业保险影响家庭经营收入的作用机制检验

上述结果验证了农业保险可以通过赔付农户损失达到直接保障其家庭收入的效用外,还可作为一种重要的诱致性因素影响农户的种植行为达到间接促进其家庭收入的作用。关于农业保险对家庭经营收入的影响机制,本文主要验证风险承担和生产经营创新两个中间途径[16-18]。

3.4.1 “农业保险—风险承担—家庭经营收入”机制分析 无论是自然风险还是市场风险,都能够对家庭经营收入产生一定的影响。农业保险可通过分散农业风险、提升农户生产经营信心等途径提升其风险承担能力,从而保障家庭经营收入。研究风险承担对于家庭经营收入影响的核心问题之一是如何量化风险承担程度。农业风险承担是指农户承担与农业相关的风险,以往研究中主要使用农户在化肥、农药、种子上的支出作为风险承担的代理变量[16,37,40],本质是农户的生产费用支出能力能够反映农户的风险承担能力。对于新型农业经营主体而言,农机投入、雇工、水电和灌溉等费用支出在生产经营中也占据很大的比重。基于此,本文采用农业生产经营总费用作为风险承担的代理变量,以此分析风险承担对于农户家庭收入的影响。

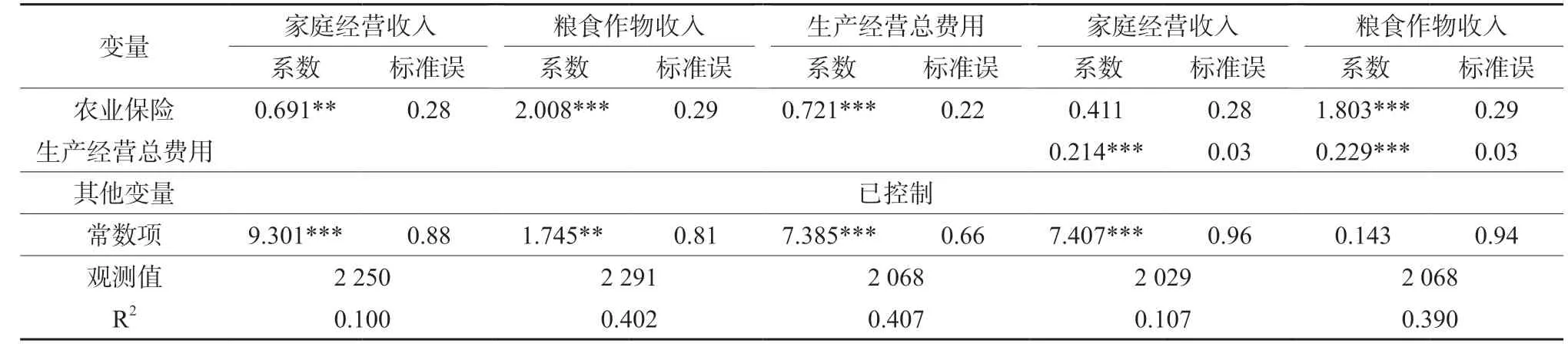

根据实证结果可以看出,购买农业保险后农户风险承担能力增强,农业保险对生产经营支出的促进作用为72.1%(表5)。将风险承担变量加入方程进行回归后发现农业保险的系数不再显著,这就证明农业保险可通过提升风险承担能力促进家庭增收。另外,风险承担中介变量对粮食作物收入也有显著促进效应。加入风险承担变量后,农业保险对粮食作物收入的促进作用由200.8%下降至180.3%,下降了10.21%。结果表明风险承担是农业保险促进家庭经营增收的主要机制。

3.4.2 “农业保险—经营创新—家庭经营收入”机制分析 农业生产经营创新是农业提质增效、供给侧改革和家庭增收的重要手段,但生产经营创新过程充满了不确定性,风险厌恶型农户自然不愿意随意试验。新型农业经营主体是农业现代化建设的主要力量,承担着转变农业发展方式、推动现代农业建设的重要任务。在生产经营创新过程中,农业保险能够分散不确定性,从而促进农户生产经营创新[17,40]。本文从新品种、新设备和新技术三个方面分析农户生产经营创新情况。

从实证结果看出,购买农业保险后,农户采用新品种、新设备和新技术的概率将提升17.8%、19.3%和18.7%,这些结果均在1%统计水平上显著(表6),农业保险能够显著促进农业生产经营创新。另外,这些创新活动对家庭经营收入同样具有强烈促进作用。那么,农业保险是否能够通过促进经营创新发挥收入保障作用呢?从结果看出,新品种、新设备和新技术均在农业保险促进家庭经营收入中具有中介作用,即农业保险可以通过提高新品种、新设备和新技术的采纳来进一步提高家庭收入。另外,新设备在农业保险对粮食作物收入的影响中具有中介作用,引入新设备后农业保险对粮食作物收入的经济促进作用从200.8%下降到195.8%,下降了2.49%,农业生产经营过程中新设备的采用对人力投入具有很强的替代性,能够缩短生产周期、提高生产经营效率,也有利于扩大规模经营,提升生产经营收入。新品种和新技术在农业保险对粮食作物收入的影响中不具有中介作用,新品种和新技术的应用往往伴随着传统生产经营习惯的颠覆,具有相当高的风险,其带来的不确定性不利于农户收入稳定。

表6 经营创新影响机制分析Table 6 Analysis on the influence mechanism of business innovation

以上结果表明,农业保险能够通过风险承担和经营创新这两条作用机制发挥收入保障作用,风险分摊是农业保险的核心功能,体现为通过平滑收入波动、防范经营风险等保障家庭收入,经营创新则表明农业保险能够通过影响农户生产行为进而影响其经营绩效,也由此说明了农业保险的多功能性。

4 结论与建议

4.1 结论

农业保险是平滑收入波动和防范经营风险,进而保障农户收入的重要途径。研究表明,农业保险对家庭经营收入具有显著的促进作用,切实发挥了收入保障功能。但农业保险对不同作物收入的影响存在明显异质性,农业保险对粮食作物收入呈现显著的促进作用,但对经济作物收入具有抑制作用。尽管农业保险是家庭经营收入增长的重要诱致性因素,但“保成本”不“保收入”特征使得农业保险作用有限,而且保险市场运行中的道德风险、逆向选择,以及经济作物过高的经营风险都使得农业保险对不同类别作物收入的影响存在差异性。

作用机制分析表明,农业保险能够通过提升农户风险承担能力和促进生产经营创新发挥收入保障作用。农业保险分摊了农业风险,提升了经营信心,促进了生产者对新品种、新设备、新技术的采纳与应用,进而实现收入增长。不过,经营创新对粮食作物所起的促进作用有限,这与粮食作物生产习惯和经营创新过程中的不确定性相关。

4.2 政策建议

第一,继续加大农业保险支持力度。一方面,农业保险本身风险高和利润低,需要地方政府通过财政补贴等方式加大对保险公司的农业保险支持力度,鼓励保险公司推广农业险种。另一方面,通过增加政府财政对农业保险的补贴力度和份额提升,增强农户的农业保险购买积极性,以此增强农业保险保障水平与农业保险覆盖面。

第二,研发适宜新型农业经营主体的农业保险险种,将农业保险的保障范围向经济作物延伸。专业大户和家庭农场等新型农业经营主体经营面积更大,与保险公司的交易成本相对较低,但当前参保率仍偏低。所以要强化农业保险在这两类主体中的宣传与推广力度,通过增加农业保险险种,尤其是开发适宜于经济作物的农业保险,提升农业保险在“保收入”方面的作用。

第三,将农业保险支持与其他支农惠农政策相结合。在政府对农机具购置进行补贴时,将农业保险进行捆绑销售,让农业保险与经营创新发挥协同作用;在新型农业经营主体申请农业项目的过程中将农业保险购置作为基本条件,提升他们农业保险参保率;在产业扶贫中,对向农户推广的新作物、新品种、特色种养殖项目由政府提前投保等。