债券久期理论在投资理财决策中的应用

2020-11-16詹文英姚金杰

詹文英 姚金杰

[提要] 债券的久期本质上是以收回的现金流之现值在债券价格中所占的比重为权重,以收回该笔现金流的时间期数为参数,计算某投资收回本息的加权平均时间,本文将债权的久期这一参数指标进一步应用到不规则收益现金流的项目投资分析中,并且在利用久期理论控制组合投资的有效回收期方面,进行了一个浅的探索,也是建立一个思路,帮助投资者制定投资决策,希望未来沿着这个思路继续挖掘。

关键词:久期理论;投资理财;投资久期;投资组合久期

中图分类号:F83 文献标识码:A

收录日期:2020年7月30日

一、投资理财活动的界定和意义

投资理财是相对于生活理财而言的,二者都是隶属于金融理财的范畴。投资理财是在投资者的基本生活目标得到满足的基础上将资金投资于各种金融投资工具取得财产性收入从而实现财富的积累。

投资理财活动作为金融理财活动的一部分,越来越多地被人们重视,这主要因为如下三个原因:一是居民收入不断提高,闲置资金量大;二是当前金融市场上的理财产品品种日趋丰富,极大地满足了不同诉求投资者的需要;三是利率水平偏低,以房价为代表的各类消费品价格不断攀升所形成的通货膨胀引起实际利率为负的现象,对于已有财富的保值增值是投资者的基本需求。

在这样的背景下,大量的个体进入投资理财市场,但是个体投资者开展投资理财常常存在很多的局限性,缺乏专业的投资知识,也不能借助金融模型和工具方法等有效地开展投资,投资理财活动比较盲目。

目前,指导投资理财的理论很多,也颇具系统性,而久期作为债券市场范畴的概念,引用到其他资产的投资分析中来,另辟蹊径,对于指导投资者在市场上理性投资同样具有值得借鉴的实际意义。

二、久期理论介绍

(一)久期。久期(duration)是指根据某一金融资产的现金流计算的收回本息的加权平均时间。久期概念是债券市场当中一个非常重要的概念,最早是由麦考林(Macaulay)在1938年提出来的,所以又称麦考林久期,以下是麦考林久期的公式及含义:

D=

其中:D代表久期;P代表债券价格;Ct代表时点t资产持有者所收入的现金流;r代表债券的收益率。

由该公式可知,债券的久期本质上是以收回的现金流之现值在债券价格中所占的比重为权重,以收回该笔现金流的时间期数为参数,计算某投资收回本息的加权平均时间。

(二)久期研究的意义。久期理论是用来计算债券投资的有效回收期的一种理论方法,假设有两支面值、期限、息票率完全相同的债券,但付息方式不同,这就使这两支债券的收益现金流不同,在到期收益率相同的情况下,它们的久期是不同的,而一般意义上说,其他因素相同的情况下久期越短,则风险越小,因为这意味着收回本息的加权平均时间更短。

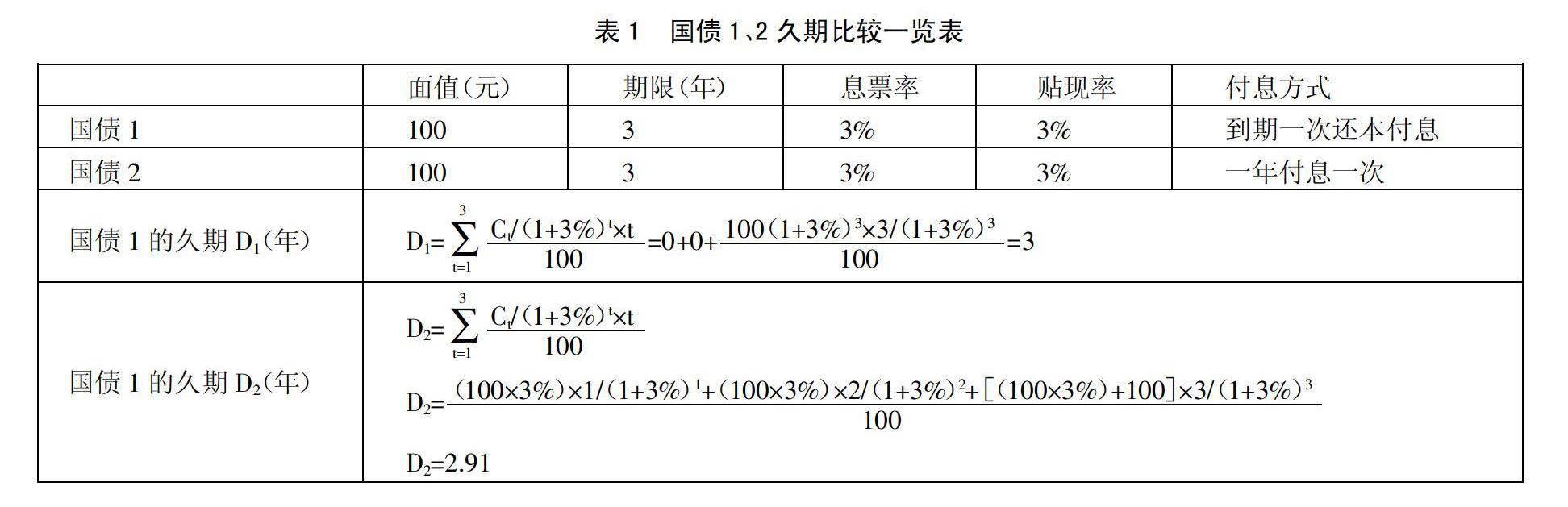

以久期在国债投资决策中的应用为例。国债是由政府发行的债券,一般被认为是无风险资产。表1中所列出的两支国债面值、期限和息票率相同,唯独利息支付的方式不同,表面上看两支国债的风险和收益完全相同,我们来计算两支国债的久期。(表1)

根据表1中数据,对两支国债的久期进行计算,发现国债1的久期就是其存续期3年,而国债2的久期为2.91年,原因就在于付息方式的不同导致收回债券投资本息和的加权平均时间不同。这个例子说明对于前期投资金额、期限、风险结构等重要指标都相同的投资项目,但有不同的现金流收入发生的金额和期限,收回本息的加权平均时间是不同的,越短者越优。事实证明,在大家眼里毫无区别的国债,由于付息方式不同,本质上产生了差别。

借助久期分析这个理论,我们可以将其进一步进行推广使用,建立投资久期概念,用久期的计算方法和理论思路根据某一项投资(预期)未来收益的现金流去计算该投资回收资金流的(预期)加权平均时间,并将其作为重要的参数,这对于投资项目的选择以及把握投资的有效回收期,甚至对构建一定有效期限的投资组合方案都有参考和借鉴的意义。

(三)久期理论对不规则现金流收益类产品的投资指导性作用。市场中某些风险结构、期限结构相似的固定收益的投资,如果根据其产生的现金流计算出净现值相差不大,那么用净现值法判断投资项目的優劣性就行不通了,这时可以换一个角度即项目见效快慢的角度对投资项目进行分析,这种方法也被称为投资回收期法,具有其他方法不可替代的作用。下面就举例说明这一方法的具体应用,以表2所示的项目1和项目2两个备选投资方案的决策问题为例。(表2)

表2中所示的两个项目的风险结构相同,两个项目的存续期限都是5年,表中详细给出了两个项目在存续期内各期的现金流,根据收益的现金流计算的净现值都为0,前期投入金额都是10,652元,这时仅仅比较净现值法和到期收益率这两个指标,就难以得出哪一个更适合开展投资的结论,但是二者有一个重要的参数有差异,即久期。前文说过,久期可以理解为拿回全部现金流收入的加权平均时间,经过比较后,项目2拿回全部收益的加权平均时间更短,简单来说该项目投资见效更快,从这个角度对比来看,项目2更优。

(四)久期理论对投资组合的有效回收期的控制作用。对于投资组合,用久期指标可以有效控制组合的投资期,投资者通过控制组合总体久期,控制投资的流动性风险,降低净值波动和回撤,以期获得稳健回报。

如表3中的一个投资组合中有三个项目投资,表中清晰地展示了每个投资的收益现金流特点及项目投资的现值、投资权重等数据,根据这些数据我们计算出子项目的久期,从而得出整个投资组合的有效期限。(表3)

从表3中看到,某一投资组合由三个子项目构成,每个子项目的当期投资额(PV)和收益现金流、贴现率(r)等指标都不相同,这样能够很好地拟合真实的投资组合场景,最终我们计算出这一投资组合的久期,可以将其理解为是该投资组合的有效回收期。以此为例,投资者在构造投资组合的时候通常要考量的主要指标是组合的期望收益和组合的风险,综合考量投资者的风险偏好,构建有效的投资组合,对投资有效的回收期考虑较少,在相关的投资组合研究文献中也很少提及组合的有效期,实际在开展组合投资的过程中,投资回报发生在投资期的前端、中断和后端以及投资回报的绝对金额大小,这些因素对投资组合的实际效果同样产生着影响。

三、结论

债券久期是根据债券未来收入的现金流及其发生的时间去考量债券收回本息的有效期限,将这个思路引入到更广阔的金融投资决策中来,通过投资久期的参数分析可以给予投资者又一个投资参考,在投资期限和风险结构类似的几类投资中,我们通常是以净现值作为判断投资的重要指标,在净现值相差不大的情况下,投资久期这个指标就可以进一步作为评定投资项目优劣的标准之一,为我们提供了一种新的思考路径和方法,这使投资更具有科学性的手段工具,值得引用借鉴和进一步深入研究和思考。在构造有效投资组合时,考虑组合的期望收益和风险的同时,进而纳入投资组合的有效回收期这一参数,可以进一步完善组合投资的操作方法。

在专业投资机构开展投资业务时,久期早已经不是新的工具方法了,但是在个体投资者开展投资时,借鉴使用得较少,其实该理论以及依托该理论建立的久期参数是可以作为投资参考的。

四、研究的不足之处

我们将久期理论应用到研究投资回收的加权平均期限的领域,仅仅是一个初步研究,目前也存在着较多的不足之处,比如没有考虑投资成本的差异,没有能够建立更为精准的模型去证明久期理论在金融资产投资中的复杂应用。另外,将久期理论应用到投资决策中去还存在一定的局限性,在前文中提到过,在用久期参数比较几类投资时,前提应该是这几项投资在投资风险、资本成本、投资期限等方面差别不大,这时再加入久期这一指标去比较有效期才更具有可行性。

主要参考文献:

[1]中国金融教育发展基金会金融理财标准委员会.金融理财原理[M].北京:中信出版社,2007.

[2]林清泉,李锦涵.基于债券久期思想对投资回收期法的改进[J].中南民族大学学报,2011(6).