金融集聚对区域经济增长的影响

——基于长三角“一核五圈”城市群的比较

2020-10-28夏楠,黄萍

夏 楠,黄 萍

(江苏海洋大学商学院,江苏连云港222001)

一、 引言

世界六大城市群中,我国只有长江三角洲城市群位列其中,长三角区域经济增长对我国经济发展的作用不言而喻。2018 年,习近平主席提出将长三角区域一体化上升至国家战略。 而早在2016 年通过的《长江三角洲城市群发展规划》,初步构建了以上海为核心带动长三角区域的“一核五圈四带”网络化空间结构。 其中,核心大都市圈上海以及五大都市圈——南京、杭州、苏锡常、合肥、宁波都市圈的地位是重中之重,分别起龙头带动和辐射带动的作用。 在此背景下,文章选取长三角“一核五圈”城市群17 个市2008 ~2018 年11 年的面板数据,采用因子分析法计算金融集聚水平综合得分,比较各城市金融集聚水平,建立面板数据模型分析金融集聚与区域经济增长的关系,并据此进行政策指导和金融规划。

二、 文献综述

从20 世纪70 年代开始,金融控股公司兴起,金融业开始混业经营,金融集聚逐渐成为金融产业组织的基本形式。 在此背景下,国内外学者对金融集聚的生成动因及对区域经济的影响不断进行深入研究。

国际上,有学者将发达国家和发展中国家作为研究对象进行分析,认为区域金融发展能够促进区域经济增长(Mckinnon,1973;Shaw,1973)。 还有学者通过分析全球各国家、地区的面板数据,发现金融业显著促进经济增长(World Bank,2005)。

国内,金融集聚与区域经济增长互动机制的研究也在逐步深入。 由于国内金融研究较晚,侧重实证,起点较高。 国内学者研究主要方面:一是结合我国现阶段金融业发展失衡的现状,研究不同地域之间金融集聚与区域经济的关系。 二是转变计量方法和研究视角。 如从新经济地理学视角采用空间经济学方法研究,以2011~2016 年江苏省市域经济的数据为样本,证明了金融业对经济增长有正向空间溢出效应(陈智昊等,2019)。

综上,国内外学者在金融集聚对区域经济的影响分析上成果颇丰,证实了金融集聚对经济增长的正向推动作用。 结合文献,不难看出各学者对长三角区域的研究较少。 而在长三角一体化上升至国家战略后,长三角区域发展到达了新阶段。 需要站在一个新视角研究金融集聚与经济增长之间的互动机制,发挥长三角区域的带动和引领作用。

三、 金融集聚对经济增长的影响机制分析

纵观世界各个国家经济发展历程,总会有一些地区集资源、政策优势于一体,成为经济发展先行区。 不断发展和累积的金融资源在一定地理空间内集中的过程正是金融集聚。

当局部区域出现金融集聚现象时,会完善金融市场要素,提高资金使用效率,加快资金周转速度,进而产生外部规模经济效应、科技创新与竞争效应、扩散效应以及自我强化效应与经济协同效应。

(一)金融集聚的外部规模经济效应分析

根据马歇尔(Marshall) 的外部规模经济理论和Kindleberger(1974)外部规模经济角度的研究,不难分析金融集聚的外部规模经济效应。 金融集聚区域内各金融机构在地理空间上距离很近,可以加快资本周转。 空间上的集聚又会促进金融产业信息交互整合,构建低成本信息获取渠道,减少信息不对称。

(二)金融集聚的科技创新与竞争效应分析

科技创新是第一推动力,科技创新推动产品产业结构升级,推动市场竞争。 而各金融机构、企业之间竞争也会反过来加剧科技创新,最终形成创新——竞争螺旋上升,不断增强产品性能。

(三)金融集聚的扩散效应分析

当金融集聚程度很高时,各个金融机构之间会形成金融网络布局,互相联合,共同发展。 随着金融集聚区的静态集聚效应增强,金融网络布局扩大,形成金融集聚的扩散效应。同时,金融网络布局内的金融机构,经济实力不同,服务类别各异,业务和信息上交流促进优势互补和管理经验交流。

(四)金融集聚的自我强化效应与经济协同效应分析

当金融业发展受地理空间范围限制时,金融集聚区内部的自我强化,竞争、科技创新、扩散效应不断加剧,淘汰落后低效的业务模式和金融工具,推动金融创新,打破发展瓶颈。而金融集聚带动区域经济的同时,区域经济增长也会吸引资本,反哺金融集聚区,如此往复,协同发展。

四、 长三角“一核五圈”城市群的金融集聚水平评价

(一)金融集聚评价指标体系的建立及数据选取

为保证评价指标体系准确性,选择用因子分析法,选取多个变量综合测度金融集聚水平。

一般来说,评价金融集聚水平有金融资本、金融机构、金融人员三种研究视角。 在保证研究结果科学性和数据可获得性前提下,文章选取金融从业人员(X1)、城乡居民储蓄余额(X2)、金融机构本外币贷款余额(X3)、金融机构本外币存款余额(X4)、金融业增加值(X5)、保费收入(X6)六个指标来表示金融业的集聚程度。 数据参考2008 ~2018 年长三角“一核五圈”城市群统计年鉴及统计公报。

(二)“一核五圈”城市群金融集聚评价

1.KMO 和Bartlett 球形检验及计算因子得分

KMO 统计量用于检验变量间的相关性是否足够小,而Bartlett 球形检验用于检验相关阵是否是单位阵。 经检验,数据的 KMO 值为 0.873,Bartlett 近似卡方为 3046.511,sig.值为0,数据适合做因子分析。

主成分分析得出的第一个特征值为5.789,大于1,且累计贡献率达到96.484%,大于70%,故只提取第一个公因子。最终得到2008~2018 年长三角“一核五圈”城市群17 个市的金融集聚水平综合得分,如表1 所示。

表1 2008~2018 年主要年份长三角城市群金融集聚水平综合评价值

从综合得分上看,上海历年综合得分远超出一般城市水平,其他城市有由负得分向正得分变动的趋势。 究其原因,上海作为全国三大金融中心之一,上海证券交易所积极带动股票、期货的交易。 且作为国际大都市,上海拥有浦东自贸区,可以大量吸收外资,推动金融业发展。 杭州、苏州、无锡、南京、合肥、宁波的综合得分都在0~1 之间,高于平均水平,拥有区位优势或政策优势,成为所在都市圈的金融发展中心。

其余10 座城市的综合得分小于零,金融集聚水平低于平均。 虽然在国内经济拥有不错的排名,但是相对于前几个都市圈金融发展中心,在金融业发展程度上稍有逊色。

2. 对历年金融集聚综合得分的聚类分析

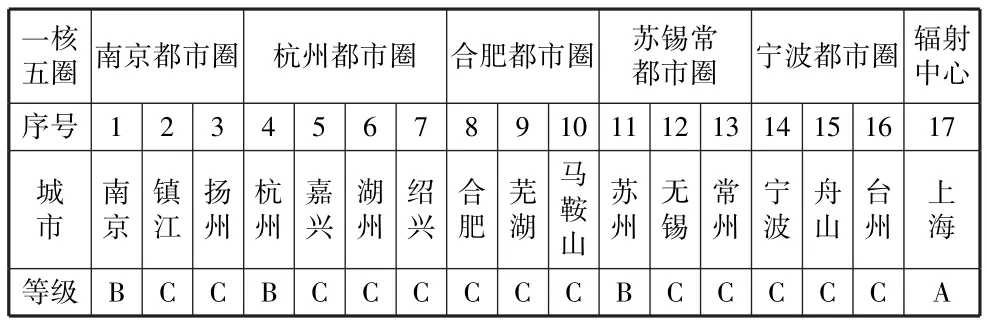

由于各个城市金融业所处发展阶段不同,政策指导和金融规划也会存在差异,对上文2008 ~2018 年17 个城市的综合得分进行系统聚类。 根据树状图将17 个城市分成A、B、C三类。 见表 2。

表2 按金融集聚程度分类

如表2 所示,A 类:上海,金融集聚水平最高,是长三角区域金融发展中心,B 类:南京、杭州、苏州,金融集聚水平较高,辐射带动周边城市,是区域金融中心,C 类:剩余的13 座城市,金融集聚水平较低。 需要注意的是,《长江三角洲城市群发展规划》中,宁波、合肥与南京、杭州、苏州同为次一级区域中心,而聚类结果表明,合肥、宁波按金融集聚分为C 类,与政策规划地位不同。 究其原因,合肥、宁波的确担任了区域经济中心的角色,但金融产业对经济的贡献较低,金融集聚优势不突出。 因此,研究合肥、宁波的金融集聚和区域经济的互动关系,就不同于同等都市圈中心地位的南京、杭州和苏州,这正是使用聚类分析的原因。

五、 金融集聚对区域经济增长影响的实证分析

(一)模型设定

考虑到长三角“一核五圈”城市群政策规划,文章选取金融集聚水平(AGGL)为核心解释变量,人力资本(HC)、社会投资(SFI)、政府指导(GI)为控制变量,各城市经济增长(GDP)为被解释变量,并对各变量取自然对数。 模型表示为:

lnGDPit=α+β1lnHCit+β2lnSFIit+β3lnGIit+β4AGGLit+μit

其中i代表城市编号(i= 1,2,…,17),t代表年份(t=2008,2009,…,2018),α和β分别代表截距项和各变量在模型中的参数,μ为随机误差项。

根据新古典增长理论,资本存量决定经济发展水平,所以社会投资(SFI)用固定资产投资总额衡量。 与物质资本相对应的便是人力资本(HC),选取全社会就业总数(按国民三次产业)衡量。 在一些区位优势或城市定位特殊的城市,影响最大的就是政府购买,选用地方财政支出来衡量政府指导(GI)。 金融集聚水平(AGGL)选用前文因子分析得出的金融集聚综合得分来表示。 关于被解释变量经济增长(GDP)的衡量指标,选择人均GDP 来表示。 以上数据参考2008 ~2018 年长三角“一核五圈”城市群统计年鉴及统计公报。

(二)实证分析及结果

1. 平稳性检验及模型建立

为避免伪回归,选用LLC、ADF-Fisher 和PP-Fisher 三种方法进行平稳性检验。

《普通高中生物学课程标准(2017年版)》提出:“积极开发与利用生物学课程资源”、“课程内容有机融入中华优秀传统文化”。我国有56个民族,壮族是少数民族中人数最多的民族,主要分布在广西壮族自治区。它具有独特的饮食文化,其中蕴含着丰富的生物学知识,当地教师挖掘其中的生物学课程资源并运用到生物学教学中,既有利于学生认识壮族饮食文化中的生物学知识,又可拓宽生物学课程资源的开发路径。

其中,lnSFI、lnHC、lnGI 三个解释变量以及核心解释变量AGGL 均可通过在1%显著性水平检验,lnGDP 为被解释变量可通过在5%显著性水平检验,说明这些变量数据是平稳的。

经过F 检验后选用变截距模型,且所分析的面板数据总体与样本一致,不需要以小样本推测总体,因而选用固定效应模型。

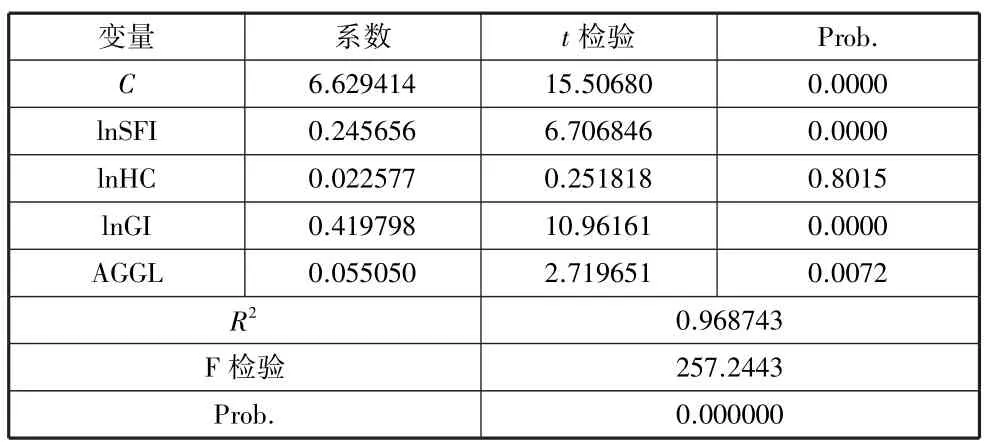

2. 回归结果分析

回归结果如表3 所示。 从整体回归结果看,可决系数为0.968743,模型拟合程度很好,在1%显著性水平下通过检验,回归方程较为显著,金融集聚水平(AGGL)、人力资本(HC)、社会投资(SFI)、政府指导(GI)对经济增长有显著影响作用。

表3 长三角“一核五圈”城市群金融集聚对经济增长的回归结果

社会投资、政府指导和金融集聚水平系数分别为0.245656、0.419798、0.055050,通过 1%水平下显著性检验,人力资本没有通过检验。 这说明社会投资、政府指导,金融集聚水平推动了长三角“一核五圈”城市群的经济增长,其中政府指导的影响作用最大,其次是社会投资。 金融集聚影响系数较低,但是其对经济的正影响作用毋庸置疑。

针对不同金融集聚水平,将前文A、B、C 三类城市样本分别进行面板回归,回归结果如表4。

表4 长三角“一核五圈”三类类城市的回归结果

回归结果中,三类城市金融集聚水平对经济的影响系数分别为 0.062、-0.110、0.273,B 类城市和 C 类城市的金融集聚影响系数分别通过5%和1%水平下显著性检验。

对于C 类城市的经济增长,金融集聚水平的影响较大。C 类城市大多为都市圈周边城市,承接来自都市圈中心城市二次转移的金融产业。 这些金融产业偏向基础性金融服务,如小型城市商业银行和农村信用合作社,有效促进当地实体经济的资金周转,推动经济增长。

六、 对策建议

文章在长三角“一核五圈”政策规划背景下研究金融集聚水平对区域经济增长的影响。 首先,使用因子分析测度长三角“一核五圈”城市群17 个城市的金融集聚水平,并加以聚类分析分为ABC 三类。 选用2008~2018 年17 个城市的面板数据进行分析,得出金融集聚水平对区域经济有毋庸置疑的促进作用。 最后对ABC 三类城市依次面板分析并提出对策建议。

A 类城市,金融集聚水平极高,代表城市只有上海。 上海作为长三角“一核五圈”城市群政策规划的核心中枢,其极高的金融集聚水平也使它成为长三角区域的金融中心。 作为全国性的金融中心,上海需要放眼全球,借助国内外金融资本,积极培养创新型、技术型人才保障金融业活力。 作为核心中枢,不断提高产业准入门槛,淘汰低效落后产业,加快产业向内地五大都市圈转移,保障金融业高效性。

B 类城市,金融集聚水平较高,代表城市为南京、杭州、苏州。 由于B 类城市与上海的金融集聚水平差距过大,所以承接来自上海转移产业的同时,要完善配套基础设施和建立规范的金融体系,保证金融业能够较好地服务于实体经济。在长三角区域一体化背景下,B 类城市应发挥各自特色进行优势互补。 例如南京应以创新金融体系为重心,打造金融综合示范区。 杭州应发展创新发展以金融业云计算平台、数据驱动性金融为代表的金融科技;苏州应加大外引内联力度,提高金融服务质量和水平。

C 类城市,金融集聚水平较低,代表城市为宁波、合肥和其余都市圈附属城市。 合肥作为安徽省省会,需采取政府主导模式,加快金融中心建设。 宁波毗邻上海且拥有外贸优势,应在保障港口优势基础上,利用上海辐射效应发展金融业。 其他城市作为都市圈中心城市的承载区,接收来自中心城市的产业转移和分流。 地方政府需推动基础性金融业发展,为地方经济搭桥铺路。