股票收益的可预测性:来自文献的因子

2020-10-26黄铮

黄铮

【摘要】股票收益的可预测性能够优化投资者资产配置。而投资者需要在信息市场获取相关信息,才能够制定具有获利能力的投资策略。分析师、内幕人士、机构投资者在信息市场扮演着重要角色,文章回顾了文献当中与分析师、内幕人士、机构投资者相关的预测因子,探讨如何利用预测因子设定合理的投资策略,加快市场的价格发现过程,提升市场理性。

【关键词】股票收益;分析师;内幕交易;机构投资者

【中图分类号】F832.51;F275

一、引言

风险补偿和错误定价是股票收益的两个来源。风险补偿说认为市场是有效的,股票的价格及时、充分地反映了所有可得的信息,股票收益的可预测性来源于对风险的补偿,高收益也就意味着高风险;错误定价说认为市场上存在着错误定价,投资者因此获得套利机会,制定投资策略以获取超额收益。无论是哪种来源,投资者除了要在资本市场进行交易外,还需要在信息市场获取相关信息,才能够制定具有获利能力的投资策略。

信息需要吸引投资者的注意,然后才能通过交易进行处理并纳入资产价格。而企业与资本市场、信息市场的联结在于分析师、内幕人士、机构投资者等精明投资者,他们不仅拥有比普通投资者更多的信息,而且也拥有更卓越的能力去解读这些信息。如果我们观察他们在资本市场上的交易行为,并关注他们在信息市场所传递的信息,就能够更好地预测价格表现。本文回顾了文献当中与分析师、内幕人士、机构投资者相关的预测因子,探讨如何利用预测因子设定合理的投资策略。

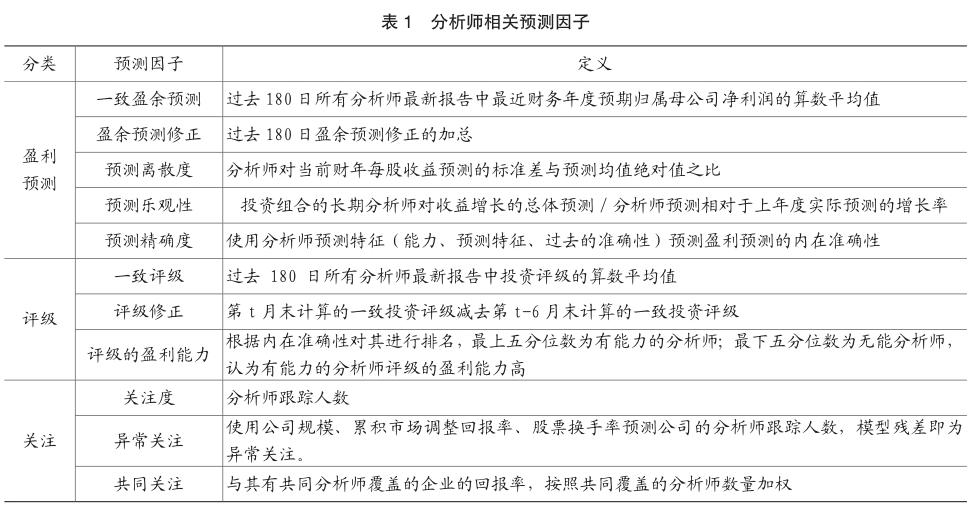

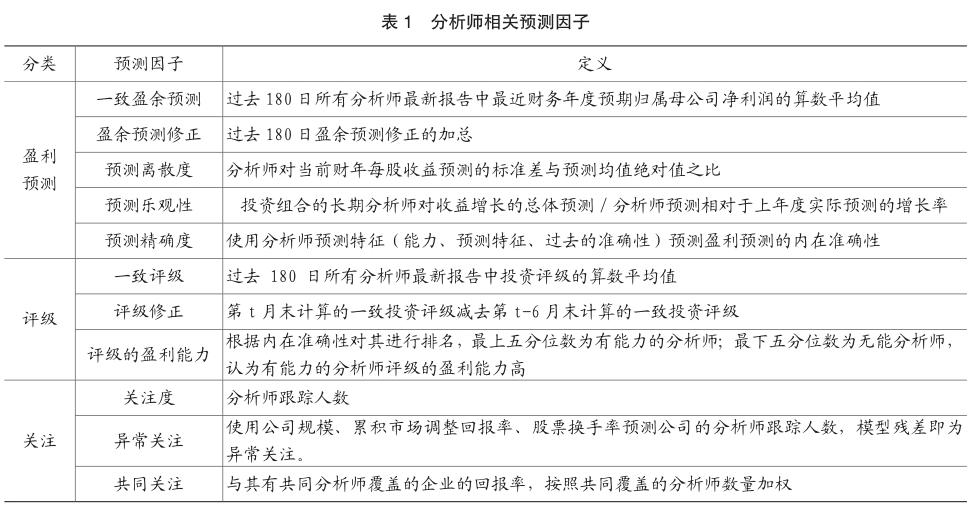

二、分析师相关因子

分析师在信息市场上收集并传递信息,发挥着重要的信息媒介作用。典型的分析师首先要做出是否跟踪公司的决策,然后收集有关公司的各方面资料,发布分析师报告,为市场提供信息。而分析师报告当中最有价值的信息是盈利预测和投资评级;并且当分析师做出跟踪决策时,面临巨大的转换成本。投资者可以通过解读分析师报告中的盈利预测和投资评级,以及观察分析师的跟踪行为,可以获得更多有用的信息。

(一)盈利预测与投资评级

分析师对公司的预测并不相同,以往文献使用分析师的一致预测和一致评级作为分析师预测指标的代理,但张然等(2017)认为我国证券分析师过度乐观,若采用变化指标代替水平指标,能够减少分析师行为偏差带来的影响;发现若使用盈利预测修正和评级修正作为股票收益预测因子,构建五分位数投资组合,买入前20%,卖空最后20%,原始月度收益分别为0.85%和0.88%;明星分析师的预测效果更显著,这种预测效果来源于分析师修正信息对企业未来基本面的预测。

分析师对每个公司的预测一致性并不完全相同,一致预测无法反映分析师对公司预测情况的全貌。分析师预测的离散度可以看作是投资者意见分歧的反映,也反映了信息不对称的程度;由于特殊的激励结构,分析师在悲观时会不发布预测,这种向上的偏差会随着离散度的增加而增加。Diether et al.(2002)发现,在分析师的盈利预测中具有较高离散度的股票,其未来收益显著低于其他类似股票。使用盈余预测离散度作为股票收益的预测因子,构建五分位数投资策略,买入离散度最低20%的股票,卖空离散度最高20%的股票,可以获得0.79%的原始月度收益。

每位分析師会发布长期预测,也会发布短期预测,分析师发布的长期盈利增长预测是对未来盈利增长,也就是股息增长的重要预测,往往比短期更具有信息含量,对股票估值也更重要。即使长期收益预期中的小错误也会导致大的错误定价。长期收益预期中的错误可能是由于他们缓慢地整合短期信息造成的,并且由于有限注意力,分析师可能忽视了信息的长期影响。Da et al.(2009)使用分析师对收益增长的长期预测和短期预测之比作为分析师预测相对乐观的代理,并将长期预测和短期预测分为高中低三组,购买低长期预测、高短期预测股票,卖空高长期预测、低短期预测股票,可以获得0.48%的月收益率。

分析师预测存在较大离散度,投资者需要识别值得遵循的分析师建议,而能够更准确地预测收益的分析师也会提供更好的股票推荐,因为更好的收益预测应该会产生更好的估值。Hess et al.(2011)通过使用分析师能力指标、历史分析师预测准确性、两个预测特征指标预测分析师的预测准确性,并分离出分析师能力指标那部分的内在收益准确性,并将其分为五分位数,认为前20%的分析师是有能力的分析师,最后20%是没有能力的分析师。如果遵循有能力分析师的“强烈购买”与“购买”建议,构建长期投资组合,能够获得11.46%的年化收益率;而遵循无能力分析师的“强烈购买”与“购买”建议,只能获得1.32%的年化收益率。

(二)分析师关注度

分析师的资源是有限的,当决定如何分配他们的时间和注意力时,他们会对表现更好的公司有强烈的偏好。分析师希望达成投资银行交易、获得经纪佣金、做出准确的盈利预测,并与公司管理层接触。而大量跟踪某只股票的分析师会与更多的市场参与者相关联,这些市场参与者有机会对该股票进行复杂的分析。Ali et al.(2003)使用分析师跟踪人数作为股票收益的预测因子,构建十分位数投资策略,买入前10%的,卖空最后10%的股票,可以获得三年0.122%的收益率。

资源紧张的分析师可能更倾向于研究前景看好的公司,因为这些公司往往估值更高、交易量更大、盈利预测更容易,而且愿意分享积极的消息。分析师的覆盖决策导致了公司业绩的变化,而这些变化还没有反映在市场价格中,但同时也传达了公司预期回报的信息。Charles & Eric(2017)认为分析师的覆盖率决策可能包括一个由公司预期业绩驱动的部分和一个由可观察到的公司特征决定的部分,试图预测分析师的覆盖率,并使用模型残差代理分析师的异常关注,发现异常覆盖率对公司的基本业绩和未来收益具有很强的预测能力,表明分析师通过向定价偏低的公司提供更大的覆盖率来传递预期收益信息。根据异常关注作为股票收益的预测因子,构建十分位数多-空策略,使用等权重组合时可以获得0.871%的月收益率,使用价值加权组合时可以获得0.8%的月收益率。

如果一家公司的投资者或跟踪该公司的分析师关注有限,那么该公司的价格可能对其他公司相关消息的到来反应迟缓,那么具有基本相似点或基本联系的公司将具有动量溢出效应,其中一家公司的过去回报预测了与其相关或相似公司的回报。Ali et al.(2019)使用共同分析师动量股票收益的预测因子,并构建了五分位数的多-空策略,能够产生0.89%(价值加权)和1.81%(等加权) 的四因子阿尔法值。这种可预测性来源于企业的基本关联以及共享分析师可能有助于加快关联公司之间信息的收集(如表1所示)。

三、机构投资者

机构投资者分为公募基金和私募基金,而公募基金又分为主动管理型基金和被动管理型基金。机构投资者比散户投资者具有更卓越的能力,更强的认知,也会引导散户投资者发现价格。机构投资者的整体行为会影响公司的股价表现,而机构投资者内部的特征與能力会影响机构投资者的业绩表现,从而间接影响公司的股价与收益表现。由于私募基金数据不可得,现有文献往往集中在公募基金层面。

(一)公司层面

注意力是一种有限的认知资源(Kahneman 1973),当投资者分配有限注意力时,往往包含着很多信息。市场上存在着散户投资者和机构投资者。Da, et al.(2011)用谷歌搜索量代表散户关注度。而机构投资者对重大新闻事件的反应更快,引起散户关注度变化,促进永久性的价格调整。Azi et al. (2017) 发现与散户关注相比,机构关注能更快地对重大新闻事件做出反应,引发更多的交易,受到的约束更小;利用彭博终端对特定股票的新闻搜索和新闻阅读活动构建关注度指标,发现盈余漂移现象在机构投资者关注度更低的企业中更显著,若在机构投资者高低两组分别用未预期盈余正负构建多-空策略,在盈余公告后五天的收益率分别为0.95%和0.29%,两者的差异为0.65%。Ali et al.(2003)使用机构投资者人数作为机构投资者关注度的代理,并以此作为预测因子,构建十分位数多—空策略,可以获得0.311%的三年回报率。

Merton(1987)模型表明投资者认知度越高,公司价值越高。但投资者的认知度是不可直接观测的,Lehavy et al.(2008)使用提交13F文件投资者数量的变化作为企业投资者认知度变化的代理,发现股票收益与投资者认知度显著正相关,这个效应在风险更大的公司更强;并构建十分位数多-空策略,能够获得90.7%的年收益率(作者认为这一看似很大的年收益率是合理的)。

机构投资者会在市场上进行交易,但股东并不一定会,持有量和交易量是不同的概念。机构投资者往往比散户消息更灵通,技能更熟练,也更理性,活跃的机构交易有助于将信息迅速纳入股价。机构投资者占比的减少,意味着噪声交易者的增多,此时,理性交易者将不愿通过套利来规避错误定价。Shu(2007)发现股东构成和公司特征会影响交易者的构成,进而影响未来交易量的构成,而机构交易量与股票收益存在显著正相关关系;他使用机构交易量占比和过去一年机构交易量占比作为股票收益的预测因子,构建十分位数多-空策略,能够获得0.94%和1.38%的季度收益率。

公司有很多机构投资者,Wermers et al.(2012) 提供了一个GIA模型来有效地汇总由不同技能的共同基金持有的股票投资组合的股票选择信息,构造基金经理的整体智慧指标,使我们能够以一种在基金层面无法看到的方式来看待与选股信息相关的问题。发现基金经理的选股能力源于基本面分析,拥有的收益预测信息不能被众所周知的量化投资信号所解释。若以此整体智慧指标构造十分位数多-空策略,可以获得1.1%的季度收益率。

(二)公募基金层面

传统观点认为,投资者应广泛分散各行业的资产,以降低投资组合的特殊风险。但公募基金的持股可能会集中于他们拥有信息优势的行业,尤其是对于能力更强的经理人来说,他们可以更好地识别哪些行业的表现更优。 Kacperczyk et al.(2005) 使用共同基金投资组合与市场投资组合的偏离程度代表共同基金的行业集中度,发现更集中行业的公募基金绩效表现更好;并以行业集中度作为基金收益的预测因子,构建十分位数多-空策略,扣除费用前可以获得0.58%的季度收益率。

公募基金可能由于能力不足改变自己的风险水平,从而产生不同的绩效效果。Huang et al.(2011)使用基于持仓现有收益率标准差和历史收益率标准差的差异度量风险转移,发现增加风险的基金比长期保持稳定风险水平的基金表现更差。此外,较年轻、规模较小和费用比率较高的基金更有可能转移风险;并以此差异构建五分位数多-空策略,前20%表示降低风险,Carhart alpha值为-7个超额收益基点,最后20%表示增加风险,Carhart alpha值为-22个超额收益基点,40%~60%表示风险稳定,Carhart alpha值为-6个超额收益基点。若做空增加风险的基金,做多风险稳定的基金,可以获得0.16%的月度超额收益。

主动型基金是一类力图取得超越基准组合表现的基金。基金管理人发挥主观能动性,依靠才智来管理基金与主动型不同,被动型基金并不主动寻求取得超越市场的表现,而是试图复制指数的表现。有充分的证据表明,积极管理的美国股票基金的平均表现弱于被动型基金,但最近对基金回报率的研究发现,有一部分基金表现出一定的跑赢大盘的能力。典型的积极型基金经理的目标是获得高于基准指数的预期回报,但同时他又希望有一个较低的跟踪误差(波动率),以尽量减少表现明显逊于指数的风险。在这种超额回报框架中,均值-方差分析是主动经理人的标准工具Cremers& Petajisto(2009)使用活跃份额作为基金活跃程度的代理,现在扣除费用前后,活跃度最高的基金表现都优于基准指数,而活跃度最低的非指数基金表现不佳;若以此构建五分位数多-空策略,可以获得2.81%的年收益率。

一个成熟投资者的价值来自于他带给投资过程的私人信息,私人信息反映了基金经理的能力,确定他的技能的关键步骤则是确定他对公开信息的依赖程度。Kacperczyk&Seru.(2007) 发现基金经理的投资组合配置对公共信息变化的响应能力降低了经理的技能, 将这种敏感性(RPI)估计为经理的投资组合持有量变化对公共信息变化的回归R2,发现了RPI与基金绩效指标的反比关系;若使用RP1对基金排序,在RPI的前30个百分位做多,在RPI的后30个百分位做空,获得2.16%的年回报率(如表2所示)。

四、内幕人士

内幕人士通常指高管、董事、大股东等拥有公司内部私有信息的相关人员,公司高管和董事比任何分析师都更了解自己的业务,拥有市场上其他交易者无法比拟的信息优势。他们会在资本市场上进行交易,我们可以通过观察内幕人士的行为解读背后的真实信息,从而更好地预测股票收益。以往文献也发现,内部人士确实更了解公司的前景,获得了更好的消息,获得了异常的收益。而内幕人士交易的时点和规模是最明显的、可观察的信号。

Lakonishok &Lee(2001)发现一般来说,当内部人士进行交易以及向SEC报告他们的交易时,很少能观察到市场的变化。内部人士总体上都是反向投资者。不过,他们比简单的反向策略更能预测市场走势。该文使用过去180天的内部买入金额和内部卖出金额之差占总内幕交易金额的比例,作为净购买率刻画内幕人士的总体购买,反映内幕利好消息;若以净购买率构建五分位数多-空等权重投资组合,可以获得9.4%的年收益率。

Cohen et al.(2012)利用交易者的历史交易月份是否有固定模式可循,将交易者分为常规交易者和机会主义交易者,并因此将交易划分为机会买卖和常规买卖,发现机会买卖都是对未来收益的有力预测,而常规买卖则不是。机会主义购买和常规购买的未来一个月的收益率之差为0.76%,机会主義卖出和常规卖出的未来一个月的收益率之差为0.82%。

五、小结

本文回顾了以往文献中分析师、内幕交易、机构投资者相关的预测因子,这些因子不仅与企业的基本面息息相关,而且有更强的预测能力。本文提示投资者注意分析师发布的盈利预测与投资评级及其跟踪决策,机构投资者的交易行为与业绩以及内幕人士的交易性质与规模。若投资者能够合理地利用文献中的预测因子构建投资策略,能够获得更为可观的超额回报,也能加快市场的价格发现过程,提升市场理性。

主要参考文献:

[1] Ali, Ashiq, Lee-Seok Hwang and Mark A. Trombley, 2003.Arbitrage risk and the book-to-market anomaly. Journal of Financial Economics 69,355-373.

[2] Ali, Usman, and David Hirshleifer ,2019. Shared Analyst Coverage: Unifying Momentum Spillover Effects .Journal of Financial Economics 136,649-675.

[3]Azi Ben-Rephael, Zhi Da, Ryan D. Israelsen, 2017.It Depends on Where You Search: Institutional Investor Attention and Underreaction to News, The Review of Financial Studies 30, 3009–3047.

[4] Charles M.C. Lee a , Eric C. So, 2015.阿尔法经济学.2019年版.张然(译).北京大学出版社.

[5] Charles M.C. Lee a , Eric C. So,2017.Uncovering expected returns: Information in analyst coverage proxies.Journal of Financial Economics 124,331–348.

[6]Charles M.C. Lee, Stephen Teng Sun, Rongfei Wang, Ran Zhang,2019.Technological links and predictable returns.Journal of Financial Economics 132,76-96.

[7]Cohen, L., & Frazzini, A. 2008. Economic links and predictable returns. The Journal of Finance, 63(4), 1977-2011.

[8]Cohen, Lauren, Christopher Malloy and Lukasz Pomorski, 2012. Decoding inside information.Journal of Finance 67, 1009-1043.

[9] Cremers, M., andA. Petajisto. ,009. How active is your fund manager Anew measure that predicts performance. Review of Financial Studies 22,3329–65.

[10] Da, Zhi and Mitch Warachka, 2009.Long-term earnings growth forecasts, limited attention, and return predictability, Working Paper, University of Notre Dame.

[11] Da, Z., J. Engelberg, and P. Gao,2011. In search of attention. Journal of Finance 66,1461–99.

[12]Diether, Karl B., Christopher J. Malloy and Anna Scherbina, 2002.Differences of opinion and the cross section of stock returns. Journal of Finance 57, 2113-2141.

[13] Hess Dieter, Daniel Kreutzmann and Oliver Pucker, 2011.Projected earnings accuracy and profitability of stock recommendations, Working Paper.

[14]Huang, J., C. Sialm, and H. Zhang, 2011. Risk shifting and mutual fund performance. Review of Financial Studies 24,2575–616.

[15] Kacperczyk, M., andA. Seru,2007. Fund manager use of public information: New evidence on managerial skills. Journal of Finance 62,485–528.

[16]Kacperczyk, M., C. Sialm, and L. Zheng.,2005. On the industry concentration of actively managed equity mutual funds. Journal of Finance 60,1983–2011.

[17]Kahneman, D, 1973. Attention and effort. Englewood Cliffs, NJ: Prentice-Hall.

[18]Lakonishok J., Lee I. ,2001. Are Insider Trades Informative The Review of Financial Studies 14, 79-111.

[19]Lehavy, Reuven and Richard Sloan, 2008, Investor recognition and stock returns, Review of Accounting Studies 13, 327-361.

[20]Merton, R. C. ,1987. A simple model of capital market equilibrium with incomplete information. The Journal of Finance.42, 483–510.

[21]Moskowitz, Tobias J. and Mark Grinblatt, 1999.Do industries explain momentum . Journal of Finance 54, 1249-1290.

[22]Parsons, Christopher A., Riccardo Sabbatucci, and Sheridan Titman ,2020. Geographic Lead-Lag Effects. Review of Financial Studies forthcoming.

[23] Russ Wermers, Tong Yao, Jane Zhao, 2012. Forecasting Stock Returns Through an Efficient Aggregation of Mutual Fund Holdings, The Review of Financial Studies 25, 3490–3529.

[24] Shu, Tao, 2007.Trader composition, price efficiency, and the cross-section of stock returns,Working Paper.[25]張然,汪荣飞,王胜华.分析师修正信息、基本面分析与未来股票收益.金融研究,2017 (7) :156-174.